Table of Contents

എന്താണ് പെർപെച്വൽ ബോണ്ടുകൾ?

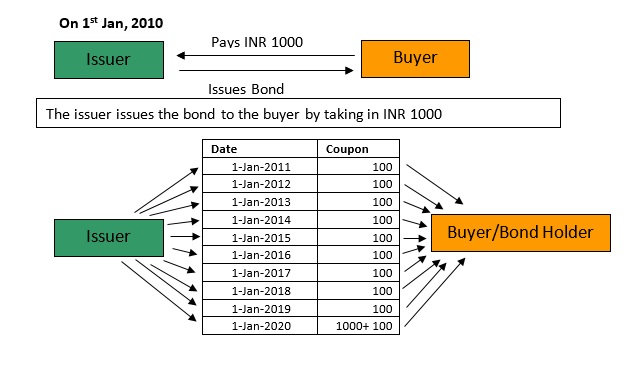

ശാശ്വതമായബോണ്ടുകൾ ഈ ബോണ്ടുകളിലെ കൂപ്പൺ പേയ്മെന്റുകൾ എല്ലായ്പ്പോഴും ശാശ്വതമായി നടത്തപ്പെടുമെന്ന ആശയം പരാമർശിക്കുക. ഇത്തരത്തിലുള്ള ബോണ്ട് പലപ്പോഴും ഇക്വിറ്റി ആയി കണക്കാക്കപ്പെടുന്നു. ശാശ്വത കാലാവധിയുള്ള ബോണ്ടുകൾക്ക് കാലഹരണ തീയതിയില്ല. അവ പലപ്പോഴും കൺസോൾ ബോണ്ടുകൾ അല്ലെങ്കിൽ പെർപ്സ് എന്നാണ് അറിയപ്പെടുന്നത്. ഭൂരിഭാഗം ബോണ്ടുകളും പോലെ, അവർ നിക്ഷേപകർക്ക് പലിശ അടയ്ക്കുന്നതിനുള്ള ഒരു മാർഗമായി കൂപ്പണുകൾ നൽകുന്നു. എന്നിരുന്നാലും, ബോണ്ടിന്റെ പ്രിൻസിപ്പലിന് നിർവചിക്കപ്പെട്ടിട്ടില്ലവീണ്ടെടുപ്പ് അല്ലെങ്കിൽ തിരിച്ചടവ് തീയതി.

1648 മെയ് 15-ന് പുറത്തിറക്കിയ ലെക്ഡിജ്ക് ബോവെൻഡാംസിന്റെ ഡച്ച് വാട്ടർ ബോർഡാണ് പെർപെച്വൽ ബോണ്ട് ഉദാഹരണങ്ങളിലൊന്ന്.

വിളിക്കാവുന്ന പെർപെച്വൽ ബോണ്ട്

ഒരു നിശ്ചിത സമയപരിധിക്കുള്ളിൽ ഇഷ്യൂവർ റിഡീം ചെയ്യാവുന്ന ബോണ്ടുകളെ വിളിക്കാവുന്ന ശാശ്വത ബോണ്ടുകൾ എന്ന് വിളിക്കുന്നു.

പെർപെച്വൽ ബോണ്ടുകൾ എവിടെ നിന്ന് വാങ്ങാം?

സെറ്റ് പലിശയിലോ കൂപ്പൺ നിരക്കിലോ പണം സ്വരൂപിക്കുന്നതിനായി ബാങ്കുകളോ സർക്കാർ സ്ഥാപനങ്ങളോ ആണ് ഈ ബോണ്ടുകൾ സാധാരണയായി ഇഷ്യൂ ചെയ്യുന്നത്. ബോണ്ടുകൾ നിക്ഷേപകർ വാങ്ങുന്നതിനാൽ അവർക്ക് ഗ്യാരണ്ടീഡ് സമ്പാദിക്കാംവരുമാനം ഇഷ്യൂവർ ബോണ്ടുകൾ വീണ്ടെടുക്കാൻ തീരുമാനിക്കുന്നില്ലെങ്കിൽ എന്നെന്നേക്കുമായി. പ്രിൻസിപ്പൽ തുക തിരികെ നൽകുന്നതിൽ നിന്നും ഇഷ്യൂവറെ ഒഴിവാക്കിയിട്ടുണ്ട്.

പെർപെച്വൽ ബോണ്ട് ഫോർമുല

എങ്ങനെ കണക്കാക്കാമെന്ന് നമുക്ക് പഠിക്കാംനിലവിലെ മൂല്യം ഒരു ശാശ്വത ബന്ധത്തിന്റെ:

നിലവിലെ മൂല്യം = d/r

എവിടെ,

- ഡി ആനുകാലിക ബോണ്ട് കൂപ്പൺ പേയ്മെന്റിനെ പ്രതിനിധീകരിക്കുന്നു

- ആർ ബോണ്ടിനെ പ്രതിനിധീകരിക്കുന്നുകിഴിവ് നിരക്ക്

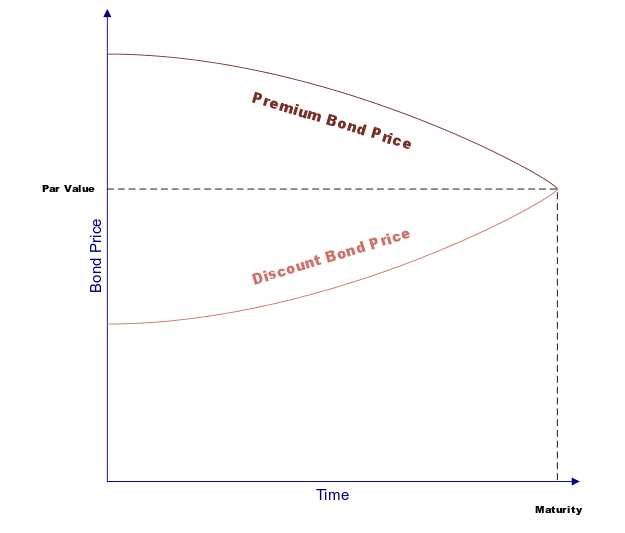

ശ്രദ്ധിക്കുക: ഒരു പെർപെച്വൽ ബോണ്ടിന്റെ നിലവിലെ മൂല്യം നൽകിയിരിക്കുന്ന കിഴിവ് നിരക്കിനോട് വളരെ സെൻസിറ്റീവ് ആണ്.

ഉദാഹരണത്തിന്, ഒരു പെർപെച്വൽ ബോണ്ട് 15 രൂപ നൽകുകയാണെങ്കിൽ,000 എല്ലാ സമയത്തും ഒരു വർഷം, 5% കിഴിവ് നിരക്ക് ഉപയോഗിക്കുന്നു, നിലവിലെ മൂല്യം ഇതായിരിക്കും:

INR 15,000 / 0.05 = INR 3,000,000

Talk to our investment specialist

പെർപെച്വൽ ബോണ്ടിന്റെ ഗുണവും ദോഷവും

പെർപെച്വൽ ബോണ്ട് നിക്ഷേപങ്ങൾ നിങ്ങൾക്ക് സ്ഥിരമായ വരുമാനം നൽകും. ഈ ബോണ്ടുകൾക്ക് മെച്യൂരിറ്റി തീയതി ഇല്ലാത്തതിനാൽ, ദീർഘകാലത്തേക്ക് വരുമാനം ലഭിക്കും. മറ്റു ചിലരുമായി താരതമ്യം ചെയ്യുമ്പോൾനിക്ഷേപിക്കുന്നു ഉപകരണങ്ങൾവിപണി, ദിനിക്ഷേപത്തിൽ നിന്നുള്ള വരുമാനം ഈ ബോണ്ടുകൾ ഉപയോഗിച്ച് നല്ലത്. എന്നിരുന്നാലും, നിങ്ങൾ ഇപ്പോഴും ആശയക്കുഴപ്പത്തിലാണെങ്കിൽ, പെർപെച്വൽ ബോണ്ടുകളിൽ നിക്ഷേപിക്കുന്നതിന്റെ ചില ഗുണങ്ങളും ദോഷങ്ങളും നമുക്ക് കണ്ടെത്താം.

പ്രൊഫ

- ഇന്ത്യക്ക് അംഗീകാരമുണ്ട്വഴിപാട് പെർപെച്വൽ ബോണ്ടുകൾ വഴിയുള്ള പലിശ രൂപത്തിലുള്ള നിക്ഷേപത്തിൽ ഗണ്യമായി വലിയ വരുമാനം. ഒരു ശാശ്വത ബോണ്ടിന്റെ ഉടമയ്ക്ക്, കൂപ്പൺ പേയ്മെന്റ് അനിശ്ചിതമായി തുടരാം

- നിക്ഷേപിക്കുന്ന നിക്ഷേപകർക്ക്സ്ഥിര വരുമാനം, പെർപെച്വൽ ബോണ്ടുകൾ ഒരു വരുമാന സ്രോതസ്സാണ്. നിക്ഷേപത്തിന് മെച്യൂരിറ്റി തീയതി നിശ്ചയിച്ചിട്ടില്ല; അതിനാൽ ശാശ്വത ബോണ്ടുകളുടെ താൽപ്പര്യം പ്രകൃതിയിൽ ആവർത്തിക്കുന്നു

- പെർപെച്വൽ ബോണ്ടുകൾ പലിശ നിരക്കിനും ക്രെഡിറ്റ് റിസ്കിനും ഇരയാകാറുണ്ടെങ്കിലും, മൊത്തത്തിലുള്ള നിക്ഷേപ റിസ്ക് പലപ്പോഴും ഇതുമായി ബന്ധപ്പെട്ട അപകടസാധ്യതയേക്കാൾ കുറവാണ്.ഓഹരികൾ. ഈ സന്ദർഭത്തിൽപാപ്പരത്തം, ശാശ്വത ബോണ്ട് ഹോൾഡർമാരുടെ താൽപ്പര്യങ്ങൾക്കാണ് മുൻഗണന നൽകുന്നത്ഓഹരി ഉടമകൾ

ദോഷങ്ങൾ

- ശാശ്വത ബോണ്ട് നിക്ഷേപങ്ങളുമായി ബന്ധപ്പെട്ട ഒരു അവസരച്ചെലവുണ്ട്, കാരണം നിങ്ങൾ മറ്റ്, ഒരുപക്ഷേ കൂടുതൽ ലാഭകരമായ അവസരങ്ങൾ ഉപേക്ഷിക്കാൻ കഴിയും.

- എവിളി ഒരു നിശ്ചിത കാലയളവിനുശേഷം ബോണ്ട് വീണ്ടെടുക്കാൻ ഇഷ്യൂവറെ പ്രാപ്തനാക്കുന്ന വ്യവസ്ഥ, സാധാരണ ബോണ്ടുകളിൽ നിലവിലുണ്ട്.

- പണപ്പെരുപ്പം റിസ്ക്, അല്ലെങ്കിൽ നിങ്ങളുടെ നിക്ഷേപം പണപ്പെരുപ്പം നിലനിർത്താൻ മതിയായ വരുമാനം ഉണ്ടാക്കില്ല എന്ന സാധ്യത, പെർപെച്വൽ ബോണ്ടുകളിൽ നിക്ഷേപിക്കുന്നതുമായി ബന്ധപ്പെട്ട അപകടസാധ്യതയാണ്. ഇത് സംഭവിക്കുമ്പോൾ നിങ്ങളുടെ പണത്തിന് വാങ്ങാനുള്ള ശേഷി നഷ്ടപ്പെടും

പെർപെച്വൽ ബോണ്ടിന്റെ കാലാവധി

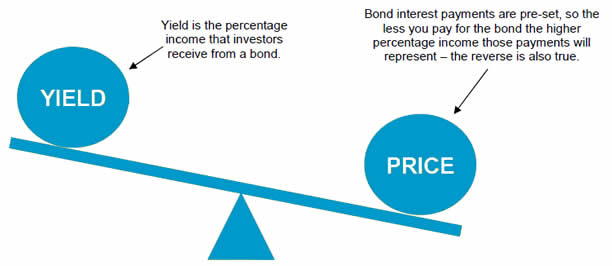

മാർക്കറ്റ് പലിശ നിരക്കുകളിലെ വ്യതിയാനങ്ങളോട് ഒരു ബോണ്ടിന്റെ വിലയോ മൂല്യമോ എത്രത്തോളം സെൻസിറ്റീവ് ആണെന്ന് ബോണ്ടിന്റെ കാലാവധി നിർണ്ണയിക്കുന്നു. (1+യീൽഡ്)/യീൽഡ് എന്നത് ഒരു ശാശ്വത ബോണ്ടിന്റെ കാലാവധി നിർണ്ണയിക്കാൻ ഉപയോഗിക്കുന്ന ഫോർമുലയാണ്. വർഷങ്ങളായി പറഞ്ഞതാണ്.

പെർപെച്വൽ ബോണ്ടുകളുടെ നികുതി

പെർപെച്വൽ ബോണ്ടുകളിൽ നിന്നുള്ള വാർഷിക കൂപ്പൺ ഇതിലേക്ക് ചേർക്കുംനിക്ഷേപകൻന്റെ മൊത്തം വരുമാനവും നികുതിയും അനുസരിച്ച്ആദായ നികുതി വ്യക്തിയുടെ കീഴിലുള്ള ബ്രാക്കറ്റ്. എന്നിരുന്നാലും, ബോണ്ട് സെക്കണ്ടറി മാർക്കറ്റിൽ വിൽക്കുകയും നിക്ഷേപകന് ദീർഘകാലാടിസ്ഥാനത്തിൽ അനുഭവിക്കുകയും ചെയ്താൽമൂലധന നേട്ടം (ഒരു വർഷത്തെ ഹോൾഡിംഗ് കാലയളവിന് ശേഷം), ദീർഘകാലമൂലധനം ഇൻഡെക്സ് ചെയ്യാത്ത നേട്ട നികുതി 10% നിരക്കിൽ ബാധകമാകും.

ഇന്ത്യയിൽ പെർപെച്വൽ ബോണ്ടുകളിൽ നിക്ഷേപിക്കുന്നത് എന്തുകൊണ്ട്?

ഇന്ത്യയിൽ പെർപെച്വൽ ബോണ്ടുകളിൽ നിക്ഷേപിക്കുന്നതിലൂടെ നിങ്ങൾക്ക് ഒരു നിശ്ചിത വരുമാനം ലഭിക്കും. ഈ ബോണ്ടുകൾക്ക് മെച്യൂരിറ്റി തീയതി ഇല്ലാത്തതിനാൽ, ശേഖരിക്കുന്ന പണം ദീർഘകാലം നിലനിൽക്കും. വിപണിയിലെ മറ്റ് ചില നിക്ഷേപ ഉപകരണങ്ങളുമായി താരതമ്യപ്പെടുത്തുമ്പോൾ, നിക്ഷേപത്തിന്റെ വരുമാനം മികച്ചതാണ്.

താഴത്തെ വരി

ബാങ്കുകൾ, കോർപ്പറേഷനുകൾ,മ്യൂച്വൽ ഫണ്ടുകൾ, വ്യക്തിഗത നിക്ഷേപകർ പെർപെച്വൽ ബോണ്ടുകളിൽ നിക്ഷേപിക്കുന്നു. നിങ്ങളുടെ ജീവിതത്തിൽ ചില സാമ്പത്തിക ലക്ഷ്യങ്ങൾ കൈവരിക്കുന്നതിനും പലിശ രൂപത്തിൽ പണം സമ്പാദിക്കുന്നതിനും ഇത് നിങ്ങളെ സഹായിക്കും. നിക്ഷേപ തുക തിരഞ്ഞെടുക്കുന്നതിന് മുമ്പ്, അപകടസാധ്യതയ്ക്കും ലാഭത്തിനുമുള്ള നിങ്ങളുടെ ശേഷി നിങ്ങൾ പരിഗണിക്കണം. ചില സാമ്പത്തിക വിദഗ്ധർ ശാശ്വത ബോണ്ടുകളുടെ വക്താക്കളാണ്, കാരണം അവർക്ക് സാമ്പത്തിക ബുദ്ധിമുട്ട് നേരിടുന്ന ഗവൺമെന്റുകളെ പണം സൃഷ്ടിക്കാൻ സഹായിക്കാനാകും, മറ്റുള്ളവർ തിരിച്ചടയ്ക്കാൻ ഉദ്ദേശിക്കാത്ത കടം സൃഷ്ടിക്കുന്ന ആശയത്തെ എതിർക്കുന്നു. മറ്റൊരാൾക്ക് എന്നെന്നേക്കുമായി പണം നൽകാൻ ഒരു സർക്കാർ ബാധ്യസ്ഥനായിരിക്കുക എന്നത് ഒരു മികച്ച സാമ്പത്തിക തന്ത്രമാണെന്നും അവർ വിയോജിക്കുന്നു.

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യതയെക്കുറിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.