Table of Contents

- എന്താണ് ആദായനികുതിയുടെ സെക്ഷൻ 154?

- സെക്ഷൻ 154-ന്റെ സവിശേഷതകൾ

- സെക്ഷൻ 154: തിരുത്താൻ കഴിയുന്ന പിശകുകൾ

- ആദായ നികുതി നിയമത്തിന്റെ 154 പ്രകാരം തിരുത്തലിനായി അപേക്ഷിക്കുന്നു

- നിങ്ങൾക്ക് സെക്ഷൻ 154 അറിയിപ്പ് ലഭിച്ചാൽ സ്വീകരിക്കേണ്ട നടപടികൾ

- ഉപസംഹാരം

- പതിവുചോദ്യങ്ങൾ

- 1. സെക്ഷൻ 154 ന്റെ പ്രാധാന്യം എന്താണ്?

- 2. സെക്ഷൻ 154 ന്റെ പരിധിയിൽ വരുന്ന ഭേദഗതികൾ എന്തൊക്കെയാണ്?

- 3. സെക്ഷൻ 154 പ്രകാരം ആർക്കൊക്കെ തിരുത്തലിനായി അപേക്ഷിക്കാം?

- 4. സെക്ഷൻ 154 പ്രകാരം ടാക്സ് അതോറിറ്റിക്ക് നോട്ടീസ് അയക്കാൻ കഴിയുമോ?

- 5. തിരുത്തലിനായി എനിക്ക് ഓൺലൈനായി ഫയൽ ചെയ്യാൻ കഴിയുമോ?

- 6. തിരുത്തലിനായി ഫയൽ ചെയ്യുന്നതിന് ഞാൻ പിന്തുടരേണ്ട ഘട്ടങ്ങൾ എന്തൊക്കെയാണ്?

- 7. അഭ്യർത്ഥന എവിടെയാണ് പ്രോസസ്സ് ചെയ്യുന്നത്?

- 8. അധിക പേയ്മെന്റിന് നികുതി അതോറിറ്റിക്ക് റീഫണ്ട് ആവശ്യപ്പെടാമോ?

സെക്ഷൻ 154 പ്രകാരം എങ്ങനെ തിരുത്തലുകൾ ഉയർത്താം?

ആരും പൂർണതയോടെ പ്രവർത്തിക്കുന്നുണ്ടെന്ന് തോന്നുന്നില്ല. നിങ്ങൾ ഒരു റോബോട്ടല്ലെങ്കിൽ, നിങ്ങളുടെ ജോലിയിൽ തെറ്റുകളും പൊരുത്തക്കേടുകളും നിങ്ങൾക്ക് തീർച്ചയായും അനുഭവപ്പെടും. കൂടാതെ, ഫയലിംഗ് വരുമ്പോൾനികുതികൾ, നികുതിദായകർ മാത്രമല്ല,ആദായ നികുതി വകുപ്പിന് ചിലപ്പോൾ ഗുരുതരമായ പിഴവുകൾ സംഭവിക്കാം.

അവർ പറയുന്നതുപോലെ, "തെറ്റ് ചെയ്യുന്നത് മനുഷ്യനാണ്, തെറ്റ് തുടരുന്നത് പൈശാചികമാണ്." അങ്ങനെ, ദിവരുമാനം മൂല്യനിർണ്ണയ വേളയിൽ സംഭവിക്കുമായിരുന്ന പിഴവുകൾ തിരുത്താനുള്ള വ്യവസ്ഥയുമായി നികുതി വകുപ്പ് (ഐടിഡി) രംഗത്തെത്തിയിട്ടുണ്ട്. ഈ തിരുത്തലുകളെല്ലാം ആദായ നികുതി നിയമത്തിലെ സെക്ഷൻ 154 പ്രകാരമാണ്.

എന്താണ് ആദായനികുതിയുടെ സെക്ഷൻ 154?

അടിസ്ഥാനപരമായി, ആദായനികുതി വകുപ്പ് ഒരു വ്യക്തിയുടെ രേഖകളിൽ സംഭവിച്ചേക്കാവുന്ന ഏതെങ്കിലും പിശക് അല്ലെങ്കിൽ തെറ്റ് തിരുത്തുന്നത് ഐടിഎയുടെ ഈ വിഭാഗം കൈകാര്യം ചെയ്യുന്നു. അതുകൂടാതെ, വിഭാഗവും ഉദ്ദേശിച്ചുള്ളതാണ്കൈകാര്യം ചെയ്യുക അസസ്സിംഗ് ഓഫീസർ പുറപ്പെടുവിച്ച ഉത്തരവുകളിലെ പിശകുകളുടെ ഭേദഗതികൾ.

താഴെവകുപ്പ് 154 ആദായനികുതിയിൽ, 143 (1), 200A (1), 206CB (1) എന്നീ വകുപ്പുകൾ പ്രകാരം പുറപ്പെടുവിച്ച ഉത്തരവുകളിൽ തിരുത്തലുകൾ വരുത്താവുന്നതാണ്. ഒരു കേസ് വിലയിരുത്തുന്നതിനും TDS-ലും TCS-ലും പിശകുകൾ ഭേദഗതി ചെയ്യുന്നതിനും മുമ്പാണ് ഈ അറിയിപ്പുകൾ സാധാരണയായി നൽകുന്നത്പ്രസ്താവനകൾ.

സെക്ഷൻ 154-ന്റെ സവിശേഷതകൾ

ഈ വിഭാഗത്തിലെ ചില പ്രാഥമിക പോയിന്റുകൾ ഇവയാണ്:

ഒന്നുകിൽ ഒരു ഓർഡർ അയയ്ക്കാൻ ടാക്സ് അതോറിറ്റി ബാധ്യസ്ഥനാണ്അടിസ്ഥാനം ആദായനികുതി വകുപ്പ് അല്ലെങ്കിൽ അവരുടെ സ്വന്തം ഇഷ്ടപ്രകാരം ചൂണ്ടിക്കാണിച്ച അനുചിതത്വം. അധിക വിശദാംശങ്ങൾക്കായുള്ള അഭ്യർത്ഥന, ടാക്സ് ക്രെഡിറ്റിലെ പൊരുത്തക്കേട്, ലിംഗഭേദത്തിലെ തെറ്റ്, റീഫണ്ട് പൊരുത്തക്കേട്, പൊരുത്തക്കേട്മുൻകൂർ നികുതി, കൂടാതെ കൂടുതൽ.

എന്തെങ്കിലും നടപടിയെടുക്കുന്നതിന് മുമ്പ്, നികുതിദായകനെ അറിയിക്കും, പ്രത്യേകിച്ചും റീഫണ്ട് കുറയ്ക്കൽ/വർദ്ധിപ്പിക്കൽ, മൂല്യനിർണ്ണയക്കാരന്റെയോ കിഴിവ് നൽകുന്നയാളുടെയോ ബാധ്യത വർദ്ധിപ്പിക്കൽ, മൂല്യനിർണ്ണയം വർദ്ധിപ്പിക്കൽ അല്ലെങ്കിൽ അതിലേറെ കാര്യങ്ങൾ എന്നിവയാണെങ്കിൽ. ഇതിനർത്ഥം അടിസ്ഥാനപരമായി അർത്ഥമാക്കുന്നത്, ഈ വകുപ്പിന് കീഴിൽ വരുത്തിയ ഏതെങ്കിലും തരത്തിലുള്ള ഭേദഗതി നികുതി തുക വർദ്ധിപ്പിക്കുന്നതിനോ മൂല്യനിർണ്ണയക്കാരന് കുറഞ്ഞ ഇളവിലേക്കോ നയിക്കുകയാണെങ്കിൽ, ഏതെങ്കിലും തരത്തിലുള്ള നടപടിയെടുക്കുന്നതിന് മുമ്പ് രേഖാമൂലമുള്ള അറിയിപ്പ് അയയ്ക്കുന്നതിന് ഐടി വകുപ്പിന് ഉത്തരവാദിത്തമുണ്ട്.

സെക്ഷൻ 144 പ്രകാരം എടുത്ത നടപടി നികുതികൾ കുറയ്ക്കുകയോ ഇളവ് വർദ്ധിപ്പിക്കുകയോ ചെയ്താൽ, മൂല്യനിർണ്ണയക്കാരന് റീഫണ്ട് നൽകുന്നതിന് ഐടി വകുപ്പിന് ഉത്തരവാദിത്തമുണ്ട്.

ഒരു റീഫണ്ട് ഇതിനകം നടത്തുകയും പിന്നീട് റീഫണ്ട് തുക കുറയുകയും ചെയ്താൽ, അധിക തുക ഐടി വകുപ്പിന് തിരികെ നൽകുന്നതിന് മൂല്യനിർണ്ണയക്കാരന് ഉത്തരവാദിത്തമുണ്ട്.

ഒരു പ്രത്യേക സാമ്പത്തിക വർഷത്തിൽ വരുത്തിയ തിരുത്തലുകൾക്ക് ശേഷം 4 വർഷം വരെ മാത്രമേ ഒരു അറിയിപ്പ് നൽകാൻ കഴിയൂ.

ഒരു നികുതിദായകൻ സെക്ഷൻ 154 പ്രകാരം തിരുത്തലിനായി അപേക്ഷ നൽകിയാൽ, ഐടി വകുപ്പ് 6 മാസത്തിനുള്ളിൽ മറുപടി നൽകണം.രസീത് അപേക്ഷയുടെ.

Talk to our investment specialist

സെക്ഷൻ 154: തിരുത്താൻ കഴിയുന്ന പിശകുകൾ

- വസ്തുതാപരമായ പിശക്

- നിയമ വ്യവസ്ഥകൾ അനുസരിച്ച് അനുയായികളുടെ പരാജയം കാരണം ഒരു പിശക് സംഭവിച്ചു

- ഗണിതത്തിലെ പിഴവുകൾ

- ചെറിയ പിശകുകൾ

ആദായ നികുതി നിയമത്തിന്റെ 154 പ്രകാരം തിരുത്തലിനായി അപേക്ഷിക്കുന്നു

ആദായനികുതിയുടെ സെക്ഷൻ 154-ന് വേണ്ടിയുള്ള ഓൺലൈൻ തിരുത്തൽ അഭ്യർത്ഥന ഫയൽ ചെയ്യൽ പ്രക്രിയ വളരെ ലളിതമായ ഒരു ജോലിയാണ്. എന്നിരുന്നാലും, നിങ്ങൾ അതിനൊപ്പം പോകാൻ തിരഞ്ഞെടുക്കുന്നതിന് മുമ്പ്, നിങ്ങൾ ഫയൽ ചെയ്യാൻ ആഗ്രഹിക്കുന്ന ക്രമം ശ്രദ്ധാപൂർവ്വം പരിശോധിക്കണം. കണക്കുകൂട്ടലുകൾ ഉചിതമാണെന്നും എല്ലാ കിഴിവുകളും അതുപോലെ പരീക്ഷകളും പരിഗണിച്ചിട്ടുണ്ടെന്നും നിങ്ങൾ ഉറപ്പാക്കണം.

നിങ്ങളുടെ കണക്കുകൂട്ടലുകൾ തെറ്റാകാനും ബാംഗ്ലൂരിലെ കേന്ദ്രീകൃത പ്രോസസ്സിംഗ് സെന്റർ വരുത്തിയ തിരുത്തലുകൾ ശരിയായിരിക്കാനും സാധ്യതയുണ്ട്. ഇത് പരിശോധിക്കുന്നതിന്, നിങ്ങൾക്ക് താരതമ്യം ചെയ്യാംആദായ നികുതി റിട്ടേൺ ഫോം 26എഎസിനൊപ്പം. നിങ്ങൾക്ക് ഉറപ്പില്ലെങ്കിൽ, നിങ്ങൾക്ക് ഒരു പ്രൊഫഷണലിൽ നിന്ന് സഹായം തേടാംടാക്സ് കൺസൾട്ടന്റ്.

വിശദമായി പരിശോധിച്ചതിന് ശേഷവും തെറ്റുകൾ കണ്ടെത്തിയാൽ, തിരുത്തലിന് അപേക്ഷിക്കാം. ഈ പിഴവുകൾ നിക്ഷേപ പ്രഖ്യാപനത്തിലോ വരുമാനത്തിലോ ഏതെങ്കിലും തരത്തിലുള്ള ഒഴിവാക്കലുകളോ കൂട്ടിച്ചേർക്കലുകളോ ആയിരിക്കരുത് എന്നത് ഓർമ്മിക്കുക.

ആദായ നികുതി നിയമം അനുസരിച്ച്, നിങ്ങൾ തിരുത്തൽ അഭ്യർത്ഥന പ്രയോഗിക്കാൻ പോകുന്ന തെറ്റിന് അന്വേഷണമോ ചർച്ചയോ ആവശ്യമില്ല.

നിങ്ങൾക്ക് സെക്ഷൻ 154 അറിയിപ്പ് ലഭിച്ചാൽ സ്വീകരിക്കേണ്ട നടപടികൾ

ഈയിടെയായി, ആദായനികുതി വകുപ്പ് ഭൂരിഭാഗം നികുതിദായകർക്കും സ്വയം സൃഷ്ടിച്ച തിരുത്തൽ ഉത്തരവുകൾ നൽകുന്നതായി തോന്നുന്നു. എന്നിരുന്നാലും, ഈ ഓർഡറുകൾ ലഭിക്കുമ്പോൾ, ആളുകൾ സ്തംഭിച്ചുപോയി, അടുത്തതായി എന്തുചെയ്യണമെന്നതിനെക്കുറിച്ച് ആശയക്കുഴപ്പത്തിലാകുന്നു.

നിങ്ങൾക്ക് അത്തരമൊരു അറിയിപ്പ് ലഭിക്കുകയാണെങ്കിൽ, വിഷമിക്കേണ്ട. താഴെപ്പറയുന്ന ഘട്ടങ്ങൾ പിന്തുടരുക, പ്രശ്നം അനായാസമായി പരിഹരിക്കപ്പെടും:

അറിയിപ്പുമായി ബന്ധപ്പെട്ട വിവരങ്ങൾ ഇമെയിൽ വഴിയോ നിങ്ങളുടെ പോസ്റ്റിലൂടെയോ നിങ്ങൾക്ക് ലഭിച്ചിട്ടുണ്ടോ എന്ന് പരിശോധിക്കുക.

നിങ്ങൾക്ക് അറിയിപ്പുകളൊന്നും ലഭിച്ചില്ലെങ്കിൽ, അറിയിപ്പ് വീണ്ടും അയക്കുന്നതിനുള്ള അഭ്യർത്ഥന സമർപ്പിക്കാം. അതിനു വേണ്ടി:

- ഐടി വകുപ്പിന്റെ ഈ ഔദ്യോഗിക പോർട്ടൽ സന്ദർശിക്കുക

- ഒരു അക്കൗണ്ട് സൃഷ്ടിക്കാൻ ലോഗിൻ ചെയ്യുക അല്ലെങ്കിൽ സൈൻ അപ്പ് ചെയ്യുക

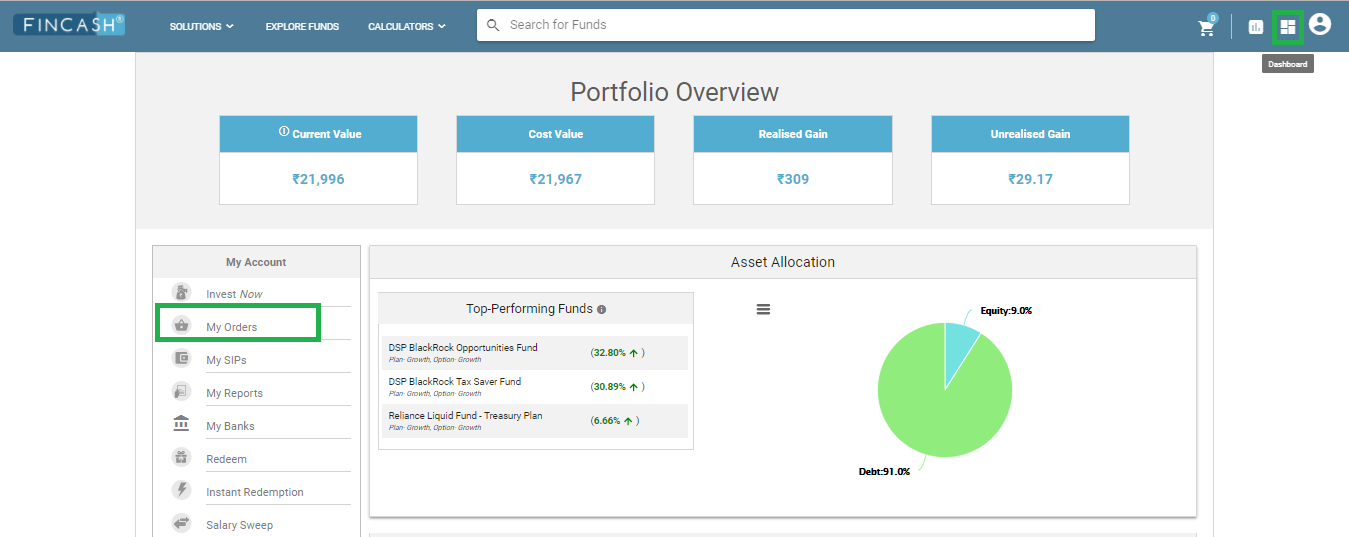

- ഡാഷ്ബോർഡിൽ, എന്റെ അക്കൗണ്ട് > വിവരം അറിയിക്കാനുള്ള അഭ്യർത്ഥന എന്ന വിഭാഗം സന്ദർശിക്കുക u/s 143(1)/154

- വിവരങ്ങൾ പൂർത്തിയാക്കി സമർപ്പിക്കുക എന്നതിൽ ക്ലിക്ക് ചെയ്യുക

നിങ്ങൾക്ക് ഇതിനകം അറിയിപ്പ് ലഭിച്ചിട്ടുണ്ടെങ്കിൽ, നിങ്ങൾ ഉന്നയിച്ച ക്ലെയിമുകളും ഐടിഡി പരിഗണിച്ചതും തമ്മിലുള്ള വ്യത്യാസത്തിന് പിന്നിലെ കാരണങ്ങൾ പരിശോധിക്കുക.

ITD പോർട്ടൽ സന്ദർശിച്ച് നിങ്ങളുടെ ഫോം 26s പരിശോധിക്കുക

ഒരിക്കൽ ചെയ്തുകഴിഞ്ഞാൽ, ഒന്നുകിൽ ഐടിഡി വരുത്തിയ തിരുത്തലുകൾ അംഗീകരിക്കുക അല്ലെങ്കിൽ നിങ്ങൾക്ക് വസ്തുതാപരമായ ഡാറ്റയുമായി പ്രതികരിക്കാം. നിങ്ങൾ തിരുത്തലുകൾ സ്വീകരിക്കുന്നില്ലെങ്കിൽ, അതിനു പിന്നിലെ കാരണം നിങ്ങൾ സൂചിപ്പിക്കണം

തുടർന്ന്, നോട്ടീസിൽ ഒപ്പിട്ട് നോട്ടീസിന്റെ മുകളിൽ പറഞ്ഞിരിക്കുന്ന വിലാസത്തിലേക്ക് അയയ്ക്കുക

ഉപസംഹാരം

ചെറിയ പൊരുത്തക്കേടുകൾ ഉണ്ടായാൽ ആദായനികുതി വകുപ്പിന് സ്വയം തിരുത്താം. എന്നിരുന്നാലും, പിന്നീട് അസാധാരണമായി എന്തെങ്കിലും സംഭവിക്കുന്നതായി നിങ്ങൾ ശ്രദ്ധയിൽപ്പെട്ടാൽ, വകുപ്പിന്റെ ഔദ്യോഗിക പോർട്ടൽ സന്ദർശിച്ച് നിങ്ങൾക്ക് എല്ലായ്പ്പോഴും പരാതി ഉന്നയിക്കാവുന്നതാണ്. നിങ്ങൾ എന്ത് നടപടി സ്വീകരിച്ചാലും, നിങ്ങളുടെ അവസാനം മുതൽ കൃത്യതയെക്കുറിച്ച് 100% ഉറപ്പുണ്ടായിരിക്കേണ്ടത് അത്യന്താപേക്ഷിതമാണെന്ന് ഓർമ്മിക്കുക.

പതിവുചോദ്യങ്ങൾ

1. സെക്ഷൻ 154 ന്റെ പ്രാധാന്യം എന്താണ്?

എ: 1961-ലെ ആദായനികുതി നിയമത്തിലെ സെക്ഷൻ 154 നിങ്ങളുടെ ഐടി റിട്ടേണുകൾ ഫയൽ ചെയ്യുമ്പോൾ നിങ്ങൾ വരുത്തിയേക്കാവുന്ന പിശകുകൾ തിരുത്താൻ നിങ്ങളെ അനുവദിക്കുന്നു. എന്നിരുന്നാലും, നിങ്ങൾക്ക് തിരുത്താൻ കഴിയുന്ന പിശകുകൾ വസ്തുതാപരമായ പിശക്, നിയമ വ്യവസ്ഥകൾ പാലിക്കുന്നതിൽ പരാജയപ്പെട്ടത് മൂലമുണ്ടാകുന്ന പിശക്, ഗണിത പിശക് അല്ലെങ്കിൽ ക്ലറിക്കൽ പിശകുകൾ പോലുള്ള മറ്റ് ചെറിയ പിശകുകൾ എന്നിങ്ങനെയുള്ള വിഭാഗങ്ങൾക്ക് കീഴിലായിരിക്കണം. ഈ വകുപ്പ് പ്രകാരം മറ്റേതെങ്കിലും തരത്തിലുള്ള തെറ്റുകൾ തിരുത്താൻ കഴിയില്ല. നികുതിദായകൻ തന്റെ ഐടി റിട്ടേണുകൾ ഫയൽ ചെയ്യുമ്പോൾ അശ്രദ്ധമായി വരുത്തിയേക്കാവുന്ന ലളിതമായ തെറ്റുകൾ തിരുത്താനും തെറ്റുകൾ നിലനിൽക്കുന്നത് തടയാനും അനുവദിക്കുന്നതിനാണ് ഈ നിയമം കൊണ്ടുവന്നത്.

2. സെക്ഷൻ 154 ന്റെ പരിധിയിൽ വരുന്ന ഭേദഗതികൾ എന്തൊക്കെയാണ്?

എ: ആദായനികുതി നിയമത്തിലെ 143(1), 200A(1), 206CB(1) എന്നിവയ്ക്ക് കീഴിൽ പുറപ്പെടുവിച്ച എല്ലാ അറിയിപ്പുകളും ഭേദഗതികളും 154-ാം വകുപ്പിന്റെ പരിധിയിൽ വരും. ഇവ സാധാരണയായി TDS, TCS പ്രസ്താവനകൾ സംബന്ധിച്ച ഭേദഗതികളും നോട്ടീസ് പ്രശ്നങ്ങളുമാണ്.

3. സെക്ഷൻ 154 പ്രകാരം ആർക്കൊക്കെ തിരുത്തലിനായി അപേക്ഷിക്കാം?

എ: ചട്ടം അനുസരിച്ച്, ഐടി റിട്ടേണിനായി ഫയൽ ചെയ്ത വ്യക്തികൾക്ക് അവരുടെ നികുതി ഫയലിംഗിലെ പിശക് പരിഹരിക്കാനാകും. എന്നിരുന്നാലും, തിരുത്തൽ ഫോമിന്റെ സങ്കീർണതകൾ നിങ്ങൾക്ക് നിയന്ത്രിക്കാൻ കഴിയില്ലെന്ന് നിങ്ങൾക്ക് തോന്നുന്നുവെങ്കിൽ, നിങ്ങളുടെ ടാക്സ് കൺസൾട്ടന്റിനോട് അത് ചെയ്യാൻ ആവശ്യപ്പെടാം.

4. സെക്ഷൻ 154 പ്രകാരം ടാക്സ് അതോറിറ്റിക്ക് നോട്ടീസ് അയക്കാൻ കഴിയുമോ?

എ: ഐടി റിട്ടേണുകളിൽ എന്തെങ്കിലും പൊരുത്തക്കേടും പൊരുത്തക്കേടും വകുപ്പ് കണ്ടെത്തിയാൽ അവർക്ക് നോട്ടീസ് അയക്കാം. ഉദാഹരണത്തിന്, ലിംഗ പൊരുത്തക്കേട്, ടാക്സ് ക്രെഡിറ്റ് പിശക്, റീഫണ്ട് തെറ്റായ കണക്കുകൂട്ടൽ അല്ലെങ്കിൽ മുൻകൂർ ടാക്സ് പേയ്മെന്റിലെ പൊരുത്തക്കേട് എന്നിങ്ങനെയുള്ള ദ്വന്ദ്വങ്ങൾ ടാക്സ് അതോറിറ്റിക്ക് ഫ്ലാഗ് ഓഫ് ചെയ്യുകയും നികുതിദായകന് ഒരു നോട്ടീസ് അയയ്ക്കുകയും ചെയ്യാം.

5. തിരുത്തലിനായി എനിക്ക് ഓൺലൈനായി ഫയൽ ചെയ്യാൻ കഴിയുമോ?

എ: അതെ, നിങ്ങൾക്ക് ഓൺലൈനിൽ തിരുത്തലിനായി ഫയൽ ചെയ്യാം. എന്നിരുന്നാലും, തന്നിരിക്കുന്ന സാമ്പത്തിക വർഷത്തേക്കുള്ള നിങ്ങളുടെ ഐടി റിട്ടേണുകൾ ഫയൽ ചെയ്തതിനുശേഷം മാത്രമേ നിങ്ങൾക്ക് തിരുത്തലിനായി ഫയൽ ചെയ്യാൻ കഴിയൂ.

6. തിരുത്തലിനായി ഫയൽ ചെയ്യുന്നതിന് ഞാൻ പിന്തുടരേണ്ട ഘട്ടങ്ങൾ എന്തൊക്കെയാണ്?

എ: നിങ്ങൾ തിരുത്തലിനായി ഫയൽ ചെയ്യുമ്പോൾ, നിങ്ങൾ ഇന്ത്യയുടെ ആദായ നികുതി വകുപ്പിന്റെ ഔദ്യോഗിക വെബ്സൈറ്റിലേക്ക് ലോഗിൻ ചെയ്യേണ്ടിവരും. അതിനുശേഷം, നിങ്ങൾ ഇ-ഫയലിലേക്ക് പോകേണ്ടതുണ്ട്, താഴേക്ക് സ്ക്രോൾ ചെയ്ത് അതിൽ ക്ലിക്ക് ചെയ്യുക'തിരുത്തൽ.' നിങ്ങൾ 'തിരുത്തൽ' എന്നതിൽ ക്ലിക്കുചെയ്യുമ്പോൾ, നിങ്ങളുടെ അക്കൗണ്ടിലേക്ക് ലോഗിൻ ചെയ്യാൻ നിങ്ങളോട് ആവശ്യപ്പെടും, നിങ്ങളുടെ പാൻ, റിട്ടേൺ ടു റിക്റ്റിഫൈഡ്, അവസാന ആശയവിനിമയം എന്നിവ നൽകി നിങ്ങൾക്ക് ഇത് ചെയ്യാൻ കഴിയുംറഫറൻസ് നമ്പർ മൂല്യനിർണയ വർഷവും.

നിങ്ങൾ ഈ വിശദാംശങ്ങൾ നൽകുമ്പോൾ ഒപ്പംസാധൂകരിക്കുക എന്നതിൽ ക്ലിക്ക് ചെയ്യുക, നിങ്ങൾ തിരഞ്ഞെടുക്കേണ്ട ഒരു ഡ്രോപ്പ്-ഡൗൺ മെനു ലഭിക്കുംതിരുത്തൽ അഭ്യർത്ഥന തരം തിരുത്താനുള്ള കാരണം തിരഞ്ഞെടുക്കുക. ആവശ്യമായ വിശദാംശങ്ങൾ നൽകിക്കഴിഞ്ഞാൽ, ക്ലിക്ക് ചെയ്യുക'ശരി,' നിങ്ങളുടെ അഭ്യർത്ഥന അയയ്ക്കും.

7. അഭ്യർത്ഥന എവിടെയാണ് പ്രോസസ്സ് ചെയ്യുന്നത്?

എ: സ്ഥിരീകരണത്തിനുള്ള അഭ്യർത്ഥന CPC ബാംഗ്ലൂരിൽ പ്രോസസ്സ് ചെയ്യും. തിരുത്തൽ അഭ്യർത്ഥന പ്രോസസ്സ് ചെയ്ത ശേഷം, സെക്ഷൻ 154 പ്രകാരം ഒരു ഉത്തരവ് പുറപ്പെടുവിക്കും.

8. അധിക പേയ്മെന്റിന് നികുതി അതോറിറ്റിക്ക് റീഫണ്ട് ആവശ്യപ്പെടാമോ?

എ: അതെ, പുനർമൂല്യനിർണയത്തിൽ, വകുപ്പ് റീഫണ്ട് ചെയ്തതായി അതോറിറ്റി തിരിച്ചറിയുന്നു, പക്ഷേ തുക കുറച്ചു. അങ്ങനെയെങ്കിൽ, നികുതി അതോറിറ്റിക്ക് മൂല്യനിർണ്ണയക്കാരനോട് റീഫണ്ട് ആവശ്യപ്പെടാം.

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.