Table of Contents

SIP Vs STP Vs SWP

कोणता निवडायचा?

SIP, STP, आणि SWP या सर्व पद्धतशीर आणि धोरणात्मक पद्धती आहेतगुंतवणूक आणि पैसे काढणेम्युच्युअल फंड. व्यक्ती त्यांच्या गरजेनुसार प्रत्येक पर्यायाचा अवलंब करू शकतात. थोडक्यात, SIP म्हणजे पद्धतशीर पद्धतम्युच्युअल फंडात गुंतवणूक तर STP म्हणजे एका म्युच्युअल फंड योजनेतून दुसऱ्या योजनेत पद्धतशीरपणे पैसे हस्तांतरित करणे. शेवटी, SWP म्हणजे निधी काढणे किंवाविमोचन म्युच्युअल फंड युनिट्सची पद्धतशीर पद्धतीने. पहिल्या दोन अटी गुंतवणुकीशी संबंधित असताना, तिसऱ्या टर्ममध्ये पैसे काढण्याची चर्चा होते. तर, या लेखाद्वारे विविध पॅरामीटर्सची तुलना करून SIP, STP आणि SWP मधील फरक समजून घेऊया.

SIP किंवा पद्धतशीर गुंतवणूक योजना

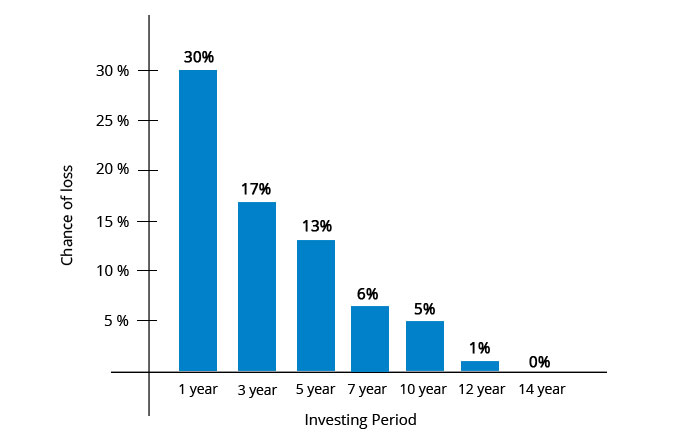

SIP किंवा पद्धतशीरगुंतवणूक योजना म्युच्युअल फंडातील गुंतवणुकीचा एक प्रकार आहे. या पद्धतीमध्ये, व्यक्ती म्युच्युअल फंडामध्ये नियमित अंतराने थोड्या प्रमाणात गुंतवणूक करतात. SIP सामान्यतः च्या संदर्भात संदर्भित केला जातोइक्विटी फंड. SIP ला लक्ष्य-आधारित गुंतवणूक म्हणून देखील ओळखले जाते. SIP मध्ये, वैयक्तिक म्युच्युअल फंड युनिट्स नियमित अंतराने कमी प्रमाणात खरेदी करतात. व्यक्ती म्युच्युअल फंडामध्ये SIP मोडद्वारे INR 500 (काही प्रकरणांमध्ये INR 100 सुद्धा) इतक्या कमी रकमेसह गुंतवणूक सुरू करू शकतात. SIP चे बरेच फायदे आहेत जसे कीकंपाउंडिंगची शक्ती, रुपयाची सरासरी किंमत आणि शिस्तबद्ध बचतीची सवय. SIP ची वारंवारता मासिक, पाक्षिक किंवा त्रैमासिक असू शकते.

STP किंवा पद्धतशीर हस्तांतरण योजना

एसटीपी किंवापद्धतशीर हस्तांतरण योजना एक तंत्र आहे ज्याद्वारे एखादी व्यक्ती म्युच्युअल फंड कंपनीला एका योजनेतून दुसऱ्या योजनेत पद्धतशीर आणि नियतकालिक पद्धतीने पैसे हस्तांतरित करण्यासाठी संमती देते. STP मध्ये, व्यक्ती त्यांचे पैसे फक्त एकाच फंड हाऊसच्या दुसर्या योजनेत ट्रान्सफर करू शकतात आणि इतर फंड हाऊसमध्ये नाही. एसटीपीमध्ये, लिक्विड किंवा अल्ट्रा शॉर्ट टर्म फंडातून इक्विटी फंडात हस्तांतरण केले जाते. ज्यांच्या खात्यात जास्तीचे निष्क्रिय पैसे पडून आहेत आणि संपूर्ण रक्कम इक्विटी फंडांमध्ये गुंतवण्यास नाखूष आहेत अशा व्यक्तींसाठी हे योग्य आहे. परिणामी, एसटीपीद्वारे, व्यक्ती प्रथम पैसे गुंतवू शकतातलिक्विड फंड आणि नंतर ते त्यांच्या पसंतीच्या इक्विटी फंडांमध्ये हस्तांतरित करा.

SWP किंवा पद्धतशीर पैसे काढण्याची योजना

SWP किंवा पद्धतशीर पैसे काढण्याची योजना SIP च्या उलट आहे. SWP मध्ये, व्यक्ती म्युच्युअल फंड योजनांमधून थोड्या प्रमाणात पैसे रिडीम करतात. या परिस्थितीत, व्यक्ती प्रथम म्युच्युअल फंड योजनेत पैसे जमा करतात ज्यांची जोखीम-भूक सामान्यतः कमी असते जसे की लिक्विड फंड. त्यानंतर, व्यक्ती त्यांच्या गरजांनुसार नियमित अंतराने म्युच्युअल फंड योजनेतून पैसे रिडीम करण्यास सुरवात करतात. SWP ची वारंवारता साप्ताहिक, मासिक किंवा त्रैमासिक असू शकते. SWP नियमित स्त्रोत म्हणून वापरले जाऊ शकतेउत्पन्न व्यक्तींसाठी, विशेषतः सेवानिवृत्तांसाठी.

Talk to our investment specialist

SIP Vs STP Vs SWP: फरक समजून घेणे

अनेक वेळा, SIP, STP आणि SWP मधील निवड करताना व्यक्ती गोंधळून जातात. तर, सर्व तंत्रांमधील फरक समजून घेऊया.

गुंतवणूक, हस्तांतरण आणि पैसे काढणे

SIP मध्ये, व्यक्ती विशिष्ट म्युच्युअल फंड योजनेत पैसे गुंतवतात. ही गुंतवणूक नियमित अंतराने आणि ठराविक रकमेवर केली जाते. तसेच, SIP साधारणपणे इक्विटी फंडांमध्ये आणि दीर्घ कालावधीसाठी केली जाते. एसटीपीमध्ये, पैसे प्रथम अ मध्ये गुंतवले जातातकर्ज निधी साधारणपणे लिक्विड फंड आणि नंतर इक्विटी फंडांमध्ये नियमित अंतराने हस्तांतरित केले जाते. येथे देखील, हस्तांतरणाचा कालावधी आणि रक्कम निश्चित केली आहे. शेवटी, SWP मध्ये, व्यक्ती नियमित अंतराने म्युच्युअल फंड योजनेतून पैसे काढतात. येथे देखील, तुम्हाला प्रथम म्युच्युअल फंड योजनांमध्ये पैसे जमा करणे आवश्यक आहे ज्यांची जोखीम-भूक कमी आहे. त्यानंतर, ठराविक रक्कम नियमित अंतराने रिडीम केली जाते.

सुयोग्यता

ज्यांचा गुंतवणुकीचा कालावधी जास्त आहे आणि म्युच्युअल फंडात एकरकमी रक्कम गुंतवू शकत नाही अशा व्यक्तींसाठी एसआयपी योग्य आहे. याशिवाय, म्युच्युअल फंड गुंतवणुकीद्वारे विशिष्ट उद्दिष्ट साध्य करू इच्छिणाऱ्या व्यक्तींद्वारे एसआयपी देखील निवडली जाते. दुसरीकडे, एसटीपी अशा व्यक्तींसाठी योग्य आहे ज्यांच्याकडे जास्त पैसे आहेत परंतु ते संपूर्ण रक्कम म्युच्युअल फंड योजनांमध्ये गुंतवण्यास नाखूष आहेत. म्हणून, STP द्वारे, ते इक्विटी-आधारित फंडांमध्ये नियमित अंतराने लहान रक्कम हस्तांतरित करू शकतात. याउलट, एसडब्ल्यूपी अशा व्यक्तींसाठी योग्य आहे ज्यांना जास्त पैसे मिळाले आहेत आणि ते त्यातून नियमित उत्पन्नाचा स्रोत शोधत आहेत. म्हणून, ते प्रथम कमी पातळीच्या जोखीम असलेल्या योजनेत जमा करू शकतात आणि नंतर नियमित अंतराने आवश्यक रक्कम काढू शकतात.

कर प्रभाव

साधारणपणे, SIP मध्ये, कोणताही कर लागू होत नाही कारण त्याऐवजी ते गुंतवले जातात. याव्यतिरिक्त, बाबतीत SIPsELSS योजना व्यक्तींना कराचा दावा करण्यास मदत करतातवजावट INR 1,50 पर्यंत,000 अंतर्गतकलम 80C च्याआयकर अधिनियम, 1961. तथापि, STP आणि SWP च्या बाबतीत, कर आकारणी समाविष्ट आहे. STP मध्ये, निधी लिक्विड फंडातून इक्विटी फंडांमध्ये हस्तांतरित केला जात असल्याने, ते कर आकर्षित करतात. प्रत्येक हस्तांतरण एक विमोचन म्हणून मानले जाते आणि a आकर्षित करतेभांडवल नफा कर. त्याचप्रमाणे SWP च्या बाबतीत, प्रत्येक पैसे काढण्यावर कर लागतो. या परिस्थितीत, प्रत्येक पैसे काढणे देखील एक विमोचन म्हणून मानले जाते आणि म्हणून लागू आहेभांडवली लाभ. इक्विटी आणि डेट फंडांसाठी STP आणि SWP साठी भांडवली नफा खालीलप्रमाणे स्पष्ट केला आहे.

VALUE AT END OF TENOR:₹5,927SWP Calculator

इक्विटी फंडांच्या बाबतीत, खरेदीच्या तारखेपासून एक वर्षाच्या आत रिडम्प्शन केले असल्यास शॉर्ट टर्म कॅपिटल गेन किंवा STCG लागू होतो. STCG हे इक्विटी फंडाचे प्रकरण आहे ज्यावर कर आकारला जातोफ्लॅट १५%. जर एका वर्षानंतर निधीची पूर्तता केली गेली तर लाँग टर्म कॅपिटल गेन (LTCG) लागू होतो जो निर्देशांक लाभांशिवाय 10% दराने आकारला जातो. तथापि, नफा INR 1 लाखांपेक्षा जास्त असल्यास हा LTCG लागू होईल. डेट फंडांसाठी, एखाद्या व्यक्तीनुसार आकारले जाणारे खरेदीच्या तारखेपासून तीन वर्षांच्या आत निधीची पूर्तता झाल्यास STCG लागू होईल.कर दर. तथापि, LTCG म्हणजे डेट फंड इंडेक्सेशन लाभांसह 20% दराने करपात्र आहे.

फायदे

गुंतवणुकीच्या प्रत्येक पद्धतीचे अनेक फायदे आहेत. एसआयपीच्या बाबतीत, काही ठळक फायदे म्हणजे रुपयाची सरासरी किंमत, चक्रवाढीची शक्ती आणि शिस्तबद्ध गुंतवणूक दृष्टीकोन. STP च्या बाबतीत, काही फायद्यांमध्ये सातत्यपूर्ण परतावा, खर्चाची सरासरी आणि पोर्टफोलिओचे पुनर्संतुलन यांचा समावेश होतो. शेवटी, SWP च्या फायद्यांमध्ये नियमित उत्पन्न, कर लाभ आणि टाळणे यांचा समावेश होतोबाजार चढउतार

खाली दिलेला तक्ता SIP, STP आणि SWP मधील फरक सारांशित करतो.

| पॅरामीटर्स | SIP | कृपया | SWP |

|---|---|---|---|

| गुंतवणूक, हस्तांतरण आणि पैसे काढणे | या मोडमध्ये, एका योजनेत नियमित अंतराने थोड्या प्रमाणात पैसे गुंतवले जातात | या मोडमध्ये, एका योजनेतून दुसऱ्या योजनेत नियमित अंतराने पैसे हस्तांतरित केले जातात | या मोडमध्ये, म्युच्युअल फंड योजनेतून नियमित अंतराने पैसे काढले जातात |

| सुयोग्यता | ज्या गुंतवणूकदारांसाठी योग्यपैसे वाचवा त्यांच्या मासिक उत्पन्नातून | जे गुंतवणूकदार त्यांच्या मासिक उत्पन्नातून पैसे वाचवतात त्यांच्यासाठी योग्य | जे गुंतवणूकदार त्यांच्या मासिक उत्पन्नातून पैसे वाचवतात त्यांच्यासाठी योग्य |

| कर लागू | योजनेत पैसे गुंतवले असल्याने कर लागू होत नाही | हस्तांतरित केलेले पैसे विमोचन म्हणून मानले जात असल्याने कर लागू होतो | प्रत्येक पैसे काढणे ही पूर्तता मानली जात असल्याने कर लागू आहे |

| फायदे | चक्रवाढीची शक्ती, रुपया खर्च सरासरी, शिस्तबद्ध गुंतवणूक दृष्टीकोन | सातत्यपूर्ण परतावा, पुनर्संतुलन पोर्टफोलिओ, खर्चाची सरासरी | नियमित प्रवाह उत्पन्न बाजारातील चढउतार टाळते |

गुंतवणुकीसाठी सर्वोत्तम SIP

अशाप्रकारे, वरील पॅरामीटर्सच्या आधारे, काही म्युच्युअल फंड योजनांचा विचार केला जाऊ शकतोएसआयपी गुंतवणूक खालील प्रमाणे आहेत.

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 100 2.9 13.6 38.9 21.9 19.2 Invesco India Growth Opportunities Fund Growth ₹92

↑ 0.56 ₹6,432 100 5.7 -0.6 20.2 21.8 26.3 37.5 ICICI Prudential Banking and Financial Services Fund Growth ₹130.16

↑ 0.36 ₹9,008 100 12 5.9 18.9 16.9 24.9 11.6 Motilal Oswal Multicap 35 Fund Growth ₹57.1468

↓ -0.04 ₹12,267 500 2.2 -4.6 16.1 20.8 22.5 45.7 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹59.77

↑ 0.23 ₹3,248 1,000 14.3 6.5 15.5 17.4 25.8 8.7 Sundaram Rural and Consumption Fund Growth ₹94.8279

↑ 0.83 ₹1,445 100 3 -3.8 15.2 18.5 22.5 20.1 DSP BlackRock Equity Opportunities Fund Growth ₹598.668

↑ 3.01 ₹13,784 500 4.8 -1.8 15.2 20.4 26.8 23.9 Mirae Asset India Equity Fund Growth ₹107.749

↑ 0.15 ₹37,778 1,000 4.2 -1 10.6 11.9 20.8 12.7 L&T India Value Fund Growth ₹102.869

↑ 0.43 ₹12,600 500 2.4 -3.8 10.2 21.5 30.6 25.9 Tata India Tax Savings Fund Growth ₹42.1365

↑ 0.12 ₹4,335 500 0.9 -4.6 10 15 23.3 19.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

निष्कर्ष

अशा प्रकारे, सर्व योजनांमध्ये बरेच फरक आहेत. परिणामी, योजनांची निवड करताना व्यक्तींनी सावधगिरी बाळगली पाहिजे. योजनेत गुंतवणूक करण्यापूर्वी त्यांनी या योजनेचे स्वरूप पूर्णपणे समजून घेतले पाहिजे. याशिवाय, त्यांनी अशी गुंतवणूक पद्धत त्यांच्यासाठी योग्य आहे की नाही हे देखील तपासले पाहिजे. हे त्यांना वेळेवर त्यांचे उद्दिष्ट साध्य करण्यास मदत करेल.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.

Superb Knowledgeable page.........