+91-22-48913909

+91-22-48913909

Table of Contents

पद्धतशीर हस्तांतरण योजना (STP)

तुम्हाला माहित आहे की तुम्ही तुमचे स्विच करू शकताम्युच्युअल फंड एका योजनेतून दुसऱ्या योजनेत युनिट्स? तुम्ही STP बद्दल ऐकले आहे का? जर होय, तर ते चांगले आहे. तसे नसल्यास, काळजी करू नका, हा लेख तुम्हाला मदत करेल. STP किंवा पद्धतशीर हस्तांतरण योजनेत, दगुंतवणूकदार म्युच्युअल फंडाला एका योजनेच्या युनिट्सची पूर्तता करण्याची आणि दुसर्या योजनेत नियमितपणे गुंतवणूक करण्याची सूचना देतेआधार. ज्या लोकांकडे भरपूर पैसा आहे परंतु इक्विटी मार्केटमधील अस्थिरतेबद्दल गोंधळलेले आहेत ते STP द्वारे गुंतवणूक करणे निवडू शकतात. तर, सिस्टेमॅटिक ट्रान्सफर प्लॅनचे विविध पैलू जसे की ते काय आहे, STP चे प्रकार, STP चे फायदे, STP मध्ये ऑनलाइन गुंतवणूक आणि बरेच काही पाहू या.

Talk to our investment specialist

पद्धतशीर हस्तांतरण योजना किंवा एसटीपी म्हणजे काय?

सिस्टेमॅटिक ट्रान्सफर प्लॅन किंवा एसटीपी हे सिस्टेमॅटिकचे जुळे आहेगुंतवणूक योजना (SIP) जे लोकांना फायदा घेण्यास मदत करतेबाजार अस्थिरता तथापि, एसआयपी आणि एसटीपीमधील निधी कोठून जमा केला जातो हे वेगळे आहे. आधी सांगितल्याप्रमाणे, STP मध्ये गुंतवणूकदार सूचना देतोAMC एका योजनेतून युनिट्स काढून दुसऱ्या योजनेत गुंतवणे. तथापि, एसटीपीचा वापर त्याच फंड हाऊसच्या योजनांमध्ये केला जाऊ शकतो आणि इतर फंड हाऊसच्या नाही. याशिवाय, ज्यांना एकरकमी रक्कम गुंतवायची आहे परंतु बाजारातील अस्थिरतेबद्दल खात्री नाही अशा लोकांसाठी हे योग्य आहे. असे लोक एकरकमी रक्कम गुंतवू शकतात अकर्ज निधी आणि नंतर निश्चित रक्कम हस्तांतरित कराइक्विटी फंड नियमितपणे. तर, STP कसे काम करते ते समजून घेऊ.

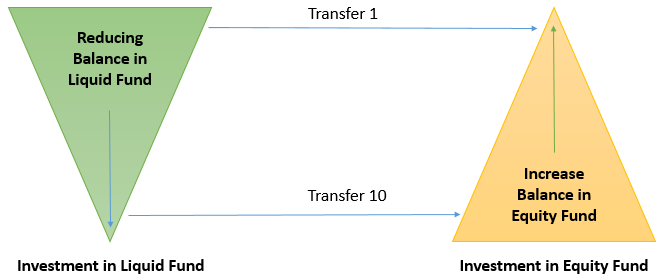

असे गृहीत धरा की तुम्ही कार विकली आहे आणि तिची निव्वळ कमाई INR 3,50 आहे,000. तुम्हाला हे पैसे इक्विटी फंडात गुंतवायचे आहेत तथापि, तुम्हाला बाजारातील अस्थिरतेची भीती वाटणे आवश्यक आहे. त्यामुळे तुम्ही संपूर्ण रक्कम लिक्विड फंडात गुंतवता. मग, तुम्ही सुरू करागुंतवणूक 10 महिन्यांच्या कालावधीसाठी INR 35,000 मासिक इक्विटी फंडात. एका योजनेतून दुसऱ्या योजनेत निधी हस्तांतरित करण्याची ही प्रक्रिया STP म्हणून ओळखली जाते. ही प्रक्रिया स्पष्ट करण्यासाठी प्रतिमा खालीलप्रमाणे दिली आहे.

या प्रतिमेमध्ये, आम्ही असे म्हणू शकतो की पासून हस्तांतरणलिक्विड फंड इक्विटी फंडांमध्ये, लिक्विड फंडातील शिल्लक कमी होते जे इक्विटी फंडातील वाढत्या शिल्लक द्वारे परावर्तित होते.

पद्धतशीर हस्तांतरण योजनेचे फायदे

STP चे SIP सारखे स्वतःचे फायदे आहेत. हे फायदे खालीलप्रमाणे सूचीबद्ध आहेत.

रुपया खर्च सरासरी

SIP प्रमाणेच, STP देखील रुपयाच्या सरासरी खर्चासाठी लागू आहे. याचे कारण असे की, STP मध्ये, लोक ठराविक रक्कम इक्विटी फंडांमध्ये नियमित अंतराने हस्तांतरित करतात. दुसऱ्या शब्दांत, ते वेगवेगळ्या किंमतींवर योजनेत गुंतवणूक करतात. त्यामुळे, जेव्हा बाजार घसरणीचा कल दर्शवितो तेव्हा लोकांना जास्त युनिट्स मिळू शकतात, तर वरच्या बाजूस, लोकांना कमी युनिट्स मिळतील. परिणामी, ठराविक कालावधीत खरेदी किमती सरासरी काढल्या जातात. म्हणून, रुपयाची सरासरी किंमत ही संकल्पना लागू होते.

सातत्यपूर्ण परतावा

एसटीपीचा आणखी एक फायदा म्हणजे सातत्यपूर्ण परतावा. लोक एसटीपीद्वारे सातत्यपूर्ण परतावा मिळवू शकतात जसे की या पद्धतीनुसार, पैसे कर्ज/लिक्विड फंडांमध्ये गुंतवले जातात ज्यामध्ये व्याज मिळते.उत्पन्न जोपर्यंत संपूर्ण पैसा इक्विटी फंडात हस्तांतरित होत नाही. हे डेट फंड बचतीच्या तुलनेत अधिक उत्पन्न मिळवतातबँक खाते आणि लोक क्लिक करण्यात मदत करू शकतात आणि चांगले कार्यप्रदर्शन सुनिश्चित करू शकतात.

पोर्टफोलिओ पुनर्संतुलन

लोक त्यांच्या पोर्टफोलिओला संतुलित करण्यासाठी एक तंत्र म्हणून STP वापरू शकतात. उदाहरणार्थ, जर लोकांना वाटत असेल की त्यांचे कर्ज निधीसाठी वाटप जास्त आहे; ते जास्तीचे पैसे सिस्टिमॅटिक ट्रान्सफर प्लॅनद्वारे इक्विटी फंडांमध्ये हस्तांतरित करू शकतात आणि त्याउलट. परिणामी, गुंतवणूकदार प्रभावीपणे अधिक परतावा मिळवू शकतात आणि संपत्ती निर्मितीचा मार्ग मोकळा करू शकतात.

वारंवारता मध्ये सोय

लोक त्यांच्या सोयीनुसार STP ची वारंवारता निवडू शकतात. STP दैनिक, साप्ताहिक, मासिक आणि त्रैमासिक असू शकतात जे फंड हाऊसद्वारे ऑफर केले जातात. परिणामी, लोक त्यांच्या आवडीनुसार एसटीपी वारंवारता निवडू शकतात. ज्या तारखा STP व्यवहार करणे आवश्यक आहे ते देखील ते निर्दिष्ट करू शकतात. जर एसटीपीची तारीख नमूद केलेली नसेल, तर एएमसी घेतेडीफॉल्ट तारीख

STP च्या श्रेणी

एसटीपीचे विविध प्रकारांमध्ये वर्गीकरण केले जाते जसे की निश्चित एसटीपी,भांडवल प्रशंसा STP, आणि Flexi STP. तर, या प्रत्येक श्रेणीचा अर्थ काय ते समजून घेऊ.

निश्चित एसटीपी: निश्चित STP मध्ये, व्यक्ती लक्ष्यित म्युच्युअल फंड योजनेत निश्चित रक्कम हस्तांतरित करतात. ही STP रक्कम गुंतवणुकीच्या सुरुवातीला ठरवली जाते.

भांडवल प्रशंसा: सिस्टिमॅटिक ट्रान्सफर प्लॅनच्या या श्रेणीमध्ये, व्यक्ती नफा हस्तांतरित करतात किंवा पहिल्या योजनेतून मिळणारे उत्पन्न लक्ष्यित म्युच्युअल फंडात हस्तांतरित केले जाते. या प्रकारात, गुंतवणूकदार त्यांचा मुख्य भाग सुरक्षित राहील याची खात्री करू शकतात.

फ्लेक्सी एसटीपी: फ्लेक्सी एसटीपी अंतर्गत, लोक विद्यमान स्कीममधून व्हेरिएबल रक्कम एका लक्ष्य योजनेत हस्तांतरित करू शकतात. येथे, व्यक्तीला किमान निश्चित रक्कम हस्तांतरित करणे आवश्यक आहे आणि चल रक्कम बाजाराच्या अस्थिरतेवर अवलंबून असेल. जर बाजारात मंदीचा ट्रेंड दिसत असेल तर; घसरलेल्या किमतींचा फायदा घेऊन लोक लक्ष्य योजनेत अधिक गुंतवणूक करू शकतात. याउलट, वाढत्या किंमतींच्या बाबतीत, लोक फक्त किमान रक्कम गुंतवू शकतात.

पद्धतशीर हस्तांतरण योजनेशी संबंधित खर्च आणि कर नियम

जसे आपल्याला माहित आहेकाहीही विनामूल्य उपलब्ध नाही त्याचप्रमाणे, पद्धतशीर हस्तांतरण योजनेच्या बाबतीत, त्याच्याशी संबंधित काही खर्च आहेत. तर, एसटीपीशी संबंधित खर्च आणि कराच्या परिणामांवर एक नजर टाकूया.

पद्धतशीर हस्तांतरण योजना कर आकारणी

सिस्टिमॅटिक ट्रान्सफर प्लॅनच्या बाबतीत बहुतेक व्यवहार डेट फंड ते इक्विटी फंडांमध्ये केले जातात. एसटीपीच्या बाबतीत केलेले प्रत्येक हस्तांतरण पैसे काढणे मानले जाते आणि भांडवली नफ्याच्या अधीन आहे. जेव्हा जेव्हा डेट फंडातून इक्विटी फंडात हस्तांतरण होते; दभांडवली लाभ कर्ज निधीसाठी नियम लागू. जर हस्तांतरण तीन वर्षांच्या कालावधीत केले असेल तर, असे हस्तांतरण अल्प-मुदतीच्या भांडवली नफ्यावर लागू होते आणि तीन वर्षांनी केलेले कोणतेही हस्तांतरण दीर्घकालीन भांडवली नफ्यासाठी लागू होते. डेट फंडाच्या बाबतीत, अल्पकालीन भांडवली नफ्यावर व्यक्तीच्या लागू कर दरांनुसार कर आकारला जातो तर दीर्घकालीन भांडवली नफ्यावर इंडेक्सेशन लाभांसह 20% कर आकारला जातो. त्यामुळे लोकांनी सिस्टिमॅटिक ट्रान्सफर प्लॅनद्वारे गुंतवणूक करताना अशा फायद्यांची जाणीव ठेवली पाहिजे जेणेकरून ते त्यांच्या गुंतवणुकीचे त्यानुसार नियोजन करू शकतील आणि जास्तीत जास्त लाभ घेऊ शकतील.

लोडमधून बाहेर पडा

कोणत्याही डेट स्कीममध्ये गुंतवणूक करण्यापूर्वी लोकांनी डेट फंडावर एक्झिट लोड आहे की नाही हे तपासावे. तथापि, बहुतेक लिक्विड फंडांवर एक्झिट लोड नसला तरी; आपण अल्ट्रा निवडल्यासअल्पकालीन निधी एक्झिट लोड आकर्षित करते. म्हणून, लोकांनी गुंतवणूक करण्यापूर्वी या लोड परिणामांचा विचार केला पाहिजे अन्यथा ते जास्तीत जास्त लाभ घेऊ शकणार नाहीत.

STP Vs SIP

जरी SIP आणि STP सारखेच वाटत असले तरी त्यांच्यामध्ये काही फरक आहेत. एसआयपीच्या बाबतीत, गुंतवणूकदाराच्या बँक खात्यातून लक्ष्य म्युच्युअल फंड योजनेत पैसे गुंतवले जातात. याउलट, STP च्या बाबतीत, गुंतवणूकदाराचे पैसे एका म्युच्युअल फंड योजनेतून (कदाचित डेट फंड) लक्ष्यित म्युच्युअल फंड योजनेत (इक्विटी फंड) हस्तांतरित केले जातात. त्यामुळे, पैसा कोठून येत आहे, निधीच्या स्त्रोतामध्ये फरक आहे. तसेच, एसटीपीमध्ये, लोक जास्त परतावा मिळवू शकतात कारण पैसे एसआयपीच्या तुलनेत डेट फंडमध्ये गुंतवले जातात, जिथे पैसे बँक खात्यांमध्ये असतात. कारण बँक व्याजाच्या तुलनेत डेट फंड अधिक उत्पन्न मिळवतात.

निष्कर्ष- निष्कर्ष काढण्यासाठी, आम्ही असे म्हणू शकतो की पद्धतशीर हस्तांतरण योजनेचे स्वतःचे फायदे आहेत. तथापि, लोकांना, गुंतवणूक करण्यापूर्वी किंवा कोणत्याही योजना निवडण्यापूर्वी, योजनेचे कार्यपद्धती पूर्णपणे समजून घेणे आवश्यक आहे. त्यांनी ही योजना STP पर्याय देते की नाही हे देखील तपासावे. शिवाय, ते अ.चे मत विचारात घेऊ शकतातआर्थिक सल्लागार. यामुळे लोकांना त्यांच्या गुंतवणुकीवर जास्तीत जास्त परतावा मिळेल याची खात्री होईल.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.