Table of Contents

- भारतातील कर नियोजन

- कर व्यवस्थापनाचे प्रकार

- कर बचतीची उद्दिष्टे

- कॉर्पोरेट कर नियोजन

- कर सल्लागाराची भूमिका

- कर सॉफ्टवेअर

- वारंवार विचारले जाणारे प्रश्न

- 1. भारतात कर नियोजन महत्त्वाचे आहे का?

- 2. मी कर नियोजन का करावे?

- 3. कर नियोजनाचे तीन प्रकार कोणते आहेत?

- 4. कर नियोजन करताना लोकांची सर्वात सामान्य चूक कोणती आहे?

- 5. कर नियोजन आणि कर कपात एकच गोष्ट आहे का?

- 6. कर सूट काय आहे?

- 7. कर नियोजन वैयक्तिक किंवा कॉर्पोरेटद्वारे केले जाते?

- 8. कर सल्लागार कर नियोजनात कशी मदत करू शकतात?

- 9. कर नियोजनाची उद्दिष्टे काय आहेत?

- 10. कर नियोजन ग्रॅच्युइटीला मदत करेल का?

- 11. कर नियोजन दीर्घकाळासाठी मदत करू शकते?

टॅक्स प्लॅनिंग म्हणजे काय?

कर बचत किंवा करातून एखाद्या व्यक्तीच्या आर्थिक परिस्थितीचे विश्लेषण, नियोजन आणि अनुकूल करण्याचा मार्ग म्हणून कर नियोजनाची व्याख्या केली जाऊ शकते.कार्यक्षमता दृष्टीकोन. कर नियोजन तुम्हाला आर्थिक वर्षात तुमचे कर शुल्क कमी करण्यासाठी उपलब्ध असलेल्या विविध कर सवलती आणि कपातींचा अधिकाधिक फायदा घेण्यास मदत करते.

भारतातील कर नियोजन हा तुमची कर कर्तव्ये कमी करण्याचा कायदेशीर आणि स्मार्ट मार्ग आहे. करदात्यासाठी विविध कर व्यवस्थापन पर्याय उपलब्ध असल्याने कर बचत करणे सोपे झाले आहे. तसेच, भूमिका अकर सल्लागार कर नियोजनामध्ये ते खूप महत्वाचे आहे कारण ते तुम्हाला कर वाचवण्याचा सल्ला देतात आणि आवश्यक गुंतवणूक सुचवतात.

भारतातील कर नियोजन

भारतात कर बचतीचे अनेक पर्याय आहेत. दआयकर अधिनियम, 1961 मध्ये विविध विभाग आहेत जे कर बचत आणि कर सवलतीसाठी अनेक पर्याय प्रदान करतात.कलम 80C च्या 80U पर्यंतउत्पन्न कर कायदा पात्र करदात्यांना संभाव्य कर कपातीसाठी सर्व पर्याय देतो. एक करदाता म्हणून, तुम्हाला उपलब्ध असलेल्या तरतुदींची माहिती असली पाहिजे आणि तुमची कर दायित्वे कमी करण्यासाठी त्या तरतुदींचा कायदेशीर वापर केला पाहिजे.

परंतु असे करताना, आपण हे लक्षात ठेवले पाहिजे की असे कर नियोजन भारत सरकारच्या कायदेशीररित्या परिभाषित फ्रेमवर्क अंतर्गत केले जाते. कर नियोजन हा तुमची कर कर्तव्ये कमी करण्याचा कायदेशीर आणि स्मार्ट मार्ग आहे. पण कर टाळण्यासाठी किंवा कर चुकवण्याचे हे माध्यम नाही. कर टाळणे किंवा कर चुकवणे बेकायदेशीर आहे आणि करू शकतेजमीन तुम्ही खूप अडचणीत आहात आणि त्यामुळे टाळले पाहिजे. करदात्यांवर कराचा बोजा कमी करण्यासाठी सरकारने पुरेशा तरतुदी आणि संधी उपलब्ध करून दिल्या आहेत.

कर व्यवस्थापनाचे प्रकार

कर व्यवस्थापन किंवा कर नियोजनाचे चार प्रकार आहेत. ते खालीलप्रमाणे आहेत.

1. अल्प श्रेणीचे कर नियोजन

या प्रकारचे कर नियोजन हे मर्यादित उद्दिष्ट किंवा उद्दिष्ट असलेले वर्ष ते वर्षाचे नियोजन असते. अशा नियोजनाला कायमची बांधिलकी नसते. याचा अर्थ असा आहे की आर्थिक वर्षाच्या शेवटी नियोजनाचा विचार केला जातो आणि तो कमी करण्यासाठी केला जातोकरपात्र उत्पन्न.

उदाहरणार्थ, आर्थिक वर्षाच्या शेवटी, एखाद्या व्यक्तीला असे आढळले की मागील वर्षाच्या तुलनेत त्यांचे कर शुल्क खूप जास्त आहे, तेव्हा ते ते कमी करण्याचा प्रयत्न करतात. कलम 80C अंतर्गत मार्गदर्शक तत्त्वांच्या मदतीने हे अनेक प्रकारे केले जाऊ शकते. अशा परिस्थितीत, दीर्घकालीन वचनबद्धता नसते, तरीही मोठ्या प्रमाणात कर वाचवता येतो.

2. दीर्घ श्रेणी कर नियोजन

या प्रकारच्या कर नियोजनात आर्थिक वर्षाच्या सुरुवातीलाच एक योजना तयार केली जाते. अशा प्रकारचे नियोजन झटपट परिणाम देऊ शकत नाही परंतु दीर्घकाळात तुमच्या कर दायित्वांवर त्यांचा सकारात्मक प्रभाव पडतो.

उदाहरणार्थ, एखादी व्यक्ती त्यांच्याकडे असलेले शेअर्स किंवा मालमत्ता त्यांच्या जोडीदाराला किंवा अल्पवयीन मुलांना हस्तांतरित करू शकते. जरी अशा शेअर्स किंवा मालमत्तेतून निर्माण होणारे पैसे व्यक्तीच्या मूळ उत्पन्नासह एकत्रित केले जातील, तरीही ते पैसे जोडीदार किंवा मुलांनी निर्माण केलेल्या उत्पन्नाचा भाग म्हणून मानले जातील. त्यानंतर ती व्यक्ती कर मागू शकतेवजावट त्या रकमेवर.

3. अनुज्ञेय कर नियोजन

अनुज्ञेय कर नियोजन ही देशाच्या कर कायद्यांच्या तरतुदीनुसार तुमची कर कर्तव्ये कमी करण्याची एक पद्धत आहे. यामध्ये विविध कपाती, सवलती आणि प्रोत्साहनांचा लाभ घेणे समाविष्ट आहे.

Talk to our investment specialist

4. उद्देश कर नियोजन

या प्रकारात, तुम्ही जास्तीत जास्त फायद्यांचा आनंद घेण्यासाठी विशिष्ट उद्देशाने कर बचतीची योजना करता. गुंतवणुकीची योग्य निवड, मालमत्तेची योग्य बदली इत्यादीसह ते साध्य करता येते.

कर बचतीची उद्दिष्टे

- कर शुल्क कमी करण्यासाठी

- स्थिर आर्थिक स्थिती असेल

- उत्पादक गुंतवणूक करण्यासाठी

कॉर्पोरेट कर नियोजन

कॉर्पोरेट कर नियोजनामध्ये नोंदणीकृत कंपनीचे कर दायित्व कमी करणे समाविष्ट असते. असे करण्याचे काही सामान्य मार्ग म्हणजे व्यवसाय वाहतुकीसाठी वजावट दाखल करणे,आरोग्य विमा कर्मचाऱ्यांची, मुलांची काळजी,निवृत्ती नियोजन, धर्मादाय योगदान इ. प्राप्तिकर कायद्यातील विविध कपाती आणि सूट कंपनीला कायदेशीररित्या त्यांचे कर शुल्क कमी करण्याची परवानगी देतात. हे करताना, कंपन्यांनी हे लक्षात ठेवले पाहिजे की ते कर चुकवत नाहीत किंवा टाळत नाहीत.

जर एखाद्या कंपनीसाठी अधिक नफा असेल तर, स्वाभाविकपणे जास्त कर शुल्क आकारले जाईल. अशा प्रकारे, कर कमी करण्यासाठी संस्थेने स्पष्ट कर नियोजन करणे महत्वाचे आहे. योग्य नियोजनासह, अप्रत्यक्ष आणि प्रत्यक्ष कर दोन्ही वेळेत कमी केले जाऊ शकतातमहागाई.

चांगले कर नियोजन याचा परिणाम आहे -

- कायद्यानुसार कायदेशीररित्या कर बचत.

- लवचिक व्यवसाय-मनाचा दृष्टीकोन जो भविष्यात बदल समाविष्ट करू शकतो.

- अनुपालन आणि कर कायदे आणि न्यायालयाच्या निकालांबद्दल माहिती असणे.

- आयकर विभागाला आवश्यक असलेली सर्व माहिती उघड करण्यात पारदर्शक असणे.

कर सल्लागाराची भूमिका

कर सल्लागार हे लोक आहेत जे तुमची कर रिटर्न भरण्यात मदत करतात. तुमची कर शुल्के कमी करण्यासाठी करावयाच्या पावलांचा सल्ला ते तुम्हाला देतात. तसेच, ते तुम्हाला योग्य कर योजना तयार करण्यात मदत करतात. तसेच, कर सल्लागार कर कायद्यांमध्ये तज्ञ असल्याने, ते कर भरणा कमी करण्यासाठी प्रभावी कर व्यवस्थापन धोरणे देण्यास मदत करतात.

कर सॉफ्टवेअर

मध्ये अनेक टॅक्स सॉफ्टवेअर पॅकेजेस उपलब्ध आहेतबाजार जे कर नियोजन आणि फाइलमध्ये मदत करतातप्राप्तिकर परतावा. ही सॉफ्टवेअर्स ऑनलाइन सहज उपलब्ध आहेत. काही लोकप्रिय कर सॉफ्टवेअर म्हणजे TaxCloudIndia, Zen Income Tax Software, CompuTax इ.

वारंवार विचारले जाणारे प्रश्न

1. भारतात कर नियोजन महत्त्वाचे आहे का?

अ: होय, भारतात कर नियोजन आवश्यक आहे. 1961 च्या आयकर कायद्यानुसार, कलम 80C आणि 80U अंतर्गत, वैयक्तिक करदाते कर लाभ आणि कर सूट मिळवू शकतात. त्याचप्रमाणे, कॉर्पोरेट करदात्यांनी कर्मचार्यांमध्ये गुंतवणूक केल्यास ते अधिक चांगल्या कर व्यवस्थापनाची निवड करू शकतातविमा योजना, आरोग्य लाभ आणि बालसंगोपन किंवा धर्मादाय देणगी द्या. भारतात, वैयक्तिक करदाते आणि कॉर्पोरेट दोघांनी पुरेसे कर नियोजन केल्यास कर लाभ दिले जातात.

2. मी कर नियोजन का करावे?

अ: आपण कर नियोजन केल्यास, आपण प्रभावीपणे कमी करू शकताआयकर देय. उदाहरणार्थ, जर तुम्ही पैसे देत असाल, तर तुम्ही साठ वर्षांपेक्षा जास्त असलेल्या आश्रित पालकांसाठी वैद्यकीय विमा प्रीमियम भरता. तुम्ही 1961 च्या आयकर कायद्याच्या कलम 80D अंतर्गत कर लाभांचा दावा करू शकता. हे दिलेल्या आर्थिक वर्षात तुम्ही भरलेला कर प्रभावीपणे कमी करू शकतो.

3. कर नियोजनाचे तीन प्रकार कोणते आहेत?

अ: तुम्हाला कर नियोजनाचे तीन मुख्य प्रकार खालीलप्रमाणे करावे लागतील.

लहान-श्रेणी कर नियोजन: हे एकाच आर्थिक वर्षाचे कर नियोजन आहे. तुम्ही दिलेल्या आर्थिक वर्षासाठी तुमच्या कर वचनबद्धतेची पूर्तता करता. जेव्हा तुम्ही फाइल करता तेव्हा हे सहसा आर्थिक वर्षाच्या शेवटी केले जातेकर.

लांब पल्ल्याच्या कर नियोजन: हे तुम्ही आर्थिक वर्षाच्या सुरुवातीला केले पाहिजे जेणेकरून तुम्ही तुमच्या गुंतवणुकीचे नियोजन कराल आणि तुमच्या कर नियोजनानुसार मालमत्ता खरेदी करा.

अनुज्ञेय कर नियोजन: यासाठी देशातील कर्तव्ये आणि कर कायद्यांचे विस्तृत ज्ञान आवश्यक आहे. कायद्याचा सर्वोत्तम वापर करण्यासाठी तुम्ही तुमचे कर व्यवस्थापित केले तर उत्तम होईल.

तुमच्या करांचे नियोजन करणे आणि विद्यमान कायद्यांचे मूल्यमापन करणे, तुमचे देय कर प्रभावीपणे व्यवस्थापित करणे हे यातील सर्वोत्तम असेल.

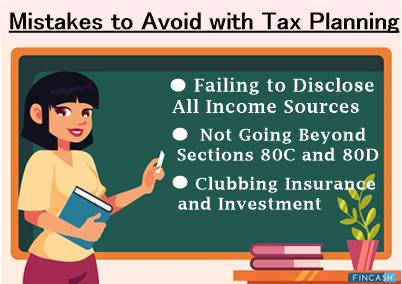

4. कर नियोजनात लोकांची सर्वात सामान्य चूक कोणती आहे?

अ: कर नियोजनाबाबत व्यक्ती करत असलेली सर्वात सामान्य चूक म्हणजे विलंब. तद्वतच, आर्थिक वर्षाच्या सुरुवातीला कर नियोजन केले पाहिजे. कर व्यवस्थापन आणि नियोजनावर आधारित, तुम्ही मालमत्ता खरेदी करावी आणि गुंतवणूक करावी. तुम्ही तुमच्या करांचे नियोजन न केल्यास, तुम्हाला वर्षाच्या शेवटी अधिक कर भरावे लागतील.

5. कर नियोजन आणि कर कपात एकच गोष्ट आहे का?

अ: नाही, कर नियोजन म्हणजे तुमचे कर आणि गुंतवणुकीचे अशा प्रकारे व्यवस्थापन करणे की तुम्ही कर लाभांचा आनंद घेऊ शकता. तुम्ही आर्थिक वर्षात कमावलेल्या पैशातून, कर लाभ मिळवण्यासाठी तुम्ही काही गुंतवणूक करणे अपेक्षित आहे. हे कर लाभ कर सवलतीच्या स्वरूपात आहेत. दुसऱ्या शब्दांत सांगायचे तर, गुंतवलेल्या रकमेवर, नियमांनुसार, तुम्हाला पूर्ण किंवा अंशतः कोणताही कर भरावा लागणार नाही.

6. कर सूट काय आहे?

अ: कर सवलत म्हणजे जेव्हा करदाता अनिवार्य पेमेंटवरील कर काढण्यासाठी किंवा कमी करण्यासाठी अर्ज करू शकतो. उदाहरणार्थ, विशेष अपंग व्यक्ती काही भारतीय राज्यांमध्ये रस्ता कर भरण्यापासून सूट मिळवण्यासाठी अर्ज करू शकतात. त्याचप्रमाणे, भारतात, विशिष्ट स्लॅबच्या खाली असलेल्या लोकांना आयकर भरण्यापासून सूट दिली जाते. कर सवलत फक्त लोकसंख्येच्या वैयक्तिक विभागांना लागू होते ज्यांना सूट लागू आहे.

7. कर नियोजन वैयक्तिक किंवा कॉर्पोरेटद्वारे केले जाते?

अ: कर नियोजन वैयक्तिक करदात्यांनी आणि कॉर्पोरेट घराण्यांनी केले पाहिजे. कायदेशीररित्या देय कर कमी करण्यासाठी कर नियोजन केले जाते. हे कर भरणे टाळत नाही, परंतु तुम्ही गुंतवणुक केली आहे किंवा मालमत्ता खरेदी केली आहे म्हणून तुम्ही कर म्हणून भरलेले पैसे प्रभावीपणे कमी करण्यासाठी तुम्ही तुमचे कर व्यवस्थापित करत आहात.

8. कर सल्लागार कर नियोजनात कशी मदत करू शकतात?

अ: एक कर सल्लागार तुम्हाला तुमचे कर व्यवस्थापित करण्याच्या सर्वोत्तम पद्धतींचे मूल्यांकन करण्यात मदत करेल. कर कायदे समजून घेणे तुम्हाला आव्हानात्मक वाटत असल्यास, तुमच्या सल्लागाराला ते अधिक चांगल्या प्रकारे समजेल. कर सल्लागार हे कर व्यवस्थापनातील तज्ञ असतात आणि ते तुम्हाला कर म्हणून भरलेली रक्कम प्रभावीपणे कमी करण्यासाठी धोरणे तयार करण्यात मदत करू शकतात.

9. कर नियोजनाची उद्दिष्टे काय आहेत?

अ: कर नियोजनाचा प्राथमिक उद्देश कर म्हणून भरलेल्या पैशाची रक्कम कमी करण्याच्या ओळखीच्या पद्धती कमी करणे हा आहे. तथापि, जर तुम्ही पुरेशी गुंतवणूक केली आणि मालमत्ता खरेदी केली तरच तुम्ही असे करू शकता. अशाप्रकारे, कर नियोजन करण्याचे दुसरे कारण म्हणजे गुंतवणूक नियोजन करण्यासाठी योग्य पद्धती ओळखणे.

10. कर नियोजन ग्रॅच्युइटीला मदत करेल का?

अ: सामान्यतः, तुम्ही सेवानिवृत्तीमध्ये मिळवलेली ग्रॅच्युइटी कर आकारणीतून मुक्त असते. त्यामुळे, तुम्ही ग्रॅच्युइटी आधारित गुंतवणुकीची योजना आखल्यास, तुम्ही रु. पर्यंत कर सूट मिळवू शकता. 10,00,000 1961 च्या आयकर कायद्यांतर्गत.

11. कर नियोजन दीर्घकाळासाठी मदत करू शकते?

अ: कर नियोजन दीर्घकाळासाठी योग्य गुंतवणूक पद्धती ओळखण्यात आणि मालमत्तेची खरेदी करण्यात मदत करू शकते. हे तुम्हाला मदत देखील करू शकतेपैसे वाचवा करांवर. शिवाय, ही एक प्रक्रिया आहे जी सरकारने व्यक्ती आणि कॉर्पोरेट हाऊसना करांवर पैसे वाचवण्यास मदत करण्यासाठी समाविष्ट केली आहे.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.

good explain