Table of Contents

ਪ੍ਰਭਾਵੀ ਸਲਾਨਾ ਵਿਆਜ ਦਰ (EAIR)

ਇੱਕ ਪ੍ਰਭਾਵੀ ਸਲਾਨਾ ਵਿਆਜ ਦਰ ਕੀ ਹੈ?

ਸਾਲਾਨਾ ਬਰਾਬਰ ਦੀ ਦਰ ਜਾਂ ਪ੍ਰਭਾਵੀ ਦਰ ਵਜੋਂ ਵੀ ਜਾਣਿਆ ਜਾਂਦਾ ਹੈ, ਪ੍ਰਭਾਵੀ ਸਾਲਾਨਾ ਵਿਆਜ ਦਰ ਅਸਲ ਵਾਪਸੀ ਹੈ ਜੋ ਵਿਆਜ-ਭੁਗਤਾਨ ਵਾਲੇ ਨਿਵੇਸ਼ 'ਤੇ ਮਿਲਦੀ ਹੈ, ਜਿਵੇਂ ਕਿਬਚਤ ਖਾਤਾ. ਵਾਪਸੀ ਉਦੋਂ ਪ੍ਰਾਪਤ ਕੀਤੀ ਜਾਂਦੀ ਹੈ ਜਦੋਂ ਮਿਸ਼ਰਿਤ ਪ੍ਰਭਾਵ, ਸਮੇਂ ਦੀ ਮਿਆਦ ਦੇ ਨਾਲ, ਨੂੰ ਧਿਆਨ ਵਿੱਚ ਰੱਖਿਆ ਜਾਂਦਾ ਹੈ।

ਇਹ ਅਸਲ ਪ੍ਰਤੀਸ਼ਤ ਦਰ ਨੂੰ ਪ੍ਰਗਟ ਕਰਨ ਵਿੱਚ ਵੀ ਮਦਦ ਕਰਦਾ ਹੈ ਜੋ ਕਰਜ਼ੇ 'ਤੇ ਵਿਆਜ 'ਤੇ ਬਕਾਇਆ ਹੈ, ਜਿਵੇਂ ਕਿ ਕ੍ਰੈਡਿਟ ਕਾਰਡ, ਕਰਜ਼ਾ, ਆਦਿ।

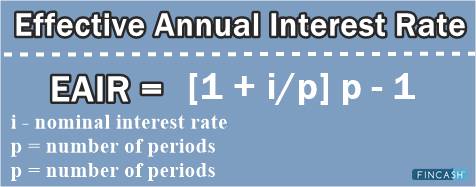

ਪ੍ਰਭਾਵਸ਼ਾਲੀ ਸਲਾਨਾ ਵਿਆਜ ਦਰ ਫਾਰਮੂਲਾ

ਪ੍ਰਭਾਵਸ਼ਾਲੀ ਸਲਾਨਾ ਵਿਆਜ ਦਰ ਫਾਰਮੂਲਾ ਹੈ:

ਪ੍ਰਭਾਵੀ ਸਲਾਨਾ ਵਿਆਜ ਦਰ = [1 + (ਨਾਮਮਾਤਰ ਵਿਆਜ ਦਰ / ਮਿਆਦਾਂ ਦੀ ਸੰਖਿਆ)] ਮਿਆਦਾਂ ਦੀ ਸੰਖਿਆ - 1

Talk to our investment specialist

ਪ੍ਰਭਾਵਸ਼ਾਲੀ ਸਲਾਨਾ ਵਿਆਜ ਦਰ ਨੂੰ ਸਮਝਣਾ

ਇੱਕ ਕਰਜ਼ਾ, ਇੱਕ ਬਚਤ ਖਾਤਾ, ਜਾਂ ਏਬੈਂਕ ਡਿਪਾਜ਼ਿਟ ਦਾ ਸਰਟੀਫਿਕੇਟ ਨਾਮਾਤਰ ਵਿਆਜ ਦਰ ਅਤੇ ਪ੍ਰਭਾਵੀ ਸਾਲਾਨਾ ਵਿਆਜ ਦਰ ਨਾਲ ਇਸ਼ਤਿਹਾਰ ਦਿੱਤਾ ਜਾ ਸਕਦਾ ਹੈ। ਜਦਕਿ ਨਾਮਾਤਰ ਵਿਆਜ ਦਰ ਦੇ ਪ੍ਰਭਾਵਾਂ ਨੂੰ ਨਹੀਂ ਦਰਸਾਉਂਦੀਮਿਸ਼ਰਿਤ ਵਿਆਜ ਜਾਂ ਫੀਸਾਂ ਜੋ ਵਿੱਤੀ ਉਤਪਾਦਾਂ ਦੇ ਨਾਲ ਆਉਂਦੀਆਂ ਹਨ; ਪ੍ਰਭਾਵੀ ਸਾਲਾਨਾ ਵਿਆਜ ਦਰ ਨੂੰ ਅਸਲ ਵਾਪਸੀ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ।

ਇਹੀ ਕਾਰਨ ਹੈ ਕਿ ਪ੍ਰਭਾਵਸ਼ਾਲੀ ਸਾਲਾਨਾ ਵਿਆਜ ਦਰ ਇੱਕ ਜ਼ਰੂਰੀ ਵਿੱਤੀ ਸੰਕਲਪ ਹੈ ਜਿਸਨੂੰ ਸਮਝਣਾ ਚਾਹੀਦਾ ਹੈ। ਜੇਕਰ ਤੁਸੀਂ ਉਹਨਾਂ ਦੀਆਂ ਪ੍ਰਭਾਵਸ਼ਾਲੀ ਸਲਾਨਾ ਵਿਆਜ ਦਰਾਂ ਨੂੰ ਜਾਣਦੇ ਹੋ ਤਾਂ ਹੀ ਤੁਸੀਂ ਕਈ ਤਰ੍ਹਾਂ ਦੀਆਂ ਪੇਸ਼ਕਸ਼ਾਂ ਦੀ ਢੁਕਵੀਂ ਤੁਲਨਾ ਕਰ ਸਕਦੇ ਹੋ।

ਪ੍ਰਭਾਵਸ਼ਾਲੀ ਸਲਾਨਾ ਵਿਆਜ ਦਰ ਦੀ ਉਦਾਹਰਨ

ਚਲੋ ਇੱਥੇ ਇੱਕ ਪ੍ਰਭਾਵਸ਼ਾਲੀ ਸਾਲਾਨਾ ਵਿਆਜ ਦਰ ਦੀ ਉਦਾਹਰਨ ਲਈਏ। ਮੰਨ ਲਓ ਕਿ ਦੋ ਵੱਖ-ਵੱਖ ਪੇਸ਼ਕਸ਼ਾਂ ਹਨ। ਇੱਕ, ਇੱਕ ਨਿਵੇਸ਼ Y 10% ਵਿਆਜ ਦਾ ਭੁਗਤਾਨ ਕਰ ਰਿਹਾ ਹੈ ਅਤੇ ਇੱਕ ਮਹੀਨਾਵਾਰ 'ਤੇ ਮਿਸ਼ਰਿਤ ਹੈਆਧਾਰ. ਦੂਜਾ, ਨਿਵੇਸ਼ Z 10.1% ਦਾ ਭੁਗਤਾਨ ਕਰ ਰਿਹਾ ਹੈ ਅਤੇ ਅਰਧ-ਸਾਲਾਨਾ ਆਧਾਰ 'ਤੇ ਮਿਸ਼ਰਿਤ ਕੀਤਾ ਜਾਂਦਾ ਹੈ।

ਇਸ ਲਈ, ਕਿਹੜਾ ਬਿਹਤਰ ਹੋਵੇਗਾ?

ਇਹਨਾਂ ਦੋਵਾਂ ਸਥਿਤੀਆਂ ਵਿੱਚ, ਇਸ਼ਤਿਹਾਰੀ ਵਿਆਜ ਦਰ ਨਾਮਾਤਰ ਵਿਆਜ ਦਰ ਹੋਵੇਗੀ। ਅਤੇ, ਪ੍ਰਭਾਵੀ ਸਲਾਨਾ ਵਿਆਜ ਦਰ ਦੀ ਗਣਨਾ ਮਿਸ਼ਰਿਤ ਮਿਆਦ ਦੀ ਸੰਖਿਆ ਲਈ ਨਾਮਾਤਰ ਵਿਆਜ ਦਰ ਨੂੰ ਅਨੁਕੂਲ ਕਰਕੇ ਕੀਤੀ ਜਾ ਸਕਦੀ ਹੈ ਜੋ ਉਤਪਾਦ ਇੱਕ ਖਾਸ ਸਮੇਂ ਦੇ ਅੰਦਰ ਅਨੁਭਵ ਕਰੇਗਾ।

ਇਸ ਸਥਿਤੀ ਵਿੱਚ, ਮਿਆਦ 1 ਸਾਲ ਹੋਵੇਗੀ। ਇਸ ਤਰ੍ਹਾਂ, ਉਪਰੋਕਤ ਫਾਰਮੂਲਾ ਪਾ ਕੇ:

ਨਿਵੇਸ਼ Y ਲਈ: 10.47% = (1 + (10% / 12)) ^ 12 – 1

ਨਿਵੇਸ਼ Z ਲਈ: 10.36% = (1 + (10.1% / 2)) ^ 2 - 1

ਇਸ ਨਤੀਜੇ ਦੇ ਨਾਲ, ਇਹ ਕਿਹਾ ਜਾ ਸਕਦਾ ਹੈ ਕਿ ਇਨਵੈਸਟਮੈਂਟ Z ਕੋਲ ਉੱਚੀ ਨਾਮਾਤਰ ਵਿਆਜ ਦਰ ਹੈ; ਹਾਲਾਂਕਿ, ਪ੍ਰਭਾਵੀ ਸਲਾਨਾ ਵਿਆਜ ਦਰ ਨਿਵੇਸ਼ Y ਦੇ ਮੁਕਾਬਲੇ ਘੱਟ ਹੋਵੇਗੀ। ਇਸਦਾ ਕਾਰਨ ਇਹ ਹੈ ਕਿ ਨਿਵੇਸ਼ Z ਨਿਵੇਸ਼ Y ਦੇ ਮੁਕਾਬਲੇ 1 ਸਾਲ ਦੀ ਮਿਆਦ ਵਿੱਚ ਘੱਟ ਗੁਣਾ ਹੈ।

ਇਸ ਤਰ੍ਹਾਂ, ਜੇਕਰਨਿਵੇਸ਼ਕ ਰੁਪਏ ਪਾਉਣ ਲਈ ਤਿਆਰ ਹੈ। 5,000,000 ਇਹਨਾਂ ਵਿੱਚੋਂ ਕਿਸੇ ਵੀ ਨਿਵੇਸ਼ ਵਿੱਚ, ਇੱਕ ਗਲਤ ਫੈਸਲੇ ਨਾਲ ਉਸਨੂੰ ਰੁਪਏ ਤੋਂ ਵੱਧ ਦਾ ਖਰਚਾ ਆਵੇਗਾ। 5800 ਹਰ ਸਾਲ.

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।