+91-22-48913909

+91-22-48913909

Table of Contents

ਇੱਕ ਸਮਾਰਟ ਵਿੱਤੀ ਯੋਜਨਾ ਬਣਾਉਣ ਲਈ ਮੁੱਖ ਸੁਝਾਅ

ਏਵਿੱਤੀ ਯੋਜਨਾ ਤੁਹਾਡੇ ਨਿੱਜੀ ਬਾਰੇ ਬੁੱਧੀਮਾਨ ਅਤੇ ਸਮਝਦਾਰ ਫੈਸਲੇ ਲੈਣ ਵਿੱਚ ਤੁਹਾਡੀ ਮਦਦ ਕਰਦਾ ਹੈਵੈਲਥ ਮੈਨੇਜਮੈਂਟ. ਇੱਕ ਚੰਗੀ ਵਿੱਤੀ ਯੋਜਨਾ ਤੁਹਾਡੀ ਜ਼ਿੰਦਗੀ ਦੇ ਸਾਰੇ ਚੰਗੇ ਅਤੇ ਮਾੜੇ ਸਮਿਆਂ ਵਿੱਚੋਂ ਲੰਘਣ ਵਿੱਚ ਤੁਹਾਡੀ ਮਦਦ ਕਰ ਸਕਦੀ ਹੈ।

ਵਿੱਤੀ ਯੋਜਨਾਬੰਦੀ ਇੱਕ ਸਮਰਪਿਤ ਪਹੁੰਚ ਹੈ ਜੋ ਤੁਹਾਡੀ ਪ੍ਰਾਪਤੀ ਵਿੱਚ ਤੁਹਾਡੀ ਮਦਦ ਕਰਦੀ ਹੈਵਿੱਤੀ ਟੀਚੇ. ਇੱਕ ਵਿੱਤੀ ਯੋਜਨਾ ਇੱਕ ਦਾ ਸਭ-ਸੰਮਲਿਤ ਮੁਲਾਂਕਣ ਹੈਨਿਵੇਸ਼ਕਦੀ ਵਰਤਮਾਨ ਅਤੇ ਭਵਿੱਖ ਦੀ ਵਿੱਤੀ ਸਥਿਤੀ ਵੱਖ-ਵੱਖ ਕਾਰਕਾਂ ਦੀ ਵਰਤੋਂ ਕਰਦੇ ਹੋਏ ਜਿਵੇਂ ਕਿਨਕਦ ਵਹਾਅ,ਸੰਪੱਤੀ ਵੰਡ, ਖਰਚੇ ਅਤੇ ਬਜਟ, ਆਦਿ।

ਇੱਕ ਚੰਗੀ ਵਿੱਤੀ ਯੋਜਨਾ ਬਣਾਉਣ ਲਈ, ਜਾਂ ਤਾਂ ਤੁਹਾਨੂੰ ਢੁਕਵੀਂ ਖੋਜ ਕਰਨ ਦੀ ਲੋੜ ਹੈ ਜਾਂ ਤੁਹਾਨੂੰ ਆਪਣੇ ਨਾਲ ਚਰਚਾ ਕਰਨ ਦੀ ਲੋੜ ਹੈਵਿੱਤੀ ਸਲਾਹਕਾਰ ਜਾਂ ਸਲਾਹਕਾਰ। ਯੋਜਨਾਕਾਰ ਤੁਹਾਡੀ ਵਰਤਮਾਨ ਨਿਰਧਾਰਤ ਕਰਨ ਵਿੱਚ ਤੁਹਾਡੀ ਮਦਦ ਕਰੇਗਾਕੁਲ ਕ਼ੀਮਤ, ਟੈਕਸ ਦੀਆਂ ਜ਼ਿੰਮੇਵਾਰੀਆਂ, ਅਤੇ ਤੁਹਾਡੀ ਪ੍ਰੋਫਾਈਲ 'ਤੇ ਨਿਰਭਰ ਕਰਦੇ ਹੋਏ ਹੋਰ ਵਿੱਤੀ ਟੀਚਿਆਂ ਦੇ ਨਾਲ-ਨਾਲ ਤੁਹਾਡੀ ਰਿਟਾਇਰਮੈਂਟ ਲਈ ਇੱਕ ਰੋਡਮੈਪ ਵਿਕਸਿਤ ਕਰਨ ਵਿੱਚ ਤੁਹਾਡੀ ਮਦਦ ਕਰਦੇ ਹਨ।

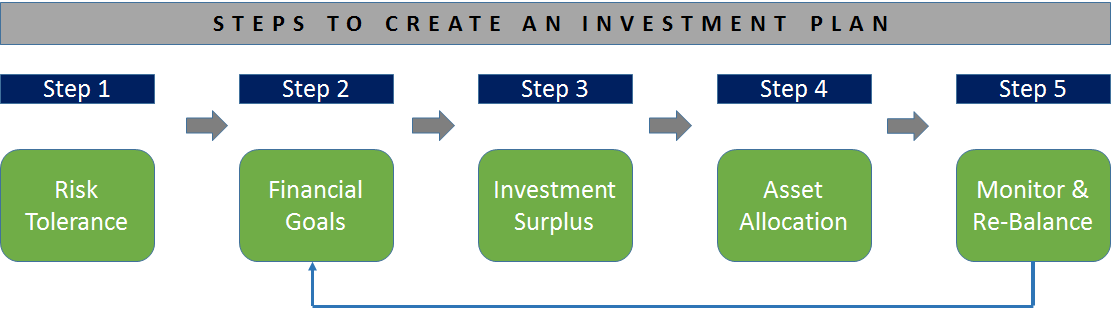

ਇੱਕ ਵਿੱਤੀ ਯੋਜਨਾ ਕਿਵੇਂ ਬਣਾਈਏ?

ਇੱਕ ਚੰਗੀ ਵਿੱਤੀ ਯੋਜਨਾ ਵਿਅਕਤੀਗਤ ਲੋੜਾਂ, ਟੀਚਿਆਂ ਅਤੇ ਲੰਬੇ-ਲੰਬੇ-ਅਨੁਸਾਰ ਵਿਅਕਤੀਗਤ ਤੌਰ 'ਤੇ ਵੱਖਰੀ ਹੁੰਦੀ ਹੈ।ਮਿਆਦ ਦੀ ਯੋਜਨਾ. ਪਰ ਇੱਕ ਚੰਗੀ ਨਿੱਜੀ ਵਿੱਤੀ ਯੋਜਨਾ ਬਣਾਉਣ ਵਿੱਚ ਸ਼ਾਮਲ ਕਦਮ ਸਾਰਿਆਂ ਲਈ ਇੱਕੋ ਜਿਹੇ ਹਨ। ਆਉ ਆਪਣੇ ਲਈ ਇੱਕ ਯੋਜਨਾ ਬਣਾਉਣ ਵਿੱਚ ਸ਼ਾਮਲ ਕਦਮਾਂ ਨੂੰ ਵੇਖੀਏ:

1. ਆਪਣੀ ਮੌਜੂਦਾ ਵਿੱਤੀ ਸਥਿਤੀ ਦਾ ਪਤਾ ਲਗਾਓ

ਆਪਣੇ ਟੀਚਿਆਂ ਤੱਕ ਪਹੁੰਚਣ ਤੋਂ ਪਹਿਲਾਂ ਤੁਹਾਨੂੰ ਆਪਣੀ ਮੌਜੂਦਾ ਵਿੱਤੀ ਸਥਿਤੀ ਅਤੇ ਕੁੱਲ ਕੀਮਤ ਬਾਰੇ ਚੰਗੀ ਤਰ੍ਹਾਂ ਜਾਣੂ ਹੋਣਾ ਚਾਹੀਦਾ ਹੈ। ਤੁਹਾਡੇ ਵਿੱਤੀ ਸਲਾਹਕਾਰ ਨਾਲ ਚਰਚਾ ਤੁਹਾਨੂੰ ਤੁਹਾਡੀ ਕੁੱਲ ਕੀਮਤ ਨੂੰ ਸਮਝਣ ਅਤੇ ਤੁਹਾਡੀਆਂ ਤਰਜੀਹਾਂ 'ਤੇ ਰੌਸ਼ਨੀ ਪਾਉਣ ਵਿੱਚ ਮਦਦ ਕਰੇਗੀ। ਉਦਾਹਰਨ ਲਈ, ਤੁਹਾਡੀ ਮੌਜੂਦਾ ਵਿੱਤੀ ਸਥਿਤੀ ਦਾ ਵਿਸ਼ਲੇਸ਼ਣ ਕਰਨ ਤੋਂ ਬਾਅਦ, ਤੁਸੀਂ ਖੋਜ ਕਰਦੇ ਹੋ ਕਿ ਵਿਆਹ ਦੀ ਯੋਜਨਾ ਬਣਾਉਣਾ ਕਾਰ ਖਰੀਦਣ ਦੀ ਯੋਜਨਾ ਬਣਾਉਣ ਨਾਲੋਂ ਜ਼ਿਆਦਾ ਮਹੱਤਵਪੂਰਨ ਹੈ। ਤੁਹਾਨੂੰ ਆਪਣੇ ਨਕਦ ਵਹਾਅ ਨੂੰ ਸਮਝਣ ਦੀ ਲੋੜ ਹੈ,ਆਮਦਨ ਪੱਧਰ, ਨਿਰਭਰ, ਚੱਲ ਰਹੇ ਕਰਜ਼ੇ, ਦੇਣਦਾਰੀਆਂ ਆਦਿ। ਇਹ ਖੋਜ ਤੁਹਾਨੂੰ ਤੁਹਾਡੇ ਟੀਚਿਆਂ ਨੂੰ ਤਰਜੀਹ ਦੇਣ ਅਤੇ ਉਸ ਅਨੁਸਾਰ ਯੋਜਨਾ ਬਣਾਉਣ ਵਿੱਚ ਮਦਦ ਕਰੇਗੀ।

2. ਸਮਾਂ ਸੀਮਾ ਅਤੇ ਬਜਟ

ਕੰਮ ਕਰਨ ਲਈ ਇੱਕ ਵਿੱਤੀ ਯੋਜਨਾ ਲਈ, ਇਹ ਬਹੁਤ ਮਹੱਤਵਪੂਰਨ ਹੈ ਕਿ ਇੱਕ ਸਪਸ਼ਟ ਸਮਾਂ-ਰੇਖਾ ਪਰਿਭਾਸ਼ਿਤ ਕੀਤੀ ਗਈ ਹੈ। ਟਾਈਮਲਾਈਨ ਤੁਹਾਨੂੰ ਤੁਹਾਡੇ ਨਿਰਧਾਰਤ ਟੀਚਿਆਂ ਤੱਕ ਪਹੁੰਚਣ ਲਈ ਇੱਕ ਦਿਸ਼ਾ ਦਿੰਦੀ ਹੈ। ਇਸ ਤੋਂ ਇਲਾਵਾ, ਸਮਾਂ-ਸੀਮਾਵਾਂ ਤੁਹਾਨੂੰ ਸਮੇਂ ਸਿਰ ਆਪਣੇ ਟੀਚਿਆਂ ਤੱਕ ਪਹੁੰਚਣ ਲਈ ਸੁਚੇਤ ਅਤੇ ਪ੍ਰੇਰਿਤ ਰੱਖਦੀਆਂ ਹਨ।

ਇਸ ਸਮਾਂ ਸੀਮਾ ਦੇ ਨਾਲ, ਇਸਦੇ ਨਾਲ ਇੱਕ ਬਜਟ ਹੋਣਾ ਜ਼ਰੂਰੀ ਹੈ। ਇੱਕ ਬਜਟ ਤੁਹਾਨੂੰ ਤੁਹਾਡੇ ਖਰਚਿਆਂ, ਖਰਚਿਆਂ ਅਤੇ ਬੱਚਤਾਂ ਬਾਰੇ ਇੱਕ ਵਿਚਾਰ ਦਿੰਦਾ ਹੈ ਜੋ ਆਖਰਕਾਰ ਤੁਹਾਡੇ ਟੀਚਿਆਂ ਤੱਕ ਪਹੁੰਚਣ ਵਿੱਚ ਤੁਹਾਡੀ ਮਦਦ ਕਰਦੇ ਹਨ।

3. ਟੀਚੇ ਨਿਰਧਾਰਤ ਕਰੋ- ਛੋਟੀ ਮਿਆਦ, ਮੱਧ ਮਿਆਦ, ਅਤੇ ਲੰਬੀ ਮਿਆਦ

ਤੁਹਾਡੇ ਜੀਵਨ ਵਿੱਚ ਸਪਸ਼ਟ ਟੀਚੇ ਹੋਣੇ ਚਾਹੀਦੇ ਹਨ। ਵਿੱਤੀ ਯੋਜਨਾ ਉਹ ਸੜਕ ਹੈ ਜੋ ਤੁਹਾਨੂੰ ਉਹਨਾਂ ਟੀਚਿਆਂ ਵੱਲ ਲੈ ਜਾਂਦੀ ਹੈ ਜੋ ਤੁਸੀਂ ਨਿਰਧਾਰਤ ਕੀਤੇ ਹਨ। ਤੁਹਾਡੇ ਟੀਚੇ ਜਾਂ ਤਾਂ ਥੋੜ੍ਹੇ ਸਮੇਂ ਦੇ, ਮੱਧ-ਮਿਆਦ ਦੇ ਜਾਂ ਲੰਬੇ ਸਮੇਂ ਦੇ ਹੋ ਸਕਦੇ ਹਨ।

ਥੋੜ੍ਹੇ ਸਮੇਂ ਦੇ ਟੀਚੇ ਉਹ ਟੀਚੇ ਹਨ ਜੋ ਤੁਸੀਂ ਨੇੜਲੇ ਭਵਿੱਖ ਲਈ ਨਿਰਧਾਰਤ ਕਰਦੇ ਹੋ। ਇਹਨਾਂ ਟੀਚਿਆਂ ਵਿੱਚ ਖਾਸ ਸਮਾਂ ਸੀਮਾਵਾਂ ਅਤੇ ਇੱਕ ਉਦੇਸ਼ ਹੈ ਜਿਸਨੂੰ ਤੁਸੀਂ ਇੱਕ ਸਾਲ ਜਾਂ ਦੋ ਸਾਲਾਂ ਦੇ ਸਮੇਂ ਵਿੱਚ ਪੂਰਾ ਕਰਨਾ ਚਾਹੁੰਦੇ ਹੋ। ਇੱਥੇ ਬਹੁਤ ਸਾਰੇ ਥੋੜ੍ਹੇ ਸਮੇਂ ਦੇ ਵਿੱਤੀ ਟੀਚੇ ਹਨ ਜੋ ਤੁਹਾਡੀ ਇੱਛਾ ਸੂਚੀ ਦੇ ਅਨੁਸਾਰ ਸੈੱਟ ਕੀਤੇ ਜਾ ਸਕਦੇ ਹਨ। ਉਦਾਹਰਨ ਲਈ, ਪਰਿਵਾਰਕ ਛੁੱਟੀਆਂ ਲਈ ਬੱਚਤ ਕਰੋ, ਉੱਚ-ਤਕਨੀਕੀ ਯੰਤਰ ਖਰੀਦੋ, ਆਦਿ।

ਮਿਡ-ਟਰਮ ਟੀਚੇ ਉਹ ਟੀਚੇ ਹਨ ਜੋ ਤੁਸੀਂ ਅਗਲੇ ਤਿੰਨ ਤੋਂ ਚਾਰ ਸਾਲਾਂ ਵਿੱਚ ਪ੍ਰਾਪਤ ਕਰਨਾ ਚਾਹੁੰਦੇ ਹੋ। ਇਸ ਵਿੱਚ ਮਹੱਤਵਪੂਰਨ ਟੀਚੇ ਸ਼ਾਮਲ ਹੋ ਸਕਦੇ ਹਨ ਜਿਵੇਂ ਕਿ ਵਿਆਹ ਜਾਂ ਉੱਚ ਸਿੱਖਿਆ ਲਈ ਬੱਚਤ ਕਰਨਾ, ਇੱਕ ਸ਼ਾਨਦਾਰ ਕਾਰ ਖਰੀਦਣਾ, ਪਿਛਲੇ ਕਰਜ਼ਿਆਂ ਦਾ ਭੁਗਤਾਨ ਕਰਨਾ (ਜੇਕਰ ਕੋਈ ਹੈ), ਜਾਂ ਕੋਈ ਕਾਰੋਬਾਰ ਸ਼ੁਰੂ ਕਰਨਾ, ਆਦਿ। ਜਿਵੇਂ ਤੁਸੀਂ ਆਪਣੇ ਥੋੜ੍ਹੇ ਸਮੇਂ ਦੇ ਟੀਚਿਆਂ ਨੂੰ ਪੂਰਾ ਕਰਨ ਲਈ ਅੱਗੇ ਵਧਦੇ ਹੋ, ਤੁਸੀਂ ਕਰ ਸਕਦੇ ਹੋ। ਆਪਣੇ ਮੱਧ-ਮਿਆਦ ਦੇ ਟੀਚਿਆਂ ਨੂੰ ਵਿਚਾਰਨਾ ਸ਼ੁਰੂ ਕਰੋ ਅਤੇ ਇਹ ਵੀ ਯੋਜਨਾ ਬਣਾਓ ਕਿ ਤੁਸੀਂ ਉਹਨਾਂ ਨੂੰ ਕਿਵੇਂ ਪ੍ਰਾਪਤ ਕਰ ਸਕਦੇ ਹੋ।

ਲੰਬੇ ਸਮੇਂ ਦੇ ਟੀਚੇ ਉਹ ਹੁੰਦੇ ਹਨ ਜੋ ਤੁਹਾਨੂੰ ਪਿਛਲੇ ਦੋ ਕਿਸਮਾਂ ਦੇ ਵਿੱਤੀ ਟੀਚਿਆਂ ਨਾਲੋਂ ਪ੍ਰਾਪਤ ਕਰਨ ਲਈ ਕਾਫ਼ੀ ਜ਼ਿਆਦਾ ਸਮਾਂ ਲੈ ਸਕਦੇ ਹਨ। ਲੰਬੇ ਸਮੇਂ ਦੇ ਟੀਚਿਆਂ ਜਿਵੇਂ ਕਿ ਤੁਹਾਡੇ ਬੱਚਿਆਂ ਦਾ ਭਵਿੱਖ, ਉਨ੍ਹਾਂ ਦੀ ਸਿੱਖਿਆ, ਤੁਹਾਡੀ ਆਪਣੀ ਰਿਟਾਇਰਮੈਂਟ ਆਦਿ ਲਈ ਯੋਜਨਾ ਬਣਾਉਣ ਲਈ ਸਾਵਧਾਨੀਪੂਰਵਕ ਯੋਜਨਾਬੰਦੀ ਅਤੇ ਸੰਗਠਨ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈ। ਤੁਸੀਂ ਥੋੜ੍ਹੇ ਸਮੇਂ ਦੇ ਅਤੇ ਮੱਧ-ਮਿਆਦ ਦੇ ਟੀਚਿਆਂ ਨੂੰ ਸਥਾਪਤ ਕਰਕੇ ਸ਼ੁਰੂ ਕਰ ਸਕਦੇ ਹੋ, ਉਹਨਾਂ ਨੂੰ ਸਮੇਂ ਸਿਰ ਪ੍ਰਦਾਨ ਕਰ ਸਕਦੇ ਹੋ ਅਤੇ ਫਿਰ ਆਪਣੇ ਲੰਬੇ ਸਮੇਂ ਦੇ ਟੀਚਿਆਂ ਨੂੰ ਪ੍ਰਾਪਤ ਕਰਨ ਲਈ ਇਸ 'ਤੇ ਨਿਰਮਾਣ ਕਰ ਸਕਦੇ ਹੋ।

Talk to our investment specialist

4. ਆਪਣੇ ਜੋਖਮ ਦਾ ਮੁਲਾਂਕਣ ਕਰੋ

ਨਿਵੇਸ਼ ਤੁਹਾਡੇ ਲੰਬੇ ਸਮੇਂ ਦੇ ਦੌਲਤ ਪ੍ਰਬੰਧਨ ਵਿੱਚ ਇੱਕ ਵੱਡੀ ਭੂਮਿਕਾ ਨਿਭਾਉਂਦੀ ਹੈ। ਨਿਵੇਸ਼ ਸ਼ੁਰੂ ਕਰਨ ਵਿੱਚ ਕਦੇ ਵੀ ਦੇਰ ਨਹੀਂ ਹੁੰਦੀ। ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਜੋਖਮ ਦੇ ਨਾਲ ਆਉਂਦਾ ਹੈਕਾਰਕ ਇਸ ਨਾਲ ਜੁੜਿਆ.ਜਲਦੀ ਨਿਵੇਸ਼ ਕਰਨਾ ਤੁਹਾਨੂੰ ਵੱਡੇ ਜੋਖਮ ਲੈਣ ਦੀ ਸਮਰੱਥਾ ਦਿੰਦਾ ਹੈ ਅਤੇ ਇਸ ਤਰ੍ਹਾਂ ਉੱਚ ਰਿਟਰਨ ਪੈਦਾ ਕਰਨ ਦਾ ਮੌਕਾ ਦਿੰਦਾ ਹੈ। ਪਰ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ, ਕਿਸੇ ਨੂੰ ਆਪਣੀ ਜੋਖਮ ਲੈਣ ਦੀ ਯੋਗਤਾ ਦਾ ਮੁਲਾਂਕਣ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈ ਜਾਂ ਉਹਨਾਂ ਨੂੰ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈਖਤਰੇ ਦਾ ਮੁਲਾਂਕਣ ਉਹਨਾਂ ਦੀ ਜੋਖਮ ਦੀ ਭੁੱਖ ਜਾਣਨ ਲਈ। ਜੋਖਮ ਪ੍ਰੋਫਾਈਲਿੰਗ ਤੁਹਾਨੂੰ ਇਹ ਸਮਝਣ ਵਿੱਚ ਮਦਦ ਕਰਦੀ ਹੈ ਕਿ ਤੁਸੀਂ ਕਿੰਨਾ ਜੋਖਮ ਲੈ ਸਕਦੇ ਹੋ ਅਤੇ ਫਿਰ ਉਸ ਅਨੁਸਾਰ ਨਿਵੇਸ਼ ਕਰ ਸਕਦੇ ਹੋ। ਜੋਖਮ ਦਾ ਮੁਲਾਂਕਣ ਕਰਨ ਵਿੱਚ ਬਹੁਤ ਸਾਰੇ ਕਾਰਕ ਸ਼ਾਮਲ ਹੁੰਦੇ ਹਨ ਜਿਵੇਂ ਕਿ ਨੁਕਸਾਨ ਨੂੰ ਬਰਦਾਸ਼ਤ ਕਰਨ ਦੀ ਸਮਰੱਥਾ, ਨਿਯਤ ਹੋਲਡਿੰਗ ਅਵਧੀ, ਨਿਵੇਸ਼ਾਂ ਦਾ ਗਿਆਨ, ਮੌਜੂਦਾ ਨਕਦ ਪ੍ਰਵਾਹ, ਨਿਰਭਰ ਆਦਿ। ਜੋਖਮ ਦਾ ਮੁਲਾਂਕਣ ਇਹ ਯਕੀਨੀ ਬਣਾਉਂਦਾ ਹੈ ਕਿ ਵਿਅਕਤੀ ਜੋਖਮ ਦੁਆਰਾ ਪਰਿਭਾਸ਼ਿਤ ਜ਼ੋਨ ਦੇ ਅੰਦਰ ਹੀ ਰਹੇ। ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਦੀ ਕੋਸ਼ਿਸ਼ ਕਰਦਾ ਹੈ ਕਿ ਲੰਬੇ ਸਮੇਂ ਵਿੱਚ, ਕਿਸੇ ਨੂੰ ਨਿਵੇਸ਼ ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਅਚਾਨਕ ਕਾਰਵਾਈ ਜਾਂ ਨਤੀਜੇ ਨਹੀਂ ਦਿਸਦੇ ਹਨ।

ਜਦੋਂ ਇੱਕ ਨਿਵੇਸ਼ਕ ਜੋਖਮ ਪ੍ਰੋਫਾਈਲਿੰਗ ਵਿੱਚੋਂ ਗੁਜ਼ਰਦਾ ਹੈ, ਤਾਂ ਉਹਨਾਂ ਨੂੰ ਖਾਸ ਤੌਰ 'ਤੇ ਉਦੇਸ਼ ਲਈ ਤਿਆਰ ਕੀਤੇ ਗਏ ਸਵਾਲਾਂ ਦੇ ਇੱਕ ਸਮੂਹ ਦੇ ਜਵਾਬ ਦੇਣੇ ਪੈਂਦੇ ਹਨ। ਉਹਨਾਂ ਸਵਾਲਾਂ ਦੇ ਜਵਾਬ ਰਿਕਾਰਡ ਕੀਤੇ ਜਾਂਦੇ ਹਨ ਅਤੇ ਉਹਨਾਂ ਦੀ ਜੋਖਮ ਭੁੱਖ ਦੀ ਗਣਨਾ ਕਰਨ ਲਈ ਵਰਤੇ ਜਾਂਦੇ ਹਨ। ਸਵਾਲਾਂ ਦੇ ਇਹ ਸਮੂਹ ਵੱਖੋ-ਵੱਖਰੇ ਲਈ ਵੱਖਰੇ ਹੁੰਦੇ ਹਨਮਿਉਚੁਅਲ ਫੰਡ ਹਾਊਸ ਜਾਂ ਵਿਤਰਕ। ਸਵਾਲਾਂ ਦੇ ਜਵਾਬ ਦੇਣ ਤੋਂ ਬਾਅਦ ਨਿਵੇਸ਼ਕ ਦਾ ਸਕੋਰ ਜੋਖਮ ਲੈਣ ਦੀ ਉਹਨਾਂ ਦੀ ਯੋਗਤਾ ਨੂੰ ਨਿਰਧਾਰਤ ਕਰਦਾ ਹੈ। ਇੱਕ ਨਿਵੇਸ਼ਕ ਇੱਕ ਉੱਚ-ਜੋਖਮ ਲੈਣ ਵਾਲਾ, ਮੱਧ-ਜੋਖਮ ਲੈਣ ਵਾਲਾ ਜਾਂ ਘੱਟ ਜੋਖਮ ਲੈਣ ਵਾਲਾ ਹੋ ਸਕਦਾ ਹੈ।

5. ਸੰਪੱਤੀ ਵੰਡ

ਤੁਹਾਨੂੰ ਆਪਣੀ ਸੰਪੱਤੀ ਸ਼੍ਰੇਣੀਆਂ ਜਿਵੇਂ ਕਿ ਕਰਜ਼ੇ ਅਤੇ ਇਕੁਇਟੀ ਦੇ ਮਿਸ਼ਰਣ ਦਾ ਫੈਸਲਾ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈ ਜੋ ਕਿਸੇ ਦੀ ਜੋਖਮ ਦੀ ਭੁੱਖ 'ਤੇ ਨਿਰਭਰ ਕਰਦਾ ਹੈ। ਸੰਪੱਤੀ ਵੰਡ ਹਮਲਾਵਰ ਹੋ ਸਕਦੀ ਹੈ (ਮੁੱਖ ਤੌਰ 'ਤੇ ਇਕੁਇਟੀ ਵਿੱਚ ਨਿਵੇਸ਼), ਮੱਧਮ (ਵਧੇਰੇ ਵੱਲ ਝੁਕਾਅ)ਕਰਜ਼ਾ ਫੰਡ) ਜਾਂ ਇਹ ਰੂੜੀਵਾਦੀ ਹੋ ਸਕਦਾ ਹੈ (ਇਕੁਇਟੀ ਵੱਲ ਘੱਟ ਝੁਕਾਅ)। ਤੁਹਾਨੂੰ ਆਪਣੇ ਜੋਖਮ ਪ੍ਰੋਫਾਈਲ ਜਾਂ ਜੋਖਮ ਲੈਣ ਦੀ ਸਮਰੱਥਾ ਨੂੰ ਸੰਪੱਤੀ ਵੰਡ ਨਾਲ ਮੇਲਣ ਦੀ ਜ਼ਰੂਰਤ ਹੈ ਜੋ ਤੁਸੀਂ ਆਪਣੇ ਨਿਵੇਸ਼ ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਰੱਖਣਾ ਚਾਹੁੰਦੇ ਹੋ।

ਉਦਾਹਰਣ ਲਈ:

| ਹਮਲਾਵਰ | ਮੱਧਮ | ਕੰਜ਼ਰਵੇਟਿਵ | |

|---|---|---|---|

| ਸਾਲਾਨਾ ਵਾਪਸੀ (ਪੀ.ਏ.) | 15.7% | 13.4% | 10.8% |

| ਇਕੁਇਟੀ | 50% | 35% | 20% |

| ਕਰਜ਼ਾ | 30% | 40% | 40% |

| ਸੋਨਾ | 10% | 10% | 10% |

| ਨਕਦ | 10% | 15% | 30% |

| ਕੁੱਲ | 100% | 100% | 100% |

6. ਉਤਪਾਦ ਦੀ ਚੋਣ

ਤੁਸੀਂ ਹੁਣ ਇੱਕ ਬਜਟ ਬਣਾਇਆ ਹੈ, ਸਪਸ਼ਟ ਟੀਚੇ ਨਿਰਧਾਰਤ ਕੀਤੇ ਹਨ, ਸਹੀ ਜੋਖਮ ਪ੍ਰੋਫਾਈਲਿੰਗ ਦੇ ਨਾਲ ਨਿਵੇਸ਼ ਕਰਨ ਦਾ ਫੈਸਲਾ ਕੀਤਾ ਹੈ ਅਤੇ ਆਪਣੀ ਸੰਪਤੀ ਦੀ ਵੰਡ ਕੀਤੀ ਹੈ। ਇਹ ਕਦਮ ਤੁਹਾਡੇ ਉਤਪਾਦ ਦੀ ਚੋਣ ਨੂੰ ਆਸਾਨ ਬਣਾਉਂਦੇ ਹਨ। ਤੁਹਾਡੀ ਜੋਖਮ ਪ੍ਰੋਫਾਈਲਿੰਗ ਸਹੀ ਉਤਪਾਦਾਂ ਦੀ ਚੋਣ ਕਰਨ ਲਈ ਇੱਕ ਸਪਸ਼ਟ ਦਿਸ਼ਾ ਪ੍ਰਦਾਨ ਕਰਦੀ ਹੈ। ਨਵੇਂ ਤੋਂ ਲੈ ਕੇ ਤਜਰਬੇਕਾਰ ਨਿਵੇਸ਼ਕਾਂ ਤੱਕ,ਮਿਉਚੁਅਲ ਫੰਡ ਨਿਵੇਸ਼ ਦਾ ਇੱਕ ਤਰਜੀਹੀ ਰਸਤਾ ਹੈ। ਹਾਲਾਂਕਿ, ਇਹ ਯਕੀਨੀ ਬਣਾਉਣਾ ਮਹੱਤਵਪੂਰਨ ਹੈ ਕਿ ਤੁਸੀਂ ਆਪਣੇ ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਸਹੀ ਉਤਪਾਦ ਪ੍ਰਾਪਤ ਕਰਦੇ ਹੋ। ਤੁਸੀਂ ਵੱਖ-ਵੱਖ ਮਾਤਰਾਤਮਕ ਅਤੇ ਗੁਣਾਤਮਕ ਕਾਰਕਾਂ 'ਤੇ ਵਿਚਾਰ ਕਰ ਸਕਦੇ ਹੋ ਜਿਵੇਂ ਕਿਮਿਉਚੁਅਲ ਫੰਡ ਰੇਟਿੰਗ, ਖਰਚ ਅਨੁਪਾਤ ਅਤੇ ਐਗਜ਼ਿਟ ਲੋਡ, ਦਾ ਟਰੈਕ ਰਿਕਾਰਡਸੰਪੱਤੀ ਪ੍ਰਬੰਧਨ ਕੰਪਨੀਆਪਣੇ ਲਈ ਇੱਕ ਸਹੀ ਉਤਪਾਦ ਚੁਣਨ ਲਈ ਫੰਡ ਮੈਨੇਜਰ ਦੇ ਪਿਛਲੇ ਨਤੀਜੇ, ਆਦਿ। ਵਧੀਆ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਦੀ ਚੋਣ ਕਰਨ ਲਈ ਤੁਹਾਡੇ ਕੋਲ ਗੁਣਾਤਮਕ ਅਤੇ ਮਾਤਰਾਤਮਕ ਕਾਰਕਾਂ ਦਾ ਸਹੀ ਸੰਤੁਲਨ ਹੋਣਾ ਚਾਹੀਦਾ ਹੈ।

7. ਆਪਣੀ ਨਿਵੇਸ਼ ਯੋਜਨਾ ਦੀ ਨਿਗਰਾਨੀ ਕਰੋ, ਸਮੀਖਿਆ ਕਰੋ ਅਤੇ ਮੁੜ-ਸੰਤੁਲਨ ਬਣਾਓ

ਤੁਹਾਡੇ ਦੁਆਰਾ ਕੀਤੇ ਗਏ ਨਿਵੇਸ਼ਾਂ ਦੀ ਨਿਗਰਾਨੀ ਕਰਨਾ ਜ਼ਰੂਰੀ ਹੈ। ਨਿਵੇਸ਼ਾਂ ਦੀ ਨਿਯਮਤ ਸਮੀਖਿਆ ਅਤੇ ਪੁਨਰ-ਸੰਤੁਲਨ ਜੋਖਮ ਦੀ ਸੰਭਾਵਨਾ ਨੂੰ ਘਟਾਉਂਦਾ ਹੈ। ਤੁਹਾਨੂੰ ਆਪਣੀ ਵਿੱਤੀ ਯੋਜਨਾ ਪ੍ਰਤੀ ਅਨੁਸ਼ਾਸਿਤ ਪਹੁੰਚ ਰੱਖਣ ਅਤੇ ਹਰ ਤਿੰਨ ਮਹੀਨਿਆਂ ਬਾਅਦ ਤੁਹਾਡੇ ਦੁਆਰਾ ਕੀਤੇ ਗਏ ਨਿਵੇਸ਼ ਦੀ ਨਿਗਰਾਨੀ ਕਰਨ ਦੀ ਲੋੜ ਹੈ। ਵਿੱਤੀ ਬਾਜ਼ਾਰ ਅਸਥਿਰ ਹਨ ਅਤੇ ਤੁਹਾਡਾ ਨਿਵੇਸ਼ ਮੁੱਲ ਉੱਪਰ ਅਤੇ ਹੇਠਾਂ ਜਾ ਸਕਦਾ ਹੈ। ਤੁਹਾਨੂੰ ਮਿਉਚੁਅਲ ਫੰਡ ਦੀ ਚੋਣ ਕਰਨ ਲਈ ਕੀਤੇ ਗਏ ਖੋਜ ਅਤੇ ਯਤਨਾਂ 'ਤੇ ਦ੍ਰਿੜ ਹੋਣਾ ਚਾਹੀਦਾ ਹੈ ਅਤੇ ਥੋੜ੍ਹੇ ਸਮੇਂ ਦੇ ਨੁਕਸਾਨ ਦੀ ਸਥਿਤੀ ਵਿੱਚ ਘਬਰਾਉਣ ਤੋਂ ਬਚਣਾ ਚਾਹੀਦਾ ਹੈ। ਜੇਕਰ ਤੁਸੀਂ ਯੋਜਨਾ ਵਿੱਚ ਕੁਝ ਬਦਲਾਅ ਕਰਨ ਦਾ ਫੈਸਲਾ ਕਰਦੇ ਹੋ, ਤਾਂ ਉਹ ਤਬਦੀਲੀਆਂ ਪਿਛਲੀ ਯੋਜਨਾ ਨੂੰ ਪ੍ਰਦਰਸ਼ਨ ਕਰਨ ਲਈ ਢੁਕਵਾਂ ਸਮਾਂ ਦੇਣ ਤੋਂ ਬਾਅਦ ਕੀਤੀਆਂ ਜਾਣੀਆਂ ਚਾਹੀਦੀਆਂ ਹਨ। ਮੁੜ-ਸੰਤੁਲਨ ਦਾ ਕੰਮ ਘੱਟੋ-ਘੱਟ ਇੱਕ ਸਾਲ ਤੋਂ ਪਹਿਲਾਂ ਨਹੀਂ ਕੀਤਾ ਜਾਣਾ ਚਾਹੀਦਾ।

ਨਾਲ ਹੀ, ਇਹ ਤੁਹਾਨੂੰ ਤੁਹਾਡੇ ਭਵਿੱਖ ਦੇ ਨਿਵੇਸ਼ਾਂ ਬਾਰੇ ਇੱਕ ਵਿਚਾਰ ਦਿੰਦਾ ਹੈ ਅਤੇ ਤੁਸੀਂ ਆਪਣੇ ਟੀਚਿਆਂ ਤੱਕ ਪਹੁੰਚਣ ਲਈ ਸੜਕ 'ਤੇ ਕਿੰਨੀ ਦੂਰ ਆਏ ਹੋ। ਬਹੁਤ ਸਾਰੇ ਵਿਅਕਤੀ ਉੱਚ-ਸ਼੍ਰੇਣੀ ਦੀ ਵਿੱਤੀ ਯੋਜਨਾ ਨਾਲ ਚਮਕਦਾਰ ਸ਼ੁਰੂਆਤ ਕਰਦੇ ਹਨ ਪਰ ਬਹੁਤ ਘੱਟ ਲੋਕ ਸਹੀ ਨਿਗਰਾਨੀ ਅਤੇ ਮੁੜ ਸੰਤੁਲਨ ਦੇ ਨਾਲ ਅੰਤ ਤੱਕ ਇਸਦਾ ਪਾਲਣ ਕਰਨ ਦਾ ਪ੍ਰਬੰਧ ਕਰਦੇ ਹਨ। ਇਹ ਆਸਾਨ ਨਹੀਂ ਹੋ ਸਕਦਾ, ਪਰ ਜਿੰਨਾ ਸੰਭਵ ਹੋ ਸਕੇ ਯੋਜਨਾ ਦੀ ਪਾਲਣਾ ਕੀਤੀ ਜਾਣੀ ਚਾਹੀਦੀ ਹੈ.

ਵਿੱਤੀ ਯੋਜਨਾ ਦੇ ਲਾਭ

- ਤੁਸੀਂ ਵਿੱਤੀ ਤੌਰ 'ਤੇ ਭਵਿੱਖ ਲਈ ਚੰਗੀ ਤਰ੍ਹਾਂ ਤਿਆਰ ਰਹੋਗੇ।

- ਤੁਹਾਡੀ ਜੀਵਨਸ਼ੈਲੀ ਉਨ੍ਹਾਂ ਲੋਕਾਂ ਨਾਲੋਂ ਬਿਹਤਰ ਹੋਵੇਗੀ ਜਿਨ੍ਹਾਂ ਦੀ ਕੋਈ ਵਿੱਤੀ ਯੋਜਨਾ ਨਹੀਂ ਹੈ। ਬਿਹਤਰ ਜੀਵਨ ਸ਼ੈਲੀ ਦੇ ਨਾਲ, ਤੁਸੀਂ ਤਣਾਅ ਮੁਕਤ ਜੀਵਨ ਬਤੀਤ ਕਰ ਸਕਦੇ ਹੋ।

- ਤੁਸੀਂ ਅਤੇ ਤੁਹਾਡਾ ਪਰਿਵਾਰ ਵਿੱਤੀ ਤੌਰ 'ਤੇ ਸੁਰੱਖਿਅਤ ਹੋ ਜਾਵੇਗਾ।

- ਸਭ ਤੋਂ ਮਹੱਤਵਪੂਰਨ - ਤੁਸੀਂ ਆਪਣੀ ਜ਼ਿੰਦਗੀ ਅਤੇ ਆਪਣੇ ਭਵਿੱਖ ਨੂੰ ਨਿਯੰਤਰਿਤ ਕਰੋਗੇ!

- ਇੱਕ ਵਿੱਤੀ ਯੋਜਨਾ ਤੁਹਾਡੀ ਭਵਿੱਖ ਦੀ ਵਿੱਤੀ ਸਥਿਰਤਾ ਦੀ ਕੁੰਜੀ ਹੈ। ਇਹ ਮਹੱਤਵਪੂਰਨ ਹੈ ਕਿ ਉਪਰੋਕਤ ਸਾਰੇ ਕਾਰਕਾਂ ਨੂੰ ਧਿਆਨ ਵਿੱਚ ਰੱਖ ਕੇ ਅਤੇ ਅਸਲ ਟੀਚਿਆਂ ਦੇ ਨਾਲ ਇੱਕ ਯੋਜਨਾ ਬਣਾਈ ਗਈ ਹੈ। ਅੱਜ ਹੀ ਇੱਕ ਵਿੱਤੀ ਯੋਜਨਾ ਬਣਾਓ ਅਤੇ ਆਪਣੇ ਭਵਿੱਖ ਨੂੰ ਸੁਰੱਖਿਅਤ ਕਰੋ!

ਹਮਲਾਵਰ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਸਰਬੋਤਮ ਮਿਉਚੁਅਲ ਫੰਡ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. DSP BlackRock Equity Opportunities Fund Growth ₹602.289

↑ 3.62 ₹13,784 4.6 -1.3 15.6 20.6 26.7 23.9 Large & Mid Cap L&T Emerging Businesses Fund Growth ₹75.9538

↑ 0.35 ₹13,334 -5.3 -12.2 3.3 18.4 35.7 28.5 Small Cap Aditya Birla Sun Life Small Cap Fund Growth ₹79.4724

↑ 0.41 ₹4,416 -1.8 -10.1 3.7 14.8 28.9 21.5 Small Cap Kotak Standard Multicap Fund Growth ₹80.311

↑ 0.59 ₹49,130 4.8 0.1 10 15.8 22.5 16.5 Multi Cap Motilal Oswal Multicap 35 Fund Growth ₹58.1072

↑ 0.96 ₹12,267 1.3 -5.2 16.8 21.5 22.7 45.7 Multi Cap Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 2.9 13.6 38.9 21.9 19.2 Large & Mid Cap Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

ਮੱਧਮ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਵਧੀਆ ਮਿਉਚੁਅਲ ਫੰਡ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. Aditya Birla Sun Life Medium Term Plan Growth ₹39.349

↑ 0.01 ₹2,206 5.3 7.1 14.5 14.3 12.4 10.5 Medium term Bond SBI Magnum Gilt Fund Growth ₹66.8899

↑ 0.06 ₹11,489 4.8 6 12.2 8.8 6.8 8.9 Government Bond Aditya Birla Sun Life Government Securities Fund Growth ₹82.4791

↑ 0.12 ₹1,972 4.8 5.9 12 7.9 6.4 9.1 Government Bond Nippon India Gilt Securities Fund Growth ₹38.5294

↑ 0.03 ₹2,060 4.5 5.7 11.7 7.8 5.8 8.9 Government Bond Canara Robeco Gilt Fund Growth ₹76.6459

↑ 0.08 ₹133 4.7 5.8 11.7 7.7 5.8 8.8 Government Bond UTI Gilt Fund Growth ₹63.4339

↑ 0.05 ₹733 4.4 5.9 11.6 8 6 8.9 Government Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

ਕੰਜ਼ਰਵੇਟਿਵ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਵਧੀਆ ਮਿਉਚੁਅਲ ਫੰਡ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Aditya Birla Sun Life Savings Fund Growth ₹541.303

↑ 0.20 ₹13,294 2.2 4.1 8 7 7.9 7.75% 6M 25D 7M 28D Ultrashort Bond Indiabulls Liquid Fund Growth ₹2,496.2

↑ 0.51 ₹130 1.9 3.7 7.3 6.7 7.4 7.07% 2M 1D 2M 2D Liquid Fund PGIM India Insta Cash Fund Growth ₹336.025

↑ 0.06 ₹366 1.9 3.7 7.3 6.8 7.3 6.93% 2M 15D 2M 19D Liquid Fund Principal Cash Management Fund Growth ₹2,277.08

↑ 0.39 ₹5,477 1.8 3.6 7.2 6.8 7.3 7.06% 2M 1D 2M 2D Liquid Fund JM Liquid Fund Growth ₹70.4258

↑ 0.01 ₹2,806 1.8 3.6 7.2 6.7 7.2 7.13% 1M 10D 1M 13D Liquid Fund Axis Liquid Fund Growth ₹2,873.69

↑ 0.49 ₹32,609 1.9 3.7 7.3 6.9 7.4 7.08% 2M 4D 2M 4D Liquid Fund Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

ਵਿੱਤੀ ਯੋਜਨਾ ਬਣਾਉਂਦੇ ਸਮੇਂ ਆਮ ਗਲਤੀਆਂ

ਆਉ ਇਹਨਾਂ ਵਿੱਚੋਂ ਕੁਝ ਨੂੰ ਵੇਖੀਏਆਮ ਗਲਤੀਆਂ ਜੋ ਵਿੱਤੀ ਯੋਜਨਾ ਬਣਾਉਂਦੇ ਸਮੇਂ ਵਾਪਰਦਾ ਹੈ:

1. ਗੈਰ-ਯਥਾਰਥਵਾਦੀ ਟੀਚੇ ਨਿਰਧਾਰਤ ਕਰਨਾ

ਕਈ ਵਾਰ ਲੋਕ ਅਜਿਹੇ ਟੀਚੇ ਤੈਅ ਕਰਦੇ ਹਨ ਜੋ ਪ੍ਰਾਪਤ ਕਰਨ ਲਈ ਬਹੁਤ ਹੀ ਗੈਰ-ਯਕੀਨੀ ਹੁੰਦੇ ਹਨ। ਅਜਿਹਾ ਇਸ ਲਈ ਹੁੰਦਾ ਹੈ ਕਿਉਂਕਿ ਉਹਨਾਂ ਕੋਲ ਆਪਣੀ ਮੌਜੂਦਾ ਵਿੱਤੀ ਸਥਿਤੀ ਬਾਰੇ ਡੂੰਘਾਈ ਨਾਲ ਜਾਣਕਾਰੀ ਦੀ ਘਾਟ ਹੁੰਦੀ ਹੈ।

2. ਜਲਦਬਾਜ਼ੀ ਵਿੱਚ ਫੈਸਲੇ ਲੈਣਾ

ਵਿੱਤੀ ਯੋਜਨਾ ਨੂੰ ਲਾਗੂ ਕਰਨਾ ਸਬਰ ਦਾ ਕੰਮ ਹੈ। ਲੋਕ ਕਈ ਵਾਰ ਸਬਰ ਗੁਆ ਲੈਂਦੇ ਹਨ ਅਤੇ ਕੁਝ ਫੈਸਲੇ ਸਹਿਜੇ ਹੀ ਕਰ ਲੈਂਦੇ ਹਨ। ਉਹ ਫੈਸਲੇ ਉਸ ਸਮੇਂ ਸਹੀ ਲੱਗ ਸਕਦੇ ਹਨ ਪਰ ਭਵਿੱਖ ਵਿੱਚ ਇਸਦਾ ਮਾੜਾ ਪ੍ਰਭਾਵ ਪੈ ਸਕਦਾ ਹੈ।

3. ਵਿੱਤੀ ਯੋਜਨਾ ਸਿਰਫ਼ ਨਿਵੇਸ਼ ਕਰਨਾ ਨਹੀਂ ਹੈ

ਵਿੱਤੀ ਯੋਜਨਾਬੰਦੀ ਸਿਰਫ ਨਿਵੇਸ਼ ਕਰਨ ਬਾਰੇ ਨਹੀਂ ਹੈ। ਇਸ ਵਿੱਚ ਹੋਰ ਨਾਜ਼ੁਕ ਮਾਮਲੇ ਵੀ ਸ਼ਾਮਲ ਹਨ ਜਿਵੇਂ ਕਿ ਦੌਲਤ ਪ੍ਰਬੰਧਨ,ਟੈਕਸ ਯੋਜਨਾਬੰਦੀ,ਬੀਮਾ, ਅਤੇਰਿਟਾਇਰਮੈਂਟ ਦੀ ਯੋਜਨਾਬੰਦੀ. ਨਿਵੇਸ਼ ਇੱਕ ਚੰਗੀ ਵਿੱਤੀ ਯੋਜਨਾ ਦਾ ਇੱਕ ਪਹਿਲੂ ਹੈ।

4. ਸਮੇਂ-ਸਮੇਂ 'ਤੇ ਯੋਜਨਾ ਦਾ ਮੁਲਾਂਕਣ ਕਰਨ ਲਈ ਅਣਗਹਿਲੀ ਕਰਨਾ

ਇਹ ਸਭ ਤੋਂ ਆਮ ਗਲਤੀਆਂ ਵਿੱਚੋਂ ਇੱਕ ਹੈ ਜੋ ਲੋਕ ਯੋਜਨਾ ਨੂੰ ਲਾਗੂ ਕਰਦੇ ਸਮੇਂ ਕਰਦੇ ਹਨ। ਸਮੇਂ-ਸਮੇਂ 'ਤੇ ਤੁਹਾਡੀ ਵਿੱਤੀ ਯੋਜਨਾ ਦੀ ਸਮੀਖਿਆ ਕਰਨ ਨਾਲ ਤੁਹਾਨੂੰ ਤੁਹਾਡੀ ਮੌਜੂਦਾ ਪ੍ਰਗਤੀ ਦਾ ਅੰਦਾਜ਼ਾ ਮਿਲਦਾ ਹੈ। ਇਹ ਤੁਹਾਨੂੰ ਲੰਬੇ ਸਮੇਂ ਦੇ ਟੀਚਿਆਂ ਨੂੰ ਬਰਕਰਾਰ ਰੱਖਦੇ ਹੋਏ ਤੁਹਾਡੀ ਮੌਜੂਦਾ ਸਥਿਤੀ ਦੇ ਅਨੁਸਾਰ ਤੁਹਾਡੀ ਯੋਜਨਾ ਨੂੰ ਮੁੜ-ਜਾਂਚ ਅਤੇ ਮੁੜ-ਸੰਤੁਲਨ ਕਰਨ ਦੀ ਵੀ ਆਗਿਆ ਦਿੰਦਾ ਹੈ।

5. ਸਿਰਫ਼ ਅਮੀਰ ਲੋਕ ਹੀ ਵਿੱਤੀ ਯੋਜਨਾਬੰਦੀ ਕਰਦੇ ਹਨ

ਇੱਕ ਯੋਜਨਾ ਬਣਾਉਂਦੇ ਸਮੇਂ ਇੱਕ ਹੋਰ ਆਮ ਗਲਤੀ। ਵਿੱਤੀ ਯੋਜਨਾਬੰਦੀ ਹਰ ਕਿਸੇ ਲਈ ਹੁੰਦੀ ਹੈ ਭਾਵੇਂ ਉਹਨਾਂ ਦੀ ਵਿੱਤੀ ਸਥਿਤੀਆਂ ਦੀ ਪਰਵਾਹ ਕੀਤੇ ਬਿਨਾਂ।

6. ਸੰਕਟ ਦੀ ਉਡੀਕ ਕਰੋ

ਅਜਿਹੀ ਘਟਨਾ ਦੇ ਪੈਦਾ ਹੋਣ ਦੀ ਉਡੀਕ ਕਰਨ ਨਾਲੋਂ ਸੰਕਟ ਨਾਲ ਨਜਿੱਠਣ ਲਈ ਵਿੱਤੀ ਯੋਜਨਾ ਬਣਾਉਣਾ ਅਤੇ ਫਿਰ ਇਸ 'ਤੇ ਕਾਰਵਾਈ ਕਰਨਾ ਬਿਹਤਰ ਹੈ।

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।