ஃபின்காஷ் »HDFC பேலன்ஸ்டு அட்வாண்டேஜ் ஃபண்ட் Vs HDFC டாப் 100 ஃபண்ட்

Table of Contents

HDFC பேலன்ஸ்டு அட்வாண்டேஜ் ஃபண்ட் Vs HDFC டாப் 100 ஃபண்ட்

HDFC பேலன்ஸ்டு அட்வாண்டேஜ் ஃபண்டுக்கும் HDFC டாப் 100 ஃபண்டுக்கும் இடையே பல வேறுபாடுகள் உள்ளன. இரண்டு திட்டங்களும் ஒரே வகையின் ஒரு பகுதியாக இருந்தும் ஒரே ஃபண்ட் ஹவுஸைச் சேர்ந்தவையாக இருந்தாலும் இந்த வேறுபாடுகள் உள்ளன. இந்த திட்டங்கள் ஒரு பகுதியாகும்பெரிய தொப்பி நிதிகள். பெரிய தொப்பி நிதிகள்பரஸ்பர நிதி அவர்கள் திரட்டப்பட்ட பணத்தை முதலீடு செய்யும் திட்டங்கள்சந்தை 10 ரூபாய்க்கு மேல் மூலதனம்,000 கோடிகள். இந்த நிறுவனங்கள் சந்தை மூலதனம், தயாரிப்பு அளவு மற்றும் மனிதர்களின் அடிப்படையில் மிகப்பெரியவைமூலதனம். பெரிய தொப்பி நிறுவனங்கள் புளூசிப் நிறுவனங்கள் என்றும் அழைக்கப்படுகின்றன, மேலும் அவை அந்தந்த சந்தைத் தலைவர்களாகக் கருதப்படுகின்றன. பெரிய தொப்பி நிதிகள் அதே வகையைச் சேர்ந்தவை என்றாலும்; அவர்களுக்கு இடையே பல வேறுபாடுகள் உள்ளன. எனவே, இந்த கட்டுரையின் மூலம் இந்த திட்டங்களுக்கு இடையிலான வேறுபாடுகளைப் புரிந்துகொள்வோம்.

எச்டிஎஃப்சி பேலன்ஸ்டு அட்வாண்டேஜ் ஃபண்ட் (முன்பு எச்டிஎஃப்சி வளர்ச்சி நிதி)

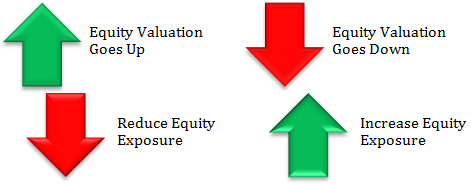

ஹெச்டிஎஃப்சி பேலன்ஸ்டு அட்வாண்டேஜ் ஃபண்டின் (முன்பு எச்டிஎஃப்சி வளர்ச்சி நிதி என அறியப்பட்டது) முதலீட்டு நோக்கம், பங்கு மற்றும் ஈக்விட்டி தொடர்பான பத்திரங்களைக் கொண்ட பத்திரங்களின் போர்ட்ஃபோலியோவிலிருந்து மூலதன மதிப்பைப் பெறுவதாகும். HDFC பேலன்ஸ்டு அட்வாண்டேஜ் ஃபண்ட், S&P BSE சென்செக்ஸ் மற்றும் நிஃப்டி 50 குறியீட்டை அதன் முதன்மை மற்றும் கூடுதல் அளவுகோலாக அதன் சொத்துக்களைக் கட்டமைக்க பயன்படுத்துகிறது. திரு. ஸ்ரீனிவாஸ் ராவ் ரவுரி மற்றும் திரு. ராகேஷ் வியாஸ் ஆகியோர் HDFC பேலன்ஸ்டு அட்வான்டேஜ் ஃபண்டின் கூட்டு நிதி மேலாளர்கள். அடிப்படையில்சொத்து ஒதுக்கீடு திட்டத்தின் நோக்கம், HDFC பேலன்ஸ்டு அட்வாண்டேஜ் ஃபண்ட் அதன் திரட்டப்பட்ட நிதியில் 80-100% பங்கு மற்றும் பங்கு தொடர்பான கருவிகளிலும் மீதமுள்ள பகுதியை நிலையானவற்றிலும் முதலீடு செய்கிறது.வருமானம் மற்றும்பண சந்தை கருவிகள். இந்தத் திட்டம் முதலீட்டு அணுகுமுறையின் ஐந்து அடிப்படைக் கொள்கைகளைப் பின்பற்றுகிறது, இதில் நீண்ட காலத்திற்கு கவனம் செலுத்துதல், சந்தையில் சமநிலையான கண்ணோட்டத்தைப் பேணுதல் மற்றும் விற்பனையில் ஒழுக்கமான அணுகுமுறை ஆகியவை அடங்கும்.

எச்டிஎஃப்சி டாப் 100 ஃபண்ட் (முன்பு எச்டிஎஃப்சி டாப் 200 ஃபண்ட்)

எச்டிஎஃப்சி டாப் 100 ஃபண்ட் (முன்பு எச்டிஎஃப்சி டாப் 200 ஃபண்ட் என அறியப்பட்டது) வழங்கி நிர்வகிக்கப்படுகிறதுHDFC மியூச்சுவல் ஃபண்ட் பெரிய தொப்பி வகையின் கீழ். இந்தத் திட்டம் பிஎஸ்இ 200 குறியீட்டின் ஒரு பகுதியை உருவாக்கும் நிறுவனங்களின் பங்குகளில் அதன் கார்பஸின் குறிப்பிடத்தக்க பங்கை முதலீடு செய்கிறது. இந்தத் திட்டம் அக்டோபர் 11, 1996 இல் தொடங்கப்பட்டது. HDFC டாப் 100 ஃபண்ட் அதன் முதன்மைக் குறியீடாக S&P BSE 200 குறியீட்டையும், S&P BSE சென்செக்ஸை அதன் போர்ட்ஃபோலியோவைக் கட்டமைக்க கூடுதல் அளவுகோலாகவும் பயன்படுத்துகிறது. எச்டிஎஃப்சி டாப் 100 ஃபண்டின் டாப் 10 ஹோல்டிங்குகளின் ஒரு பகுதியாக இருக்கும் சில கூறுகளில் எச்டிஎஃப்சி அடங்கும்வங்கி லிமிடெட், இன்ஃபோசிஸ் லிமிடெட், லார்சன் & டூப்ரோ லிமிடெட், ரிலையன்ஸ் இண்டஸ்ட்ரீஸ் லிமிடெட் மற்றும் பாரத ஸ்டேட் வங்கி. திட்டத்தின் சொத்து ஒதுக்கீடு நோக்கத்தின் அடிப்படையில், அதன் நிதியில் 100% வரை பங்கு மற்றும் பங்கு தொடர்பான கருவிகளில் முதலீடு செய்கிறது. HDFC டாப் 100 ஃபண்ட் திரு. ராகேஷ் வியாஸ் மற்றும் திரு. பிரசாந்த் ஜெயின் ஆகியோரால் கூட்டாக நிர்வகிக்கப்படுகிறது.

HDFC பேலன்ஸ்டு அட்வாண்டேஜ் ஃபண்ட் Vs HDFC டாப் 100 ஃபண்ட்

HDFC பேலன்ஸ்டு அட்வாண்டேஜ் ஃபண்ட் மற்றும் HDFC டாப் 100 ஃபண்ட் வேறுபடும் பல அளவுருக்கள் நான்கு பிரிவுகளாக வகைப்படுத்தப்பட்டுள்ளன. இந்த பிரிவுகள் பின்வருமாறு விளக்கப்பட்டுள்ளன.

அடிப்படைப் பிரிவு

மின்னோட்டம் போன்ற ஒப்பிடக்கூடிய அளவுருக்களை உள்ளடக்கிய ஒப்பீட்டின் முதல் பகுதி இதுவாகும்இல்லை, Fincash மதிப்பீடு மற்றும் திட்ட வகை. திட்ட வகையின் ஒப்பீடு இரண்டு திட்டங்களும் ஈக்விட்டி லார்ஜ் கேப் வகையைச் சேர்ந்தவை என்பதைக் காட்டுகிறது. அதன் மேல்அடிப்படை இன்ஃபின்காஷ் மதிப்பீடு, என்று கூறலாம்,HDFC பேலன்ஸ்டு அட்வாண்டேஜ் ஃபண்ட் 4-ஸ்டார் திட்டமாகும் மற்றும் HDFC டாப் 100 ஃபண்ட் என்பது 3-ஸ்டார் திட்டமாகும்.. தற்போதைய NAV இன் ஒப்பீடு இரண்டு திட்டங்களுக்கும் இடையே ஒரு வித்தியாசத்தைக் காட்டுகிறது. மே 02, 2018 நிலவரப்படி, HDFC டாப் 100 ஃபண்டின் NAV சுமார் INR 447 ஆகவும், HDFC பேலன்ஸ்டு அட்வாண்டேஜ் ஃபண்டின் மதிப்பு தோராயமாக INR 185 ஆகவும் இருந்தது. அடிப்படைப் பிரிவின் ஒப்பீடு பின்வருமாறு அட்டவணைப்படுத்தப்பட்டுள்ளது.

Parameters Basics NAV Net Assets (Cr) Launch Date Rating Category Sub Cat. Category Rank Risk Expense Ratio Sharpe Ratio Information Ratio Alpha Ratio Benchmark Exit Load HDFC Balanced Advantage Fund

Growth

Fund Details ₹490.447 ↑ 0.33 (0.07 %) ₹90,375 on 28 Feb 25 11 Sep 00 ☆☆☆☆ Hybrid Dynamic Allocation 23 Moderately High 1.43 -0.27 0 0 Not Available 0-1 Years (1%),1 Years and above(NIL) HDFC Top 100 Fund

Growth

Fund Details ₹1,066.91 ↓ -3.46 (-0.32 %) ₹33,913 on 28 Feb 25 11 Oct 96 ☆☆☆ Equity Large Cap 43 Moderately High 1.67 -0.43 1.5 -0.81 Not Available 0-1 Years (1%),1 Years and above(NIL)

செயல்திறன் பிரிவு

கூட்டு ஆண்டு வளர்ச்சி விகிதத்தில் உள்ள வேறுபாடுகளை பகுப்பாய்வு செய்யும் திட்டங்களின் ஒப்பீட்டில் இது இரண்டாவது பிரிவாகும் அல்லதுசிஏஜிஆர் இரண்டு திட்டங்களின் வருமானம். இந்த CAGR வருமானம் 1 மாத வருவாய், 6 மாத வருவாய், 3 ஆண்டு வருவாய் மற்றும் 5 ஆண்டு வருவாய் போன்ற வெவ்வேறு இடைவெளிகளில் ஒப்பிடப்படுகிறது. செயல்திறனின் அடிப்படையில், சில சந்தர்ப்பங்களில், HDFC டாப் 100 ஃபண்ட் பந்தயத்தில் முன்னிலை வகிக்கிறது மற்றும் மற்றவற்றில், HDFC பேலன்ஸ்டு அட்வாண்டேஜ் ஃபண்ட் சிறப்பாகச் செயல்பட்டது என்று கூறலாம். கீழே கொடுக்கப்பட்டுள்ள அட்டவணை செயல்திறன் பிரிவில் உள்ள வேறுபாடுகளை ஒப்பிடுகிறது.

Parameters Performance 1 Month 3 Month 6 Month 1 Year 3 Year 5 Year Since launch HDFC Balanced Advantage Fund

Growth

Fund Details 4.9% -2.4% -3.8% 7.1% 19.2% 27.7% 18.2% HDFC Top 100 Fund

Growth

Fund Details 4.9% -3.8% -9% 3.1% 14.8% 26.6% 18.7%

Talk to our investment specialist

ஆண்டு செயல்திறன் பிரிவு

ஒப்பிடுகையில் மூன்றாவது பிரிவாக இருப்பதால், ஒரு குறிப்பிட்ட ஆண்டிற்கான இரண்டு திட்டங்களின் முழுமையான வருமானத்தில் உள்ள வேறுபாடுகளை இது பகுப்பாய்வு செய்கிறது. முழுமையான வருவாயின் ஒப்பீடு, குறிப்பிட்ட ஆண்டுகளில், HDFC பேலன்ஸ்டு அட்வாண்டேஜ் ஃபண்ட் சிறப்பாகச் செயல்பட்டதாகவும், மற்ற ஆண்டுகளில், HDFC டாப் 100 ஃபண்ட் சிறப்பாகச் செயல்பட்டதாகவும் கூறுகிறது. கீழே கொடுக்கப்பட்டுள்ள அட்டவணை வருடாந்திர செயல்திறன் பிரிவின் ஒப்பீட்டை சுருக்கமாகக் கூறுகிறது.

Parameters Yearly Performance 2023 2022 2021 2020 2019 HDFC Balanced Advantage Fund

Growth

Fund Details 16.7% 31.3% 18.8% 26.4% 7.6% HDFC Top 100 Fund

Growth

Fund Details 11.6% 30% 10.6% 28.5% 5.9%

பிற விவரங்கள் பிரிவு

ஒப்பீட்டில் கடைசிப் பிரிவாக இருப்பதால், இது AUM, குறைந்தபட்சம் போன்ற ஒப்பிடக்கூடிய கூறுகளை உள்ளடக்கியதுஎஸ்ஐபி மற்றும் லம்ப்சம் முதலீடு மற்றும் பல. இரண்டு திட்டங்களுக்கும் குறைந்தபட்ச SIP மற்றும் லம்ப்சம் முதலீடு ஒன்றுதான். இரண்டு திட்டங்களுக்கும் குறைந்தபட்ச SIP தொகை INR 500 ஆகும், அதே நேரத்தில் இரண்டு திட்டங்களுக்கும் மொத்த தொகை INR 5,000 ஆகும். இருப்பினும், இரண்டு திட்டங்களின் AUM இல் குறிப்பிடத்தக்க வேறுபாடு உள்ளது. மார்ச் 31, 2018 நிலவரப்படி, HDFC டாப் 100 ஃபண்டின் AUM தோராயமாக INR 14,350 கோடியாகவும், HDFC பேலன்ஸ்டு அட்வான்டேஜ் ஃபண்டின் மதிப்பு சுமார் INR 1,129 கோடியாகவும் இருந்தது. மற்ற விவரங்கள் பிரிவின் ஒப்பீடு பின்வருமாறு.

Parameters Yearly Performance 2023 2022 2021 2020 2019 HDFC Balanced Advantage Fund

Growth

Fund Details 16.7% 31.3% 18.8% 26.4% 7.6% HDFC Top 100 Fund

Growth

Fund Details 11.6% 30% 10.6% 28.5% 5.9%

ஆண்டுகளில் 10 ஆயிரம் முதலீடுகளின் வளர்ச்சி

HDFC Balanced Advantage Fund

Growth

Fund Details Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹15,696 31 Mar 22 ₹18,998 31 Mar 23 ₹21,519 31 Mar 24 ₹30,051 31 Mar 25 ₹32,636 HDFC Top 100 Fund

Growth

Fund Details Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹16,656 31 Mar 22 ₹20,128 31 Mar 23 ₹21,373 31 Mar 24 ₹29,782 31 Mar 25 ₹31,265

விரிவான சொத்துக்கள் மற்றும் ஹோல்டிங்ஸ் ஒப்பீடு

HDFC Balanced Advantage Fund

Growth

Fund Details Asset Allocation

Asset Class Value Cash 8.45% Equity 60.71% Debt 30.84% Equity Sector Allocation

Sector Value Financial Services 21.86% Industrials 7.75% Energy 7.1% Technology 6.26% Consumer Cyclical 5.72% Utility 4.22% Health Care 4.2% Communication Services 2.69% Consumer Defensive 2.59% Basic Materials 2.04% Real Estate 1.57% Debt Sector Allocation

Sector Value Government 15.74% Corporate 14.63% Cash Equivalent 8.92% Credit Quality

Rating Value AA 0.91% AAA 99.09% Top Securities Holdings / Portfolio

Name Holding Value Quantity HDFC Bank Ltd (Financial Services)

Equity, Since 31 Mar 22 | HDFCBANK6% ₹5,160 Cr 29,787,551

↓ -4,127,200 ICICI Bank Ltd (Financial Services)

Equity, Since 31 Oct 09 | ICICIBANK4% ₹3,373 Cr 28,010,724

↓ -830,900 Infosys Ltd (Technology)

Equity, Since 31 Oct 09 | INFY3% ₹3,104 Cr 18,390,088

↑ 2,000,000 Reliance Industries Ltd (Energy)

Equity, Since 31 Dec 21 | RELIANCE3% ₹2,960 Cr 24,664,288

↓ -459,500 State Bank of India (Financial Services)

Equity, Since 31 May 07 | SBIN3% ₹2,718 Cr 39,455,000 7.18% Govt Stock 2033

Sovereign Bonds | -3% ₹2,342 Cr 228,533,300 NTPC Ltd (Utilities)

Equity, Since 31 Aug 16 | 5325552% ₹2,191 Cr 70,337,915 Larsen & Toubro Ltd (Industrials)

Equity, Since 30 Jun 12 | LT2% ₹2,103 Cr 6,645,683

↓ -168,950 Bharti Airtel Ltd (Communication Services)

Equity, Since 31 Aug 20 | BHARTIARTL2% ₹2,069 Cr 13,179,354

↑ 300,000 Coal India Ltd (Energy)

Equity, Since 31 Jan 18 | COALINDIA2% ₹2,063 Cr 55,854,731 HDFC Top 100 Fund

Growth

Fund Details Asset Allocation

Asset Class Value Cash 0.42% Equity 99.58% Equity Sector Allocation

Sector Value Financial Services 34.2% Consumer Cyclical 12.21% Technology 9.76% Industrials 8.28% Energy 7.75% Consumer Defensive 7.62% Health Care 5.98% Communication Services 5.52% Utility 5.02% Basic Materials 2.67% Real Estate 0.56% Top Securities Holdings / Portfolio

Name Holding Value Quantity HDFC Bank Ltd (Financial Services)

Equity, Since 31 Jan 10 | HDFCBANK10% ₹3,487 Cr 20,126,319 ICICI Bank Ltd (Financial Services)

Equity, Since 31 Dec 05 | ICICIBANK10% ₹3,262 Cr 27,090,474

↑ 700,000 Larsen & Toubro Ltd (Industrials)

Equity, Since 31 Aug 06 | LT6% ₹1,920 Cr 6,068,668 Bharti Airtel Ltd (Communication Services)

Equity, Since 30 Apr 20 | BHARTIARTL6% ₹1,872 Cr 11,921,785 Infosys Ltd (Technology)

Equity, Since 31 Aug 04 | INFY5% ₹1,833 Cr 10,863,818 Axis Bank Ltd (Financial Services)

Equity, Since 31 Jan 07 | 5322155% ₹1,733 Cr 17,068,255

↑ 250,000 NTPC Ltd (Utilities)

Equity, Since 30 Jun 15 | 5325555% ₹1,703 Cr 54,669,743 Kotak Mahindra Bank Ltd (Financial Services)

Equity, Since 31 Aug 23 | KOTAKBANK4% ₹1,397 Cr 7,341,626 Reliance Industries Ltd (Energy)

Equity, Since 31 Mar 06 | RELIANCE4% ₹1,374 Cr 11,450,234 ITC Ltd (Consumer Defensive)

Equity, Since 31 Jan 03 | ITC4% ₹1,252 Cr 31,691,145

எனவே, மேலே குறிப்பிடப்பட்ட சுட்டிகளின் அடிப்படையில், பல அளவுருக்கள் காரணமாக இரண்டு திட்டங்களுக்கும் இடையே பல வேறுபாடுகள் உள்ளன என்று கூறலாம். இதன் விளைவாக, தனிநபர்கள் கவனமாக இருக்க வேண்டும்முதலீடு எந்த திட்டத்திலும். இந்தத் திட்டம் அவர்களின் முதலீட்டு நோக்கங்களுடன் பொருந்துவதை அவர்கள் உறுதிசெய்ய வேண்டும். கூடுதலாக, அவர்கள் திட்டத்தின் முறைகளை முழுமையாகப் புரிந்துகொள்வதையும் அவர்கள் உறுதிப்படுத்த வேண்டும். தேவைப்பட்டால், தனிநபர்கள் ஒரு கருத்தையும் கலந்தாலோசிக்கலாம்நிதி ஆலோசகர். இந்த வழிமுறைகளைப் பின்பற்றுவது தனிநபர்கள் தங்கள் முதலீடு பாதுகாப்பாக இருப்பதை உறுதி செய்வதோடு, அவர்களின் நோக்கங்களை சரியான நேரத்தில் அடைய உதவும்.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.