+91-22-48913909

+91-22-48913909

Table of Contents

முதலீட்டுத் திட்டத்தை எவ்வாறு உருவாக்குவது?

"ஒரு மழை நாளுக்காக சேமிக்கவும்" என்பது நடைமுறை உண்மை. நீங்கள் ஒரு செய்யும் போதுமுதலீட்டுத் திட்டம், நீங்கள் கெட்ட நேரங்களை சேமிப்பது மட்டுமல்லாமல், உங்கள் எதிர்காலத்தையும் பாதுகாக்கிறீர்கள்.

நம் ஒவ்வொருவருக்கும் சில குறிக்கோள்கள், கனவுகள், ஆசைகள் மற்றும் விருப்பப் பட்டியல்கள் உள்ளன, மேலும் முதலீட்டுத் திட்டத்தின் முக்கியத்துவத்தை நீங்கள் அறிந்தால் இவை அனைத்தையும் சாத்தியமாக்குவது சாத்தியமாகும்.

அடிப்படை ஒரு முறையான முறையில் முதலீட்டுத் திட்டத்தை எவ்வாறு உருவாக்குவது என்பது குறித்த வழிகாட்டுதலின் மூலம் நாங்கள் உங்களை அழைத்துச் செல்கிறோம். ஆனால், அதற்கு முன் அதன் முக்கியத்துவத்தைப் புரிந்துகொள்வோம்முதலீடு.

நீங்கள் ஏன் முதலீடு செய்ய வேண்டும்?

இன்றும் பலர்தோல்வி முதலீட்டின் முக்கியத்துவத்தை புரிந்து கொள்ள. முதலீடு அல்லது முதலீடு செய்வதற்குப் பின்னால் உள்ள முக்கிய யோசனை வழக்கமான ஒன்றை உருவாக்குவதாகும்வருமானம் அல்லது குறிப்பிட்ட காலத்திற்குள் திரும்பும். மேலும், இது உங்கள் எதிர்காலத்தை ஒழுங்கான முறையில் தயார்படுத்துகிறது. ஆனால், மக்கள் தங்கள் பணத்தை பல்வேறு காரணங்களுக்காக முதலீடு செய்கிறார்கள்ஓய்வு, ஒரு குறுகிய கால மற்றும் நீண்ட கால முதலீடு (அவர்களின் இலக்குகளின்படி), சொத்துக்களை வாங்குவதற்கு, திருமணம் செய்வதற்கு, தொழில் தொடங்குவதற்கு அல்லது உலக சுற்றுப்பயணத்திற்குச் செல்வதற்கு.

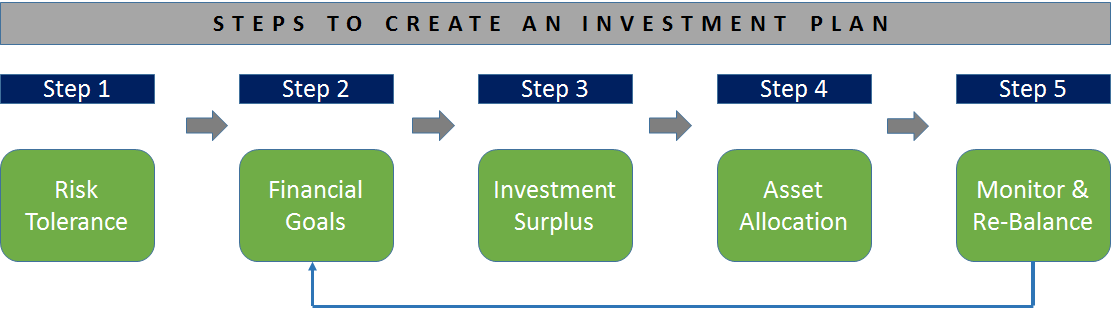

சிறந்த முதலீட்டுத் திட்டத்தை உருவாக்குவதற்கான உதவிக்குறிப்புகள்

1. உங்கள் இடர் சகிப்புத்தன்மையை தீர்மானிக்கவும்

முதலீட்டுத் திட்டத்தை உருவாக்கும் போது, உங்களுடையதைத் தீர்மானிக்க வேண்டியது அவசியம்ஆபத்து சகிப்புத்தன்மை. ஒவ்வொரு முதலீட்டு விருப்பமும் அதன் சொந்த நன்மை தீமைகளைக் கொண்டுள்ளது. சில வாகனங்கள் குறைந்த அபாயங்களுடன் வருகின்றன, மற்றவை அதிக அளவு அபாயங்களைக் கொண்டுள்ளன. நிதி அடிப்படையில், இடர் என்பது முதலீட்டுச் சொத்தால் வழங்கப்படும் வருமானத்தின் ஏற்ற இறக்கம் அல்லது ஏற்ற இறக்கங்கள் என வரையறுக்கப்படுகிறது. ரிஸ்க்கைப் பற்றிப் பேசும்போது, ரிஸ்க்களும் வெகுமதிகளும் கைகோர்த்துச் செல்வதால் ரிவார்டு படத்தில் வருகிறது. உதாரணமாக, வெகுமதிஈக்விட்டி நிதிகள் அதிகமாக உள்ளது மற்றும் ஆபத்து உள்ளது. இருப்பினும், சொத்துக்களின் பல்வகைப்பட்ட போர்ட்ஃபோலியோவைக் கொண்டிருப்பது அபாயங்களைக் குறைக்கிறது.

எனவே, எந்தவொரு கருவியிலும் முதலீடு செய்வதற்கு முன், அது இரண்டு பக்கமும் என்பதை அறிந்து கொள்ளுங்கள். அதனுடன் உங்கள் ஆபத்து சகிப்புத்தன்மையையும் தீர்மானிக்கவும். சில எடுத்துக்காட்டுகள் கீழே படத்தில் குறிப்பிடப்பட்டுள்ளன.

Talk to our investment specialist

2. நிதி இலக்குகளை அமைக்கவும்

முதலீட்டுத் திட்டத்தை உருவாக்கும் போது முதலில் செய்ய வேண்டியது அமைப்பதுநிதி இலக்குகள்! நாம் அனைவரும் நிதி ரீதியாக நிலையானதாக இருக்க விரும்புகிறோம் மற்றும் நிலையான வருமானம் தேவை. ஆனால், பணக்காரர்களுக்கு மட்டுமே என்று கருதி, பலர் நிதி ரீதியாக ஸ்திரமாக இருப்பதைக் குறைத்து மதிப்பிடுகிறார்கள். ஆனால் பொறுமையாக இருங்கள், பணக்காரர் என்பது நீங்கள் எவ்வளவு சம்பாதிக்கிறீர்கள் என்பதல்ல, ஆனால் நீங்கள் எவ்வளவு சேமிக்கிறீர்கள் என்பதுதான்! அடைவதற்கான ஒரு வழி ஒருநிதித் திட்டம் மற்றும் நிதி இலக்குகளை அமைத்தல்.

உங்கள் நிதி இலக்குகளை குறிவைப்பதற்கான முறையான வழிகளில் ஒன்று, அவற்றை நேர பிரேம்களாக அமைப்பது, அதாவது குறுகிய கால, இடைக்கால மற்றும் நீண்ட கால இலக்குகளாகும். இது விரும்பிய நிதி இலக்கின் பயணத்திற்கு மிகவும் முறையான தீர்வை வழங்குவதோடு மட்டுமல்லாமல் உங்கள் நிதி இலக்குகளை நோக்கி ஒரு யதார்த்தமான அணுகுமுறையையும் அடையும். நீங்கள் சொந்தமாக கார் வாங்க விரும்பினாலும், ரியல் எஸ்டேட்/தங்கத்தில் முதலீடு செய்ய விரும்பினாலும் அல்லது திருமணத்திற்காக சேமிக்க விரும்பினாலும் - நிதி இலக்கு எதுவாக இருந்தாலும் சரி; குறுகிய, நடுத்தர மற்றும் நீண்ட கால - மேற்கூறிய நேர பிரேம்களில் முதன்மையாக வகைப்படுத்துவதன் மூலம் நீங்கள் அவர்களை இலக்காகக் கொள்ளலாம். இருப்பினும், இவை அனைத்தையும் சாத்தியமாக்க, நீங்கள் முதலில் சேமிக்க வேண்டும்!

3. முதலீட்டு உபரியை முடிவு செய்யுங்கள்

முதலீட்டு உபரியை மதிப்பிடும் போது, முதலீட்டாளர்கள் தங்களின் தற்போதைய நிதி நிலையைத் தெளிவாகப் புரிந்து கொள்ள வேண்டும், இது அவர்களின் இரண்டையும் பற்றிய ஒரு யோசனையைத் தரும்.வருவாய் மற்றும் செலவுகள். இந்த பகுப்பாய்வு உங்கள் வருடாந்திர வாழ்க்கைச் செலவுக்கு வழிகாட்டும் மற்றும் முதலீட்டுக்குக் கிடைக்கும் சேமிப்பு அல்லது உபரிப் பணத்தைக் குறிக்கும்.

4. சொத்து ஒதுக்கீட்டை முடிவு செய்யுங்கள்

சொத்து ஒதுக்கீடு ஒரு போர்ட்ஃபோலியோவில் உள்ள சொத்துக்களின் கலவையை வெறுமனே தீர்மானிக்கிறது. ஒரு போர்ட்ஃபோலியோவில் வெவ்வேறு சொத்து வகுப்புகள் இருப்பதன் முக்கியத்துவத்தை உணர வேண்டியது அவசியம். ஒரு போர்ட்ஃபோலியோவில் போதுமான தொடர்பற்ற சொத்துகள் இருப்பது அவசியம், அதனால் ஒரு சொத்து வர்க்கம் சம்பாதிக்காதபோது, மற்றவர்கள் கொடுக்க வேண்டும்முதலீட்டாளர் போர்ட்ஃபோலியோவில் நேர்மறையான வருவாய்.

பல்வேறு திட்டங்கள், நிலையான வைப்புத்தொகைகள், சேமிப்புகள் போன்ற சொத்துக்களை உருவாக்க பாரம்பரிய வழிகள் உள்ளன என்றாலும், சொத்துக்களை விரைவாகக் கட்டுவதற்கான பிற வழக்கத்திற்கு மாறான வழிகளின் முக்கியத்துவத்தையும் மக்கள் புரிந்து கொள்ள வேண்டும். மேலும், உங்கள் பணத்திற்கு மதிப்பு மற்றும் நல்ல வருமானத்தை தரும் விஷயங்களில் முதலீடு செய்வது. உதாரணத்திற்கு,பரஸ்பர நிதி, பொருட்கள், ரியல் எஸ்டேட் ஆகியவை காலப்போக்கில் பாராட்டப்படும் சில விருப்பங்கள் மற்றும் இது ஒரு வலுவான போர்ட்ஃபோலியோவை உருவாக்க உங்களுக்கு உதவும்.

5. கண்காணிப்பு மற்றும் மறு சமநிலை

முதலீட்டாளர்கள் எப்போதும் போர்ட்ஃபோலியோவை குறைந்தபட்சம் காலாண்டுக்கு ஒருமுறை மதிப்பாய்வு செய்து, வருடத்திற்கு ஒரு முறையாவது மறு சமநிலைப்படுத்த வேண்டும். ஒருவர் திட்டத்தின் செயல்திறனைப் பார்க்க வேண்டும் மற்றும் போர்ட்ஃபோலியோவில் ஒரு நல்ல செயல்திறன் உள்ளதா என்பதை உறுதிப்படுத்திக் கொள்ள வேண்டும். இல்லையெனில் ஒருவர் தங்களுடைய பங்குகளை மாற்றி, பின்தங்கியவர்களை நல்ல செயல்திறன் கொண்டவர்களை மாற்ற வேண்டும்.

முதலீடு செய்வதற்கான சிறந்த முதலீட்டு விருப்பங்களைச் சரிபார்க்கவும்

சரியான கருவிகளில் முதலீடு செய்வதன் முக்கியமான பக்கத்திற்கு என்ன சேர்க்கிறது! பலர் தங்கள் பணத்தை வைத்துக்கொள்வது என்று நினைக்கிறார்கள்வங்கி கணக்குகள் அவர்களுக்கு நல்ல வட்டி கொடுக்கின்றன. ஆனால் வங்கிகளில் பணத்தை நிறுத்துவதைத் தவிர வேறு பல விருப்பங்கள் உள்ளன, இதில் சிறந்த லாபம் மற்றும் வருமானத்தைப் பெற உங்கள் பணத்தை முதலீடு செய்யலாம். சிலவற்றைக் குறிப்பிட, பல்வேறு உள்ளனமியூச்சுவல் ஃபண்டுகளின் வகைகள் (பத்திரங்கள், கடன், பங்கு),ELSS,ப.ப.வ.நிதிகள்,பணச் சந்தை நிதிகள், முதலியன. எனவே, விருப்பங்களை நன்கு தேர்வு செய்து, ஒருஸ்மார்ட் முதலீடு திட்டம்!

உங்கள் முதலீட்டுத் திட்டம் சிறந்த செயல்திறன் கொண்ட முதலீட்டு கருவிகளைக் கொண்டிருக்க வேண்டும். எனவே சிலவற்றை அறிந்து கொள்ளுங்கள், பணத்தை முதலீடு செய்வதற்கான சில சிறந்த விருப்பங்களை நாங்கள் பட்டியலிட்டுள்ளோம்!

| முதலீட்டு விருப்பங்கள் | சராசரி வருமானம் | ஆபத்து |

|---|---|---|

| வங்கி கணக்குகள்/நிலையான வைப்பு | 3% -10% | மிகக் குறைவு |

| பணம்சந்தை நிதிகள் | 4% -8% | குறைந்த |

| திரவ நிதிகள் | 5% -9% | மிகக் குறைவு |

| ஈக்விட்டி நிதிகள் | 2% -20% | உயர்ந்தது முதல் மிதமானது |

| ஈக்விட்டி இணைக்கப்பட்ட சேமிப்புத் திட்டம் (ELSS) | 14% -20% | மிதமான |

முதலீடு செய்ய சிறந்த பண சந்தை நிதிகள்

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. L&T Money Market Fund Growth ₹26.0811

↑ 0.03 ₹2,536 2.3 4.1 7.8 6.7 7.5 7% 8M 26D 9M 14D Money Market Aditya Birla Sun Life Money Manager Fund Growth ₹365.536

↑ 0.37 ₹25,581 2.3 4.1 8 7.2 7.8 7.35% 9M 9M 4D Money Market Kotak Money Market Scheme Growth ₹4,437.19

↑ 4.47 ₹25,008 2.4 4.1 8 7.1 7.7 7.17% 10M 10D 10M 10D Money Market ICICI Prudential Money Market Fund Growth ₹374.93

↑ 0.38 ₹24,184 2.4 4.2 8 7.1 7.7 7.23% 10M 2D 10M 25D Money Market UTI Money Market Fund Growth ₹3,046.42

↑ 3.07 ₹16,265 2.4 4.2 8.1 7.2 7.7 7.24% 9M 16D 9M 17D Money Market Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 21 Apr 25

முதலீடு செய்ய சிறந்த திரவ நிதிகள்

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Aditya Birla Sun Life Liquid Fund Growth ₹415.763

↑ 0.07 ₹41,051 0.7 1.9 3.6 7.3 7.3 7.2% 2M 8D 2M 8D Liquid Fund Nippon India Liquid Fund Growth ₹6,296.76

↑ 1.17 ₹28,241 0.7 1.9 3.6 7.3 7.3 7.32% 1M 17D 1M 21D Liquid Fund Principal Cash Management Fund Growth ₹2,276.32

↑ 0.42 ₹5,477 0.7 1.8 3.6 7.2 7.3 7.06% 2M 1D 2M 2D Liquid Fund Indiabulls Liquid Fund Growth ₹2,495.24

↑ 0.37 ₹130 0.8 1.9 3.7 7.3 7.4 7.07% 2M 1D 2M 2D Liquid Fund JM Liquid Fund Growth ₹70.4023

↑ 0.01 ₹2,806 0.7 1.8 3.6 7.2 7.2 7.13% 1M 10D 1M 13D Liquid Fund Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 21 Apr 25

முதலீடு செய்ய சிறந்த ஈக்விட்டி நிதிகள்

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. DSP BlackRock Natural Resources and New Energy Fund Growth ₹82.886

↑ 0.55 ₹1,232 -3.2 -12 -3.7 11.9 28.4 13.9 Sectoral L&T Emerging Businesses Fund Growth ₹74.9283

↑ 1.49 ₹13,334 -7.4 -15.5 4 17.8 35.6 28.5 Small Cap IDFC Infrastructure Fund Growth ₹47.682

↑ 0.67 ₹1,563 -1.7 -10.8 5.7 25.4 36.3 39.3 Sectoral Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹59.54

↑ 1.03 ₹3,248 13.7 4.4 16.4 16.7 25.9 8.7 Sectoral Aditya Birla Sun Life Small Cap Fund Growth ₹78.3638

↑ 1.07 ₹4,416 -4.5 -13.9 4.3 14.2 28.9 21.5 Small Cap Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

முதலீடு செய்ய சிறந்த ELSS நிதிகள்

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. Tata India Tax Savings Fund Growth ₹42.0215

↑ 0.47 ₹4,335 0.2 -6.8 10.3 14.4 23.6 19.5 ELSS IDFC Tax Advantage (ELSS) Fund Growth ₹145.363

↑ 1.68 ₹6,597 2.8 -5.7 5.6 13.4 28.9 13.1 ELSS DSP BlackRock Tax Saver Fund Growth ₹135.331

↑ 1.86 ₹16,218 4.6 -3.1 17.7 18.6 27.8 23.9 ELSS L&T Tax Advantage Fund Growth ₹126.191

↑ 2.14 ₹3,871 0.2 -7 13.1 17.1 24.5 33 ELSS Aditya Birla Sun Life Tax Relief '96 Growth ₹56.18

↑ 0.57 ₹14,462 3.3 -6.7 9.3 11.5 16.5 16.4 ELSS Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 21 Apr 25

முதலீட்டுத் திட்டத்தை உருவாக்கும் போது, வெவ்வேறு முதலீட்டு விருப்பங்களைத் தேடுங்கள், முதலீட்டாளர்கள் சந்தையில் புதிய திட்டங்களைப் பற்றியும் அறிந்திருக்க வேண்டும். மிக முக்கியமாக, அவர்கள் பழக்கமாக இருக்க வேண்டும்ஆரம்ப முதலீடு அவர்கள் கஷ்டப்பட்டு சம்பாதித்த பணத்தை பாதுகாப்பதன் மூலம்!

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.