முறையான திரும்பப் பெறுதல் திட்டம் (SWP): ஒரு விரிவான கண்ணோட்டம்

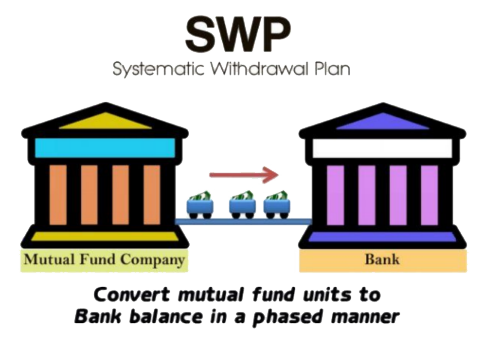

முறையான திரும்பப் பெறுதல் திட்டம் அல்லது SWP என்பது பணத்தை மீட்டெடுப்பதற்கான ஒரு செயல்முறையாகும்பரஸ்பர நிதி. SWP இதற்கு நேர்மாறானதுஎஸ்ஐபி. SIP இல், தனிநபர்கள் வழக்கமான மூலம் சம்பாதித்த பணத்தை முதலீடு செய்கிறார்கள்வருமானம் மியூச்சுவல் ஃபண்ட் திட்டங்களில். இந்த முதலீடு சீரான இடைவெளியில் சிறிய அளவில் செய்யப்படுகிறது. மாறாக, SWPயில் தனிநபர்கள் தங்களுடைய மியூச்சுவல் ஃபண்ட் ஹோல்டிங்ஸை மீட்டு, அவர்களுக்கு வரவு வைக்கப்பட்ட பணத்தை திரும்பப் பெறுவார்கள்.வங்கி கணக்கு. தனிநபர்கள் தங்கள் வருமானத்தைப் பெருக்க முறையான திரும்பப் பெறுதல் திட்டத்தின் விருப்பத்தைப் பயன்படுத்தலாம். இந்த திட்டம் ஓய்வு பெற்றவர்களுக்கு மிகவும் பொருத்தமானது. எனவே, முறையான திரும்பப் பெறுதல் திட்டத்தின் கருத்தை, தனிநபர்கள் எவ்வாறு செய்யலாம் என்பதைப் புரிந்துகொள்வோம்ஓய்வூதிய திட்டமிடல் முறையான திரும்பப் பெறுதல் திட்டம், SWP இன் நன்மைகள் மற்றும் பிற தொடர்புடைய அளவுருக்கள் மூலம்.

Talk to our investment specialist

முறையான திரும்பப் பெறுதல் திட்டம் என்றால் என்ன?

முறையான திரும்பப் பெறுதல் திட்டம் என்பது மியூச்சுவல் ஃபண்ட் யூனிட்களை மீட்பதற்கான ஒரு முறையான மற்றும் மூலோபாய நுட்பமாகும். SWP ஒரு தானியங்கு எனவும் கருதலாம்மீட்பு மியூச்சுவல் ஃபண்டுகளில் செயல்முறை. மியூச்சுவல் ஃபண்ட் திட்டங்களிலிருந்து மீட்பின் அதிர்வெண் முதலீட்டாளர்களால் வாராந்திர, மாதாந்திர அல்லது காலாண்டுக்கான தேவைகளுக்கு ஏற்ப தனிப்பயனாக்கலாம்.அடிப்படை. முறையான திரும்பப் பெறுதல் திட்டத்தைத் தேர்ந்தெடுக்கும்போது, தனிநபர்கள் முதலில் மியூச்சுவல் ஃபண்ட் திட்டத்தில் கணிசமான தொகையை டெபாசிட் செய்கிறார்கள். இந்தத் திட்டம் திரவ நிதியாகவோ, அல்ட்ரா குறுகிய கால நிதியாகவோ அல்லது வேறு ஏதேனும் மியூச்சுவல் ஃபண்ட் திட்டமாகவோ இருக்கலாம். பணத்தை டெபாசிட் செய்த பிறகு, தனிநபர்கள் தங்கள் தேவைகளுக்கு ஏற்ப சீரான இடைவெளியில் முதலீடுகளை திரும்பப் பெறுவார்கள்.

SWP இன் கருத்துரு ஒரு உதாரணத்துடன் உதவலாம். திரு. சர்மா தனது பொழுதுபோக்கைத் தொடர ஒரு வருட ஓய்வு விடுமுறை எடுத்துள்ளார் என்று வைத்துக்கொள்வோம். அவர் இந்திய ரூபாய் 5,00 வரை நிர்ணயித்துள்ளார்.000 முழு ஆண்டுக்கான அவரது செலவுகளைச் சமாளிக்க. இருப்பினும், திரு. ஷர்மா விரைவில் பணத்தை செலவழித்துவிடுவார் என்றும், தன்னிடம் பணம் இல்லாமல் போய்விடுமோ என்றும் கவலைப்படுகிறார். இந்தச் சிக்கலைச் சமாளிக்க, திரு. சர்மா பணத்தை முதலீடு செய்ய முடிவு செய்தார்திரவ நிதிகள் இது மிகக் குறைந்த அளவிலான ஆபத்தைக் கொண்டுள்ளது மற்றும் 40,000 ரூபாய்க்கு SWP விருப்பத்தைத் தேர்வுசெய்கிறது. இதன் மூலம், திரு. ஷர்மா மாதாந்திர வருமானத்தைப் பெறுவார் மற்றும் அவரது முதலீடுகளில் அதிக வருமானம் பெறுவார் என்பதில் உறுதியாக இருக்க முடியும்.

SWP இன் நன்மைகள்

முறையான திரும்பப் பெறுதல் திட்டம் அதன் சொந்த நன்மைகளைக் கொண்டுள்ளது. அவற்றில் சில முக்கியமானவை பின்வருமாறு.

வழக்கமான வருமான ஓட்டம்

தனிநபர்களுக்கு, குறிப்பாக ஓய்வு பெற்றவர்களுக்கு வழக்கமான வருமான ஓட்டத்தை உருவாக்க SWP பயன்படுத்தப்படலாம். மேலும், தனிநபர்கள் தங்கள் மியூச்சுவல் ஃபண்ட் முதலீட்டின் செயல்திறன் மற்றும் முதலீடு செய்யப்படும் திட்டத்தின் வகையைப் பொறுத்து அதன் மீதான வருமானத்தையும் சம்பாதிக்கிறார்கள்.

தேவையான பணத்தை மீட்டுக்கொள்ளவும்

SWP மூலம், தனிநபர்கள் தேவையான பணத்தை மட்டுமே மீட்டெடுக்க முடியும் மற்றும் முதலீடு செய்யப்பட்ட அதிகப்படியான தொகையை வைத்திருக்க முடியும். இதன் மூலம், தனிநபர்களிடையே ஒழுக்கமான திரும்பப் பெறும் பழக்கத்தை உருவாக்குகிறது. தனிநபர்கள் தங்கள் முதலீடுகளைத் தேவைக்கேற்ப தக்கவைத்துக்கொள்ள இது உதவும்மூலதனம் அரிப்பு.

தேவைப்படும் போதெல்லாம் நிறுத்துங்கள்

தனிநபர்கள் தேவைப்படும் போதெல்லாம் SWP செயல்முறையை நிறுத்திவிட்டு, அவசரத்தின் போது முழுப் பணத்தையும் மீட்டெடுக்கலாம். எவ்வாறாயினும், நிலையான வைப்புத்தொகை அல்லது பிற முதலீட்டு வழிகளில் பணம் முதலீடு செய்யப்பட்டால், அத்தகைய சந்தர்ப்பங்களில் பணத்தை மீட்டெடுப்பது கடினம்.

ஓய்வூதியத்திற்கான மாற்று

SWP தனிநபர்களுக்கான ஓய்வூதியத்திற்கு மாற்றாக செயல்படுகிறது; அவர்கள் வேலை செய்வதை நிறுத்தியவுடன் அதை ஓய்வூதியத் தொகையாகப் பயன்படுத்தலாம். இதன் விளைவாக, ஓய்வூதியம் பெறுவோர் நிம்மதி பெருமூச்சு பெறலாம், ஏனெனில் அவர்களின் முதலீடு வருமானத்தை உருவாக்குகிறது மற்றும் அவர்கள் வழக்கமான வருமானத்தை ஈட்ட முடியும்.

முறையான திரும்பப் பெறுதல் திட்டம் எவ்வாறு செயல்படுகிறது?

முறையான திரும்பப் பெறுதல் திட்டத்தின் செயல்பாட்டு முறை ஒரு விளக்கத்துடன் விளக்கப்பட்டுள்ளது. ராகேஷ் சமீபத்தில் ஓய்வு பெற்றுவிட்டார் மற்றும் ஓய்வூதிய பலன்கள் வடிவில் INR 40 லட்சம் பெற்றுள்ளார் என்று வைத்துக்கொள்வோம். அவர் ஒரு சொத்தில் INR 30 லட்சத்தையும், மீதமுள்ள INR 10 லட்சத்தை மாதாந்திர SWP விருப்பத்துடன் கூடிய திரவ மியூச்சுவல் ஃபண்ட் திட்டத்திலும் முதலீடு செய்துள்ளார்.

முதலீட்டு தேதியின்படி, திஇல்லை திட்டத்தின் INR 10. எனவே, அவர் வைத்திருந்த யூனிட்களின் எண்ணிக்கை 1,00,000 யூனிட்கள் (10,00,000 யூனிட்கள்/ INR 10). அவரது மாதத் தேவை INR 10,000 ஆகும், இது அவரது வங்கிக் கணக்கில் ஒவ்வொரு மாதமும் 5 ஆம் தேதி வரவு வைக்கப்பட வேண்டும்.

எனவே, முதல் மாதத்தின் முடிவில் NAV மீண்டும் INR 10 என்று வைத்துக் கொண்டால், மீட்டெடுக்கப்பட்ட யூனிட்களின் எண்ணிக்கை 1,000 (1,00,000 யூனிட்கள்/ INR 10 NAV) ஆக இருக்கும். எனவே, மீட்பிற்குப் பின் வைத்திருக்கும் மீதி அலகுகள் 99,000 (1,00,000-1,000).

இரண்டாவது மாதத்தில் NAV INR 20 ஆக உயர்ந்தது என்று வைத்துக் கொள்வோம். இந்த நிலையில், திரும்பப் பெறப்பட்ட யூனிட்களின் எண்ணிக்கை 1,000 அல்ல, 500 ஆக இருக்கும். இதன் விளைவாக, வைத்திருக்கும் அலகுகளின் எண்ணிக்கை 98,500 (99,000-500) ஆகும்.

மேலும், மூன்றாவது மாதத்தில், சில பொருளாதார ஏற்ற இறக்கங்கள் காரணமாக, NAV INR 8 ஆகக் குறைந்தது. இந்தச் சூழ்நிலையில், மீட்டெடுக்கப்பட்ட யூனிட்களின் எண்ணிக்கை 1,250 ஆக இருக்கும் (INR 10,000 / NAV INR 8). எனவே, இந்த சூழ்நிலையில், இருப்பு அலகுகள் 97,250 (98,500 – 1,250) ஆக இருக்கும்.

இதன் விளைவாக, NAV இல் அதிகரிப்பு ஏற்பட்டால், SWP நீண்ட காலத்திற்கு தொடரும் என்றும், NAV இல் சரிவு ஏற்பட்டால், SWP வேகமான வேகத்தில் அரிக்கும் என்றும் முடிவு செய்யலாம்.

SWP எவ்வாறு வரி விதிக்கப்படுகிறது?

மியூச்சுவல் ஃபண்ட் வகையைப் பொறுத்து மீட்பின் விதிகளின்படி முறையான திரும்பப் பெறுதல் திட்டம் வரிக்கு உட்பட்டது. உதாரணமாக, வழக்கில்கடன் நிதி, திரும்பப் பெறும் காலம் 36 மாதங்களுக்கும் குறைவாக இருந்தால், குறுகிய காலமுதலீட்டு வரவுகள் (STCG) பொருந்தும். முதலீடு 36 மாதங்களுக்கு மேல் வைத்திருந்தால், நீண்ட கால மூலதன ஆதாயங்கள் பொருந்தும். கடன் நிதிகளின் விஷயத்தில் STCG தனிநபரின் வருமானத்தில் சேர்க்கப்பட்டு ஸ்லாப் விகிதங்களின்படி வரி விதிக்கப்படுகிறது, அதே சமயம் LTCG க்கு குறியீட்டு பலன்களுடன் 20% வரி விதிக்கப்படுகிறது.

இருப்பினும், வழக்கில்ஈக்விட்டி நிதிகள், வரிவிதிப்பு விதிகள் வேறுபட்டன. F.Y வரை 2017-18, ஈக்விட்டி ஃபண்டுகளுக்கு எந்த LTCGயும் பொருந்தாது ஆனால், F.Y. 2018-19, இது பொருந்தும். ஈக்விட்டி ஃபண்டுகளில், INR 1 லட்சம் வரையிலான LTCGக்கு விலக்கு அளிக்கப்பட்டுள்ளது மற்றும் INR 1 லட்சத்திற்கு மேல் குறியீட்டுப் பலன்கள் இல்லாமல் 10% (கூடுதலாக செஸ்) வரி விதிக்கப்படுகிறது. எஸ்டிசிஜி என்பது ஈக்விட்டி ஃபண்டுகளுக்கு 15% வசூலிக்கப்படுகிறது.

SWP ஐப் பயன்படுத்தி ஓய்வூதிய திட்டமிடல்

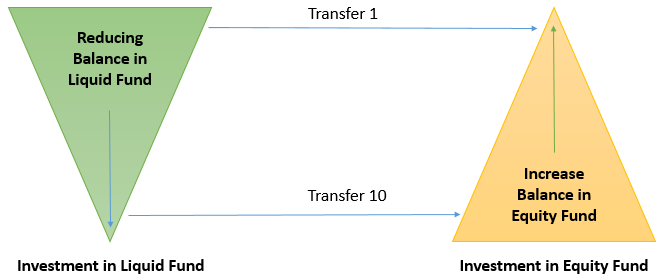

முறையான திரும்பப் பெறுதல் திட்டத்தின் மூலம் தனிநபர்கள் தங்கள் ஓய்வூதியத்தைத் திட்டமிடலாம். இங்கே, தனிநபர்கள் தங்கள் ஓய்வூதியப் பலன்களை (பணிக்கொடை அல்லது வருங்கால வைப்பு நிதி போன்றவை) குறைந்த ஆபத்தைக் கொண்ட மியூச்சுவல் ஃபண்டில் டெபாசிட் செய்யலாம்.பணச் சந்தை நிதிகள். அஞ்சல்முதலீடு, அவர்கள் SWP விருப்பத்தைத் தேர்வு செய்ய வேண்டும், இதன் மூலம் தனிநபர்கள் மாத வருமானத்தைப் பெறத் தொடங்கலாம்.

SWP இன் நன்மைகளில் ஒன்று, மற்ற வழிகளுடன் ஒப்பிடும்போது பணம் தடுக்கப்படுவதில்லைமூத்த குடிமக்கள் சேமிப்புத் திட்டம் (SCSS) அல்லதுதபால் அலுவலகம் மாதாந்திர வருமானத் திட்டம் (POIMS). தனிநபர்கள் எப்போது வேண்டுமானாலும் SWP விருப்பத்தை நிறுத்தலாம் மற்றும் முழு நிதியையும் தங்கள் வங்கிக் கணக்கில் திரும்பப் பெறலாம். கூடுதலாக, அவர்களின் முதலீடு தனிநபர்களால் பயன்படுத்தக்கூடிய வருமானத்தையும் ஈட்டுகிறது. எவ்வாறாயினும், SWP இன் குறைபாடுகளில் ஒன்று, SCSS அல்லது POIMS இல் இல்லாத தற்போதைய பணத்திலிருந்து திரும்பப் பெறப்படுவதால் அது மூலதன அரிப்புக்கு வழிவகுக்கிறது.

முறையான திரும்பப் பெறுதல் திட்டத்திற்கான சிறந்த பணச் சந்தை நிதிகள்

SWP விஷயத்தில், தனிநபர்கள் பணத்தைத் தேர்ந்தெடுக்கலாம்சந்தை குறைந்த அளவிலான ரிஸ்க் உள்ள நிதிகள், எனவே, பணச் சந்தை வகையின் கீழ் சில சிறந்த நிதிகள் கீழே பட்டியலிடப்பட்டுள்ளன.

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Money Manager Fund Growth ₹380.824

↓ -0.02 ₹29,882 0.5 1.5 3 7.4 7.8 6.37% 5M 16D 5M 16D UTI Money Market Fund Growth ₹3,175.26

↑ 0.32 ₹20,352 0.5 1.5 3 7.5 7.7 6.26% 4M 24D 4M 24D ICICI Prudential Money Market Fund Growth ₹390.652

↑ 0.05 ₹35,011 0.5 1.5 3 7.5 7.7 6.23% 4M 7D 4M 16D Kotak Money Market Scheme Growth ₹4,621.74

↑ 0.45 ₹35,100 0.5 1.5 3 7.4 7.7 6.25% 4M 10D 4M 10D Franklin India Savings Fund Growth ₹51.6304

↑ 0.01 ₹4,440 0.5 1.5 2.9 7.5 7.7 6.19% 4M 17D 4M 24D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Dec 25 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Money Manager Fund UTI Money Market Fund ICICI Prudential Money Market Fund Kotak Money Market Scheme Franklin India Savings Fund Point 1 Lower mid AUM (₹29,882 Cr). Bottom quartile AUM (₹20,352 Cr). Upper mid AUM (₹35,011 Cr). Highest AUM (₹35,100 Cr). Bottom quartile AUM (₹4,440 Cr). Point 2 Established history (20+ yrs). Established history (16+ yrs). Established history (19+ yrs). Established history (22+ yrs). Oldest track record among peers (23 yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Moderately Low. Point 5 1Y return: 7.42% (bottom quartile). 1Y return: 7.52% (top quartile). 1Y return: 7.46% (lower mid). 1Y return: 7.40% (bottom quartile). 1Y return: 7.47% (upper mid). Point 6 1M return: 0.45% (bottom quartile). 1M return: 0.48% (top quartile). 1M return: 0.47% (upper mid). 1M return: 0.46% (bottom quartile). 1M return: 0.47% (lower mid). Point 7 Sharpe: 2.97 (top quartile). Sharpe: 2.90 (upper mid). Sharpe: 2.71 (lower mid). Sharpe: 2.70 (bottom quartile). Sharpe: 2.66 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.37% (top quartile). Yield to maturity (debt): 6.26% (upper mid). Yield to maturity (debt): 6.23% (bottom quartile). Yield to maturity (debt): 6.25% (lower mid). Yield to maturity (debt): 6.19% (bottom quartile). Point 10 Modified duration: 0.46 yrs (bottom quartile). Modified duration: 0.40 yrs (bottom quartile). Modified duration: 0.35 yrs (top quartile). Modified duration: 0.36 yrs (upper mid). Modified duration: 0.38 yrs (lower mid). Aditya Birla Sun Life Money Manager Fund

UTI Money Market Fund

ICICI Prudential Money Market Fund

Kotak Money Market Scheme

Franklin India Savings Fund

எனவே, மேலே உள்ள அளவுருக்களிலிருந்து, முறையான திரும்பப் பெறுதல் திட்டம் அதன் சொந்த நன்மைகளைக் கொண்டுள்ளது என்று கூறலாம். இருப்பினும், முதலீட்டாளர்கள் SWPயைத் தொடங்கத் திட்டமிடும் திட்டத்தைப் பற்றிய முழுமையான புரிதலை பெற்றிருக்க வேண்டும். அத்தகைய விருப்பம் தேவையா இல்லையா என்பதை அவர்கள் சரிபார்க்க வேண்டும். இது அவர்களின் இலக்குகளை சரியான நேரத்தில் அடைய உதவும்.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.

It is very helpful for understanding the Systematic withdrawal plan. Systematic withdrawal plan is very useful for raising the fund.