Table of Contents

- வருமான வரியின் பிரிவு 154 என்றால் என்ன?

- பிரிவு 154 இன் அம்சங்கள்

- பிரிவு 154: சரிசெய்யக்கூடிய பிழைகள்

- வருமான வரிச் சட்டத்தின் 154ன் கீழ் திருத்தம் செய்ய விண்ணப்பித்தல்

- பிரிவு 154 அறிவிப்பைப் பெற்றால் எடுக்க வேண்டிய நடவடிக்கைகள்

- முடிவுரை

- அடிக்கடி கேட்கப்படும் கேள்விகள்

- 1. பிரிவு 154 இன் முக்கியத்துவம் என்ன?

- 2. பிரிவு 154ன் கீழ் வரும் திருத்தங்கள் யாவை?

- 3. பிரிவு 154 இன் கீழ் திருத்தம் செய்ய யார் விண்ணப்பிக்கலாம்?

- 4. வரி அதிகாரம் பிரிவு 154 இன் கீழ் ஒரு அறிவிப்பை அனுப்ப முடியுமா?

- 5. நான் ஆன்லைனில் திருத்தம் செய்ய முடியுமா?

- 6. திருத்தம் செய்ய நான் என்ன படிகளைப் பின்பற்ற வேண்டும்?

- 7. கோரிக்கை எங்கே செயல்படுத்தப்படுகிறது?

- 8. வரி அதிகாரம் அதிக கட்டணம் செலுத்தினால் பணத்தைத் திரும்பக் கோர முடியுமா?

பிரிவு 154 இன் கீழ் திருத்தங்களை எவ்வாறு உயர்த்துவது?

யாரும் முழுமையான பரிபூரணத்துடன் வேலை செய்வதாகத் தெரியவில்லை. நீங்கள் ஒரு ரோபோவாக இல்லாவிட்டால், உங்கள் வேலையில் தவறுகள் மற்றும் முரண்பாடுகளை நீங்கள் சந்திப்பீர்கள். மேலும், தாக்கல் செய்யும்போதுவரிகள், வரி செலுத்துவோர் மட்டுமல்ல, திவருமான வரி துறை சில நேரங்களில் சில பெரிய தவறுகளை செய்யலாம்.

அவர்கள் சொல்வது போல், "தவறு செய்வது மனிதாபிமானம் மற்றும் பிழையைத் தொடர்வது கொடூரமானது." இவ்வாறு, திவருமானம் வரித் துறை (ஐடிடி) மதிப்பீட்டின் போது ஏற்படும் தவறுகளை சரிசெய்ய ஒரு விதியை கொண்டு வந்துள்ளது. இந்த திருத்தங்கள் அனைத்தும் வருமான வரிச் சட்டத்தின் பிரிவு 154ன் கீழ் செய்யப்பட்டுள்ளன.

வருமான வரியின் பிரிவு 154 என்றால் என்ன?

அடிப்படையில், வருமான வரித் துறையால் ஒரு தனிநபரின் பதிவேடுகளில் ஏதேனும் பிழை அல்லது தவறு ஏற்பட்டால் அதைத் திருத்துவது குறித்து ITA இன் இந்தப் பிரிவு கையாள்கிறது. அதுமட்டுமல்லாமல், பிரிவையும் குறிக்கும்கைப்பிடி மதிப்பீட்டு அதிகாரி பிறப்பித்த உத்தரவுகளில் பிழை திருத்தங்கள்.

கீழ்பிரிவு 154 வருமான வரி, பிரிவுகள் 143 (1), 200A (1) மற்றும் 206CB (1) ஆகியவற்றின் கீழ் வழங்கப்பட்ட உத்தரவுகளில் திருத்தங்களைச் செய்யலாம். இந்த அறிவிப்புகள் பொதுவாக வழக்கை மதிப்பிடுவதற்கு முன் வெளியிடப்படும் மற்றும் TDS மற்றும் TCS இல் பிழைகள் திருத்தப்படும்அறிக்கைகள்.

பிரிவு 154 இன் அம்சங்கள்

இந்த பிரிவின் சில முதன்மை புள்ளிகள்:

வரி அதிகாரம் ஒரு உத்தரவை அனுப்புவதற்கு பொறுப்பாகும்அடிப்படை வருமான வரித்துறை அல்லது அவர்களின் சொந்த விருப்பத்தால் சுட்டிக்காட்டப்பட்ட பொருத்தமற்ற தன்மை. ஆர்டர் கூடுதல் விவரங்களுக்கான கோரிக்கையாக இருக்கலாம், வரிக் கிரெடிட்டில் பொருத்தமின்மை, பாலினத்தில் தவறு, பணத்தைத் திரும்பப்பெறுதல் பொருந்தாமை, முரண்பாடுமுன்கூட்டிய வரி, இன்னமும் அதிகமாக.

எந்தவொரு நடவடிக்கையும் எடுக்கப்படுவதற்கு முன், வரி செலுத்துபவருக்குத் தெரிவிக்கப்படும், குறிப்பாகத் திரும்பப் பெறுவதைக் குறைத்தல்/அதிகரிப்பது, மதிப்பீட்டாளர் அல்லது கழிப்பவரின் பொறுப்பை அதிகரிப்பது, மதிப்பீட்டை அதிகரிப்பது அல்லது பல. இதன் அடிப்படையில், இந்தப் பிரிவின் கீழ் செய்யப்படும் ஏதேனும் திருத்தம், வரித் தொகையை அதிகரிக்கச் செய்தாலோ அல்லது மதிப்பீட்டாளருக்குக் குறைந்த விலக்கு அளித்தாலோ, எந்த வித நடவடிக்கையும் எடுப்பதற்கு முன் எழுத்துப்பூர்வ அறிவிப்பை அனுப்புவதற்கு தகவல் தொழில்நுட்பத் துறை பொறுப்பாகும்.

பிரிவு 144 இன் கீழ் எடுக்கப்பட்ட நடவடிக்கையின் விளைவாக வரிகள் குறைக்கப்பட்டாலோ அல்லது விலக்கு அதிகரித்தாலோ, மதிப்பீட்டாளருக்கு பணத்தைத் திரும்பப்பெறுவதற்கு ஐடி துறை பொறுப்பாகும்.

ஏற்கனவே பணம் திரும்பப் பெறப்பட்டு, திரும்பப்பெறும் தொகை குறைக்கப்பட்டால், மதிப்பீட்டாளர் அதிகத் தொகையை ஐடி துறைக்குத் திருப்பிச் செலுத்துவதற்குப் பொறுப்பாவார்.

ஒரு குறிப்பிட்ட நிதியாண்டில் திருத்தம் செய்யப்பட்ட பிறகு 4 ஆண்டுகள் வரை மட்டுமே அறிவிப்பு வெளியிடப்படும்.

வரி செலுத்துவோர் பிரிவு 154 இன் கீழ் திருத்தம் செய்ய விண்ணப்பம் செய்தால், தகவல் தொழில்நுட்பத் துறை 6 மாதங்களுக்குள் பதிலளிக்க வேண்டும்.ரசீது கோரிக்கையின்.

Talk to our investment specialist

பிரிவு 154: சரிசெய்யக்கூடிய பிழைகள்

- உண்மை பிழை

- சட்ட விதிகளின்படி பின்பற்றுபவர்கள் தவறியதால் பிழை ஏற்பட்டது

- எண்கணித தவறுகள்

- சிறு பிழைகள்

வருமான வரிச் சட்டத்தின் 154ன் கீழ் திருத்தம் செய்ய விண்ணப்பித்தல்

வருமான வரியின் பிரிவு 154க்கான ஆன்லைன் திருத்தக் கோரிக்கையை தாக்கல் செய்வது மிகவும் எளிமையான பணியாகும். இருப்பினும், நீங்கள் அதைத் தேர்வுசெய்யும் முன், நீங்கள் தாக்கல் செய்ய விரும்பும் வரிசையை கவனமாக ஆராய வேண்டும். கணக்கீடுகள் பொருத்தமானவை என்பதை நீங்கள் உறுதிசெய்ய வேண்டும் மற்றும் அனைத்து விலக்குகளும், அத்துடன் தேர்வுகளும் கருத்தில் கொள்ளப்பட்டுள்ளன.

உங்கள் கணக்கீடுகள் தவறாகவும், பெங்களூரில் உள்ள மையப்படுத்தப்பட்ட செயலாக்க மையத்தால் செய்யப்பட்ட திருத்தங்கள் சரியாகவும் இருக்கலாம். இதை சரிபார்க்க, நீங்கள் ஒப்பிடலாம்வருமான வரி படிவம் 26AS உடன். உங்களுக்கு உறுதியாக தெரியவில்லை என்றால், நீங்கள் ஒரு நிபுணரின் உதவியை நாடலாம்வரி ஆலோசகர்.

விவரங்களை முழுமையாக ஆராய்ந்த பிறகும் நீங்கள் தவறுகளைக் கண்டால், நீங்கள் திருத்தத்திற்கு விண்ணப்பிக்கலாம். இந்த தவறுகள் முதலீட்டு அறிவிப்பு அல்லது வருமானத்தில் எந்தவிதமான குறைபாடுகள் அல்லது சேர்த்தல்களாக இருக்கக்கூடாது என்பதை நினைவில் கொள்ளுங்கள்.

வருமான வரிச் சட்டத்தின்படி, நீங்கள் எந்தத் தவறுக்காகத் திருத்தக் கோரிக்கையை விண்ணப்பிக்கப் போகிறீர்கள் என்பதற்கு விசாரணையோ விவாதமோ தேவையில்லை.

பிரிவு 154 அறிவிப்பைப் பெற்றால் எடுக்க வேண்டிய நடவடிக்கைகள்

சமீபகாலமாக, வருமான வரித்துறை பெரும்பான்மையான வரி செலுத்துவோருக்கு தானாக உருவாக்கப்பட்ட திருத்த உத்தரவுகளை பிறப்பித்து வருகிறது. இருப்பினும், இந்த ஆர்டர்களைப் பெற்றவுடன், மக்கள் தடுமாறி, அடுத்து என்ன செய்வது என்று தெரியாமல் தவிக்கிறார்கள்.

அத்தகைய அறிவிப்பை நீங்கள் பெற்றால், கவலைப்பட வேண்டாம். கீழே குறிப்பிடப்பட்டுள்ள படிகளைப் பின்பற்றவும், சிக்கல் சிரமமின்றி தீர்க்கப்படும்:

மின்னஞ்சலிலோ அல்லது உங்கள் இடுகையிலோ அறிவிப்பு தொடர்பான தகவலைப் பெற்றுள்ளீர்களா என்பதை சரிபார்க்கவும்.

நீங்கள் எந்த அறிவிப்பையும் பெறவில்லை என்றால், அறிவிப்பை மீண்டும் அனுப்புவதற்கான கோரிக்கையைச் சமர்ப்பிக்கலாம். அதற்காக:

- தகவல் தொழில்நுட்பத் துறையின் இந்த அதிகாரப்பூர்வ போர்ட்டலைப் பார்வையிடவும்

- கணக்கை உருவாக்க உள்நுழையவும் அல்லது பதிவு செய்யவும்

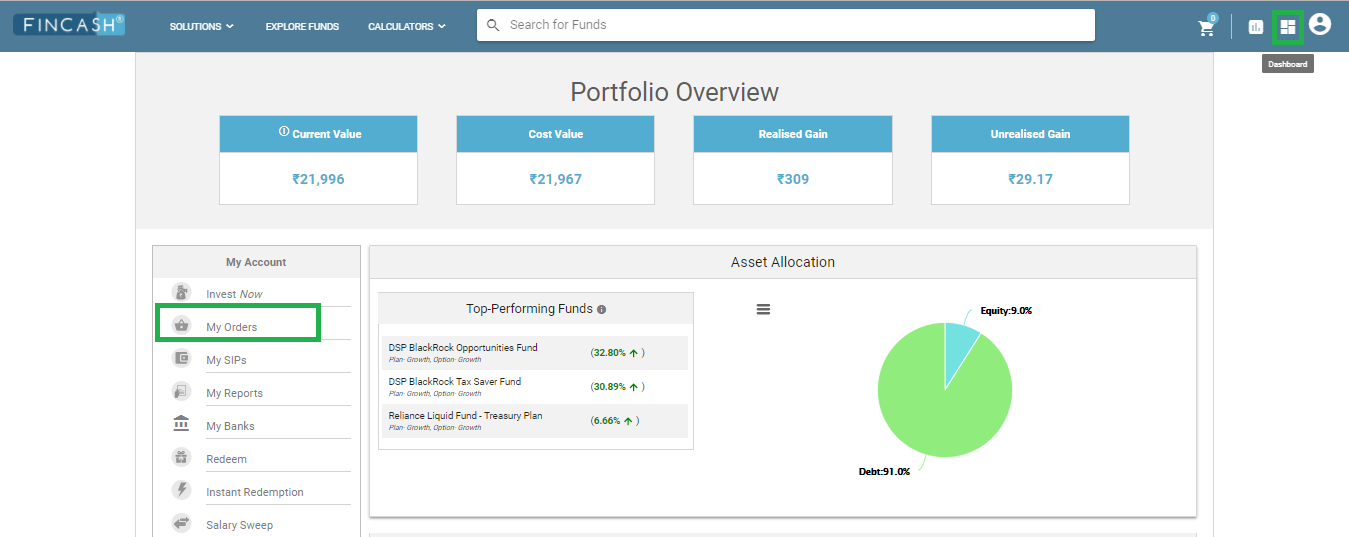

- டாஷ்போர்டில், எனது கணக்கு > தகவலுக்கான கோரிக்கை u/s 143(1)/154 என்ற பகுதியைப் பார்வையிடவும்

- தகவலைப் பூர்த்தி செய்து சமர்ப்பி என்பதைக் கிளிக் செய்யவும்

நீங்கள் ஏற்கனவே அறிவிப்பைப் பெற்றிருந்தால், நீங்கள் எழுப்பிய உரிமைகோரல்களுக்கும் ITD கருதியவற்றுக்கும் உள்ள வேறுபாட்டின் பின்னணியில் உள்ள காரணங்களைச் சரிபார்க்கவும்

ITD போர்ட்டலுக்குச் சென்று உங்கள் படிவம் 26ஐச் சரிபார்க்கவும்

முடிந்ததும், ITD செய்த திருத்தங்களை ஏற்கவும் அல்லது உண்மைத் தரவின் உங்கள் தரப்புடன் நீங்கள் பதிலளிக்கலாம். நீங்கள் திருத்தங்களை ஏற்கவில்லை என்றால், அதற்கான காரணத்தை நீங்கள் குறிப்பிட வேண்டும்

பின்னர், அறிவிப்பில் கையொப்பமிட்டு, அறிவிப்பின் மேல் குறிப்பிடப்பட்டுள்ள முகவரிக்கு அனுப்பவும்

முடிவுரை

ஏதேனும் சிறிய முரண்பாடுகள் இருப்பின், வருமான வரித் துறை தாங்களாகவே சரி செய்து கொள்ளலாம். எவ்வாறாயினும், அதன்பிறகு ஏதேனும் வழக்கத்திற்கு மாறான நிகழ்வை நீங்கள் கவனித்தால், துறையின் அதிகாரப்பூர்வ போர்ட்டலைப் பார்வையிடுவதன் மூலம் நீங்கள் எப்போதும் புகாரை தெரிவிக்கலாம். நீங்கள் எந்த நடவடிக்கை எடுத்தாலும், உங்கள் முடிவில் இருந்து துல்லியமாக 100% உறுதியாக இருப்பது மிகவும் அவசியம் என்பதை நினைவில் கொள்ளுங்கள்.

அடிக்கடி கேட்கப்படும் கேள்விகள்

1. பிரிவு 154 இன் முக்கியத்துவம் என்ன?

A: 1961 இன் வருமான வரிச் சட்டத்தின் பிரிவு 154, உங்கள் IT வருமானத்தைத் தாக்கல் செய்யும் போது நீங்கள் செய்த பிழைகளைத் திருத்த அனுமதிக்கிறது. இருப்பினும், நீங்கள் சரிசெய்யக்கூடிய பிழைகள் உண்மைப் பிழை, சட்ட விதிகளைக் கடைப்பிடிக்கத் தவறியதால் ஏற்படும் பிழை, எண்கணிதப் பிழை அல்லது எழுத்தர் பிழைகள் போன்ற பிற சிறிய பிழைகள் போன்ற வகைகளின் கீழ் வர வேண்டும். இந்த பிரிவின் கீழ் வேறு எந்த வகை தவறுகளையும் சரிசெய்ய முடியாது. வரி செலுத்துவோர் தனது ஐடி ரிட்டர்ன்களை தாக்கல் செய்யும் போது கவனக்குறைவாக செய்திருக்கக்கூடிய எளிய தவறுகளை சரிசெய்வதற்கும், தவறுகள் நிரந்தரமாகாமல் தடுப்பதற்கும் இந்த சட்டம் அறிமுகப்படுத்தப்பட்டது.

2. பிரிவு 154ன் கீழ் வரும் திருத்தங்கள் யாவை?

A: வருமான வரிச் சட்டத்தின் 143(1), 200A(1), மற்றும் 206CB(1) இன் கீழ் வழங்கப்பட்ட அனைத்து அறிவிப்புகள் மற்றும் திருத்தங்கள் பிரிவு 154 இன் கீழ் வரும். இவை பொதுவாக TDS மற்றும் TCS அறிக்கைகள் தொடர்பான திருத்தங்கள் மற்றும் அறிவிப்புகள் சிக்கல்களாகும்.

3. பிரிவு 154 இன் கீழ் திருத்தம் செய்ய யார் விண்ணப்பிக்கலாம்?

A: விதியின்படி, ஐடி ரிட்டர்ன்களுக்குத் தாக்கல் செய்த தனிநபர்கள் தங்கள் வரித் தாக்கல் செய்வதில் உள்ள பிழையைத் திருத்திக்கொள்ளலாம். இருப்பினும், திருத்தும் படிவத்தின் நுணுக்கங்களை உங்களால் நிர்வகிக்க முடியாது என நீங்கள் நினைத்தால், உங்கள் சார்பாக அதைச் செய்யும்படி உங்கள் வரி ஆலோசகரிடம் கேட்கலாம்.

4. வரி அதிகாரம் பிரிவு 154 இன் கீழ் ஒரு அறிவிப்பை அனுப்ப முடியுமா?

A: ஐடி ரிட்டர்ன்களில் ஏதேனும் பொருத்தமின்மை அல்லது பொருத்தமின்மை துறையால் கண்டறியப்பட்டால் அவர்கள் நோட்டீஸ் அனுப்பலாம். உதாரணமாக, பாலினப் பொருத்தமின்மை, வரிக் கடன் பிழை, பணத்தைத் திரும்பப்பெறுதல் அல்லது முன்கூட்டியே வரி செலுத்துவதில் உள்ள முரண்பாடு போன்ற இருவேறுபாடுகள் வரி அதிகாரியால் கொடியிடப்படலாம், மேலும் வரி செலுத்துபவருக்கு நோட்டீஸ் அனுப்பப்படலாம்.

5. நான் ஆன்லைனில் திருத்தம் செய்ய முடியுமா?

A: ஆம், நீங்கள் ஆன்லைனில் திருத்தம் செய்ய பதிவு செய்யலாம். இருப்பினும், கொடுக்கப்பட்ட நிதியாண்டிற்கான உங்கள் IT வருமானத்தை தாக்கல் செய்த பின்னரே நீங்கள் திருத்தத்திற்காக தாக்கல் செய்ய முடியும்.

6. திருத்தம் செய்ய நான் என்ன படிகளைப் பின்பற்ற வேண்டும்?

A: திருத்தம் செய்ய நீங்கள் தாக்கல் செய்யும்போது, இந்திய வருமான வரித் துறையின் அதிகாரப்பூர்வ இணையதளத்தில் உள்நுழைய வேண்டும். அதன் பிறகு, நீங்கள் மின்-கோப்புக்குச் சென்று, கீழே உருட்டி, கிளிக் செய்ய வேண்டும்'திருத்தம்.' நீங்கள் 'ரெக்டிஃபிகேஷன்' என்பதைக் கிளிக் செய்யும் போது, உங்கள் கணக்கில் உள்நுழையுமாறு கேட்கப்படுவீர்கள், உங்கள் PAN, Return to be rectified, கடைசி தொடர்பு ஆகியவற்றை வழங்குவதன் மூலம் நீங்கள் செய்யலாம்குறிப்பு எண் மற்றும் மதிப்பீட்டு ஆண்டு.

நீங்கள் இந்த விவரங்களை வழங்கும்போது மற்றும்சரிபார்க்க என்பதைக் கிளிக் செய்யவும், நீங்கள் ஒரு கீழ்தோன்றும் மெனுவைப் பெறுவீர்கள், அதில் இருந்து நீங்கள் தேர்ந்தெடுக்க வேண்டும்சரிசெய்தல் கோரிக்கை வகை மற்றும் சரிசெய்வதற்கான காரணத்தைத் தேர்ந்தெடுக்கவும். தேவையான விவரங்களை வழங்கியவுடன், கிளிக் செய்யவும்'சரி,' மற்றும் உங்கள் கோரிக்கை அனுப்பப்படும்.

7. கோரிக்கை எங்கே செயல்படுத்தப்படுகிறது?

A: சரிபார்ப்பிற்கான கோரிக்கை CPC பெங்களூரில் செயல்படுத்தப்படும். திருத்தக் கோரிக்கையைச் செயல்படுத்திய பிறகு, பிரிவு 154ன் கீழ் உத்தரவு பிறப்பிக்கப்படும்.

8. வரி அதிகாரம் அதிக கட்டணம் செலுத்தினால் பணத்தைத் திரும்பக் கோர முடியுமா?

A: ஆம், மறுமதிப்பீட்டில், திணைக்களம் பணத்தைத் திரும்பப் பெற்றதாக அதிகாரம் அடையாளம் காட்டுகிறது, ஆனால் தொகை குறைக்கப்பட்டுள்ளது. அப்படியானால், வரி ஆணையம் மதிப்பீட்டாளரிடம் பணத்தைத் திரும்பக் கேட்கலாம்.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.