Table of Contents

- GSTR-5 کیا ہے؟

- ایک غیر رہائشی قابل ٹیکس شخص کون ہے؟

- جی ایس ٹی آر 5 فارم داخل کرنے کی آخری تاریخیں۔

- GSTR-5 فائل کرنے کی تفصیلات

- 1. GSTIN

- 2. ٹیکس دہندہ کا نام

- 3. بیرون ملک سے موصول ہونے والے ان پٹ/سرمایہ دار سامان (سامان کی درآمد)

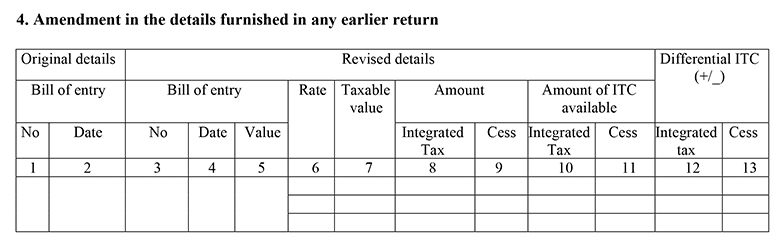

- 4. کسی بھی سابقہ ریٹرن میں دی گئی تفصیلات میں ترمیم

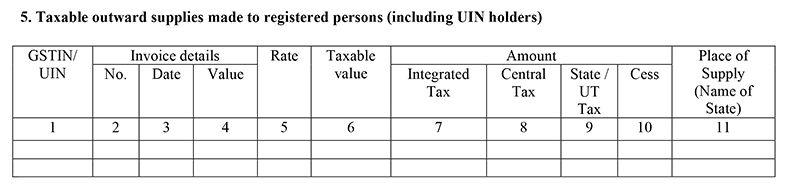

- 5. رجسٹرڈ افراد (بشمول UIN ہولڈرز) کو ٹیکس کے قابل ظاہری سامان

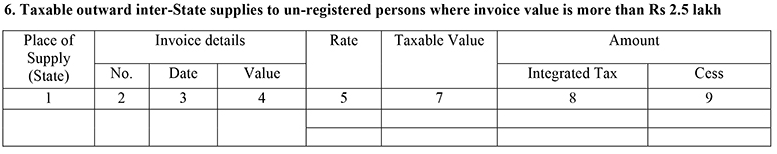

- 6. غیر رجسٹرڈ افراد کو ٹیکس کے قابل بیرونی بین ریاستی سپلائی جہاں انوائس کی قیمت روپے سے زیادہ ہے۔ 2.5 لاکھ

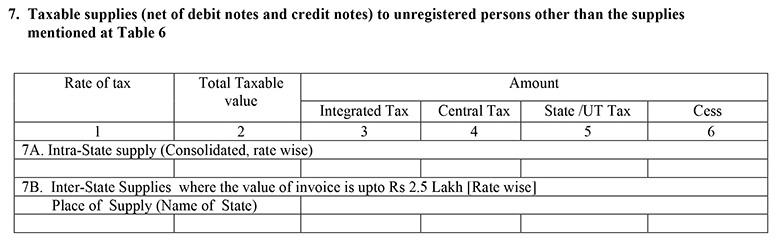

- 7. ٹیبل 6 میں مذکور سپلائیوں کے علاوہ غیر رجسٹرڈ افراد کے لیے قابل ٹیکس سپلائیز (نیٹ ڈیبٹ اور کریڈٹ نوٹ)

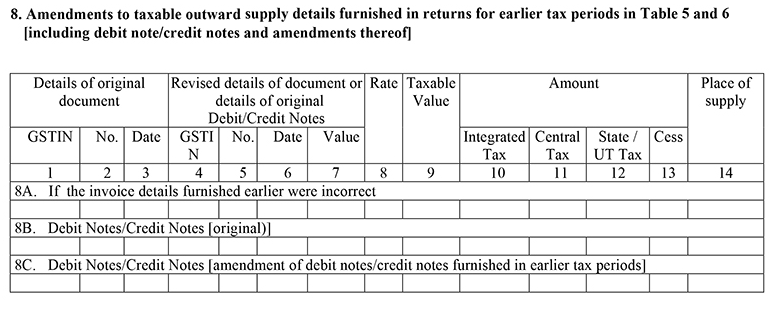

- 8. ٹیبل 5 اور 6 میں پہلے ٹیکس ادوار کے ریٹرن میں پیش کردہ ٹیکس قابل آؤٹورڈ سپلائی کی تفصیلات میں ترمیم (بشمول ڈیبٹ نوٹ/کریڈٹ نوٹس اور اس میں ترمیم)

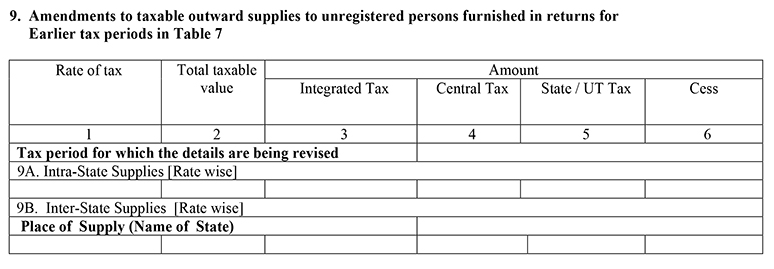

- 9. ٹیبل 7 میں پہلے ٹیکس ادوار کے ریٹرن میں دیے گئے غیر رجسٹرڈ افراد کے لیے قابل ٹیکس بیرونی فراہمی میں ترمیم

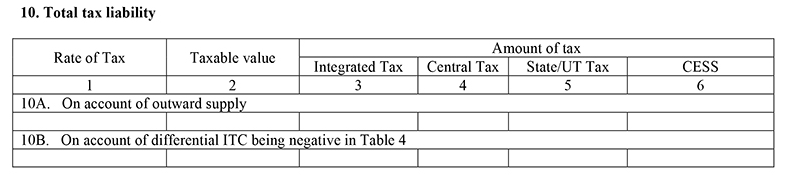

- 10. کل ٹیکس کی ذمہ داری

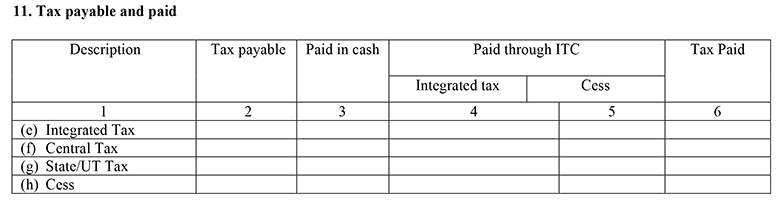

- 11. قابل ادائیگی اور ادا شدہ ٹیکس

- 12. سود، لیٹ فیس اور کوئی دوسری رقم قابل ادائیگی اور ادا کی گئی ہے۔

- 13. الیکٹرانک کیش لیجر سے رقم کی واپسی کا دعوی کیا گیا۔

- 14. ٹیکس/سود کی ادائیگی کے لیے الیکٹرانک کیش/کریڈٹ لیجر میں ڈیبٹ اندراجات (ٹیکس کی ادائیگی اور ریٹرن جمع کرانے کے بعد آباد کیے جائیں گے)

- GSTR 5 کی دیر سے فائل کرنے پر جرمانہ

- نتیجہ

GSTR-5 فارم: غیر رہائشی قابل ٹیکس شخص کے لیے واپسی

GSTR-5 ایک خصوصی ریٹرن ہے جو کہ کے تحت فائل کرنا ہوتا ہے۔جی ایس ٹی حکومت. جو چیز اس مخصوص ریٹرن کو خاص بناتی ہے وہ یہ ہے کہ اسے رجسٹرڈ 'غیر رہائشی' قابل ٹیکس افراد کے ذریعہ فائل کرنا پڑتا ہے۔ یہ ایک لازمی ماہانہ واپسی ہے۔

GSTR-5 کیا ہے؟

GSTR-5 ایک ماہانہ ریٹرن ہے جو ہر رجسٹرڈ 'غیر رہائشی' ٹیکس دہندہ کو ہندوستان کے GST نظام کے تحت فائل کرنا ہوتا ہے۔ اس مخصوص ریٹرن میں 'غیر مقیم' غیر ملکی ٹیکس دہندگان کی فروخت اور خریداری کی تمام تفصیلات شامل ہوں گی۔ انہیں اس فارم میں تمام تفصیلات فراہم کرنی ہیں۔

نان ریذیڈنٹ ٹیکس ایبل شخص کون ہے؟

ایک غیر مقیم ٹیکس قابل شخص وہ ہوتا ہے جس کا ہندوستان میں کوئی کاروباری ادارہ نہیں ہے لیکن وہ سامان یا خریداری یا دونوں بنانے کے لیے مختصر مدت کے لیے یہاں آیا ہے۔

دفعہ 24 جی ایس ٹی قانون کا کہنا ہے کہ 'غیر رہائشی' ٹیکس قابل شخص کی رجسٹریشن لازمی ہے۔ یہاں تک کہ اگر ہندوستان میں کاروباری لین دین بہت کثرت سے نہیں ہوتا ہے، تو ہر غیر مقیم فرد یا کمپنی کو GST نظام کے تحت رجسٹر ہونا پڑتا ہے۔

بیچنے والے کے GSTR-5 سے حاصل ہونے والی معلومات خریدار کے متعلقہ حصوں میں ظاہر ہوں گی۔GSTR-2.

جی ایس ٹی آر 5 فارم داخل کرنے کی آخری تاریخیں۔

GSTR-5 ہر ماہ کی 20 تاریخ تک غیر مقیم قابل ٹیکس شخص کو داخل کرنا ہے۔

یہاں آنے والی مقررہ تاریخیں ہیں:

| مدت (ماہانہ) | واجب الادا تاریخ |

|---|---|

| جنوری 2020 کی واپسی۔ | 20 فروری 2020 |

| فروری 2020 کی واپسی۔ | 20 مارچ 2020 |

| مارچ 2020 کی واپسی۔ | 20 اپریل 2020 |

| اپریل 2020 کی واپسی۔ | 20 مئی 2020 |

| مئی 2020 کی واپسی۔ | 20 جون 2020 |

| جون 2020 کی واپسی۔ | 20 جولائی 2020 |

| جولائی 2020 کی واپسی۔ | 20 اگست 2020 |

| اگست 2020 کی واپسی۔ | 20 ستمبر 2020 |

| ستمبر 2020 کی واپسی۔ | 20 اکتوبر 2020 |

| اکتوبر 2020 کی واپسی۔ | 20 نومبر 2020 |

| نومبر 2020 کی واپسی۔ | 20 دسمبر 2020 |

| دسمبر 2020 کی واپسی۔ | 20 جنوری 2021 |

Talk to our investment specialist

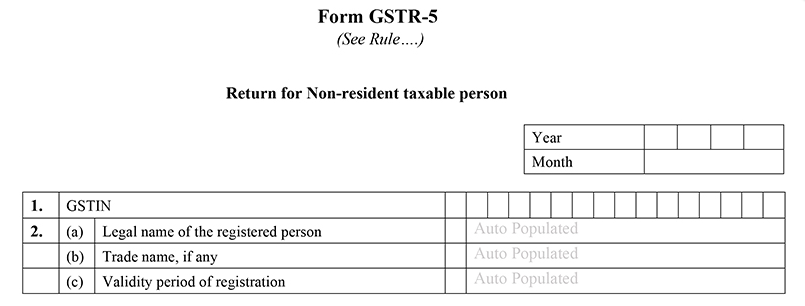

GSTR-5 فائل کرنے کی تفصیلات

1. GSTIN

ہر رجسٹرڈ ٹیکس دہندہ کو 15 ہندسوں کا جی ایس ٹی شناختی نمبر الاٹ کیا جاتا ہے۔ یہ خود بخود آباد ہے۔

2. ٹیکس دہندہ کا نام

غیر مقیم ٹیکس دہندہ کا نام یہاں درج کیا جائے گا۔ یہ خود بخود آباد ہے۔

- مہینہ اور سال- ٹیکس دہندہ فائلنگ کے وقت مہینے اور سال کا انتخاب کرتا ہے۔

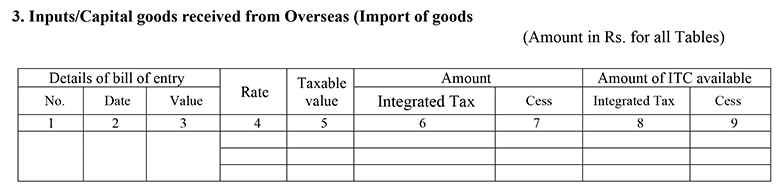

3. بیرون ملک سے موصول ہونے والے ان پٹ/سرمایہ دار سامان (سامان کی درآمد)

ٹیکس دہندہ کو ان تمام سامان کی تفصیلات درج کرنی ہوں گی جو ہندوستان میں درآمد کی جاتی ہیں۔ ٹیکس دہندگان کو جب بھی پوچھا جائے تو ہارمونائزڈ سسٹم کا نام (HSN) کوڈ اور دیگر تفصیلات بھی بھرنی ہوں گی۔

4. کسی بھی سابقہ ریٹرن میں دی گئی تفصیلات میں ترمیم

پچھلی فائلنگ سے درآمد شدہ سامان سے متعلق کسی بھی تبدیلی کو یہاں اپ ڈیٹ کیا جانا چاہئے۔

5. رجسٹرڈ افراد (بشمول UIN ہولڈرز) کو ٹیکس کے قابل ظاہری سامان

اس میں ہندوستان سے باہر غیر رہائشی ٹیکس دہندگان کی طرف سے کی گئی سپلائیز/فروخت کی تفصیلات شامل ہیں۔

6. غیر رجسٹرڈ افراد کے لیے قابل ٹیکس بیرونی بین ریاستی سپلائی جہاں انوائس کی قیمت روپے سے زیادہ ہے۔ 2.5 لاکھ

اس عنوان میں رجسٹرڈ افراد کے ذریعہ غیر رجسٹرڈ شخص کو کی جانے والی تمام بین ریاستی سپلائیوں کا احاطہ کیا گیا ہے۔

7. ٹیبل 6 میں مذکور سپلائیوں کے علاوہ غیر رجسٹرڈ افراد کے لیے قابل ٹیکس سپلائیز (نیٹ ڈیبٹ اور کریڈٹ نوٹ)

کاروبار سے صارف کو سپلائی جو روپے سے اوپر ہے۔ اس عنوان کے تحت 2.5 لاکھ کی اطلاع دی جائے۔

روپے سے بھی کم سپلائی کرتا ہے۔ ایک رجسٹرڈ ٹیکس قابل شخص سے لے کر غیر رجسٹرڈ تک 2.5 لاکھ روپے اس سر کے تحت آنے چاہئیں۔

8. ٹیبل 5 اور 6 میں پہلے ٹیکس ادوار کے ریٹرن میں پیش کردہ ٹیکس قابل آؤٹورڈ سپلائی کی تفصیلات میں ترمیم (بشمول ڈیبٹ نوٹ/کریڈٹ نوٹس اور اس کی ترامیم)

اگر پچھلے ٹیکس ادوار سے جدول 5 اور 6 میں کسی فائلنگ سے متعلق کوئی تبدیلیاں ہیں، تو تبدیلیاں یہاں اپ ڈیٹ کی جاتی ہیں۔

9. ٹیبل 7 میں پہلے ٹیکس ادوار کے ریٹرن میں دیے گئے غیر رجسٹرڈ افراد کے لیے قابل ٹیکس بیرونی فراہمی میں ترمیم

پچھلے ٹیکس ادوار سے جدول 7 میں اندراجات کے ساتھ کوئی بھی تبدیلی یہاں اپ ڈیٹ کی جا سکتی ہے۔

10. کل ٹیکس کی ذمہ داری

یہاں کی معلومات خود بخود آباد ہے اور GST کی حتمی ذمہ داری کو ظاہر کرتی ہے۔

11۔ قابل ادائیگی اور ادا شدہ ٹیکس

اس عنوان میں ٹیکس کی مدت کے لیے IGST، CGST اور SGST کے تحت ادا کردہ کل ٹیکس شامل ہے۔

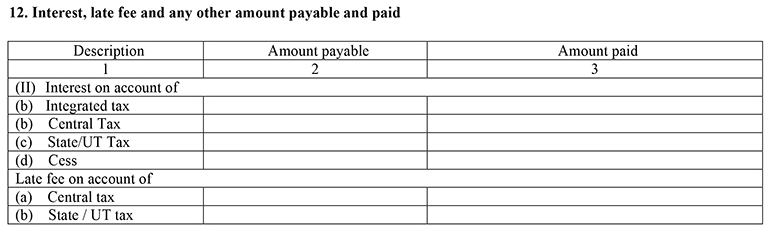

12. سود، لیٹ فیس اور کوئی دوسری رقم قابل ادائیگی اور ادا کی گئی ہے۔

اس میں کوئی دلچسپی یا شامل ہے۔لیٹ فیس جو IGST، CGST اور SGST کے تحت قابل ادائیگی ہے۔

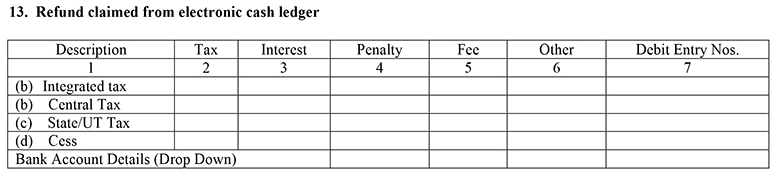

13. الیکٹرانک کیش لیجر سے رقم کی واپسی کا دعوی کیا گیا۔

اگر الیکٹرانک کیش لیجر سے کوئی رقم موصول ہوتی ہے تو یہ حصہ خود بخود آباد ہوتا ہے۔

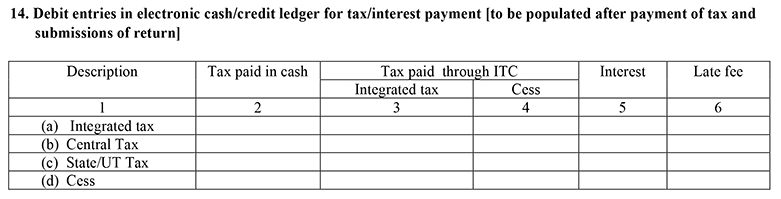

14. ٹیکس/سود کی ادائیگی کے لیے الیکٹرانک کیش/کریڈٹ لیجر میں ڈیبٹ اندراجات (ٹیکس کی ادائیگی اور ریٹرن جمع کرانے کے بعد آباد کیے جائیں گے)

ٹیکس کی ادائیگی اور ریٹرن جمع کروانے کے بعد، معلومات یہاں خود بخود آباد ہوجاتی ہیں۔

GSTR 5 کی دیر سے فائل کرنے پر جرمانہ

ریٹرن دیر سے فائل کرنے پر لیٹ فیس اور سود وصول کیا جاتا ہے۔

دلچسپی

ایک 18%ٹیکس کی شرح مقررہ تاریخ سے اصل فائل کرنے کی تاریخ تک سالانہ چارج کیا جائے گا۔ اس کا شمار بقایا ٹیکس کی رقم پر کیا جائے گا جو ابھی ادا کرنا باقی ہے۔ وقت کی مدت مقررہ تاریخ کے اگلے دن یعنی مہینے کی 21 تاریخ سے فائل کرنے کی تاریخ تک شروع ہوگی۔

لیٹ فیس

تاخیر سے فائل کرنے پر ٹیکس دہندہ سے 50 روپے یومیہ وصول کیے جائیں گے۔ NIL واپسی کی صورت میں 20 روپے یومیہ وصول کیے جائیں گے۔ لیٹ فیس کی زیادہ سے زیادہ رقم 5000 روپے میں۔

نتیجہ

GSTR-5 غیر رہائشی قابل ٹیکس افراد کے لیے ایک انتہائی اہم واپسی ہے۔ اگر آپ ایک ہیں تو، ماہانہ اپنے ریٹرن فائل کرنا یاد رکھیں اور اپنے ریٹرن فائل کرنے کے لیے مطلوبہ طریقہ کار پر عمل کریں۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔

You Might Also Like