Table of Contents

- جی ایس ٹی آر 7 کیا ہے؟

- GSTR-7 کس کو فائل کرنا چاہئے؟

- GSTR-7 فائل کرنے کی آخری تاریخیں۔

- GSTR-7 فائل کرنے کی تفصیلات

- 1. GSTIN

- 2. کٹوتی کرنے والے کا قانونی نام

- 3. ماخذ پر کٹوتی ٹیکس کی تفصیلات

- 4. کسی بھی پہلے ٹیکس کی مدت کے سلسلے میں ذریعہ سے کٹوتی ٹیکس کی تفصیلات میں ترمیم

- 5. ماخذ پر ٹیکس کٹوتی اور ادائیگی

- 6. سود، لیٹ فیس قابل ادائیگی اور ادا کی جاتی ہے۔

- 7. الیکٹرانک کیش لیجر سے ریفنڈ کا دعویٰ کیا گیا۔

- 8. TDS/سود کی ادائیگی کے لیے الیکٹرانک کیش لیجر میں ڈیبٹ اندراجات [ٹیکس کی ادائیگی اور ریٹرن جمع کرانے کے بعد آباد کیے جائیں گے]

- دیر سے فائل کرنے کا جرمانہ

- نتیجہ

GSTR-7 فارم کے بارے میں سب کچھ

GSTR-7 کے تحت دائر کی جانے والی ایک اہم ماہانہ واپسی ہے۔جی ایس ٹی حکومت. تاہم، تمام ٹیکس دہندگان کو یہ ریٹرن فائل نہیں کرنا چاہیے۔ یہ ان لوگوں تک محدود ہے جنہیں GST نظام کے تحت TDS (Tax Deducted at Source) کاٹنا پڑتا ہے۔

جی ایس ٹی آر 7 کیا ہے؟

GSTR-7 ایک لازمی ماہانہ ریٹرن ہے جسے TDS کی کٹوتی کرنے والوں کے ذریعے داخل کیا جانا ہے۔ اس میں کٹوتی ٹی ڈی ایس کی تفصیلات شامل ہیں،TDS کی واپسی دعوی، TDS ذمہ داری قابل ادائیگی یا ادا شدہ، وغیرہ

یہ ایک اہم واپسی ہے کیونکہ وہ شخص جس کا TDS کاٹ لیا گیا ہے وہ ان پٹ کریڈٹ کا دعویٰ کر سکتا ہے۔ اس کے بعد فرد اسے آؤٹ پٹ کی ادائیگی کے لیے استعمال کر سکتا ہے۔ٹیکس کی ذمہ داری. یہ تفصیلات کٹوتی کرنے والے (جس کا TDS کاٹا گیا ہے) کو GSTR-2A کے 'پارٹ C' میں GSTR-7 فائل کرنے کی مقررہ تاریخ کے بعد دستیاب کرایا جاتا ہے۔ مزید برآں، کٹوتی کرنے والا GSTR-7 کی بنیاد پر GSTR-7A فارم میں اس طرح کے TDS کے سرٹیفکیٹ تک رسائی حاصل کر سکے گا۔

یاد رکھیں کہ ایک بار فارم جمع کروانے کے بعد کسی بھی غلطی پر نظر ثانی نہیں کی جا سکتی۔ کوئی بھی تبدیلی درکار ہے صرف اگلی فائلنگ میں کی جا سکتی ہے۔

GSTR-7 کس کو فائل کرنا چاہئے؟

یہاں ان لوگوں کی فہرست ہے جو TDS کٹوتی ہیں:

- مرکزی یا ریاستی حکومت کا محکمہ/اسٹیبلشمنٹ

- مقامی مقتدر

- حکومتی ایجنسیاں

- وہ افراد یا افراد کے زمرے جنہیں مرکزی/ریاستی حکومت نے کونسل کی سفارشات پر مطلع کیا ہے۔

نوٹیفکیشن نمبر 33/2017- سنٹرل ٹیکس، 15 ستمبر 2017 کے مطابق

درج ذیل اداروں کو TDS کٹوتی کرنے کی ضرورت ہے:

- کوئی بھی اتھارٹی یا بورڈ یا کوئی دوسرا ادارہ جو پارلیمنٹ یا ریاستی مقننہ یا حکومت کے ذریعہ قائم کیا جاتا ہے، جہاں 51% ایکویٹی حکومت کی ملکیت ہوتی ہے۔

- مرکزی یا ریاستی حکومت یا کسی مقامی اتھارٹی کے ذریعہ قائم کردہ سوسائٹی اور سوسائٹی 1860 کے سوسائٹی رجسٹریشن ایکٹ کے تحت رجسٹرڈ ہے۔

- کوئی بھی پبلک سیکٹر انڈرٹیکنگس

یہ افراد یا ادارے ٹی ڈی ایس کاٹ سکتے ہیں جب سپلائی کی کل قیمت روپے سے زیادہ ہو۔ 2.5 لاکھ مزید برآں، انٹرا اسٹیٹ سپلائیز کے معاملے میں، TDS کی شرح 2% ہے یعنی CGST 1% اور SGST 1%۔ بین ریاستی سپلائی کے معاملے میں، TDS کی شرح 2% ہے یعنی IGST 2%۔

نوٹ: اگر سپلائی کرنے والے کی جگہ اور سپلائی کی جگہ وصول کنندہ کی رجسٹریشن کی جگہ سے مختلف ہے تو TDS نہیں کاٹا جائے گا۔

Talk to our investment specialist

GSTR-7 فائل کرنے کی آخری تاریخیں۔

GSTR-7 ایک ماہانہ ریٹرن ہے اور اسے ہر مہینے کی 10 تاریخ تک فائل کرنا ہوتا ہے۔

یہاں 2020 کی مقررہ تاریخوں کی فہرست ہے۔

| مدت (ماہانہ) | واجب الادا تاریخ |

|---|---|

| فروری کی واپسی۔ | 10 مارچ 2020 |

| مارچ کی واپسی۔ | 10 اپریل 2020 |

| اپریل کی واپسی۔ | 10 مئی 2020 |

| واپس آ سکتا ہے۔ | 10 جون 2020 |

| جون کی واپسی۔ | 10 جولائی 2020 |

| جولائی کی واپسی۔ | 10 اگست 2020 |

| اگست کی واپسی۔ | 10 ستمبر 2020 |

| ستمبر کی واپسی۔ | 10 اکتوبر 2020 |

| اکتوبر کی واپسی۔ | 10 نومبر 2020 |

| نومبر کی واپسی۔ | 10 دسمبر 2020 |

| دسمبر کی واپسی۔ | 10 جنوری 2021 |

GSTR-7 فائل کرنے کی تفصیلات

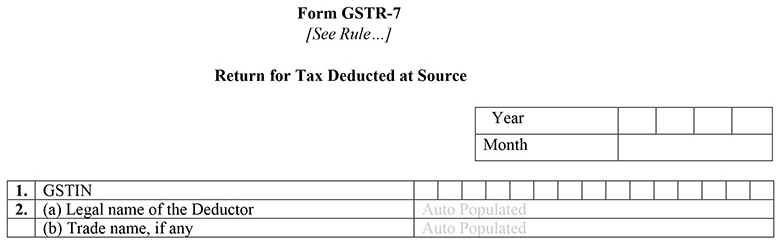

حکومت نے GSTR-7 فارم میں کل 8 سرخیوں کی وضاحت کی ہے۔

1. GSTIN

یہ 15 ہندسوں کا شناختی نمبر ہے جو GST نظام کے تحت ہر رجسٹرڈ ٹیکس دہندہ کو دیا جاتا ہے۔ یہ خود بخود آباد ہے۔

2. کٹوتی کرنے والے کا قانونی نام

کٹوتی کرنے والے کو اپنا نام درج کرنا ہے۔

ماہ سال: متعلقہ مہینہ اور سال درج کریں۔

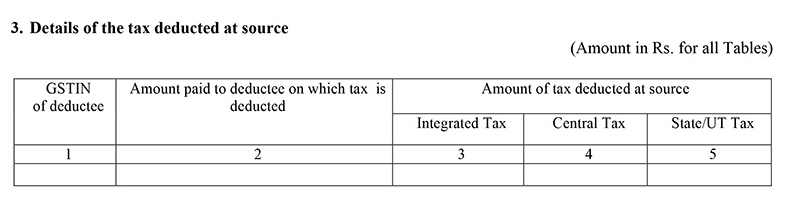

3. ماخذ پر کٹوتی ٹیکس کی تفصیلات

اس حصے میں کٹوتی کی تفصیلات، TDS کی کل رقم (مرکزی/ریاست/انٹیگریٹڈ) شامل ہوگی۔

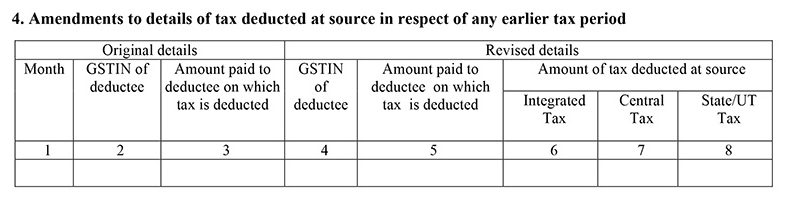

4. کسی بھی پہلے ٹیکس کی مدت کے سلسلے میں ذریعہ سے کٹوتی ٹیکس کی تفصیلات میں ترمیم

اگر آپ کو پچھلی فائلنگز میں درج ڈیٹا کے حوالے سے کوئی تصحیح کرنے کی ضرورت ہے، تو آپ اس سیکشن میں تبدیلیاں کر سکتے ہیں۔ یہ ترمیم TDS سرٹیفکیٹ GSTR-7A پر نظر ثانی کرے گی۔

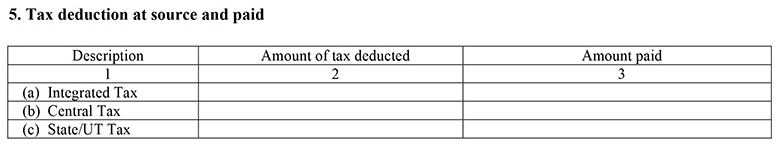

5. ماخذ پر ٹیکس کٹوتی اور ادائیگی

اس حصے میں کٹوتی کرنے والے (مرکزی/ریاست/انٹیگریٹڈ) سے کٹوتی ٹیکس کی رقم اور حکومت کو ادا کیے گئے ٹیکس (مرکزی/ریاست/انٹیگریٹڈ) کی تفصیلات شامل ہوں گی۔

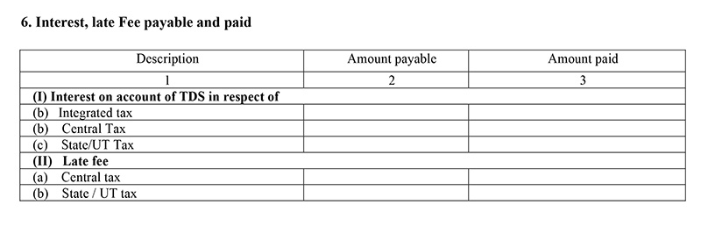

6. سود، لیٹ فیس قابل ادائیگی اور ادا کی جاتی ہے۔

اس سیکشن میں ٹی ڈی ایس کی رقم پر لاگو سود یا لیٹ فیس کی تفصیلات اور آج تک کتنی رقم ادا کی جاچکی ہے۔

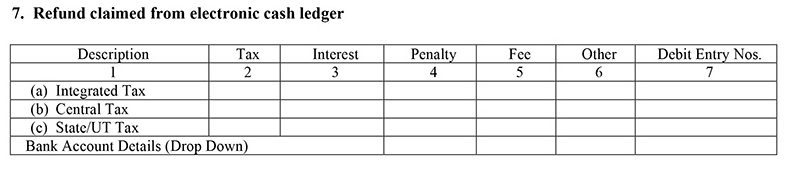

7. الیکٹرانک کیش لیجر سے ریفنڈ کا دعویٰ کیا گیا۔

اس سیکشن میں الیکٹرانک کیش لیجر سے TDS کی واپسی کا دعوی کیا جا سکتا ہے۔ اس کے لیے تفصیلات بتائیں اور فراہم بھی کریں۔بینک رقم کی واپسی کی منتقلی کی تفصیلات۔

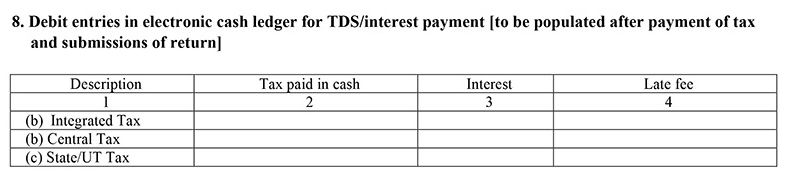

8. TDS/سود کی ادائیگی کے لیے الیکٹرانک کیش لیجر میں ڈیبٹ اندراجات [ٹیکس کی ادائیگی اور ریٹرن جمع کرانے کے بعد آباد کیے جائیں گے]

آپ کے دوسرے سیکشنز کے تحت فائل کرنے کے بعد یہاں اندراجات خود بخود آباد ہو جاتی ہیں۔

دیر سے فائل کرنے کا جرمانہ

دیر سے فائل کرنے پر سود اور لیٹ فیس دونوں شامل ہوں گے۔

دلچسپی

ہر دیر سے فائل کرنے پر ادا کیے جانے والے ٹیکس پر 18% سالانہ کا سود ہوگا۔ اس کا حساب مقررہ تاریخ سے اصل ادائیگی کی تاریخ تک لگایا جائے گا۔

لیٹ فیس

ٹیکس دہندہ کو روپے ادا کرنے ہوں گے۔ 25 CGST اور روپے ریٹرن فائل کرنے کی تاریخ تک 25 SGST فی دن۔ زیادہ سے زیادہ روپے۔ 5000 وصول کیے جائیں گے۔

نتیجہ

GSTR-7 فائل کرنا کسی بھی دوسرے ریٹرن فائلنگ کے طور پر اتنا ہی اہم ہے۔ ریٹرن پر سود اور لیٹ فیس کا جمع ہونا ٹیکس دہندگان کے موقف کو متاثر کر سکتا ہے جبکہ غیر ضروری مالی نقصان کا باعث بھی بن سکتا ہے۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔

You Might Also Like