Table of Contents

ریپو ریٹ بمقابلہ ریورس ریپو ریٹ

مرکزی بینک انتظام کرنے کے لیے مختلف مانیٹری پالیسی ٹولز پر انحصار کرتے ہیں۔مہنگائی اور فروغ دیںاقتصادی ترقیریپو ریٹ اور ریورس ریپو ریٹ سمیت۔ بھارت میں، ریزروبینک آف انڈیا (آر بی آئی) ان شرحوں کو ریگولیٹ کرنے میں مدد کے لیے مقرر کرتا ہے۔معیشت اور مالیاتی منڈیوں میں استحکام برقرار رکھنا۔ اپریل 2023 تک، موجودہ ریپو ریٹ 4.00% ہے، اور ہندوستان میں موجودہ ریورس ریپو ریٹ 3.35% ہے، دونوں کو RBI کی مالیاتی پالیسی کے تازہ ترین اعلان میں کوئی تبدیلی نہیں کی گئی ہے۔ کاروباری اداروں، سرمایہ کاروں اور عام لوگوں کو ان شرحوں اور ان کے معاشی اثرات کے درمیان فرق کو سمجھنے کی ضرورت ہے۔ اس مضمون میں، آپ ریپو ریٹ بمقابلہ ریورس ریپو ریٹ کے بارے میں گہرائی میں جائیں گے اور ہندوستانی معیشت میں اس کی اہمیت کو دریافت کریں گے۔

ریپو ریٹ کیا ہے؟

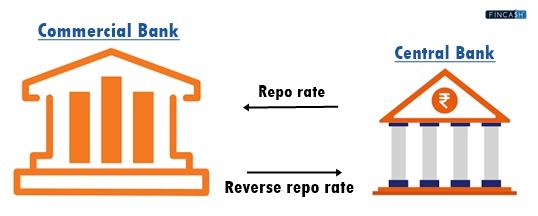

ریپو ریٹ قلیل مدتی قرضے کی شرح ہے جس پر تجارتی بینک مرکزی بینک سے رقم ادھار لے سکتے ہیں۔ یہ شرح سود ایک کلیدی ٹول ہے جسے مرکزی بینک انتظام کرنے کے لیے استعمال کرتا ہے۔لیکویڈیٹی اور مہنگائی میںمالیاتی نظام.

ریپو ریٹ کیسے کام کرتا ہے؟

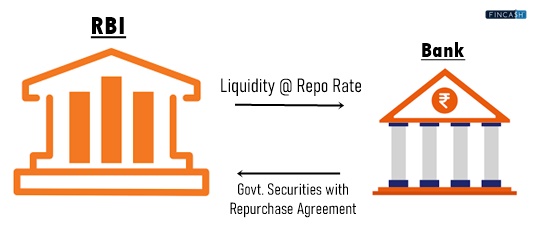

ریپو ریٹ مرکزی بینک کے ذریعہ کام کرتا ہے۔پیشکش کمرشل بینکوں کو مختصر مدت کے قرضے aمقررہ شرح سود. جب کمرشل بینکوں کو اضافی فنڈز کی ضرورت ہوتی ہے، تو ان کے پاس ایک قیمتی آپشن ہوتا ہے: وہ مرکزی بینک کو سیکیورٹیز فروخت کر سکتے ہیں اور بعد میں انہیں تھوڑی زیادہ قیمت پر دوبارہ خریدنے پر راضی ہو سکتے ہیں۔ اس طرح، بینک اپنے کام کو آسانی سے چلانے کے لیے درکار لیکویڈیٹی تک رسائی حاصل کر سکتے ہیں۔ یہ عمل دوبارہ خریداری کے معاہدے یا ریپو کے طور پر جانا جاتا ہے۔

آر بی آئی کی مانیٹری پالیسی کمیٹی (MPC) اپنی دو ماہانہ میٹنگوں کے دوران ریپو ریٹ کا فیصلہ اقتصادی عوامل جیسے افراط زر اور نمو اور بیرونی عوامل جیسے عالمی سطح پر کرتی ہے۔معاشی حالات. ریپو ریٹ مرکزی بینک کے لیے معیشت میں رقم کی فراہمی کو کنٹرول کرنے اور اپنی مانیٹری پالیسی کے مقاصد کو حاصل کرنے کے لیے ایک طاقتور ذریعہ ہے۔ ریپو ریٹ کمرشل بینکوں کے لیے قرض لینے کی لاگت کو متاثر کر کے معیشت کو متاثر کرتا ہے اور اس کے نتیجے میں کاروبار اور صارفین کے لیے قرضے کی شرح کو متاثر کرتا ہے۔ زیادہ ریپو ریٹ قرض لینے کے زیادہ اخراجات کا باعث بن سکتا ہے، قرض کی مانگ میں کمی اور معاشی ترقی کو سست کر سکتا ہے۔

Talk to our investment specialist

ریورس ریپو ریٹ کیا ہے؟

جب کمرشل بینک سرکاری سیکیورٹیز میں سرمایہ کاری کرتے ہیں تو انہیں مرکزی بینک کو قرض دے کر سود حاصل کرنے کا موقع ملتا ہے۔ اس سود کی شرح کو ریورس ریپو ریٹ کے نام سے جانا جاتا ہے۔ یہ ریپو ریٹ کے برعکس ہے، کیونکہ مرکزی بینک قرض دینے کے بجائے کمرشل بینکوں سے رقم لیتا ہے۔ ریورس ریپو ریٹ بھی آر بی آئی کے ذریعہ مقرر کیا جاتا ہے اور اسے بینکنگ سسٹم میں لیکویڈیٹی کو منظم کرنے کے لئے استعمال کیا جاتا ہے۔

ریورس ریپو ریٹ کیسے کام کرتا ہے؟

ریورس ریپو ریٹ مرکزی بینک کی طرف سے کام کرتا ہے جو سرکاری سیکیورٹیز کی پیشکش کرکے کمرشل بینکوں سے رقم ادھار لیتا ہے۔ضمانت. کمرشل بینک ان سیکیورٹیز میں اضافی فنڈز لگاتے ہیں اور اپنی سرمایہ کاری پر سود کماتے ہیں، جو کہ ریورس ریپو ریٹ ہے۔ ریورس ریپو ریٹ جتنا زیادہ ہوگا، بینکوں کے لیے مرکزی بینک کو قرض دینا اور صارفین کو قرض دینے کے بجائے اپنے اضافی فنڈز کو مرکزی بینک کے پاس رکھنا اتنا ہی زیادہ پرکشش ہوگا۔ ریورس ریپو ریٹ بینکوں کی جانب سے صارفین کو پیش کردہ سود کی شرح کو متاثر کرکے معیشت کو متاثر کرتا ہے۔ زیادہ ریورس ریپو ریٹ بینکوں کو ترغیب دے سکتا ہے کہ وہ صارفین کو قرضہ دینے کے بجائے اپنے فنڈز مرکزی بینک کے پاس رکھیں، قرض کی دستیابی میں کمی اور معاشی ترقی کو سست کر سکتے ہیں۔

ریپو ریٹ بمقابلہ ریورس ریپو ریٹ

ریپو ریٹ اور ریورس ریپو ریٹ کے درمیان اہم فرق یہ ہے:

لین دین کی سمت: ریپو ریٹ میں مرکزی بینک کمرشل بینکوں کو قرض دیتا ہے جبکہ ریورس ریپو ریٹ میں مرکزی بینک کمرشل بینکوں سے رقم لیتا ہے۔

لین دین کا مقصد: ریپو ریٹ کا مقصد معیشت میں لیکویڈیٹی داخل کرنا اور افراط زر کو کنٹرول کرنا ہے۔ ریورس ریپو ریٹ کا مقصد بینکاری نظام میں اضافی لیکویڈیٹی کو جذب کرنا اور افراط زر کو کنٹرول کرنا ہے۔

سود کی شرح: ریپو ریٹ پر سود کی شرح ریورس ریپو ریٹ سے زیادہ ہے کیونکہ اس میں رقم قرض دینا شامل ہے، جبکہ ریورس ریپو شرح سود کم ہے کیونکہ اس میں قرض لینا شامل ہے۔

امیدوار: ریپو ریٹ میں صرف بینک ہی مرکزی بینک سے قرض لے سکتے ہیں جبکہ ریورس ریپو ریٹ میں بینک اور غیر بینک مالیاتی ادارے دونوں ہی مرکزی بینک کو قرض دے سکتے ہیں۔

خطرہ: ریپو ریٹ سے منسلک خطرہ مرکزی بینک کے لیے زیادہ ہے کیونکہ اس میں بینکوں کو قرض دینا شامل ہے۔ اس کے مقابلے میں، ریورس ریپو ریٹ سے منسلک خطرہ کم ہے کیونکہ اس میں بینکوں سے قرض لینا شامل ہے، جسے زیادہ محفوظ سمجھا جاتا ہے۔

اختلافات جو معیشت کو متاثر کرتے ہیں؟

ریپو ریٹ اور ریورس ریپو ریٹ کے درمیان یہ فرق معیشت کو درج ذیل طریقوں سے متاثر کرتے ہیں۔

لیکویڈیٹی اور شرح سود

ریپو ریٹ کمرشل بینکوں کے لیے قرض لینے کی لاگت کو ریگولیٹ کر کے معیشت میں لیکویڈیٹی کو متاثر کرتا ہے، جس سے کاروبار اور صارفین کے لیے قرضے کی شرح متاثر ہوتی ہے۔ زیادہ ریپو ریٹ لیکویڈیٹی کو کم کرتا ہے، جبکہ کم ریپو ریٹ لیکویڈیٹی کو بڑھاتا ہے۔ اس کے برعکس، ریورس ریپو ریٹ ان سود کی شرحوں کو متاثر کرتا ہے جو بینک صارفین کو پیش کرتے ہیں۔ ایک اعلی ریورس ریپو ریٹ بینکوں کو حوصلہ افزائی کرتا ہے کہ وہ اپنے فنڈز مرکزی بینک کے پاس رکھیں، قرض کی دستیابی کو کم کرتے ہیں اور قرض لینے والوں کے لیے شرح سود میں اضافہ کرتے ہیں۔

مہنگائی

ریپو ریٹ اور ریورس ریپو ریٹ معیشت میں افراط زر کو متاثر کرتے ہیں۔ اعلی ریپو ریٹ قرض لینے اور اخراجات کو کم کرتا ہے، مانگ اور افراط زر کو کم کرتا ہے۔ دوسری طرف، ایک اعلی ریورس ریپو ریٹ کریڈٹ کی دستیابی کو کم کرتا ہے، جس سے اخراجات کم ہوتے ہیں اور افراط زر کم ہوتا ہے۔

مانیٹری پالیسی

مرکزی بینک اپنی مانیٹری پالیسی کے مقاصد کو نافذ کرنے کے لیے ریپو ریٹ اور ریورس ریپو ریٹ کا استعمال کرتا ہے۔ مرکزی بینک ان شرحوں کو ایڈجسٹ کرکے رقم کی فراہمی، افراط زر اور اقتصادی ترقی کو متاثر کرسکتا ہے۔

ریپو ریٹ اور ریورس ریپو ریٹ: ان کے تعلقات کا تقابلی تجزیہ

ریپو ریٹ اور ریورس ریپو ریٹ کے درمیان تعلق یہ ہے کہ وہ ایک ہی سکے کے دو رخ ہیں اور ایک دوسرے پر اثر انداز ہوتے ہیں۔ جب مرکزی بینک ریپو ریٹ میں اضافہ کرتا ہے، تو کمرشل بینکوں کے لیے قرض لینا زیادہ مہنگا ہو جاتا ہے، جس سے کاروبار اور صارفین کو قرض دینے کی ان کی صلاحیت کم ہو جاتی ہے۔ یہ، بدلے میں، معیشت میں لیکویڈیٹی کو کم کرتا ہے اور اقتصادی ترقی کو سست کر سکتا ہے۔

اس کے برعکس، جب مرکزی بینک ریورس ریپو ریٹ میں اضافہ کرتا ہے، تو تجارتی بینکوں کے لیے یہ زیادہ پرکشش ہو جاتا ہے کہ وہ کاروباری اداروں اور صارفین کو قرض دینے کے بجائے مرکزی بینک کو قرض دیں۔ اس سے معیشت میں قرض کی دستیابی کم ہو جاتی ہے اور اقتصادی ترقی کی رفتار کم ہو سکتی ہے۔

لہذا، مرکزی بینک کو ان دونوں شرحوں کے درمیان توازن برقرار رکھنا چاہیے تاکہ یہ یقینی بنایا جا سکے کہ معیشت مستحکم رہے اور پائیدار رفتار سے ترقی کرے۔ ایک شرح میں تبدیلی دوسری شرح اور معیشت میں مجموعی لیکویڈیٹی کو متاثر کر سکتی ہے، اور اس لیے مرکزی بینک کو ان شرحوں کو ایڈجسٹ کرنے سے پہلے اپنی مانیٹری پالیسی کے مقاصد پر غور کرنا چاہیے۔

ریپو ریٹ بمقابلہ بینک ریٹ

ریپو ریٹ اور بینک ریٹ دو مختلف شرحیں ہیں جو مرکزی بینک کسی ملک کی مانیٹری پالیسی کو منظم کرنے کے لیے استعمال کرتے ہیں۔

ریپو ریٹ وہ شرح ہے جس پر کمرشل بینک مرکزی بینک سے رقم ادھار لیتے ہیں، عام طور پر مختصر مدت کے لیےبنیاد. اس کا استعمال معیشت میں لیکویڈیٹی کو کنٹرول کرنے، افراط زر کو کنٹرول کرنے اور معاشی نمو کو تیز کرنے کے لیے کیا جاتا ہے۔ ریپو ریٹ میں اضافہ قرض لینے کو مزید مہنگا بناتا ہے، لیکویڈیٹی کو کم کرتا ہے اور معاشی ترقی کو سست کر دیتا ہے، جب کہ ریپو ریٹ میں کمی سے قرض لینا سستا ہوتا ہے، لیکویڈیٹی میں اضافہ ہوتا ہے اور معاشی ترقی کو تحریک ملتی ہے۔

بینک ریٹ، دوسری طرف، وہ شرح ہے جس پر مرکزی بینک کمرشل بینکوں کو قرض دیتا ہے، عام طور پر طویل مدتی بنیادوں پر۔ اس کا استعمال معیشت میں رقم کی مجموعی فراہمی کو کنٹرول کرنے، افراط زر کو کنٹرول کرنے اور مالیاتی نظام کو مستحکم کرنے کے لیے کیا جاتا ہے۔ بینک کی شرح میں اضافے سے بینکوں کے لیے قرض لینا زیادہ مہنگا ہو جاتا ہے، معیشت میں رقم کی مجموعی سپلائی کم ہوتی ہے اور افراط زر کو کنٹرول کیا جاتا ہے، جب کہ بینک کی شرح میں کمی سے بینکوں کے لیے قرض لینا سستا ہو جاتا ہے، مجموعی رقم کی سپلائی میں اضافہ ہوتا ہے اور معاشی ترقی کو تحریک ملتی ہے۔

کاروبار اور سرمایہ کاروں کے لیے مضمرات

کاروبار اور سرمایہ کاروں کے لیے ریپو ریٹ اور ریورس ریپو ریٹ کے مضمرات حسب ذیل ہیں:

قرض لینے کی لاگت

ریپو ریٹ کاروبار کے لیے قرض لینے کی لاگت کو متاثر کرتا ہے، جو ان کے منافع اور ترقی کے امکانات کو متاثر کرتا ہے۔ اعلی ریپو ریٹ قرض لینے کی لاگت کو بڑھاتا ہے، جس سے کاروباروں کے لیے سرمایہ کاری اور توسیع کے لیے فنڈز اکٹھا کرنا زیادہ مہنگا ہو جاتا ہے۔ اس کے برعکس، کم ریپو ریٹ کاروبار کے لیے پیسہ ادھار لینا اور اپنی ترقی میں سرمایہ کاری کرنا سستا بناتا ہے۔

کریڈٹ کی دستیابی

ریورس ریپو ریٹ کاروباروں اور سرمایہ کاروں کے لیے کریڈٹ کی دستیابی کو متاثر کرتا ہے۔ ایک اعلی ریورس ریپو ریٹ کریڈٹ کی دستیابی کو کم کر دیتا ہے، جس سے کاروبار کے لیے فنڈز اکٹھا کرنا اور ان کی ترقی میں سرمایہ کاری کرنا مشکل ہو جاتا ہے۔ اس کے برعکس، کم ریورس ریپو ریٹ کریڈٹ کی دستیابی کو بڑھاتا ہے، جس سے کاروبار کے لیے فنڈز اکٹھا کرنا اور ان کی ترقی میں سرمایہ کاری کرنا آسان ہو جاتا ہے۔

سرمایہ کاری کے فیصلے

ریپو ریٹ اور ریورس ریپو ریٹ بھی سرمایہ کاروں کی طرف سے سرمایہ کاری کے فیصلوں کو متاثر کرتے ہیں۔ ایک اعلی ریپو ریٹ طے کر سکتا ہے-آمدنی سرمایہ کاری جیسےبانڈز زیادہ پرکشش کیونکہ وہ زیادہ منافع پیش کرتے ہیں، جبکہ کم ریپو ریٹ ایکویٹی سرمایہ کاری کو زیادہ پرکشش بنا سکتا ہے کیونکہ کاروبار اپنی ترقی میں سرمایہ کاری کرنے کے لیے سستے پیسے ادھار لے سکتے ہیں۔ اسی طرح، زیادہ ریورس ریپو ریٹ فکسڈ انکم سرمایہ کاری کو زیادہ پرکشش بنا سکتا ہے کیونکہ بینک اپنے فنڈز کو مرکزی بینک کے ساتھ محفوظ طریقے سے پارک کر سکتے ہیں، جبکہ کم ریورس ریپو ریٹ ایکویٹی سرمایہ کاری کو زیادہ پرکشش بنا سکتا ہے کیونکہ بینک کاروبار اور سرمایہ کاروں کو زیادہ قرض دیتے ہیں۔

اقتصادی ترقی

ریپو ریٹ اور ریورس ریپو ریٹ کا ملک کی مجموعی اقتصادی ترقی پر نمایاں اثر پڑتا ہے۔ ایک اعلی ریپو ریٹ لیکویڈیٹی کو کم کرکے اور قرض لینے کو مہنگا بنا کر معاشی ترقی کو سست کر سکتا ہے، جب کہ ایک اعلی ریورس ریپو ریٹ قرض کی دستیابی کو کم کر کے معاشی ترقی کو بھی سست کر سکتا ہے۔ اس کے برعکس، کم ریپو ریٹ اور ریورس ریپو ریٹ لیکویڈیٹی اور کریڈٹ کی دستیابی کو بڑھا کر معاشی ترقی کو تیز کر سکتے ہیں۔

نیچے کی لکیر

ریپو ریٹ اور ریورس ریپو ریٹ مرکزی بینکوں کی طرف سے لیکویڈیٹی، شرح سود، افراط زر، اور اقتصادی ترقی کو منظم کرنے کے لیے استعمال کیے جانے والے اہم ٹولز ہیں۔ یہ شرحیں کاروبار، سرمایہ کاروں اور صارفین کو مختلف طریقوں سے متاثر کرتی ہیں، قرض لینے کے اخراجات، کریڈٹ کی دستیابی، اور سرمایہ کاری کے فیصلوں کو متاثر کرتی ہیں۔ ایک شرح میں تبدیلی دوسری شرح اور معیشت میں مجموعی لیکویڈیٹی کو متاثر کر سکتی ہے۔ لہٰذا، پالیسی سازوں اور تجزیہ کاروں کو معاشی پالیسیاں بناتے وقت اور سرمایہ کاری کے فیصلے کرتے وقت ان شرحوں پر غور کرنا چاہیے۔ ان شرحوں کو برقرار رکھنے کے لیے ایک متوازن نقطہ نظر مستحکم اقتصادی ترقی اور سرمایہ کاری کے لیے صحت مند ماحول کو یقینی بنانے کے لیے بہت ضروری ہے۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔