Table of Contents

SIP بمقابلہ STP بمقابلہ SWP

کون سا انتخاب کرنا ہے؟

گھونٹ، STP، اور SWP سبھی کے منظم اور اسٹریٹجک طریقے ہیں۔سرمایہ کاری اور واپسیباہمی چندہ. افراد اپنی ضروریات کے مطابق ہر ایک آپشن کا سہارا لے سکتے ہیں۔ مختصراً، SIP کا مطلب ہے ایک منظم طریقہمیوچل فنڈز میں سرمایہ کاری جبکہ STP کا مطلب ہے منظم طریقے سے رقم کو ایک میوچل فنڈ اسکیم سے دوسری میں منتقل کرنا۔ آخر میں، SWP کا مطلب ہے فنڈز کی واپسی یارہائی ایک منظم طریقے سے میوچل فنڈ یونٹس کا۔ جب کہ پہلی دو شرائط سرمایہ کاری سے متعلق ہیں، تیسری اصطلاح انخلا پر بحث کرتی ہے۔ لہذا، آئیے اس مضمون کے ذریعے مختلف پیرامیٹرز کا موازنہ کرکے SIP، STP اور SWP کے درمیان فرق کو سمجھیں۔

SIP یا منظم سرمایہ کاری کا منصوبہ

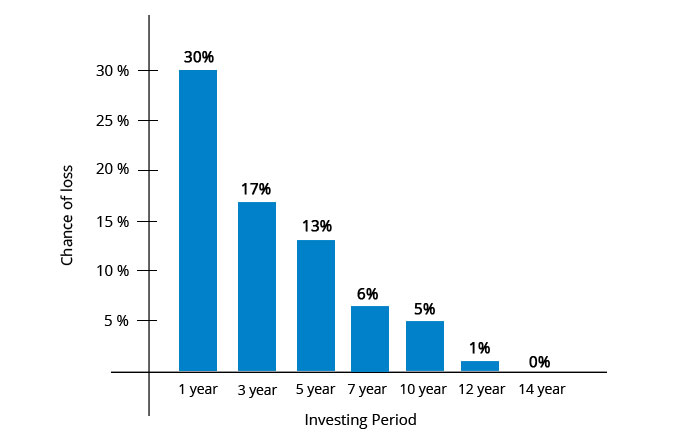

SIP یا منظمسرمایہ کاری کا منصوبہ میوچل فنڈز میں سرمایہ کاری کا ایک طریقہ ہے۔ اس طریقہ کار میں، افراد میوچل فنڈز میں باقاعدہ وقفوں سے چھوٹی رقمیں لگاتے ہیں۔ SIP کو عام طور پر کے تناظر میں کہا جاتا ہے۔ایکویٹی فنڈز. ایس آئی پی کو مقصد پر مبنی سرمایہ کاری کے نام سے بھی جانا جاتا ہے۔ ایس آئی پیز میں، انفرادی طور پر متواتر وقفوں سے چھوٹی مقدار میں میوچل فنڈ یونٹ خریدتے ہیں۔ افراد SIP موڈ کے ذریعے INR 500 (بعض صورتوں میں INR 100 بھی) سے کم رقم کے ساتھ Mutual Funds میں سرمایہ کاری شروع کر سکتے ہیں۔ ایس آئی پی کے بہت سے فوائد ہیں جیسےکمپاؤنڈنگ کی طاقت، روپے کی اوسط لاگت، اور نظم و ضبط کی بچت کی عادت۔ ایس آئی پی کی فریکوئنسی ماہانہ، پندرہ روزہ یا سہ ماہی ہو سکتی ہے۔

STP یا منظم منتقلی کا منصوبہ

ایس ٹی پی یامنظم منتقلی کا منصوبہ ایک ایسی تکنیک ہے جس کے ذریعے ایک فرد میوچل فنڈ کمپنی کو ایک سکیم سے دوسری سکیم کو منظم اور متواتر طریقے سے رقم منتقل کرنے کی رضامندی دیتا ہے۔ ایس ٹی پی میں، افراد اپنی رقم صرف ایک اسکیم سے اسی فنڈ ہاؤس کی دوسری میں منتقل کرسکتے ہیں نہ کہ دوسرے فنڈ ہاؤسز میں۔ STP میں، منتقلی مائع یا الٹرا شارٹ ٹرم فنڈ سے ایکویٹی فنڈ میں کی جاتی ہے۔ یہ ان افراد کے لیے موزوں ہے جن کے اکاؤنٹ میں اضافی بیکار رقم پڑی ہے اور وہ پوری رقم کو ایکویٹی فنڈز میں لگانے سے گریزاں ہیں۔ نتیجے کے طور پر، ایس ٹی پی کے ذریعے، افراد پہلے رقم کی سرمایہ کاری کر سکتے ہیں۔مائع فنڈز اور پھر اسے اپنی پسند کے ایکویٹی فنڈز میں منتقل کریں۔

SWP یا منظم واپسی کا منصوبہ

SWP یا منظم واپسی کا منصوبہ SIP کے مخالف ہے۔ SWP میں، افراد میوچل فنڈ اسکیموں سے تھوڑی مقدار میں رقم چھڑاتے ہیں۔ اس صورت حال میں، افراد سب سے پہلے میوچل فنڈ اسکیم میں رقم جمع کرتے ہیں جس کے خطرے کی بھوک عام طور پر کم ہوتی ہے جیسے مائع فنڈز۔ اس کے بعد، افراد اپنی ضروریات کے مطابق متواتر وقفوں پر میوچل فنڈ اسکیم سے رقم چھڑانا شروع کر دیتے ہیں۔ SWP کی فریکوئنسی ہفتہ وار، ماہانہ یا سہ ماہی ہو سکتی ہے۔ SWP کو باقاعدہ ذریعہ کے طور پر استعمال کیا جا سکتا ہے۔آمدنی افراد کے لیے، خاص طور پر ریٹائر ہونے والوں کے لیے۔

Talk to our investment specialist

SIP بمقابلہ STP بمقابلہ SWP: فرق کو سمجھنا

SIP، STP، اور SWP کے درمیان انتخاب کرتے وقت اکثر لوگ الجھ جاتے ہیں۔ تو آئیے تمام تکنیکوں کے درمیان فرق کو سمجھیں۔

سرمایہ کاری، منتقلی، اور واپسی

ایس آئی پی میں، افراد ایک خاص میوچل فنڈ اسکیم میں پیسہ لگاتے ہیں۔ یہ سرمایہ کاری باقاعدہ وقفوں اور مقررہ رقم پر کی جاتی ہے۔ نیز، SIP عام طور پر ایکویٹی فنڈز میں اور طویل مدت کے لیے کیا جاتا ہے۔ ایس ٹی پی میں، رقم سب سے پہلے ایک میں لگائی جاتی ہے۔قرض فنڈ عام طور پر مائع فنڈ اور پھر ایکویٹی فنڈز میں باقاعدہ وقفوں پر منتقل کیا جاتا ہے۔ یہاں بھی، ٹرانسفر کی مدت اور رقم مقرر ہے۔ آخر میں، SWP میں، افراد میوچل فنڈ اسکیم سے باقاعدہ وقفوں پر رقم نکال لیتے ہیں۔ یہاں بھی، آپ کو پہلے میوچل فنڈ اسکیموں میں رقم جمع کرنے کی ضرورت ہے جن کے خطرے کی بھوک کم ہے۔ پھر، ایک مقررہ رقم باقاعدہ وقفوں پر چھڑائی جاتی ہے۔

مناسبیت

ایس آئی پی ان افراد کے لیے موزوں ہے جن کی سرمایہ کاری کی مدت طویل ہے اور وہ میوچل فنڈز میں یکمشت رقم نہیں لگا سکتے۔ اس کے علاوہ، ایس آئی پی کا انتخاب ان افراد کے ذریعہ بھی کیا جاتا ہے جو میوچل فنڈ کی سرمایہ کاری کے ذریعہ ایک خاص مقصد حاصل کرنا چاہتے ہیں۔ دوسری طرف، ایس ٹی پی ان افراد کے لیے موزوں ہے جن کے پاس زیادہ بیکار رقم ہے لیکن وہ پوری رقم میوچل فنڈ اسکیموں میں لگانے سے گریزاں ہیں۔ لہذا، STP کے ذریعے، وہ ایکویٹی پر مبنی فنڈز میں باقاعدہ وقفوں سے چھوٹی مقداریں منتقل کر سکتے ہیں۔ اس کے برعکس، SWP ان افراد کے لیے موزوں ہے جنہوں نے اضافی رقم وصول کی ہے اور وہ اس سے آمدنی کا باقاعدہ ذریعہ تلاش کر رہے ہیں۔ لہٰذا، وہ پہلے کسی ایسی اسکیم میں جمع کر سکتے ہیں جس میں خطرے کی کم سطح ہو اور پھر باقاعدہ وقفوں سے مطلوبہ رقم نکالنا شروع کر دیں۔

ٹیکس کا اثر

عام طور پر، SIPs میں، کوئی ٹیکس لاگو نہیں ہوتا ہے کیونکہ وہاں سرمایہ کاری کرنے کے بجائے رقوم کی منتقلی ہوتی ہے۔ اس کے علاوہ، SIPs کی صورت میںای ایل ایس ایس اسکیمیں افراد کو ٹیکس کا دعوی کرنے میں مدد کرتی ہیں۔کٹوتی INR 1,50 تک،000 کے تحتسیکشن 80 سی کیانکم ٹیکس ایکٹ، 1961۔ تاہم، STP اور SWP کے معاملے میں، ٹیکس عائد ہوتا ہے۔ چونکہ، STP میں، رقوم مائع فنڈز سے ایکویٹی فنڈز میں منتقل کی جاتی ہیں، اس لیے وہ ٹیکس کو اپنی طرف متوجہ کرتے ہیں۔ ہر منتقلی کو چھٹکارا سمجھا جاتا ہے اور اسے اپنی طرف متوجہ کرتا ہے۔سرمایہ منافع ٹیکس. اسی طرح SWP کی صورت میں، ہر نکلوانے پر ٹیکس ہوتا ہے۔ اس صورت حال میں، ہر واپسی کو بھی ایک چھٹکارا سمجھا جاتا ہے اور اس کا اطلاق ہوتا ہے۔سرمایہ حاصل. ایکویٹی اور ڈیٹ فنڈز کے لیے STP اور SWP کے لیے کیپیٹل گینز کی وضاحت حسب ذیل ہے۔

VALUE AT END OF TENOR:₹5,927SWP Calculator

ایکویٹی فنڈز کی صورت میں، شارٹ ٹرم کیپیٹل گینز یا STCG لاگو ہوتا ہے اگر ریڈیمپشن خریداری کی تاریخ سے ایک سال کے اندر کیا جاتا ہے۔ STCG ایکویٹی فنڈز کا معاملہ ہے جس پر ٹیکس لگایا جاتا ہے۔فلیٹ 15% اگر فنڈز کو ایک سال کے بعد چھڑایا جاتا ہے تو لانگ ٹرم کیپیٹل گین (LTCG) لاگو ہوتا ہے جو بغیر انڈیکسیشن فوائد کے 10% چارج کیا جاتا ہے۔ تاہم، یہ LTCG لاگو ہوتا ہے اگر منافع INR 1 لاکھ سے زیادہ ہو۔ قرض کے فنڈز کے لیے، STCG لاگو ہوتا ہے اگر خریداری کی تاریخ سے تین سال کے اندر فنڈز کو چھڑا لیا جاتا ہے جو کسی فرد کے حساب سے وصول کیا جاتا ہے۔ٹیکس کی شرح. تاہم، LTCG قرض فنڈز ہے جو اشاریہ سازی کے فوائد کے ساتھ 20% پر قابل ٹیکس ہے۔

فوائد

سرمایہ کاری کے طریقوں میں سے ہر ایک کے کئی فوائد ہیں۔ ایس آئی پی کے معاملے میں، کچھ نمایاں فوائد روپے کی اوسط لاگت، کمپاؤنڈنگ کی طاقت، اور نظم و ضبط سے متعلق سرمایہ کاری کا طریقہ ہے۔ ایس ٹی پی کی صورت میں، کچھ فوائد میں مستقل منافع، لاگت کا اوسط، اور پورٹ فولیو میں توازن شامل ہے۔ آخر میں، SWP کے فوائد میں باقاعدہ آمدنی، ٹیکس کے فوائد، اور اجتناب شامل ہیں۔مارکیٹ اتار چڑھاو

ذیل میں دیا گیا جدول SIP، STP اور SWP کے درمیان فرق کا خلاصہ کرتا ہے۔

| پیرامیٹرز | گھونٹ | برائے مہربانی | ایس ڈبلیو پی |

|---|---|---|---|

| سرمایہ کاری، منتقلی، اور واپسی | اس موڈ میں، رقم کو ایک اسکیم میں باقاعدہ وقفوں سے چھوٹی مقدار میں لگایا جاتا ہے۔ | اس موڈ میں، رقم باقاعدہ وقفوں پر ایک سکیم سے دوسری سکیم میں منتقل ہوتی ہے۔ | اس موڈ میں، متواتر وقفوں پر میوچل فنڈ اسکیم سے رقم نکالی جاتی ہے۔ |

| مناسبیت | جو سرمایہ کاروں کے لیے موزوں ہے۔پیسے بچانا ان کی ماہانہ آمدنی سے | ان سرمایہ کاروں کے لیے موزوں ہے جو اپنی ماہانہ آمدنی سے رقم بچاتے ہیں۔ | ان سرمایہ کاروں کے لیے موزوں ہے جو اپنی ماہانہ آمدنی سے رقم بچاتے ہیں۔ |

| ٹیکس قابل اطلاق | ٹیکس لاگو نہیں ہوتا کیونکہ رقم کسی اسکیم میں لگائی جاتی ہے۔ | ٹیکس لاگو ہوتا ہے کیونکہ منتقل کی گئی رقم کو چھٹکارا سمجھا جاتا ہے۔ | ٹیکس لاگو ہوتا ہے کیونکہ ہر واپسی کو چھٹکارا سمجھا جاتا ہے۔ |

| فوائد | کمپاؤنڈنگ کی طاقت، روپے کی لاگت کا اوسط، نظم و ضبط کے ساتھ سرمایہ کاری کا طریقہ | مسلسل واپسی، پورٹ فولیو میں توازن، لاگت کا اوسط | باقاعدہ بہاؤ آمدنی مارکیٹ کے اتار چڑھاو سے بچتی ہے۔ |

سرمایہ کاری کے لیے بہترین SIP

اس طرح، مندرجہ بالا پیرامیٹرز کی بنیاد پر، میوچل فنڈ کی کچھ اسکیمیں جن پر غور کیا جاسکتا ہے۔SIP سرمایہ کاری مندرجہ ذیل ہیں.

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 100 2.9 13.6 38.9 21.9 19.2 ICICI Prudential Banking and Financial Services Fund Growth ₹118.41

↓ -3.71 ₹8,843 100 1.2 -1.5 12 12.5 26.4 11.6 Invesco India Growth Opportunities Fund Growth ₹82.24

↓ -3.74 ₹5,930 100 -11.6 -9.8 10.9 18.2 27.3 37.5 Motilal Oswal Multicap 35 Fund Growth ₹53.0327

↓ -1.67 ₹11,172 500 -15.7 -11.7 10.2 17.7 24.5 45.7 DSP BlackRock Equity Opportunities Fund Growth ₹545.448

↓ -18.24 ₹12,598 500 -7.5 -10.1 9.8 17.1 28.6 23.9 Sundaram Rural and Consumption Fund Growth ₹86.8382

↓ -1.95 ₹1,398 100 -11.8 -13.7 8 15.8 23.8 20.1 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹53.54

↓ -1.89 ₹3,011 1,000 -0.3 -2.9 7.1 12.8 26.5 8.7 Franklin Asian Equity Fund Growth ₹27.7535

↓ -0.32 ₹240 500 -3.3 -7.8 6.2 0.8 6.4 14.4 Mirae Asset India Equity Fund Growth ₹98.854

↓ -3.06 ₹35,533 1,000 -5.9 -9.1 4.6 8.6 22.7 12.7 Tata India Tax Savings Fund Growth ₹38.5673

↓ -1.38 ₹4,053 500 -10.3 -12.3 4.2 11.3 25.1 19.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

نتیجہ

اس طرح، تمام اسکیموں میں بہت زیادہ فرق ہے۔ اس کے نتیجے میں، افراد کو اسکیموں کا انتخاب کرتے وقت محتاط رہنا چاہیے۔ انہیں اس میں سرمایہ کاری کرنے سے پہلے اسکیم کے طریقوں کو پوری طرح سمجھ لینا چاہئے۔ اس کے علاوہ، انہیں یہ بھی دیکھنا چاہیے کہ آیا ایسا سرمایہ کاری کا طریقہ ان کے لیے موزوں ہے یا نہیں۔ اس سے انہیں وقت پر اپنے مقاصد حاصل کرنے میں مدد ملے گی۔.

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔

Superb Knowledgeable page.........