بچت اکاؤنٹ سے مزید کیسے حاصل کریں؟

اےبچت اکاونٹ کی ایک قسم ہےبینک اکاؤنٹ جو رقم جمع کرنے کے لیے استعمال ہوتا ہے۔ اکاؤنٹ پر وقفہ وقفہ سے سود حاصل کیا جاتا ہے۔ یہ ایک ایسا اکاؤنٹ ہے جہاں کوئی بچت کے لیے رقم جمع کرتا ہے اور اس طرح، نام کا بچت اکاؤنٹ۔ یہ بینک اکاؤنٹس کی ایک آسان ترین قسم ہے جو آپ کو اپنا اضافی نقد ذخیرہ کرنے اور اس پر سود حاصل کرنے کی اجازت دیتا ہے۔ ان دنوں کوئی بھی بینک میں آن لائن بچت کھاتہ کھول سکتا ہے،بچت شروع کریں اور سود کمانا۔

صارفین عام طور پر زیادہ سود والے بچت کھاتوں کو ترجیح دیتے ہیں۔ مختلف بینک بچت کھاتوں کی مختلف شرح سود فراہم کرتے ہیں۔ اپنے سیونگ اکاؤنٹ کے ساتھ، آپ جب چاہیں رقم منتقل کر سکتے ہیں اور رقم نکال سکتے ہیں۔

بچت اکاؤنٹ کی شرح سود 2022

جیسا کہ اوپر کہا گیا ہے، مختلف بینکوں کے لیے بچت کھاتوں کی سود کی شرحیں مختلف ہیں۔ معمولرینج بچت کھاتوں کی سود کی شرحیں مختلف ہوتی ہیں۔2.07% - 7% سالانہ

| بینک | شرح سود |

|---|---|

| آندھرا بینک | 3.00% |

| ایکسس بینک | 3.00% - 4.00% |

| بینک آف بڑودہ | 2.75% |

| بینک آف انڈیا | 2.90% |

| بندھن بینک | 3.00% - 7.15% |

| بینک آف مہاراشٹرا | 2.75% |

| کینرا بینک | 2.90% - 3.20% |

| سنٹرل بینک آف انڈیا | 2.75% - 3.00% |

| سٹی بینک | 2.75% |

| کارپوریشن بینک | 3.00% |

| دینا بینک | 2.75% |

| دھن لکشمی بینک | 3.00% - 4.00% |

| ڈی بی ایس بینک (ڈیجی بینک) | 3.50% - 5.00% |

| فیڈرل بینک | 2.50% - 3.80% |

| ایچ ڈی ایف سی بینک | 3.00% - 3.50% |

| ایچ ایس بی سی بینک | 2.50% |

| آئی سی آئی سی آئی بینک | 3.00% - 3.50% |

| IDBI بینک | 3.00% - 3.50% |

| IDFC بینک | 3.50% - 7.00% |

| انڈین بینک | 3.00% - 3.15% |

| انڈین اوورسیز بینک | 3.05% |

| انڈس انڈ بینک | 4.00% - 6.00% |

| کرناٹک بینک | 2.75% - 4.50% |

| بینک باکس | 3.50% - 4.00% |

| پنجابنیشنل بینک (PNB) | 3.00% |

| آر بی ایل بینک | 4.75% - 6.75% |

| ساؤتھ انڈین بینک | 2.35% - 4.50% |

| اسٹیٹ بینک آف انڈیا (SBI) | 2.75% |

| یوکو بینک | 2.50% |

| یس بینک | 4.00% - 6.00% |

RBI کے تازہ ترین مینڈیٹ کے مطابق، آپ کے سیونگ اکاؤنٹ پر سود کا حساب روزانہ لگایا جاتا ہے۔بنیاد. حساب آپ کی اختتامی رقم پر مبنی ہے۔ حاصل کردہ سود اکاؤنٹ کی قسم اور بینک کی پالیسی کے لحاظ سے ششماہی یا سہ ماہی طور پر جمع کیا جائے گا۔

بچت اکاؤنٹ پر سود کا حساب لگانے کا فارمولا

ماہانہ سود = روزانہ بیلنس x (دنوں کی تعداد) x سود کی شرح/ سال میں دن

مثال کے طور پر، اگر ہم فرض کریں کہ یومیہ بند ہونے والا بیلنس ایک ماہ کے لیے یومیہ 1 لاکھ ہے اور سیونگ اکاؤنٹ پر سود کی شرح 4% p.a ہے، تو فارمولے کے مطابق

ماہ کے لیے سود = 1 لاکھ x (30) x (4/100)/365 = INR 329

تو اتنی زیادہ رقم کے ارد گرد پڑے ہوئے اور کم سیونگ اکاؤنٹ سود کی شرح کے ساتھ، آپ اپنے بینک اکاؤنٹ سے مزید کیسے حاصل کر سکتے ہیں؟ قدرتی طور پر، جواب آپ کے پیسے کی سرمایہ کاری کرنا ہے. لیکن اگر آپ زیادہ خطرہ مول نہیں لینا چاہتے اور محفوظ کھیلنے کو ترجیح دیتے ہیں تو آئیے دیکھتے ہیں کہ آپ اپنے بچت اکاؤنٹ سے مزید کیسے حاصل کر سکتے ہیں۔

Talk to our investment specialist

مائع فنڈز - پیسہ کمانے کا بہتر آپشن؟

ہم میں سے زیادہ تر اپنی فالتو رقم کا ایک اہم حصہ بینک میں کم بچت کھاتوں کی سود کی شرح کے ساتھ پارک کرتے ہیں اور اس طرح بیکار نقدی سے کم کماتے ہیں۔ دوسری جانب،مائع فنڈز تقریباً اسی طرح کے خطرے کی سطح اور پیسہ کمانے کے لیے ایک بہتر آپشن کے ساتھ بچت اکاؤنٹ کی شرح سود سے کہیں زیادہ بہتر شرح سود پیش کرتے ہیں۔

مائع فنڈ کیا ہے؟

مائع فنڈز یا مائعباہمی چندہ میوچل فنڈ کی ایک قسم ہے جو بنیادی طور پر سرمایہ کاری کرتا ہے۔کرنسی مارکیٹ آلات اس میں شامل ہے۔سرمایہ کاری مالیاتی آلات جیسے ٹریژری بلز، ٹرم ڈپازٹس، ڈپازٹس کے سرٹیفکیٹ وغیرہ میں۔ ان آلات کی میچورٹی مدت کم ہوتی ہے (91 دن سے کم) جو اس بات کو یقینی بناتی ہے کہ ان میں خطرے کی سطحمیوچل فنڈز کی اقسام کم سے کم ہے.

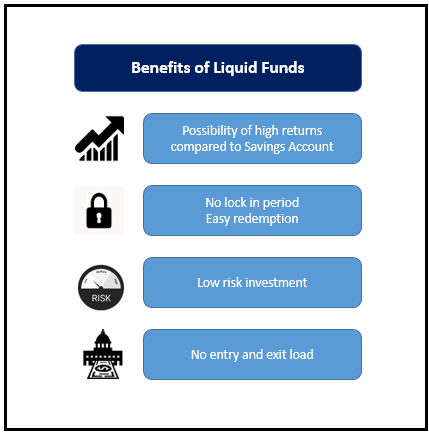

مائع میوچل فنڈز کے فوائد

ان میوچل فنڈز میں کوئی لاک ان پیریڈ نہیں ہوتا ہے اور عام طور پر کام کے دن (یا کچھ معاملات میں اس سے بھی کم) 24 گھنٹے کے اندر نکالا جاتا ہے۔ ان فنڈز کے ساتھ کوئی انٹری بوجھ یا ایگزٹ لوڈ منسلک نہیں ہے اور فنڈ میں موجود آلات کی قسم کی وجہ سے شرح سود کا خطرہ نہ ہونے کے برابر ہے۔

مائع فنڈ کی واپسی

مائع فنڈز اعلی کے دوران قلیل مدتی سرمایہ کاری کے لیے بہتر منافع پیش کرتے ہیں۔مہنگائی مارکیٹ ماحول ایسے ادوار کے دوران، شرح سود زیادہ ہوتی ہے اور اس کے نتیجے میں، مائع فنڈز کے لیے بہتر منافع یقینی ہوتا ہے۔ لیکویڈ فنڈز مارکیٹ میں مختلف آپشنز کی شکل میں دستیاب ہیں جیسے روزانہ/ہفتہ وار/ماہانہ ڈیویڈنڈ (ادائیگی یا دوبارہ سرمایہ کاری) اور گروتھ آپشن۔

مائع فنڈز، اوسطاً 7% سے 8% سالانہ کی شرح سود کی پیشکش کرتے ہیں۔ یہ بچت کھاتہ سود کی شرح سے کافی زیادہ ہے۔ مستحکم کے خواہاں سرمایہ کاروں کے لیےنقدی بہاؤ، وہ منافع کا انتخاب کر سکتے ہیں جو ان کی پسند کے مطابق ان کے اکاؤنٹ میں جمع کر دیا جائے گا۔ کچھ بہترین کارکردگی کا مظاہرہ کرنے والے مائع فنڈز جو مستقل منافع فراہم کرتے ہیں درج ذیل ہیں:

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Indiabulls Liquid Fund Growth ₹2,589.85

↑ 0.29 ₹155 0.5 1.4 2.9 6.6 7.4 6.03% 1M 9D 1M 9D PGIM India Insta Cash Fund Growth ₹348.604

↑ 0.03 ₹573 0.5 1.4 2.9 6.6 7.3 5.95% 1M 2D 1M 2D JM Liquid Fund Growth ₹73.0424

↑ 0.01 ₹1,374 0.5 1.4 2.8 6.5 7.2 6.04% 1M 6D 1M 8D Axis Liquid Fund Growth ₹2,981.98

↑ 0.30 ₹35,360 0.5 1.4 2.9 6.6 7.4 6% 1M 6D 1M 8D Tata Liquid Fund Growth ₹4,217.66

↑ 0.38 ₹22,366 0.5 1.4 2.9 6.6 7.3 6.09% 2M 2D 2M 2D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Dec 25 Research Highlights & Commentary of 5 Funds showcased

Commentary Indiabulls Liquid Fund PGIM India Insta Cash Fund JM Liquid Fund Axis Liquid Fund Tata Liquid Fund Point 1 Bottom quartile AUM (₹155 Cr). Bottom quartile AUM (₹573 Cr). Lower mid AUM (₹1,374 Cr). Highest AUM (₹35,360 Cr). Upper mid AUM (₹22,366 Cr). Point 2 Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (27 yrs). Established history (16+ yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Point 5 1Y return: 6.60% (upper mid). 1Y return: 6.57% (lower mid). 1Y return: 6.46% (bottom quartile). 1Y return: 6.61% (top quartile). 1Y return: 6.57% (bottom quartile). Point 6 1M return: 0.46% (lower mid). 1M return: 0.46% (bottom quartile). 1M return: 0.46% (bottom quartile). 1M return: 0.47% (top quartile). 1M return: 0.46% (upper mid). Point 7 Sharpe: 2.76 (bottom quartile). Sharpe: 2.91 (upper mid). Sharpe: 2.30 (bottom quartile). Sharpe: 3.13 (top quartile). Sharpe: 2.83 (lower mid). Point 8 Information ratio: -1.01 (bottom quartile). Information ratio: -0.36 (lower mid). Information ratio: -2.00 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Point 9 Yield to maturity (debt): 6.03% (lower mid). Yield to maturity (debt): 5.95% (bottom quartile). Yield to maturity (debt): 6.04% (upper mid). Yield to maturity (debt): 6.00% (bottom quartile). Yield to maturity (debt): 6.09% (top quartile). Point 10 Modified duration: 0.11 yrs (bottom quartile). Modified duration: 0.09 yrs (top quartile). Modified duration: 0.10 yrs (lower mid). Modified duration: 0.10 yrs (upper mid). Modified duration: 0.17 yrs (bottom quartile). Indiabulls Liquid Fund

PGIM India Insta Cash Fund

JM Liquid Fund

Axis Liquid Fund

Tata Liquid Fund

ٹیکس لگانا

مائع فنڈز بچت اکاؤنٹ پر ٹیکس کا اہم فائدہ پیش کرتے ہیں۔ کے لیے مائع فنڈز کا ٹیکس لگاناسرمایہ موجودہ ٹیکس قوانین کے مطابق منافع 3 سال سے کم کے لیے 30% اور 20% انڈیکسیشن کے ساتھ 3 سال سے زیادہ یا اس کے برابر ہے۔ ٹیکس کے اس کم واقعات کی وجہ سے، مائع فنڈز پر خالص پیداوار زیادہ تر معاملات میں بچت اکاؤنٹ سے زیادہ ہے۔ مختصر مدت کے لیے، کوئی بھی مائع فنڈز پر 25% پر ڈیویڈنڈ پر ٹیکس لگا سکتا ہے۔ یہ ہمیں اس نتیجے پر پہنچاتا ہے کہ زیادہ تر معاملات میں مائع فنڈز کی پیداوار بچت اکاؤنٹ سے زیادہ ہوتی ہے۔ مزید یہ کہ، یہ مصنوعات میں شامل خطرہ مول لینے کے لیے صارف کی صلاحیت پر بھی منحصر ہے۔

قدرتی طور پر، اپنے بچت اکاؤنٹ سے زیادہ سے زیادہ حاصل کرنے کے لیے، آپ کو پیسہ لگانے کی ضرورت ہے۔ سیونگ اکاؤنٹ سود کی شرح مائع فنڈز کی پیشکش کے مقابلے میں کم منافع پیش کرتی ہے۔ اس طرح، مائع فنڈز اسی طرح کے خطرے کے ساتھ بیکار کیش سے زیادہ سے زیادہ فائدہ اٹھانے کے لیے کافی بہتر آپشن پیش کرتے ہیں، لیکن تقریباً دوگنا منافع۔ اب وقت آگیا ہے کہ آپ کچھ نیا اور بہتر آزمائیں جو آپ کے عام بچت والے بینک اکاؤنٹ سے نمایاں طور پر زیادہ حاصل کرے گا۔

اکثر پوچھے گئے سوالات

1. کیا بچت اکاؤنٹ (SA) فکسڈ ڈپازٹ (FD) سے مختلف ہے؟

A: جی ہاں، یہ مختلف ہے. فکسڈ ڈپازٹ کے ساتھ، آپ نے جو رقم لگائی ہے وہ دی گئی مدت کے لیے بند ہے، اور آپ اسے میچورٹی سے پہلے واپس نہیں لے سکتے۔ سیونگ اکاؤنٹ کے ساتھ، آپ کو اپنی مرضی سے رقم جمع کرنے اور نکالنے کی آزادی ہے۔ مزید برآں، بچت کھاتوں کے مقابلے میں فکسڈ ڈپازٹ پر جمع کی گئی رقم پر بینکوں کا سود زیادہ ہے۔

2. کیا تمام بینک ایک ہی فارمولے کی پیروی کرتے ہیں؟

A: زیادہ تر بینک سیونگ اکاؤنٹ کے لیے شرح سود کا حساب لگاتے وقت اسی فارمولے پر عمل کرتے ہیں۔ روزانہ بیلنس کو ان دنوں کی تعداد سے ضرب دیا جاتا ہے جن کے لیے رقم جمع کی جاتی ہے، مسلسل جاری سود کی شرح سے ضرب۔ اس کے بعد پوری چیز کو 365 سے تقسیم کیا جاتا ہے۔ اس سے آپ کو وہ سود ملتا ہے جو آپ اپنے بچت اکاؤنٹ میں موجود رقم پر حاصل کریں گے۔

3. کیا سیونگ اکاؤنٹس اور مائع اکاؤنٹس ایک جیسے ہیں؟

A: اگرچہ آپ کے سیونگ اکاؤنٹ میں موجود فنڈز مائع فنڈز، سیونگ اکاؤنٹ اورسیال اثاثوں ایک جیسے نہیں ہیں. مائع اکاؤنٹس عام طور پر میوچل فنڈز یا مختصر مدت کے لیے کی جانے والی سرمایہ کاری کی شکل میں ہوتے ہیں، اس امید کے ساتھ کہ یہ بچت اکاؤنٹ سے زیادہ منافع لائیں گے۔

4. کیا میں سیونگ اکاؤنٹ سے رقم نکال سکتا ہوں؟

A: ہاں، آپ سیونگ اکاؤنٹ سے کسی بھی وقت رقم نکال سکتے ہیں۔ تاہم، زیادہ تر بینکوں کے لیے، کم از کم رقم ہوتی ہے جو آپ کو اپنے سیونگ اکاؤنٹ میں رکھنی چاہیے، جسے آپ اکاؤنٹ بند کرنے پر نکال سکتے ہیں۔

5. کیا SA میں کوئی ٹیکس فوائد ہیں؟

A: ہاں، آپ ٹیکس کا دعویٰ کر سکتے ہیں۔کٹوتی کے تحتسیکشن 80 سی آپ کے سیونگ اکاؤنٹ سے حاصل کردہ سود پر۔

6. کیا کوئی اوپری حد ہے جو میں رکھ سکتا ہوں؟

A: نہیں، اس رقم کی کوئی بالائی حد نہیں ہے جو آپ اپنے بچت کھاتے میں رکھ سکتے ہیں۔

7. بچت اکاؤنٹ کھولنے کے لیے کم از کم کتنی رقم درکار ہے؟

A: کم از کم رقم بینک سے بینک میں مختلف ہوتی ہے۔ کچھ بینک کلائنٹس کو صفر بیلنس کے ساتھ اکاؤنٹس کھولنے کی اجازت دیتے ہیں، جب کہ کچھ صارفین کو کم از کم روپے کی رقم جمع کرنے کی ضرورت ہوتی ہے۔ 2500۔ اکاؤنٹ کھولنے کے لیے کم از کم بیلنس جاننے کے لیے آپ کو اپنے بینک سے رابطہ کرنا ہوگا۔

8. اگر میں SA بند کرتا ہوں تو کیا مجھے کوئی ایگزٹ بوجھ برداشت کرنا پڑے گا؟

A: عام طور پر، سیونگ اکاؤنٹ بند کرنے کی صورت میں کوئی ایگزٹ لوڈ نہیں ہوتا ہے۔ لیکن آپ کو اس سیونگ اکاؤنٹ کی صحیح نوعیت کے بارے میں ضرور پوچھنا چاہیے جو آپ نے اپنے بینک میں کھولا ہے اسے بند کرنے سے پہلے، یہ سمجھنے کے لیے کہ کیا آپ کو کوئی ضبطی ادا کرنا ہے۔

9. ایسا کیوں ہے کہ بعض اوقات SA کے مقابلے FD میں سرمایہ کاری کرنا فائدہ مند ہوتا ہے؟

A: سیونگ اکاؤنٹ کے مقابلے فکسڈ ڈپازٹس میں سود کی شرح زیادہ ہوتی ہے۔ لہذا، بچت اکاؤنٹ میں رقم رکھنے کے بجائے، یہ مشورہ دیا جاتا ہے کہ اس رقم کو فکسڈ ڈپازٹ میں رکھیں کیونکہ آپ سود کی آمدنی حاصل کرسکتے ہیں۔ یہ غیر فعال کی ایک شکل ہے۔آمدنی یہ بھی ایک سرمایہ کاری ہو سکتا ہے.

10. کیا مہنگائی بچت کھاتوں کو متاثر کرتی ہے؟

A: افراط زر آپ کی مجموعی بچتوں کو متاثر کرتا ہے، اور اس وجہ سے، یہ آپ کے بچت کھاتوں کو بھی متاثر کرے گا۔ آپ کے SA پر سود کی شرح افراط زر کی وجہ سے کم ہو سکتی ہے۔ اس طرح، افراط زر آپ کے بچت کھاتوں کو بری طرح متاثر کر سکتا ہے۔

11. کیا میں ایک سے زیادہ بچت اکاؤنٹس رکھ سکتا ہوں؟

A: ہاں، آپ متعدد بچت کھاتوں کو کھول سکتے ہیں۔ آپ ایک ہی بینکوں میں یا مختلف بینکوں میں بھی اکاؤنٹ کھول سکتے ہیں۔

12. سیونگ اکاؤنٹ کھولنے کے لیے مجھے کن دستاویزات کی ضرورت ہے؟

A: سیونگ اکاؤنٹ کھولنے کے لیے آپ کو جن دستاویزات کی ضرورت ہوتی ہے ان میں سے کچھ درج ذیل ہیں:

- آدھار کارڈ

- ووٹر کارڈ

- پتہ کا ثبوت (بجلی کا بل، ٹیلی فون کا بل وغیرہ)

- پاسپورٹ

- راشن کارڈ

13. کیا مجھے بچت اکاؤنٹ کھولنے کے لیے KYC کی ضرورت ہے؟

A: KYC اپنے صارف کو جانیں، جو ایک ضروری دستاویز ہے جو کلائنٹس کو بچت کھاتہ کھولنے کے لیے بینک کو فراہم کرنا ہوتا ہے۔ فی الحال، بچت کھاتہ کھولنے کے لیے ضروری KYC دستاویزات کا ہونا لازمی ہو گیا ہے۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔