Table of Contents

منی مارکیٹ میوچل فنڈز

منی مارکیٹ فنڈز کیا ہیں؟

ایک پیسہمارکیٹ فنڈ (MMF) فکسڈ کی ایک قسم ہے۔آمدنی میوچل فنڈ جو قرض کی ضمانتوں میں سرمایہ کاری کرتا ہے۔ لیکن، اس سے پہلے کہ ہم منی مارکیٹ فنڈز کے ساتھ شروع کریں، یہ سمجھنا ضروری ہے کہ ایک مقررہ آمدنی کا آلہ کیا ہے؟ ٹھیک ہے، جیسا کہ نام سے ظاہر ہوتا ہے، ایک مقررہ آمدنی کا آلہ ایک ایسی چیز ہے جو ایک مخصوص مدت کے دوران ایک مخصوص رقم پیدا کرتی ہے۔ دیسرمایہ کار جاری کنندہ کے پاس موجود اثاثوں پر ایک مقررہ دعویٰ دیا جاتا ہے، مقررہ آمدنی کے آلات کو کم خطرہ اور کم پیداوار والی سرمایہ کاری سمجھا جاتا ہے۔

بنیادی طور پر، فکسڈ انکم انسٹرومنٹ کچھ بھی نہیں ہیں، بلکہ فنڈز ادھار لینے کا ایک طریقہ ہے (جہاں قرضہ جاری کنندہ کے ذریعے لیا جاتا ہے)۔

فکسڈ انکم بمقابلہ اسٹاک

ٹھیک ہے شروع کرنے والوں کے لیے مقررہ آمدنی ہولڈر کو معاشی حقوق دیتی ہے، جس میں سود کی ادائیگی وصول کرنے کا حق اور تمام یا کچھ حصہ کی واپسی شامل ہوتی ہے۔سرمایہ ایک مقررہ تاریخ پر سرمایہ کاری کی۔ اس کے برعکس،شیئر ہولڈر (اسٹاک اونر) جاری کنندہ سے ڈیویڈنڈ وصول کرتا ہے، لیکن کمپنی ڈیویڈنڈ ادا کرنے کے لیے کسی قانون کی پابند نہیں ہے۔ اس کے علاوہ، ایک اور اہم فرق یہ ہے کہ فکسڈ انکم ہولڈر کمپنی کا قرض دہندہ ہوتا ہے جو سیکیورٹی جاری کرتا ہے، جب کہ شیئر ہولڈر ایک پارٹنر ہوتا ہے، جو کیپیٹل اسٹاک کے ایک حصے کا مالک ہوتا ہے۔ یہاں یہ سمجھنا ضروری ہے کہ اگر کمپنی ٹوٹ جاتی ہے تو قرض دہندگان (بانڈ ہولڈرز) کو شیئر ہولڈرز (ایکویٹی ہولڈرز) پر ترجیح حاصل ہوتی ہے۔

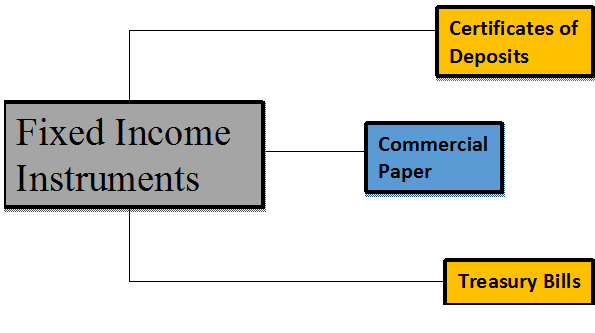

مقررہ آمدنی کے آلات کی اقسام

مختلف مقررہ آمدنی کے آلات ہیں جو منی مارکیٹ کے آلات کے تحت آتے ہیں، ان میں سے کچھ کے نام:

ڈپازٹس کے سرٹیفکیٹ (سی ڈیز)

وقتی ڈپازٹس جیسے ٹرم ڈپازٹس عام طور پر صارفین کو بینکوں (شیڈولڈ کمرشل بینک) اور تمام ہندوستانی مالیاتی اداروں کے ذریعے پیش کیے جاتے ہیں۔ اس میں اور ایک ٹرم ڈپازٹ کے درمیان فرق aبینک یہ ہے کہ سی ڈیز کو واپس نہیں لیا جا سکتا۔

کمرشل پیپر (CPs)

تجارتی کاغذات کو عام طور پر پرومیسری نوٹ کے نام سے جانا جاتا ہے جو غیر محفوظ ہوتے ہیں اور عام طور پر کمپنیاں اور مالیاتی اداروں کی طرف سے ان کی طرف سے رعایتی شرح پر جاری کیے جاتے ہیں۔Face Value. تجارتی کاغذات کے لیے مقررہ میچورٹی 1 سے 270 دن ہے۔ جن مقاصد کے لیے وہ جاری کیے جاتے ہیں وہ ہیں - انوینٹری فنانسنگ، اکاؤنٹس کے لیےقابل وصول، اور قلیل مدتی واجبات یا قرضوں کا تصفیہ کرنا۔

Talk to our investment specialist

ٹریژری بلز (T-Bills)

ٹریژری بل سب سے پہلے ہندوستانی حکومت نے 1917 میں جاری کیے تھے۔ ٹریژری بل قلیل مدتی مالیاتی آلات ہیں جو ملک کے مرکزی بینک کے ذریعہ جاری کیے جاتے ہیں۔ یہ منی مارکیٹ کے محفوظ ترین آلات میں سے ایک ہے کیونکہ یہ مارکیٹ کے خطرات سے خالی ہے (چونکہ خطرہ خود مختار ہے یا اس معاملے میں حکومت ہند)، حالانکہ سرمایہ کاری پر منافع اتنا بڑا نہیں ہے۔ ٹریژری بل پرائمری کے ساتھ ساتھ سیکنڈری مارکیٹس کے ذریعے گردش کر رہے ہیں۔ ٹریژری بلز کی میچورٹی کی مدت بالترتیب 3 ماہ، 6 ماہ اور 1 سال ہے۔

بہت سے دوسرے فکسڈ انکم انسٹرومنٹس ہیں جیسے ری پرچیز ایگریمنٹس (ریپوز)، اثاثہ کی حمایت یافتہ سیکیورٹیز وغیرہ، جو ہندوستانی فکسڈ انکم مارکیٹ میں بھی موجود ہیں، لیکن اوپر والے زیادہ عام ہیں۔

منی مارکیٹ میوچل فنڈز میں سرمایہ کاری کیوں کی جائے؟

- کرنسی مارکیٹ میں سیکیورٹیز نسبتاً کم خطرہ ہیں۔

- منی مارکیٹ فنڈز کو میوچل فنڈ کی تمام سرمایہ کاری میں محفوظ اور محفوظ سمجھا جاتا ہے۔

- منی مارکیٹ فنڈز پر غور کرتے ہوئے، منی مارکیٹ اکاؤنٹ میں سرمایہ کاری کرنا آسان ہے۔سرمایہ کاری کے ذریعےباہمی چندہ سرمایہ کار اپنی سہولت کے مطابق ایک اکاؤنٹ کھول سکتے ہیں، جمع کر سکتے ہیں اور نکال سکتے ہیں۔

- منی مارکیٹ فنڈز کو تمام میوچل فنڈ سرمایہ کاری کی سب سے کم اتار چڑھاؤ والی اقسام میں سے ایک سمجھا جاتا ہے۔

- منی مارکیٹ فنڈز کی کارکردگی ریزرو بینک آف انڈیا کی طرف سے مقرر کردہ شرح سود سے قریبی تعلق رکھتی ہے۔سنٹرل بینک آف انڈیا. لہذا، جب RBI مارکیٹ میں شرحیں بڑھاتا ہے، پیداوار میں اضافہ ہوتا ہے، اور منی مارکیٹ فنڈز اچھا منافع دینے کے قابل ہوتے ہیں۔

منی مارکیٹ کے آلات اور بانڈز: فرق

بانڈز میچورٹی کی مدت ایک سال سے زیادہ ہے جو اسے دیگر قرض کی ضمانتوں جیسے تجارتی کاغذات، ٹریژری بلز اور منی مارکیٹ کے دیگر آلات سے مختلف کرتی ہے جن کی میچورٹی مدت عام طور پر ایک سال سے کم ہوتی ہے۔

منی مارکیٹ کیا ہے؟

منی مارکیٹ عام طور پر مالیاتی منڈی کے ایک حصے سے مراد ہے جہاں چھوٹے میچورٹیز (ایک سال سے کم) اور زیادہ کے ساتھ مالیاتی آلاتلیکویڈیٹی تجارت کر رہے ہیں. ہندوستان میں ایک بہت ہی فعال کرنسی مارکیٹ ہے، جہاں بہت سے آلات کی تجارت ہوتی ہے۔ یہاں آپ کے پاس میوچل فنڈ کمپنیاں، سرکاری بینک اور دیگر بڑے گھریلو ادارے حصہ لے رہے ہیں۔ کرنسی مارکیٹ قلیل مدتی سیکیورٹیز جیسے تجارتی کاغذات اور ٹریژری بلز کی خرید و فروخت کے لیے مالیاتی منڈی کا ایک جزو بن گیا ہے۔

منی مارکیٹ کے نرخ

منی مارکیٹ ریٹ وہ شرح سود ہیں جو قلیل مدتی منی مارکیٹ کے آلات کے ذریعہ پیش کی جاتی ہیں۔ ان آلات کی میچورٹی 1 دن سے ایک سال تک ہوتی ہے۔ منی مارکیٹ کی شرحیں بہت سے پیچیدہ آلات جیسے ٹریژری بلز پر مختلف ہوتی ہیں،کال کریں۔ پیسہکاروباری صفحہ (CP)، ڈپازٹس کے سرٹیفکیٹ (CDs)، ریپوز، وغیرہ۔ ریزرو بینک آف انڈیا (RBI) بڑی حد تک کرنسی مارکیٹس پر گورننگ اتھارٹی ہے۔

28 فروری 2017 کو آر بی آئی کی سائٹ پر دیئے گئے مختلف آلات کے منی مارکیٹ ریٹ کی ایک مثال حوالہ کے لیے ذیل میں ہے۔

| حجم (ایک ٹانگ) | وزنی اوسط شرح | رینج | |

|---|---|---|---|

| A. اوور نائٹ سیگمنٹ (I+II+III+IV) | 4,00,659.36 | 3.25 | 0.01-5.30 |

| I. کال منی | 12,671.70 | 3.23 | 1.90-3.50 |

| II سہ فریقی ریپو | 2,79,349.70 | 3.26 | 2.00-3.45 |

| III مارکیٹ ریپو | 1,07,582.96 | 3.25 | 0.01-3.50 |

| چہارم کارپوریٹ بانڈ میں ریپو | 1,055.00 | 3.56 | 3.40-5.30 |

| B. اصطلاحی طبقہ | |||

| I. نوٹس منی** | 45.00 | 2.97 | 2.65-3.50 |

| II ٹرم منی @@ | 311.00 | - | 3.15-3.45 |

| III سہ فریقی ریپو | 1,493.00 | 3.30 | 3.30-3.35 |

| چہارم مارکیٹ ریپو | 5,969.10 | 3.37 | 0.01-3.60 |

| کارپوریٹ بانڈ میں V. ریپو | 0.00 | - | - |

ماخذ: منی مارکیٹ آپریشنز، آر بی آئی تاریخ- تاریخ: 30 مارچ 2021

میوچل فنڈ کمپنیاں جو منی مارکیٹ فنڈز پیش کرتی ہیں۔

جیسا کہ ہم نے اوپر مختلف قسم کے آلات کے بارے میں سیکھا ہے، یہ جاننا بھی اتنا ہی اہم ہے کہ ایک سرمایہ کار منی مارکیٹ فنڈز میں کیسے سرمایہ کاری کر سکتا ہے۔ 44 ہیں۔AMCs (اثاثہ انتظامی کمپنیاں) ہندوستان میں، ان میں سے زیادہ ترپیشکش منی مارکیٹ فنڈز (بنیادی طور پرمائع فنڈز اور سرمایہ کاروں کے لیے الٹرا شارٹ فنڈز)۔ سرمایہ کار تقسیم کاروں جیسے بینکوں اور بروکرز کے ذریعے بھی سرمایہ کاری کر سکتے ہیں۔ منی مارکیٹ فنڈز میں سرمایہ کاری کے لیے ضروری ہے کہ وہ متعلقہ طریقہ کار اور متعلقہ درخواستوں پر عمل کرے۔ ڈیٹ میوچل فنڈز کی شرائط و ضوابط مختلف ہو سکتے ہیں، اس لیے یہ ضروری ہے کہ مجموعی معلومات حاصل کریں اور پھر آپ کی ضروریات کو پورا کرنے والے کو منتخب کریں۔ مزید یہ کہ، کسی بھی منی مارکیٹ میوچل فنڈز میں سرمایہ کاری کرنے سے پہلے اس کے سرمایہ کاری کے مقاصد، خطرات، منافع اور اخراجات پر غور کریں۔

غور کرنے کے عوامل

یہاں کچھ اہم پہلو ہیں جن پر آپ کو ہندوستان میں منی مارکیٹ فنڈز میں سرمایہ کاری کرنے سے پہلے غور کرنا چاہیے:

a خطرات اور واپسی۔

منی مارکیٹ فنڈز ہیں۔قرض فنڈ اور اس لیے قرض فنڈز پر لاگو ہونے والے تمام خطرات جیسے سود کی شرح کے خطرے اور کریڈٹ رسک کو برداشت کریں۔ مزید برآں، فنڈ مینیجر ان آلات میں سرمایہ کاری کر سکتا ہے جس میں ریٹرن کو بڑھانے کے لیے قدرے زیادہ خطرہ والے حصے ہوں۔ عام طور پر، منی مارکیٹ فنڈز معمول کے مقابلے بہتر منافع پیش کرتے ہیں۔بچت اکاونٹ. خالص اثاثہ کی قیمت یانہیں ہیں سود کی شرح کے نظام میں تبدیلی کے ساتھ ان فنڈز میں تبدیلی آتی ہے۔

ب اخراجات کا تناسب

چونکہ واپسی بہت زیادہ نہیں ہے، اس لیے اخراجات کا تناسب آپ کے تعین میں اہم کردار ادا کرتا ہے۔کمائی منی مارکیٹ فنڈ سے۔ اخراجات کا تناسب فنڈ کے کل اثاثوں کا ایک چھوٹا فیصد ہے جو فنڈ ہاؤس کی طرف سے فنڈ مینجمنٹ سروسز کے لیے چارج کیا جاتا ہے۔

مثالی طور پر، آپ کو اپنے منافع کو زیادہ سے زیادہ کرنے کے لیے کم اخراجات کے تناسب کے ساتھ فنڈز تلاش کرنا چاہیے۔

c اپنے انویسٹمنٹ پلان کے مطابق سرمایہ کاری کریں۔

عام طور پر، سرمایہ کاروں کو منی مارکیٹ فنڈز کی سفارش کی جاتی ہے جس کا سرمایہ کاری افق 90-365 دن ہوتا ہے۔ یہ اسکیمیں آپ کو اپنے پورٹ فولیو کو متنوع بنانے میں مدد کر سکتی ہیں اور لیکویڈیٹی کو برقرار رکھتے ہوئے اضافی نقد رقم کی سرمایہ کاری میں مدد کر سکتی ہیں۔ اس بات کو یقینی بنائیں کہ آپ اپنے حساب سے سرمایہ کاری کریں۔سرمایہ کاری کا منصوبہ.

d ٹیکس لگانا

منی مارکیٹ فنڈز کے معاملے میں، ٹیکس کے قوانین درج ذیل ہیں:

کیپٹل گین ٹیکس

اگر آپ اسکیم کے یونٹس کو تین سال تک کی مدت کے لیے رکھتے ہیں، تو پھرکیپٹل گینز آپ کی کمائی کو شارٹ ٹرم کیپیٹل گینز یا STCG کہا جاتا ہے۔ STCG آپ کے میں شامل کیا گیا ہے۔قابل ٹیکس آمدنی اور قابل اطلاق کے مطابق ٹیکس لگایا گیا ہے۔انکم ٹیکس سلیب

اگر آپ اسکیم کی اکائیوں کو تین سال سے زیادہ عرصے تک رکھتے ہیں، تو آپ کے ذریعہ حاصل ہونے والے کیپٹل گین کو طویل مدتی کیپٹل گینز یا LTCG کہا جاتا ہے۔ انڈیکسیشن فوائد کے ساتھ اس پر 20% ٹیکس لگایا جاتا ہے۔

مالی سال 22 - 23 میں سرمایہ کاری کے لیے بہترین منی مارکیٹ فنڈز

ہندوستان میں منی مارکیٹ کے چند بہترین فنڈز درج ذیل ہیں۔Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity UTI Money Market Fund Growth ₹3,048.83

↑ 1.03 ₹16,265 2.4 4.2 8.1 7.2 7.7 7.24% 9M 16D 9M 17D Franklin India Savings Fund Growth ₹49.6112

↑ 0.02 ₹2,547 2.4 4.2 8.1 7 7.7 7.15% 10M 6D 10M 28D ICICI Prudential Money Market Fund Growth ₹375.229

↑ 0.13 ₹24,184 2.4 4.2 8 7.2 7.7 7.23% 10M 2D 10M 25D Nippon India Money Market Fund Growth ₹4,103.32

↑ 1.39 ₹15,230 2.4 4.2 8 7.2 7.8 7.63% 8M 2D 8M 20D Aditya Birla Sun Life Money Manager Fund Growth ₹365.811

↑ 0.12 ₹25,581 2.4 4.1 8 7.2 7.8 7.35% 9M 9M 4D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 24 Apr 25

To provide highest possible current income consistent with preservation of capital and providing liquidity from investing in a diversified portfolio of short term money market securities. UTI Money Market Fund is a Debt - Money Market fund was launched on 13 Jul 09. It is a fund with Low risk and has given a Below is the key information for UTI Money Market Fund Returns up to 1 year are on (Erstwhile Franklin India Savings Plus Fund Retail Option) Aims to provide income consistent with the prudent risk from a portfolio comprising substantially of floating rate debt instruments, fixed rate debt instruments swapped for floating rate returns, and also fixed rate instruments and money market instruments. Franklin India Savings Fund is a Debt - Money Market fund was launched on 11 Feb 02. It is a fund with Moderately Low risk and has given a Below is the key information for Franklin India Savings Fund Returns up to 1 year are on The objective of the Plan will be to seek to provide reasonable returns, commensurate with low risk while providing a high level of liquidity, through investments made primarily in money market and debt securities. ICICI Prudential Money Market Fund is a Debt - Money Market fund was launched on 9 Mar 06. It is a fund with Low risk and has given a Below is the key information for ICICI Prudential Money Market Fund Returns up to 1 year are on (Erstwhile Reliance Liquidity Fund) The investment objective of the Scheme is to generate optimal returns consistent with moderate levels of risk and high liquidity. Accordingly, investments shall predominantly be made in Debt and Money Market Instruments. Nippon India Money Market Fund is a Debt - Money Market fund was launched on 16 Jun 05. It is a fund with Low risk and has given a Below is the key information for Nippon India Money Market Fund Returns up to 1 year are on (Erstwhile Aditya Birla Sun Life Floating Rate Fund - Short Term) The primary objective of the schemes is to generate regular income through investment in a portfolio comprising substantially of floating rate debt / money market instruments. The schemes may invest a portion of its net assets in fixed rate debt securities and money market instruments. Aditya Birla Sun Life Money Manager Fund is a Debt - Money Market fund was launched on 13 Oct 05. It is a fund with Low risk and has given a Below is the key information for Aditya Birla Sun Life Money Manager Fund Returns up to 1 year are on 1. UTI Money Market Fund

CAGR/Annualized return of 7.3% since its launch. Ranked 23 in Money Market category. Return for 2024 was 7.7% , 2023 was 7.4% and 2022 was 4.9% . UTI Money Market Fund

Growth Launch Date 13 Jul 09 NAV (24 Apr 25) ₹3,048.83 ↑ 1.03 (0.03 %) Net Assets (Cr) ₹16,265 on 31 Mar 25 Category Debt - Money Market AMC UTI Asset Management Company Ltd Rating ☆☆☆☆ Risk Low Expense Ratio 0.27 Sharpe Ratio 2.5 Information Ratio 0 Alpha Ratio 0 Min Investment 10,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 7.24% Effective Maturity 9 Months 17 Days Modified Duration 9 Months 16 Days Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,552 31 Mar 22 ₹10,963 31 Mar 23 ₹11,589 31 Mar 24 ₹12,470 31 Mar 25 ₹13,440 Returns for UTI Money Market Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 24 Apr 25 Duration Returns 1 Month 1.1% 3 Month 2.4% 6 Month 4.2% 1 Year 8.1% 3 Year 7.2% 5 Year 6.1% 10 Year 15 Year Since launch 7.3% Historical performance (Yearly) on absolute basis

Year Returns 2023 7.7% 2022 7.4% 2021 4.9% 2020 3.7% 2019 6% 2018 8% 2017 7.8% 2016 6.7% 2015 7.7% 2014 8.4% Fund Manager information for UTI Money Market Fund

Name Since Tenure Anurag Mittal 1 Dec 21 3.25 Yr. Amit Sharma 7 Jul 17 7.65 Yr. Data below for UTI Money Market Fund as on 31 Mar 25

Asset Allocation

Asset Class Value Cash 82.6% Debt 17.15% Other 0.25% Debt Sector Allocation

Sector Value Corporate 46.79% Cash Equivalent 34.77% Government 18.19% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity India (Republic of)

- | -3% ₹470 Cr 5,000,000,000

↑ 5,000,000,000 HDFC Bank Ltd.

Debentures | -2% ₹372 Cr 4,000,000,000

↑ 4,000,000,000 Axis Bank Ltd.

Debentures | -2% ₹326 Cr 3,500,000,000

↑ 3,500,000,000 Small Industries Development Bank of India

Debentures | -2% ₹325 Cr 3,500,000,000

↑ 3,500,000,000 Indian Bank

Domestic Bonds | -2% ₹279 Cr 3,000,000,000

↑ 3,000,000,000 India (Republic of)

- | -1% ₹235 Cr 2,500,000,000

↑ 2,500,000,000 Canara Bank

Domestic Bonds | -1% ₹233 Cr 2,500,000,000

↑ 2,500,000,000 182 DTB 27062025

Sovereign Bonds | -1% ₹196 Cr 2,000,000,000 364 DTB 12022026

Sovereign Bonds | -1% ₹189 Cr 2,000,000,000 364 DTB 27022026

Sovereign Bonds | -1% ₹188 Cr 2,000,000,000

↑ 2,000,000,000 2. Franklin India Savings Fund

CAGR/Annualized return of 7.1% since its launch. Ranked 47 in Money Market category. Return for 2024 was 7.7% , 2023 was 7.3% and 2022 was 4.4% . Franklin India Savings Fund

Growth Launch Date 11 Feb 02 NAV (24 Apr 25) ₹49.6112 ↑ 0.02 (0.03 %) Net Assets (Cr) ₹2,547 on 31 Mar 25 Category Debt - Money Market AMC Franklin Templeton Asst Mgmt(IND)Pvt Ltd Rating ☆☆☆ Risk Moderately Low Expense Ratio 0.27 Sharpe Ratio 2.21 Information Ratio 0 Alpha Ratio 0 Min Investment 10,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 7.15% Effective Maturity 10 Months 28 Days Modified Duration 10 Months 6 Days Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,521 31 Mar 22 ₹10,910 31 Mar 23 ₹11,485 31 Mar 24 ₹12,344 31 Mar 25 ₹13,300 Returns for Franklin India Savings Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 24 Apr 25 Duration Returns 1 Month 1.1% 3 Month 2.4% 6 Month 4.2% 1 Year 8.1% 3 Year 7% 5 Year 5.9% 10 Year 15 Year Since launch 7.1% Historical performance (Yearly) on absolute basis

Year Returns 2023 7.7% 2022 7.3% 2021 4.4% 2020 3.6% 2019 6% 2018 8.5% 2017 7.5% 2016 7.2% 2015 8.1% 2014 8.3% Fund Manager information for Franklin India Savings Fund

Name Since Tenure Rahul Goswami 6 Oct 23 1.4 Yr. Rohan Maru 10 Oct 24 0.39 Yr. Chandni Gupta 30 Apr 24 0.84 Yr. Data below for Franklin India Savings Fund as on 31 Mar 25

Asset Allocation

Asset Class Value Cash 64.34% Debt 35.42% Other 0.25% Debt Sector Allocation

Sector Value Corporate 42.61% Government 34.59% Cash Equivalent 22.56% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity Export-Import Bank of India

Domestic Bonds | -9% ₹233 Cr 5,000

↑ 5,000 India (Republic of)

- | -8% ₹212 Cr 22,500,000

↑ 22,500,000 India (Republic of)

- | -5% ₹117 Cr 12,500,000

↑ 12,500,000 Canara Bank

Domestic Bonds | -3% ₹70 Cr 1,500

↑ 1,500 Indian Bank

Domestic Bonds | -3% ₹70 Cr 1,500

↑ 1,500 Kotak Mahindra Bank Ltd.

Debentures | -3% ₹70 Cr 1,500

↑ 1,500 Indian Bank

Domestic Bonds | -3% ₹70 Cr 1,500

↑ 1,500 HDFC Bank Ltd.

Debentures | -3% ₹70 Cr 1,500

↑ 1,500 Corporate Debt Market Development Fund Class A2

Investment Fund | -0% ₹6 Cr 5,772 364 DTB 22012026

Sovereign Bonds | -0% ₹3 Cr 316,500 3. ICICI Prudential Money Market Fund

CAGR/Annualized return of 7.2% since its launch. Ranked 17 in Money Market category. Return for 2024 was 7.7% , 2023 was 7.4% and 2022 was 4.7% . ICICI Prudential Money Market Fund

Growth Launch Date 9 Mar 06 NAV (24 Apr 25) ₹375.229 ↑ 0.13 (0.04 %) Net Assets (Cr) ₹24,184 on 31 Mar 25 Category Debt - Money Market AMC ICICI Prudential Asset Management Company Limited Rating ☆☆☆☆ Risk Low Expense Ratio 0.32 Sharpe Ratio 2.28 Information Ratio 0 Alpha Ratio 0 Min Investment 500 Min SIP Investment 100 Exit Load NIL Yield to Maturity 7.23% Effective Maturity 10 Months 25 Days Modified Duration 10 Months 2 Days Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,561 31 Mar 22 ₹10,963 31 Mar 23 ₹11,572 31 Mar 24 ₹12,450 31 Mar 25 ₹13,414 Returns for ICICI Prudential Money Market Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 24 Apr 25 Duration Returns 1 Month 1.1% 3 Month 2.4% 6 Month 4.2% 1 Year 8% 3 Year 7.2% 5 Year 6.1% 10 Year 15 Year Since launch 7.2% Historical performance (Yearly) on absolute basis

Year Returns 2023 7.7% 2022 7.4% 2021 4.7% 2020 3.7% 2019 6.2% 2018 7.9% 2017 7.7% 2016 6.7% 2015 7.7% 2014 8.3% Fund Manager information for ICICI Prudential Money Market Fund

Name Since Tenure Manish Banthia 12 Jun 23 1.72 Yr. Nikhil Kabra 3 Aug 16 8.58 Yr. Data below for ICICI Prudential Money Market Fund as on 31 Mar 25

Asset Allocation

Asset Class Value Cash 83.1% Debt 16.62% Other 0.27% Debt Sector Allocation

Sector Value Corporate 45.53% Cash Equivalent 30.51% Government 23.68% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity India (Republic of)

- | -7% ₹1,879 Cr 200,000,000

↑ 200,000,000 India (Republic of)

- | -2% ₹470 Cr 50,000,000

↑ 50,000,000 National Bank for Agriculture and Rural Development

Domestic Bonds | -1% ₹325 Cr 7,000

↑ 7,000 Small Industries Development Bank of India

Debentures | -1% ₹279 Cr 6,000

↑ 6,000 India (Republic of)

- | -1% ₹250 Cr 25,000,000

↓ -15,000,000 Muthoot Finance Ltd.

Debentures | -1% ₹185 Cr 4,000

↑ 4,000 08.22 Tn SDL 2025dec

Sovereign Bonds | -1% ₹146 Cr 14,500,000 08.20 GJ Sdl 2025dec

Sovereign Bonds | -1% ₹141 Cr 14,000,000 08.38 OD Sdl 2026

Sovereign Bonds | -1% ₹127 Cr 12,500,000 Bank of Baroda

Debentures | -0% ₹116 Cr 2,500

↑ 2,500 4. Nippon India Money Market Fund

CAGR/Annualized return of 7.4% since its launch. Ranked 27 in Money Market category. Return for 2024 was 7.8% , 2023 was 7.4% and 2022 was 5% . Nippon India Money Market Fund

Growth Launch Date 16 Jun 05 NAV (24 Apr 25) ₹4,103.32 ↑ 1.39 (0.03 %) Net Assets (Cr) ₹15,230 on 31 Mar 25 Category Debt - Money Market AMC Nippon Life Asset Management Ltd. Rating ☆☆☆ Risk Low Expense Ratio 0.37 Sharpe Ratio 2.31 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load NIL Yield to Maturity 7.63% Effective Maturity 8 Months 20 Days Modified Duration 8 Months 2 Days Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,540 31 Mar 22 ₹10,954 31 Mar 23 ₹11,584 31 Mar 24 ₹12,463 31 Mar 25 ₹13,425 Returns for Nippon India Money Market Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 24 Apr 25 Duration Returns 1 Month 1.1% 3 Month 2.4% 6 Month 4.2% 1 Year 8% 3 Year 7.2% 5 Year 6.1% 10 Year 15 Year Since launch 7.4% Historical performance (Yearly) on absolute basis

Year Returns 2023 7.8% 2022 7.4% 2021 5% 2020 3.8% 2019 6% 2018 8.1% 2017 7.9% 2016 6.6% 2015 7.6% 2014 8.3% Fund Manager information for Nippon India Money Market Fund

Name Since Tenure Kinjal Desai 16 Jul 18 6.63 Yr. Vikash Agarwal 14 Sep 24 0.46 Yr. Data below for Nippon India Money Market Fund as on 31 Mar 25

Asset Allocation

Asset Class Value Cash 78.43% Debt 21.29% Other 0.27% Debt Sector Allocation

Sector Value Corporate 48.96% Cash Equivalent 30.14% Government 20.63% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity HDFC Bank Ltd.

Debentures | -2% ₹372 Cr 8,000

↑ 8,000 Small Industries Development Bank of India

Debentures | -2% ₹279 Cr 6,000

↑ 6,000 364 DTB 27022026

Sovereign Bonds | -1% ₹235 Cr 25,000,000 India (Republic of)

- | -1% ₹235 Cr 25,000,000

↑ 25,000,000 India (Republic of)

- | -1% ₹235 Cr 25,000,000

↑ 25,000,000 Indusind Bank Ltd.

Debentures | -1% ₹232 Cr 5,000

↑ 5,000 Axis Bank Ltd.

Debentures | -1% ₹209 Cr 4,500

↑ 4,500 India (Republic of)

- | -1% ₹194 Cr 20,000,000

↑ 20,000,000 364 DTB 04122025

Sovereign Bonds | -1% ₹191 Cr 20,000,000 Small Industries Development Bank of India

Debentures | -1% ₹186 Cr 4,000

↑ 4,000 5. Aditya Birla Sun Life Money Manager Fund

CAGR/Annualized return of 6.9% since its launch. Ranked 7 in Money Market category. Return for 2024 was 7.8% , 2023 was 7.4% and 2022 was 4.8% . Aditya Birla Sun Life Money Manager Fund

Growth Launch Date 13 Oct 05 NAV (24 Apr 25) ₹365.811 ↑ 0.12 (0.03 %) Net Assets (Cr) ₹25,581 on 31 Mar 25 Category Debt - Money Market AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆☆☆ Risk Low Expense Ratio 0.34 Sharpe Ratio 2.64 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 1,000 Exit Load NIL Yield to Maturity 7.35% Effective Maturity 9 Months 4 Days Modified Duration 9 Months Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,587 31 Mar 22 ₹11,008 31 Mar 23 ₹11,630 31 Mar 24 ₹12,519 31 Mar 25 ₹13,489 Returns for Aditya Birla Sun Life Money Manager Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 24 Apr 25 Duration Returns 1 Month 1% 3 Month 2.4% 6 Month 4.1% 1 Year 8% 3 Year 7.2% 5 Year 6.2% 10 Year 15 Year Since launch 6.9% Historical performance (Yearly) on absolute basis

Year Returns 2023 7.8% 2022 7.4% 2021 4.8% 2020 3.8% 2019 6.6% 2018 8% 2017 7.9% 2016 6.8% 2015 7.7% 2014 8.4% Fund Manager information for Aditya Birla Sun Life Money Manager Fund

Name Since Tenure Kaustubh Gupta 15 Jul 11 13.64 Yr. Anuj Jain 22 Mar 21 3.94 Yr. Mohit Sharma 1 Apr 17 7.92 Yr. Data below for Aditya Birla Sun Life Money Manager Fund as on 31 Mar 25

Asset Allocation

Asset Class Value Cash 87.23% Debt 12.53% Other 0.25% Debt Sector Allocation

Sector Value Cash Equivalent 44.21% Corporate 42.1% Government 13.44% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity 182 DTB 29082025

Sovereign Bonds | -4% ₹1,117 Cr 115,000,000 91 Days Tbill

Sovereign Bonds | -2% ₹496 Cr 50,000,000 91 DTB 10042025

Sovereign Bonds | -1% ₹388 Cr 39,000,000

↓ -25,000,000 India (Republic of)

- | -1% ₹291 Cr 30,000,000

↑ 30,000,000 National Bank for Agriculture and Rural Development

Domestic Bonds | -1% ₹256 Cr 5,500

↑ 5,500 7.59% Govt Stock 2026

Sovereign Bonds | -1% ₹232 Cr 23,000,000 Indian Bank

Domestic Bonds | -1% ₹186 Cr 4,000

↑ 4,000 HDFC Bank Ltd.

Debentures | -1% ₹186 Cr 4,000

↑ 4,000 08.16 KA Sdl 2025

Sovereign Bonds | -1% ₹182 Cr 18,000,000 08.14 KA Sdl 2025

Sovereign Bonds | -0% ₹131 Cr 13,000,000

نتیجہ

جب کہ ہم نے منی مارکیٹ کے آلات کے بارے میں جان لیا ہے، یہ ڈیٹ میوچل فنڈز، ان کی اقسام اور درجہ بندی کے بارے میں جاننا بھی ضروری ہے۔ ٹھیک ہے، قرض میوچل فنڈز کو عام وسیع زمروں میں درجہ بندی کیا جاتا ہے جیسے مائع فنڈز، الٹرامختصر مدت کے فنڈز، شارٹ ٹرم فنڈز، لانگ ٹرم انکم فنڈز اورگلٹ فنڈز.

تاہم، منی مارکیٹ فنڈز میں سرمایہ کاری کرنے کے لیے، کی صورت حال کو سمجھنا بہت ضروری ہے۔معیشت، شرح سود کی سمت، اور سرمایہ کاری کرتے وقت کارپوریٹ قرض کے ساتھ ساتھ حکومتی قرض میں پیداوار کی نقل و حرکت کی متوقع سمت۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔