سیکشن 80C انکم ٹیکس ایکٹ 1961

سیکشن 80C ٹیکس بچانے والے سیکشنز میں سے ایک ہے۔انکم ٹیکس ایکٹ جو ٹیکس کٹوتیوں کی اجازت دیتا ہے۔1.50 روپے،000 سرمایہ کاری پر. کا جائزہہندوستان میں انکم ٹیکس انکم ٹیکس ایکٹ 1961 کے زیر انتظام ہے، جو کہ یکم اپریل 1962 سے نافذ ہوا۔ٹیکس کی بچت کی سرمایہ کاری مدتی سرمایہ کاری اور ٹیکس کی بچت کو فروغ دینے کے لیے انکم ٹیکس ایکٹ میں شامل اختیارات۔ انکم ٹیکس ایکٹ کے تحت ٹیکس بچانے والے سیکشنز میں 80C، 80CCC، 80CCD، 80CCE شامل ہیں۔ کوئی بھی ان میں سے کسی بھی سیکشن میں سرمایہ کاری کرکے ٹیکس بچا سکتا ہے، تاہم سیکشن 80C سب سے زیادہ پورا کرنے والا ہے۔

سیکشن 80C - حد

مالی سال 2014 سے، سیکشن 80C کے تحت زیادہ سے زیادہ کٹوتی INR 1,50,000 تک بڑھ گئی ہے۔ یہ سیکشن آپ کی ٹیکس کی ذمہ داری کو کم کرتا ہے اور یہاں تک کہ اگر آپ 30% کے سب سے زیادہ ٹیکس بریکٹ کے تحت آتے ہیں، تو آپ INR 45,000 بچاتے ہیں۔ بہتر کے لیے مختلف سرمایہ کاری میں اپنی بچتوں کو متنوع کرنے کا مشورہ دیا جاتا ہے۔ٹیکس چھوٹ 80C کے تحت سرمایہ کاری کے کئی اختیارات دستیاب ہیں جو سیکشن 80C کے تحت کٹوتیوں کے لیے اہل ہیں۔ کچھ بڑی سرمایہ کاری کے بارے میں جاننے کے لیے، نیچے پڑھیں!

انکم ٹیکس ایکٹ کے سیکشن 80C کے تحت آنے والی ٹیکس کٹوتیاں

- پریمیم کے لیےزندگی کا بیمہ

- پی پی ایف کے لیے تعاون

- پی ایف کے لیے شراکت

- حکومت یا خود کی طرف سے قابل ادائیگی موخر سالانہ

- سپراینیویشن فنڈ میں عطیات

- ULIPs میں سرمایہ کاری

- پنشن فنڈز میں شراکت

- ٹیوشن فیس زیادہ سے زیادہ 2 بچے

- سالانہ کے منصوبےبیمہ کمپنیاں سمیتایل آئی سی

- گھر کے قرض کی ادائیگی

- میں سرمایہ کاریباہمی چندہ

- کم از کم 5 سال کی مدت کے لیے فکسڈ ڈپازٹس

- سینئر سٹیزن سیونگ سکیم کے لیے تعاون

Talk to our investment specialist

سیکشن 80C کے تحت کٹوتیوں کے لیے اہل سرمایہ کاری

1. ELSS سرمایہ کاری یا ایکویٹی سے منسلک بچت اسکیم

- ای ایل ایس ایس میوچل فنڈز ٹیکس بچانے والی بہترین سرمایہ کاری میں سے ایک ہیں کیونکہ یہ اچھے منافع پیش کرتے ہیں اور ان میں سب سے کم لاک ان مدت (3 سال) ہوتی ہے۔ٹیکس بچانے کی اسکیم.

- ELSS میوچل فنڈز اپنے اثاثوں کا کم از کم 65% مارکیٹ سے منسلک آلات میں لگاتے ہیں جیسےایکوئٹیز اور اسٹاک مارکیٹ.

- سیکشن 80C کے تحت، INR 1,50,00 تک کی ELSS کی سرمایہ کاری ٹیکس وقفے کے لیے اہل ہیں۔

- اسٹاک مارکیٹس سے بڑے پیمانے پر منسلک ہونے کی وجہ سے، ELSS فنڈز گارنٹی شدہ ریٹرن پیش نہیں کرتے ہیں، لیکن بہترین کارکردگی والے فنڈز کے ذریعے اچھا منافع پیدا کرتے ہیں۔کمپاؤنڈنگ کی طاقت.

- بجٹ 2018 کے مطابق، ELSS لانگ ٹرم کیپیٹل گینز (LTCG) کو راغب کرے گا۔ طویل مدتی کے تحت سرمایہ کاروں پر 10% (بغیر اشاریہ کے) ٹیکس لگایا جائے گا۔سرمایہ حاصل ٹیکس INR 1 لاکھ تک کے منافع ہیں۔ٹیکس سے پاک. پر ٹیکس10% INR 1 لاکھ سے اوپر کے منافع پر لاگو ہوتا ہے۔

کی فہرست میں سے کوئی انتخاب کرسکتا ہے۔بہترین elss میوچل فنڈز ٹیکس بچانے والی سرمایہ کاری کے لیے۔

2. پی پی ایف سرمایہ کاری یا پبلک پروویڈنٹ فنڈ

- افراد شریک حیات، خود یا بچوں کے نام سے پی پی ایف اکاؤنٹس میں دیے گئے اپنے تعاون کے لیے ٹیکس میں چھوٹ کا دعویٰ کر سکتے ہیں۔

- مالی سال 2017-2018 کے لیے، سیکشن 80C کے تحت زیادہ سے زیادہ کٹوتی کی اجازت INR 1,50,000 تک ہے۔

- PPF اکاؤنٹ کی شرح سود کی ضمانت دی جاتی ہے، لہذا PPF سرمایہ کاری مقررہ منافع پیش کرتی ہے۔

- فی الحال، مالی سال 2017-2018 کے لیے PPF کی شرح سود 8% p.a. ہے، جو کہ سالانہ مرکب ہے۔

3. ای پی ایف انویسٹمنٹ یا ایمپلائی پراویڈنٹ فنڈ

- انکم ٹیکس ایکٹ کے سیکشن 80C کے تحت، آجر کی شراکتای پی ایف اکاؤنٹ 1,50,000 روپے تک ٹیکس کٹوتیوں کے لیے ذمہ دار ہے۔

- EPF اکاؤنٹ میں حصہ تنخواہ کا 12% ہے۔

- مالی سال 2017-18 کے لیے، EPF پر سود کی شرح 8.55% سالانہ مقرر کی گئی ہے۔

4. ایف ڈی یا ٹیکس سیونگ ڈپازٹ

- فکسڈ ڈپازٹس کی سرمایہ کاری کی مدت 5 سال ہے اور اسے وقت سے پہلے واپس نہیں لیا جا سکتا۔

- ٹیکس بچانے والے فکسڈ ڈپازٹس سیکشن 80C کے تحت INR 1,50,000 تک کی سرمایہ کاری پر ٹیکس چھوٹ فراہم کریں۔

- فکسڈ ڈپازٹس کی شرح سود عام طور پر 7-9% p.a کے درمیان ہوتی ہے۔ موجودہ شرح سود پر منحصر ہے۔

- فکسڈ ڈپازٹ سرمائے کے تحفظ اور منافع کی ضمانت فراہم کرتے ہیں۔ تاہم، کےایف ڈی ریٹرن قابل ٹیکس ہیں.

5. این پی ایس انویسٹمنٹ یا نیشنل پنشن سسٹم

- ہندوستانی حکومت کی طرف سے ایک پہل، NPS کام کرنے والے پیشہ ور افراد یا غیر منظم شعبے میں کام کرنے والوں کے لیے پنشن سکیم ہے۔

- اوپر کی سرمایہ کاری کی طرح، NPS میں INR 1,50,000 تک کی سرمایہ کاری انکم ٹیکس ایکٹ کے سیکشن 80C کے تحت ٹیکس کٹوتیوں کے لیے ذمہ دار ہے۔

- اس کے علاوہ، اضافی INR 50,000 کے تحت چھوٹ کا دعوی کیا جا سکتا ہےسیکشن 80CCD(1B)، اگر کی طرف مزید رضاکارانہ سرمایہ کاری کی جاتی ہے۔این پی ایس اکاؤنٹ.

- سرمایہ کار اپنے مطابق NPS پلان کا انتخاب کر سکتے ہیں۔رسک پروفائل.

6. NSC سرمایہ کاری یا قومی بچت کے سرٹیفکیٹ

- ایک چھوٹی بچت کا آلہ، NSCs میں 5 سال کی لاک ان مدت ہوتی ہے اور وہ سیکشن 80C کے تحت ٹیکس فوائد کے اہل ہیں۔

- NSC سرمایہ کاری پر ٹیکس کٹوتیوں کا دعوی کرنے کے لیے، کوئی زیادہ سے زیادہ INR 1,50,000 کی NSC سرمایہ کاری کر سکتا ہے۔

- سود ہر سال کمپاؤنڈ کیا جاتا ہے لیکن قابل ٹیکس ہے، حالانکہ اس کی دوبارہ سرمایہ کاری کی جا سکتی ہے جو اسے 80C کٹوتیوں کا ذمہ دار بناتی ہے۔

- مالی سال 2017-18 کے لیے، NSCs پر شرح سود 7.9% p.a.

7. ULIP یا یونٹ سے منسلک بیمہ کے منصوبے

- ULIP یایونٹ لنکڈ انشورنس پلان کا ایک مجموعہ ہےانشورنس اور ایکویٹی سرمایہ کاری۔

- انکم ٹیکس کے سیکشن 80C کے تحت اہل زیادہ سے زیادہ کٹوتی INR 1,50,000 تک ہے۔

- مارکیٹ سے منسلک پروڈکٹ ہونے کے ناطے، ULIPs ضمانت شدہ واپسی کی پیشکش نہیں کرتے ہیں۔ اگرچہ ان میں طویل مدتی منافع کی پیشکش کی اعلیٰ صلاحیت ہے۔

8. لائف انشورنس

- انکم ٹیکس کے سیکشن 80C کے تحت اہل زیادہ سے زیادہ کٹوتی INR 1,50,000 تک ہے۔

- Edowment کی قسم کا لائف انشورنس، ULIP،مدت زندگیٹیکس کی بچت کے لیے سالانہ کی اجازت ہے۔

9. سنکنیا سمردھی یوجنا۔

- یہ اسکیم خاص طور پر لڑکی کے لیے اس کے والدین یا سرپرستوں کے ذریعے کی جانے والی سرمایہ کاری کے لیے بنائی گئی ہے۔

- سیکشن 80C کے تحت ٹیکس کی بچت کے لیے ذمہ دار،سوکنیا سمردھی یوجنا۔ اکاونٹ 21 سال بعد میچور ہو جاتا ہے۔

- مالی سال 2017-2018 کے لیے، اس اسکیم کی شرح سود 8.4% p.a ہے۔ شرح سود سالانہ کمپاؤنڈ ہوتی ہے اور ٹیکس سے مکمل طور پر مستثنیٰ ہے۔

- سوکنیا سمردھی یوجنا میں جو سرمایہ کاری ٹیکس کٹوتی کے اہل ہیں وہ INR 1,50,000 سے زیادہ نہیں ہوسکتی ہیں۔

10. SCSS یا سینئر سٹیزنز سیونگ سکیم

- یہ اسکیم صرف بزرگ شہریوں کے لیے تیار کی گئی ہے، جن کی عمر 60 سال سے زیادہ ہے یا انھوں نے اس کا انتخاب کیا ہے۔ریٹائرمنٹ 55 سال کی عمر میں.

- ٹیکس چھوٹ کے لیے زیادہ سے زیادہ SCSS سرمایہ کاری واجب الادا ہے INR 1,50,000 اور موجودہ شرح سود 8.4%p.a ہے۔

سیکشن کے تحت جانیں کہ کہاں محفوظ کرنا ہے۔ 80C

سیکشن 80C کے تحت کوئی ٹیکس کہاں بچا سکتا ہے؟ اگرچہ اس سوال کا جواب موضوعی ہے اور ہر شخص سے مختلف ہوتا ہے، ذیل میں سیکشن 80C کے تحت ٹیکس کٹوتیوں کے لیے دستیاب سرمایہ کاری کے چند بہترین اختیارات ہیں۔ ان کے بارے میں سب سے اچھی بات یہ ہے کہ یہ وہ سرمایہ کاری ہیں جو لوگ عام طور پر کرتے ہیں، اس لیے ان میں سرمایہ کاری کا کوئی اضافی بوجھ نہیں ہے۔ مندرجہ ذیل میں سے کسی کے ساتھ سیکشن 80C بچت حاصل کریں-

لائف انشورنس پر پریمیم

زندگی کی بیمہ کی کوریج ہر کمانے والے فرد کے لیے مطلوب ہے جو انحصار کرتا ہے۔ آپ کی لائف انشورنس کے لیے ادا کردہ سالانہ پریمیم سیکشن 80C کے تحت ٹیکس کی بچت کا حقدار ہے۔

ہوم لون کی ادائیگی

اس سیکشن کے تحت، آپ کے ہوم لون کی اصل رقم کی واپسی ٹیکس کی بچت کے لیے اہل ہے۔ اس کے علاوہ، کٹوتیوں کا اطلاق سٹیمپ ڈیوٹی، رجسٹریشن فیس اور منتقلی کے اخراجات پر ہوتا ہے۔

بچوں کی ٹیوشن فیس

دو بچوں کی تعلیم کے لیے کسی بھی اسکول، کالج، یونیورسٹی یا تعلیمی ادارے کو ادا کی جانے والی ٹیوشن فیس سیکشن 80C کے تحت کٹوتی کے لیے اہل ہے۔

80C کے علاوہ ٹیکس بچانے والی سرمایہ کاری

انکم ٹیکس ایکٹ کے سیکشن 80C کے کچھ ذیلی حصے بھی ہیں۔

یہ شامل ہیں-

| ٹیکس سیونگ سیکشنز 1 | 80C کٹوتیاں (INR) | سرمایہ کاری کی اہلیت |

|---|---|---|

| سیکشن 80CCC | 1,50,000 | پنشن کے منصوبوں کے لیے ادائیگیاں |

| سیکشن 80CCD | 1,50,000 | مرکزی حکومت کی تصدیق شدہ پنشن اسکیموں میں شراکت |

| سیکشن 80CCF | 20,000 | طویل مدتی انفراسٹرکچر کے لیے کی گئی سرمایہ کاریبانڈز |

| سیکشن 80CCG | 25,000 | حکومت کی منظور شدہ ایکویٹی اسکیموں میں کی گئی سرمایہ کاری |

سیکشن 80CCC

سیکشن 80CCC ایک ٹیکس بچانے والا سیکشن ہے جس کے تحت ایک فرد پنشن پلانز یا بیمہ کنندگان کے کسی سالانہ پلان کے لیے ادائیگیوں کے لیے INR 1,50,000 تک ٹیکس کٹوتیوں کا دعویٰ کر سکتا ہے۔ سیکشن 80CCC کے تحت کٹوتیوں کا دعوی کرنے کے لیے، سالانہ پلان خاص طور پر سیکشن 10(23AAB) میں مذکور فنڈ سے وراثت میں پنشن کے لیے ہونا چاہیے۔

نوٹ: اگر سرمایہ کار میچورٹی سے پہلے پلان سے باہر نکل جاتے ہیں تو سرنڈر ویلیو وصولی کے سال میں قابل ٹیکس ہوگی۔

سیکشن 80CCD

سیکشن 80CCD کے تحت، ایک انفرادی ٹیکس دہندہ INR 1,50,000 تک ٹیکس کٹوتیوں کا دعویٰ کر سکتا ہے اگر فرد اور اس کا آجر مرکزی حکومت کی تصدیق شدہ پنشن اسکیموں میں تعاون کرتا ہے۔

نوٹ: تعاون کی گئی رقم پر ٹیکس کی کٹوتی صرف اس صورت میں قابل ہے جب رقم فرد کی تنخواہ کے 10% سے زیادہ نہ ہو۔ مالی سال 2017-18 سے، خود ملازم فرد کے لیے واجب الادا زیادہ سے زیادہ کٹوتی پہلے کی 10% حد سے بڑھ کر مجموعی تنخواہ کے 20% ہو گئی ہے جو زیادہ سے زیادہ INR 1,50,000 سے مشروط ہے۔

سیکشن 80CCF

سیکشن 80CCF طویل مدتی انفراسٹرکچر بانڈز میں کی جانے والی سرمایہ کاری پر ٹیکس کٹوتیوں کی اجازت دیتا ہے جو حکومت سے تصدیق شدہ ہیں۔ ایک فرد اور HUFs دونوں سیکشن 80CCF کے تحت INR 20,000 تک کٹوتیوں کا دعوی کر سکتے ہیں۔

سیکشن 80CCG

حکومت کی منظور شدہ ایکویٹی اسکیموں میں سرمایہ کاری کرنے والے انفرادی ٹیکس دہندگان سیکشن 80CCG کے تحت INR 25,000 تک زیادہ سے زیادہ کٹوتیوں کا دعویٰ کرسکتے ہیں۔

نوٹ: سیکشن 80CCG کے تحت دعوی کردہ کٹوتی ایکویٹی اسکیموں میں لگائی گئی رقم کے 50% سے زیادہ نہیں ہوسکتی ہے۔

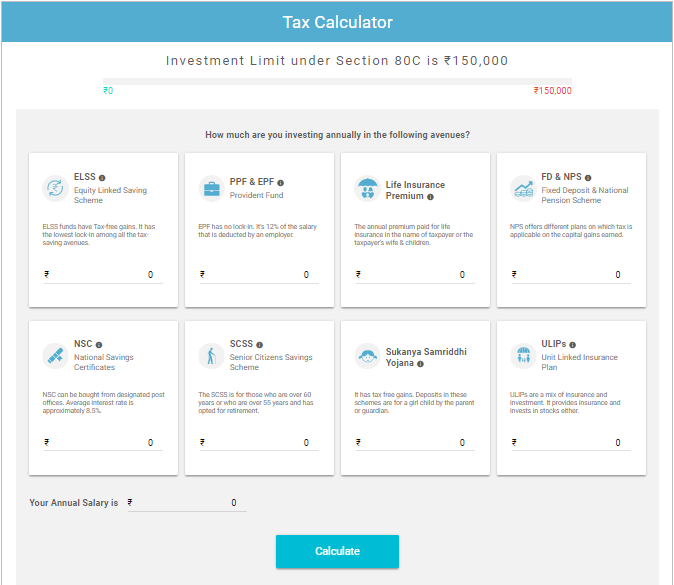

انکم ٹیکس کیلکولیٹر

ٹیکس کی بچت ضروری ہے! ہم میں سے اکثر لوگ یہ حساب لگانے کے لیے جدوجہد کرتے ہیں کہ انکم ٹیکس بچانے کے لیے کتنی سرمایہ کاری کرنی ہے۔ ٹھیک ہے، ہمارے پاس یہاں ایک حل ہے:

بس اپنی سالانہ تنخواہ اور اپنی متعلقہ سرمایہ کاری کو بھریں، اور اپنی ٹیکس واجبات کا حساب لگائیں۔

دنیا میں سب سے مشکل چیز ٹیکس کو سمجھنا ہے۔ لہذا، بہتر ہے کہ ٹیکس بچانے والے سرمایہ کاری کے اختیارات کا تجزیہ کریں اور ان کو منتخب کریں جو آپ کے بچت کے منصوبوں کے مطابق ہوں۔ بہتر سرمایہ کاری کریں، بہتر ٹیکس بچائیں!

ٹیکس ادا کرنا سزا نہیں ذمہ داری ہے

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔