Table of Contents

- ইক্যুইটি স্কিম নতুন শ্রেণীকরণ

- ঋণ প্রকল্পে নতুন শ্রেণীকরণ

- 1. রাতারাতি তহবিল

- 2. তরল তহবিল

- 3. অতি স্বল্প মেয়াদী তহবিল

- 4. নিম্ন মেয়াদী তহবিল

- 5. মানি মার্কেট ফান্ড

- 6. স্বল্প মেয়াদী তহবিল

- 7. মাঝারি মেয়াদী তহবিল

- 8. মাঝারি থেকে দীর্ঘ মেয়াদী তহবিল

- 9. দীর্ঘ মেয়াদী তহবিল

- 10. ডাইনামিক বন্ড ফান্ড

- 11. কর্পোরেট বন্ড ফান্ড

- 12. ক্রেডিট রিস্ক ফান্ড

- 13. ব্যাংকিং এবং PSU তহবিল

- 14. তহবিল প্রযোজ্য

- 15. 10 বছরের ধ্রুবক মেয়াদ সহ গিল্ট ফান্ড

- 16. ফ্লোটার ফান্ড

- হাইব্রিড স্কিমে নতুন শ্রেণীকরণ

- সমাধান ওরিয়েন্টেড স্কিম

- অন্যান্য স্কিম

SEBI দ্বারা প্রবর্তিত নতুন মিউচুয়াল ফান্ড শ্রেণীকরণ

সিকিউরিটিজ অ্যান্ড এক্সচেঞ্জ বোর্ড অফ ইন্ডিয়া (সেবি) নতুন এবং বিস্তৃত বিভাগ চালু করেছেযৌথ পুঁজি বিভিন্ন মিউচুয়াল ফান্ড দ্বারা চালু করা অনুরূপ স্কিমগুলিতে অভিন্নতা আনার জন্য। এটি লক্ষ্য করা এবং নিশ্চিত করা যে বিনিয়োগকারীরা পণ্যগুলির তুলনা করা এবং আগে উপলব্ধ বিভিন্ন বিকল্পগুলি মূল্যায়ন করা সহজতর করতে পারে।বিনিয়োগ একটি স্কিমে।

SEBI বিনিয়োগকারীদের জন্য মিউচুয়াল ফান্ড বিনিয়োগকে সহজ করতে চায় যাতে বিনিয়োগকারীরা তাদের চাহিদা অনুযায়ী বিনিয়োগ করতে পারে,আর্থিক লক্ষ্য এবংঝুকিপুন্ন ক্ষুধা. SEBI 6ই অক্টোবর 2017-এ নতুন মিউচুয়াল ফান্ড শ্রেণীকরণ প্রচার করেছে। এই আদেশমিউচুয়াল ফান্ড হাউস তাদের সমস্ত স্কিম (বিদ্যমান এবং ভবিষ্যত স্কিম) 5টি বিস্তৃত বিভাগ এবং 36টি উপ-শ্রেণীতে ভাগ করুন।

আসুন SEBI দ্বারা প্রবর্তিত নতুন স্বতন্ত্র বিভাগগুলি দেখুনইক্যুইটি ফান্ড, ডেট ফান্ড, হাইব্রিড ফান্ড, সলিউশন ওরিয়েন্টেড ফান্ড এবং অন্যান্য স্কিম

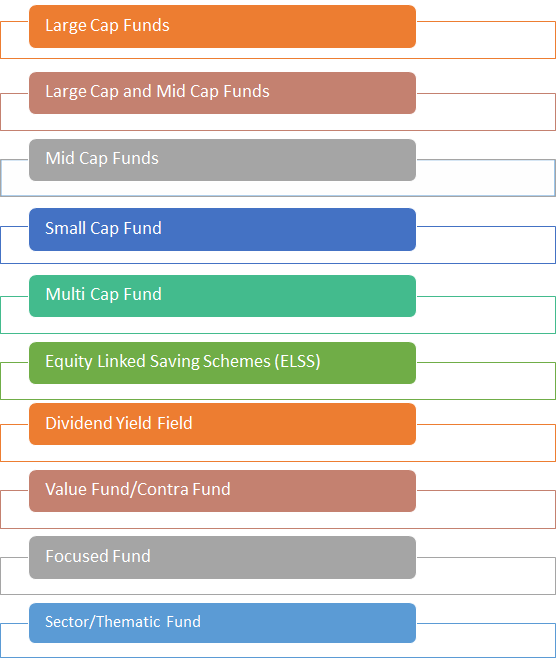

ইক্যুইটি স্কিমে নতুন শ্রেণীকরণ

বড় ক্যাপ, মিড ক্যাপ এবং কী কী তা SEBI একটি স্পষ্ট শ্রেণীবিভাগ সেট করেছেছোট টুপি:

| বাজার ক্যাপিটালাইজেশন | বর্ণনা |

|---|---|

| বড় ক্যাপ কোম্পানি | সম্পূর্ণ বাজার মূলধনের পরিপ্রেক্ষিতে 1ম থেকে 100তম কোম্পানি |

| মিড ক্যাপ কোম্পানি | সম্পূর্ণ বাজার মূলধনের পরিপ্রেক্ষিতে 101 তম থেকে 250 তম কোম্পানি৷ |

| ছোট ক্যাপ কোম্পানি | সম্পূর্ণ বাজার মূলধনের পরিপ্রেক্ষিতে 251তম কোম্পানি |

এখানে তাদের সাথে নতুন ইক্যুইটি ফান্ড বিভাগের তালিকা রয়েছেসম্পদ বরাদ্দ পরিকল্পনা:

1. লার্জ ক্যাপ ফান্ড

এই তহবিলগুলি প্রধানত বড়-ক্যাপ স্টকগুলিতে বিনিয়োগ করে। বড়-ক্যাপ স্টকগুলির এক্সপোজার স্কিমের মোট সম্পদের ন্যূনতম 80 শতাংশ হতে হবে।

2. লার্জ এবং মিড ক্যাপ ফান্ড

এই স্কিমগুলি বড় এবং মিড ক্যাপ স্টক উভয় ক্ষেত্রেই বিনিয়োগ করে। এই তহবিলগুলি মিড এবং লার্জ ক্যাপ স্টকগুলিতে ন্যূনতম 35 শতাংশ বিনিয়োগ করবে।

3. মিড ক্যাপ ফান্ড

এটি একটি স্কিম যা প্রধানত বিনিয়োগ করেমিড-ক্যাপ স্টক স্কিমটি তার মোট সম্পদের 65 শতাংশ মিড-ক্যাপ স্টকগুলিতে বিনিয়োগ করবে।

4. স্মল ক্যাপ ফান্ড

ছোট-ক্যাপ স্টকগুলিতে পোর্টফোলিওটির মোট সম্পদের কমপক্ষে 65 শতাংশ থাকা উচিত।

5. মাল্টি ক্যাপ ফান্ড

এই ইক্যুইটি স্কিমটি মার্কেট ক্যাপ জুড়ে বিনিয়োগ করে, যেমন, বড় ক্যাপ, মিড ক্যাপ এবং ছোট ক্যাপ। এর মোট সম্পদের ন্যূনতম 65 শতাংশ ইক্যুইটিতে বরাদ্দ করা উচিত।

6. ইএলএসএস

ইক্যুইটি লিঙ্কড সেভিংস স্কিম (ইএলএসএস) হল একটি কর সঞ্চয় তহবিল যা তিন বছরের লক-ইন সময়ের সাথে আসে। এর মোট সম্পদের ন্যূনতম 80 শতাংশ ইক্যুইটিতে বিনিয়োগ করতে হবে।

7. লভ্যাংশ ফলন তহবিল

এই তহবিল প্রধানত লভ্যাংশ প্রদানকারী স্টকগুলিতে বিনিয়োগ করবে। এই স্কিমটি তার মোট সম্পদের ন্যূনতম 65 শতাংশ ইক্যুইটিতে বিনিয়োগ করবে, কিন্তু লভ্যাংশ প্রদানকারী স্টকগুলিতে।

8. মূল্য তহবিল

এটি একটি ইক্যুইটি ফান্ড যা মূল্য বিনিয়োগ কৌশল অনুসরণ করবে।

9. কাউন্টার ফান্ড

এই ইক্যুইটি স্কিম বিপরীত বিনিয়োগ কৌশল অনুসরণ করবে। ভ্যালু/কন্ট্রা তার মোট সম্পদের কমপক্ষে ৬৫ শতাংশ ইক্যুইটিতে বিনিয়োগ করবে, তবে একটি মিউচুয়াল ফান্ড হাউস হয় একটি অফার করতে পারেমূল্য তহবিল বা কপটভূমির বিরুদ্ধে, কিন্তু উভয় নয়।

10. ফোকাসড ফান্ড

এই তহবিলটি বড়, মধ্য, ছোট বা মাল্টি-ক্যাপ স্টকগুলিতে ফোকাস করবে, তবে সর্বাধিক 30টি স্টক থাকতে পারে।নিবদ্ধ তহবিল ইক্যুইটিতে তার মোট সম্পদের অন্তত 65 শতাংশ বিনিয়োগ করতে পারে।

11. সেক্টর/থিম্যাটিক ফান্ড

এই তহবিলগুলি একটি নির্দিষ্ট খাতে বা একটি থিমে বিনিয়োগ করে। এই স্কিমগুলির মোট সম্পদের অন্তত 80 শতাংশ একটি নির্দিষ্ট সেক্টর বা থিমে বিনিয়োগ করা হবে।

Talk to our investment specialist

ঋণ প্রকল্পে নতুন শ্রেণীকরণ

SEBI-এর নতুন শ্রেণীবিভাগ অনুযায়ী,ঋণ তহবিল স্কিম 16 বিভাগ আছে. এখানে তালিকা আছে:

1. রাতারাতি তহবিল

এই ঋণ প্রকল্পটি একদিনের পরিপক্কতার সাথে রাতারাতি সিকিউরিটিজে বিনিয়োগ করবে।

2. তরল তহবিল

এই স্কিম ঋণ বিনিয়োগ করবে এবংঅর্থ বাজার 91 দিন পর্যন্ত পরিপক্কতার সাথে সিকিউরিটিজ।

3. অতি স্বল্প মেয়াদী তহবিল

এই স্কিমটি তিন থেকে ছয় মাসের মধ্যে ম্যাকাওলে সময়কাল সহ ঋণ এবং মানি মার্কেট সিকিউরিটিজে বিনিয়োগ করবে। ম্যাকোলে সময়কাল পরিমাপ করে যে বিনিয়োগ পুনরুদ্ধার করতে স্কিমটি কতক্ষণ লাগবে।

4. নিম্ন মেয়াদী তহবিল

এই স্কিমটি ছয় থেকে 12 মাসের মধ্যে ম্যাকোলে সময়কাল সহ ঋণ এবং অর্থ বাজারের সিকিউরিটিজে বিনিয়োগ করবে।

5. মানি মার্কেট ফান্ড

এই স্কিমটি এক বছর পর্যন্ত ম্যাচিউরিটি থাকা মানি মার্কেট ইনস্ট্রুমেন্টে বিনিয়োগ করবে।

6. স্বল্প মেয়াদী তহবিল

এই স্কিমটি এক থেকে তিন বছরের ম্যাকোলে সময়কালের সাথে ঋণ এবং অর্থ বাজারের উপকরণগুলিতে বিনিয়োগ করবে।

7. মাঝারি মেয়াদী তহবিল

এই স্কিমটি তিন থেকে চার বছরের ম্যাকোলে সময়কালের সাথে ঋণ এবং অর্থ বাজারের উপকরণগুলিতে বিনিয়োগ করবে।

8. মাঝারি থেকে দীর্ঘ মেয়াদী তহবিল

এই স্কিমটি চার থেকে সাত বছরের ম্যাকোলে সময়কালের সাথে ঋণ এবং অর্থ বাজারের উপকরণগুলিতে বিনিয়োগ করবে।

9. দীর্ঘ মেয়াদী তহবিল

এই স্কিমটি ঋণ এবং অর্থ বাজারের উপকরণগুলিতে বিনিয়োগ করবে যার মেয়াদ সাত বছরের বেশি।

10. ডাইনামিক বন্ড ফান্ড

এটি একটি ঋণ প্রকল্প যা সমস্ত সময়কাল জুড়ে বিনিয়োগ করে।

11. কর্পোরেট বন্ড ফান্ড

এই ঋণ পরিকল্পনা প্রধানত সর্বোচ্চ রেট কর্পোরেট বিনিয়োগ করেবন্ড. ফান্ডটি তার মোট সম্পদের ন্যূনতম 80 শতাংশ সর্বোচ্চ রেটযুক্ত কর্পোরেট বন্ডে বিনিয়োগ করতে পারে

12. ক্রেডিট রিস্ক ফান্ড

এই স্কিমটি AA তে এবং উচ্চ-রেটযুক্ত কর্পোরেট বন্ডের নীচে বিনিয়োগ করবে৷ ক্রেডিট রিস্ক ফান্ডকে তার সম্পদের অন্তত 65 শতাংশ সর্বোচ্চ-রেটেড উপকরণের নিচে বিনিয়োগ করা উচিত।

13. ব্যাংকিং এবং PSU তহবিল

এই স্কিমটি প্রধানত ব্যাঙ্ক, পাবলিক ফাইন্যান্সিয়াল ইনস্টিটিউশনাল, পাবলিক সেক্টর আন্ডারটেকিং-এর ঋণ উপকরণগুলিতে বিনিয়োগ করে।

14. তহবিল প্রযোজ্য

এই স্কিমটি মেয়াদপূর্তিতে সরকারী সিকিউরিটিতে বিনিয়োগ করে।গিল্ট ফান্ড সরকারী সিকিউরিটিজে তার মোট সম্পদের ন্যূনতম 80 শতাংশ বিনিয়োগ করবে।

15. 10 বছরের ধ্রুবক মেয়াদ সহ গিল্ট ফান্ড

এই স্কিমটি 10 বছরের পরিপক্কতার সাথে সরকারী সিকিউরিটিজে বিনিয়োগ করবে। 10 বছরের ধ্রুবক মেয়াদ সহ গিল্ট ফান্ড সরকারী সিকিউরিটিজে ন্যূনতম 80 শতাংশ বিনিয়োগ করবে।

16. ফ্লোটার ফান্ড

এই ঋণ প্রকল্প প্রধানত বিনিয়োগভাসমান হার যন্ত্র ফ্লোটার ফান্ড তার মোট সম্পদের ন্যূনতম ৬৫ শতাংশ ফ্লোটিং রেট ইনস্ট্রুমেন্টে বিনিয়োগ করবে।

হাইব্রিড স্কিমে নতুন শ্রেণীকরণ

নতুন SEBI এর প্রবিধান অনুসারে, হাইব্রিড ফান্ডের ছয়টি বিভাগ থাকবে:

1. রক্ষণশীল হাইব্রিড তহবিল

এই স্কিমটি প্রধানত ঋণের উপকরণগুলিতে বিনিয়োগ করবে। তাদের মোট সম্পদের প্রায় 75 থেকে 90 শতাংশ ঋণের উপকরণে এবং প্রায় 10 থেকে 25 শতাংশ ইক্যুইটি-সম্পর্কিত উপকরণগুলিতে বিনিয়োগ করা হবে।

2. ব্যালেন্সড হাইব্রিড ফান্ড

এই তহবিল তার মোট সম্পদের প্রায় 40-60 শতাংশ ঋণ এবং ইক্যুইটি উভয় উপকরণে বিনিয়োগ করবে।

3. আগ্রাসী হাইব্রিড তহবিল

এই তহবিল তার মোট সম্পদের প্রায় 65 থেকে 85 শতাংশ ইক্যুইটি-সম্পর্কিত উপকরণগুলিতে এবং তাদের সম্পদের প্রায় 20 থেকে 35 শতাংশ ঋণের উপকরণগুলিতে বিনিয়োগ করবে। মিউচুয়াল ফান্ড হাউসগুলি হয় একটি সুষম হাইব্রিড বা আক্রমণাত্মক অফার করতে পারেহাইব্রিড ফান্ড, উভয় নয়।

4. ডাইনামিক অ্যাসেট অ্যালোকেশন বা ব্যালেন্সড অ্যাডভান্টেজ ফান্ড

এই স্কিমটি গতিশীলভাবে তাদের ইক্যুইটি এবং ঋণ উপকরণে বিনিয়োগ পরিচালনা করবে।

5. মাল্টি অ্যাসেট অ্যালোকেশন

এই স্কিমটি তিনটি সম্পদ শ্রেণীতে বিনিয়োগ করতে পারে, যার মানে তারা ইক্যুইটি এবং ঋণ ছাড়াও একটি অতিরিক্ত সম্পদ শ্রেণীতে বিনিয়োগ করতে পারে। তহবিলের প্রতিটি সম্পদ শ্রেণিতে কমপক্ষে 10 শতাংশ বিনিয়োগ করা উচিত। বিদেশী সিকিউরিটিজ একটি পৃথক সম্পদ শ্রেণী হিসাবে গণ্য করা হবে না.

6. আরবিট্রেজ ফান্ড

এই তহবিল সালিসি কৌশল অনুসরণ করবে এবং তার সম্পদের অন্তত 65 শতাংশ ইক্যুইটি-সম্পর্কিত উপকরণগুলিতে বিনিয়োগ করবে।

7. ইক্যুইটি সঞ্চয়

এই স্কিমটি ইক্যুইটি, আরবিট্রেজ এবং ঋণে বিনিয়োগ করবে। ইক্যুইটি সঞ্চয় মোট সম্পদের কমপক্ষে 65 শতাংশ স্টকে এবং ন্যূনতম 10 শতাংশ ঋণে বিনিয়োগ করবে। স্কিমটি স্কিম তথ্য নথিতে ন্যূনতম হেজড এবং আনহেজড বিনিয়োগের কথা বলবে।

সমাধান ওরিয়েন্টেড স্কিম

1. অবসর তহবিল

এটা একটাঅবসর সমাধান ভিত্তিক স্কিম যার লক-ইন থাকবে পাঁচ বছর বা অবসরের বয়স পর্যন্ত।

2. শিশুদের তহবিল

এটি একটি শিশুমুখী স্কিম যা পাঁচ বছরের জন্য বা শিশুর বয়স পূর্ণ না হওয়া পর্যন্ত, যেটি আগে হয়।

অন্যান্য স্কিম

1. ইনডেক্স ফান্ড/ইটিএফ

এই তহবিল একটি নির্দিষ্ট সূচকের সিকিউরিটিজে তার মোট সম্পদের অন্তত 95 শতাংশ বিনিয়োগ করতে পারে।

2. FOFs (বিদেশী এবং দেশীয়)

এই তহবিলটি তার মোট সম্পদের ন্যূনতম 95 শতাংশ বিনিয়োগ করতে পারেঅন্তর্নিহিত তহবিল

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।