Table of Contents

નાણાકીય નિવેદન વિશ્લેષણની મૂળભૂત બાબતો

કંપનીની નાણાકીય સમીક્ષા કરવાની પ્રક્રિયાનિવેદનો નિર્ણય લેવાના હેતુ માટે નાણાકીય તરીકે ઓળખાય છેનિવેદન વિશ્લેષણ બાહ્ય હિસ્સેદારો તેનો ઉપયોગ સંસ્થાના સામાન્ય સ્વાસ્થ્ય તેમજ તેના મૂલ્યાંકન માટે કરે છેનાણાકીય દેખાવ અને બિઝનેસ વર્થ.

નાણાકીય નિવેદન વિશ્લેષણના વપરાશકર્તાઓ

વિવિધ લોકો નાણાકીય નિવેદન વિશ્લેષણનો ઉપયોગ કરે છે. તેઓ નીચે મુજબ છે:

પે firmીનું સંચાલન: કંપનીના ફાઇનાન્સ કંટ્રોલર કંપનીના નાણાકીય નિવેદનોનું ચાલુ સંશોધન કરે છે, મુખ્યત્વે ઓપરેશનલ સૂચકાંકો, જેમ કે પ્રોડક્ટ દીઠ નફો, ડિસ્ટ્રીબ્યુશન ચેનલ દીઠ ખર્ચ, ડિલિવરી દીઠ ખર્ચ અને અન્ય મેટ્રિક્સ જે બહારના પક્ષોને દેખાતા નથી.

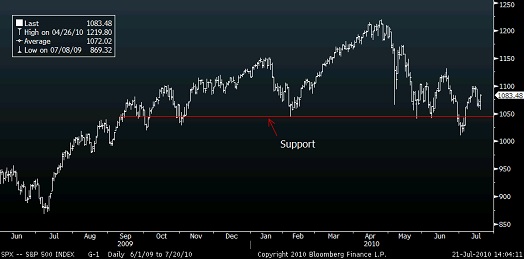

રોકાણકારો: વર્તમાન અને સંભવિત રોકાણકારો તેના આરોગ્યની આકારણી કરવા માટે સંસ્થાના નાણાકીય ખાતાઓની તપાસ કરે છે. તેઓ કંપનીના ડિવિડન્ડ ચૂકવવા, રોકડ પ્રવાહ બનાવવા અને ઓછામાં ઓછા theતિહાસિક દરે વૃદ્ધિ કરવાની કંપનીની ક્ષમતાને સમજવા માટે આ કરે છે.

લેણદારો: એક લેણદાર, અથવા તે બાબત માટે અન્ય કોઈ, જેણે કંપનીમાં ભંડોળનું યોગદાન આપ્યું હોય, તે કંપનીનું દેવું ચૂકવવાની ક્ષમતા અને તેના વિવિધરોકડ વ્યવસ્થા વ્યૂહરચનાઓ.

નિયમનના પ્રભારી અધિકારીઓ: સિક્યોરિટીઝ એન્ડ એક્સચેન્જ બોર્ડ ઓફ ઇન્ડિયા (સેબી) સાર્વજનિક રૂપે વેપાર કરતી કંપનીઓના નાણાકીય નિવેદનોની ચકાસણી કરવા માટે ઓડિટ કરે છે કે શું તેઓ તેનું પાલન કરે છેનામું ધોરણો અને સેબી કાયદાઓ અને ભલામણો.

નાણાકીય નિવેદન વિશ્લેષણ સાધનો

તે યાદ રાખવું અગત્યનું છે કે જો તમે બહુવિધ રિપોર્ટિંગ અવધિમાંથી નાણાકીય નિવેદનોનો ઉપયોગ કરી રહ્યાં છો, તો દરેક એક સમાન ફોર્મેટમાં હોવા જોઈએ જેથી તમારી પાસે એક જ જગ્યાએ તમામ સંબંધિત ડેટા હોય અને એક સમયગાળાની તુલના બીજા સમયગાળા સાથે કરી શકાય.

નીચે સૂચિબદ્ધ દરેક વ્યૂહરચના વિવિધ કંપનીના વલણો અને મુશ્કેલીઓમાં દૃશ્યતા પૂરી પાડે છે. જો કે, તેઓ કંપની વિશે ચિંતા createભી કરે છે, જેનું નિવારણ કરવું જરૂરી છે. નાણાકીય નિવેદન વિશ્લેષણના અંતિમ લક્ષ્યો પે firmીની તપાસ કરવી, વિસંગતતાઓ માટે તાર્કિક કારણો સ્થાપિત કરવા અને સારા કે નકારાત્મક દાખલાઓના આધારે ફેરફાર કરવા છે.

નાણાકીય નિવેદન વિશ્લેષણ વિવિધ અભિગમો અને પ્રક્રિયાઓનો ઉપયોગ કરીને કરી શકાય છે. જો કે, નીચેના સૌથી લોકપ્રિય અભિગમો છે:

1. આડું વિશ્લેષણ

આડી વિશ્લેષણ બે વર્ષ દરમિયાન નાણાકીય નિવેદનો અને તેમના ઘટકોની તુલના કરે છે. તેને વલણ વિશ્લેષણ તરીકે પણ ઓળખવામાં આવે છે, અને તે વારંવાર નાણાકીય અને ટકાવારીની દ્રષ્ટિએ રજૂ થાય છે. આ સરખામણી વિશ્લેષકોને એવા પરિબળોની સમજ આપે છે જે કંપનીની નાણાકીય સ્થિતિ અથવા નફાકારકતાને નોંધપાત્ર રીતે અસર કરી શકે છે.

2. વર્ટિકલ એનાલિસિસ

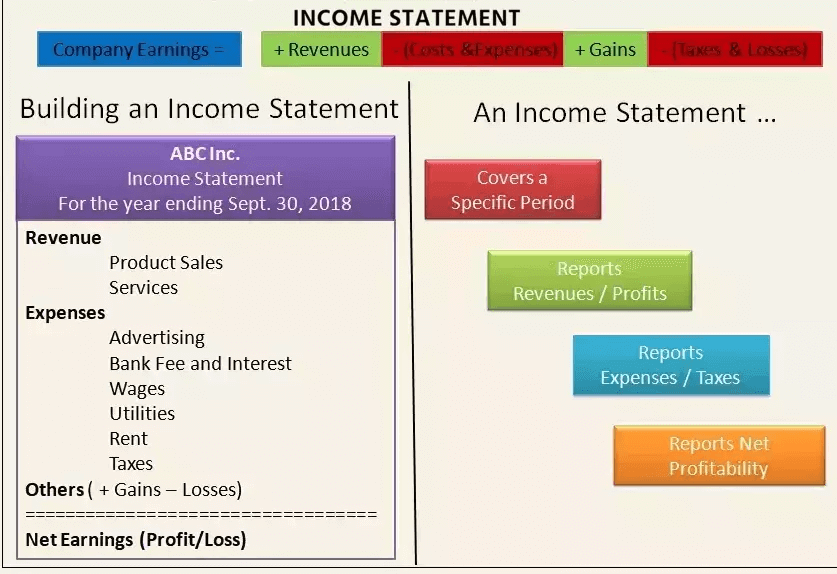

તે નાણાકીય નિવેદન વિશ્લેષણ અભિગમ છે જેમાં દરેક નાણાકીય નિવેદન રેખા આઇટમ નાણાકીય નિવેદનની અંદરના આંકડાને આધારે ટકાવારી તરીકે સૂચિબદ્ધ છે. આઆવકપત્ર લાઇન આઇટમ્સ કુલ વેચાણની ટકાવારી તરીકે વ્યક્ત કરી શકાય છે. તેનાથી વિપરીત,સરવૈયા લાઇન આઇટમ્સને કુલ સંપત્તિ અથવા જવાબદારીઓની ટકાવારી તરીકે વર્ણવી શકાય છે. માંરોકડ પ્રવાહ, કોઈપણ રોકડ પ્રવાહ અથવા પ્રવાહ કુલ રોકડ પ્રવાહની ટકાવારી તરીકે વ્યક્ત કરી શકાય છે. આ સંશોધન કુલ અસ્કયામતોની ફાળવણી અને વિતરણમાં ફેરફારોની સમજ આપે છે. બેન્ચમાર્કિંગમાં, આ પ્રકારની નાણાકીય નિવેદન પરીક્ષાનો ઉપયોગ એક સંસ્થાને બીજી સંસ્થા સાથે સરખાવવા માટે પણ થાય છે.

Talk to our investment specialist

નાણાકીય નિવેદન ગુણોત્તર વિશ્લેષણ

નફા અને નુકશાન ખાતા, બેલેન્સ શીટ પર અલગ આંકડા વચ્ચેની લિંક,કેશ ફ્લો સ્ટેટમેન્ટ, અથવા અન્ય એકાઉન્ટિંગ રેકોર્ડ્સ બે મૂલ્યો વચ્ચેના ગુણોત્તર દ્વારા રજૂ થાય છે. તે નાણાકીય નિવેદન વિશ્લેષણનો એક પ્રકાર છે જેનો ઉપયોગ ઘણા ક્ષેત્રોમાં તેના નાણાકીય પ્રદર્શનનું ઝડપી ચિત્ર પ્રદાન કરવા માટે થાય છે. ગુણોત્તર વિશ્લેષણમાં નાણાકીય વિશ્લેષણ સાધન તરીકે ઘણા મૂલ્યવાન ગુણો છે. નાણાકીય નિવેદનો દ્વારા આપવામાં આવતી માહિતી સરળતાથી સુલભ છે. ગુણોત્તર વિવિધ કદના સંગઠનોની તુલના કરવાનું અને સંસ્થાના નાણાકીય પ્રદર્શનની ઉદ્યોગ સરેરાશ સાથે તુલના કરવાનું શક્ય બનાવે છે.

વલણ વિશ્લેષણનો ઉપયોગ કરીને, ગુણોત્તરનો ઉપયોગ સંસ્થામાં એવા વિસ્તારોને ઓળખવા માટે પણ થઈ શકે છે જ્યાં સમય જતાં કામગીરી બગડી અથવા સુધરી છે. નીચેના સૌથી મહત્વપૂર્ણ ગુણોત્તર છે:

1. નફાકારકતા ગુણોત્તર

તેઓ કંપનીના એકંદર અથવા દૈનિક સંચાલન પ્રદર્શનનું મૂલ્યાંકન કરે છે અનેકાર્યક્ષમતા. કુલ નફો માર્જિન, ચોખ્ખો નફો માર્જિન, ઇક્વિટી પર વળતરપાટનગર, પરત આવોમૂડી કાર્યરતઓપરેટિંગ રેશિયો,શેર દીઠ કમાણી, અને ડિવિડન્ડ ઉપજ ગુણોત્તર સૌથી વધુ ઉપયોગમાં લેવાતી નફાકારકતા ગુણોત્તર છે.

2. પ્રવાહિતા ગુણોત્તર

તરલતા ગુણોત્તર કંપનીની વર્તમાન સોલવન્સીનું મૂલ્યાંકન કરે છે. આનો ઉપયોગ એ નક્કી કરવા માટે થાય છે કે કોઈ કંપની પાસે તેની વર્તમાન જવાબદારીઓ પૂરી કરવા માટે નાણાકીય સંસાધનો છે કે નહીં. વર્તમાન ગુણોત્તર અને ઝડપી ગુણોત્તર બે સૌથી વધુ વારંવાર પ્રવાહિતા ગુણોત્તર છે.

3. સોલવન્સી રેશિયો

સોલવન્સી રેશિયો કંપનીની લાંબા ગાળાની વ્યાજ ચૂકવણી તેમજ ચુકવણીની જવાબદારીઓને પૂર્ણ કરવાની ક્ષમતાનું મૂલ્યાંકન કરે છે. ઇક્વિટી રેશિયો, ડેટ-ટુ-ઇક્વિટી રેશિયો અને વ્યાજ કવરેજ રેશિયો એ સૌથી લોકપ્રિય સોલવન્સી રેશિયો છે.

4. પ્રવૃત્તિ ગુણોત્તર

પ્રવૃત્તિ ગુણોત્તર દર્શાવે છે કે મેનેજમેન્ટ કંપનીના સંસાધનોનો સફળતાપૂર્વક ઉપયોગ કરે છે અને તેથી મેનેજમેન્ટની ગુણવત્તા દર્શાવે છે.ચુકવવાપાત્ર ખાતાઓ ટર્નઓવર રેશિયો,મળવાપાત્ર હિસાબ ટર્નઓવર રેશિયો, ફિક્સ્ડ એસેટ ટર્નઓવર રેશિયો, ઇન્વેન્ટરી ટર્નઓવર રેશિયો અને વર્કિંગ કેપિટલ ટર્નઓવર રેશિયો એ સૌથી મહત્વપૂર્ણ પ્રવૃત્તિ ગુણોત્તર છે.

અહીં પૂરી પાડવામાં આવેલ માહિતી સચોટ છે તેની ખાતરી કરવા તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની ચોકસાઈ અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને યોજના માહિતી દસ્તાવેજ સાથે ચકાસો.