+91-22-48913909

+91-22-48913909

Table of Contents

નાણાંનું રોકાણ કરવાની શ્રેષ્ઠ રીતો

આજકાલ, ઘણા લોકો નાણાંનું રોકાણ કરવાની શ્રેષ્ઠ રીતો શોધે છે, પરંતુ મોટાભાગે લોકો તેમની નાણાકીય જરૂરિયાતોને સંતોષતા યોગ્ય રોકાણ સાધન પસંદ કરવામાં મૂંઝવણ અનુભવે છે. જો કે,રોકાણ પૈસા અથવા રોકાણનો નિર્ણય લેવો એટલો સરળ નથી, કારણ કે રોકાણકારો માત્ર એક સાધનમાં ઘણા ઉદ્દેશ્યો શોધે છે. તેથી, એક પ્રશ્ન ઊભો થાય છે -ક્યાં રોકાણ કરવું? ઠીક છે, પૈસાનું રોકાણ કરવા માટે વિવિધ વિકલ્પો છે, પરંતુ અમે કેટલાકને શોર્ટલિસ્ટ કર્યા છે જે ધ્યાનમાં લેવા યોગ્ય છે!

Talk to our investment specialist

શ્રેષ્ઠ સાધનમાં નાણાંનું રોકાણ કરો

1. મ્યુચ્યુઅલ ફંડ

મ્યુચ્યુઅલ ફંડ નાણાંનું રોકાણ કરવાની શ્રેષ્ઠ રીતોમાંની એક માનવામાં આવે છે. શબ્દ અનુસાર, મ્યુચ્યુઅલ ફંડ એ સિક્યોરિટીઝ (ફંડ દ્વારા) ખરીદવા માટેના સામાન્ય ઉદ્દેશ્ય સાથે નાણાંનો સામૂહિક પૂલ છે. તે રોકાણકારોને એક માર્ગ પ્રદાન કરે છેનાણાં બચાવવા અને સમય જતાં વળતર મેળવો. મ્યુચ્યુઅલ ફંડ્સ વિવિધ રોકાણ વિકલ્પો પ્રદાન કરે છે જેમ કેબોન્ડ, દેવું,ઇક્વિટી, વગેરે, રોકાણકારોને અલગ ખરીદી અને સોદા કરવાની જરૂર વગર. ત્યાં વિવિધ છેમ્યુચ્યુઅલ ફંડના પ્રકાર જે તમે નાણાંનું રોકાણ કરવાની યોજના કરતી વખતે ધ્યાનમાં લઈ શકો છો.

રોકાણકારો ઓછી રકમથી રોકાણ શરૂ કરી શકે છે

INR 1000અને ના કિસ્સામાંSIPs જેટલું ઓછુંINR 500. વિવિધ મ્યુચ્યુઅલ ફંડ કેલ્ક્યુલેટર ઉપલબ્ધ છે, જે પ્રથમ વખત રોકાણકારોને નક્કી કરવામાં મદદ કરે છે કે કઈ રકમથી શરૂઆત કરવી. આ મ્યુચ્યુઅલ ફંડ કેલ્ક્યુલેટર મદદ કરે છેરોકાણકાર કિક-સ્ટાર્ટ રોકાણ.

ભારતમાં 44 મ્યુચ્યુઅલ ફંડ કંપનીઓ છે (જેનેએસેટ મેનેજમેન્ટ કંપનીઓ "AMCs") જે મ્યુચ્યુઅલ ફંડ યોજનાઓ પ્રદાન કરે છે. આ કંપનીઓ દ્વારા નિયમન કરવામાં આવે છેસેબી.

ભારતમાં રોકાણ કરવા માટે શ્રેષ્ઠ મ્યુચ્યુઅલ ફંડ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 2.9 13.6 38.9 21.9 19.2 Large & Mid Cap Invesco India Growth Opportunities Fund Growth ₹92.57

↑ 0.57 ₹6,432 4 -0.6 19.9 22 26.1 37.5 Large & Mid Cap ICICI Prudential Banking and Financial Services Fund Growth ₹129.8

↓ -0.36 ₹9,008 11.6 5.2 18.5 16.8 24.3 11.6 Sectoral Motilal Oswal Multicap 35 Fund Growth ₹58.1072

↑ 0.96 ₹12,267 1.3 -5.2 16.8 21.5 22.7 45.7 Multi Cap DSP BlackRock Equity Opportunities Fund Growth ₹602.289

↑ 3.62 ₹13,784 4.6 -1.3 15.6 20.6 26.7 23.9 Large & Mid Cap Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

2. ફિક્સ્ડ ડિપોઝિટ (FD)

ફિક્સ્ડ ડિપોઝિટ એ નાણાંનું રોકાણ કરવાની સૌથી સામાન્ય રીતોમાંની એક છે. દરેકબેંક માં વિવિધ સેવાઓ પ્રદાન કરે છેFDજે આકર્ષક વળતર તરફ દોરી જશે. FD નિશ્ચિત પાકતી મુદત સાથે આવે છે. ઉપરાંત, તેની પાકતી મુદત 15 દિવસથી પાંચ વર્ષ સુધીની હોવાથી તેને ટૂંકા ગાળાના અને લાંબા ગાળાના રોકાણ માટે ધ્યાનમાં લઈ શકાય છે. રોકાણકારો સરેરાશ 9.5% ના દરે વ્યાજ મેળવી શકે છે. તેથી, જો તમે સુરક્ષિત રોકાણ કરવા માંગો છો, તો FD એ નાણાંનું રોકાણ કરવાની શ્રેષ્ઠ રીતોમાંની એક છે.

3. રિયલ એસ્ટેટ

રિયલ એસ્ટેટ રોકાણના સૌથી વધુ પસંદગીના વિકલ્પો છે. મૂળભૂત રીતે, રિયલ એસ્ટેટ માલિકી, જમીન અથવા મિલકતની ખરીદી (એસ્ટેટ) સાથે રોકાણ અને સોદા કરે છે. તમે કોઈપણ પ્રકારની પ્રોપર્ટીમાં રોકાણ કરો તે પહેલાં, સૌ પ્રથમ ઊંડાણપૂર્વકની વિગતો મેળવવી ખૂબ જ મહત્વપૂર્ણ છે. ઉદાહરણ તરીકે, તમારે મિલકત/જમીનના સ્થાનને ધ્યાનમાં લેવું જોઈએ, જથ્થાબંધ મિલકતો માટે જુઓ વગેરે. રોકાણ કરવામાં મોટી રકમ લાગી શકે છે, પરંતુ ઊંચા વળતરવાળા રોકાણ સાથે તે ઓછું જોખમ છે. જો કે, જો તમે નાણાંનું રોકાણ કરવાની શ્રેષ્ઠ રીતોમાંથી એક શોધી રહ્યા હોવ તો રિયલ એસ્ટેટ વિશે વિચારવું યોગ્ય છે!

4. સોનું

સોનું હંમેશા નાણાંનું રોકાણ કરવાની શ્રેષ્ઠ રીતો પૈકીની એક રહી છે. તદુપરાંત, ભારતીયો પરંપરાગત રીતે પ્રત્યે આકર્ષણ ધરાવે છેસોનામાં રોકાણ કરવું. તેઓ હંમેશા સોનાને સંપત્તિ તરીકે જોતા આવ્યા છે, જે સમયાંતરે સંપત્તિ ભેગી કરે છે. સોનું હંમેશા વર્ષો દરમિયાન તેનું મૂલ્ય જાળવી રાખે છે. ઉપરાંત, તે સામે ઉત્તમ બચાવ રહ્યો છેફુગાવો, એટલે કે, તે ચલણના ઘટતા મૂલ્ય સામે રક્ષણ પૂરું પાડવા માટે માનવામાં આવે છે.

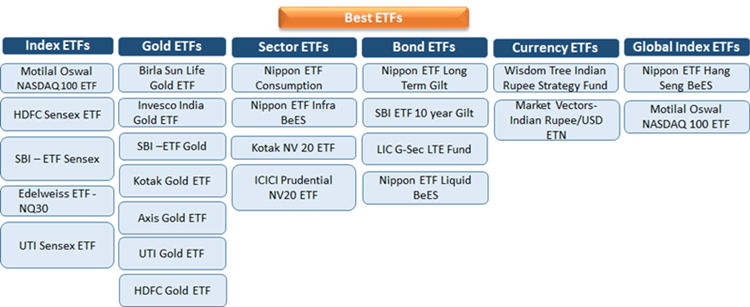

જો કે, સોનામાં નાણાનું રોકાણ કરવા માંગતા રોકાણકારો ETF અથવા વધુ ખાસ કરીને ગોલ્ડ ETF દ્વારા કરી શકે છે. ઘણા છેરોકાણના ફાયદા ગોલ્ડ મારફતે સોનામાંઇટીએફ. જો તમે રોકાણ કરવાનું વિચારી રહ્યા છો, તો શ્રેષ્ઠ પસંદ કરવું જોઈએગોલ્ડ ઇટીએફ તમામ ગોલ્ડ ETF ની કામગીરીને ધ્યાનપૂર્વક જોઈને રોકાણ કરો અને પછી સારી રીતે વિચારીને નિર્ણય લો.

ભારતમાં રોકાણ કરવા માટે શ્રેષ્ઠ ગોલ્ડ મ્યુચ્યુઅલ ફંડ

નીચે ટોચની યાદી છેગોલ્ડ ફંડ્સ AUM/નેટ અસ્કયામતો ધરાવો >25 કરોડ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Gold Fund Growth ₹28.2432

↓ -0.79 ₹555 19.2 21.5 33.7 20.8 13.3 18.7 Invesco India Gold Fund Growth ₹27.4057

↓ -0.80 ₹142 18.7 20.8 32.1 20.7 13.8 18.8 Nippon India Gold Savings Fund Growth ₹37.1503

↓ -1.16 ₹2,744 19.1 21.3 33 20.6 13.1 19 SBI Gold Fund Growth ₹28.3686

↓ -0.81 ₹3,582 19.2 21.4 32.6 20.8 13.1 19.6 Kotak Gold Fund Growth ₹37.3792

↓ -1.02 ₹2,835 19 21.5 33 20.4 13.3 18.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

5. રાષ્ટ્રીય પેન્શન યોજના (NPS)

રાષ્ટ્રીય પેન્શન યોજના (એનપીએસ) પ્રદાન કરવાના હેતુ સાથે આવ્યા હતાનિવૃત્તિ આવક ભારતીયોને. તે એક નિવૃત્તિ બચત યોજના છે જ્યાં નોકરીદાતા અને કર્મચારીઓ બંને સંપત્તિ નિર્માણમાં ફાળો આપે છે, જે નિવૃત્તિ સમયે સંબંધિત કર્મચારીને બાકી હોય છે. NPS ભારત સરકાર દ્વારા શરૂ કરવામાં આવી છે અને આ યોજનાનું સંચાલન પેન્શન ફંડ રેગ્યુલેટરી એન્ડ ડેવલપમેન્ટ ઓથોરિટી (PFRDA) દ્વારા કરવામાં આવે છે.

જો કે, એનપીએસને નાણાંનું રોકાણ કરવાની શ્રેષ્ઠ રીતોમાંની એક માનવામાં આવે છેકર બચત રોકાણ. જો રોકાણકારો વાર્ષિક 1.5 લાખ સુધીનું રોકાણ કરે છે તો તેઓ ટેક્સને પાત્ર છેકપાત હેઠળકલમ 80C. 18 થી 60 વર્ષની વય વચ્ચેના ભારતીય નાગરિકો NPSમાં રોકાણ કરવા માટે પાત્ર છે.

6. વીમો

જો તમને અચાનક નુકસાનનો ડર હોય, અથવા જો તમે તમારા પરિવારના જીવનને સુરક્ષિત રાખવા માંગતા હો, તો પછીવીમા નાણાંનું રોકાણ કરવાની શ્રેષ્ઠ રીતોમાંની એક છે. વીમો તમને અને તમારા પરિવારને આજીવન રક્ષણ આપે છે. લોકો જીવનમાં અનિશ્ચિત સમય દરમિયાન વીમાને કરોડરજ્જુ તરીકે પસંદ કરે છે. તે વ્યવસાય અને માનવ જીવન બંનેમાં અનિશ્ચિતતાઓ/જોખમો પર નાણાકીય સહાય પૂરી પાડે છે. વીમા પોલિસીના વિવિધ પ્રકારો છે જેમ કેમિલકત વીમો,આરોગ્ય વીમો, અકસ્માત વીમો,યાત્રા વીમો,જવાબદારી વીમો, વગેરે

જો કે, વીમો માત્ર અનિશ્ચિતતાઓ દરમિયાન જ સમર્થન આપતું નથી, પરંતુ તે રોકાણનું ખૂબ જ કાર્યક્ષમ મોડ પણ છે. તે પાકતી તારીખ સાથે આવતી યોજનાઓ દ્વારા નાણાં બચાવવા પ્રોત્સાહિત કરે છે. તેથી, જો તમે અત્યાર સુધી કોઈ વીમો પસંદ કર્યો નથી, તો તેને આજે જ શરૂ કરો!

જો તમે તમારા પૈસા વધારવા માંગતા હો, તો વધુ વળતર કમાઓ, પહોંચોનાણાકીય લક્ષ્યો અથવા ઉપરોક્ત રોકાણના માર્ગોને અનુસરવા કરતાં નિવૃત્તિ માટે બચત કરો કારણ કે તે નાણાંનું રોકાણ કરવા માટે શ્રેષ્ઠ છે. જો તમે હમણાં તમારા નાણાંનું રોકાણ કરવાનું શરૂ ન કરો, તો તમે તમારી નાણાકીય કિંમત વધારવાની તકો ગુમાવી રહ્યા છો! તેથી હવે રોકાણ કરવાનું શરૂ કરો!

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.

detailed insight into investment