Table of Contents

રોકાણ કરવા માટે શ્રેષ્ઠ SIP કેવી રીતે પસંદ કરવી?

SIP અથવા વ્યવસ્થિતરોકાણ યોજના માં રોકાણ મોડ છેમ્યુચ્યુઅલ ફંડ જ્યાં લોકો નિયમિત સમયાંતરે નાની રકમમાં રોકાણ કરે છે. SIP એ મ્યુચ્યુઅલ ફંડની સુંદરતાઓમાંની એક માનવામાં આવે છે કારણ કે લોકો નાના રોકાણની રકમ દ્વારા તેમના ઉદ્દેશ્યો પ્રાપ્ત કરી શકે છે. જોકે SIP એ અનુકૂળ પદ્ધતિઓમાંની એક છે, તેમ છતાં; એક પ્રશ્ન જે મોટે ભાગે લોકોને કોયડા કરે છે તે છે;

રોકાણ માટે શ્રેષ્ઠ SIP કેવી રીતે પસંદ કરવી? ઘણી પરિસ્થિતિઓમાં વ્યક્તિઓ મૂંઝવણમાં હોય છે કે શું તેમનાSIP રોકાણ શ્રેષ્ઠ છે કે નહીં. તો, ચાલો આ લેખ દ્વારા જોઈએ કે કેવી રીતે પસંદ કરવુંટોચની SIP, SIP રીટર્ન કેલ્ક્યુલેટરનો ઉપયોગ કેવી રીતે કરવો, ટોચનું અનેશ્રેષ્ઠ પ્રદર્શન કરનાર મ્યુચ્યુઅલ ફંડ SIP માટે, અને ઘણું બધું.

SIP શા માટે કરો છો?

કોઈપણ રોકાણ હંમેશા ઉદ્દેશ્ય પ્રાપ્ત કરવાના હેતુથી કરવામાં આવે છે.

SIP ને લક્ષ્ય આધારિત રોકાણ તરીકે પણ ઓળખવામાં આવે છે. લોકો ઘર ખરીદવા, વાહન ખરીદવા, ઉચ્ચ શિક્ષણ માટે આયોજન જેવા વિવિધ હેતુઓ હાંસલ કરવાનો પ્રયાસ કરે છે.નિવૃત્તિ આયોજન, SIP રોકાણ દ્વારા. વધુમાં, દરેક ઉદ્દેશ્ય માટે, અપનાવવામાં આવેલ અભિગમ અલગ હશે. પરિણામે, તમારા રોકાણના ઉદ્દેશ્યને વ્યાખ્યાયિત કરતી વખતે, તમારે આનાથી સંબંધિત કેટલાક પ્રશ્નોના જવાબ આપવાની જરૂર છે:

- હાંસલ કરવાનો હેતુ શું છે?

- રોકાણની મુદત શું હશે?

- તમારી જોખમ-ભૂખ શું છે?

કાર્યકાળ અને જોખમ-ભૂખને વ્યાખ્યાયિત કરવાથી લોકોને પસંદ કરવાની યોજનાના પ્રકારને વ્યાખ્યાયિત કરવામાં મદદ મળે છે. જોખમ-ભૂખને વ્યાખ્યાયિત કરવા માટે, લોકો એ કરી શકે છેજોખમ આકારણી અથવા જોખમ પ્રોફાઇલિંગ. ઉદાહરણ તરીકે, જે લોકોનો કાર્યકાળ ટૂંકા ગાળાનો છે તેઓ ડેટ ફંડમાં રોકાણ કરવાનું પસંદ કરી શકે છે. તેવી જ રીતે, જે લોકો હાઈ-રિસ્ક પ્રોફાઇલ ધરાવતા હોય તેઓ રોકાણ કરવાનું પસંદ કરી શકે છેઇક્વિટી ફંડ્સ. તેથી, કોઈપણ રોકાણ સફળ અને કાર્યક્ષમ બનવા માટે ઉદ્દેશ્યો નિર્ધારિત કરવા નિર્ણાયક છે.

મ્યુચ્યુઅલ ફંડ કેલ્ક્યુલેટર અથવા SIP રીટર્ન કેલ્ક્યુલેટર

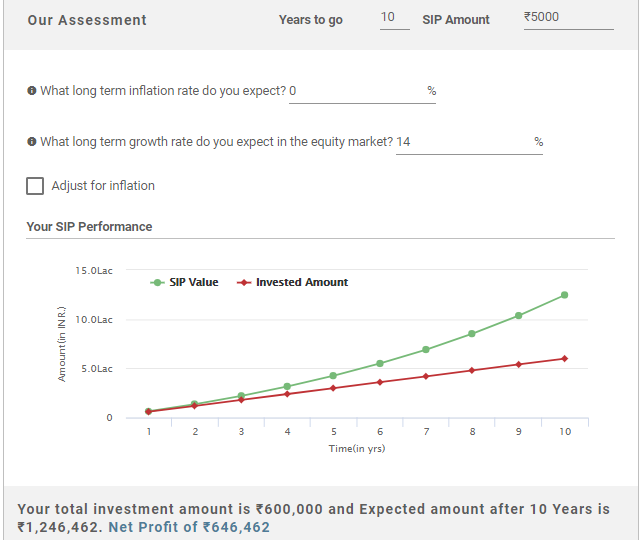

એકવાર તમે તમારા ઉદ્દેશ્યને વ્યાખ્યાયિત કરી લો, પછીનું પગલું એ ઉદ્દેશ્ય સિદ્ધ કરવા માટે જરૂરી નાણાં નક્કી કરવાનું છે. આ a નો ઉપયોગ કરીને કરી શકાય છેમ્યુચ્યુઅલ ફંડ કેલ્ક્યુલેટર જે તમને તમારા ભાવિ ઉદ્દેશ્યોને પ્રાપ્ત કરવા માટે આજે રોકાણ કરવા માટે જરૂરી રકમનું મૂલ્યાંકન કરવામાં મદદ કરે છે. વધુમાં, લોકો એ પણ ચકાસી શકે છે કે સમયાંતરે તેમની SIP કેવી રીતે વધે છે. કેટલાક ઇનપુટ ડેટા કે જે લોકોને મ્યુચ્યુઅલ ફંડ કેલ્ક્યુલેટરમાં દાખલ કરવાની જરૂર છે તેમાં માસિક આવક, માસિક બચતની રકમ, રોકાણ પર અપેક્ષિત વળતર, અપેક્ષિત સમાવેશ થાય છેફુગાવો દર, અને ઘણું બધું.

Know Your Monthly SIP Amount

જરૂરી સ્કીમ પસંદ કરો

ઉદ્દેશો નિર્ધારિત કર્યા પછી અને SIP રકમ નક્કી કર્યા પછી, આગળના ક્ષેત્ર પર ધ્યાન કેન્દ્રિત કરવું એ SIP રોકાણ માટે શ્રેષ્ઠ યોજના પસંદ કરવાનું છે. વ્યક્તિઓની વિવિધ જરૂરિયાતોને પૂરી કરવા માટે મ્યુચ્યુઅલ ફંડ યોજનાઓને વિવિધ શ્રેણીઓમાં વિભાજિત કરવામાં આવે છે. વ્યાપક નોંધ પર, પોર્ટફોલિયોની અંતર્ગત એસેટ કમ્પોઝિશનના સંદર્ભમાં, મ્યુચ્યુઅલ ફંડ યોજનાઓને ત્રણ વ્યાપક શ્રેણીઓમાં વર્ગીકૃત કરવામાં આવી છે. તેઓ છે:

1. ઇક્વિટી-આધારિત ભંડોળ

ઇક્વિટી ફંડ્સ તેમના ભંડોળનું રોકાણ ઇક્વિટી અને ઇક્વિટી-સંબંધિત સાધનોમાં કરે છે. આ યોજનાઓ ગેરંટીકૃત વળતર આપતી નથી કારણ કે તેમની કામગીરી અંતર્ગત ઇક્વિટી શેરના પ્રદર્શન પર આધાર રાખે છે. જો કે, આ યોજનાઓ લાંબા ગાળાના કાર્યકાળ માટે સારો વિકલ્પ બની શકે છે. ઇક્વિટી ફંડને આમાં વર્ગીકૃત કરવામાં આવે છેલાર્જ કેપ ફંડ્સ,મિડ કેપ ફંડ્સ,સ્મોલ કેપ ફંડ્સ, સેક્ટોરલ ફંડ્સ, મલ્ટિકેપ ફંડ્સ અને ઘણું બધું.

2. દેવું આધારિત ભંડોળ

આ યોજનાઓ વિવિધ પાકતી મુદતના આધારે નિશ્ચિત આવકના સાધનોમાં તેમના ભંડોળનું રોકાણ કરે છે. આ યોજનાઓને ટૂંકા ગાળાના રોકાણ માટે સારો વિકલ્પ ગણી શકાય. આ યોજનાઓ પર વર્ગીકૃત કરવામાં આવી છેઆધાર માં અંતર્ગત અસ્કયામતોની પરિપક્વતા પ્રોફાઇલ્સનીલિક્વિડ ફંડ્સ, અલ્ટ્રાટૂંકા ગાળાના ભંડોળ, ગતિશીલબોન્ડ ભંડોળ, અને ઘણું બધું.

3. સંતુલિત ભંડોળ

તરીકે પણ જાણીતીહાઇબ્રિડ ફંડ, આ યોજનાઓ ઇક્વિટી અને ડેટ ઇન્સ્ટ્રુમેન્ટ બંનેમાં તેમના ભંડોળનું રોકાણ કરે છે. નિયમિત આવકની સાથે સાથે રોકાણકારો માટે આ યોજનાઓ સારી છેપાટનગર પ્રશંસા

સામાન્ય રીતે SIP નો સંદર્ભ ઇક્વિટી ફંડના સંદર્ભમાં કરવામાં આવે છે. આ એટલા માટે છે કારણ કે SIP સામાન્ય રીતે લાંબા ગાળા માટે કરવામાં આવે છે જ્યાં લોકો મહત્તમ લાભ મેળવી શકે છે.

Talk to our investment specialist

રોકાણ કરવા માટે શ્રેષ્ઠ પ્રદર્શન કરતી SIP

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 100 2.9 13.6 38.9 21.9 19.2 Invesco India Growth Opportunities Fund Growth ₹92.24

↓ -0.33 ₹6,432 100 5.4 -0.3 18.3 21.9 26.4 37.5 ICICI Prudential Banking and Financial Services Fund Growth ₹129.46

↓ -0.34 ₹9,008 100 12 4.8 17.8 16.7 25.4 11.6 Motilal Oswal Multicap 35 Fund Growth ₹57.3974

↓ -0.71 ₹12,267 500 1.9 -6 15.4 21 23 45.7 DSP BlackRock Equity Opportunities Fund Growth ₹600.284

↓ -2.01 ₹13,784 500 5.6 -1.6 14.7 20.5 26.9 23.9 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹59.53

↓ -0.22 ₹3,248 1,000 14.4 5.7 14.2 17.3 26.3 8.7 Sundaram Rural and Consumption Fund Growth ₹94.8472

↓ -0.89 ₹1,445 100 2.9 -2.7 13.6 18.5 22.9 20.1 Mirae Asset India Equity Fund Growth ₹108.023

↓ -0.44 ₹37,778 1,000 4.8 -0.9 10.2 12 21 12.7 L&T India Value Fund Growth ₹103.488

↓ -0.06 ₹12,600 500 3.6 -3.3 9.8 21.7 30.8 25.9 Tata India Tax Savings Fund Growth ₹42.2437

↓ -0.12 ₹4,335 500 2.2 -4.2 9.4 15.1 23.4 19.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

શ્રેષ્ઠ SIP કેવી રીતે પસંદ કરવી તેના પરિમાણો?

રોકાણ કરવા માટે શ્રેષ્ઠ SIP કેવી રીતે પસંદ કરવી તે અંગેના પરિમાણોને વર્ગીકૃત કરવામાં આવ્યા છેજથ્થાત્મક પરિમાણો અનેગુણાત્મક પરિમાણો. બંને પેરામીટર અને પોઈન્ટ્સ જે પોઈન્ટનો ભાગ બનાવે છે તે નીચે પ્રમાણે સમજાવેલ છે.

જથ્થાત્મક પરિમાણો

1. મ્યુચ્યુઅલ ફંડ રેટિંગ્સ

મ્યુચ્યુઅલ ફંડ રેટિંગ યોજના વિશે વિગતવાર સમજવા માટે એક મહત્વપૂર્ણ પરિમાણ છે. વ્યક્તિઓએ વિવિધ ક્રેડિટ દ્વારા આપવામાં આવેલ સ્કીમના રેટિંગ તપાસવાની જરૂર છેરેટિંગ એજન્સીઓ જેમ કે CRISIL, ICRA અને ઘણું બધું. આ એજન્સીઓ તેમના પૂર્વનિર્ધારિત પરિમાણોના આધારે યોજનાનું મૂલ્યાંકન કરે છે. આ તમને શ્રેષ્ઠ મ્યુચ્યુઅલ ફંડ પસંદ કરતી વખતે તમારી પસંદગીઓને સંકુચિત કરવામાં મદદ કરશે.

2. ઐતિહાસિક વળતર

રેટિંગના સંદર્ભમાં સ્કીમને સૉર્ટ કર્યા પછી, આગળનું પરિમાણ સ્કીમના ઐતિહાસિક વળતરની તપાસ કરવાનું છે. જો કે ઐતિહાસિક વળતર હજુ પણ ભાવિ કામગીરી માટે બેન્ચમાર્ક નથી, લોકો તેનો ઉપયોગ ભાવિ વળતરની આગાહી કરવા માટે કરી શકે છે.

3. ફંડ ઉંમર અને AUM

ફંડની ઉંમર અને AUM એ પણ મુખ્ય પરિમાણો છે જેને જોવાની જરૂર છેમ્યુચ્યુઅલ ફંડમાં રોકાણ. લોકોએ તપાસ કરવાની જરૂર છે કે ફંડ કેટલા વર્ષોથી બજારમાં છે. ફંડ જેટલું જૂનું છે, તે રોકાણકારો માટે વધુ સારું છે. લોકોએ એવી સ્કીમમાં રોકાણ કરવાનો પ્રયાસ કરવો જોઈએ જેનું અસ્તિત્વ ઓછામાં ઓછું 3 વર્ષ હોય. ફંડની ઉંમરની સાથે, લોકોએ સ્કીમની AUM પણ ધ્યાનમાં લેવી જોઈએ. એયુએમ અથવા એસેટ્સ અંડર મેનેજમેન્ટ સ્કીમમાં રોકાણ કંપનીની સંપત્તિના કુલ મૂલ્યનો સંદર્ભ આપે છે. આ તમને એ સમજવામાં મદદ કરશે કે કેટલા લોકોએ આ યોજનામાં તેમના નાણાંનું રોકાણ કર્યું છે.

4. ખર્ચ ગુણોત્તર અને એક્ઝિટ લોડ

પર્ફોર્મન્સની સાથે, લોકોએ સ્કીમનો એક્સપેન્સ રેશિયો અને એક્ઝિટ લોડ પણ જોવો જોઈએ. સ્કીમનો ખર્ચ ગુણોત્તર ફંડની મેનેજમેન્ટ ફી અને વહીવટી ફી સાથે સંબંધિત છે. લોકોએ સમજવું જોઈએ કે નીચા ખર્ચ ગુણોત્તરથી વધુ નફો થશે અને ઊલટું. ખર્ચના ગુણોત્તરની સાથે, લોકોએ યોજનાના એક્ઝિટ લોડને ધ્યાનમાં લેવાની જરૂર છે. એક્ઝિટ લોડ એ એવા ચાર્જીસનો ઉલ્લેખ કરે છે જે ચોક્કસ પૂર્વનિર્ધારિત સમયગાળા પહેલાં સ્કીમમાંથી બહાર નીકળતી વખતે ફંડ હાઉસને ચૂકવવાની જરૂર હોય છે. લોકોને ખર્ચના ગુણોત્તર અને એક્ઝિટ લોડ વિશે વિગતવાર સમજ હોવી જરૂરી છે કારણ કે તેઓ નફાના પાઇનો હિસ્સો ઉઠાવી શકે છે.

5. વ્યાજ દરનું દૃશ્ય અને સરેરાશ પરિપક્વતા

ડેટ ફંડના સંદર્ભમાં આ પરિમાણો આવશ્યક છે. ડેટ ફંડ્સના કિસ્સામાં, વ્યાજ દરનું દૃશ્ય નિર્ણાયક છે કારણ કે તેમની કિંમતો વ્યાજ દરની હિલચાલથી પ્રભાવિત થાય છે. ઉદાહરણ તરીકે, વ્યાજ દરોમાં ઘટાડો થવાના કિસ્સામાં, લાંબા ગાળાના નિશ્ચિત આવકના સાધનો સારી પસંદગી હશે અને વ્યાજ દરોમાં વધારો થવાના કિસ્સામાં તેનાથી ઊલટું થાય છે. વ્યાજ દરની સાથે, સરેરાશ પરિપક્વતા પણ મહત્વપૂર્ણ ભૂમિકા ભજવે છે. લોકોએ હંમેશા સરેરાશ પરિપક્વતા જોવાની જરૂર છેડેટ ફંડ, પહેલાંરોકાણ, ડેટ ફંડ્સમાં મહત્તમ જોખમ વળતરનો હેતુ.

6. ગુણોત્તરનું વિશ્લેષણ

આ ઇક્વિટી ફંડ્સના સંદર્ભમાં છે જ્યાં લોકોએ રેશિયોનું વિશ્લેષણ કરવાની જરૂર છે જેમ કેશાર્પ રેશિયો અનેઆલ્ફા. આ ગુણોત્તર એ તપાસવામાં મદદ કરે છે કે ફંડ મેનેજરે તેમના સેટ બેન્ચમાર્કની સરખામણીમાં વધુ કે ઓછું વળતર જનરેટ કર્યું છે.

ગુણાત્મક પરિમાણો

1. ફંડ હાઉસ

ફંડ હાઉસ એ કોઈપણ મ્યુચ્યુઅલ ફંડ યોજનાનો અભિન્ન ભાગ છે. સુંદરAMC જે બજારમાં સારી રીતે પ્રતિષ્ઠિત છે તે તમને રોકાણના સારા વિકલ્પો આપે છે. તે વ્યક્તિઓને પણ મદદ કરે છેહોશિયારીથી રોકાણ કરો અને વધુ પૈસા કમાવો. ફંડ હાઉસને જોતી વખતે, લોકોએ AMCની ઉંમર, તેની એકંદર AUM, ઓફર કરાયેલી સંખ્યાબંધ સ્કીમ્સ અને ઘણું બધું તપાસવું જરૂરી છે.

2. ફંડ મેનેજર

ફંડ હાઉસની સાથે, લોકોએ ફંડ મેનેજરના ઓળખપત્રો પણ તપાસવા જોઈએ. લોકો ફંડ મેનેજરોના ભૂતકાળના રેકોર્ડ્સ ચકાસી શકે છે અને મૂલ્યાંકન કરી શકે છે કે તેમની રોકાણ શૈલી તમારા ઉદ્દેશ્યો સાથે સુસંગત છે કે કેમ. લોકોએ તપાસ કરવી જોઈએ કે તેઓ કેટલી યોજનાઓનું સંચાલન કરે છે, તેમનો ટ્રેક રેકોર્ડ અને ઘણું બધું.

3. રોકાણ પ્રક્રિયા

અન્ય પરિબળોની સાથે લોકોએ માત્ર ફંડ મેનેજર પર આધાર રાખવાને બદલે રોકાણ પ્રક્રિયા પર ધ્યાન કેન્દ્રિત કરવું જોઈએ. જો ત્યાં સારી રીતે રચાયેલ રોકાણ પ્રક્રિયા હોય, તો વ્યક્તિ ખાતરી કરી શકે છે કે યોજના સારી રીતે સંચાલિત છે.

સમીક્ષા અને પુનઃસંતુલન

દરેક રોકાણમાં આ એક મહત્વપૂર્ણ પગલું છે જ્યાં રોકાણ પર સમયસર દેખરેખ રાખવાની અને પુનઃસંતુલિત કરવાની જરૂર છે. આ સુનિશ્ચિત કરશે કે લોકો તેમના રોકાણમાંથી મહત્તમ લાભ મેળવી શકે. લોકો તેમના અંતર્ગત પોર્ટફોલિયોના પ્રદર્શનના આધારે તેમની યોજનાઓને ફરીથી સંતુલિત કરી શકે છે.

આમ, એવું કહી શકાય કે લોકોએ તેમની SIP કરતી વખતે સાવચેત રહેવાની જરૂર છે. તેઓએ કોઈ યોજનામાં રોકાણ કરતા પહેલા તેની પદ્ધતિઓને સંપૂર્ણપણે સમજવાની જરૂર છે. ઉપરાંત, તેઓ સલાહ લઈ શકે છેનાણાંકીય સલાહકાર ભંડોળ સુરક્ષિત છે અને તેમના રોકાણકારો માટે સારું વળતર મેળવે છે તેની ખાતરી કરવા માટે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.