वैकल्पिक निवेश कोष क्या हैं?

एआईएफ वैकल्पिक निवेश कोष के लिए एक संक्षिप्त शब्द है, जो भारत में प्रबंधित फंड का एक रूप है। यह एक सामूहिक कोष है जो बाहर की संपत्ति में निवेश करता हैबांड,इक्विटीज, और नकद। निवेशकों के लाभ के लिए, यह निवेशकों से धन एकत्र करता है और उन्हें भारतीय प्रतिभूति और विनिमय बोर्ड द्वारा परिभाषित संपत्ति की विभिन्न श्रेणियों में निवेश करता है (सेबी)

यह उद्यम में निवेश करता हैराजधानी, निजी इक्विटी, हेज फंड,प्रबंधित फ्यूचर्सऔर अन्य वित्तीय साधन। सामान्य तौर पर, उच्च-कुल मूल्य लोग और संगठन एआईएफ में संलग्न हैं क्योंकि उन्हें एक बड़े प्रारंभिक निवेश की आवश्यकता है।

सेबी द्वारा वैकल्पिक निवेश कोष की परिभाषा

एक एआईएफ को सेबी विनियम 2012 के नियम 2(1)(बी) के तहत भारत में गठित या पंजीकृत एक फंड के रूप में परिभाषित किया गया है, एक सीमित देयता भागीदारी (एलएलपी), निगम, ट्रस्ट, या निकाय कॉर्पोरेट के रूप में:

- यह एक निजी रूप से जमा की गई निवेश इकाई है जो घरेलू और अंतरराष्ट्रीय दोनों तरह के निवेशकों से संपत्ति एकत्र करती है, और अपने हितधारकों को लाभ पहुंचाने के लिए एक घोषित निवेश नीति के अनुसार उनका निवेश करती है।

- इसमें सेबी (सामूहिक निवेश योजना) कानून, 1999, सेबी (सामूहिक निवेश योजना) के अधीन निधि शामिल नहीं है।म्यूचुअल फंड्स) विनियम, 1996, या निधि प्रबंधन को नियंत्रित करने वाले सेबी के कोई अन्य नियम

वैकल्पिक निवेश कोष के प्रकार

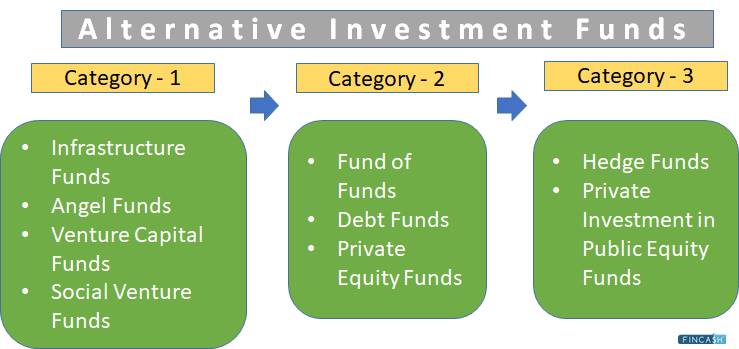

AIFS को SEBI द्वारा तीन श्रेणियों में वर्गीकृत किया गया है, जैसे:

श्रेणी 1

इस श्रेणी में ऐसे फंड शामिल हैं जो स्टार्टअप्स, छोटे और मध्यम आकार के उद्यमों (एसएमई) में निवेश करते हैं, और मजबूत विकास क्षमता वाले नए व्यवसाय जिन्हें सामाजिक और आर्थिक रूप से व्यवहार्य माना जाता है।

चूंकि इन पहलों का इस पर गुणक प्रभाव पड़ता हैअर्थव्यवस्था विकास और रोजगार सृजन के संदर्भ में, सरकार उनमें निवेश को प्रोत्साहित और प्रोत्साहित करती है। इस श्रेणी में शामिल हैं।

इंफ्रास्ट्रक्चर फंड्स

यह फंड सार्वजनिक संपत्तियों जैसे सड़क और रेल बुनियादी ढांचे, हवाई अड्डों और संचार बुनियादी ढांचे में निवेश करता है। बुनियादी ढांचे के बाद सेउद्योग उच्च हैप्रवेश में बाधाएं और अपेक्षाकृत सीमित प्रतिस्पर्धा, जो निवेशक भविष्य में इसके विस्तार के बारे में सकारात्मक हैं, वे फंड में निवेश कर सकते हैं। सरकार इन्फ्रास्ट्रक्चर फंडों को कर प्रोत्साहन प्रदान कर सकती है जो सामाजिक रूप से वांछनीय या व्यवहार्य परियोजनाओं में निवेश करते हैं।

एंजेल फंड्स

यह एक प्रकार का वेंचर कैपिटल फंड है जहां फंड मैनेजर शुरुआती चरण की कंपनियों में निवेश करने के लिए कई "एंजेल" निवेशकों से पैसा जमा करते हैं। जब नए व्यवसाय लाभदायक हो जाते हैं, तो निवेशक लाभांश अर्जित करते हैं। एक परीइन्वेस्टर"एक ऐसा व्यक्ति है जो एक एंजेल फंड में भाग लेना चाहता है और व्यवसाय प्रबंधन विशेषज्ञता का योगदान देता है, इसलिए कंपनी के विकास का समर्थन करता है।

वेंचर कैपिटल फंड्स

वेंचर कैपिटल फंड उच्च-विकास स्टार्टअप्स में निवेश करते हैं जो नकदी की तंगी से जूझ रहे हैं और उन्हें अपने संचालन को विकसित करने या विस्तार करने के लिए वित्तपोषण की आवश्यकता है। चूंकि नए व्यवसायों और उद्यमियों के लिए पारंपरिक बैंकिंग के माध्यम से नकदी प्राप्त करना मुश्किल है, वेंचर कैपिटल फंड पूंजी के सबसे पसंदीदा स्रोत के रूप में उभरा है।

सामाजिक उद्यम निधि

सोशल वेंचर फंड (एसवीएफ), जो एक मजबूत सामाजिक विवेक और समाज पर अच्छा प्रभाव डालने की इच्छा रखने वाली कंपनियों में निवेश करता है, सामाजिक रूप से जिम्मेदार का एक उदाहरण हैनिवेश. इन कंपनियों का उद्देश्य पर्यावरण और सामाजिक मुद्दों को हल करते हुए पैसा कमाना है। इस तथ्य के बावजूद कि यह एक परोपकारी निवेश है, लाभ की उम्मीद करना संभव है क्योंकि व्यवसाय राजस्व उत्पन्न करना जारी रखेंगे

Talk to our investment specialist

श्रेणी 2

इक्विटी और डेट इंस्ट्रूमेंट दोनों में निवेश किए गए फंड इस श्रेणी में शामिल हैं। इसके अलावा, वे फंड जिन्हें वर्तमान में श्रेणी 1 या 3 के रूप में वर्गीकृत नहीं किया गया है, वे भी इसमें शामिल हैं। सरकार श्रेणी 2 एआईएफएस में निवेश के लिए कोई कर लाभ नहीं देती है। इस श्रेणी में शामिल हैं:

निधियों का कोष

यह फंड कई एआईएफ का मिश्रण है। अपना खुद का बनाने के बजायपोर्टफोलियो या यह निर्धारित करना कि किस विशिष्ट उद्योग में निवेश करना है, फंड की निवेश रणनीति अन्य एआईएफ के पोर्टफोलियो में निवेश करना है। हालांकि, विपरीतनिधि का कोष म्युचुअल फंड के तहत, एआईएफ के तहत फंड ऑफ फंड्स फंड की सार्वजनिक रूप से कारोबार वाली इकाइयों को जारी करने में असमर्थ हैं।

ऋण निधि

यह फंड मुख्य रूप से सार्वजनिक रूप से कारोबार करने वाली और निजी स्वामित्व वाली फर्मों द्वारा जारी किए गए डेट इंस्ट्रूमेंट्स में निवेश करता है। खराब क्रेडिट रेटिंग वाली कंपनियां उच्च-लाभ वाली ऋण प्रतिभूतियां जारी करने की अधिक संभावना रखती हैं जो उच्च जोखिम के साथ आती हैं। परिणामस्वरूप, बड़ी विस्तार क्षमता और मजबूत कॉर्पोरेट मानकों वाले उद्यम, लेकिन पूंजी प्रतिबंध के लिए एक अच्छा निवेश विकल्प हो सकते हैंऋण निधि निवेशक। चूंकि एक वैकल्पिक निवेश कोष एक निजी रूप से जमा निवेश इकाई है, इसमें जमा धन का उपयोग सेबी के नियमों के अनुसार ऋण देने के लिए नहीं किया जा सकता है।

निजी शेयर

वे निजी कंपनियों में निवेश करते हैं जो सार्वजनिक रूप से सूचीबद्ध नहीं हैं और जिनकी सीमित संख्या हैशेयरधारकों क्योंकि अपंजीकृत और अवैध निजी व्यवसाय पीई फंड से धन जुटाने में असमर्थ हैं। इसके अलावा, ये कंपनियां अपने ग्राहकों को निवेश के जोखिम को कम करते हुए शेयरों का एक विस्तृत पोर्टफोलियो प्रदान करती हैं। पीई फंड में आमतौर पर 4-7 साल का पूर्व निर्धारित निवेश क्षितिज होता है। सात वर्षों के बाद, कंपनी का लक्ष्य उचित रिटर्न के साथ निवेश से बाहर निकलने में सक्षम होना है।

श्रेणी 3

श्रेणी 3 में एआईएफ वे हैं जो कम समय में रिटर्न प्रदान करते हैं। अपने उद्देश्यों को प्राप्त करने के लिए, ये फंड विभिन्न प्रकार के जटिल और विविध व्यापारिक तरीकों का इस्तेमाल करते हैं। इन निधियों के लिए सरकार द्वारा कोई रियायत या प्रोत्साहन प्रदान नहीं किया गया है। इस श्रेणी में शामिल हैं:

बचाव कोष

उच्च रिटर्न प्राप्त करने के लिए, aहेज फंड संस्थागत और मान्यता प्राप्त निवेशकों से धन को जोड़ती है और घरेलू और विदेशी दोनों बाजारों में निवेश करती है। उनके पास उच्च स्तर का उत्तोलन है औरसँभालना उनका निवेश पोर्टफोलियो आक्रामक रूप से। जब अपने प्रतिद्वंद्वियों, जैसे कि म्यूचुअल फंड और अन्य निवेश वाहनों के विरोध में, हेज फंड कम विनियमित होते हैं। ये फंड आम तौर पर 2% संपत्ति चार्ज करते हैंप्रबंधन शुल्क और 20% . बनाए रखेंआय शुल्क के रूप में प्राप्त किया।

सार्वजनिक इक्विटी फंड में निजी निवेश

सार्वजनिक रूप से कारोबार किए गए स्टॉक के शेयरों को कम कीमत पर खरीदना सार्वजनिक इक्विटी में निजी निवेश के रूप में जाना जाता है। यह निवेशक को फर्म में रुचि प्राप्त करने की अनुमति देता है, जबकि हिस्सेदारी बेचने वाली कंपनी धन प्रवाह से लाभान्वित होती है।

एआईएफ के पेशेवरों और विपक्ष

वैकल्पिक निवेश कोष, किसी भी वित्तीय साधन की तरह, के अपने फायदे और कमियां हैं। निम्नलिखित पेशेवरों और विपक्षों की सूची है:

पेशेवरों

- एआईएफ की मदद से का विविधीकरणबाज़ार रणनीतियों और निवेश के प्रकारों को आसान बनाया गया है।

- यह एक निवेश के प्रदर्शन में सुधार करने की एक मजबूत क्षमता के साथ आता है

- चूंकि उनकी सफलता शेयर बाजार के उतार-चढ़ाव पर आधारित नहीं है, इसलिए वैकल्पिक निवेश कम करने में मदद कर सकते हैंअस्थिरता अक्सर पारंपरिक निवेश से जुड़ा होता है

दोष

- वैकल्पिक निवेश फंड जटिल हैं, और उनमें निवेश करने से पहले अपना शोध करना आवश्यक है

- एक बड़े प्रारंभिक निवेश की आवश्यकता है, जो छोटे पैमाने के निवेशकों की पहुंच से बाहर है

एआईएफ पंजीकरण के लिए पात्रता मानदंड

एआईएफ पंजीकृत होने के लिए, निम्नलिखित आवश्यकताओं को पूरा किया जाना चाहिए:

- एआईएफ निवेशक भारतीय या गैर-भारतीय निवासी होने चाहिए

- किसी इकाई के शेयरों की सदस्यता के लिए जनता को आमंत्रित करने की क्षमता उसके मेमोरेंडम ऑफ एसोसिएशन (एमओए) और आर्टिकल्स ऑफ एसोसिएशन (एओए) द्वारा सीमित है।

- किसी भी एआईएफ के पास कम से कम रु. 20 करोड़ पर विचार किया जाना है

- यदि आवेदक एलएलपी है, तो एक साझेदारीविलेख एलएलपी अधिनियम 2008 के तहत प्रदान और पंजीकृत होना चाहिए

- निवेशकों की कुल संख्या कभी भी 1000 . से अधिक नहीं होगी

- यदि एआईएफ पंजीकरण आवेदन एक पंजीकृत ट्रस्ट है तो पंजीकरण अधिनियम 1908 के तहत कानूनी रूप से पंजीकृत एक ट्रस्ट डीड भी दी जानी चाहिए

पंजीकरण के लिए आवश्यक दस्तावेज

पंजीकरण आवेदन के साथ, निम्नलिखित दस्तावेजों का उत्पादन किया जाना चाहिए:

- आवेदक इकाई का प्रमाण पत्रनिगमन या पंजीकरण

- यदि एआईएफ पंजीकरण सीमित देयता भागीदारी अधिनियम 2008 द्वारा किया जाता है, तो एक साझेदारी विलेख आवश्यक है

- आवेदक का पंजीकृत कार्यालय का पता और संपर्क जानकारी

- एआईएफ के संबंध में निदेशकों और शेयरधारकों का विवरण

- एआईएफ पंजीकरण के मामले में, ट्रस्ट की मूल डीड एक सोसाइटी या ट्रस्ट द्वारा निष्पादित की जाती है जिसे ट्रस्ट अधिनियम 1882 के तहत पंजीकृत किया गया है।

- आवेदक संस्था का मेमोरेंडम एंड आर्टिकल्स ऑफ एसोसिएशन

- आवेदक के प्लेसमेंट ज्ञापन की एक प्रति

- एप्लिकेशन इकाई की संपर्क जानकारी और अतिरिक्त जानकारी

- कंपनी या एलएलपी के विस्तार लक्ष्यों के लिए प्रासंगिक कोई अतिरिक्त व्यावसायिक जानकारी

एआईएफ पंजीकरण की प्रक्रिया

अपनी इकाई को एआईएफ के लिए पंजीकृत कराने के लिए, आवेदक को उपर्युक्त चरणों का पालन करना होगा:

- श्रेणी I, II और III AIF के लिए, AIF पंजीकरण प्रमाणपत्र के लिए एक आवेदन प्रपत्र A में सेबी को प्रस्तुत किया जा सकता है, जैसा कि विनियमों की पहली अनुसूची में निर्दिष्ट है, साथ में आवश्यक दस्तावेज

- पंजीकरण आवेदन के साथ एक गैर-वापसी योग्य आवेदन शुल्क होना चाहिए, जिसका भुगतान दूसरी अनुसूची के भाग बी में निर्दिष्ट तरीके से किया जाना चाहिए जैसा कि भाग (ए), अनुसूची (द्वितीय) द्वारा निर्धारित किया गया है।

- आवेदक को पंजीकरण प्रमाणपत्र देने पर विचार करने से पहले, सेबी विनियमों में उल्लिखित शर्तों की समीक्षा करेगा

- आवेदक को आमतौर पर सेबी से अपना पंजीकरण आवेदन जमा करने के 21 कार्य दिवसों के भीतर प्रतिक्रिया प्राप्त होती है। दूसरी ओर, पंजीकरण में लगने वाला समय इस बात से निर्धारित होता है कि आवेदक कितनी जल्दी आवश्यक शर्तें पूरी करता है

- आवेदन के कवरिंग लेटर में, उम्मीदवार को यह निर्दिष्ट करना होगा कि क्या-

- यदि यह एक वेंचर कैपिटल फंड है जो सेबी के साथ पंजीकृत है, तो आपको और जानकारी प्रदान करनी होगी

- यदि आवेदक एआईएफ गतिविधियों को अंजाम दे रहा है, तो आपको पंजीकरण आवेदन दर्ज करने से पहले और जानकारी देनी होगी

- आवेदक एक नए कोष के पंजीकरण के लिए अनुरोध कर रहा है

- इसके अलावा, आवेदक को समय-समय पर सेबी के मानकों के अनुसार ऑनलाइन आवेदन करना होगा

एआईएफ का पंजीकरण शुल्क

सेबी की मंजूरी प्राप्त करने के बाद, एक आवेदक को पंजीकरण प्रमाणपत्र जारी करने के लिए निम्नलिखित पंजीकरण शुल्क जमा करना होगा:

| श्रेणी | पंजीकरण शुल्क |

|---|---|

| श्रेणी I | INR 5,00,000 |

| श्रेणी II | INR 1,00,000 |

| श्रेणी III | INR 15,00,000 |

इस प्रमाणपत्र पंजीकरण की वैधता तब तक है जब तक कि एआईएफ का अस्तित्व समाप्त नहीं हो जाता।

वैकल्पिक निवेश कोष पंजीकरण अनुपालन

एआईएफ पंजीकरण प्रमाणपत्र प्राप्त करने के बाद, आवेदक को निम्नलिखित आवश्यकताओं का पालन करना होगा:

- पंजीकरण के बाद, वैकल्पिक निवेश कोषों को नियमित रूप से सेबी द्वारा निर्धारित रिपोर्टिंग मानदंडों का पालन करना चाहिएआधार

- वैकल्पिक निवेश कोष गतिविधियों से संबंधित सेबी द्वारा प्रकाशित किसी भी अद्यतन, परिपत्र या सिफारिशों के लिए एक एआईएफ को नियमित आधार पर सेबी की वेबसाइट की निगरानी करनी चाहिए।

- सेबी को पहले से प्रदान की गई जानकारी में महत्वपूर्ण परिवर्तन होने की स्थिति में, एआईएफ उचित समय सीमा के भीतर सेबी को सूचित करेगा

तल - रेखा

एआईएफ सबसे बहुमुखी निवेश वाहन हैं क्योंकि वे गैर-सूचीबद्ध स्टॉक निवेश के साथ-साथ उत्तोलन और शॉर्टिंग की अनुमति देते हैं। नतीजतन, एआईएफ जटिलता के उच्च स्तर के साथ रणनीतियां प्रदान कर सकते हैं। इस तरह, निवेशकों के पास जोखिम-इनाम की संभावनाओं की व्यापक विविधता उपलब्ध है।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।