भारत में 7 सर्वश्रेष्ठ फंड ऑफ फंड्स 2022

निधि का कोष उसमे से एकशीर्ष म्युचुअल फंड उन निवेशकों के लिए जिनकी निवेश राशि बहुत बड़ी नहीं है और एक फंड (फंड का एक फंड) का प्रबंधन करना आसान है, न कि कई फंडों के लिए।म्यूचुअल फंड्स. म्यूचुअल फंड निवेश रणनीति के इस रूप में, निवेशकों को एक ही फंड की छतरी के नीचे कई फंड रखने को मिलते हैं, इसलिए फंड का नाम।

अक्सर बहु-प्रबंधक निवेश के नाम से जाना जाता है; इसे म्यूचुअल फंड श्रेणियों में से एक माना जाता है। बहु-प्रबंधक निवेश के प्रमुख लाभों में से एक यह है कि कम टिकट आकार पर,इन्वेस्टर म्यूचुअल फंड योजनाओं की एक श्रृंखला में खुद को विविधता प्रदान कर सकते हैं। तो आइए हम फंड ऑफ फंड्स के कई पहलुओं जैसे कि फंड ऑफ फंड में निवेश क्यों करें, फंड ऑफ फंड्स के फायदे, भारत में फंड ऑफ फंड्स, फंड ऑफ फंड्स का प्रदर्शन और अन्य महत्वपूर्ण पहलुओं के बारे में जानें।

फंड ऑफ फंड्स क्या हैं?

सरल शब्दों में, एम्यूचुअल फंड निवेश किसी अन्य म्यूचुअल फंड (एक या शायद अधिक) में इसके एकत्रित धन को फंड ऑफ फंड के रूप में संदर्भित किया जाता है। निवेशक अपने पोर्टफोलियो में अलग-अलग फंड में निवेश करते हैं और उन पर अलग से नजर रखते हैं। हालांकि, द्वारानिवेश मल्टी-मैनेजर म्यूचुअल फंड में यह प्रक्रिया और अधिक सरल हो जाती है क्योंकि निवेशकों को केवल एक फंड को ट्रैक करने की आवश्यकता होती है, जो बदले में इसके भीतर कई म्यूचुअल फंड रखता है। मान लें कि किसी व्यक्ति ने 10 अलग-अलग फंडों में निवेश किया है, जो विभिन्न वित्तीय परिसंपत्तियों जैसे स्टॉक में निवेश करते हैं,बांड, सरकारी प्रतिभूतियां, सोना, आदि। हालांकि, उन्हें उन फंडों का प्रबंधन करने में मुश्किल होती है क्योंकि उन्हें प्रत्येक फंड का अलग से ट्रैक रखने की आवश्यकता होती है। इसलिए, इस तरह की परेशानियों से बचने के लिए, निवेशक एक बहु-प्रबंधन निवेश (या फंड की रणनीति के एक एकल फंड) में पैसा निवेश करता है, जिसका अलग-अलग म्यूचुअल फंड में दांव होता है।

फंड ऑफ फंड्स के प्रकार क्या हैं?

1. एसेट एलोकेशन फंड्स

इन फंडों में एक विविध परिसंपत्ति पूल होता है - जिसमें इक्विटी, डेट इंस्ट्रूमेंट, कीमती धातु आदि शामिल होती हैं। यह अनुमति देता हैपरिसंपत्ति आवंटन पोर्टफोलियो में मौजूद अपेक्षाकृत स्थिर प्रतिभूतियों द्वारा गारंटीकृत कम जोखिम स्तर पर सर्वोत्तम प्रदर्शन करने वाले साधन के माध्यम से उच्च रिटर्न उत्पन्न करने के लिए फंड।

2. गोल्ड फंड

विभिन्न म्युचुअल फंडों में निवेश करना, मुख्य रूप से सोने की प्रतिभूतियों में व्यापार करना गोल्ड फंड हैं। संबंधित परिसंपत्ति प्रबंधन कंपनी के आधार पर, इस श्रेणी से संबंधित फंडों के फंड में म्यूचुअल फंड या स्वयं गोल्ड ट्रेडिंग कंपनियों का एक पोर्टफोलियो हो सकता है।

3. इंटरनेशनल फंड ऑफ फंड्स

विदेशों में कार्यरत म्युचुअल फंड किसके द्वारा लक्षित होते हैं?अंतरराष्ट्रीय कोष धन की। यह निवेशकों को संबंधित देश के सर्वश्रेष्ठ प्रदर्शन करने वाले स्टॉक और बॉन्ड के माध्यम से संभावित रूप से उच्च रिटर्न प्राप्त करने की अनुमति देता है।

4. मल्टी-मैनेजर फंड ऑफ फंड्स

यह म्युचुअल फंड में उपलब्ध फंडों का सबसे सामान्य प्रकार का फंड हैमंडी. ऐसे फंड के एसेट बेस में विभिन्न पेशेवर रूप से प्रबंधित म्युचुअल फंड शामिल होते हैं, जिनमें से सभी में एक अलग पोर्टफोलियो एकाग्रता होती है। एक मल्टी-मैनेजर फंड ऑफ फंड्स में आमतौर पर कई पोर्टफोलियो मैनेजर होते हैं, जिनमें से प्रत्येक म्यूचुअल फंड में मौजूद एक विशिष्ट एसेट से संबंधित होता है।

Talk to our investment specialist

5. ईटीएफ फंड ऑफ फंड्स

निधियों का कोष जिसमें शामिल हैंविनिमय व्यापार फंड उनके पोर्टफोलियो में देश में एक लोकप्रिय निवेश उपकरण है। इस साधन में प्रत्यक्ष निवेश की तुलना में फंड ऑफ फंड्स के माध्यम से ईटीएफ में निवेश करना अधिक सुलभ है। ऐसा इसलिए है क्योंकि ईटीएफ को डीमैट की आवश्यकता होती हैट्रेडिंग खाते जबकि ईटीएफ फंड ऑफ फंड्स में निवेश करने की ऐसी कोई सीमा नहीं है।

हालांकि, ईटीएफ में थोड़ा अधिक जोखिम होता हैफ़ैक्टर उनके साथ जुड़ा हुआ है क्योंकि उनका शेयर बाजार में शेयरों की तरह कारोबार होता है, जिससे ये फंड ऑफ फंड्स बाजार की अस्थिरता के प्रति अधिक संवेदनशील हो जाते हैं।

फंड ऑफ फंड्स में किसे निवेश करना चाहिए?

फंड के शीर्ष फंड का मुख्य उद्देश्य न्यूनतम जोखिम वाले विविध पोर्टफोलियो में निवेश करके अधिकतम रिटर्न प्राप्त करना है। वित्तीय संसाधनों के एक छोटे से पूल तक पहुंच वाले व्यक्ति, जिसे वे अधिक विस्तारित अवधि के लिए छोड़ सकते हैं, ऐसा म्यूचुअल फंड चुन सकते हैं। चूंकि ऐसे फंडों के पोर्टफोलियो में अलग-अलग होते हैंम्यूचुअल फंड के प्रकार, यह उच्च तक पहुंच सुनिश्चित करता है-मूल्य निधि भी।

आदर्श रूप से, अपेक्षाकृत कम संसाधनों वाले निवेशक और कमलिक्विडिटी जरूरतें बाजार में उपलब्ध फंडों के शीर्ष फंड में निवेश करना चुन सकती हैं। यह उन्हें न्यूनतम जोखिम पर अधिकतम रिटर्न अर्जित करने में सक्षम बनाता है।

फंड ऑफ फंड्स में निवेश के फायदे

विभिन्न हैंनिवेश के लाभ निधियों के एक कोष में म्युचुअल फंड -

1. विविधीकरण

फंड ऑफ फंड्स टारगेट विभिन्नसर्वश्रेष्ठ प्रदर्शन करने वाले म्युचुअल फंड बाजार में, प्रत्येक एक विशेष संपत्ति या फंड के क्षेत्र में विशेषज्ञता। यह विविधीकरण के माध्यम से लाभ सुनिश्चित करता है, क्योंकि अंतर्निहित पोर्टफोलियो विविधता के कारण रिटर्न और जोखिम दोनों को अनुकूलित किया जाता है।

2. व्यावसायिक रूप से प्रशिक्षित प्रबंधक

फंड ऑफ फंड्स का प्रबंधन उच्च प्रशिक्षित लोगों द्वारा किया जाता है जिनके पास वर्षों का अनुभव है। ऐसे पोर्टफोलियो प्रबंधकों द्वारा किए गए उचित विश्लेषण और परिकलित बाजार पूर्वानुमान जटिल निवेश रणनीतियों के माध्यम से उच्च प्रतिफल सुनिश्चित करते हैं।

3. कम संसाधन आवश्यकताएं

सीमित वित्तीय संसाधनों वाला व्यक्ति उच्च लाभ अर्जित करने के लिए उपलब्ध फंड के शीर्ष फंड में आसानी से निवेश कर सकता है। निवेश करने के लिए फंड का फंड चुनते समय मासिक निवेश योजनाओं का भी लाभ उठाया जा सकता है।

निधियों की निधि की सीमाएं

1. व्यय अनुपात

फंड के फंड का प्रबंधन करने के लिए व्यय अनुपातम्यूचुअल फंड मानक म्यूचुअल फंड से अधिक हैं, क्योंकि इसका प्रबंधन व्यय अधिक है। अतिरिक्त खर्चों में मुख्य रूप से निवेश करने के लिए सही संपत्ति का चयन करना शामिल है, जिसमें समय-समय पर उतार-चढ़ाव होता रहता है।

2. टैक्स

किसी फंड ऑफ फंड पर लगाया गया कर एक निवेशक द्वारा देय होता है, केवल के दौरानमोचन मूल राशि का। हालांकि, वसूली के दौरान, अल्पकालिक और दीर्घकालिक दोनोंराजधानी वार्षिक के आधार पर लाभ कर कटौती के अधीन हैंआय निवेशक की और निवेश की समय अवधि।

2022 में निवेश करने के लिए फंड का सर्वश्रेष्ठ प्रदर्शन करने वाला फंड

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) IDBI Nifty Index Fund Growth ₹36.2111

↓ -0.02 ₹208 9.1 11.9 16.2 20.3 11.7 PGIM India Euro Equity Fund Growth ₹17.97

↑ 0.09 ₹978 -1.6 11.9 15.9 16.7 0.5 20.6 Kotak Asset Allocator Fund - FOF Growth ₹256.061

↑ 1.97 ₹2,177 5.7 10.2 15.8 19.5 19.2 19 UTI Nifty Index Fund Growth ₹180.262

↑ 0.03 ₹26,492 4.1 5.4 11.3 14.6 15 9.6 ICICI Prudential Nifty Index Fund Growth ₹263.705

↑ 0.05 ₹15,348 4.1 5.3 11.1 14.5 14.8 9.6 Aditya Birla Sun Life Index Fund Growth ₹265.289

↑ 0.04 ₹1,247 4.1 5.3 11.1 14.4 14.6 9.5 ICICI Prudential Advisor Series - Passive Strategy Fund Growth ₹171.162

↑ 0.03 ₹209 4.6 5.8 11.1 18.8 18.2 15.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 28 Jul 23 Research Highlights & Commentary of 7 Funds showcased

Commentary IDBI Nifty Index Fund PGIM India Euro Equity Fund Kotak Asset Allocator Fund - FOF UTI Nifty Index Fund ICICI Prudential Nifty Index Fund Aditya Birla Sun Life Index Fund ICICI Prudential Advisor Series - Passive Strategy Fund Point 1 Bottom quartile AUM (₹208 Cr). Lower mid AUM (₹978 Cr). Upper mid AUM (₹2,177 Cr). Highest AUM (₹26,492 Cr). Upper mid AUM (₹15,348 Cr). Lower mid AUM (₹1,247 Cr). Bottom quartile AUM (₹209 Cr). Point 2 Established history (15+ yrs). Established history (18+ yrs). Established history (21+ yrs). Oldest track record among peers (25 yrs). Established history (23+ yrs). Established history (23+ yrs). Established history (22+ yrs). Point 3 Rating: 1★ (lower mid). Rating: 2★ (upper mid). Top rated. Rating: 2★ (upper mid). Rating: 2★ (lower mid). Rating: 1★ (bottom quartile). Not Rated. Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 11.74% (bottom quartile). 5Y return: 0.52% (bottom quartile). 5Y return: 19.19% (top quartile). 5Y return: 14.97% (upper mid). 5Y return: 14.80% (lower mid). 5Y return: 14.64% (lower mid). 5Y return: 18.17% (upper mid). Point 6 3Y return: 20.28% (top quartile). 3Y return: 16.65% (lower mid). 3Y return: 19.54% (upper mid). 3Y return: 14.63% (lower mid). 3Y return: 14.52% (bottom quartile). 3Y return: 14.41% (bottom quartile). 3Y return: 18.84% (upper mid). Point 7 1Y return: 16.16% (top quartile). 1Y return: 15.86% (upper mid). 1Y return: 15.84% (upper mid). 1Y return: 11.26% (lower mid). 1Y return: 11.10% (lower mid). 1Y return: 11.05% (bottom quartile). 1Y return: 11.05% (bottom quartile). Point 8 1M return: 3.68% (upper mid). 1M return: 5.03% (top quartile). 1M return: 2.08% (upper mid). 1M return: 0.40% (bottom quartile). 1M return: 0.39% (bottom quartile). 1M return: 0.41% (lower mid). 1M return: 1.46% (lower mid). Point 9 Alpha: -1.03 (bottom quartile). Alpha: -9.73 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: -0.28 (upper mid). Alpha: -0.42 (lower mid). Alpha: -0.51 (lower mid). Alpha: 1.08 (top quartile). Point 10 Sharpe: 1.04 (upper mid). Sharpe: 1.10 (top quartile). Sharpe: 0.75 (upper mid). Sharpe: 0.33 (lower mid). Sharpe: 0.31 (lower mid). Sharpe: 0.31 (bottom quartile). Sharpe: 0.28 (bottom quartile). IDBI Nifty Index Fund

PGIM India Euro Equity Fund

Kotak Asset Allocator Fund - FOF

UTI Nifty Index Fund

ICICI Prudential Nifty Index Fund

Aditya Birla Sun Life Index Fund

ICICI Prudential Advisor Series - Passive Strategy Fund

संपत्ति>= 50 करोड़ के आधार पर छाँटे गए1 साल का रिटर्न.

The investment objective of the scheme is to invest in the stocks and equity related instruments comprising the S&P CNX Nifty Index in the same weights as these stocks represented in the Index with the intent to replicate the performance of the Total Returns Index of S&P CNX Nifty index. The scheme will adopt a passive investment strategy and will seek to achieve the investment objective by minimizing the tracking error between the S&P CNX Nifty index (Total Returns Index) and the scheme. Below is the key information for IDBI Nifty Index Fund Returns up to 1 year are on (Erstwhile DHFL Pramerica Top Euroland Offshore Fund) The primary investment objective of the scheme is to generate long-term capital growth from a diversified portfolio of units of overseas mutual funds. Research Highlights for PGIM India Euro Equity Fund Below is the key information for PGIM India Euro Equity Fund Returns up to 1 year are on The investment objective of the scheme is to generate long-term capital appreciation from a portfolio created by investing in

specified open-ended equity, and debt schemes of Kotak Mahindra Mutual Fund. However, there is no assurance that the investment objective of the Scheme will be realized Research Highlights for Kotak Asset Allocator Fund - FOF Below is the key information for Kotak Asset Allocator Fund - FOF Returns up to 1 year are on The principal investment objective of the scheme is to invest in stocks of companies comprising Nifty 50 Index and endeavour to achieve return equivalent to Nifty 50 by “passive” investment. The scheme will be managed

by replicating the index in the same weightage as in the Nifty 50 Index with the intention of minimising the performance differences between the scheme and the Nifty 50 Index in capital terms, subject to market liquidity, costs of trading, management expenses and other factors which may cause tracking error. The

scheme would alter the scrips/weights as and when the same are altered in the Nifty 50 Index. Research Highlights for UTI Nifty Index Fund Below is the key information for UTI Nifty Index Fund Returns up to 1 year are on (Erstwhile ICICI Prudential Nifty Index Fund) An open-ended index linked growth scheme seeking to track the returns of the S&P CNX Nifty index through investment in a basket of stocks drawn from the constituents of the Nifty. Research Highlights for ICICI Prudential Nifty Index Fund Below is the key information for ICICI Prudential Nifty Index Fund Returns up to 1 year are on An Open-ended index-linked growth scheme with the objective to generate returns commensurate with the performance of Nifty subject to tracking errors. Research Highlights for Aditya Birla Sun Life Index Fund Below is the key information for Aditya Birla Sun Life Index Fund Returns up to 1 year are on (Erstwhile ICICI Prudential Advisor Series - Long Term Savings Plan) The primary investment objective of this Plan is to seek to generate long term capital appreciation from a portfolio that is invested predominantly in the schemes of domestic or offshore Mutual Fund(s) mainly having asset allocation to: • Equity and equity related securities and • A small portion in debt and money market instruments. However, there can be no assurance that the investment objective of the Scheme will be realized. Research Highlights for ICICI Prudential Advisor Series - Passive Strategy Fund Below is the key information for ICICI Prudential Advisor Series - Passive Strategy Fund Returns up to 1 year are on 1. IDBI Nifty Index Fund

IDBI Nifty Index Fund

Growth Launch Date 25 Jun 10 NAV (28 Jul 23) ₹36.2111 ↓ -0.02 (-0.06 %) Net Assets (Cr) ₹208 on 30 Jun 23 Category Others - Index Fund AMC IDBI Asset Management Limited Rating ☆ Risk Moderately High Expense Ratio 0.9 Sharpe Ratio 1.04 Information Ratio -3.93 Alpha Ratio -1.03 Min Investment 5,000 Min SIP Investment 500 Exit Load NIL Growth of 10,000 investment over the years.

Date Value 30 Nov 20 ₹10,000 30 Nov 21 ₹13,029 30 Nov 22 ₹14,443 Returns for IDBI Nifty Index Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Jul 23 Duration Returns 1 Month 3.7% 3 Month 9.1% 6 Month 11.9% 1 Year 16.2% 3 Year 20.3% 5 Year 11.7% 10 Year 15 Year Since launch 10.3% Historical performance (Yearly) on absolute basis

Year Returns 2024 2023 2022 2021 2020 2019 2018 2017 2016 2015 Fund Manager information for IDBI Nifty Index Fund

Name Since Tenure Data below for IDBI Nifty Index Fund as on 30 Jun 23

Asset Allocation

Asset Class Value Top Securities Holdings / Portfolio

Name Holding Value Quantity 2. PGIM India Euro Equity Fund

PGIM India Euro Equity Fund

Growth Launch Date 11 Sep 07 NAV (22 Dec 25) ₹17.97 ↑ 0.09 (0.50 %) Net Assets (Cr) ₹978 on 30 Nov 25 Category Others - Fund of Fund AMC Pramerica Asset Managers Private Limited Rating ☆☆ Risk High Expense Ratio 1.63 Sharpe Ratio 1.1 Information Ratio -0.33 Alpha Ratio -9.73 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 30 Nov 20 ₹10,000 30 Nov 21 ₹11,194 30 Nov 22 ₹7,271 30 Nov 23 ₹7,636 30 Nov 24 ₹9,375 30 Nov 25 ₹11,126 Returns for PGIM India Euro Equity Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Jul 23 Duration Returns 1 Month 5% 3 Month -1.6% 6 Month 11.9% 1 Year 15.9% 3 Year 16.7% 5 Year 0.5% 10 Year 15 Year Since launch 3.3% Historical performance (Yearly) on absolute basis

Year Returns 2024 20.6% 2023 14.6% 2022 -35.6% 2021 -1.9% 2020 20.5% 2019 21.4% 2018 -10.3% 2017 14.6% 2016 -6.7% 2015 5.7% Fund Manager information for PGIM India Euro Equity Fund

Name Since Tenure Anandha Padmanabhan Anjeneyan 15 Feb 25 0.79 Yr. Vivek Sharma 15 Feb 25 0.79 Yr. Data below for PGIM India Euro Equity Fund as on 30 Nov 25

Asset Allocation

Asset Class Value Cash 3.44% Equity 96.56% Top Securities Holdings / Portfolio

Name Holding Value Quantity PGIM Jennison Emerging Mkts Eq USD W Acc

Investment Fund | -98% ₹962 Cr 891,289

↑ 111,497 Clearing Corporation Of India Ltd.

CBLO/Reverse Repo | -2% ₹16 Cr Net Receivables / (Payables)

Net Current Assets | -0% ₹1 Cr 3. Kotak Asset Allocator Fund - FOF

Kotak Asset Allocator Fund - FOF

Growth Launch Date 9 Aug 04 NAV (22 Dec 25) ₹256.061 ↑ 1.97 (0.78 %) Net Assets (Cr) ₹2,177 on 30 Nov 25 Category Others - Fund of Fund AMC Kotak Mahindra Asset Management Co Ltd Rating ☆☆☆☆ Risk Moderately High Expense Ratio 1 Sharpe Ratio 0.75 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 30 Nov 20 ₹10,000 30 Nov 21 ₹12,741 30 Nov 22 ₹14,254 30 Nov 23 ₹16,722 30 Nov 24 ₹21,072 30 Nov 25 ₹24,022 Returns for Kotak Asset Allocator Fund - FOF

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Jul 23 Duration Returns 1 Month 2.1% 3 Month 5.7% 6 Month 10.2% 1 Year 15.8% 3 Year 19.5% 5 Year 19.2% 10 Year 15 Year Since launch 16.4% Historical performance (Yearly) on absolute basis

Year Returns 2024 19% 2023 23.4% 2022 11.3% 2021 25% 2020 25% 2019 10.3% 2018 4.4% 2017 13.7% 2016 8.8% 2015 5.4% Fund Manager information for Kotak Asset Allocator Fund - FOF

Name Since Tenure Abhishek Bisen 15 Nov 21 4.05 Yr. Devender Singhal 9 May 19 6.57 Yr. Data below for Kotak Asset Allocator Fund - FOF as on 30 Nov 25

Asset Allocation

Asset Class Value Cash 4.05% Equity 70.62% Debt 10.09% Other 15.23% Top Securities Holdings / Portfolio

Name Holding Value Quantity Kotak Gold ETF

- | -15% ₹336 Cr 31,947,481

↑ 5,635,000 Kotak Nifty PSU Bank ETF

- | -14% ₹314 Cr 3,697,000 Kotak Infra & Econ Reform Dir Gr

Investment Fund | -10% ₹221 Cr 28,411,378 Kotak Consumption Dir Gr

Investment Fund | -10% ₹220 Cr 146,659,548 Kotak Nifty IT ETF

- | -9% ₹206 Cr 50,200,000 Kotak Gilt Inv Growth - Direct

Investment Fund | -6% ₹136 Cr 12,634,309 Kotak Nifty 50 ETF

- | -6% ₹133 Cr 4,592,500 Kotak Trsptn & Lgstcs Dir Gr

Investment Fund | -5% ₹113 Cr 95,899,303 Kotak Bond Dir Gr

Investment Fund | -5% ₹113 Cr 12,869,186 Kotak Quant Dir Gr

Investment Fund | -5% ₹109 Cr 70,592,506 4. UTI Nifty Index Fund

UTI Nifty Index Fund

Growth Launch Date 6 Mar 00 NAV (23 Dec 25) ₹180.262 ↑ 0.03 (0.02 %) Net Assets (Cr) ₹26,492 on 30 Nov 25 Category Others - Index Fund AMC UTI Asset Management Company Ltd Rating ☆☆ Risk Moderately High Expense Ratio 0.29 Sharpe Ratio 0.33 Information Ratio -9.25 Alpha Ratio -0.28 Min Investment 5,000 Min SIP Investment 500 Exit Load NIL Growth of 10,000 investment over the years.

Date Value 30 Nov 20 ₹10,000 30 Nov 21 ₹13,211 30 Nov 22 ₹14,735 30 Nov 23 ₹15,929 30 Nov 24 ₹19,237 30 Nov 25 ₹21,090 Returns for UTI Nifty Index Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Jul 23 Duration Returns 1 Month 0.4% 3 Month 4.1% 6 Month 5.4% 1 Year 11.3% 3 Year 14.6% 5 Year 15% 10 Year 15 Year Since launch 11.9% Historical performance (Yearly) on absolute basis

Year Returns 2024 9.6% 2023 20.9% 2022 5.3% 2021 25.2% 2020 15.5% 2019 13.2% 2018 4.3% 2017 29.7% 2016 4% 2015 -3.3% Fund Manager information for UTI Nifty Index Fund

Name Since Tenure Sharwan Kumar Goyal 31 Jul 18 7.34 Yr. Ayush Jain 2 May 22 3.59 Yr. Data below for UTI Nifty Index Fund as on 30 Nov 25

Asset Allocation

Asset Class Value Cash 0.02% Equity 99.98% Top Securities Holdings / Portfolio

Name Holding Value Quantity HDFC Bank Ltd (Financial Services)

Equity, Since 31 Jan 10 | HDFCBANK13% ₹3,410 Cr 33,837,893

↑ 532,368 Reliance Industries Ltd (Energy)

Equity, Since 31 Jan 03 | RELIANCE9% ₹2,351 Cr 14,998,380

↑ 235,968 ICICI Bank Ltd (Financial Services)

Equity, Since 31 Jan 03 | ICICIBANK8% ₹2,196 Cr 15,810,007

↑ 248,737 Bharti Airtel Ltd (Communication Services)

Equity, Since 29 Feb 04 | BHARTIARTL5% ₹1,269 Cr 6,038,510

↑ 95,003 Infosys Ltd (Technology)

Equity, Since 31 Jan 03 | INFY5% ₹1,265 Cr 8,108,954

↑ 252,730 Larsen & Toubro Ltd (Industrials)

Equity, Since 31 Dec 04 | LT4% ₹1,059 Cr 2,601,854

↑ 40,935 State Bank of India (Financial Services)

Equity, Since 31 Jan 03 | SBIN3% ₹900 Cr 9,192,342

↑ 144,622 ITC Ltd (Consumer Defensive)

Equity, Since 31 Jan 03 | ITC3% ₹863 Cr 21,345,994

↑ 335,834 Axis Bank Ltd (Financial Services)

Equity, Since 31 Mar 09 | AXISBANK3% ₹812 Cr 6,344,756

↑ 99,821 Mahindra & Mahindra Ltd (Consumer Cyclical)

Equity, Since 31 Jan 03 | M&M3% ₹738 Cr 1,963,475

↑ 30,892 5. ICICI Prudential Nifty Index Fund

ICICI Prudential Nifty Index Fund

Growth Launch Date 26 Feb 02 NAV (23 Dec 25) ₹263.705 ↑ 0.05 (0.02 %) Net Assets (Cr) ₹15,348 on 30 Nov 25 Category Others - Index Fund AMC ICICI Prudential Asset Management Company Limited Rating ☆☆ Risk Moderately High Expense Ratio 0.36 Sharpe Ratio 0.31 Information Ratio -9.81 Alpha Ratio -0.42 Min Investment 5,000 Min SIP Investment 100 Exit Load NIL Growth of 10,000 investment over the years.

Date Value 30 Nov 20 ₹10,000 30 Nov 21 ₹13,168 30 Nov 22 ₹14,666 30 Nov 23 ₹15,837 30 Nov 24 ₹19,123 30 Nov 25 ₹20,934 Returns for ICICI Prudential Nifty Index Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Jul 23 Duration Returns 1 Month 0.4% 3 Month 4.1% 6 Month 5.3% 1 Year 11.1% 3 Year 14.5% 5 Year 14.8% 10 Year 15 Year Since launch 14.7% Historical performance (Yearly) on absolute basis

Year Returns 2024 9.6% 2023 20.7% 2022 5.2% 2021 24.9% 2020 15.2% 2019 12.8% 2018 3.4% 2017 28.7% 2016 3.6% 2015 -3.6% Fund Manager information for ICICI Prudential Nifty Index Fund

Name Since Tenure Nishit Patel 18 Jan 21 4.87 Yr. Ajaykumar Solanki 1 Feb 24 1.83 Yr. Ashwini Shinde 18 Dec 24 0.95 Yr. Data below for ICICI Prudential Nifty Index Fund as on 30 Nov 25

Asset Allocation

Asset Class Value Cash 0.03% Equity 99.97% Top Securities Holdings / Portfolio

Name Holding Value Quantity HDFC Bank Ltd (Financial Services)

Equity, Since 31 Mar 05 | HDFCBANK13% ₹1,977 Cr 19,616,203

↑ 354,312 Reliance Industries Ltd (Energy)

Equity, Since 31 Mar 05 | RELIANCE9% ₹1,363 Cr 8,694,728

↑ 157,052 ICICI Bank Ltd (Financial Services)

Equity, Since 31 Mar 05 | ICICIBANK8% ₹1,273 Cr 9,165,235

↑ 165,547 Bharti Airtel Ltd (Communication Services)

Equity, Since 31 Aug 09 | BHARTIARTL5% ₹736 Cr 3,500,588

↑ 63,232 Infosys Ltd (Technology)

Equity, Since 31 Mar 05 | INFY5% ₹722 Cr 4,627,137

↑ 83,583 Larsen & Toubro Ltd (Industrials)

Equity, Since 29 Feb 12 | LT4% ₹614 Cr 1,508,322

↑ 27,248 State Bank of India (Financial Services)

Equity, Since 31 Mar 05 | SBIN3% ₹522 Cr 5,328,901

↑ 96,252 ITC Ltd (Consumer Defensive)

Equity, Since 29 Feb 12 | ITC3% ₹500 Cr 12,374,509

↑ 223,513 Axis Bank Ltd (Financial Services)

Equity, Since 31 Mar 09 | AXISBANK3% ₹471 Cr 3,678,123

↑ 66,439 Mahindra & Mahindra Ltd (Consumer Cyclical)

Equity, Since 31 Mar 05 | M&M3% ₹428 Cr 1,138,244

↑ 20,562 6. Aditya Birla Sun Life Index Fund

Aditya Birla Sun Life Index Fund

Growth Launch Date 18 Sep 02 NAV (23 Dec 25) ₹265.289 ↑ 0.04 (0.02 %) Net Assets (Cr) ₹1,247 on 30 Nov 25 Category Others - Index Fund AMC Birla Sun Life Asset Management Co Ltd Rating ☆ Risk Moderately High Expense Ratio 0.52 Sharpe Ratio 0.31 Information Ratio -15.54 Alpha Ratio -0.51 Min Investment 1,000 Min SIP Investment 100 Exit Load NIL Growth of 10,000 investment over the years.

Date Value 30 Nov 20 ₹10,000 30 Nov 21 ₹13,145 30 Nov 22 ₹14,608 30 Nov 23 ₹15,750 30 Nov 24 ₹18,998 30 Nov 25 ₹20,780 Returns for Aditya Birla Sun Life Index Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Jul 23 Duration Returns 1 Month 0.4% 3 Month 4.1% 6 Month 5.3% 1 Year 11.1% 3 Year 14.4% 5 Year 14.6% 10 Year 15 Year Since launch 15.1% Historical performance (Yearly) on absolute basis

Year Returns 2024 9.5% 2023 20.6% 2022 5% 2021 24.6% 2020 15.2% 2019 12.4% 2018 3.2% 2017 28.5% 2016 3.1% 2015 -3.8% Fund Manager information for Aditya Birla Sun Life Index Fund

Name Since Tenure Priya Sridhar 31 Dec 24 0.92 Yr. Data below for Aditya Birla Sun Life Index Fund as on 30 Nov 25

Asset Allocation

Asset Class Value Cash 0.09% Equity 99.91% Top Securities Holdings / Portfolio

Name Holding Value Quantity HDFC Bank Ltd (Financial Services)

Equity, Since 30 Sep 07 | HDFCBANK13% ₹161 Cr 1,593,296

↑ 22,905 Reliance Industries Ltd (Energy)

Equity, Since 30 Sep 07 | RELIANCE9% ₹111 Cr 706,216

↑ 10,153 ICICI Bank Ltd (Financial Services)

Equity, Since 31 Oct 09 | ICICIBANK8% ₹103 Cr 744,432

↑ 10,702 Bharti Airtel Ltd (Communication Services)

Equity, Since 30 Sep 07 | BHARTIARTL5% ₹60 Cr 284,330

↑ 4,088 Infosys Ltd (Technology)

Equity, Since 30 Sep 07 | INFY5% ₹59 Cr 375,832

↑ 5,403 Larsen & Toubro Ltd (Industrials)

Equity, Since 30 Sep 07 | LT4% ₹50 Cr 122,511

↑ 1,761 State Bank of India (Financial Services)

Equity, Since 30 Sep 07 | SBIN3% ₹42 Cr 432,832

↑ 6,223 ITC Ltd (Consumer Defensive)

Equity, Since 30 Sep 07 | ITC3% ₹41 Cr 1,005,101

↑ 14,450 Axis Bank Ltd (Financial Services)

Equity, Since 31 Mar 09 | AXISBANK3% ₹38 Cr 298,750

↑ 4,295 Mahindra & Mahindra Ltd (Consumer Cyclical)

Equity, Since 30 Sep 07 | M&M3% ₹35 Cr 92,452

↑ 1,329 7. ICICI Prudential Advisor Series - Passive Strategy Fund

ICICI Prudential Advisor Series - Passive Strategy Fund

Growth Launch Date 18 Dec 03 NAV (23 Dec 25) ₹171.162 ↑ 0.03 (0.02 %) Net Assets (Cr) ₹209 on 30 Nov 25 Category Others - Fund of Fund AMC ICICI Prudential Asset Management Company Limited Rating Risk Moderately High Expense Ratio 0.42 Sharpe Ratio 0.28 Information Ratio 0.72 Alpha Ratio 1.08 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-3 Years (1%),3 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 30 Nov 20 ₹10,000 30 Nov 21 ₹13,713 30 Nov 22 ₹15,002 30 Nov 23 ₹17,456 30 Nov 24 ₹22,033 30 Nov 25 ₹24,046 Returns for ICICI Prudential Advisor Series - Passive Strategy Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Jul 23 Duration Returns 1 Month 1.5% 3 Month 4.6% 6 Month 5.8% 1 Year 11.1% 3 Year 18.8% 5 Year 18.2% 10 Year 15 Year Since launch 13.8% Historical performance (Yearly) on absolute basis

Year Returns 2024 15.9% 2023 29.3% 2022 4.2% 2021 30.3% 2020 10.7% 2019 6.7% 2018 4% 2017 19.2% 2016 11.2% 2015 1.2% Fund Manager information for ICICI Prudential Advisor Series - Passive Strategy Fund

Name Since Tenure Sankaran Naren 5 Sep 18 7.24 Yr. Dharmesh Kakkad 28 May 18 7.52 Yr. Sharmila D'Silva 13 May 24 1.55 Yr. Masoomi Jhurmarvala 4 Nov 24 1.07 Yr. Data below for ICICI Prudential Advisor Series - Passive Strategy Fund as on 30 Nov 25

Asset Allocation

Asset Class Value Cash 3.46% Equity 96.53% Top Securities Holdings / Portfolio

Name Holding Value Quantity ICICI Pru Nifty Private Banks ETF

- | -19% ₹40 Cr 13,857,963 ICICI Pru Nifty Bank ETF

- | -15% ₹31 Cr 5,073,440

↑ 900,000 ICICI Pru Nifty IT ETF

- | -14% ₹29 Cr 7,053,290

↑ 1,250,000 ICICI Pru Nifty FMCG ETF

- | -12% ₹26 Cr 4,339,300

↑ 1,742,000 ICICI Prudential Nifty Metal ETF

- | -9% ₹19 Cr 18,753,493

↑ 14,530,000 Nippon India Nifty Pharma ETF

- | -8% ₹17 Cr 7,250,000

↑ 7,250,000 ICICI Prudential Nifty Oil & Gas ETF

- | -8% ₹17 Cr 13,856,960 ICICI Prudential Nifty Auto ETF

- | -7% ₹15 Cr 5,081,500

↑ 1,418,000 Motilal Oswal Nifty Realty ETF

- | -3% ₹7 Cr 725,000

↑ 340,000 Groww BSE Power ETF

- | -1% ₹2 Cr 2,000,000

↑ 2,000,000

फंड ऑफ फंड्स के लाभ

हर म्यूचुअल फंड की तरह, फंड ऑफ फंड्स के भी कई फायदे हैं। उनमें से कुछ हैं:

1. पोर्टफोलियो विविधीकरण और फंड आवंटन

प्रमुख प्राथमिक लाभों में से एक पोर्टफोलियो विविधीकरण है। यहां, एक ही फंड में निवेश करने के बावजूद, कई म्यूचुअल फंड योजनाओं में निवेश किया जाता है, जहां जोखिम के एक निश्चित स्तर पर अधिकतम रिटर्न अर्जित करने के उद्देश्य से फंड को इष्टतम तरीके से आवंटित किया जाता है।

2. विविध आस्तियों के लिए प्रवेश द्वार

बहु-प्रबंधन निवेश खुदरा निवेशकों को उन फंडों तक पहुंच प्राप्त करने में मदद करता है जो निवेश के लिए आसानी से उपलब्ध नहीं होते हैं। फंड का एक एकल फंड बदले में एक्सपोजर ले सकता हैइक्विटी फ़ंड,डेट फंड या कमोडिटी आधारित म्यूचुअल फंड भी। यह केवल एक म्यूचुअल फंड में शामिल होकर खुदरा निवेशक के लिए विविधीकरण सुनिश्चित करता है।

3. उचित परिश्रम प्रक्रिया

इस श्रेणी के तहत सभी फंडों से फंड मैनेजर द्वारा संचालित एक उचित परिश्रम प्रक्रिया का पालन करने की उम्मीद की जाती है, जहां उन्हें निवेश करने से पहले अंतर्निहित फंड मैनेजरों की पृष्ठभूमि और क्रेडेंशियल्स की जांच करने की आवश्यकता होती है ताकि यह सुनिश्चित हो सके कि रणनीति अपेक्षाओं के अनुरूप है।

4. कम निवेश राशि

यह उन खुदरा निवेशकों के लिए एक अच्छा विकल्प है जो कम टिकट आकार के साथ इस निवेश मार्ग में उद्यम करना चाहते हैं।

फंड का फंड कैसे काम करता है?

बहु-प्रबंधक निवेश कैसे कार्य करता है, इसके तौर-तरीकों को समझने के लिए, बंधन और मुक्त प्रबंधन की अवधारणाओं को समझना महत्वपूर्ण है। फेटेड मैनेजमेंट एक ऐसी स्थिति है जब म्यूचुअल फंड अपने पैसे को एक पोर्टफोलियो में निवेश करता है जिसमें संपत्ति और फंड अपनी कंपनी द्वारा प्रबंधित होते हैं। दूसरे शब्दों में, पैसा उसी परिसंपत्ति प्रबंधन कंपनी के फंड में निवेश किया जाता है। इसके विपरीत, निरंकुश प्रबंधन एक ऐसी स्थिति है जहां म्यूचुअल फंड दूसरे द्वारा प्रबंधित बाहरी फंड में निवेश करता हैसंपत्ति प्रबंधन कंपनियां. निरंकुश फंडों का लाभ बंधुआ फंडों पर होता है क्योंकि वे खुद को एक ही परिवार के फंड तक सीमित रखने के बजाय कई फंडों और अन्य योजनाओं के अवसरों का फायदा उठा सकते हैं।

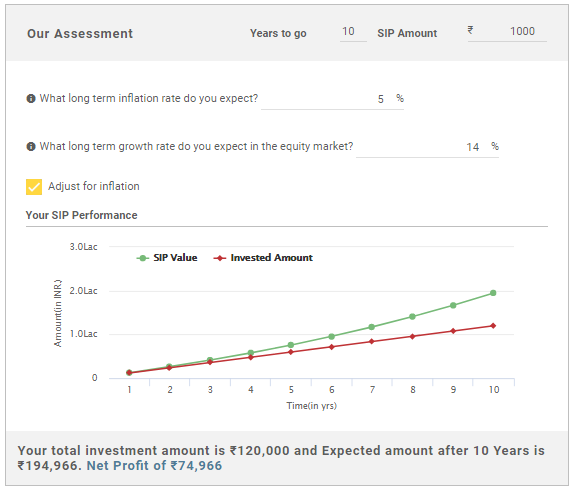

फंड ऑफ फंड्स क्यों चुनें?

निम्नलिखित छवि स्पष्ट करती है कि कैसे बहु-प्रबंधन निवेश एक साधारण म्यूचुअल फंड के बजाय किसी व्यक्ति को अपने उद्देश्यों को प्राप्त करने में मदद कर सकता है।

हालांकि बहु-प्रबंधन निवेश से जुड़े बहुत सारे लाभ हैं, लेकिन एक महत्वपूर्ण कारक जिसके बारे में किसी को पता होना चाहिए, वह है इससे जुड़ा शुल्क। निवेशकों को किसी भी शुल्क या खर्च के बारे में पता होना चाहिए जो एक म्यूचुअल फंड आकर्षित करेगा और उसी के अनुसार अपना निवेश करेगा। इसलिए, संक्षेप में, यह निष्कर्ष निकाला जा सकता है कि फंड ऑफ फंड्स उन निवेशकों के लिए एक आदर्श निवेश विकल्प है जो म्यूचुअल फंड में परेशानी मुक्त निवेश का आनंद लेना चाहते हैं।

एफओएफ म्यूचुअल फंड में ऑनलाइन निवेश कैसे करें?

Fincash.com पर आजीवन मुफ्त निवेश खाता खोलें।

अपना पंजीकरण और केवाईसी प्रक्रिया पूरी करें

Upload Documents (PAN, Aadhaar, etc.). और, आप निवेश करने के लिए तैयार हैं!

पूछे जाने वाले प्रश्न

1. एफओएफ का सबसे महत्वपूर्ण लाभ क्या है?

ए: एफओएफ का सबसे महत्वपूर्ण लाभ यह है कि यह आपके निवेश में विविधता लाता है और अच्छा रिटर्न सुनिश्चित करता है। यदि आप अपने निवेश पोर्टफोलियो में विविधता लाने की योजना बना रहे हैं, तो एफओएफ में निवेश करना अच्छा है। यह आपके जोखिम को कम करता है और यह सुनिश्चित करता है कि आप अपने निवेश पर अच्छे रिटर्न का आनंद लें।

2. एफओएफ के विभिन्न प्रकार क्या हैं?

ए: एफओएफ पांच अलग-अलग प्रकार के होते हैं, और ये इस प्रकार हैं:

- एसेट एलोकेशन फंड

- गोल्ड फंड

- अंतर्राष्ट्रीय एफओएफ

- एफओएफ ईटीएफ

- बहु-प्रबंधक एफओएफ

प्रत्येक एफओएफ में अनूठी विशेषताएं हैं। उदाहरण के लिए, गोल्ड फंड में आप निवेश करेंगेगोल्ड ईटीएफ और मल्टी-मैनेजर एफओएफ में आप विभिन्न प्रकार के म्यूचुअल फंड में निवेश करेंगे।

3. एफओएफ में निवेश करते समय किन मापदंडों पर विचार करना चाहिए?

ए: एफओएफ म्यूचुअल फंड हैं, इसलिए, जब आप निवेश करते हैं तो आपको अपनी जोखिम लेने की क्षमता और आप कितना पैसा निवेश करना चाहते हैं, इस पर विचार करना चाहिए। दिए गए समय में आपके द्वारा अपेक्षित रिटर्न का प्रतिशत आपको जोखिम लेने की आपकी क्षमता का अंदाजा देगा। उसके आधार पर, आपको उस पैसे का मूल्यांकन करना चाहिए जिसे आप निवेश करना चाहते हैं। आपकी वित्तीय स्थिति से आपको यह तय करने में भी मदद मिलनी चाहिए कि आपको एफओएफ में कितना पैसा निवेश करना चाहिए।

एक बार जब आप इन दो कारकों का आकलन कर लेते हैं, तो एक विशेष एफओएफ का चयन करें और निवेश करना शुरू करें।

4. किस एफओएफ ने सबसे अच्छा रिटर्न दिखाया है?

ए: गोल्ड एफओएफ को सबसे सुरक्षित निवेशों में से एक माना जाता है। ये गोल्ड ईटीएफ की तरह होते हैं, और जब आपसोने में निवेश करें एफओएफ, यह भुगतान करने जैसे अतिरिक्त मुद्दों के बिना भौतिक सोने में निवेश करने जैसा हैGST,बिक्री कर, या धन कर। यह निवेश सुरक्षित है क्योंकि बाजार की तुलना में सोने की कीमत कभी ज्यादा नहीं गिरती है और इसलिए अच्छा रिटर्न देती है। इस प्रकार, अक्सर गोल्ड एफओएफ को सबसे अच्छे और सबसे सुरक्षित निवेशों में से एक माना जाता है।

5. क्या कोई सामान्य एफओएफ है?

ए: एक्सचेंज ट्रेडेड फंड या ईटीएफ सबसे लोकप्रिय एफओएफ हैं क्योंकि इन फंडों में निवेश करना सबसे आसान है। आपको बस इतना करना है कि खुला है aडीमैट खाता ईटीएफ में व्यापार करने के लिए, और ईटीएफ में आप कितना पैसा निवेश कर सकते हैं, इसकी कोई सीमा नहीं है।

6. एफओएफ की सबसे महत्वपूर्ण सीमाओं में से एक क्या है?

ए: यह कर योग्य है। एक निवेशक के रूप में, जब आप अपना निवेश भुनाते हैं तो आपको मूल राशि पर कर का भुगतान करना होगा। अगर आप छोटी अवधि के लिए एफओएफ में निवेश करते हैं, तो आपको भुगतान करना होगाकरों मूलधन और रिटर्न पर। हालांकि, अर्जित लाभांश कर योग्य नहीं है क्योंकि फंड हाउस करों को वहन करता है।

7. क्या एफओएफ में लंबी लॉक-इन अवधि होती है?

ए: अलग-अलग एफओएफ में अलग-अलग निवेश अवधि होती है। हालांकि, अगर आप अधिकतम रिटर्न अर्जित करना चाहते हैं, तो आपको एफओएफ में काफी लंबे समय के लिए निवेश करना चाहिए।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।

Research Highlights for IDBI Nifty Index Fund