+91-22-48913909

+91-22-48913909

Table of Contents

निवेश करने के लिए शीर्ष 5 सर्वश्रेष्ठ इक्विटी एसआईपी फंड

यदि आप चाहते हैं कि आपके निवेश को सभी का पक्ष लिया जाएमंडी शर्तें, फिर अपना निवेश लेंसिप मार्ग! सिस्टमैटिक इन्वेस्टमेंट प्लान (SIPs) को का सबसे कुशल तरीका माना जाता हैम्यूचुअल फंड में निवेश. और अगर आप इक्विटी में निवेश करने की योजना बना रहे हैं, तो एसआईपी लंबे समय तक रिटर्न बनाने का सबसे अच्छा तरीका है। सर्वश्रेष्ठ इक्विटी एसआईपी फंड आपको लंबी अवधि में वांछित रिटर्न दे सकते हैंवित्तीय लक्ष्यों. तो, आइए देखें कि एसआईपी कैसे काम करता है, इसके लाभएसआईपी निवेश, a . का महत्वपूर्ण उपयोगघूंट कैलकुलेटर इक्विटी निवेश के लिए सबसे अच्छा प्रदर्शन करने वाले एसआईपी फंड के साथ।

Talk to our investment specialist

इक्विटी म्यूचुअल फंड के लिए व्यवस्थित निवेश

आदर्श रूप से, जब निवेशक इक्विटी में निवेश करने की योजना बनाते हैं, तो वे अक्सर रिटर्न की स्थिरता के बारे में संदेह करते हैं। ऐसा इसलिए है क्योंकि वे बाजार से जुड़े हुए हैं और अक्सर अस्थिरता के संपर्क में रहते हैं। इस प्रकार, इस तरह की अस्थिरता को संतुलित करने और दीर्घकालिक स्थिर रिटर्न सुनिश्चित करने के लिए, इक्विटी निवेश में SIP अत्यधिक अनुशंसित हैं। ऐतिहासिक रूप से, खराब बाजार चरण में, यह देखा गया है कि जिन निवेशकों ने एसआईपी मार्ग अपनाया था, उन्होंने एकमुश्त मार्ग लेने वालों की तुलना में अधिक स्थिर रिटर्न अर्जित किया। SIP का निवेश समय के साथ फैलता है, एकमुश्त निवेश के विपरीत जो एक ही बार में होता है। इसलिए, एसआईपी में आपका पैसा हर दिन बढ़ने लगता है (शेयर बाजार में निवेश किया जा रहा है)।

एक व्यवस्थितनिवेश योजना व्यापक रूप से दीर्घकालिक वित्तीय लक्ष्यों को प्राप्त करने के लिए भी माना जाता है जैसेसेवानिवृत्ति योजना, बच्चे की शिक्षा, घर/कार या कोई अन्य संपत्ति की खरीद। इससे पहले कि हम कुछ और देखेंनिवेश के लाभ आइए एक एसआईपी में निवेश करने के लिए कुछ बेहतरीन इक्विटी एसआईपी फंड देखें।

इक्विटी फंड के लिए सर्वश्रेष्ठ एसआईपी योजनाएं 2022

बेस्ट लार्ज कैप इक्विटी एसआईपी फंड

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Aditya Birla Sun Life Frontline Equity Fund Growth ₹498.34

↑ 7.58 ₹26,286 100 2 -5 10.7 13.6 22.4 15.6 SBI Bluechip Fund Growth ₹87.4773

↑ 1.23 ₹46,140 500 1.6 -4.9 9.8 12.9 21.9 12.5 ICICI Prudential Bluechip Fund Growth ₹104.36

↑ 1.61 ₹60,177 100 2.7 -3.6 9.7 16.5 24.5 16.9 Nippon India Large Cap Fund Growth ₹84.5414

↑ 1.08 ₹34,212 100 0.5 -5 7.9 18.1 26.1 18.2 JM Core 11 Fund Growth ₹18.7116

↑ 0.16 ₹217 500 -2.9 -9.9 4.4 17.3 21.2 24.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

बेस्ट लार्ज एंड मिड कैप इक्विटी एसआईपी फंड

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 100 2.9 13.6 38.9 21.9 19.2 Invesco India Growth Opportunities Fund Growth ₹89.58

↑ 0.87 ₹5,930 100 -1.1 -6.7 17.5 20.3 25.3 37.5 DSP BlackRock Equity Opportunities Fund Growth ₹586.037

↑ 6.48 ₹12,598 500 1.1 -6.1 13.8 18.9 25.9 23.9 Kotak Equity Opportunities Fund Growth ₹314.158

↑ 3.79 ₹22,853 1,000 -1 -8.6 6.7 16.1 24.9 24.2 Canara Robeco Emerging Equities Growth ₹239.9

↑ 2.41 ₹21,405 1,000 -1.3 -7.1 12.6 14.4 24.3 26.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

बेस्ट मिड कैप इक्विटी एसआईपी फंड

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sundaram Mid Cap Fund Growth ₹1,249.47

↑ 6.96 ₹10,451 100 -3.3 -10.6 11.9 20.6 28.5 32 Kotak Emerging Equity Scheme Growth ₹118.326

↑ 0.44 ₹43,941 1,000 -6.2 -12.2 11.3 16.9 29.7 33.6 L&T Midcap Fund Growth ₹340.827

↑ 3.12 ₹9,541 500 -8.5 -16.2 5.4 18.2 25.9 39.7 Taurus Discovery (Midcap) Fund Growth ₹110.77

↑ 0.88 ₹106 1,000 -2.8 -12.6 -2 13.5 23.5 11.3 Edelweiss Mid Cap Fund Growth ₹91.107

↑ 0.62 ₹7,729 500 -4.6 -9.5 15.6 21.5 32.8 38.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

बेस्ट स्मॉल कैप इक्विटी एसआईपी फंड

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) SBI Small Cap Fund Growth ₹160.691

↑ 0.71 ₹28,453 500 -3.9 -14.1 4.1 14.9 29.5 24.1 Aditya Birla Sun Life Small Cap Fund Growth ₹77.2908

↑ 0.32 ₹4,054 1,000 -6.9 -16.6 2.9 13.2 27.6 21.5 L&T Emerging Businesses Fund Growth ₹73.438

↑ 0.18 ₹13,334 500 -11.3 -18.5 1.6 16.5 34.3 28.5 Nippon India Small Cap Fund Growth ₹153.997

↑ 0.65 ₹50,826 100 -7 -14.8 5.4 20.1 38.3 26.1 DSP BlackRock Small Cap Fund Growth ₹172.279

↓ -0.09 ₹13,277 500 -8.8 -15.6 4.8 13.9 32.1 25.6 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

बेस्ट मल्टी कैप इक्विटी एसआईपी फंड

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Motilal Oswal Multicap 35 Fund Growth ₹56.3349

↑ 0.62 ₹11,172 500 -3.7 -9.9 15.6 19.6 21.8 45.7 Mirae Asset India Equity Fund Growth ₹106.324

↑ 1.65 ₹35,533 1,000 1.9 -3.9 10.4 10.8 20.2 12.7 Kotak Standard Multicap Fund Growth ₹78.291

↑ 1.11 ₹45,433 500 1.4 -4.4 8.6 14.1 21.8 16.5 BNP Paribas Multi Cap Fund Growth ₹73.5154

↓ -0.01 ₹588 300 -4.6 -2.6 19.3 17.3 13.6 IDFC Focused Equity Fund Growth ₹80.957

↑ 0.74 ₹1,595 100 -4.4 -8 13.7 14.7 21.7 30.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

बेस्ट सेक्टर इक्विटी एसआईपी फंड

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) ICICI Prudential Banking and Financial Services Fund Growth ₹128.07

↑ 2.49 ₹8,843 100 9.5 4.1 18.3 15 23.5 11.6 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹58.51

↑ 1.20 ₹3,011 1,000 10.9 3.3 15 15.3 24 8.7 Sundaram Rural and Consumption Fund Growth ₹93.3766

↑ 1.12 ₹1,398 100 -0.3 -7.8 14.3 17.7 21.9 20.1 Franklin Build India Fund Growth ₹131.372

↑ 1.75 ₹2,406 500 -1.4 -9 5.9 26.7 33.7 27.8 IDFC Infrastructure Fund Growth ₹47.008

↑ 0.57 ₹1,400 100 -4.7 -13.8 4.3 24.7 35 39.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

सर्वश्रेष्ठ ईएलएसएस एसआईपी फंड

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Tata India Tax Savings Fund Growth ₹41.5516

↑ 0.60 ₹4,053 500 -2.3 -8.5 9.2 13.6 22.7 19.5 IDFC Tax Advantage (ELSS) Fund Growth ₹143.679

↑ 2.16 ₹6,232 500 0.7 -7.2 4.2 12.9 28.1 13.1 DSP BlackRock Tax Saver Fund Growth ₹133.473

↑ 1.68 ₹14,981 500 2.5 -4.7 16.1 17.8 26.9 23.9 L&T Tax Advantage Fund Growth ₹124.049

↑ 1.28 ₹3,604 500 -3.4 -9.5 11.3 16.1 23.5 33 Principal Tax Savings Fund Growth ₹480.587

↑ 6.74 ₹1,212 500 1.5 -4.7 8.4 13.3 23.7 15.8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

बेस्ट वैल्यू इक्विटी एसआईपी फंड

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) L&T India Value Fund Growth ₹100.954

↑ 0.93 ₹11,580 500 -1 -8.6 9 19.9 29.9 25.9 Tata Equity PE Fund Growth ₹328.47

↑ 2.56 ₹7,468 150 -1.7 -10.3 5.7 18.2 25 21.7 JM Value Fund Growth ₹91.3796

↑ 1.40 ₹937 500 -4.6 -14.2 4.4 21.3 28.4 25.1 HDFC Capital Builder Value Fund Growth ₹687.496

↑ 9.75 ₹6,400 300 0.2 -7.4 10.5 16.2 25.8 20.7 IDFC Sterling Value Fund Growth ₹139.892

↑ 1.69 ₹8,996 100 -0.6 -8.6 5.2 15.1 32.9 18 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

बेस्ट फोकस्ड इक्विटी एसआईपी फंड

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Axis Focused 25 Fund Growth ₹52.34

↑ 0.61 ₹11,557 500 2.8 -4.9 6.8 6.6 16.3 14.8 Aditya Birla Sun Life Focused Equity Fund Growth ₹132.266

↑ 2.34 ₹6,941 1,000 0.2 -6.4 9.5 13.4 21.4 18.7 Sundaram Select Focus Fund Growth ₹264.968

↓ -1.18 ₹1,354 100 -5 8.5 24.5 17 17.3 HDFC Focused 30 Fund Growth ₹218.336

↑ 2.90 ₹15,516 300 4.4 0.1 17.4 22.1 30.2 24 DSP BlackRock Focus Fund Growth ₹51.843

↑ 0.37 ₹2,259 500 2.4 -5.4 15.9 16.3 21.9 18.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

इक्विटी फंड पर कराधान

बजट 2018 के भाषण के अनुसार, एक नया दीर्घकालिकराजधानी इक्विटी उन्मुख पर लाभ (LTCG) करम्यूचुअल फंड्स और स्टॉक 1 अप्रैल से लागू होंगे। वित्त विधेयक 2018 को 14 मार्च 2018 को लोकसभा में ध्वनि मत से पारित किया गया था। यहां बताया गया है कि कितना नया हैआयकर परिवर्तन 1 अप्रैल 2018 से इक्विटी निवेश को प्रभावित करेंगे। *

1. लॉन्ग टर्म कैपिटल गेन्स

INR 1 लाख से अधिक का LTCG से उत्पन्न होता हैमोचन 1 अप्रैल 2018 को या उसके बाद म्यूचुअल फंड इकाइयों या इक्विटी पर 10 प्रतिशत (प्लस सेस) या 10.4 प्रतिशत पर कर लगाया जाएगा। दीर्घावधिपूंजीगत लाभ INR 1 लाख तक की छूट दी जाएगी। उदाहरण के लिए, यदि आप एक वित्तीय वर्ष में स्टॉक या म्यूचुअल फंड निवेश से संयुक्त दीर्घकालिक पूंजीगत लाभ में INR 3 लाख कमाते हैं। कर योग्य LTCG INR 2 लाख (INR 3 लाख - 1 लाख) होंगे औरवित्त दायित्व INR 20 होगा,000 (INR 2 लाख का 10 प्रतिशत)।

लंबी अवधि के पूंजीगत लाभ बिक्री या मोचन से उत्पन्न होने वाले लाभ हैंइक्विटी फ़ंड एक वर्ष से अधिक समय तक आयोजित किया गया।

2. शॉर्ट टर्म कैपिटल गेन्स

यदि म्युचुअल फंड इकाइयां होल्डिंग के एक वर्ष से पहले बेची जाती हैं, तो शॉर्ट टर्म कैपिटल गेन्स (STCGs) कर लागू होगा। STCGs कर को 15 प्रतिशत पर अपरिवर्तित रखा गया है।

| इक्विटी योजनाएं | इंतेज़ार की अवधि | कर की दर |

|---|---|---|

| लॉन्ग टर्म कैपिटल गेन्स (LTCG .)) | 1 वर्ष से अधिक | 10% (बिना इंडेक्सेशन के)***** |

| शॉर्ट टर्म कैपिटल गेन्स (STCG) | एक वर्ष से कम या उसके बराबर | 15% |

| वितरित लाभांश पर कर | - | 10%# |

* INR 1 लाख तक का लाभ कर मुक्त है। INR 1 लाख से अधिक के लाभ पर 10% की दर से कर लागू होता है। पहले की दर 0% लागत की गणना 31 जनवरी, 2018 को समापन मूल्य के रूप में की गई थी। # 10% का लाभांश कर + अधिभार 12% + उपकर 4% = 11.648% 4% का स्वास्थ्य और शिक्षा उपकर पेश किया गया। पहले शिक्षा उपकर 3 . था%.

एसआईपी निवेश के लाभ

कुछ महत्वपूर्णव्यवस्थित निवेश योजनाओं के लाभ हैं:

रुपया लागत औसत

एक एसआईपी ऑफ़र का सबसे बड़ा लाभ रुपया लागत औसत है, जो किसी व्यक्ति को संपत्ति खरीद की लागत का औसत निकालने में मदद करता है। म्यूचुअल फंड में एकमुश्त निवेश करते समय एक निश्चित संख्या में इकाइयाँ खरीदी जाती हैंइन्वेस्टर एक बार में, एक एसआईपी के मामले में इकाइयों की खरीद लंबी अवधि में की जाती है और ये मासिक अंतराल (आमतौर पर) में समान रूप से फैली हुई हैं। समय के साथ निवेश के फैलाव के कारण, शेयर बाजार में अलग-अलग मूल्य बिंदुओं पर निवेश किया जाता है, जिससे निवेशक को औसत लागत का लाभ मिलता है, इसलिए रुपये की लागत औसत।

कंपाउंडिंग की शक्ति

SIPs का लाभ प्रदान करते हैंकंपाउंडिंग की शक्ति. साधारण ब्याज तब होता है जब आप केवल मूलधन पर ब्याज प्राप्त करते हैं। चक्रवृद्धि ब्याज के मामले में, ब्याज राशि मूलधन में जोड़ दी जाती है, और ब्याज की गणना नए मूलधन (पुराने मूलधन और लाभ) पर की जाती है। यह प्रक्रिया हर बार जारी रहती है। चूंकि एसआईपी में म्युचुअल फंड किश्तों में होते हैं, वे चक्रवृद्धि होते हैं, जो शुरू में निवेश की गई राशि में अधिक जोड़ता है।

सामर्थ्य

एसआईपी काफी किफायती होते हैं। SIP में मासिक न्यूनतम निवेश राशि INR 500 जितनी कम हो सकती है। कुछ फंड हाउस "MicroSIP" नामक कुछ भी प्रदान करते हैं, जहां टिकट का आकार INR 100 जितना कम होता है। यह युवा लोगों को अपनी लंबी शुरुआत करने के लिए एक अच्छा विकल्प देता है। -जीवन के प्रारंभिक चरण में टर्म निवेश।

एसआईपी कैलकुलेटर

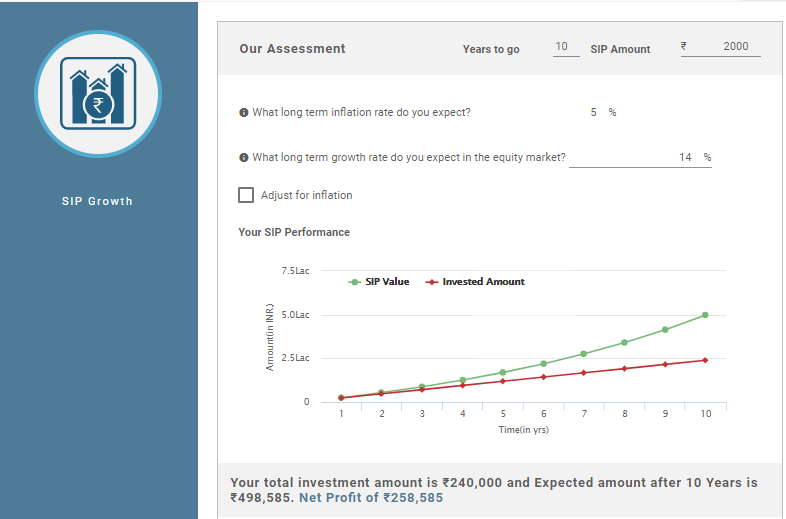

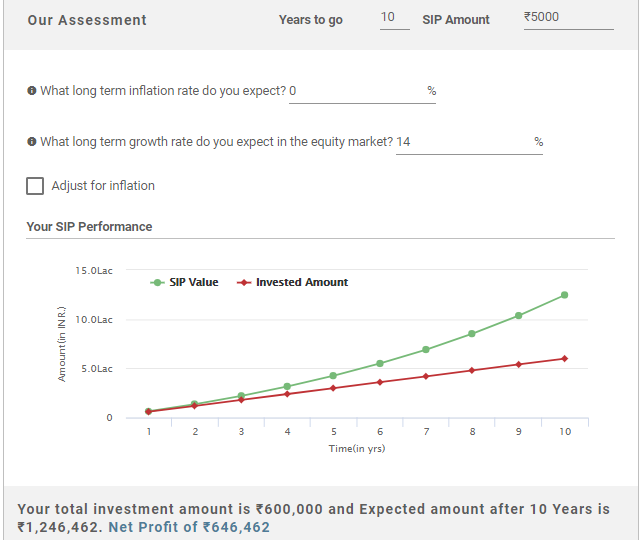

एसआईपी कैलकुलेटर आपके निवेश में सबसे उपयोगी उपकरण हो सकता है। यह आपके एसआईपी निवेश की वृद्धि का अनुमान तब तक लगाता है जब तक आप निवेशित रहना चाहते हैं। तो, पहले भीनिवेश एक फंड में, कोई भी अपने कुल एसआईपी को पूर्व निर्धारित कर सकता हैआय एसआईपी कैलकुलेटर के माध्यम से। कैलकुलेटर आम तौर पर इनपुट लेते हैं जैसे कि एसआईपी निवेश राशि जो निवेश करना चाहता है, निवेश की अवधि, अपेक्षितमुद्रास्फीति दरें (किसी को इसके लिए खाते की आवश्यकता है)। इसका उदाहरण नीचे दिया गया है:

मान लीजिए, अगर आप 10 साल के लिए 5,000 रुपये का निवेश करते हैं, तो देखें कि आपका एसआईपी निवेश कैसे बढ़ता है-

मासिक निवेश: INR 5,000

निवेश अवधि: 10 वर्ष

निवेश की गई कुल राशि: INR 6,00,000

दीर्घकालिक विकास दर (लगभग): 14%

एसआईपी कैलकुलेटर के अनुसार अपेक्षित रिटर्न: INR 12,46,462

शुद्ध लाभ: INR 6,46,462

उपरोक्त गणनाओं से पता चलता है कि यदि आप 10 वर्षों के लिए मासिक रूप से 5,000 रुपये (कुल 6,00,000 रुपये) का निवेश करते हैं तो आप कमाएंगेINR 12,46,462 जिसका अर्थ है कि आप जो शुद्ध लाभ कमाते हैं वह हैINR 6,46,462। बढ़िया है ना!

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।