+91-22-48913909

+91-22-48913909

Table of Contents

आपकी सेवानिवृत्ति योजना के लिए गोल्डन गाइड!

'रिटायरमेंट' शब्द सुनते ही आपके दिमाग में क्या ख्याल आते हैं? क्या आप अक्सर यात्रा कर रहे हैं? या शायद सिर्फ अपने पोते-पोतियों के साथ खेल रहे हैं? हालांकि, कुछ लोग सेवानिवृत्ति के बारे में सोच सकते हैं, जबकि कुछ युवा इसे अनदेखा कर सकते हैं। कुंआ,सेवानिवृत्ति के लिए योजना या किसी भी निवेश के लिए किसी उम्र की आवश्यकता नहीं है क्योंकि यह केवल आपके भविष्य को सुरक्षित करने के लिए है! जब सेवानिवृत्ति योजना की बात आती है, तो स्मार्ट और शुरुआती योजनाएं आपके सेवानिवृत्त होने के बाद एक आरामदायक जीवन जीने के लिए पर्याप्त धन का निर्माण कर सकती हैं। यदि आपने सेवानिवृत्ति योजना के बारे में नहीं सोचा है, तो इसे अभी से करना शुरू कर दें! अपनी सेवानिवृत्ति योजना शुरू करने के लिए आपको कुछ सुनहरे चरणों का पालन करना होगा। साथ ही, भारत में उपलब्ध पेंशन योजनाओं को जानें और उसी के अनुसार सर्वश्रेष्ठ सेवानिवृत्ति योजना बनाएं!

Talk to our investment specialist

सेवानिवृत्ति के लिए योजना

एक पूर्ण सेवानिवृत्त जीवन के साथ उचित योजना और निष्पादन आता है। 'सही योजना और सही निवेश' सबसे ज्यादा मायने रखता है! हालांकि, अलग-अलग जरूरतों के साथ हर व्यक्ति की जीवनशैली अलग होती है। इसलिए, आपको सबसे पहले अपनी आवश्यकताओं, जीवन शैली, आप किस उम्र में सेवानिवृत्त होना चाहते हैं और आपकी वार्षिक योजना के अनुसार एक व्यक्तिगत योजना तैयार करनी चाहिए।आय. अपने मासिक खर्चों का मूल्यांकन करें, इससे आपको महत्वपूर्ण और अनावश्यक दोनों चीजों के संदर्भ में आपके खर्च के बारे में एक विचार मिलेगा। यह आपको एक ऐसी रेखा तक भी खींचेगा जहाँ आप यह पता लगा सकते हैं कि आप हर महीने कितनी बचत कर सकते हैं।

सर्वश्रेष्ठ सेवानिवृत्ति योजनाएं: योजना कैसे बनाएं

सेवानिवृत्ति योजना को जीवन में एक महत्वपूर्ण कार्य माना जाता है। पहले आप सेवानिवृत्ति के बाद के बारे में सोचते हैं औरबचत शुरू करें इसके लिए आप उतनी ही जल्दी तनावमुक्त जीवन जी पाएंगे। अपनी उम्र के हिसाब से अपने रिटायरमेंट की प्लानिंग करना सबसे अच्छा तरीका माना जाता है। यहां कुछ युक्तियां दी गई हैं जिनका आपको पालन करने की आवश्यकता है।

आपके 20 के दशक के अंत में

अपनी सेवानिवृत्ति योजना शुरू करने के लिए, आप अपनी कंपनी द्वारा दिए जाने वाले सेवानिवृत्ति लाभों की खोज शुरू कर सकते हैं। आप कर्मचारी भविष्य निधि के लिए साइन-अप कर सकते हैं (ईपीएफ) ईपीएफ एक सेवानिवृत्ति योजना है जिसमें आपका नियोक्ता हर महीने एक निश्चित राशि ईपीएफ खाते में जमा करता है और यह आपके वेतन चेक से काट लिया जाता है। इस फंड का रखरखाव भारतीय कर्मचारी भविष्य निधि संगठन (EPFO) द्वारा किया जाता है।

सेवानिवृत्ति योजना के प्रत्येक चरण में, आपको अपने कोष में विभिन्न परिसंपत्तियों का एक पोर्टफोलियो रखना चाहिए। पोर्टफोलियो में आमतौर पर स्टॉक, फिक्स्ड इनकम इंस्ट्रूमेंट्स और कैश एसेट्स होते हैं। अपने 20 के दशक में आप एक लंबी अवधि बना सकते हैंनिवेश योजना या तो अधिक जोखिम लेने वाली संपत्ति जैसे इक्विटी में या कम जोखिम वाली संपत्ति जैसे नकद, एफडी, आदि में।

इसके अलावा,निवेश आपकी सेवानिवृत्ति के लिए जल्दी आपको चक्रवृद्धि ब्याज के लाभों का आनंद लेने की अनुमति देता है। चक्रवृद्धि ब्याज दीर्घावधि में आपके योगदान को बढ़ा सकता है क्योंकि यह आपके खाते को केवल साधारण ब्याज की तुलना में तेज दर से विकसित करेगा। आप अपनी वार्षिक आय का कम से कम 10% एक सेवानिवृत्ति खाते में अलग रखकर अपनी व्यक्तिगत सेवानिवृत्ति बचत योजनाएँ भी बना सकते हैं। इसके अलावा आपको अपने ख़र्चों पर भी अंकुश लगाने की ज़रूरत है। रिटायरमेंट प्लानिंग हो या कोई भी निवेश, 20 की शुरुआत करने के लिए एक सही उम्र है। यह एक तंग बजट बनाने की आदत डालने का भी एक अच्छा समय है जो आपको कम खर्च करने और अधिक बचत करने में मदद करेगा।

आपके 30 के दशक में

यदि आपने सेवानिवृत्ति योजना के लिए अपने 20 के अभ्यास का पालन किया है, तो आपको अपनी आगे की योजनाओं के बारे में भी स्पष्ट समझ हो सकती है। ठीक है, 30 का समय वह समय होता है जब आपके ऊपर परिवार की ज़िम्मेदारियाँ अधिक होती हैं और इसलिए, आपको अपने निवेश की योजना उसी के अनुसार बनानी होगी। 30 के दशक के दौरान, अपनी सेवानिवृत्ति योजना के हिस्से के रूप में, आप अपने में अल्पकालिक निवेश जोड़ सकते हैंपरिसंपत्ति आवंटन. इसके अलावा, आप अपनी सेवानिवृत्ति की लक्ष्य तिथि के आधार पर अपना पोर्टफोलियो स्थापित कर सकते हैं।

इस उम्र में खरीदना चाहिएस्वास्थ्य बीमा और अपने परिवार को भी प्रदान करेंबीमा. विभिन्न निवेश और बचत विकल्पों के बारे में जानना शुरू करें, जिनमें आप नामांकन कर सकते हैं। इस समयावधि के दौरान, आपको a . के माध्यम से एक आपातकालीन निधि भी बनानी चाहिएसावधि जमा खाता जिसे किसी भी समय हटाया जा सकता है और ब्याज मुक्त है। सुनिश्चित करें कि आप अपने आप को कर्ज से मुक्त रखें और अधिक बचत करें।

आपके 40 के दशक में

यह वह समय है जब आप अच्छी तरह से सेटल होते हैं और आपके पास पर्याप्त बचत और संपत्ति होती है। लेकिन, जीवन के इस चरण में आप अपने बच्चों की जिम्मेदारियों में भी अधिक व्यस्त रहेंगे। ठीक है, 40 के दशक में अपनी सेवानिवृत्ति योजना के हिस्से के रूप में, सुनिश्चित करें कि आप अपने सभी ऋणों का भुगतान करते हैं और अपने आप को देनदारियों से मुक्त रखते हैं। हालाँकि, अपने सेवानिवृत्ति खाते में योगदान देना बंद न करें, ऐसा करना जारी रखें।

इस उम्र में लोग अक्सर एक गलती करते हैं कि वे अपने रिटायरमेंट फंड का इस्तेमाल करते हैं। इससे सख्ती से बचें क्योंकि आप अपनी सेवानिवृत्ति किटी को समाप्त कर सकते हैं, जो आपकी सेवानिवृत्ति योजना और बचत के वर्षों की कड़ी मेहनत को भी प्रभावित करेगा।

आपके 50 के दशक में

यह वह समय है जब अधिकांश लोग अच्छे वेतनमान पर कमा रहे होंगे और बच्चे की शिक्षा जैसी कुछ जिम्मेदारियों से आगे बढ़ रहे होंगे, जो आपकी सेवानिवृत्ति बचत और निवेश को एक अच्छा समर्थन देगा। यदि आप अपने जीवन में इस बिंदु पर निवेश करने की योजना बना रहे हैं तो कम जोखिम वाले उपकरणों में उच्च के साथ निवेश करेंलिक्विडिटी लब्धि।

जब आप अपने 50 के दशक तक पहुंच जाते हैं, तो आपको धीरे-धीरे अपने स्टॉक आवंटन को कम करना चाहिए और अपने निश्चित आय निवेश को बढ़ाना चाहिए। यदि आपका निवेश अब तक परिपक्वता के चरण में है, और यदि आप उन निधियों को किसी अन्य साधन में पुनर्निवेश करना चाहते हैं, तो विशेष साधन के कर निहितार्थ, जोखिम और तरलता पर विचार करें। इस उम्र के दौरान, आपको अपने निवेश पर नज़र रखने के बारे में बहुत खास होना चाहिए।

आपके 60 के दशक और उसके बाद में

आपके 60 के दशक के दौरान, यदि आप सेवानिवृत्त हो जाते हैं तो आपकी सेवानिवृत्ति योजना को क्रियान्वित किया जाएगा। जब आप अपने सेवानिवृत्त जीवन के करीब होते हैं तो आप उन योजनाओं के लिए गा सकते हैं जिनमें कम जोखिम, तरलता पर उच्च या कम ब्याज दर जोखिम होता है। आपको कितनी बार पैसे की आवश्यकता होगी, इसके आधार पर पेआउट विकल्प चुनें।

सेवानिवृत्ति कैलकुलेटर

सेवानिवृत्ति कैलकुलेटर यह अनुमान लगाने के आदर्श तरीकों में से एक है कि सेवानिवृत्ति के बाद आपको कितने पैसे बचाने की आवश्यकता होगी। इस कैलकुलेटर का उपयोग करते समय आपको वर्तमान आयु, नियोजित सेवानिवृत्ति आयु, नियमित व्यय जैसे चर भरने होंगे।मुद्रास्फीति दर और निवेश (या इक्विटी बाजार आदि) पर अपेक्षित दीर्घकालिक विकास दर। इन सभी चरों का योग आपको उस राशि की गणना करने में मदद करेगा जिसकी आपको मासिक बचत करने की आवश्यकता होगी। कुछ मान्यताओं को देखते हुए यह राशि आपको सेवानिवृत्ति के बाद आवश्यक धन देगी।

सेवानिवृत्ति कैलकुलेटर का एक उदाहरण नीचे दिया गया है-

Know Your Monthly SIP Amount

सेवानिवृत्ति बचत योजना या निवेश विकल्प

भारत में उपलब्ध कुछ सर्वोत्तम पूर्व-सेवानिवृत्ति विकल्प इस प्रकार हैं:

नई पेंशन योजना

एकइन्वेस्टर न्यूनतम INR 500 प्रति माह या INR 6000 वार्षिक जमा कर सकते हैं, जिससे यह भारतीय नागरिकों के लिए निवेश के सबसे सुविधाजनक रूपों में से एक बन जाता है। निवेशक विचार कर सकते हैंएनपीएस उनके लिए एक अच्छे विचार के रूप मेंजल्दी सेवानिवृत्ति योजना बना रहे हैं क्योंकि निकासी के समय कोई प्रत्यक्ष कर छूट नहीं है क्योंकि राशि कर मुक्त हैआयकर अधिनियम, 1961।

ईपीएफ

कर्मचारी भविष्य निधि के तहत, कर्मचारी और साथ ही नियोक्ता अपने मूल वेतन (लगभग 12%) से एक ईपीएफ खाते में एक निश्चित राशि का योगदान करते हैं। आपके मूल वेतन का पूरा 12% कर्मचारी भविष्य निधि में निवेश किया जाता है। मूल वेतन के 12% में से 3.67% कर्मचारी भविष्य निधि या ईपीएफ में निवेश किया जाता है और शेष 8.33% आपके ईपीएस या कर्मचारी पेंशन योजना में भेज दिया जाता है। इसलिए, कर्मचारी भविष्य निधि सबसे अच्छे बचत प्लेटफार्मों में से एक है जो कर्मचारियों को हर महीने अपने वेतन का एक हिस्सा बचाने और सेवानिवृत्ति के बाद इसका उपयोग करने में सक्षम बनाता है।

इक्विटीज

जिन निवेशकों के पास उच्च-जोखिम उठाने का माद्दा शेयरों में निवेश करने पर विचार कर सकते हैं। निवेशक कई विकल्पों में से चुन सकते हैं जैसे किलार्ज कैप फंड, मध्य औरछोटी टोपी तथाविषयगत निधि. लार्ज-कैप फंडों की तुलना में कम जोखिम होते हैंमध्यम दर्जे की कंपनियों के शेयर और विषयगत निधि। चूंकि थीमैटिक फंड एक विशिष्ट उद्योग के लिए एक्सपोजर देते हैं, इसलिए वे सभी इक्विटी में सबसे ज्यादा जोखिम उठाते हैंम्यूचुअल फंड्स. में निवेश करने की योजना बना रहे निवेशकइक्विटी फ़ंड उनकी सेवानिवृत्ति योजना के हिस्से के रूप में लंबे समय तक रहने की सलाह दी जाती है, यानी 5-10 साल से अधिक।

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Nippon India Small Cap Fund Growth ₹148.156

↑ 3.53 ₹50,826 -11.1 -18.1 0.2 18.3 38.1 26.1 ICICI Prudential Infrastructure Fund Growth ₹173.11

↑ 3.09 ₹6,886 -3.3 -11.8 0.4 25.5 38 27.4 IDFC Infrastructure Fund Growth ₹44.791

↑ 1.00 ₹1,400 -8.6 -18.3 -1.4 22.3 36 39.3 Nippon India Power and Infra Fund Growth ₹307.974

↑ 6.25 ₹6,125 -6.6 -16.5 -3.2 24.9 35.6 26.9 HDFC Infrastructure Fund Growth ₹42.756

↑ 0.81 ₹2,105 -3.4 -11.9 -1.1 26 35.5 23 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Apr 25 इक्विटी के आधार पर फंडसंपत्ति>= 500 करोड़ पर छाँटा गया5 वर्षसीएजीआर वापसी

बांड

बांड सबसे लोकप्रिय में से एक हैंसेवानिवृत्ति निवेश विकल्प. एक बांड एक ऋण सुरक्षा है जहां खरीदार / धारक शुरू में जारीकर्ता से बांड खरीदने के लिए मूल राशि का भुगतान करता है। बांड जारीकर्ता तब धारक को नियमित अंतराल पर ब्याज का भुगतान करता है और परिपक्वता तिथि पर मूलधन का भुगतान भी करता है। कुछ बांड 10-20% प्रति वर्ष अच्छा प्रदान करते हैं। ब्याज की दर। साथ ही, निवेश के समय बांड पर कोई कर लागू नहीं होता है। चूंकि ये फंड ज्यादातर पैसा डेट इंस्ट्रूमेंट्स जैसे सरकारी सिक्योरिटीज, कॉरपोरेट बॉन्ड, में निवेश करते हैं।मुद्रा बाजार उपकरण आदि, उन्हें इक्विटी की तुलना में अपेक्षाकृत सुरक्षित निवेश माना जाता है। हालांकि, इसमें निवेश करने के जोखिम हैंडेट फंड बहुत।

बेस्ट बॉन्ड फंड्स 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity ICICI Prudential Corporate Bond Fund Growth ₹29.3917

↑ 0.03 ₹29,290 2.8 4.5 8.9 7.6 8 7.63% 2Y 7M 28D 4Y 8M 8D Nippon India Prime Debt Fund Growth ₹59.1328

↑ 0.08 ₹6,498 3.1 4.7 9.4 7.5 8.4 7.44% 3Y 10M 6D 5Y 2M 26D Aditya Birla Sun Life Corporate Bond Fund Growth ₹111.52

↑ 0.09 ₹25,293 3 4.6 9.5 7.4 8.5 7.48% 3Y 9M 14D 5Y 8M 19D HDFC Corporate Bond Fund Growth ₹32.1261

↑ 0.04 ₹32,191 3 4.5 9.3 7.3 8.6 4.03% 3Y 9M 19D 5Y 11M 12D Kotak Corporate Bond Fund Standard Growth ₹3,718.63

↑ 4.54 ₹14,449 3 4.5 9.3 7.1 8.3 7.41% 2Y 9M 29D 4Y 2M 8D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Apr 25 कर्ज़ के आधार पर फंडसंपत्ति>= 200 करोड़ पर छाँटा गया3 साल का सीएजीआर रिटर्न.

पेंशन योजनाएं

पेंशन योजना, जिसे सेवानिवृत्ति योजना के रूप में भी जाना जाता है, निवेश योजनाएं हैं जो आपको अपनी बचत का एक हिस्सा समय की अवधि में जमा करने की अनुमति देती हैं और आपको सेवानिवृत्ति के बाद स्थिर आय प्रदान करती हैं। एक सही पेंशन योजना आपको चरणबद्ध तरीके से सेवानिवृत्ति की योजना बनाने देती है। इसलिए, अपनी सेवानिवृत्ति की योजना बनाते समय, सर्वोत्तम सेवानिवृत्ति योजना का चयन करने की सलाह दी जाती है जो आपके सेवानिवृत्त होने के बाद एक उद्धारकर्ता के रूप में कार्य कर सके। भारत में कुछ बेहतरीन पेंशन योजनाएं इस प्रकार हैं-

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) HDFC Retirement Savings Fund - Equity Plan Growth ₹45.967

↑ 0.71 ₹5,571 -4.5 -10.2 2 15.7 28.2 18 HDFC Retirement Savings Fund - Hybrid - Equity Plan Growth ₹35.768

↑ 0.44 ₹1,485 -3 -7.1 2.8 12.5 20.2 14 Tata Retirement Savings Fund - Progressive Growth ₹58.1296

↑ 1.00 ₹1,803 -9.3 -13.7 1.9 11.2 18.1 21.7 Tata Retirement Savings Fund-Moderate Growth ₹58.205

↑ 0.85 ₹1,908 -6.7 -10.2 4.1 11 17 19.5 HDFC Retirement Savings Fund - Hybrid - Debt Plan Growth ₹20.9545

↑ 0.09 ₹155 0.9 0 6.4 8.5 9.5 9.9 Tata Retirement Savings Fund - Conservative Growth ₹30.3268

↑ 0.18 ₹169 -0.8 -2 5.2 6.9 8.7 9.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Apr 25

सेवानिवृत्ति योजना: निवेशक लक्षण

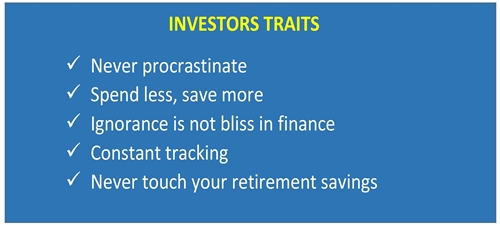

चाहे आपका लक्ष्य 'शानदार सेवानिवृत्त जीवन या साधारण जीवन' हो, आपको उन तक पहुंचना होगा! उसके लिए, प्रत्येक निवेशक को कुछ व्यक्तित्व लक्षण बनाने चाहिए। इसलिए, अपनी सेवानिवृत्ति योजना शुरू करने से पहले, कुछ महत्वपूर्ण और बुनियादी लक्षणों को देखें, जिन्हें आपको विकसित करने और अभी एक दिनचर्या में लाने की आवश्यकता है!

सेवानिवृत्ति के लिए योजना का अर्थ न केवल आर्थिक रूप से सुरक्षित होना है, बल्कि इसका अर्थ इन उल्लिखित जीवन स्तर के लक्ष्यों के अनुसार योजना बनाना भी है। जीवन में अनिश्चित घटनाओं के लिए एक मजबूत वित्तीय बैकअप के साथ-साथ अपने आप को आवश्यकताएं प्रदान करें। उसके लिए सेवानिवृत्ति योजना बहुत सक्रिय, स्मार्ट और व्यवस्थित होनी चाहिए।

एक स्वस्थ, समृद्ध और शांतिपूर्ण सेवानिवृत्त जीवन के लिए, अपनी सेवानिवृत्ति योजना अभी शुरू करें!

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।

Good one, very useful