+91-22-48913909

+91-22-48913909

Table of Contents

सेवानिवृत्ति निवेश विकल्प

का सबसे महत्वपूर्ण हिस्सासेवानिवृत्ति योजना है 'निवेश'। सेवानिवृत्ति के लिए निवेश बहुत प्रभावी होना चाहिए। ऐसे कई निवेश रास्ते हैं जिन्हें आप सेवानिवृत्ति योजना के लिए चुन सकते हैं। आइए हम कुछ सबसे पसंदीदा पूर्व-सेवानिवृत्ति निवेश विकल्पों और सेवानिवृत्ति के बाद के निवेश विकल्पों पर एक नज़र डालें।

Talk to our investment specialist

सेवानिवृत्ति पूर्व निवेश विकल्प

1. नई पेंशन योजना (एनपीएस)

नई पेंशन योजना भारत में सबसे अच्छे सेवानिवृत्ति निवेश विकल्पों में से एक के रूप में लोकप्रियता प्राप्त कर रहा है।एनपीएस सभी के लिए खुला है, लेकिन सभी सरकारी कर्मचारियों के लिए अनिवार्य है। एकइन्वेस्टर न्यूनतम INR 500 प्रति माह या INR 6000 वार्षिक जमा कर सकते हैं, जो इसे भारतीय नागरिकों के लिए सबसे सुविधाजनक बनाता है। निवेशक अपनी सेवानिवृत्ति योजना के लिए एनपीएस को एक अच्छा विचार मान सकते हैं क्योंकि निकासी के समय कोई प्रत्यक्ष कर छूट नहीं है क्योंकि कर अधिनियम, 1961 के अनुसार राशि कर-मुक्त है। यह योजना एक जोखिम-मुक्त निवेश है क्योंकि इसके द्वारा समर्थित है भारत सरकार।

2. इक्विटी फंड

इक्विटी फंड एक प्रकार का होता हैम्यूचुअल फंड जो मुख्य रूप से शेयरों में निवेश करता है। इक्विटी फर्मों (सार्वजनिक या निजी तौर पर कारोबार) में स्वामित्व का प्रतिनिधित्व करती है और स्टॉक स्वामित्व का उद्देश्य समय की अवधि में व्यवसाय के विकास में भाग लेना है। आप जिस धन में निवेश करते हैंइक्विटी फ़ंड द्वारा नियंत्रित किया जाता हैसेबी और वे यह सुनिश्चित करने के लिए नीतियां और मानदंड बनाते हैं कि निवेशक का पैसा सुरक्षित है। चूंकि इक्विटी लंबी अवधि के निवेश के लिए आदर्श हैं, यह सबसे अच्छे सेवानिवृत्ति निवेश विकल्पों में से एक है। कुछ केसर्वश्रेष्ठ इक्विटी म्युचुअल फंड निवेश करने के लिए हैं:Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 2.9 13.6 38.9 21.9 19.2 Invesco India Growth Opportunities Fund Growth ₹88

↑ 2.77 ₹5,930 -7.5 -12.2 9.2 17.9 24.3 37.5 ICICI Prudential Banking and Financial Services Fund Growth ₹124.09

↑ 3.37 ₹8,843 3.3 -2.2 8.8 12.7 23.2 11.6 Sundaram Rural and Consumption Fund Growth ₹91.8583

↑ 1.50 ₹1,398 -6.1 -12.4 8.8 16.2 21.7 20.1 Motilal Oswal Multicap 35 Fund Growth ₹55.3139

↑ 1.07 ₹11,172 -10.9 -14.5 8.7 17.7 21.3 45.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

3. रियल एस्टेट

यह निवेशकों के बीच सबसे पसंदीदा सेवानिवृत्ति निवेश विकल्प है। यह अचल संपत्ति, यानी घर/दुकान/साइट आदि में किया गया निवेश है। इसे अच्छा स्थिर रिटर्न देने वाला माना जाता है। अचल संपत्ति में निवेश करने के लिए, अच्छे स्थान को प्रमुख बिंदु के रूप में मानना चाहिए।

4. बांड

बांड सबसे लोकप्रिय सेवानिवृत्ति निवेश विकल्पों में से एक हैं। एक बांड एक ऋण सुरक्षा है जहां खरीदार / धारक शुरू में जारीकर्ता से बांड खरीदने के लिए मूल राशि का भुगतान करता है। बांड जारीकर्ता तब धारक को नियमित अंतराल पर ब्याज का भुगतान करता है और परिपक्वता तिथि पर मूलधन का भुगतान भी करता है। कुछ बांड 10-20% प्रति वर्ष की अच्छी ब्याज दर प्रदान करते हैं। साथ ही, निवेश के समय बांड पर कोई कर लागू नहीं होता है। कुछ केबेस्ट बॉन्ड फंड्स निवेश करने के लिए हैं (श्रेणी रैंक के अनुसार):Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Corporate Bond Fund Growth ₹111.634

↑ 0.11 ₹25,293 3 4.6 9.5 7.4 8.5 7.48% 3Y 9M 14D 5Y 8M 19D HDFC Corporate Bond Fund Growth ₹32.1567

↑ 0.03 ₹32,191 3 4.5 9.3 7.3 8.6 4.03% 3Y 9M 19D 5Y 11M 12D ICICI Prudential Corporate Bond Fund Growth ₹29.4257

↑ 0.03 ₹29,290 2.8 4.5 8.9 7.6 8 7.63% 2Y 7M 28D 4Y 8M 8D Kotak Corporate Bond Fund Standard Growth ₹3,722.69

↑ 4.07 ₹14,449 3 4.5 9.3 7.1 8.3 7.41% 2Y 9M 29D 4Y 2M 8D Sundaram Corporate Bond Fund Growth ₹39.6476

↑ 0.04 ₹705 3 4.4 9.1 6.7 8 7.37% 3Y 9M 25D 5Y 10M 5D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 15 Apr 25

5. एक्सचेंज ट्रेडेड फंड (ईटीएफ)

एक्सचेंज ट्रेडेड फंड निवेशकों के बीच लोकप्रिय प्रतिभूतियों में से एक माना जाता है। एकविनिमय व्यापार फंड (ईटीएफ) एक प्रकार का निवेश है जिसे स्टॉक एक्सचेंजों पर खरीदा और बेचा जाता है। इसमें कमोडिटी, बॉन्ड या स्टॉक जैसी संपत्तियां होती हैं। एक एक्सचेंज ट्रेडेड फंड म्यूचुअल फंड की तरह है, लेकिन म्यूचुअल फंड के विपरीत, ईटीएफ को ट्रेडिंग अवधि के दौरान किसी भी समय बेचा जा सकता है। इसके अलावा, ईटीएफ आपको एक विविध पोर्टफोलियो बनाने में मदद करता है।

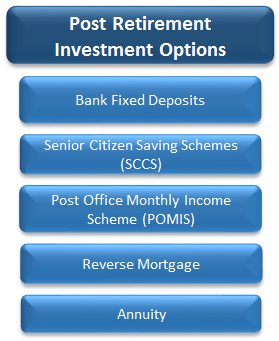

सेवानिवृत्ति के बाद निवेश विकल्प

1. वरिष्ठ नागरिक बचत योजनाएं (एससीएसएस)

सेवानिवृत्ति के बाद के निवेश विकल्पों के हिस्से के रूप में, एक SCSS सेवानिवृत्त लोगों के लिए डिज़ाइन किया गया है जिनकी आयु 60 वर्ष से अधिक है। एससीएसएस प्रमाणित बैंकों के साथ-साथ पूरे भारत में फैले नेटवर्क डाकघरों के माध्यम से उपलब्ध है। यह योजना (या एससीएसएस खाता) पांच साल तक है, लेकिन परिपक्वता पर, इसे बाद में अतिरिक्त तीन वर्षों के लिए बढ़ाया जा सकता है। इस निवेश के साथ, कर छूट के तहत पात्र हैधारा 80सी.

2. डाकघर मासिक आय योजना (POMIS)

जैसा कि नाम से पता चलता है, यह मासिक हैआय से योजनाडाक बंगला भारत की। यदि कोई निवेशक एक गारंटीड नियमित मासिक आय की तलाश में है, तो इसके साथ जाना अच्छा है। पोमिस के लिए न्यूनतम निवेश 1 रुपये है।000 और एकल खाते के लिए अधिकतम निवेश 4.5 लाख तक जाता है और संयुक्त खाते के लिए निवेश विकल्प की सीमा नौ लाख तक है। पोमिस का कार्यकाल पांच साल का होता है।

3. वार्षिकी

एकवार्षिकी सेवानिवृत्ति के दौरान स्थिर आय उत्पन्न करने के उद्देश्य से एक समझौता है। जहां एक निवेशक द्वारा तुरंत या भविष्य में एक निश्चित राशि प्राप्त करने के लिए एकमुश्त भुगतान किया जाता है। इस योजना में किसी भी निवेशक के लिए न्यूनतम आयु 40 वर्ष और अधिकतम आयु 100 वर्ष तक है।

4. रिवर्स मॉर्टगेज

सेवानिवृत्ति के बाद के निवेश विकल्पों के एक हिस्से के रूप में, रिवर्स मॉर्टगेज वरिष्ठ नागरिकों के लिए एक अच्छा विकल्प है, जिन्हें आय के एक स्थिर प्रवाह की आवश्यकता होती है। रिवर्स मॉर्टगेज में, ऋणदाता से उनके घरों पर बंधक के बदले में स्थिर धन उत्पन्न होता है। कोई भी मकान मालिक जिसकी उम्र 60 वर्ष (और उससे अधिक) है, वह इसके लिए पात्र है। सेवानिवृत्त लोग अपनी संपत्ति में रह सकते हैं और मृत्यु तक नियमित भुगतान प्राप्त कर सकते हैं। से प्राप्य धनबैंक संपत्ति के मूल्यांकन, इसकी वर्तमान कीमत और संपत्ति की स्थिति पर निर्भर करेगा।

5. बैंक सावधि जमा

ज्यादातर लोग मानते हैंसावधि जमा उनके सेवानिवृत्ति निवेश विकल्पों के एक हिस्से के रूप में निवेश क्योंकि यह बैंकों के साथ 15 दिनों से लेकर पांच साल (और अधिक) तक की निश्चित परिपक्वता अवधि के लिए पैसा जमा करने में सक्षम बनाता है और यह अन्य पारंपरिक की तुलना में उच्च ब्याज दर अर्जित करने की अनुमति देता है।बचत खाता. परिपक्वता के समय, निवेशक को एक रिटर्न मिलता है जो मूलधन के बराबर होता है और सावधि जमा की अवधि में अर्जित ब्याज भी होता है

इस विविध सेवानिवृत्ति निवेश विकल्पों के साथ, किसी को निश्चित रूप से अपने लक्ष्यों और उद्देश्यों से मेल खाने वाले उपकरण मिलेंगे। सुनिश्चित करें कि आप इसके बारे में गहराई से विवरण जानकर सही निवेश विकल्प चुनते हैं।

जैसा कि ड्वाइट एल. मूडी ठीक ही कहते हैं- “बुढ़ापे की तैयारी किशोरावस्था से पहले शुरू नहीं होनी चाहिए। एक जीवन जो 65 तक उद्देश्य से खाली है वह सेवानिवृत्ति पर अचानक नहीं भरेगा। ”

तो, एक स्वस्थ, समृद्ध और शांतिपूर्ण सेवानिवृत्त जीवन के लिए, अभी निवेश करना शुरू करें!

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।