ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಒಟ್ಟು ಮೊತ್ತದ ಹೂಡಿಕೆ

ನೀವು ಒಂದು ದೊಡ್ಡ ಮೊತ್ತವನ್ನು ಹೂಡಿಕೆ ಮಾಡಬಹುದು ಎಂದು ನಿಮಗೆ ತಿಳಿದಿದೆಯೇ?ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು? ಹೌದು ಎಂದಾದರೆ, ಅದು ಒಳ್ಳೆಯದು. ಆದಾಗ್ಯೂ, ಇಲ್ಲದಿದ್ದರೆ, ಚಿಂತಿಸಬೇಡಿ. ಈ ಲೇಖನವು ಅದೇ ಮೂಲಕ ನಿಮಗೆ ಮಾರ್ಗದರ್ಶನ ನೀಡುತ್ತದೆ. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿನ ಒಟ್ಟು ಮೊತ್ತದ ಹೂಡಿಕೆಯು ಒಬ್ಬ ವ್ಯಕ್ತಿಯು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಒಂದು ಬಾರಿ ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಿದಾಗ ಪರಿಸ್ಥಿತಿಯನ್ನು ಸೂಚಿಸುತ್ತದೆ. ಇಲ್ಲಿ, ಠೇವಣಿ ಅನೇಕ ಬಾರಿ ನಡೆಯುವುದಿಲ್ಲ. ನಡುವೆ ಸಾಕಷ್ಟು ವ್ಯತ್ಯಾಸವಿದೆSIP ಮತ್ತು ಒಟ್ಟು ಹೂಡಿಕೆಯ ವಿಧಾನ. ಆದ್ದರಿಂದ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಒಟ್ಟು ಮೊತ್ತದ ಹೂಡಿಕೆಯ ಪರಿಕಲ್ಪನೆಯನ್ನು ನಾವು ಅರ್ಥಮಾಡಿಕೊಳ್ಳೋಣ,ಅತ್ಯುತ್ತಮ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಒಟ್ಟು ಮೊತ್ತದ ಹೂಡಿಕೆಗಾಗಿ, ಒಟ್ಟು ಮೊತ್ತದ ಹೂಡಿಕೆಯ ಸಮಯದಲ್ಲಿ ಪರಿಗಣಿಸಬೇಕಾದ ವಿಷಯಗಳು, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಒಟ್ಟು ಮೊತ್ತದ ರಿಟರ್ನ್ ಕ್ಯಾಲ್ಕುಲೇಟರ್ ಮತ್ತು ಈ ಲೇಖನದ ಮೂಲಕ ಇತರ ಸಂಬಂಧಿತ ಅಂಶಗಳು.

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಒಟ್ಟು ಮೊತ್ತದ ಹೂಡಿಕೆಯ ಅರ್ಥವೇನು?

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನಲ್ಲಿನ ಒಟ್ಟು ಮೊತ್ತದ ಹೂಡಿಕೆಯು ವ್ಯಕ್ತಿಗಳ ಸನ್ನಿವೇಶವಾಗಿದೆಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿ ಒಮ್ಮೆ ಮಾತ್ರ. ಆದಾಗ್ಯೂ, SIP ಹೂಡಿಕೆಯ ವಿಧಾನಕ್ಕೆ ವ್ಯತಿರಿಕ್ತವಾಗಿ ವ್ಯಕ್ತಿಗಳು ಸಣ್ಣ ಮೊತ್ತವನ್ನು ಒಟ್ಟು ಮೊತ್ತದಲ್ಲಿ ಠೇವಣಿ ಮಾಡುತ್ತಾರೆ, ವ್ಯಕ್ತಿಗಳು ಗಣನೀಯ ಮೊತ್ತವನ್ನು ಠೇವಣಿ ಮಾಡುತ್ತಾರೆ. ಬೇರೆ ರೀತಿಯಲ್ಲಿ ಹೇಳುವುದಾದರೆ, ಇದು ಒಂದು-ಶಾಟ್ ತಂತ್ರವಾಗಿದೆಹೂಡಿಕೆ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ. ಹೆಚ್ಚಿನ ಹಣವನ್ನು ಹೊಂದಿರುವ ಹೂಡಿಕೆದಾರರಿಗೆ ಸೂಕ್ತವಾದ ಹೂಡಿಕೆಯ ಮೊತ್ತದ ಮೋಡ್ ಸೂಕ್ತವಾಗಿದೆಬ್ಯಾಂಕ್ ಖಾತೆ ಮತ್ತು ಹೆಚ್ಚು ಗಳಿಸಲು ಚಾನಲ್ಗಳನ್ನು ಹುಡುಕುತ್ತಿದ್ದಾರೆಆದಾಯ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೂಲಕ.

2022 - 2023 ರಲ್ಲಿ ಒಟ್ಟು ಮೊತ್ತದ ಹೂಡಿಕೆಗಾಗಿ ಅತ್ಯುತ್ತಮ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್

ನೀವು ಒಟ್ಟು ಮೊತ್ತದ ಮೂಲಕ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು, ವ್ಯಕ್ತಿಗಳು AUM, ಹೂಡಿಕೆ ಮೊತ್ತ ಮತ್ತು ಹೆಚ್ಚಿನವುಗಳಂತಹ ವಿವಿಧ ನಿಯತಾಂಕಗಳನ್ನು ಪರಿಗಣಿಸಬೇಕಾಗುತ್ತದೆ. ಆದ್ದರಿಂದ, ಈ ನಿಯತಾಂಕಗಳನ್ನು ಆಧರಿಸಿ ಒಟ್ಟು ಮೊತ್ತದ ಹೂಡಿಕೆಗಾಗಿ ಕೆಲವು ಅತ್ಯುತ್ತಮ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಈ ಕೆಳಗಿನಂತಿವೆ.

ಇಕ್ವಿಟಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಅತ್ಯುತ್ತಮವಾದ ಹೂಡಿಕೆ

ಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು ವಿವಿಧ ಕಂಪನಿಗಳ ಇಕ್ವಿಟಿ ಮತ್ತು ಇಕ್ವಿಟಿ-ಸಂಬಂಧಿತ ಸಾಧನಗಳಲ್ಲಿ ತಮ್ಮ ಕಾರ್ಪಸ್ ಅನ್ನು ಹೂಡಿಕೆ ಮಾಡುವ ಯೋಜನೆಗಳಾಗಿವೆ. ಈ ಯೋಜನೆಗಳನ್ನು ದೀರ್ಘಾವಧಿಯ ಹೂಡಿಕೆಗೆ ಉತ್ತಮ ಆಯ್ಕೆ ಎಂದು ಪರಿಗಣಿಸಲಾಗುತ್ತದೆ. ವ್ಯಕ್ತಿಗಳು ಇಕ್ವಿಟಿ ಫಂಡ್ಗಳಲ್ಲಿ ಒಟ್ಟು ಮೊತ್ತವನ್ನು ಹೂಡಿಕೆ ಮಾಡಬಹುದಾದರೂ, ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಶಿಫಾರಸು ತಂತ್ರವು SIP ಮೂಲಕ ಅಥವಾವ್ಯವಸ್ಥಿತ ವರ್ಗಾವಣೆ ಯೋಜನೆ (STP) ಮೋಡ್. STP ಮೋಡ್ನಲ್ಲಿ, ವ್ಯಕ್ತಿಗಳು ಮೊದಲು ಗಣನೀಯ ಹಣವನ್ನು ಠೇವಣಿ ಮಾಡುತ್ತಾರೆಸಾಲ ನಿಧಿ ಉದಾಹರಣೆಗೆದ್ರವ ನಿಧಿಗಳು ತದನಂತರ ಹಣವನ್ನು ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳಲ್ಲಿ ನಿಯಮಿತ ಮಧ್ಯಂತರಗಳಲ್ಲಿ ವರ್ಗಾಯಿಸಲಾಗುತ್ತದೆ. ಹೂಡಿಕೆಗಾಗಿ ಪರಿಗಣಿಸಬಹುದಾದ ಕೆಲವು ಇಕ್ವಿಟಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಈ ಕೆಳಗಿನಂತಿವೆ.

Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) SBI PSU Fund Growth ₹33.4042

↓ -0.57 ₹5,817 5,000 0.9 3.2 13.4 27.4 28.8 11.3 DSP World Gold Fund Growth ₹65.542

↑ 2.04 ₹1,756 1,000 52.1 105.9 199.1 55 28.7 167.1 ICICI Prudential Infrastructure Fund Growth ₹185.79

↓ -3.32 ₹8,134 5,000 -7.1 -7 4.3 22.1 28.3 6.7 Invesco India PSU Equity Fund Growth ₹65.03

↓ -1.16 ₹1,449 5,000 -0.1 1 13.7 27.7 26.9 10.3 HDFC Infrastructure Fund Growth ₹45.096

↓ -0.67 ₹2,452 5,000 -6.8 -7 2.8 23 25.7 2.2 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Jan 26 Research Highlights & Commentary of 5 Funds showcased

Commentary SBI PSU Fund DSP World Gold Fund ICICI Prudential Infrastructure Fund Invesco India PSU Equity Fund HDFC Infrastructure Fund Point 1 Upper mid AUM (₹5,817 Cr). Bottom quartile AUM (₹1,756 Cr). Highest AUM (₹8,134 Cr). Bottom quartile AUM (₹1,449 Cr). Lower mid AUM (₹2,452 Cr). Point 2 Established history (15+ yrs). Established history (18+ yrs). Oldest track record among peers (20 yrs). Established history (16+ yrs). Established history (17+ yrs). Point 3 Rating: 2★ (bottom quartile). Top rated. Rating: 3★ (upper mid). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 28.78% (top quartile). 5Y return: 28.68% (upper mid). 5Y return: 28.27% (lower mid). 5Y return: 26.88% (bottom quartile). 5Y return: 25.72% (bottom quartile). Point 6 3Y return: 27.45% (lower mid). 3Y return: 55.03% (top quartile). 3Y return: 22.12% (bottom quartile). 3Y return: 27.74% (upper mid). 3Y return: 22.97% (bottom quartile). Point 7 1Y return: 13.39% (lower mid). 1Y return: 199.09% (top quartile). 1Y return: 4.27% (bottom quartile). 1Y return: 13.67% (upper mid). 1Y return: 2.76% (bottom quartile). Point 8 Alpha: -0.22 (bottom quartile). Alpha: 1.32 (top quartile). Alpha: 0.00 (upper mid). Alpha: -1.90 (bottom quartile). Alpha: 0.00 (lower mid). Point 9 Sharpe: 0.33 (upper mid). Sharpe: 3.42 (top quartile). Sharpe: 0.12 (bottom quartile). Sharpe: 0.27 (lower mid). Sharpe: -0.12 (bottom quartile). Point 10 Information ratio: -0.47 (bottom quartile). Information ratio: -0.67 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: -0.37 (lower mid). Information ratio: 0.00 (upper mid). SBI PSU Fund

DSP World Gold Fund

ICICI Prudential Infrastructure Fund

Invesco India PSU Equity Fund

HDFC Infrastructure Fund

Talk to our investment specialist

ಸಾಲ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಅತ್ಯುತ್ತಮ ಮೊತ್ತದ ಹೂಡಿಕೆ

ಸಾಲ ನಿಧಿಗಳು ತಮ್ಮ ನಿಧಿಯ ಹಣವನ್ನು ಬೇರೆ ಬೇರೆಯಾಗಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆಸ್ಥಿರ ಆದಾಯ ಖಜಾನೆ ಬಿಲ್ಲುಗಳು, ಕಾರ್ಪೊರೇಟ್ ಮುಂತಾದ ಉಪಕರಣಗಳುಬಾಂಡ್ಗಳು, ಮತ್ತು ಹೆಚ್ಚು. ಈ ಯೋಜನೆಗಳನ್ನು ಅಲ್ಪಾವಧಿ ಮತ್ತು ಮಧ್ಯಮ ಅವಧಿಗೆ ಉತ್ತಮ ಆಯ್ಕೆ ಎಂದು ಪರಿಗಣಿಸಲಾಗುತ್ತದೆ. ಅನೇಕ ವ್ಯಕ್ತಿಗಳು ಸಾಲದ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಒಟ್ಟು ಮೊತ್ತದ ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು ಆಯ್ಕೆ ಮಾಡುತ್ತಾರೆ. ಕೆಲವುಅತ್ಯುತ್ತಮ ಸಾಲ ನಿಧಿಗಳು ಒಟ್ಟು ಮೊತ್ತದ ಹೂಡಿಕೆಗೆ ಆಯ್ಕೆ ಮಾಡಬಹುದಾದವುಗಳು ಈ ಕೆಳಗಿನಂತಿವೆ.

Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity DSP Credit Risk Fund Growth ₹50.8554

↓ 0.00 ₹206 1,000 0.9 1.9 20.7 14.6 21 7.1% 2Y 4M 17D 3Y 3M 14D Aditya Birla Sun Life Credit Risk Fund Growth ₹24.0969

↑ 0.02 ₹1,092 1,000 4.6 6.8 16.8 11.8 13.4 7.96% 2Y 4M 28D 3Y 2M 23D Franklin India Credit Risk Fund Growth ₹25.3348

↑ 0.04 ₹104 5,000 2.9 5 7.5 11 0% Aditya Birla Sun Life Medium Term Plan Growth ₹41.9381

↑ 0.01 ₹2,905 1,000 2.6 4.2 12.2 9.9 10.9 7.78% 3Y 4M 24D 4Y 6M 7D Invesco India Credit Risk Fund Growth ₹1,986.27

↓ -0.40 ₹156 5,000 1.2 2.2 8.9 9.3 9.2 7.03% 2Y 3M 7D 3Y 11D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Jan 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP Credit Risk Fund Aditya Birla Sun Life Credit Risk Fund Franklin India Credit Risk Fund Aditya Birla Sun Life Medium Term Plan Invesco India Credit Risk Fund Point 1 Lower mid AUM (₹206 Cr). Upper mid AUM (₹1,092 Cr). Bottom quartile AUM (₹104 Cr). Highest AUM (₹2,905 Cr). Bottom quartile AUM (₹156 Cr). Point 2 Oldest track record among peers (22 yrs). Established history (10+ yrs). Established history (14+ yrs). Established history (16+ yrs). Established history (11+ yrs). Point 3 Top rated. Not Rated. Rating: 1★ (bottom quartile). Rating: 4★ (upper mid). Rating: 4★ (lower mid). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Point 5 1Y return: 20.65% (top quartile). 1Y return: 16.77% (upper mid). 1Y return: 7.45% (bottom quartile). 1Y return: 12.25% (lower mid). 1Y return: 8.93% (bottom quartile). Point 6 1M return: 0.35% (bottom quartile). 1M return: 3.81% (top quartile). 1M return: 0.91% (lower mid). 1M return: 2.11% (upper mid). 1M return: 0.36% (bottom quartile). Point 7 Sharpe: 1.53 (lower mid). Sharpe: 2.08 (top quartile). Sharpe: 0.29 (bottom quartile). Sharpe: 2.01 (upper mid). Sharpe: 1.24 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.10% (lower mid). Yield to maturity (debt): 7.96% (top quartile). Yield to maturity (debt): 0.00% (bottom quartile). Yield to maturity (debt): 7.78% (upper mid). Yield to maturity (debt): 7.03% (bottom quartile). Point 10 Modified duration: 2.38 yrs (lower mid). Modified duration: 2.41 yrs (bottom quartile). Modified duration: 0.00 yrs (top quartile). Modified duration: 3.40 yrs (bottom quartile). Modified duration: 2.27 yrs (upper mid). DSP Credit Risk Fund

Aditya Birla Sun Life Credit Risk Fund

Franklin India Credit Risk Fund

Aditya Birla Sun Life Medium Term Plan

Invesco India Credit Risk Fund

ಒಟ್ಟು ಮೊತ್ತದ ಹೂಡಿಕೆಗಾಗಿ ಅತ್ಯುತ್ತಮ ಹೈಬ್ರಿಡ್ ನಿಧಿಗಳು

ಹೈಬ್ರಿಡ್ ಫಂಡ್ಸ್ ಎಂದೂ ಕರೆಯುತ್ತಾರೆಸಮತೋಲಿತ ನಿಧಿ ತಮ್ಮ ಹಣವನ್ನು ಇಕ್ವಿಟಿ ಮತ್ತು ಸ್ಥಿರ ಆದಾಯದ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿ. ಈ ಯೋಜನೆಗಳು ಹುಡುಕುತ್ತಿರುವ ವ್ಯಕ್ತಿಗಳಿಗೆ ಸೂಕ್ತವಾಗಿದೆಬಂಡವಾಳ ನಿಯಮಿತ ಆದಾಯದ ಜೊತೆಗೆ ಪೀಳಿಗೆ. ಸಮತೋಲಿತ ಯೋಜನೆಗಳು ಎಂದೂ ಕರೆಯಲ್ಪಡುವ, ವ್ಯಕ್ತಿಗಳು ಹೈಬ್ರಿಡ್ ಯೋಜನೆಗಳಲ್ಲಿ ಒಟ್ಟು ಮೊತ್ತವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು ಆಯ್ಕೆ ಮಾಡಬಹುದು. ಒಟ್ಟು ಮೊತ್ತದ ಹೂಡಿಕೆಗಾಗಿ ಕೆಲವು ಉತ್ತಮ ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳನ್ನು ಕೆಳಗೆ ಪಟ್ಟಿ ಮಾಡಲಾಗಿದೆ.

Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) UTI Multi Asset Fund Growth ₹79.0264

↓ -0.36 ₹6,720 5,000 1.5 5.4 12.5 20 14.7 11.1 ICICI Prudential Multi-Asset Fund Growth ₹808.744

↓ -2.93 ₹78,179 5,000 1 6 15.7 18.8 21.1 18.6 SBI Multi Asset Allocation Fund Growth ₹66.1404

↑ 0.05 ₹13,033 5,000 5.5 9.5 20.6 18.5 14.8 18.6 ICICI Prudential Equity and Debt Fund Growth ₹397.9

↓ -3.46 ₹49,641 5,000 -2.7 1.1 11 17.9 20.5 13.3 JM Equity Hybrid Fund Growth ₹115.207

↓ -1.62 ₹785 5,000 -6.4 -6.2 -0.9 16.6 15.6 -3.1 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Jan 26 Research Highlights & Commentary of 5 Funds showcased

Commentary UTI Multi Asset Fund ICICI Prudential Multi-Asset Fund SBI Multi Asset Allocation Fund ICICI Prudential Equity and Debt Fund JM Equity Hybrid Fund Point 1 Bottom quartile AUM (₹6,720 Cr). Highest AUM (₹78,179 Cr). Lower mid AUM (₹13,033 Cr). Upper mid AUM (₹49,641 Cr). Bottom quartile AUM (₹785 Cr). Point 2 Established history (17+ yrs). Established history (23+ yrs). Established history (20+ yrs). Established history (26+ yrs). Oldest track record among peers (30 yrs). Point 3 Rating: 1★ (bottom quartile). Rating: 2★ (lower mid). Top rated. Rating: 4★ (upper mid). Rating: 1★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderate. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 14.75% (bottom quartile). 5Y return: 21.14% (top quartile). 5Y return: 14.83% (bottom quartile). 5Y return: 20.45% (upper mid). 5Y return: 15.64% (lower mid). Point 6 3Y return: 20.02% (top quartile). 3Y return: 18.81% (upper mid). 3Y return: 18.53% (lower mid). 3Y return: 17.93% (bottom quartile). 3Y return: 16.63% (bottom quartile). Point 7 1Y return: 12.54% (lower mid). 1Y return: 15.68% (upper mid). 1Y return: 20.61% (top quartile). 1Y return: 11.02% (bottom quartile). 1Y return: -0.95% (bottom quartile). Point 8 1M return: -0.90% (upper mid). 1M return: -1.41% (lower mid). 1M return: 1.16% (top quartile). 1M return: -3.28% (bottom quartile). 1M return: -4.47% (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 4.49 (top quartile). Alpha: -11.83 (bottom quartile). Point 10 Sharpe: 0.55 (bottom quartile). Sharpe: 1.86 (top quartile). Sharpe: 1.60 (upper mid). Sharpe: 0.83 (lower mid). Sharpe: -0.65 (bottom quartile). UTI Multi Asset Fund

ICICI Prudential Multi-Asset Fund

SBI Multi Asset Allocation Fund

ICICI Prudential Equity and Debt Fund

JM Equity Hybrid Fund

ಒಟ್ಟು ಮೊತ್ತದ ಹೂಡಿಕೆಗಾಗಿ ಅತ್ಯುತ್ತಮ ಸೂಚ್ಯಂಕ ನಿಧಿಗಳು

ಸೂಚ್ಯಂಕ ನಿಧಿಯ ಬಂಡವಾಳವು ಷೇರುಗಳು ಮತ್ತು ಇತರ ಸಾಧನಗಳನ್ನು ಸೂಚ್ಯಂಕದಲ್ಲಿರುವ ಅದೇ ಅನುಪಾತದಲ್ಲಿ ಒಳಗೊಂಡಿರುತ್ತದೆ. ಬೇರೆ ರೀತಿಯಲ್ಲಿ ಹೇಳುವುದಾದರೆ, ಈ ಯೋಜನೆಗಳು ಸೂಚ್ಯಂಕದ ಕಾರ್ಯಕ್ಷಮತೆಯನ್ನು ಅನುಕರಿಸುತ್ತವೆ. ಇವು ನಿಷ್ಕ್ರಿಯವಾಗಿ ನಿರ್ವಹಿಸಲಾದ ನಿಧಿಗಳು ಮತ್ತು ಒಟ್ಟು ಮೊತ್ತದ ಹೂಡಿಕೆಗೆ ಉತ್ತಮ ಆಯ್ಕೆಯಾಗಿ ಪರಿಗಣಿಸಬಹುದು. ಕೆಲವು ಅತ್ಯುತ್ತಮಸೂಚ್ಯಂಕ ನಿಧಿಗಳು ಒಟ್ಟು ಮೊತ್ತದ ಹೂಡಿಕೆಗೆ ಆಯ್ಕೆ ಮಾಡಬಹುದಾದವುಗಳು ಈ ಕೆಳಗಿನಂತಿವೆ.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Nippon India Index Fund - Sensex Plan Growth ₹41.5217

↓ -0.39 ₹992 -3.6 -1.3 7.3 10.9 11.4 9.8 LIC MF Index Fund Sensex Growth ₹152.246

↓ -1.44 ₹94 -3.7 -1.7 6.6 10.3 10.9 9.1 Franklin India Index Fund Nifty Plan Growth ₹202.314

↓ -1.94 ₹787 -3.2 -0.4 8.7 12 12.3 11.3 IDBI Nifty Index Fund Growth ₹36.2111

↓ -0.02 ₹208 9.1 11.9 16.2 20.3 11.7 Nippon India Index Fund - Nifty Plan Growth ₹42.5502

↓ -0.41 ₹3,061 -3.2 -0.4 8.7 12.1 12.2 11.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Jan 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Nippon India Index Fund - Sensex Plan LIC MF Index Fund Sensex Franklin India Index Fund Nifty Plan IDBI Nifty Index Fund Nippon India Index Fund - Nifty Plan Point 1 Upper mid AUM (₹992 Cr). Bottom quartile AUM (₹94 Cr). Lower mid AUM (₹787 Cr). Bottom quartile AUM (₹208 Cr). Highest AUM (₹3,061 Cr). Point 2 Established history (15+ yrs). Established history (23+ yrs). Oldest track record among peers (25 yrs). Established history (15+ yrs). Established history (15+ yrs). Point 3 Top rated. Rating: 1★ (upper mid). Rating: 1★ (lower mid). Rating: 1★ (bottom quartile). Rating: 1★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 11.41% (bottom quartile). 5Y return: 10.88% (bottom quartile). 5Y return: 12.28% (top quartile). 5Y return: 11.74% (lower mid). 5Y return: 12.21% (upper mid). Point 6 3Y return: 10.91% (bottom quartile). 3Y return: 10.32% (bottom quartile). 3Y return: 11.99% (lower mid). 3Y return: 20.28% (top quartile). 3Y return: 12.06% (upper mid). Point 7 1Y return: 7.29% (bottom quartile). 1Y return: 6.59% (bottom quartile). 1Y return: 8.69% (lower mid). 1Y return: 16.16% (top quartile). 1Y return: 8.73% (upper mid). Point 8 1M return: -4.68% (bottom quartile). 1M return: -4.72% (bottom quartile). 1M return: -4.28% (upper mid). 1M return: 3.68% (top quartile). 1M return: -4.29% (lower mid). Point 9 Alpha: -0.51 (upper mid). Alpha: -1.15 (bottom quartile). Alpha: -0.53 (lower mid). Alpha: -1.03 (bottom quartile). Alpha: -0.47 (top quartile). Point 10 Sharpe: 0.36 (bottom quartile). Sharpe: 0.30 (bottom quartile). Sharpe: 0.47 (lower mid). Sharpe: 1.04 (top quartile). Sharpe: 0.48 (upper mid). Nippon India Index Fund - Sensex Plan

LIC MF Index Fund Sensex

Franklin India Index Fund Nifty Plan

IDBI Nifty Index Fund

Nippon India Index Fund - Nifty Plan

ಕಳೆದ 1 ತಿಂಗಳ ಆಧಾರದ ಮೇಲೆ ಅತ್ಯುತ್ತಮ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

"The primary investment objective of the Scheme is to seek capital appreciation by investing predominantly in units of MLIIF - WGF. The Scheme may, at the discretion of the Investment Manager, also invest in the units of other similar overseas mutual fund schemes, which may constitute a significant part of its corpus. The Scheme may also invest a certain portion of its corpus in money market securities and/or units of money market/liquid schemes of DSP Merrill Lynch Mutual Fund, in order to meet liquidity requirements from time to time. However, there is no assurance that the investment objective of the Scheme will be realized." Below is the key information for DSP World Gold Fund Returns up to 1 year are on The primary investment objective of the Scheme is to seek capital appreciation by investing predominantly in the units of BlackRock Global Funds – World Mining Fund. The Scheme may, at the discretion of the Investment Manager, also invest in the units of other similar overseas mutual fund schemes, which may

constitute a significant part of its corpus. The Scheme may also invest a certain portion of its corpus in money market securities and/or money market/liquid schemes of DSP BlackRock Mutual Fund, in order to meet liquidity requirements from time to time. Research Highlights for DSP World Mining Fund Below is the key information for DSP World Mining Fund Returns up to 1 year are on An Open ended Fund of Funds Scheme with the investment objective to provide returns that tracks returns provided by Birla Sun Life Gold ETF (BSL Gold ETF). Research Highlights for Aditya Birla Sun Life Gold Fund Below is the key information for Aditya Birla Sun Life Gold Fund Returns up to 1 year are on (Erstwhile DHFL Pramerica Top Euroland Offshore Fund) The primary investment objective of the scheme is to generate long-term capital growth from a diversified portfolio of units of overseas mutual funds. Research Highlights for PGIM India Euro Equity Fund Below is the key information for PGIM India Euro Equity Fund Returns up to 1 year are on The investment objective of the scheme is to generate returns by investing in units of Kotak Gold Exchange Traded Fund. Research Highlights for Kotak Gold Fund Below is the key information for Kotak Gold Fund Returns up to 1 year are on 1. DSP World Gold Fund

DSP World Gold Fund

Growth Launch Date 14 Sep 07 NAV (23 Jan 26) ₹65.542 ↑ 2.04 (3.22 %) Net Assets (Cr) ₹1,756 on 31 Dec 25 Category Equity - Global AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆☆ Risk High Expense Ratio 1.41 Sharpe Ratio 3.42 Information Ratio -0.67 Alpha Ratio 1.32 Min Investment 1,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Dec 20 ₹10,000 31 Dec 21 ₹9,101 31 Dec 22 ₹8,405 31 Dec 23 ₹8,991 31 Dec 24 ₹10,424 31 Dec 25 ₹27,842 Returns for DSP World Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 23 Jan 26 Duration Returns 1 Month 19.7% 3 Month 52.1% 6 Month 105.9% 1 Year 199.1% 3 Year 55% 5 Year 28.7% 10 Year 15 Year Since launch 10.8% Historical performance (Yearly) on absolute basis

Year Returns 2024 167.1% 2023 15.9% 2022 7% 2021 -7.7% 2020 -9% 2019 31.4% 2018 35.1% 2017 -10.7% 2016 -4% 2015 52.7% Fund Manager information for DSP World Gold Fund

Name Since Tenure Jay Kothari 1 Mar 13 12.85 Yr. Data below for DSP World Gold Fund as on 31 Dec 25

Equity Sector Allocation

Sector Value Basic Materials 94.95% Asset Allocation

Asset Class Value Cash 2.43% Equity 94.95% Debt 0.01% Other 2.6% Top Securities Holdings / Portfolio

Name Holding Value Quantity BGF World Gold I2

Investment Fund | -74% ₹1,294 Cr 1,219,254

↓ -59,731 VanEck Gold Miners ETF

- | GDX25% ₹442 Cr 573,719 Treps / Reverse Repo Investments

CBLO/Reverse Repo | -2% ₹28 Cr Net Receivables/Payables

Net Current Assets | -0% -₹8 Cr 2. DSP World Mining Fund

DSP World Mining Fund

Growth Launch Date 29 Dec 09 NAV (23 Jan 26) ₹31.9103 ↑ 0.61 (1.95 %) Net Assets (Cr) ₹154 on 31 Dec 25 Category Equity - Global AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆☆ Risk High Expense Ratio 1.14 Sharpe Ratio 3.27 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Dec 20 ₹10,000 31 Dec 21 ₹11,803 31 Dec 22 ₹13,238 31 Dec 23 ₹13,240 31 Dec 24 ₹12,171 31 Dec 25 ₹21,791 Returns for DSP World Mining Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 23 Jan 26 Duration Returns 1 Month 17.9% 3 Month 41.3% 6 Month 70.6% 1 Year 103.8% 3 Year 21.4% 5 Year 19.8% 10 Year 15 Year Since launch 7.5% Historical performance (Yearly) on absolute basis

Year Returns 2024 79% 2023 -8.1% 2022 0% 2021 12.2% 2020 18% 2019 34.9% 2018 21.5% 2017 -9.4% 2016 21.1% 2015 49.7% Fund Manager information for DSP World Mining Fund

Name Since Tenure Jay Kothari 1 Mar 13 12.85 Yr. Data below for DSP World Mining Fund as on 31 Dec 25

Equity Sector Allocation

Sector Value Basic Materials 97.27% Energy 1.09% Asset Allocation

Asset Class Value Cash 1.64% Equity 98.36% Debt 0% Top Securities Holdings / Portfolio

Name Holding Value Quantity BGF World Mining I2

Investment Fund | -99% ₹152 Cr 150,390

↓ -43,229 Treps / Reverse Repo Investments

CBLO/Reverse Repo | -2% ₹3 Cr Net Receivables/Payables

Net Current Assets | -1% -₹2 Cr 3. Aditya Birla Sun Life Gold Fund

Aditya Birla Sun Life Gold Fund

Growth Launch Date 20 Mar 12 NAV (23 Jan 26) ₹44.6995 ↑ 0.90 (2.06 %) Net Assets (Cr) ₹1,266 on 31 Dec 25 Category Gold - Gold AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆ Risk Moderately High Expense Ratio 0.51 Sharpe Ratio 4.49 Information Ratio 0 Alpha Ratio 0 Min Investment 100 Min SIP Investment 100 Exit Load 0-365 Days (1%),365 Days and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Dec 20 ₹10,000 31 Dec 21 ₹9,496 31 Dec 22 ₹10,665 31 Dec 23 ₹12,209 31 Dec 24 ₹14,492 31 Dec 25 ₹24,925 Returns for Aditya Birla Sun Life Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 23 Jan 26 Duration Returns 1 Month 16.4% 3 Month 25.7% 6 Month 52.4% 1 Year 88.7% 3 Year 37.5% 5 Year 24% 10 Year 15 Year Since launch 11.4% Historical performance (Yearly) on absolute basis

Year Returns 2024 72% 2023 18.7% 2022 14.5% 2021 12.3% 2020 -5% 2019 26% 2018 21.3% 2017 6.8% 2016 1.6% 2015 11.5% Fund Manager information for Aditya Birla Sun Life Gold Fund

Name Since Tenure Priya Sridhar 31 Dec 24 1 Yr. Data below for Aditya Birla Sun Life Gold Fund as on 31 Dec 25

Asset Allocation

Asset Class Value Cash 1.33% Other 98.67% Top Securities Holdings / Portfolio

Name Holding Value Quantity Aditya BSL Gold ETF

- | -100% ₹1,268 Cr 107,894,183

↑ 5,418,626 Net Receivables / (Payables)

Net Current Assets | -1% -₹10 Cr Clearing Corporation Of India Limited

CBLO/Reverse Repo | -1% ₹8 Cr 4. PGIM India Euro Equity Fund

PGIM India Euro Equity Fund

Growth Launch Date 11 Sep 07 NAV (23 Jan 26) ₹20.57 ↑ 0.24 (1.18 %) Net Assets (Cr) ₹1,050 on 31 Dec 25 Category Others - Fund of Fund AMC Pramerica Asset Managers Private Limited Rating ☆☆ Risk High Expense Ratio 1.63 Sharpe Ratio 1.08 Information Ratio -0.2 Alpha Ratio -12.95 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Dec 20 ₹10,000 31 Dec 21 ₹9,808 31 Dec 22 ₹6,317 31 Dec 23 ₹7,242 31 Dec 24 ₹8,737 31 Dec 25 ₹10,333 Returns for PGIM India Euro Equity Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 23 Jan 26 Duration Returns 1 Month 13.5% 3 Month 15.6% 6 Month 20.4% 1 Year 31.4% 3 Year 19.6% 5 Year 0.8% 10 Year 15 Year Since launch 4% Historical performance (Yearly) on absolute basis

Year Returns 2024 18.3% 2023 20.6% 2022 14.6% 2021 -35.6% 2020 -1.9% 2019 20.5% 2018 21.4% 2017 -10.3% 2016 14.6% 2015 -6.7% Fund Manager information for PGIM India Euro Equity Fund

Name Since Tenure Anandha Padmanabhan Anjeneyan 15 Feb 25 0.88 Yr. Vivek Sharma 15 Feb 25 0.88 Yr. Data below for PGIM India Euro Equity Fund as on 31 Dec 25

Asset Allocation

Asset Class Value Cash 3.22% Equity 96.78% Top Securities Holdings / Portfolio

Name Holding Value Quantity PGIM Jennison Emerging Mkts Eq USD W Acc

Investment Fund | -98% ₹1,032 Cr 937,990

↑ 46,701 Clearing Corporation Of India Ltd.

CBLO/Reverse Repo | -2% ₹17 Cr Net Receivables / (Payables)

Net Current Assets | -0% ₹0 Cr 5. Kotak Gold Fund

Kotak Gold Fund

Growth Launch Date 25 Mar 11 NAV (23 Jan 26) ₹59.1746 ↑ 1.44 (2.50 %) Net Assets (Cr) ₹5,213 on 31 Dec 25 Category Gold - Gold AMC Kotak Mahindra Asset Management Co Ltd Rating ☆ Risk Moderately High Expense Ratio 0.5 Sharpe Ratio 4.63 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-6 Months (2%),6-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Dec 20 ₹10,000 31 Dec 21 ₹9,526 31 Dec 22 ₹10,643 31 Dec 23 ₹12,120 31 Dec 24 ₹14,413 31 Dec 25 ₹24,556 Returns for Kotak Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 23 Jan 26 Duration Returns 1 Month 13.1% 3 Month 25.5% 6 Month 52.4% 1 Year 88.4% 3 Year 37.4% 5 Year 23.8% 10 Year 15 Year Since launch 12.7% Historical performance (Yearly) on absolute basis

Year Returns 2024 70.4% 2023 18.9% 2022 13.9% 2021 11.7% 2020 -4.7% 2019 26.6% 2018 24.1% 2017 7.3% 2016 2.5% 2015 10.2% Fund Manager information for Kotak Gold Fund

Name Since Tenure Abhishek Bisen 25 Mar 11 14.78 Yr. Jeetu Sonar 1 Oct 22 3.25 Yr. Data below for Kotak Gold Fund as on 31 Dec 25

Asset Allocation

Asset Class Value Cash 1.32% Other 98.68% Top Securities Holdings / Portfolio

Name Holding Value Quantity Kotak Gold ETF

- | -100% ₹5,221 Cr 471,742,933

↑ 14,812,922 Net Current Assets/(Liabilities)

Net Current Assets | -1% -₹29 Cr Triparty Repo

CBLO/Reverse Repo | -0% ₹21 Cr

ಒಟ್ಟು ಮೊತ್ತದ ಹೂಡಿಕೆಯ ಸಮಯದಲ್ಲಿ ಪರಿಗಣಿಸಬೇಕಾದ ವಿಷಯಗಳು

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ವ್ಯಕ್ತಿಗಳು ಬಹಳಷ್ಟು ನಿಯತಾಂಕಗಳನ್ನು ಕಾಳಜಿ ವಹಿಸಬೇಕಾಗುತ್ತದೆ. ಇದು ಒಳಗೊಂಡಿದೆ:

ಮಾರುಕಟ್ಟೆಯ ಸಮಯ

ಒಟ್ಟು ಮೊತ್ತದ ಹೂಡಿಕೆಗೆ ಬಂದಾಗ, ವ್ಯಕ್ತಿಗಳು ಯಾವಾಗಲೂ ಹುಡುಕಬೇಕಾಗಿದೆಮಾರುಕಟ್ಟೆ ವಿಶೇಷವಾಗಿ ಈಕ್ವಿಟಿ ಆಧಾರಿತ ನಿಧಿಗಳಿಗೆ ಸಂಬಂಧಿಸಿದಂತೆ ಸಮಯಗಳು. ಏಕಾಏಕಿ ಹೂಡಿಕೆ ಮಾಡಲು ಉತ್ತಮ ಸಮಯವೆಂದರೆ ಮಾರುಕಟ್ಟೆಗಳು ಕಡಿಮೆ ಇರುವಾಗ ಮತ್ತು ಶೀಘ್ರದಲ್ಲೇ ಅವರು ಮೆಚ್ಚುಗೆಯನ್ನು ಪ್ರಾರಂಭಿಸುವ ಸಾಧ್ಯತೆಯಿದೆ. ಆದಾಗ್ಯೂ, ಮಾರುಕಟ್ಟೆಗಳು ಈಗಾಗಲೇ ಉತ್ತುಂಗದಲ್ಲಿದ್ದರೆ, ದೊಡ್ಡ ಮೊತ್ತದ ಹೂಡಿಕೆಯಿಂದ ದೂರವಿರುವುದು ಉತ್ತಮ.

ವೈವಿಧ್ಯೀಕರಣ

ವೈವಿಧ್ಯೀಕರಣವು ಕೂಡ ಒಂದು ಪ್ರಮುಖ ಅಂಶವಾಗಿದೆ, ಇದನ್ನು ಒಟ್ಟು ಮೊತ್ತವನ್ನು ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ಪರಿಗಣಿಸಬೇಕು. ಏಕರೂಪದ ಹೂಡಿಕೆಯ ಸಂದರ್ಭದಲ್ಲಿ ವ್ಯಕ್ತಿಗಳು ತಮ್ಮ ಹೂಡಿಕೆಗಳನ್ನು ಬಹು ಮಾರ್ಗಗಳಲ್ಲಿ ಹರಡುವ ಮೂಲಕ ವೈವಿಧ್ಯಗೊಳಿಸಬೇಕು. ಒಂದು ಸ್ಕೀಮ್ಗಳು ಕಾರ್ಯನಿರ್ವಹಿಸದಿದ್ದರೂ ಸಹ ಅವರ ಒಟ್ಟಾರೆ ಪೋರ್ಟ್ಫೋಲಿಯೊ ಉತ್ತಮವಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಇದು ಸಹಾಯ ಮಾಡುತ್ತದೆ.

ನಿಮ್ಮ ಉದ್ದೇಶದ ಪ್ರಕಾರ ನಿಮ್ಮ ಹೂಡಿಕೆಯನ್ನು ಮಾಡಿ

ವ್ಯಕ್ತಿಗಳು ಮಾಡುವ ಯಾವುದೇ ಹೂಡಿಕೆಯು ನಿರ್ದಿಷ್ಟ ಉದ್ದೇಶವನ್ನು ಸಾಧಿಸುವುದು. ಆದ್ದರಿಂದ, ಸ್ಕೀಮ್ನ ವಿಧಾನವು ಇದಕ್ಕೆ ಅನುಗುಣವಾಗಿದೆಯೇ ಎಂಬುದನ್ನು ವ್ಯಕ್ತಿಗಳು ಪರಿಶೀಲಿಸಬೇಕುಹೂಡಿಕೆದಾರಉದ್ದೇಶ. ಇಲ್ಲಿ, ವ್ಯಕ್ತಿಗಳು ವಿವಿಧ ನಿಯತಾಂಕಗಳನ್ನು ನೋಡಬೇಕುಸಿಎಜಿಆರ್ ರಿಟರ್ನ್ಸ್, ಸಂಪೂರ್ಣ ಆದಾಯ, ತೆರಿಗೆಯ ಪ್ರಭಾವ ಮತ್ತು ಯೋಜನೆಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ಹೆಚ್ಚು.

ವಿಮೋಚನೆಯನ್ನು ಸರಿಯಾದ ಸಮಯದಲ್ಲಿ ಮಾಡಬೇಕು

ವ್ಯಕ್ತಿಗಳು ತಮ್ಮ ಮಾಡಬೇಕುವಿಮೋಚನೆ ಒಟ್ಟು ಮೊತ್ತದ ಹೂಡಿಕೆಯಲ್ಲಿ ಸರಿಯಾದ ಸಮಯದಲ್ಲಿ. ಇದು ಇನ್ನೂ ಹೂಡಿಕೆಯ ಉದ್ದೇಶದ ಪ್ರಕಾರ ಆಗಿರಬಹುದು; ವ್ಯಕ್ತಿಗಳು ತಾವು ಹೂಡಿಕೆ ಮಾಡಲು ಯೋಜಿಸುತ್ತಿರುವ ಯೋಜನೆಯನ್ನು ಸಮಯೋಚಿತವಾಗಿ ಪರಿಶೀಲಿಸಬೇಕು. ಆದಾಗ್ಯೂ, ಅವರು ತಮ್ಮ ಹೂಡಿಕೆಗಳನ್ನು ದೀರ್ಘಾವಧಿಯವರೆಗೆ ಹಿಡಿದಿಟ್ಟುಕೊಳ್ಳಬೇಕು ಇದರಿಂದ ಅವರು ಗರಿಷ್ಠ ಪ್ರಯೋಜನಗಳನ್ನು ಆನಂದಿಸಬಹುದು.

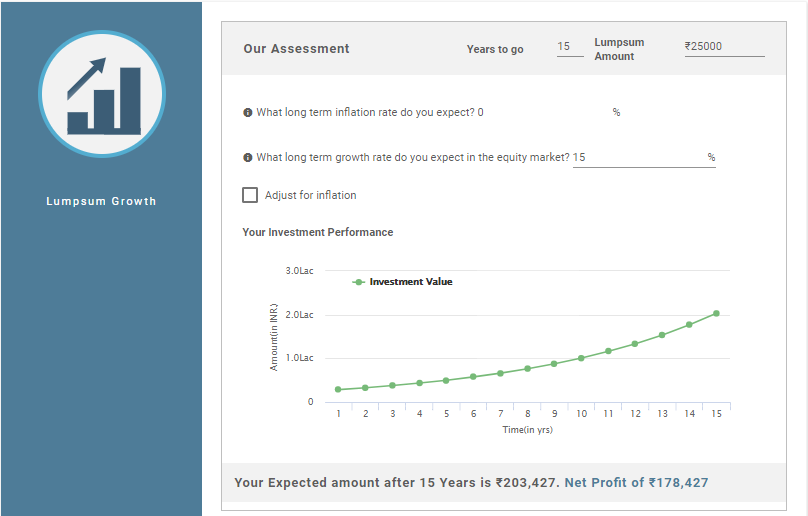

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಒಟ್ಟು ಮೊತ್ತ ರಿಟರ್ನ್ ಕ್ಯಾಲ್ಕುಲೇಟರ್

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಒಟ್ಟು ಮೊತ್ತದ ರಿಟರ್ನ್ ಕ್ಯಾಲ್ಕುಲೇಟರ್ ಒಬ್ಬ ವ್ಯಕ್ತಿಯ ಒಟ್ಟು ಮೊತ್ತದ ಹೂಡಿಕೆಯು ನಿರ್ದಿಷ್ಟ ಸಮಯದ ಚೌಕಟ್ಟಿನಲ್ಲಿ ಹೇಗೆ ಬೆಳೆಯುತ್ತದೆ ಎಂಬುದನ್ನು ತೋರಿಸಲು ವ್ಯಕ್ತಿಗಳಿಗೆ ಸಹಾಯ ಮಾಡುತ್ತದೆ. ಒಟ್ಟು ಮೊತ್ತದ ಕ್ಯಾಲ್ಕುಲೇಟರ್ನಲ್ಲಿ ಇನ್ಪುಟ್ ಮಾಡಬೇಕಾದ ಕೆಲವು ಡೇಟಾವು ಹೂಡಿಕೆಯ ಅವಧಿ, ಆರಂಭಿಕ ಹೂಡಿಕೆ ಮೊತ್ತ, ದೀರ್ಘಾವಧಿಯ ನಿರೀಕ್ಷಿತ ಬೆಳವಣಿಗೆ ದರ ಮತ್ತು ಹೆಚ್ಚಿನದನ್ನು ಒಳಗೊಂಡಿರುತ್ತದೆ. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಒಟ್ಟು ಮೊತ್ತದ ರಿಟರ್ನ್ ಕ್ಯಾಲ್ಕುಲೇಟರ್ನ ವಿವರಣೆಯು ಈ ಕೆಳಗಿನಂತಿದೆ.

ವಿವರಣೆ

ಒಟ್ಟು ಮೊತ್ತ ಹೂಡಿಕೆ: INR 25,000

ಹೂಡಿಕೆಯ ಅವಧಿ: 15 ವರ್ಷಗಳು

ದೀರ್ಘಾವಧಿಯ ಬೆಳವಣಿಗೆಯ ದರ (ಅಂದಾಜು): 15%

ಒಟ್ಟು ಮೊತ್ತದ ಕ್ಯಾಲ್ಕುಲೇಟರ್ ಪ್ರಕಾರ ನಿರೀಕ್ಷಿತ ಆದಾಯಗಳು: INR 2,03,427

ಹೂಡಿಕೆಯ ಮೇಲಿನ ನಿವ್ವಳ ಲಾಭ: INR 1,78,427

ಹೀಗಾಗಿ, ಮೇಲಿನ ಲೆಕ್ಕಾಚಾರವು ನಿಮ್ಮ ಹೂಡಿಕೆಯ ಮೇಲಿನ ಹೂಡಿಕೆಯ ನಿವ್ವಳ ಲಾಭವು INR 1,78,427 ಆಗಿದ್ದರೆ ನಿಮ್ಮ ಹೂಡಿಕೆಯ ಒಟ್ಟು ಮೌಲ್ಯವು INR 2,03,427 ಆಗಿದೆ ಎಂದು ತೋರಿಸುತ್ತದೆ..

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ನಲ್ಲಿ ಒಂದು-ಬಾರಿ ಹೂಡಿಕೆಯ ಅನುಕೂಲಗಳು ಮತ್ತು ಅನಾನುಕೂಲಗಳು

SIP ಯಂತೆಯೇ, ಒಟ್ಟು ಮೊತ್ತದ ಹೂಡಿಕೆಯು ತನ್ನದೇ ಆದ ಅನುಕೂಲಗಳು ಮತ್ತು ಅನಾನುಕೂಲಗಳನ್ನು ಹೊಂದಿದೆ. ಆದ್ದರಿಂದ, ಈ ಅನುಕೂಲಗಳು ಮತ್ತು ಅನಾನುಕೂಲಗಳನ್ನು ನೋಡೋಣ.

ಅನುಕೂಲಗಳು

ಒಟ್ಟು ಮೊತ್ತದ ಹೂಡಿಕೆಯ ಅನುಕೂಲಗಳು ಈ ಕೆಳಗಿನಂತಿವೆ.

- ದೊಡ್ಡ ಮೊತ್ತ ಹೂಡಿಕೆ: ವ್ಯಕ್ತಿಗಳು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ದೊಡ್ಡ ಮೊತ್ತವನ್ನು ಹೂಡಿಕೆ ಮಾಡಬಹುದು ಮತ್ತು ಫಂಡ್ಗಳನ್ನು ನಿಷ್ಕ್ರಿಯವಾಗಿಡುವ ಬದಲು ಹೆಚ್ಚಿನ ಆದಾಯವನ್ನು ಗಳಿಸಬಹುದು.

- ದೀರ್ಘಾವಧಿಗೆ ಸೂಕ್ತವಾಗಿದೆ: ದೀರ್ಘಾವಧಿಯ ಹೂಡಿಕೆಗಳಿಗೆ ವಿಶೇಷವಾಗಿ ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳ ಸಂದರ್ಭದಲ್ಲಿ ಒಟ್ಟು ಮೊತ್ತದ ಹೂಡಿಕೆಯ ವಿಧಾನವು ಒಳ್ಳೆಯದು. ಆದಾಗ್ಯೂ, ಸಾಲ ನಿಧಿಗಳ ಸಂದರ್ಭದಲ್ಲಿ, ಅವಧಿಯು ಅಲ್ಪಾವಧಿಯ ಅಥವಾ ಮಧ್ಯಮ ಅವಧಿಯದ್ದಾಗಿರಬಹುದು

- ಅನುಕೂಲ: ಪಾವತಿಯನ್ನು ಒಮ್ಮೆ ಮಾತ್ರ ಮಾಡಲಾಗುತ್ತದೆ ಮತ್ತು ನಿಯಮಿತ ಮಧ್ಯಂತರದಲ್ಲಿ ಕಡಿತಗೊಳಿಸದಿರುವುದರಿಂದ ಹೂಡಿಕೆಯ ಒಟ್ಟು ಮೋಡ್ ಅನುಕೂಲಕರವಾಗಿದೆ.

ಅನಾನುಕೂಲಗಳು

ಒಟ್ಟು ಮೊತ್ತದ ಹೂಡಿಕೆಯ ಅನಾನುಕೂಲಗಳು:

- ಅನಿಯಮಿತ ಹೂಡಿಕೆ: ಒಟ್ಟು ಮೊತ್ತದ ಹೂಡಿಕೆಯು ಹೂಡಿಕೆದಾರರ ನಿಯಮಿತ ಉಳಿತಾಯವನ್ನು ಖಾತ್ರಿಪಡಿಸುವುದಿಲ್ಲ ಏಕೆಂದರೆ ಅದು ನಿಯಮಿತ ಉಳಿತಾಯದ ಅಭ್ಯಾಸವನ್ನು ಹುಟ್ಟುಹಾಕುವುದಿಲ್ಲ.

- ಹೆಚ್ಚಿನ ಅಪಾಯ: ಒಟ್ಟು ಮೊತ್ತದ ಹೂಡಿಕೆಯಲ್ಲಿ, ಸಮಯವನ್ನು ನೋಡುವುದು ಮುಖ್ಯವಾಗಿದೆ. ಏಕೆಂದರೆ ಒಟ್ಟು ಮೊತ್ತದ ಕ್ರಮದಲ್ಲಿ ಹೂಡಿಕೆಯನ್ನು ಒಮ್ಮೆ ಮಾತ್ರ ಮಾಡಲಾಗುತ್ತದೆ ಮತ್ತು ನಿಯಮಿತ ಮಧ್ಯಂತರದಲ್ಲಿ ಅಲ್ಲ. ಆದ್ದರಿಂದ, ವ್ಯಕ್ತಿಗಳು ಸಮಯವನ್ನು ಪರಿಗಣಿಸದಿದ್ದರೆ, ಅವರು ನಷ್ಟದಲ್ಲಿ ಕೊನೆಗೊಳ್ಳಬಹುದು.

ತೀರ್ಮಾನ

ಹೀಗಾಗಿ, ಮೇಲಿನ ಪಾಯಿಂಟರ್ಗಳಿಂದ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಒಟ್ಟು ಮೊತ್ತದ ಮೋಡ್ ಕೂಡ ಉತ್ತಮ ಮಾರ್ಗವಾಗಿದೆ ಎಂದು ಹೇಳಬಹುದು. ಆದಾಗ್ಯೂ, ಯೋಜನೆಯಲ್ಲಿ ಒಂದು ದೊಡ್ಡ ಮೊತ್ತವನ್ನು ಹೂಡಿಕೆ ಮಾಡುವಾಗ ವ್ಯಕ್ತಿಗಳು ವಿಶ್ವಾಸ ಹೊಂದಿರಬೇಕು. ಇಲ್ಲದಿದ್ದರೆ, ಅವರು ಹೂಡಿಕೆಯ SIP ವಿಧಾನವನ್ನು ಆಯ್ಕೆ ಮಾಡಬಹುದು. ಹೆಚ್ಚುವರಿಯಾಗಿ, ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ಜನರು ಯೋಜನೆಯ ವಿಧಾನಗಳನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳಬೇಕು. ಅಗತ್ಯವಿದ್ದರೆ, ಅವರು ಸಹ ಸಮಾಲೋಚಿಸಬಹುದುಹಣಕಾಸು ಸಲಹೆಗಾರ. ಇದು ಅವರ ಹಣ ಸುರಕ್ಷಿತವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಮತ್ತು ಅವರ ಉದ್ದೇಶಗಳನ್ನು ಸಮಯಕ್ಕೆ ಸಾಧಿಸಲು ಸಹಾಯ ಮಾಡುತ್ತದೆ.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಖಾತರಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.

Research Highlights for DSP World Gold Fund