+91-22-48913909

+91-22-48913909

Table of Contents

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳ ಅನುಕೂಲಗಳು ಮತ್ತು ಅನಾನುಕೂಲಗಳು

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಎನ್ನುವುದು ಷೇರುಗಳಲ್ಲಿ ವ್ಯಾಪಾರ ಮಾಡುವ ಸಾಮಾನ್ಯ ಉದ್ದೇಶವನ್ನು ಹಂಚಿಕೊಳ್ಳುವ ಹಲವಾರು ಜನರಿಂದ ಸಂಗ್ರಹಿಸಿದ ಹಣದ ಸಂಗ್ರಹವಾಗಿದೆ ಮತ್ತುಬಾಂಡ್ಗಳು. ದಿಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ನಂತರ ಈ ಹಣವನ್ನು ಅದರ ಉದ್ದೇಶಿತ ಉದ್ದೇಶಗಳ ಆಧಾರದ ಮೇಲೆ ವಿವಿಧ ಹಣಕಾಸು ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿ. ಹೆಚ್ಚಿನ ಪ್ರಮಾಣದಲ್ಲಿ ವಹಿವಾಟು ನಡೆಸುವುದರಿಂದ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ನ ವ್ಯಾಪಾರದ ವೆಚ್ಚ ಕಡಿಮೆಯಾಗಿದೆ. ಮೊದಲುಹೂಡಿಕೆ ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾರ್ಗದಲ್ಲಿ, ವ್ಯಕ್ತಿಗಳು ಯಾವಾಗಲೂ ಅದರ ಅನುಕೂಲಗಳು ಮತ್ತು ಅನಾನುಕೂಲಗಳನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳಲು ಬಯಸುತ್ತಾರೆ. ಅದೇ ರೀತಿ, ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ತಮ್ಮದೇ ಆದ ಅನುಕೂಲಗಳು ಮತ್ತು ಅನಾನುಕೂಲಗಳನ್ನು ಹೊಂದಿವೆ. ಆದ್ದರಿಂದ, ಈ ಲೇಖನದ ಮೂಲಕ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳ ಅನುಕೂಲಗಳು ಮತ್ತು ಅನಾನುಕೂಲಗಳನ್ನು ನಾವು ನೋಡೋಣ.

Talk to our investment specialist

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಪ್ರಯೋಜನಗಳು

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಕೆಲವು ಪ್ರಮುಖ ಪ್ರಯೋಜನಗಳನ್ನು ಕೆಳಗೆ ಪಟ್ಟಿ ಮಾಡಲಾಗಿದೆ:

ವಿವಿಧ ಯೋಜನೆಗಳು

ವ್ಯಕ್ತಿಗಳ ವೈವಿಧ್ಯಮಯ ಅವಶ್ಯಕತೆಗಳನ್ನು ಪೂರೈಸಲು ಫಂಡ್ ಹೌಸ್ಗಳು ವಿನ್ಯಾಸಗೊಳಿಸಿದ ವಿವಿಧ ವರ್ಗಗಳ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಗಳಿವೆ. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಗಳ ವಿಶಾಲ ವಿಭಾಗಗಳು ಒಳಗೊಂಡಿರುತ್ತವೆಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು,ಸಾಲ ನಿಧಿ, ಮತ್ತುಹೈಬ್ರಿಡ್ ಫಂಡ್. ಈ ಯೋಜನೆಗಳು ಅಪಾಯ ಮತ್ತು ಆದಾಯ, ಹೂಡಿಕೆಯ ಅವಧಿ,ಆಧಾರವಾಗಿರುವ ಪೋರ್ಟ್ಫೋಲಿಯೋ ಸಂಯೋಜನೆ, ಇತ್ಯಾದಿ. ಈ ನಿಯತಾಂಕಗಳ ಆಧಾರದ ಮೇಲೆ, ಅಪಾಯ-ವಿರೋಧಿ ವ್ಯಕ್ತಿಗಳು ಡೆಟ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಆಯ್ಕೆ ಮಾಡಬಹುದು ಆದರೆ ಅಪಾಯವನ್ನು ಬಯಸುವ ವ್ಯಕ್ತಿಗಳು ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಆಯ್ಕೆ ಮಾಡಬಹುದು. ಹೈಬ್ರಿಡ್ ನಿಧಿಗಳನ್ನು ಅಪಾಯ-ತಟಸ್ಥ ವ್ಯಕ್ತಿಗಳು ಆಯ್ಕೆ ಮಾಡಬಹುದು.

ವೈವಿಧ್ಯೀಕರಣ

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನ ಪೋರ್ಟ್ಫೋಲಿಯೋ ಹಲವಾರು ಷೇರುಗಳು, ಬಾಂಡ್ಗಳು ಮತ್ತು ಹಲವಾರು ಇತರ ಹಣಕಾಸು ಸಾಧನಗಳನ್ನು ಒಳಗೊಂಡಿದೆ. ಪರಿಣಾಮವಾಗಿ, ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೂಲಕ ವ್ಯಕ್ತಿಗಳು ತಮ್ಮ ಹಿಡುವಳಿಗಳನ್ನು ವಿವಿಧ ಸಾಧನಗಳಲ್ಲಿ ವೈವಿಧ್ಯಗೊಳಿಸಬಹುದು. ಹೆಚ್ಚುವರಿಯಾಗಿ, ವ್ಯಕ್ತಿಗಳು ತಮ್ಮ ಹಿಡುವಳಿಗಳನ್ನು ವಿವಿಧ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಗಳಲ್ಲಿ ವೈವಿಧ್ಯಗೊಳಿಸಬಹುದು. ಉದಾಹರಣೆಗೆ, ಹೆಚ್ಚಿನ ಅಪಾಯ-ಹಸಿವನ್ನು ಹೊಂದಿರುವ ವ್ಯಕ್ತಿಗಳು ತಮ್ಮ ಹಿಡುವಳಿಗಳ ಹೆಚ್ಚಿನ ಪ್ರಮಾಣವನ್ನು ಇಕ್ವಿಟಿ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಆಯ್ಕೆ ಮಾಡಬಹುದು ಉದಾಹರಣೆಗೆ ಅವರ ಒಟ್ಟು ಹೂಡಿಕೆಯ 60% ಮತ್ತು ಉಳಿದವು ಸಾಲದಲ್ಲಿ. ಇದಕ್ಕೆ ವ್ಯತಿರಿಕ್ತವಾಗಿ, ಅಪಾಯ-ವಿರೋಧಿ ವ್ಯಕ್ತಿಗಳು ಪ್ರಮುಖ ಭಾಗವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು ಆಯ್ಕೆ ಮಾಡುತ್ತಾರೆ, ಉದಾಹರಣೆಗೆ 70%, ಈಕ್ವಿಟಿಯಲ್ಲಿ ಅವರ ಹೂಡಿಕೆಗಳು. ಹೀಗಾಗಿ, ವ್ಯಕ್ತಿಗಳು ತಮ್ಮ ಅಗತ್ಯಗಳಿಗೆ ಅನುಗುಣವಾಗಿ ತಮ್ಮ ಹಿಡುವಳಿಗಳನ್ನು ವೈವಿಧ್ಯಗೊಳಿಸಬಹುದು.

ಸಣ್ಣ ಮೊತ್ತದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿ

ವ್ಯಕ್ತಿಗಳು ಮಾಡಬಹುದುಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿ ಮೂಲಕSIP ಅಥವಾ ವ್ಯವಸ್ಥಿತಹೂಡಿಕೆ ಯೋಜನೆ. SIP ಎನ್ನುವುದು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆಯ ವಿಧಾನವಾಗಿದೆ; ವ್ಯಕ್ತಿಗಳು ನಿಯಮಿತ ಮಧ್ಯಂತರದಲ್ಲಿ ಸಣ್ಣ ಮೊತ್ತವನ್ನು ಹೂಡಿಕೆ ಮಾಡಬೇಕಾಗುತ್ತದೆ. SIP ಮೂಲಕ, ವ್ಯಕ್ತಿಗಳು ಮನೆಯನ್ನು ಖರೀದಿಸುವುದು, ವಾಹನವನ್ನು ಖರೀದಿಸುವುದು, ಮುಂತಾದ ವಿವಿಧ ಉದ್ದೇಶಗಳನ್ನು ಸಾಧಿಸಲು ಪ್ರಯತ್ನಿಸುತ್ತಾರೆ.ನಿವೃತ್ತಿ ಯೋಜನೆ, ಮತ್ತು ಇತ್ಯಾದಿ. ಆದ್ದರಿಂದ, SIP ಅನ್ನು ಗುರಿ ಆಧಾರಿತ ಹೂಡಿಕೆ ಎಂದೂ ಕರೆಯಲಾಗುತ್ತದೆ. ವ್ಯಕ್ತಿಗಳು ಕನಿಷ್ಠ INR 500 ಕ್ಕಿಂತ ಕಡಿಮೆ ಹೂಡಿಕೆಯೊಂದಿಗೆ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಪ್ರಾರಂಭಿಸಬಹುದು.

ವೃತ್ತಿಪರವಾಗಿ ನಿರ್ವಹಿಸಲಾಗಿದೆ

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಗಳನ್ನು ಅರ್ಹ ವೃತ್ತಿಪರ ತಜ್ಞರು ನಿರ್ವಹಿಸುತ್ತಾರೆ. ಈ ಫಂಡ್ ಮ್ಯಾನೇಜರ್ಗಳ ರುಜುವಾತುಗಳನ್ನು ಸೇರಿಸುವ ಮೊದಲು ಪರಿಶೀಲಿಸಲಾಗುತ್ತದೆ. ಈ ವ್ಯಕ್ತಿಗಳಿಗೆ ತಿಳಿದಿದೆಎಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬೇಕು ಅವರು ಗರಿಷ್ಠ ಆದಾಯವನ್ನು ಗಳಿಸಲು ಹಣ. ಹೆಚ್ಚುವರಿಯಾಗಿ, ಈ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಉತ್ತಮವಾಗಿ ನಿಯಂತ್ರಿಸಲ್ಪಡುತ್ತವೆ. ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಯು ಹೇಗೆ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತಿದೆ ಎಂಬುದನ್ನು ಹೂಡಿಕೆದಾರರು ಅರ್ಥಮಾಡಿಕೊಳ್ಳಲು ಅವರು ತಮ್ಮ ವರದಿಗಳನ್ನು ನಿಯಮಿತ ಮಧ್ಯಂತರದಲ್ಲಿ ಪ್ರಕಟಿಸಬೇಕಾಗುತ್ತದೆ. ಅಲ್ಲದೆ, ಅವರನ್ನು ವಿವಿಧ ನಿಯಂತ್ರಣ ಅಧಿಕಾರಿಗಳು ಮೇಲ್ವಿಚಾರಣೆ ಮಾಡುತ್ತಾರೆ.

ದ್ರವ್ಯತೆ

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳ ಕೊಡುಗೆದ್ರವ್ಯತೆ ಅಂದರೆ ವ್ಯಕ್ತಿಗಳು ತಮ್ಮ ಅನುಕೂಲಕ್ಕೆ ತಕ್ಕಂತೆ ಯಾವುದೇ ಸಮಯದಲ್ಲಿ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಿಂದ ತಮ್ಮ ಹಣವನ್ನು ಸುಲಭವಾಗಿ ಹಿಂಪಡೆಯಬಹುದು. ಕೆಲವು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಗಳಲ್ಲಿ, ವಿಶೇಷವಾಗಿ ಕೆಲವುಲಿಕ್ವಿಡ್ ಫಂಡ್ ಯೋಜನೆಗಳು, ವ್ಯಕ್ತಿಗಳು ತಮ್ಮ ಹಣವನ್ನು ಜಮಾ ಮಾಡಬಹುದುಬ್ಯಾಂಕ್ ಆರ್ಡರ್ ಮಾಡಿದ 30 ನಿಮಿಷಗಳಲ್ಲಿ ಖಾತೆಯನ್ನು ಮಾಡಿ. ಇತರ ಯೋಜನೆಗಳಲ್ಲಿ, ದಿವಿಮೋಚನೆ ನಿಗದಿತ ಮಾರ್ಗಸೂಚಿಗಳ ಪ್ರಕಾರ ನಡೆಯುತ್ತದೆ. ಆದ್ದರಿಂದ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಸಂದರ್ಭದಲ್ಲಿ ಲಿಕ್ವಿಡಿಟಿಯ ಮಟ್ಟವು ಅಧಿಕವಾಗಿರುತ್ತದೆ.

ಪ್ರವೇಶದ ಸುಲಭ

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆಯನ್ನು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ವಿತರಕರು, ಫಂಡ್ ಹೌಸ್, ಬ್ರೋಕರ್ಗಳು ಮತ್ತು ಹಲವಾರು ಇತರ ಏಜೆನ್ಸಿಗಳ ಮೂಲಕ ವಿವಿಧ ಚಾನಲ್ಗಳ ಮೂಲಕ ಮಾಡಬಹುದು. ಆದಾಗ್ಯೂ, ವಿತರಕರ ಮೂಲಕ ಹೋಗಲು ಅನುಕೂಲಕರವಾಗಿದೆ ಏಕೆಂದರೆ ವ್ಯಕ್ತಿಗಳು ಒಂದೇ ಸೂರಿನಡಿ ವಿವಿಧ ಫಂಡ್ ಹೌಸ್ಗಳು ನೀಡುವ ಹಲವಾರು ಯೋಜನೆಗಳನ್ನು ಕಾಣಬಹುದು. ಹೆಚ್ಚುವರಿಯಾಗಿ, ಈ ದಲ್ಲಾಳಿಗಳು ಆನ್ಲೈನ್ ಹೂಡಿಕೆಯ ವಿಧಾನವನ್ನು ನೀಡುತ್ತಾರೆ, ಅದರ ಮೂಲಕ ವ್ಯಕ್ತಿಗಳು ತಮ್ಮ ಅನುಕೂಲಕ್ಕೆ ತಕ್ಕಂತೆ ಎಲ್ಲಿಯಾದರೂ ಮತ್ತು ಯಾವುದೇ ಸಮಯದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು. ಇದಲ್ಲದೆ, ಅವರು ಗ್ರಾಹಕರಿಂದ ಯಾವುದೇ ಶುಲ್ಕವನ್ನು ವಿಧಿಸುವುದಿಲ್ಲ.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ವಿವಿಧ ಸಾಧಕಗಳನ್ನು ಅರ್ಥಮಾಡಿಕೊಂಡ ನಂತರ, ಈಗ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಕೆಲವು ಅನಾನುಕೂಲಗಳನ್ನು ನೋಡೋಣ. ಈ ಪಾಯಿಂಟರ್ಗಳನ್ನು ಈ ಕೆಳಗಿನಂತೆ ಪಟ್ಟಿ ಮಾಡಲಾಗಿದೆ.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಅನಾನುಕೂಲಗಳು

ಅನುಕೂಲಗಳಂತೆ, ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ತನ್ನದೇ ಆದ ಅನಾನುಕೂಲಗಳನ್ನು ಹೊಂದಿವೆ. ಈ ಮಿತಿಗಳು ಕೆಳಕಂಡಂತಿವೆ:

ರಿಟರ್ನ್ಸ್ ಗ್ಯಾರಂಟಿ ಇಲ್ಲ

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಮೇಲಿನ ಆದಾಯವು ಖಾತರಿಯಿಲ್ಲ. ಏಕೆಂದರೆ ಪೋರ್ಟ್ಫೋಲಿಯೊದ ಭಾಗವಾಗಿರುವ ಪ್ರತಿಯೊಂದು ಉಪಕರಣವು ಅಪಾಯದ ಒಂದು ನಿರ್ದಿಷ್ಟ ಅಂಶವನ್ನು ಹೊಂದಿರುತ್ತದೆ. ಆದ್ದರಿಂದ, ಅಪಾಯದ ಮಟ್ಟವು ಕೆಲವು ಸಾಧನಗಳಲ್ಲಿ ಹೆಚ್ಚಾಗಿರುತ್ತದೆ ಮತ್ತು ಇತರರಲ್ಲಿ ಕಡಿಮೆ ಇರುತ್ತದೆ. ಇದರ ಜೊತೆಗೆ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ರಿಟರ್ನ್ಸ್ಮಾರುಕಟ್ಟೆ- ಲಿಂಕ್ ಮಾಡಲಾಗಿದೆ. ಆದ್ದರಿಂದ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಮೇಲಿನ ಆದಾಯವು ಖಾತರಿಯಿಲ್ಲ. ಆದಾಗ್ಯೂ, ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳನ್ನು ದೀರ್ಘಾವಧಿಯವರೆಗೆ ಹಿಡಿದಿಟ್ಟುಕೊಂಡರೆ ಅಪಾಯದ ಸಂಭವನೀಯತೆ ಕಡಿಮೆಯಾಗುತ್ತದೆ. ಸಹ, SIP ಮೋಡ್ ಮೂಲಕ ಹೂಡಿಕೆ ಮಾಡುವ ಮೂಲಕ, ವ್ಯಕ್ತಿಗಳು ತಮ್ಮ ಸಂಪೂರ್ಣ ಪಾಲನ್ನು ಅಪಾಯಕ್ಕೆ ತೆಗೆದುಕೊಳ್ಳುವುದಿಲ್ಲ. ಪರಿಣಾಮವಾಗಿ, ಈ ತಂತ್ರಗಳ ಮೂಲಕ ವ್ಯಕ್ತಿಗಳು ಗರಿಷ್ಠ ಸಂಭವನೀಯ ಆದಾಯವನ್ನು ಗಳಿಸಬಹುದು.

ವೆಚ್ಚ ಅನುಪಾತ

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಸಂದರ್ಭದಲ್ಲಿ, ಅದರೊಂದಿಗೆ ಸಂಬಂಧಿಸಿದ ವೆಚ್ಚಗಳು ಲಾಭವನ್ನು ನಿರ್ಧರಿಸುವಲ್ಲಿ ಪ್ರಮುಖ ಪಾತ್ರವನ್ನು ವಹಿಸುತ್ತವೆ. ಸಂಬಂಧಿಸಿದ ವೆಚ್ಚಗಳು ಹೆಚ್ಚಿದ್ದರೆ, ಅದು ಲಾಭದ ಪೈ ಪಾಲನ್ನು ತಿನ್ನುತ್ತದೆ. ಆದ್ದರಿಂದ, ವ್ಯಕ್ತಿಗಳು ಯಾವುದೇ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ವೆಚ್ಚದ ಅನುಪಾತವನ್ನು ಪರಿಶೀಲಿಸಬೇಕು ಇದರಿಂದ ಅವರು ಉತ್ತಮ ಲಾಭವನ್ನು ಗಳಿಸಿದರೂ ಸಹ ಅವರು ಕೈಯಲ್ಲಿ ಹೆಚ್ಚು ಸ್ವೀಕರಿಸುವುದಿಲ್ಲ.

ಲಾಕ್-ಇನ್ ಅವಧಿ

ಕೆಲವು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಾದ ಕ್ಲೋಸ್-ಎಂಡೆಡ್ ಮತ್ತುELSS ವ್ಯಕ್ತಿಗಳು ತಮ್ಮ ಹಣವನ್ನು ರಿಡೀಮ್ ಮಾಡಲು ಸಾಧ್ಯವಾಗದ ಲಾಕ್-ಇನ್ ಅವಧಿಯನ್ನು ಹೊಂದಿರುತ್ತಾರೆ. ಬೇರೆ ರೀತಿಯಲ್ಲಿ ಹೇಳುವುದಾದರೆ, ಅಂತಹ ಹೂಡಿಕೆಗಳಲ್ಲಿನ ಅವರ ಹಣವನ್ನು ನಿರ್ಬಂಧಿಸಲಾಗುತ್ತದೆ. ಆದ್ದರಿಂದ, ಲಾಕ್-ಇನ್ ಅವಧಿಯನ್ನು ಪರಿಗಣಿಸಲು ವ್ಯಕ್ತಿಗಳು ಜಾಗರೂಕರಾಗಿರಬೇಕು, ಇಲ್ಲದಿದ್ದರೆ ಅವರು ಅಗತ್ಯವಿದ್ದಾಗ ಹಣವನ್ನು ಪ್ರವೇಶಿಸಲು ಸಾಧ್ಯವಾಗುವುದಿಲ್ಲ. ಆದಾಗ್ಯೂ, ELSS ನ ಪ್ರಕಾಶಮಾನವಾದ ಭಾಗವೆಂದರೆ ವ್ಯಕ್ತಿಗಳು INR 1,50 ವರೆಗೆ ತೆರಿಗೆ ವಿನಾಯಿತಿಗಳನ್ನು ಪಡೆಯಬಹುದು,000 ಅಡಿಯಲ್ಲಿವಿಭಾಗ 80 ಸಿ ನಆದಾಯ ತೆರಿಗೆ ಕಾಯಿದೆ, 1961.

ಹೀಗಾಗಿ, ಮೇಲಿನ ಪಾಯಿಂಟರ್ಗಳಿಂದ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ತಮ್ಮದೇ ಆದ ಅನುಕೂಲಗಳು ಮತ್ತು ಮಿತಿಗಳನ್ನು ಹೊಂದಿವೆ ಎಂದು ಹೇಳಬಹುದು.

ಅತ್ಯುತ್ತಮ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳನ್ನು ಆಯ್ಕೆ ಮಾಡುವುದು ಹೇಗೆ?

- ಹಂತ 1: ನಿಮ್ಮ ಹೂಡಿಕೆಯ ಉದ್ದೇಶವನ್ನು ವಿವರಿಸಿ: ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ವ್ಯಕ್ತಿಗಳು ತಮ್ಮ ಹೂಡಿಕೆಯ ಉದ್ದೇಶವನ್ನು ವಿವರಿಸಬೇಕು. ಇಲ್ಲಿ, ಅವರು ಹೂಡಿಕೆಯ ಮೇಲಿನ ತಮ್ಮ ನಿರೀಕ್ಷಿತ ಆದಾಯ, ಹೂಡಿಕೆಯ ಅವಧಿ, ಅಪಾಯ-ಹಸಿವು ಮತ್ತು ಇತರ ಸಂಬಂಧಿತ ಅಂಶಗಳನ್ನೂ ಸಹ ವ್ಯಾಖ್ಯಾನಿಸಬೇಕು. ಇದು ಅವರ ಅವಶ್ಯಕತೆಗಳಿಗೆ ಸರಿಹೊಂದುವ ಯೋಜನೆಯ ಪ್ರಕಾರವನ್ನು ಆಯ್ಕೆ ಮಾಡಲು ಅವರಿಗೆ ಸಹಾಯ ಮಾಡುತ್ತದೆ.

- ಹಂತ 2: ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ರೇಟಿಂಗ್ಗಳನ್ನು ವಿಶ್ಲೇಷಿಸಿ: ಅವಶ್ಯಕತೆಗಳಿಗೆ ಸರಿಹೊಂದುವ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನ ಪ್ರಕಾರವನ್ನು ಆಯ್ಕೆ ಮಾಡಿದ ನಂತರ, ಮುಂದಿನ ಹಂತವು ಪರಿಶೀಲಿಸುವುದುಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ರೇಟಿಂಗ್ಗಳು. ಈ ಹಂತದಲ್ಲಿ, ವ್ಯಕ್ತಿಗಳು ಯೋಜನೆಯ ಹಿಂದಿನ ಕಾರ್ಯಕ್ಷಮತೆ, ಅದರ AUM, ಪೋರ್ಟ್ಫೋಲಿಯೊ ಸಂಯೋಜನೆ, ನಿಧಿಯ ವಯಸ್ಸು, ನಿರ್ಗಮನ ಲೋಡ್ ಮತ್ತು ಇತರ ಅಂಶಗಳನ್ನು ಪರಿಶೀಲಿಸಬೇಕಾಗುತ್ತದೆ.

- ಹಂತ 3: AMC ಅನ್ನು ಸಂಶೋಧಿಸಿ: ಎಂಬ ಬಗ್ಗೆ ಸಂಶೋಧನೆ ಮಾಡುವುದು ಮುಂದಿನ ಹಂತವಾಗಿದೆAMC. ಈ ಹಂತದಲ್ಲಿ, ವ್ಯಕ್ತಿಗಳು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಯನ್ನು ನಿರ್ವಹಿಸುವ AMC ಮತ್ತು ಫಂಡ್ ಮ್ಯಾನೇಜರ್ನ ರುಜುವಾತುಗಳನ್ನು ಪರಿಶೀಲಿಸಬೇಕಾಗುತ್ತದೆ. ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಸ್ಕೀಮ್ ಅನ್ನು ನಿರ್ವಹಿಸುವ ಎಎಮ್ಸಿ ಆಗಿರುವುದರಿಂದ ಎಎಮ್ಸಿಯ ಮೇಲಿನ ಸಂಶೋಧನೆಯು ಮುಖ್ಯವಾಗಿದೆ.

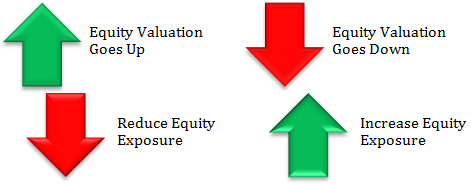

- ಹಂತ 4: ನಿಮ್ಮ ಹೂಡಿಕೆಗಳನ್ನು ಮೇಲ್ವಿಚಾರಣೆ ಮಾಡಿ: ವ್ಯಕ್ತಿಗಳು ತಮ್ಮ ಹೂಡಿಕೆಗಳನ್ನು ನಿಯಮಿತವಾಗಿ ಮೇಲ್ವಿಚಾರಣೆ ಮಾಡಬೇಕಾದ ಕೊನೆಯ ಹಂತ ಇದು. ಅಗತ್ಯವಿದ್ದರೆ ಅವರು ಗರಿಷ್ಠ ಸಂಭವನೀಯ ಆದಾಯವನ್ನು ಗಳಿಸಲು ತಮ್ಮ ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ಮರುಸಮತೋಲನ ಮಾಡಬಹುದು.

ಟಾಪ್ 5 ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

ಮೇಲಿನ ನಿಯತಾಂಕಗಳನ್ನು ಆಧರಿಸಿ ಕೆಲವುಟಾಪ್ 5 ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಈಕ್ವಿಟಿ ವರ್ಗದ ಅಡಿಯಲ್ಲಿ ಈ ಕೆಳಗಿನಂತೆ ಪಟ್ಟಿ ಮಾಡಲಾಗಿದೆ:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) SBI PSU Fund Growth ₹30.1256

↑ 0.29 ₹4,149 -2.7 -9.9 1.6 30.4 32.4 23.5 HDFC Infrastructure Fund Growth ₹43.731

↑ 0.24 ₹2,105 -6.5 -11 2.8 29.1 38.2 23 Invesco India PSU Equity Fund Growth ₹57.94

↑ 0.67 ₹1,047 -4.5 -11.8 1.4 28.7 31.4 25.6 ICICI Prudential Infrastructure Fund Growth ₹178.57

↑ 0.65 ₹6,886 -4.6 -10 5.3 28.3 41.6 27.4 Nippon India Power and Infra Fund Growth ₹319.253

↑ 1.86 ₹6,125 -9.1 -13.8 1.1 27.8 38.5 26.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 3 Apr 25 ಆಸ್ತಿ >= 200 ಕೋಟಿ & ವಿಂಗಡಿಸಲಾಗಿದೆ3 ವರ್ಷಸಿಎಜಿಆರ್ ಹಿಂತಿರುಗಿಸುತ್ತದೆ.

ಹೀಗಾಗಿ, ವಿವಿಧ ಪಾಯಿಂಟರ್ಗಳನ್ನು ನೋಡಿದ ನಂತರ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳನ್ನು ಹೂಡಿಕೆಯ ಆಯ್ಕೆಯಾಗಿ ಆಯ್ಕೆ ಮಾಡಬಹುದು ಎಂದು ಹೇಳಬಹುದು. ಆದಾಗ್ಯೂ, ವ್ಯಕ್ತಿಗಳು ಯೋಜನೆಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ಅದರ ಕಾರ್ಯಚಟುವಟಿಕೆಯನ್ನು ಸಂಪೂರ್ಣವಾಗಿ ಅರ್ಥಮಾಡಿಕೊಳ್ಳಬೇಕು. ಇದಲ್ಲದೆ, ಯೋಜನೆಯು ಅವರ ಅವಶ್ಯಕತೆಗಳಿಗೆ ಸರಿಹೊಂದುತ್ತದೆಯೇ ಅಥವಾ ಇಲ್ಲವೇ ಎಂಬುದನ್ನು ಅವರು ಪರಿಶೀಲಿಸಬೇಕು. ಅಗತ್ಯವಿದ್ದರೆ, ವ್ಯಕ್ತಿಗಳು ಸಹ ಸಂಪರ್ಕಿಸಬಹುದು aಹಣಕಾಸು ಸಲಹೆಗಾರ. ಇದು ಅವರ ಹೂಡಿಕೆ ಸುರಕ್ಷಿತವಾಗಿದೆ ಮತ್ತು ಅವರ ಉದ್ದೇಶಗಳನ್ನು ಸಮಯಕ್ಕೆ ತಲುಪುತ್ತದೆ ಎಂದು ಅರ್ಥಮಾಡಿಕೊಳ್ಳಲು ಸಹಾಯ ಮಾಡುತ್ತದೆ.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.