+91-22-48913909

+91-22-48913909

Table of Contents

- ലിക്വിഡ് ഫണ്ടുകളിൽ നിക്ഷേപിക്കുന്നത് എന്തുകൊണ്ട്?

- ബാങ്ക് അക്കൗണ്ട് സേവിംഗ് ചെയ്യുന്നതിനേക്കാൾ മികച്ചത് ലിക്വിഡ് ഫണ്ടുകളാണോ?

- 6 മികച്ച ലിക്വിഡ് ഫണ്ടുകൾ ഇന്ത്യയിലെ FY 22 - 23

- ലിക്വിഡ് മ്യൂച്വൽ ഫണ്ടുകൾ എങ്ങനെ വിലയിരുത്താം?

- ലിക്വിഡ് മ്യൂച്വൽ ഫണ്ടുകളുടെ സവിശേഷതകൾ

- ലിക്വിഡ് ഫണ്ടുകളിൽ ഓൺലൈനിൽ എങ്ങനെ നിക്ഷേപിക്കാം?

Top 6 Debt - Liquid Fund Funds

6 മികച്ച ലിക്വിഡ് മ്യൂച്വൽ ഫണ്ടുകൾ 2022

പൊതുവായി പറഞ്ഞാൽ,മികച്ച ലിക്വിഡ് ഫണ്ടുകൾ കടമാണ്മ്യൂച്വൽ ഫണ്ടുകൾ അല്ലെങ്കിൽപണ വിപണി നിക്ഷേപ കാലയളവിലെ വ്യത്യാസമുള്ള മ്യൂച്വൽ ഫണ്ടുകൾ.ലിക്വിഡ് ഫണ്ടുകൾ വളരെ ചെറിയ പണത്തിൽ നിക്ഷേപിക്കുകവിപണി തുടങ്ങിയ ഉപകരണങ്ങൾനിക്ഷേപ സാക്ഷ്യപത്രം, ട്രഷറി ബില്ലുകൾ, വാണിജ്യ പേപ്പറുകൾ തുടങ്ങിയവ.

ഈ ഫണ്ടുകളുടെ നിക്ഷേപ കാലയളവ് വളരെ ചെറുതാണ്, സാധാരണയായി രണ്ട് ദിവസം മുതൽ ഏതാനും ആഴ്ചകൾ വരെ (അത് ഒരു ദിവസം പോലും ആകാം!). വ്യക്തിഗതമായി 91 ദിവസം വരെ കാലാവധിയുള്ള സെക്യൂരിറ്റികളിൽ നിക്ഷേപിക്കുന്നതിനാൽ ലിക്വിഡ് ഫണ്ടുകളുടെ ശരാശരി ശേഷിക്കുന്ന കാലാവധി 91 ദിവസത്തിൽ താഴെയാണ്. ഹ്രസ്വകാലമായതിനാൽഡെറ്റ് ഫണ്ട്, ഈ ഫണ്ടുകൾ ഹ്രസ്വകാലത്തേക്ക് റിസ്ക് കുറഞ്ഞ നിക്ഷേപങ്ങൾക്കായി തിരയുന്ന നിക്ഷേപകർക്ക് വളരെ അനുയോജ്യമാണ്.

മികച്ച ലിക്വിഡ് ഫണ്ടുകളുടെ കുറഞ്ഞ കാലാവധി പൂർത്തീകരിക്കാൻ ഫണ്ട് മാനേജർമാരെ സഹായിക്കുന്നുമോചനം നിക്ഷേപകരുടെ ആവശ്യം എളുപ്പത്തിൽ. വിപണിയിൽ, വിവിധ ലിക്വിഡ് ഫണ്ട് നിക്ഷേപങ്ങൾ ലഭ്യമാണ്.

ലിക്വിഡ് ഫണ്ടുകളിൽ നിക്ഷേപിക്കുന്നത് എന്തുകൊണ്ട്?

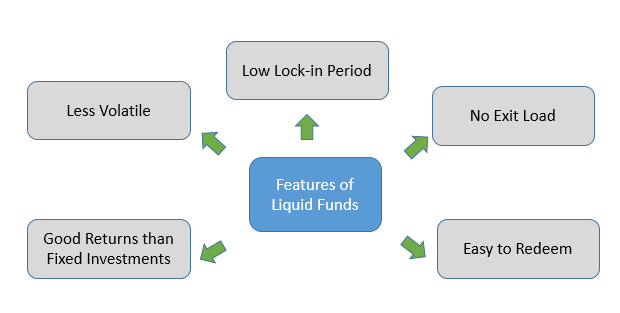

- ലിക്വിഡ് ഫണ്ടുകൾക്ക് ലോക്ക്-ഇൻ അല്ലെങ്കിൽ വളരെ കുറഞ്ഞ ലോക്ക്-ഇൻ കാലയളവ് ഇല്ല.

- കുറഞ്ഞ മെച്യൂരിറ്റി കാലയളവ് കാരണം ലിക്വിഡ് മ്യൂച്വൽ ഫണ്ടുകളുടെ പലിശ നിരക്ക് എല്ലാ ഹ്രസ്വകാല നിക്ഷേപങ്ങളിലും ഏറ്റവും താഴ്ന്നതാണ്.

- എൻട്രി, എക്സിറ്റ് ലോഡുകളൊന്നും ബാധകമല്ല.

- ലിക്വിഡ് ഫണ്ടുകൾ ഒരു ചെറിയ സമയത്തേക്ക് തങ്ങളുടെ നിഷ്ക്രിയ പണം അപകടസാധ്യതയില്ലാതെ പാർക്ക് ചെയ്യാൻ ആഗ്രഹിക്കുന്ന നിക്ഷേപകർക്ക് ഒരു മികച്ച പരിഹാരമാണ്.മൂലധന നഷ്ടം.

ബാങ്ക് അക്കൗണ്ട് സേവിംഗ് ചെയ്യുന്നതിനേക്കാൾ മികച്ചത് ലിക്വിഡ് ഫണ്ടുകളാണോ?

നിക്ഷേപിക്കുന്നു ജനപ്രിയ സമ്പാദ്യത്തിൽ പണം നിക്ഷേപിക്കുന്നതിനെ അപേക്ഷിച്ച് ലിക്വിഡ് ഫണ്ടുകളിൽ ഏത് ദിവസവും നിക്ഷേപത്തിനുള്ള മികച്ച ഓപ്ഷനാണ്ബാങ്ക് അക്കൗണ്ട് സ്കീമുകൾ.

സേവിംഗ് ബാങ്ക് അക്കൗണ്ടുകളുടെ പരിചിതതയും സ്ഥാപനവൽക്കരിച്ച സ്വഭാവവും കാരണം, ഒരു ശരാശരി ഇന്ത്യൻ നികുതിദായകന് അവയിൽ കൂടുതൽ വിശ്വാസമുണ്ട്. എന്നിരുന്നാലും, അവ ഇപ്പോൾ ഏറ്റവും ജനപ്രിയമായ ഹ്രസ്വകാല നിക്ഷേപമല്ലെന്ന് തോന്നുന്നു. വ്യത്യസ്ത നിക്ഷേപ ലക്ഷ്യങ്ങളുള്ള നിക്ഷേപകർ മ്യൂച്വൽ ഫണ്ടുകളുടെ വർദ്ധിച്ചുവരുന്ന സ്വീകാര്യതയാണ് ഇതിന് കാരണം. ഒരു സേവിംഗ്സ് ബാങ്ക് അക്കൗണ്ടിൽ കിടക്കുന്ന നിങ്ങളുടെ അധ്വാനിച്ച പണത്തിന് പ്രതിവർഷം 3.5% പലിശ മാത്രമേ ലഭിക്കൂ. എന്നിരുന്നാലും, മികച്ച ലിക്വിഡ് ഫണ്ടുകൾ കഴിഞ്ഞ 1 വർഷ കാലയളവിൽ ശരാശരി 6.5-7.5% വരെ വാർഷിക വരുമാനം നേടി.അടിസ്ഥാനം.

അതിനാൽ, റിട്ടേണുകളിൽ മാത്രം, ലിക്വിഡ് ഫണ്ടുകൾ സേവിംഗ്സ് ബാങ്ക് അക്കൗണ്ടിൽ സ്കോർ ചെയ്യുന്നു. നിങ്ങളുടെ വഴിയിൽ ഒരു വർദ്ധനവോ ബോണസോ ഉണ്ടെങ്കിൽ, ലിക്വിഡ് ഫണ്ടുകളിൽ നിക്ഷേപിക്കുകയും പിന്നീട് പാർട്ടി നടത്തുകയും ചെയ്യുക.

Talk to our investment specialist

6 മികച്ച ലിക്വിഡ് ഫണ്ടുകൾ ഇന്ത്യയിലെ FY 22 - 23

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Axis Liquid Fund Growth ₹2,869.82

↑ 0.59 ₹42,867 0.8 1.9 3.7 7.3 7.4 7.17% 1M 9D 1M 9D LIC MF Liquid Fund Growth ₹4,660.25

↑ 0.90 ₹11,549 0.7 1.8 3.6 7.3 7.4 7.41% 1M 18D 1M 18D DSP BlackRock Liquidity Fund Growth ₹3,679.63

↑ 0.76 ₹22,387 0.7 1.9 3.6 7.3 7.4 0.12% 1M 10D 1M 17D Invesco India Liquid Fund Growth ₹3,542.67

↑ 0.76 ₹14,276 0.8 1.9 3.6 7.3 7.4 7.12% 1M 14D 1M 14D ICICI Prudential Liquid Fund Growth ₹381.605

↑ 0.08 ₹55,112 0.8 1.9 3.6 7.3 7.4 7.22% 1M 7D 1M 11D Aditya Birla Sun Life Liquid Fund Growth ₹415.349

↑ 0.09 ₹57,091 0.8 1.9 3.6 7.3 7.3 7.33% 1M 13D 1M 13D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 15 Apr 25 ദ്രാവക മുകളിൽ AUM/നെറ്റ് അസറ്റുകൾ ഉള്ള ഫണ്ടുകൾ10,000 കോടി കൂടാതെ 5 അല്ലെങ്കിൽ അതിലധികമോ വർഷത്തേക്ക് ഫണ്ടുകൾ കൈകാര്യം ചെയ്യുന്നു. ക്രമീകരിച്ചുകഴിഞ്ഞ 1 കലണ്ടർ വർഷത്തെ റിട്ടേൺ.

To provide a high level of liquidity with reasonable returns commensurating with low risk through a portfolio of money market and debt securities. However there can be no assurance that the investment objective of the scheme will be achieved. Axis Liquid Fund is a Debt - Liquid Fund fund was launched on 9 Oct 09. It is a fund with Low risk and has given a Below is the key information for Axis Liquid Fund Returns up to 1 year are on An open ended scheme which seeks to generate reasonable returns with low risk and high liquidity through a judicious mix of investment in money market

instruments and quality debt instruments. However, there is no assurance that the investment objective of the Scheme will be realised. LIC MF Liquid Fund is a Debt - Liquid Fund fund was launched on 11 Mar 02. It is a fund with Low risk and has given a Below is the key information for LIC MF Liquid Fund Returns up to 1 year are on The Scheme seeks to generate reasonable returns commensurate with low risk from a portfolio constituted of money market and high quality debts DSP BlackRock Liquidity Fund is a Debt - Liquid Fund fund was launched on 23 Nov 05. It is a fund with Low risk and has given a Below is the key information for DSP BlackRock Liquidity Fund Returns up to 1 year are on To provide reasonable returns, commensurate with low risk while providing a high level of liquidity, through a portfolio of money market and debt securities. Invesco India Liquid Fund is a Debt - Liquid Fund fund was launched on 17 Nov 06. It is a fund with Low risk and has given a Below is the key information for Invesco India Liquid Fund Returns up to 1 year are on (Erstwhile ICICI Prudential Liquid Plan) To provide reasonable returns, commensurate with low risk while providing a high level of liquidity, through investments made primarily in money market and debt securities. ICICI Prudential Liquid Fund is a Debt - Liquid Fund fund was launched on 17 Nov 05. It is a fund with Low risk and has given a Below is the key information for ICICI Prudential Liquid Fund Returns up to 1 year are on (Erstwhile Aditya Birla Sun Life Cash Plus Fund) An Open-ended liquid scheme with the objective to provide reasonable returns at a high level of safety and liquidity through judicious investments in high quality debt and money market instruments. Aditya Birla Sun Life Liquid Fund is a Debt - Liquid Fund fund was launched on 30 Mar 04. It is a fund with Low risk and has given a Below is the key information for Aditya Birla Sun Life Liquid Fund Returns up to 1 year are on 1. Axis Liquid Fund

CAGR/Annualized return of 7% since its launch. Ranked 21 in Liquid Fund category. Return for 2024 was 7.4% , 2023 was 7.1% and 2022 was 4.9% . Axis Liquid Fund

Growth Launch Date 9 Oct 09 NAV (15 Apr 25) ₹2,869.82 ↑ 0.59 (0.02 %) Net Assets (Cr) ₹42,867 on 28 Feb 25 Category Debt - Liquid Fund AMC Axis Asset Management Company Limited Rating ☆☆☆☆ Risk Low Expense Ratio 0.23 Sharpe Ratio 3.92 Information Ratio 0 Alpha Ratio 0 Min Investment 500 Min SIP Investment 1,000 Exit Load NIL Yield to Maturity 7.17% Effective Maturity 1 Month 9 Days Modified Duration 1 Month 9 Days Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,358 31 Mar 22 ₹10,710 31 Mar 23 ₹11,322 31 Mar 24 ₹12,142 31 Mar 25 ₹13,034 Returns for Axis Liquid Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 15 Apr 25 Duration Returns 1 Month 0.8% 3 Month 1.9% 6 Month 3.7% 1 Year 7.3% 3 Year 6.8% 5 Year 5.5% 10 Year 15 Year Since launch 7% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.4% 2023 7.1% 2022 4.9% 2021 3.3% 2020 4.3% 2019 6.6% 2018 7.5% 2017 6.7% 2016 7.6% 2015 8.4% Fund Manager information for Axis Liquid Fund

Name Since Tenure Devang Shah 5 Nov 12 12.41 Yr. Aditya Pagaria 13 Aug 16 8.64 Yr. Sachin Jain 3 Jul 23 1.75 Yr. Data below for Axis Liquid Fund as on 28 Feb 25

Asset Allocation

Asset Class Value Cash 99.82% Other 0.18% Debt Sector Allocation

Sector Value Cash Equivalent 73.61% Corporate 16.99% Government 9.21% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity India (Republic of)

- | -5% ₹2,218 Cr 225,000,000

↑ 225,000,000 91 Days Tbill

Sovereign Bonds | -4% ₹1,770 Cr 178,500,000 Canara Bank

Domestic Bonds | -3% ₹1,474 Cr 30,000

↑ 30,000 Export-Import Bank of India

Commercial Paper | -3% ₹1,449 Cr 29,500

↑ 29,500 India (Republic of)

- | -3% ₹1,280 Cr 130,000,000

↑ 130,000,000 National Bank for Agriculture and Rural Development

Commercial Paper | -3% ₹1,213 Cr 24,700

↑ 24,700 91 DTB 28032025

Sovereign Bonds | -3% ₹1,198 Cr 120,000,000 Reliance Retail Ventures Limited

Commercial Paper | -2% ₹1,011 Cr 20,500

↓ -500 HDFC Bank Ltd.

Debentures | -2% ₹983 Cr 20,000

↑ 20,000 Bank Of Baroda

Certificate of Deposit | -2% ₹983 Cr 20,000

↑ 20,000 2. LIC MF Liquid Fund

CAGR/Annualized return of 6.9% since its launch. Ranked 25 in Liquid Fund category. Return for 2024 was 7.4% , 2023 was 7% and 2022 was 4.7% . LIC MF Liquid Fund

Growth Launch Date 11 Mar 02 NAV (15 Apr 25) ₹4,660.25 ↑ 0.90 (0.02 %) Net Assets (Cr) ₹11,549 on 15 Mar 25 Category Debt - Liquid Fund AMC LIC Mutual Fund Asset Mgmt Co Ltd Rating ☆☆☆ Risk Low Expense Ratio 0.24 Sharpe Ratio 3.53 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load NIL Yield to Maturity 7.41% Effective Maturity 1 Month 18 Days Modified Duration 1 Month 18 Days Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,355 31 Mar 22 ₹10,700 31 Mar 23 ₹11,295 31 Mar 24 ₹12,105 31 Mar 25 ₹12,989 Returns for LIC MF Liquid Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 15 Apr 25 Duration Returns 1 Month 0.7% 3 Month 1.8% 6 Month 3.6% 1 Year 7.3% 3 Year 6.7% 5 Year 5.4% 10 Year 15 Year Since launch 6.9% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.4% 2023 7% 2022 4.7% 2021 3.3% 2020 4.3% 2019 6.5% 2018 7.3% 2017 6.6% 2016 7.6% 2015 8.4% Fund Manager information for LIC MF Liquid Fund

Name Since Tenure Rahul Singh 5 Oct 15 9.49 Yr. Data below for LIC MF Liquid Fund as on 15 Mar 25

Asset Allocation

Asset Class Value Cash 99.76% Other 0.24% Debt Sector Allocation

Sector Value Cash Equivalent 75.98% Corporate 18.6% Government 5.18% Credit Quality

Rating Value AA 1.69% AAA 98.31% Top Securities Holdings / Portfolio

Name Holding Value Quantity Axis Bank Ltd.

Certificate of Deposit | -4% ₹420 Cr 8,500 91 Days Tbill Red 08-05-2025

Sovereign Bonds | -3% ₹396 Cr 40,000,000 Birla Group Holdings Private Limited

Commercial Paper | -3% ₹393 Cr 8,000

↑ 8,000 India (Republic of)

- | -3% ₹345 Cr 35,000,000

↑ 35,000,000 National Bk For Agriculture & Rural Dev. **

Net Current Assets | -3% ₹319 Cr 6,500

↑ 6,500 LIC Housing Finance Ltd

Commercial Paper | -3% ₹300 Cr 6,000

↑ 6,000 91 DTB 17042025

Sovereign Bonds | -3% ₹298 Cr 30,000,000

↓ -10,000,000 Motilal Oswal Financial Services Limited

Commercial Paper | -3% ₹295 Cr 6,000 Net Receivables / (Payables)

CBLO | -2% ₹248 Cr 91 Days Tbill

Sovereign Bonds | -2% ₹248 Cr 25,000,000 3. DSP BlackRock Liquidity Fund

CAGR/Annualized return of 6.9% since its launch. Ranked 36 in Liquid Fund category. Return for 2024 was 7.4% , 2023 was 7% and 2022 was 4.8% . DSP BlackRock Liquidity Fund

Growth Launch Date 23 Nov 05 NAV (15 Apr 25) ₹3,679.63 ↑ 0.76 (0.02 %) Net Assets (Cr) ₹22,387 on 28 Feb 25 Category Debt - Liquid Fund AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆☆ Risk Low Expense Ratio 0.24 Sharpe Ratio 4.73 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 0.12% Effective Maturity 1 Month 17 Days Modified Duration 1 Month 10 Days Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,345 31 Mar 22 ₹10,694 31 Mar 23 ₹11,295 31 Mar 24 ₹12,107 31 Mar 25 ₹12,995 Returns for DSP BlackRock Liquidity Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 15 Apr 25 Duration Returns 1 Month 0.7% 3 Month 1.9% 6 Month 3.6% 1 Year 7.3% 3 Year 6.8% 5 Year 5.4% 10 Year 15 Year Since launch 6.9% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.4% 2023 7% 2022 4.8% 2021 3.3% 2020 4.2% 2019 6.5% 2018 7.4% 2017 6.6% 2016 7.6% 2015 8.3% Fund Manager information for DSP BlackRock Liquidity Fund

Name Since Tenure Karan Mundhra 31 May 21 3.84 Yr. Shalini Vasanta 1 Aug 24 0.66 Yr. Data below for DSP BlackRock Liquidity Fund as on 28 Feb 25

Asset Allocation

Asset Class Value Cash 99.8% Other 0.2% Debt Sector Allocation

Sector Value Cash Equivalent 71.14% Corporate 26.78% Government 1.88% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity Treps / Reverse Repo Investments

CBLO/Reverse Repo | -9% ₹1,921 Cr 19,206,454,979

↑ 19,206,454,979 91 DTB 10042025

Sovereign Bonds | -3% ₹622 Cr 62,500,000

↑ 2,500,000 Canara Bank

Certificate of Deposit | -3% ₹615 Cr 12,500

↑ 12,500 Union Bank of India

Domestic Bonds | -3% ₹541 Cr 11,000

↑ 11,000 Punjab National Bank

Certificate of Deposit | -2% ₹523 Cr 10,500 Bank Of Baroda

Certificate of Deposit | -2% ₹495 Cr 10,000 National Bank For Agriculture And Rural Development

Commercial Paper | -2% ₹494 Cr 10,000 HDFC Bank Limited

Certificate of Deposit | -2% ₹492 Cr 10,000 Bank of Baroda

Debentures | -2% ₹492 Cr 10,000

↑ 10,000 91 Days Tbill

Sovereign Bonds | -2% ₹471 Cr 47,500,000 4. Invesco India Liquid Fund

CAGR/Annualized return of 7.1% since its launch. Ranked 9 in Liquid Fund category. Return for 2024 was 7.4% , 2023 was 7% and 2022 was 4.8% . Invesco India Liquid Fund

Growth Launch Date 17 Nov 06 NAV (15 Apr 25) ₹3,542.67 ↑ 0.76 (0.02 %) Net Assets (Cr) ₹14,276 on 28 Feb 25 Category Debt - Liquid Fund AMC Invesco Asset Management (India) Private Ltd Rating ☆☆☆☆ Risk Low Expense Ratio 0.22 Sharpe Ratio 4.35 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 7.12% Effective Maturity 1 Month 14 Days Modified Duration 1 Month 14 Days Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,351 31 Mar 22 ₹10,700 31 Mar 23 ₹11,302 31 Mar 24 ₹12,117 31 Mar 25 ₹13,004 Returns for Invesco India Liquid Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 15 Apr 25 Duration Returns 1 Month 0.8% 3 Month 1.9% 6 Month 3.6% 1 Year 7.3% 3 Year 6.8% 5 Year 5.4% 10 Year 15 Year Since launch 7.1% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.4% 2023 7% 2022 4.8% 2021 3.3% 2020 4.1% 2019 6.5% 2018 7.4% 2017 6.7% 2016 7.6% 2015 8.4% Fund Manager information for Invesco India Liquid Fund

Name Since Tenure Krishna Cheemalapati 25 Apr 11 13.86 Yr. Prateek Jain 14 Feb 22 3.04 Yr. Data below for Invesco India Liquid Fund as on 28 Feb 25

Asset Allocation

Asset Class Value Cash 99.77% Other 0.23% Debt Sector Allocation

Sector Value Cash Equivalent 77.9% Corporate 20.76% Government 1.11% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity Reliance Industries Limited

Commercial Paper | -4% ₹500 Cr 50,000,000 91 DTB 30052025

Sovereign Bonds | -4% ₹489 Cr 49,500,000

↓ -500,000 91 Days Tbill Red 24-04-2025

Sovereign Bonds | -4% ₹482 Cr 48,500,000

↓ -1,000,000 Triparty Repo

CBLO/Reverse Repo | -3% ₹417 Cr 182 Days Tbill (Md 01/05/2025)

Sovereign Bonds | -3% ₹347 Cr 35,000,000 Union Bank Of India

Certificate of Deposit | -2% ₹300 Cr 30,000,000

↑ 30,000,000 Larsen & Toubro Ltd.

Commercial Paper | -2% ₹300 Cr 30,000,000

↑ 30,000,000 Axis Bank Ltd.

Certificate of Deposit | -2% ₹296 Cr 30,000,000 HDFC Bank Limited

Certificate of Deposit | -2% ₹295 Cr 30,000,000 91 Days Tbill Red 08-05-2025

Sovereign Bonds | -2% ₹292 Cr 29,461,600 5. ICICI Prudential Liquid Fund

CAGR/Annualized return of 7.1% since its launch. Ranked 20 in Liquid Fund category. Return for 2024 was 7.4% , 2023 was 7% and 2022 was 4.8% . ICICI Prudential Liquid Fund

Growth Launch Date 17 Nov 05 NAV (15 Apr 25) ₹381.605 ↑ 0.08 (0.02 %) Net Assets (Cr) ₹55,112 on 28 Feb 25 Category Debt - Liquid Fund AMC ICICI Prudential Asset Management Company Limited Rating ☆☆☆☆ Risk Low Expense Ratio 0.29 Sharpe Ratio 3.63 Information Ratio -2.39 Alpha Ratio -0.09 Min Investment 500 Min SIP Investment 99 Exit Load NIL Yield to Maturity 7.22% Effective Maturity 1 Month 11 Days Modified Duration 1 Month 7 Days Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,360 31 Mar 22 ₹10,706 31 Mar 23 ₹11,304 31 Mar 24 ₹12,115 31 Mar 25 ₹13,001 Returns for ICICI Prudential Liquid Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 15 Apr 25 Duration Returns 1 Month 0.8% 3 Month 1.9% 6 Month 3.6% 1 Year 7.3% 3 Year 6.8% 5 Year 5.4% 10 Year 15 Year Since launch 7.1% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.4% 2023 7% 2022 4.8% 2021 3.2% 2020 4.3% 2019 6.6% 2018 7.4% 2017 6.6% 2016 7.7% 2015 8.3% Fund Manager information for ICICI Prudential Liquid Fund

Name Since Tenure Nikhil Kabra 1 Dec 23 1.33 Yr. Darshil Dedhia 12 Jun 23 1.8 Yr. Data below for ICICI Prudential Liquid Fund as on 28 Feb 25

Asset Allocation

Asset Class Value Cash 99.76% Other 0.24% Debt Sector Allocation

Sector Value Cash Equivalent 63.73% Corporate 23.51% Government 12.52% Credit Quality

Rating Value AA 0.24% AAA 99.76% Top Securities Holdings / Portfolio

Name Holding Value Quantity India (Republic of)

- | -7% ₹3,939 Cr 400,000,000

↑ 400,000,000 HDFC Bank Limited

Certificate of Deposit | -3% ₹1,849 Cr 37,000 Small Industries Development Bank Of India

Commercial Paper | -3% ₹1,498 Cr 30,000 Net Current Assets

Net Current Assets | -3% -₹1,494 Cr IDBI Bank Limited

Certificate of Deposit | -3% ₹1,483 Cr 30,000 India (Republic of)

- | -3% ₹1,479 Cr 150,000,000

↑ 150,000,000 HDFC Bank Limited

Certificate of Deposit | -2% ₹1,330 Cr 27,000 National Bank For Agriculture And Rural Development

Commercial Paper | -2% ₹1,286 Cr 26,000 Punjab National Bank

Certificate of Deposit | -2% ₹1,231 Cr 25,000 91 Days Tbill Red 08-05-2025

Sovereign Bonds | -2% ₹1,144 Cr 115,500,000 6. Aditya Birla Sun Life Liquid Fund

CAGR/Annualized return of 7% since its launch. Ranked 15 in Liquid Fund category. Return for 2024 was 7.3% , 2023 was 7.1% and 2022 was 4.8% . Aditya Birla Sun Life Liquid Fund

Growth Launch Date 30 Mar 04 NAV (15 Apr 25) ₹415.349 ↑ 0.09 (0.02 %) Net Assets (Cr) ₹57,091 on 28 Feb 25 Category Debt - Liquid Fund AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆☆ Risk Low Expense Ratio 0.34 Sharpe Ratio 3.8 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 7.33% Effective Maturity 1 Month 13 Days Modified Duration 1 Month 13 Days Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,364 31 Mar 22 ₹10,714 31 Mar 23 ₹11,323 31 Mar 24 ₹12,137 31 Mar 25 ₹13,026 Returns for Aditya Birla Sun Life Liquid Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 15 Apr 25 Duration Returns 1 Month 0.8% 3 Month 1.9% 6 Month 3.6% 1 Year 7.3% 3 Year 6.8% 5 Year 5.5% 10 Year 15 Year Since launch 7% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.3% 2023 7.1% 2022 4.8% 2021 3.3% 2020 4.3% 2019 6.7% 2018 7.4% 2017 6.7% 2016 7.7% 2015 8.4% Fund Manager information for Aditya Birla Sun Life Liquid Fund

Name Since Tenure Sunaina Cunha 15 Jul 11 13.72 Yr. Kaustubh Gupta 15 Jul 11 13.72 Yr. Sanjay Pawar 1 Jul 22 2.75 Yr. Data below for Aditya Birla Sun Life Liquid Fund as on 28 Feb 25

Asset Allocation

Asset Class Value Cash 98.6% Debt 1.19% Other 0.21% Debt Sector Allocation

Sector Value Cash Equivalent 82.67% Corporate 15.83% Government 1.28% Credit Quality

Rating Value AA 0.12% AAA 99.88% Top Securities Holdings / Portfolio

Name Holding Value Quantity Net Receivables / (Payables)

CBLO | -9% -₹4,821 Cr 91 Days Tbill

Sovereign Bonds | -4% ₹1,984 Cr 200,000,000 91 DTB 10042025

Sovereign Bonds | -2% ₹1,259 Cr 126,500,000 Reliance Industries Limited

Commercial Paper | -2% ₹1,247 Cr 25,000 91 Days Tbill Red 24-04-2025

Sovereign Bonds | -2% ₹1,241 Cr 125,000,000 Punjab National Bank

Domestic Bonds | -2% ₹1,230 Cr 25,000

↑ 25,000 HDFC Bank Limited

Certificate of Deposit | -2% ₹1,207 Cr 24,500

↓ -500 91 DTB 30052025

Sovereign Bonds | -2% ₹1,125 Cr 114,017,700 National Bank For Agriculture And Rural Development

Commercial Paper | -2% ₹1,015 Cr 20,500

↑ 500 Reliance Retail Ventures Limited

Commercial Paper | -2% ₹998 Cr 20,000

ലിക്വിഡ് മ്യൂച്വൽ ഫണ്ടുകൾ എങ്ങനെ വിലയിരുത്താം?

ഒരു ലിക്വിഡ് മ്യൂച്വൽ ഫണ്ടിനായി നോക്കുമ്പോൾ, കഴിഞ്ഞ വരുമാനം മാത്രമായിരിക്കരുത്ഘടകം പരിഗണനയ്ക്കായി. ഫണ്ടിന്റെ വലുപ്പം, ട്രാക്ക് റെക്കോർഡ്, ക്രെഡിറ്റ് നിലവാരം തുടങ്ങിയ മറ്റ് ഘടകങ്ങൾഅടിവരയിടുന്നു സെക്യൂരിറ്റികളും മനസ്സിൽ സൂക്ഷിക്കണം.

1. നിക്ഷേപ പദ്ധതികൾ

ദിവസേനയുള്ള ഡിവിഡന്റ് പ്ലാൻ, പ്രതിവാര ഡിവിഡന്റ് പ്ലാൻ, പ്രതിമാസ ഡിവിഡന്റ് പ്ലാൻ, വളർച്ചാ പദ്ധതികൾ എന്നിങ്ങനെ വ്യത്യസ്ത പ്ലാനുകളുമായാണ് ലിക്വിഡ് ഫണ്ടുകൾ വരുന്നത്. വളർച്ചാ ഓപ്ഷനിൽ, സ്കീം ഉണ്ടാക്കുന്ന ലാഭം അതിലേക്ക് തിരികെ നിക്ഷേപിക്കുന്നു. ഇത് ഫലത്തിൽഅല്ല സ്കീമിന്റെ (അറ്റ അസറ്റ് മൂല്യം) കാലക്രമേണ ഉയരുന്നു. ഡിവിഡന്റ് ഓപ്ഷനിൽ, ഫണ്ട് ഉണ്ടാക്കുന്ന ലാഭം വീണ്ടും നിക്ഷേപിക്കില്ല. ഡിവിഡന്റ് വിതരണം ചെയ്യുന്നുനിക്ഷേപകൻ കാലാകാലങ്ങളിൽ. നിക്ഷേപകർക്ക് അവരുടെ സൗകര്യത്തിനനുസരിച്ച് അവരുടെ പ്ലാൻ തിരഞ്ഞെടുക്കാംദ്രവ്യത ആവശ്യങ്ങൾ.

2. ചെലവ് അനുപാതം

ചെലവ് അനുപാതം എന്ന് വിളിക്കുന്ന നിങ്ങളുടെ ഫണ്ടുകൾ നിയന്ത്രിക്കുന്നതിന് മ്യൂച്വൽ ഫണ്ടുകൾ ഒരു ഫീസ് ഈടാക്കുന്നു. പ്രകാരംസെബി മാനദണ്ഡങ്ങൾ, ചെലവ് അനുപാതത്തിന്റെ ഉയർന്ന പരിധി2.25%. ലിക്വിഡ് ഫണ്ടുകളുടെ കാര്യത്തിൽ, കുറഞ്ഞ സമയത്തിനുള്ളിൽ താരതമ്യേന ഉയർന്ന വരുമാനം നൽകുന്നതിന് അവർ കുറഞ്ഞ ചെലവ് അനുപാതം നിലനിർത്തുന്നു.

3. നിക്ഷേപ ചക്രവാളം

നിങ്ങളുടെ നിക്ഷേപ ചക്രവാളം ആസൂത്രണം ചെയ്യുക. ലിക്വിഡ് ഫണ്ടുകൾ 91 ദിവസത്തേക്കുള്ള വളരെ ചുരുങ്ങിയ സമയത്തിനുള്ളിൽ അധിക പണം നിക്ഷേപിക്കാൻ മാത്രമുള്ളതാണ്. അതിനാൽ, നിങ്ങൾക്ക് നിഷ്ക്രിയ പണമുണ്ടെങ്കിൽ, നിങ്ങൾക്ക് ഇവിടെ ഒരു ചെറിയ കാലയളവിലേക്ക് നിക്ഷേപിക്കുകയും ബാങ്കിനെക്കാൾ മികച്ച വരുമാനം നേടുകയും ചെയ്യാംസേവിംഗ്സ് അക്കൗണ്ട്. നിങ്ങൾക്ക് 1 വർഷം വരെ നീണ്ട നിക്ഷേപ ചക്രവാളമുണ്ടെങ്കിൽ, താരതമ്യേന ഉയർന്ന റിട്ടേൺ ലഭിക്കുന്നതിന് ഹ്രസ്വകാല ഫണ്ടുകളിൽ നിക്ഷേപിക്കുന്നത് പരിഗണിക്കാം.

ലിക്വിഡ് മ്യൂച്വൽ ഫണ്ടുകളുടെ സവിശേഷതകൾ

1. ലിക്വിഡ് മ്യൂച്വൽ ഫണ്ടുകളുടെ എക്സിറ്റ് ലോഡ്

ലിക്വിഡ് മ്യൂച്വൽ ഫണ്ടുകൾ കുറഞ്ഞ മെച്യൂരിറ്റി കാലയളവുള്ള ഹ്രസ്വകാല നിക്ഷേപങ്ങളാണെന്ന വസ്തുത കണക്കിലെടുക്കുമ്പോൾ, ഈ വിഭാഗത്തിന് കീഴിലുള്ള ഫണ്ടുകളിൽ ഭൂരിഭാഗവും വീണ്ടെടുക്കലിന് എക്സിറ്റ് ലോഡൊന്നും ഈടാക്കുന്നില്ല. കൂടാതെ, ഏതെങ്കിലും എക്സിറ്റ് ലോഡ് നിലവിലുണ്ടെങ്കിൽ, അത് വളരെ നാമമാത്രമാണ്, സാധാരണയായി ഒരാഴ്ചയിൽ കൂടരുത്. ലിക്വിഡ് ഫണ്ടുകൾക്ക് പൊതുവെ എക്സിറ്റ് ലോഡ് ഇല്ല, കാരണം അവ വളരെ ചെറിയ നിക്ഷേപ ഉൽപ്പന്നങ്ങളാണ്.

2. ലിക്വിഡ് ഫണ്ട് നിക്ഷേപത്തിന്റെ അസ്ഥിരത

സാധാരണയായി, നിക്ഷേപം കുറച്ച് ദിവസങ്ങൾ മുതൽ ആഴ്ചകൾ വരെ നീണ്ടുനിൽക്കുന്നതിനാൽ ലിക്വിഡ് ഫണ്ടുകളുടെ അസ്ഥിരത കുറവാണ്. അതിനാൽ, നിക്ഷേപത്തിൽ നഷ്ടസാധ്യത വളരെ കുറവാണ്. എന്നാൽ, നഷ്ടം വരാതിരിക്കാൻ വിപണി സാഹചര്യം കണക്കിലെടുത്ത് ലിക്വിഡ് ഫണ്ട് നിക്ഷേപം നടത്താനാണ് നിർദേശം.

3. മികച്ച ലിക്വിഡ് ഫണ്ടുകളുടെ ലോക്ക്-ഇൻ കാലയളവ്

ലിക്വിഡ് മ്യൂച്വൽ ഫണ്ടുകൾ വളരെ ഹ്രസ്വകാല നിക്ഷേപ ഓപ്ഷനുകൾ ആയതിനാൽ, ലിക്വിഡ് ഫണ്ടുകൾക്ക് ലോക്ക്-ഇൻ കാലയളവ് ഇല്ല. ലിക്വിഡ് ഫണ്ടുകൾ ഒരു ദിവസം മുതൽ രണ്ടാഴ്ച വരെ നീളുന്ന ചെറിയ കാലയളവിലേക്ക് നിക്ഷേപിക്കാം.

4. ലിക്വിഡ് ഫണ്ട് റിട്ടേണുകൾ

ലിക്വിഡ് ഫണ്ടുകൾ ഉയർന്ന സമയത്ത് ഏറ്റവും മികച്ച ഹ്രസ്വകാല നിക്ഷേപങ്ങളിൽ ഒന്നാണ്പണപ്പെരുപ്പം കാലഘട്ടം. ഉയർന്ന പണപ്പെരുപ്പ കാലയളവിൽ, ലിക്വിഡ് ഫണ്ടിന്റെ പലിശ നിരക്ക് ഉയർന്നതാണ്. അങ്ങനെ, നല്ല വരുമാനം നേടാൻ ലിക്വിഡ് മ്യൂച്വൽ ഫണ്ടുകളെ സഹായിക്കുന്നു. ലിക്വിഡ് ഫണ്ട് റിട്ടേണുകൾ സാധാരണയായി മറ്റ് പരമ്പരാഗത നിക്ഷേപങ്ങളായ ബാങ്ക് സ്ഥിര നിക്ഷേപങ്ങൾ അല്ലെങ്കിൽ സേവിംഗ്സ് അക്കൗണ്ടുകളേക്കാൾ കൂടുതലാണ്. എന്നിരുന്നാലും, നിങ്ങളുടെ ആവശ്യങ്ങൾക്ക് അനുയോജ്യമായ ശരിയായ ഓപ്ഷൻ (വളർച്ച, ഡിവിഡന്റ് പേഔട്ട്, ഡിവിഡന്റ് റീ-ഇൻവെസ്റ്റ്മെന്റ്) തിരഞ്ഞെടുത്ത് മികച്ച ലിക്വിഡ് ഫണ്ടുകളിൽ നിക്ഷേപിക്കാൻ നിർദ്ദേശിക്കുന്നു.

5. ലിക്വിഡ് ഫണ്ട് നികുതി

സാധാരണയായി, ഡിവിഡന്റുകളുടെ രൂപത്തിൽ ലഭിക്കുന്ന ലിക്വിഡ് ഫണ്ട് റിട്ടേണുകൾക്ക് നിക്ഷേപകരുടെ കൈകളിൽ നികുതിയില്ല. എന്നിരുന്നാലും, ഡിവിഡന്റ് ഡിസ്ട്രിബ്യൂഷൻ ടാക്സ് (ഡിഡിടി) ഏകദേശം 28% ലാഭവിഹിതത്തിൽ നിന്ന് മ്യൂച്വൽ ഫണ്ട് കമ്പനി കുറയ്ക്കുന്നു. മാത്രമല്ല, വളർച്ചാ ഓപ്ഷൻ തിരഞ്ഞെടുത്ത നിക്ഷേപകർക്ക്, ഒരു ഹ്രസ്വകാലമൂലധന നേട്ടം വ്യക്തിയുടെ നികുതി സ്ലാബ് അനുസരിച്ച് നികുതി കുറയ്ക്കുന്നു. ഈ നികുതികിഴിവ് ഒരു സേവിംഗ്സ് അക്കൗണ്ടിന് തുല്യമാണ്.

ലിക്വിഡ് ഫണ്ടുകളിൽ ഓൺലൈനിൽ എങ്ങനെ നിക്ഷേപിക്കാം?

Fincash.com-ൽ ആജീവനാന്ത സൗജന്യ നിക്ഷേപ അക്കൗണ്ട് തുറക്കുക

നിങ്ങളുടെ രജിസ്ട്രേഷനും KYC പ്രക്രിയയും പൂർത്തിയാക്കുക

രേഖകൾ അപ്ലോഡ് ചെയ്യുക (പാൻ, ആധാർ മുതലായവ).കൂടാതെ, നിങ്ങൾ നിക്ഷേപിക്കാൻ തയ്യാറാണ്!

ലിക്വിഡ് ഫണ്ടുകളെക്കുറിച്ചുള്ള അവബോധമില്ലായ്മ കാരണം, ആളുകൾ അവയിൽ നിക്ഷേപിക്കുന്നില്ല, പകരം വലിയ തുകകൾ സേവിംഗ്സ് അക്കൗണ്ടിൽ സൂക്ഷിക്കുന്നു. പക്ഷേ, നല്ലത് ആരംഭിക്കാൻ ഒരിക്കലും വൈകില്ല. അതിനാൽ, ഇന്ന് മികച്ച ലിക്വിഡ് ഫണ്ടുകളിൽ നിക്ഷേപിക്കുക!

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.

Good knowledgeable information, you should have to give an example