+91-22-48913909

+91-22-48913909

ഫിൻകാഷ് »മ്യൂച്വൽ ഫണ്ടുകൾ »മികച്ച റിട്ടയർമെന്റ് മ്യൂച്വൽ ഫണ്ടുകൾ

Table of Contents

- റിട്ടയർമെന്റ് ആസൂത്രണത്തിനുള്ള മ്യൂച്വൽ ഫണ്ടുകൾ എന്തുകൊണ്ട്?

- മികച്ച റിട്ടയർമെന്റ് മ്യൂച്വൽ ഫണ്ട്- സൊല്യൂഷൻ ഓറിയന്റഡ് സ്കീമുകൾ

- മികച്ച റിട്ടയർമെന്റ് മ്യൂച്വൽ ഫണ്ട്- റിസ്ക് അപ്പെറ്റൈറ്റ് അനുസരിച്ച്

- റിട്ടയർമെന്റ് പ്ലാനിംഗിനായുള്ള എസ്ഐപി നിക്ഷേപം

- റിട്ടയർമെന്റ് മ്യൂച്വൽ ഫണ്ടുകളിൽ ഓൺലൈനിൽ എങ്ങനെ നിക്ഷേപിക്കാം?

മികച്ച റിട്ടയർമെന്റ് മ്യൂച്വൽ ഫണ്ടുകൾ 2022 - 2023

വിരമിക്കൽ ആസൂത്രണം നമ്മുടെ ജീവിതത്തിന്റെ അവിഭാജ്യ ഘടകമാണ്. പലരും ചെറുപ്രായത്തിൽ തന്നെ വിരമിക്കൽ ആസൂത്രണം ആരംഭിക്കുന്നില്ല, എന്നാൽ റിട്ടയർമെന്റ് കോർപ്പസ് നിർമ്മിക്കാൻ കൂടുതൽ സമയമെടുക്കുന്നതിനാൽ ഇത് പ്രധാനമാണ്. 20-കളിൽ നിന്ന് തന്നെ വിരമിക്കൽ ആസൂത്രണം ചെയ്യാൻ തുടങ്ങണം, കാരണം അത് ലാഭിക്കാൻ മതിയായ സമയം നൽകുന്നു.

കൂടാതെ, നിങ്ങളുടെ പണം എത്രത്തോളം നിക്ഷേപിച്ചിരിക്കുന്നുവോ അത്രത്തോളം ഇക്വിറ്റിയിലെ വരുമാനം ഉയർന്നതായിരിക്കുംവിപണി. അതിനാൽ, ഒരാൾക്ക് അവരുടെ വിരമിക്കൽ ലക്ഷ്യങ്ങൾ എങ്ങനെ നേടാമെന്ന് മനസിലാക്കാംമ്യൂച്വൽ ഫണ്ടുകളിൽ നിക്ഷേപിക്കുന്നു, മികച്ച വിരമിക്കൽ സഹിതംമ്യൂച്വൽ ഫണ്ടുകൾ നിക്ഷേപിക്കാൻ.

Talk to our investment specialist

റിട്ടയർമെന്റ് ആസൂത്രണത്തിനുള്ള മ്യൂച്വൽ ഫണ്ടുകൾ എന്തുകൊണ്ട്?

മ്യൂച്വൽ ഫണ്ടുകൾ ആസൂത്രണത്തിനുള്ള ഒരു മികച്ച ഉപകരണമായി കണക്കാക്കപ്പെടുന്നു,സാമ്പത്തിക ലക്ഷ്യങ്ങൾ വിരമിക്കൽ, ഒരു കുട്ടിയുടെ വിദ്യാഭ്യാസം, ഒരു വീട്/കാർ വാങ്ങൽ, ലോകസഞ്ചാരം മുതലായവ. മ്യൂച്വൽ ഫണ്ടുകൾ പ്രത്യേകിച്ച് ആളുകളുടെ വ്യത്യസ്ത നിക്ഷേപ ആവശ്യങ്ങൾക്ക് അനുയോജ്യമായ രീതിയിൽ രൂപകൽപ്പന ചെയ്തിട്ടുള്ളതാണ്. നിക്ഷേപകർക്ക് വിശാലമായ ഫണ്ടുകൾ തിരഞ്ഞെടുക്കാംപരിധി ഇക്വിറ്റി, ഡെറ്റ്, ഹൈബ്രിഡ് ഫണ്ടുകൾ തുടങ്ങിയ മ്യൂച്വൽ ഫണ്ട് സ്കീമുകൾ. സെക്യൂരിറ്റി ആൻഡ് എക്സ്ചേഞ്ച് ബോർഡ് ഓഫ് ഇന്ത്യ (സെബി) ഈയിടെയായി 'സൊല്യൂഷൻ ഓറിയന്റഡ് സ്കീമുകൾ' എന്ന പേരിൽ ഒരു പ്രത്യേക വിഭാഗം അവതരിപ്പിച്ചു, അതിൽ പ്രധാനമായും റിട്ടയർമെന്റും കുട്ടികളുടെ നിക്ഷേപ പദ്ധതിയും ഉൾപ്പെടുന്നു.

നിക്ഷേപകർക്ക് തങ്ങളുടെ വിരമിക്കൽ അച്ചടക്കത്തോടെ ആസൂത്രണം ചെയ്യാൻ കഴിയുന്ന തരത്തിൽ സെബി ഈ പ്ലാനുകൾക്ക് ഒരു പ്രത്യേക വിഭാഗം നൽകിയിട്ടുണ്ട്. ഈ സൊല്യൂഷൻ ഓറിയന്റഡ് റിട്ടയർമെന്റ് സ്കീമുകൾ 5 വർഷം അല്ലെങ്കിൽ വിരമിക്കൽ വരെ ഒരു നിശ്ചിത കാലയളവിലാണ് വരുന്നത്. നിക്ഷേപകരെ അവരുടെ റിട്ടയർമെന്റ് നിക്ഷേപ ലക്ഷ്യങ്ങൾ കൈവരിക്കുന്നതിന് ദീർഘകാലത്തേക്ക് നിക്ഷേപം നിലനിർത്തുന്നതിനുള്ള നല്ലൊരു മാർഗമാണിത്. ഈ സ്കീമിൽ നിക്ഷേപിക്കാൻ താൽപ്പര്യമുള്ള നിക്ഷേപകർ, നിങ്ങൾക്ക് പരിഗണിക്കാവുന്ന ചില സ്കീമുകൾ ഇതാനിക്ഷേപിക്കുന്നു ഇൻ.

മികച്ച റിട്ടയർമെന്റ് മ്യൂച്വൽ ഫണ്ട്- സൊല്യൂഷൻ ഓറിയന്റഡ് സ്കീമുകൾ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Tata Retirement Savings Fund-Moderate Growth ₹60.2971

↑ 0.50 ₹1,908 -3.3 -6.7 8.9 12.6 17.4 19.5 Retirement Fund Tata Retirement Savings Fund - Progressive Growth ₹60.5601

↑ 0.55 ₹1,803 -5.5 -9.5 7.4 13.1 18.6 21.7 Retirement Fund Tata Retirement Savings Fund - Conservative Growth ₹30.7715

↑ 0.11 ₹169 0.7 -0.6 7.3 7.6 8.7 9.9 Retirement Fund HDFC Retirement Savings Fund - Equity Plan Growth ₹47.969

↑ 0.64 ₹5,571 0.5 -5.9 8.9 17.7 28.5 18 Retirement Fund HDFC Retirement Savings Fund - Hybrid - Debt Plan Growth ₹21.2069

↑ 0.09 ₹155 2.2 1.1 8.4 9.1 9.6 9.9 Retirement Fund Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

മികച്ച റിട്ടയർമെന്റ് മ്യൂച്വൽ ഫണ്ട്- റിസ്ക് അപ്പെറ്റൈറ്റ് അനുസരിച്ച്

ഇക്വിറ്റി, കടം അല്ലെങ്കിൽ നിക്ഷേപിക്കാൻ ആഗ്രഹിക്കുന്ന നിക്ഷേപകർബാലൻസ്ഡ് ഫണ്ട്, പ്രകാരം ഈ ഫണ്ടുകളിൽ നിക്ഷേപിക്കാംറിസ്ക് വിശപ്പ്.

ആക്രമണാത്മക നിക്ഷേപകർക്കുള്ള മികച്ച റിട്ടയർമെന്റ് മ്യൂച്വൽ ഫണ്ടുകൾ

ഈ ഫണ്ടുകളാണ്ഇക്വിറ്റി ഫണ്ടുകൾ കമ്പനികളുടെ ഓഹരികളിൽ നിക്ഷേപിക്കുക. ഇക്വിറ്റി ഫണ്ടുകൾ ദീർഘകാല നിക്ഷേപത്തിനും മ്യൂച്വൽ ഫണ്ടുകളിൽ ഉയർന്ന റിസ്ക് എടുക്കാൻ തയ്യാറുള്ളവർക്കും നല്ലൊരു ഓപ്ഷനായി കണക്കാക്കപ്പെടുന്നു. 25-40 വയസ്സ് പ്രായപരിധിയിൽ വരുന്നവരും കുറഞ്ഞത് 10-15 വർഷത്തേക്ക് നിക്ഷേപിക്കാൻ തയ്യാറുള്ളവരുമായ നിക്ഷേപകർക്ക് ഈ സ്കീമുകളിൽ നിക്ഷേപിക്കാം.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. ICICI Prudential Banking and Financial Services Fund Growth ₹128.07

↑ 2.49 ₹8,843 9.5 4.1 18.3 15 23.5 11.6 Sectoral Motilal Oswal Multicap 35 Fund Growth ₹56.3349

↑ 0.62 ₹11,172 -3.7 -9.9 15.6 19.6 21.8 45.7 Multi Cap Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹58.51

↑ 1.20 ₹3,011 10.9 3.3 15 15.3 24 8.7 Sectoral Sundaram Rural and Consumption Fund Growth ₹93.3766

↑ 1.12 ₹1,398 -0.3 -7.8 14.3 17.7 21.9 20.1 Sectoral Mirae Asset India Equity Fund Growth ₹106.324

↑ 1.65 ₹35,533 1.9 -3.9 10.4 10.8 20.2 12.7 Multi Cap Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

മിതമായ നിക്ഷേപകർക്കുള്ള മികച്ച റിട്ടയർമെന്റ് മ്യൂച്വൽ ഫണ്ടുകൾ

ഈ ഫണ്ടുകൾ 41-50 വയസ് പ്രായപരിധിയിൽ വരുന്ന നിക്ഷേപകർക്ക് അനുയോജ്യമാണ്, കുറഞ്ഞത് 5-10 വർഷമെങ്കിലും കൂടുതൽ നിക്ഷേപം നടത്താൻ തയ്യാറാണ്. ഇവ ഹൈബ്രിഡ് ഫണ്ടുകളാണ്, അതായത് ഡെറ്റ്, ഇക്വിറ്റി ഫണ്ടുകൾ എന്നിവയുടെ മിശ്രിതം. ഇക്വിറ്റി വഴിയും സാധാരണ വരുമാനം വഴിയും ദീർഘകാല വരുമാനം നേടാൻ ആഗ്രഹിക്കുന്ന നിക്ഷേപകർക്ക് ഇതൊരു നല്ല ഓപ്ഷനാണ്.വരുമാനം കടപ്പത്രങ്ങൾ വഴി.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Aditya Birla Sun Life Regular Savings Fund Growth ₹65.1082

↑ 0.27 ₹1,374 2.7 2.1 10.6 8.2 12.2 10.5 Hybrid Debt ICICI Prudential MIP 25 Growth ₹73.6523

↑ 0.28 ₹3,086 2.2 2.4 9.9 9.6 10.8 11.4 Hybrid Debt SBI Debt Hybrid Fund Growth ₹70.7157

↑ 0.27 ₹9,580 2.3 0.7 9.5 9.8 12.4 11 Hybrid Debt Principal Hybrid Equity Fund Growth ₹154.881

↑ 1.80 ₹5,236 1.4 -3.9 9.3 11.8 18.6 17.1 Hybrid Equity Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

കൺസർവേറ്റീവ് നിക്ഷേപകർക്കുള്ള മികച്ച റിട്ടയർമെന്റ് മ്യൂച്വൽ ഫണ്ടുകൾ

50 വയസ്സിന് മുകളിലുള്ള നിക്ഷേപകർ യാഥാസ്ഥിതിക പദ്ധതിയിൽ നിക്ഷേപിക്കാൻ താൽപ്പര്യപ്പെടുന്നു, അതായത്, കുറഞ്ഞ റിസ്ക് ഉള്ള ഫണ്ടുകൾ. സ്ഥിരമായ വരുമാനം നൽകുന്ന ഡെറ്റ് സ്കീമാണ് ഇവ.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Aditya Birla Sun Life Corporate Bond Fund Growth ₹111.856

↑ 0.13 ₹25,293 3.3 4.8 9.9 7.6 7.3 8.5 Corporate Bond Aditya Birla Sun Life Savings Fund Growth ₹540.322

↑ 0.27 ₹14,988 2.2 4.1 7.9 7 6.3 7.9 Ultrashort Bond HDFC Corporate Bond Fund Growth ₹32.2227

↑ 0.04 ₹32,191 3.2 4.7 9.7 7.5 7.1 8.6 Corporate Bond PGIM India Short Maturity Fund Growth ₹39.3202

↓ 0.00 ₹28 1.2 3.1 6.1 4.2 4 Short term Bond PGIM India Low Duration Fund Growth ₹26.0337

↑ 0.01 ₹104 1.5 3.3 6.3 4.5 1.3 Low Duration Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

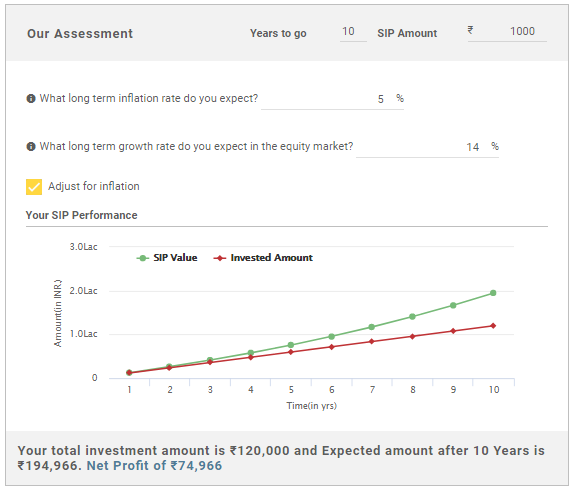

റിട്ടയർമെന്റ് പ്ലാനിംഗിനായി എസ്ഐപി നിക്ഷേപം

ഒരു വ്യവസ്ഥാപിതനിക്ഷേപ പദ്ധതി (എസ്.ഐ.പി) നിങ്ങളുടെ സന്തോഷകരമായ വിരമിക്കൽ ജീവിതത്തിന്റെ താക്കോലായിരിക്കാം. നിങ്ങൾ ദീർഘകാലത്തേക്ക് നിക്ഷേപിക്കാൻ പദ്ധതിയിടുമ്പോൾ, എസ്ഐപി ഏറ്റവും കാര്യക്ഷമമായ മാർഗമായി കണക്കാക്കപ്പെടുന്നു. SIP എന്നത് സമ്പത്ത് സൃഷ്ടിക്കുന്നതിനുള്ള ഒരു പ്രക്രിയയാണ്, അവിടെ നിശ്ചിത സമയ ഇടവേളകളിൽ ചെറിയ തുക നിക്ഷേപിക്കുന്നു, അതായത് പ്രതിമാസ / ത്രൈമാസത്തിൽ. ഈ നിക്ഷേപം ഓഹരി വിപണിയിൽ നിക്ഷേപിക്കുന്നത് കാലക്രമേണ വരുമാനം ഉണ്ടാക്കുന്നു. ഒരു SIP ആരംഭിക്കുന്നതിന് ആവശ്യമായ തുക INR 500 ആണ്, അതിനാൽ SIP-യെ മികച്ച നിക്ഷേപത്തിനുള്ള മികച്ച ഉപകരണമാക്കി മാറ്റുന്നു, ചെറുപ്പം മുതലേ ഒരാൾക്ക് ചെറിയ തുക നിക്ഷേപിക്കാൻ കഴിയും.

SIP-കളുടെ രണ്ട് പ്രധാന നേട്ടങ്ങൾ ഇവയാണ്-സംയുക്തത്തിന്റെ ശക്തി കൂടാതെ രൂപയുടെ ചെലവ് ശരാശരി. ഒരു അസറ്റ് വാങ്ങലിന്റെ ശരാശരി ചെലവ് കണക്കാക്കാൻ രൂപയുടെ ചെലവ് ശരാശരി ഒരു വ്യക്തിയെ സഹായിക്കുന്നു. ഒരു ചിട്ടയായ നിക്ഷേപത്തിൽ, യൂണിറ്റുകളുടെ വാങ്ങൽ ദീർഘകാലാടിസ്ഥാനത്തിൽ നടക്കുന്നു, അവ പ്രതിമാസ ഇടവേളകളിൽ (സാധാരണയായി) തുല്യമായി വ്യാപിക്കുന്നു. നിക്ഷേപം കാലക്രമേണ വ്യാപിക്കുന്നതിനാൽ, നിക്ഷേപം ഓഹരി വിപണിയിൽ വ്യത്യസ്ത വില പോയിന്റുകളിൽ നടത്തുന്നുനിക്ഷേപകൻ ശരാശരി ചെലവിന്റെ പ്രയോജനം.

കൂട്ടുപലിശയുടെ കാര്യത്തിൽ, പലിശ തുക പ്രിൻസിപ്പലിലേക്ക് ചേർക്കുന്നു, കൂടാതെ പുതിയ പ്രിൻസിപ്പലിന്റെ (പഴയ പ്രിൻസിപ്പലിന്റെയും നേട്ടങ്ങളുടെയും) പലിശ കണക്കാക്കുന്നു. ഈ പ്രക്രിയ ഓരോ തവണയും തുടരുന്നു. എസ്ഐപിയിലെ മ്യൂച്വൽ ഫണ്ടുകൾ ഗഡുക്കളായതിനാൽ, അവ സംയോജിപ്പിച്ചിരിക്കുന്നു, ഇത് തുടക്കത്തിൽ നിക്ഷേപിച്ച തുകയിലേക്ക് കൂടുതൽ ചേർക്കുന്നു.

റിട്ടയർമെന്റ് മ്യൂച്വൽ ഫണ്ടുകളിൽ ഓൺലൈനിൽ എങ്ങനെ നിക്ഷേപിക്കാം?

Fincash.com-ൽ ആജീവനാന്ത സൗജന്യ നിക്ഷേപ അക്കൗണ്ട് തുറക്കുക.

നിങ്ങളുടെ രജിസ്ട്രേഷനും KYC പ്രക്രിയയും പൂർത്തിയാക്കുക

രേഖകൾ അപ്ലോഡ് ചെയ്യുക (പാൻ, ആധാർ മുതലായവ).കൂടാതെ, നിങ്ങൾ നിക്ഷേപിക്കാൻ തയ്യാറാണ്!

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.