Table of Contents

FD Vs ഡെറ്റ് മ്യൂച്വൽ ഫണ്ട്

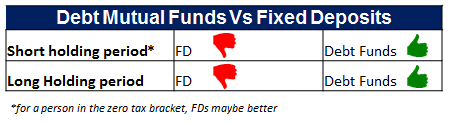

FD vsഡെറ്റ് ഫണ്ട്? ചിന്തിക്കുന്നതെന്ന്എവിടെ നിക്ഷേപിക്കണം നല്ല വരുമാനം നേടുന്നതിന് നിങ്ങളുടെ സമ്പാദ്യം. പൊതുവേ, ആളുകൾ പരിഗണിക്കുന്നുനിക്ഷേപിക്കുന്നു ഫിക്സഡ് ഡിപ്പോസിറ്റിലോ എഫ്ഡിയിലോ ഏറ്റവും സൗകര്യപ്രദമായ ഓപ്ഷനാണ് അത് സുരക്ഷിതവും സ്ഥിരമായ റിട്ടേണുകളും വാഗ്ദാനം ചെയ്യുന്നു. എന്നാൽ അതാണോ ഏറ്റവും നല്ല മാർഗം? ഫിക്സഡ് ഡിപ്പോസിറ്റ് എല്ലാവർക്കും എളുപ്പമുള്ള നിക്ഷേപ ഓപ്ഷനാണെങ്കിലും, ഡെറ്റ് ഫണ്ടിനെ അപേക്ഷിച്ച് നികുതി വിധേയമായ ഫിക്സഡ് ഡിപ്പോസിറ്റുകളുടെ വരുമാനം വളരെ കുറവാണ്. മാത്രമല്ല, കൂടുതൽ കാലം കൈവശം വയ്ക്കുമ്പോൾ, കടംമ്യൂച്വൽ ഫണ്ടുകൾ നല്ല വരുമാനം വാഗ്ദാനം ചെയ്യുന്നു. ഡെറ്റ് മ്യൂച്വൽ ഫണ്ടുകളിലോ ഫിക്സഡ് ഡിപ്പോസിറ്റുകളിലോ നിക്ഷേപിക്കുന്നതിന് അന്തിമ തീരുമാനം എടുക്കുന്നതിന് മുമ്പ്, ഈ നിക്ഷേപങ്ങളുടെ വിശദമായ താരതമ്യം ചെയ്യുക.

ചുരുക്കത്തിൽ:

ഡെറ്റ് മ്യൂച്വൽ ഫണ്ടുകൾ (ഡെറ്റ് ഫണ്ട്) Vs ഫിക്സഡ് ഡിപ്പോസിറ്റുകൾ (എഫ്ഡി)

റിസ്ക് എടുക്കാനുള്ള കഴിവും അതിന്റെ ഹോൾഡിങ്ങ് കാലയളവും ഉപയോഗിച്ച് ഞങ്ങൾ ഇത് തകർക്കേണ്ടതുണ്ട്നിക്ഷേപകൻ ചോദ്യത്തിൽ.

ഹ്രസ്വ ഹോൾഡിംഗ് കാലയളവ് (1 വർഷമോ അതിൽ കുറവോ)

ഇവിടെ ഡെറ്റ് ഫണ്ടിനുള്ള ഓപ്ഷനുകൾ പരിമിതമായിരിക്കുംലിക്വിഡ് ഫണ്ടുകൾ, അൾട്രാ-ഹ്രസ്വകാല ഫണ്ടുകൾ ഹ്രസ്വകാലവുംവരുമാനം ഫണ്ടുകൾ. റിട്ടേണുകൾ അല്ലെങ്കിൽ യീൽഡുകൾ സാധാരണയായി ലിക്വിഡ് മുതൽ അൾട്രാ-ഷോർട്ട് ഫണ്ട് മുതൽ ഷോർട്ട് ടേം ഫണ്ട് വരെ ഉയർന്നതായിരിക്കുമ്പോൾ, ഈ ഡെറ്റ് ഫണ്ടുകളും ഫിക്സഡ് ഡിപ്പോസിറ്റും തമ്മിലുള്ള വിളവ് വ്യത്യാസം കഴിഞ്ഞ ഒരു വർഷത്തെ റിട്ടേൺ കണക്കിലെടുത്ത് നിർണ്ണയിക്കാവുന്നതാണ്.

ഡെറ്റ് മ്യൂച്വൽ ഫണ്ട് (വിഭാഗം ശരാശരി വരുമാനം)

| ഡെറ്റ് മ്യൂച്വൽ ഫണ്ടിന്റെ തരം | കഴിഞ്ഞ 1 വർഷം. റിട്ടേൺ (%) |

|---|---|

| ലിക്വിഡ് ഫണ്ട് | 7.36 |

| അൾട്രാ ഹ്രസ്വകാല ഡെറ്റ് ഫണ്ടുകൾ | 9.18 |

| ഹ്രസ്വകാല ഡെറ്റ് ഫണ്ടുകൾ | 9.78 |

| ഡൈനാമിക് ഡെറ്റ് ഫണ്ടുകൾ | 13.89 |

| ദീർഘകാല ഡെറ്റ് ഫണ്ടുകൾ | 13.19 |

| ഗിൽറ്റ് ഹ്രസ്വകാല ഫണ്ടുകൾ | 11.76 |

| ഗിൽറ്റ് ദീർഘകാല ഫണ്ടുകൾ | 15.06 |

| 2017 ഫെബ്രുവരി 20-ലെ ഡാറ്റ |

സ്ഥിര നിക്ഷേപം അല്ലെങ്കിൽ FD ശരാശരി റിട്ടേൺ നിരക്ക്

സ്ഥിര നിക്ഷേപങ്ങളുടെ ശരാശരി റിട്ടേൺ നിരക്ക് 8-8.5% p.a. 2016-ൽ (പട്ടികയിൽ മുകളിലുള്ള വരുമാനം താരതമ്യം ചെയ്യാം). എന്നിരുന്നാലും, കഴിഞ്ഞ ഒരു വർഷത്തിനുള്ളിൽ, റിട്ടേൺ നിരക്ക് 6.6-7.5% p.a ആയി കുറഞ്ഞു.

മേൽപ്പറഞ്ഞ ചിത്രത്തിലൂടെ, ഡെറ്റ് ഫണ്ടുകളുടെ ശരാശരി റിട്ടേൺ നിരക്ക് ഫിക്സഡ് ഡിപ്പോസിറ്റുകളേക്കാൾ മികച്ചതാണെന്ന് വ്യക്തമാണ്.

Talk to our investment specialist

ദീർഘകാല ഹോൾഡിംഗ് കാലയളവ്

ദീർഘകാല ഹോൾഡിംഗ് കാലയളവ് ഉള്ളതിനാൽ, ഡെറ്റ് ഫണ്ടുകൾ FD-കളേക്കാൾ മികച്ചതാണെന്ന് തെളിയിച്ചേക്കാം.

ഇവിടെ നിക്ഷേപിക്കാനുള്ള ഓപ്ഷനുകൾ ഇതായിരിക്കും:

- ദീർഘകാല വരുമാന ഫണ്ടുകൾ

- ദീർഘകാല ഗിൽറ്റ്,

- കോർപ്പറേറ്റ്ബോണ്ട് ഫണ്ടുകൾ (ഉയർന്ന വിളവ് ഫണ്ടുകൾ), ലിക്വിഡ് മുകളിൽ സൂചിപ്പിച്ച ഓപ്ഷനുകൾക്ക് പുറമേ, അൾട്രാ ഷോർട്ട്, ഷോർട്ട് ടേം ഫണ്ടുകളും ഉപയോഗിക്കാം.

ഹോൾഡിംഗ് കാലയളവ് 3 വർഷമോ അതിൽ കൂടുതലോ ആയിരിക്കുമെന്നതിനാൽ, നമുക്ക് ഇനിപ്പറയുന്നവ പറയാം:

- കൂടെമൂലധനം ഇൻഡെക്സേഷൻ ആനുകൂല്യങ്ങൾക്കൊപ്പം 20% നികുതി നേടുന്നു, അറ്റ നികുതി സംഭവങ്ങൾ വളരെ കുറവായിരിക്കും (എന്നിരുന്നാലും നികുതി ചുമത്തിയ വർഷം നൽകിയിട്ടുള്ള നികുതി സംഭവങ്ങൾ ഒരാൾ കണക്കാക്കണം)

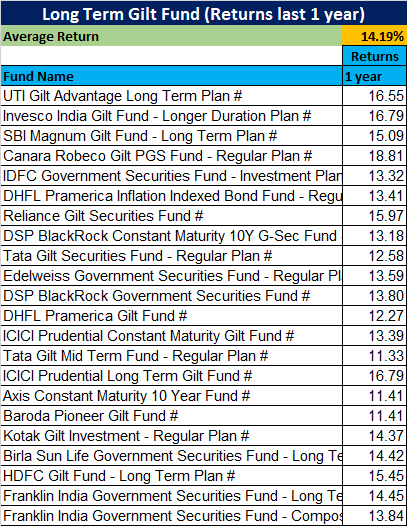

- ദീർഘകാല വരുമാന ഫണ്ടുകൾ/ഗിൽറ്റ് ഫണ്ടുകൾ ഉയർന്ന ആദായവും കൂടാതെ, പലിശ നിരക്ക് കുറയുകയാണെങ്കിൽ വളരെ ഉയർന്ന ആദായം നൽകും.

- ഈ ഡെറ്റ് ഫണ്ടുകൾ ഉപയോഗിച്ച് ഒരാൾക്ക് ഉയർന്ന ഇരട്ട അക്ക റിട്ടേണുകൾ ലഭിക്കും.

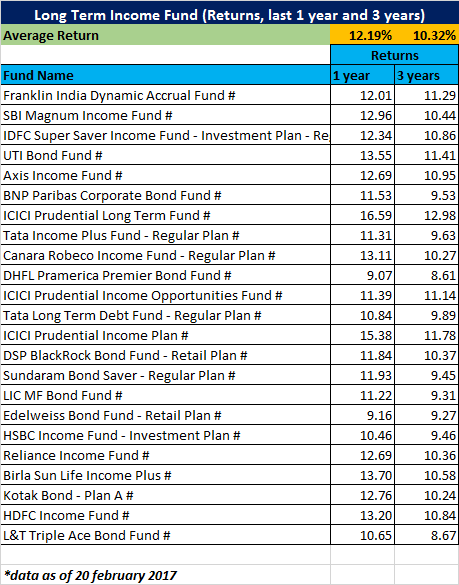

ദീർഘകാല വരുമാന ഫണ്ടുകളിലെ വരുമാനത്തിന്റെ ചുവടെയുള്ള ഉദാഹരണം എടുക്കുക, വിഭാഗത്തിന്റെ ശരാശരി കഴിഞ്ഞ 1 വർഷത്തെ വരുമാനം 12.19% ആണ്, കഴിഞ്ഞ 3 വർഷം 10.32% p.a. ഈ കാലയളവിൽ ഒരു എഫ്ഡിക്കും സമാനമായ റിട്ടേൺ നൽകാൻ കഴിയില്ല. ഗിൽറ്റ് ഫണ്ട് വരുമാനം ഇതിലും കൂടുതലാണ്. ഇതേ കാലയളവിൽ, കഴിഞ്ഞ വർഷം FD നിരക്കുകൾ മിക്ക ബാങ്കുകളിലുടനീളവും പ്രതിവർഷം 8-8.5% വരെയായിരിക്കും, (ഇന്നെങ്കിലും നിരക്കുകൾ 6.5 - 7.5% ആയി കുറഞ്ഞു)

അതിനാൽ ഒരു നിക്ഷേപകന് ദീർഘകാല ഹോൾഡിംഗ് കാലയളവ് ഉള്ളതിനാൽ പലിശ നിരക്ക് കുറയുമ്പോൾ, ഒരു ഡെറ്റ് ഫണ്ട് (ദീർഘകാല വരുമാനം അല്ലെങ്കിൽ ഗിൽറ്റ്) ഒരു എഫ്ഡിയെക്കാൾ മികച്ച വരുമാനം നൽകും. പലിശ നിരക്കുകൾ കുറയാത്ത സാഹചര്യത്തിൽ പോലും, ഉയർന്ന വരുമാനമുള്ള കോർപ്പറേറ്റ് ബോണ്ട് ഫണ്ടുകൾ അതേ കാലയളവിൽ FD-കളെ തോൽപ്പിക്കും.

ഡെറ്റ് മ്യൂച്വൽ ഫണ്ടുകൾക്കും സ്ഥിര നിക്ഷേപങ്ങൾക്കും നികുതി

ഡെറ്റ് ഫണ്ടുകളുടെയും സ്ഥിരനിക്ഷേപങ്ങളുടെയും വരുമാനം നിർണ്ണയിക്കുന്നതിലും നികുതി ഒരു പ്രധാന പങ്ക് വഹിക്കുന്നു. സാധാരണഗതിയിൽ, ഫിക്സഡ് ഡിപ്പോസിറ്റുകളുടെ നികുതി 33% ആണ് (നികുതിയുടെ നാമമാത്ര നിരക്ക്), ഡെറ്റ് ഫണ്ടുകളിൽ ഒരാൾ 3 വർഷത്തിൽ താഴെ വീക്ഷണത്തോടെ നിക്ഷേപിക്കുകയാണെങ്കിൽ, ഡിഡിടി (ഡിവിഡന്റ് ഡിസ്ട്രിബ്യൂഷൻ ടാക്സ്) കുറച്ചതിനാൽ ഡിവിഡന്റ് ഡിസ്ട്രിബ്യൂഷൻ ടാക്സ് ഈടാക്കുന്നത് മികച്ച ഓപ്ഷനായിരിക്കും. ഏകദേശം 25% (+സർചാർജ് മുതലായവ). ഡെറ്റ് മ്യൂച്വൽ ഫണ്ടുകളുടെ നികുതി സ്ഥിരനിക്ഷേപങ്ങളേക്കാൾ താരതമ്യേന കുറവാണെന്നാണ് ഇത് കാണിക്കുന്നത്.

ഡെറ്റ് ഫണ്ടുകൾക്കൊപ്പം ലഭിക്കുന്ന അധിക ആനുകൂല്യങ്ങൾ ഇവയാണ്:

- ദ്രവ്യത: മുതൽ 1-2 ദിവസത്തിനുള്ളിൽ പണം ലഭ്യമാണ്മോചനം

- പ്രൊഫഷണൽ മാനേജ്മെന്റ്: തന്ത്രം ചലനാത്മകമായി മാറ്റാനും വിപണികൾ പ്രയോജനപ്പെടുത്താനുമുള്ള കഴിവ്

- അകാല പിൻവലിക്കൽ പിഴയില്ല.

സംഗ്രഹിക്കാനായി:

| പരാമീറ്ററുകൾ | മ്യൂച്വൽ ഫണ്ടുകൾ | സ്ഥിര നിക്ഷേപങ്ങൾ |

|---|---|---|

| റിട്ടേൺ നിരക്ക് | ഉറപ്പായ റിട്ടേണുകളൊന്നുമില്ല | സ്ഥിരമായ റിട്ടേണുകൾ |

| പണപ്പെരുപ്പം ക്രമീകരിച്ച റിട്ടേണുകൾ | ഉയർന്ന പണപ്പെരുപ്പം ക്രമീകരിച്ച റിട്ടേണുകളുടെ സാധ്യത | സാധാരണയായി കുറഞ്ഞ പണപ്പെരുപ്പം ക്രമീകരിച്ച റിട്ടേണുകൾ |

| റിസ്ക് | കുറഞ്ഞതും ഉയർന്നതുമായ അപകടസാധ്യത (ഫണ്ടിനെ ആശ്രയിച്ചിരിക്കുന്നു | കുറഞ്ഞ അപകടസാധ്യത |

| ദ്രവ്യത | ദ്രാവക | ദ്രാവക |

| അകാല പിൻവലിക്കൽ | എക്സിറ്റ് ലോഡിനൊപ്പം അനുവദിച്ചിരിക്കുന്നു/ലോഡ് ഇല്ല | പെനാൽറ്റിയോടെ അനുവദിച്ചു |

| നിക്ഷേപ ചെലവ് | മാനേജ്മെന്റ് ചെലവ്/ചെലവ് അനുപാതം | ചെലവില്ല |

2022 ലെ മികച്ച 8 പെർഫോമിംഗ് ഡെറ്റ് ഫണ്ടുകൾ

മുകളിൽ അറ്റ ആസ്തി/എയുഎം ഉള്ള ഡെറ്റ് ഫണ്ടുകളുടെ ലിസ്റ്റ് ചുവടെയുണ്ട്1000 കോടി 3 വർഷം കോമ്പൗണ്ടഡ് പ്രകാരം അടുക്കി (സിഎജിആർ) മടങ്ങുന്നു.

The primary investment objective of the Scheme is to generate regular income through investments in debt & money market instruments in order to make regular dividend payments to unit holders & secondary objective is growth of capital. Aditya Birla Sun Life Medium Term Plan is a Debt - Medium term Bond fund was launched on 25 Mar 09. It is a fund with Moderate risk and has given a Below is the key information for Aditya Birla Sun Life Medium Term Plan Returns up to 1 year are on An Open-ended income scheme with the objective to generate optimal returns with high liquidity through active management of the portfolio by investing in high quality debt and money market instruments. Aditya Birla Sun Life Dynamic Bond Fund is a Debt - Dynamic Bond fund was launched on 27 Sep 04. It is a fund with Moderate risk and has given a Below is the key information for Aditya Birla Sun Life Dynamic Bond Fund Returns up to 1 year are on The Scheme aims to provide reasonable returns by investing in portfolio of Government Securities with average maturity of around 10 years. However, there can be no assurance that the investment objective of the

Scheme will be realized. ICICI Prudential Constant Maturity Gilt Fund is a Debt - 10 Yr Govt Bond fund was launched on 12 Sep 14. It is a fund with Moderate risk and has given a Below is the key information for ICICI Prudential Constant Maturity Gilt Fund Returns up to 1 year are on (Erstwhile SBI Magnum Gilt Fund Short Term) To provide the investors with the returns generated through investments in government securities issued by the Central Govt. and State Govt. SBI Magnum Constant Maturity Fund is a Debt - 10 Yr Govt Bond fund was launched on 30 Dec 00. It is a fund with Moderately Low risk and has given a Below is the key information for SBI Magnum Constant Maturity Fund Returns up to 1 year are on (Erstwhile SBI Magnum Gilt Fund - Long Term Plan) To provide the investors with returns generated through investments in government securities issued by the Central Government and / or a State Government SBI Magnum Gilt Fund is a Debt - Government Bond fund was launched on 30 Dec 00. It is a fund with Moderate risk and has given a Below is the key information for SBI Magnum Gilt Fund Returns up to 1 year are on (Erstwhile ICICI Prudential Income Plan) To generate income through investments in a range of debt and money market instruments of various maturities with a view to maximising income while maintaining the optimum balance of yield, safety and liquidity. ICICI Prudential Long Term Bond Fund is a Debt - Longterm Bond fund was launched on 9 Jul 98. It is a fund with Moderate risk and has given a Below is the key information for ICICI Prudential Long Term Bond Fund Returns up to 1 year are on (Erstwhile ICICI Prudential Long Term Gilt Fund) To generate income through investment in Gilts of various maturities. ICICI Prudential Gilt Fund is a Debt - Government Bond fund was launched on 19 Aug 99. It is a fund with Moderate risk and has given a Below is the key information for ICICI Prudential Gilt Fund Returns up to 1 year are on The Scheme aims to generate returns through investments in Central Govt Securities. DSP BlackRock Government Securities Fund is a Debt - Government Bond fund was launched on 30 Sep 99. It is a fund with Moderate risk and has given a Below is the key information for DSP BlackRock Government Securities Fund Returns up to 1 year are on 1. Aditya Birla Sun Life Medium Term Plan

CAGR/Annualized return of 8.9% since its launch. Ranked 6 in Medium term Bond category. Return for 2024 was 10.5% , 2023 was 6.9% and 2022 was 24.8% . Aditya Birla Sun Life Medium Term Plan

Growth Launch Date 25 Mar 09 NAV (17 Apr 25) ₹39.257 ↑ 0.05 (0.12 %) Net Assets (Cr) ₹2,144 on 28 Feb 25 Category Debt - Medium term Bond AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆☆ Risk Moderate Expense Ratio 1.55 Sharpe Ratio 2.22 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 1,000 Exit Load 0-365 Days (1%),365 Days and above(NIL) Yield to Maturity 7.72% Effective Maturity 5 Years 1 Month 20 Days Modified Duration 3 Years 9 Months 18 Days Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,987 31 Mar 22 ₹12,025 31 Mar 23 ₹14,567 31 Mar 24 ₹15,635 31 Mar 25 ₹17,673 Returns for Aditya Birla Sun Life Medium Term Plan

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Apr 25 Duration Returns 1 Month 1.9% 3 Month 5.2% 6 Month 6.9% 1 Year 14.4% 3 Year 14.3% 5 Year 12.6% 10 Year 15 Year Since launch 8.9% Historical performance (Yearly) on absolute basis

Year Returns 2023 10.5% 2022 6.9% 2021 24.8% 2020 7.1% 2019 8.1% 2018 -4.4% 2017 5.6% 2016 7% 2015 10.9% 2014 9.5% Fund Manager information for Aditya Birla Sun Life Medium Term Plan

Name Since Tenure Sunaina Cunha 1 Sep 14 10.59 Yr. Mohit Sharma 6 Aug 20 4.65 Yr. Data below for Aditya Birla Sun Life Medium Term Plan as on 28 Feb 25

Asset Allocation

Asset Class Value Cash 3.74% Equity 4.08% Debt 91.93% Other 0.25% Debt Sector Allocation

Sector Value Corporate 51.47% Government 39.97% Cash Equivalent 3.74% Securitized 0.5% Credit Quality

Rating Value A 3.53% AA 30.9% AAA 63.02% BBB 2.54% Top Securities Holdings / Portfolio

Name Holding Value Quantity 7.18% Govt Stock 2033

Sovereign Bonds | -22% ₹483 Cr 47,000,000

↓ -1,500,000 National Bank For Agriculture And Rural Development

Debentures | -5% ₹100 Cr 10,000

↑ 10,000 Nuvama Wealth Finance Ltd

Debentures | -4% ₹95 Cr 9,500

↑ 1,500 7.1% Govt Stock 2034

Sovereign Bonds | -4% ₹94 Cr 9,196,700

↑ 500,000 360 One Prime Ltd. 9.4%

Debentures | -3% ₹65 Cr 6,500

↑ 6,500 Narayana Hrudayalaya Limited

Debentures | -3% ₹60 Cr 6,000 Vedanta Limited

Debentures | -3% ₹60 Cr 6,000 7.23% Government Of India (15/04/2039)

Sovereign Bonds | -2% ₹52 Cr 5,000,000 LIC Housing Finance Limited

Debentures | -2% ₹50 Cr 5,000 Creditaccess Grameen Limited

Debentures | -2% ₹50 Cr 500,000 2. Aditya Birla Sun Life Dynamic Bond Fund

CAGR/Annualized return of 7.7% since its launch. Ranked 16 in Dynamic Bond category. Return for 2024 was 8.8% , 2023 was 6.9% and 2022 was 6% . Aditya Birla Sun Life Dynamic Bond Fund

Growth Launch Date 27 Sep 04 NAV (17 Apr 25) ₹46.1186 ↑ 0.06 (0.14 %) Net Assets (Cr) ₹1,738 on 28 Feb 25 Category Debt - Dynamic Bond AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆ Risk Moderate Expense Ratio 1.21 Sharpe Ratio 0.3 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 1,000 Exit Load 0-90 Days (0.5%),90 Days and above(NIL) Yield to Maturity 7.32% Effective Maturity 15 Years 3 Months 29 Days Modified Duration 7 Years 11 Months 5 Days Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,824 31 Mar 22 ₹11,337 31 Mar 23 ₹12,141 31 Mar 24 ₹13,078 31 Mar 25 ₹14,280 Returns for Aditya Birla Sun Life Dynamic Bond Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Apr 25 Duration Returns 1 Month 2.8% 3 Month 4.1% 6 Month 5.1% 1 Year 11.4% 3 Year 8.7% 5 Year 7.7% 10 Year 15 Year Since launch 7.7% Historical performance (Yearly) on absolute basis

Year Returns 2023 8.8% 2022 6.9% 2021 6% 2020 4.9% 2019 9.7% 2018 -0.9% 2017 5.7% 2016 2.2% 2015 14% 2014 7.4% Fund Manager information for Aditya Birla Sun Life Dynamic Bond Fund

Name Since Tenure Mohit Sharma 22 Mar 21 3.94 Yr. Bhupesh Bameta 6 Aug 20 4.57 Yr. Data below for Aditya Birla Sun Life Dynamic Bond Fund as on 28 Feb 25

Asset Allocation

Asset Class Value Cash 2.72% Debt 97% Other 0.28% Debt Sector Allocation

Sector Value Government 65.45% Corporate 31.54% Cash Equivalent 2.72% Credit Quality

Rating Value A 2.48% AA 7.71% AAA 89.82% Top Securities Holdings / Portfolio

Name Holding Value Quantity 7.23% Government Of India (15/04/2039)

Sovereign Bonds | -20% ₹347 Cr 33,577,900 7.18% Govt Stock 2037

Sovereign Bonds | -16% ₹277 Cr 27,000,000 7.1% Govt Stock 2034

Sovereign Bonds | -10% ₹170 Cr 16,590,200 Power Finance Corporation Limited

Debentures | -7% ₹124 Cr 12,500 7.34% Govt Stock 2064

Sovereign Bonds | -7% ₹124 Cr 11,914,000 Cholamandalam Investment And Finance Company Limited

Debentures | -5% ₹80 Cr 8,000 Bharti Telecom Limited

Debentures | -4% ₹76 Cr 7,500 State Bank Of India

Debentures | -4% ₹74 Cr 75 7.25% Govt Stock 2063

Sovereign Bonds | -3% ₹51 Cr 5,000,000 LIC Housing Finance Limited

Debentures | -3% ₹50 Cr 5,000 3. ICICI Prudential Constant Maturity Gilt Fund

CAGR/Annualized return of 8.9% since its launch. Ranked 6 in 10 Yr Govt Bond category. Return for 2024 was 9.3% , 2023 was 7.7% and 2022 was 1.2% . ICICI Prudential Constant Maturity Gilt Fund

Growth Launch Date 12 Sep 14 NAV (17 Apr 25) ₹24.5915 ↑ 0.03 (0.14 %) Net Assets (Cr) ₹2,534 on 15 Mar 25 Category Debt - 10 Yr Govt Bond AMC ICICI Prudential Asset Management Company Limited Rating ☆☆☆ Risk Moderate Expense Ratio 0.39 Sharpe Ratio 0.75 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-7 Days (0.25%),7 Days and above(NIL) Yield to Maturity 6.92% Effective Maturity 9 Years 8 Months 1 Day Modified Duration 6 Years 9 Months 4 Days Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,799 31 Mar 22 ₹11,205 31 Mar 23 ₹11,591 31 Mar 24 ₹12,568 31 Mar 25 ₹13,796 Returns for ICICI Prudential Constant Maturity Gilt Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Apr 25 Duration Returns 1 Month 3.1% 3 Month 4.7% 6 Month 6.1% 1 Year 12.5% 3 Year 8.6% 5 Year 7% 10 Year 15 Year Since launch 8.9% Historical performance (Yearly) on absolute basis

Year Returns 2023 9.3% 2022 7.7% 2021 1.2% 2020 2.8% 2019 13.6% 2018 12.8% 2017 9.7% 2016 2.4% 2015 16.2% 2014 6.9% Fund Manager information for ICICI Prudential Constant Maturity Gilt Fund

Name Since Tenure Manish Banthia 22 Jan 24 1.11 Yr. Raunak Surana 22 Jan 24 1.11 Yr. Data below for ICICI Prudential Constant Maturity Gilt Fund as on 15 Mar 25

Asset Allocation

Asset Class Value Cash 3.14% Debt 96.86% Debt Sector Allocation

Sector Value Government 96.86% Cash Equivalent 3.14% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity 7.1% Govt Stock 2034

Sovereign Bonds | -44% ₹1,121 Cr 109,556,400

↓ -62,500,000 6.64% Govt Stock 2035

Sovereign Bonds | -39% ₹988 Cr 100,000,000

↑ 70,000,000 7.18% Govt Stock 2037

Sovereign Bonds | -8% ₹200 Cr 19,500,000 6.19% Govt Stock 2034

Sovereign Bonds | -2% ₹48 Cr 5,000,000 6.92% Govt Stock 2039

Sovereign Bonds | -1% ₹35 Cr 3,500,000

↓ -2,500,000 7.23% Government Of India (15/04/2039)

Sovereign Bonds | -1% ₹31 Cr 3,000,000 6.67% Govt Stock 2035

Sovereign Bonds | -1% ₹25 Cr 2,500,000 6.79% Government Of India (07/10/2034)

Sovereign Bonds | -0% ₹6 Cr 549,300

↓ -3,000,000 7.18% Govt Stock 2033

Sovereign Bonds | -0% ₹1 Cr 72,600 Net Current Assets

Net Current Assets | -2% ₹56 Cr 4. SBI Magnum Constant Maturity Fund

CAGR/Annualized return of 7.9% since its launch. Ranked 1 in 10 Yr Govt Bond category. Return for 2024 was 9.1% , 2023 was 7.5% and 2022 was 1.3% . SBI Magnum Constant Maturity Fund

Growth Launch Date 30 Dec 00 NAV (17 Apr 25) ₹63.5461 ↑ 0.10 (0.15 %) Net Assets (Cr) ₹1,845 on 15 Mar 25 Category Debt - 10 Yr Govt Bond AMC SBI Funds Management Private Limited Rating ☆☆☆☆ Risk Moderately Low Expense Ratio 0.64 Sharpe Ratio 0.61 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 6.93% Effective Maturity 9 Years 10 Months 6 Days Modified Duration 6 Years 9 Months 25 Days Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,595 31 Mar 22 ₹10,971 31 Mar 23 ₹11,385 31 Mar 24 ₹12,324 31 Mar 25 ₹13,484 Returns for SBI Magnum Constant Maturity Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Apr 25 Duration Returns 1 Month 2.9% 3 Month 4.4% 6 Month 5.8% 1 Year 12% 3 Year 8.6% 5 Year 6.5% 10 Year 15 Year Since launch 7.9% Historical performance (Yearly) on absolute basis

Year Returns 2023 9.1% 2022 7.5% 2021 1.3% 2020 2.4% 2019 11.6% 2018 11.9% 2017 9.9% 2016 6.2% 2015 12.8% 2014 9.1% Fund Manager information for SBI Magnum Constant Maturity Fund

Name Since Tenure Rajeev Radhakrishnan 1 Nov 23 1.33 Yr. Tejas Soman 1 Dec 23 1.25 Yr. Data below for SBI Magnum Constant Maturity Fund as on 15 Mar 25

Asset Allocation

Asset Class Value Cash 3.09% Debt 96.91% Debt Sector Allocation

Sector Value Government 96.91% Cash Equivalent 3.09% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity 7.1% Govt Stock 2034

Sovereign Bonds | -72% ₹1,320 Cr 129,000,000 7.18% Govt Stock 2037

Sovereign Bonds | -25% ₹467 Cr 45,500,000 Net Receivable / Payable

CBLO | -2% ₹42 Cr Treps

CBLO/Reverse Repo | -1% ₹15 Cr 5. SBI Magnum Gilt Fund

CAGR/Annualized return of 8.1% since its launch. Ranked 3 in Government Bond category. Return for 2024 was 8.9% , 2023 was 7.6% and 2022 was 4.2% . SBI Magnum Gilt Fund

Growth Launch Date 30 Dec 00 NAV (17 Apr 25) ₹66.2646 ↑ 0.05 (0.07 %) Net Assets (Cr) ₹11,257 on 15 Mar 25 Category Debt - Government Bond AMC SBI Funds Management Private Limited Rating ☆☆☆☆ Risk Moderate Expense Ratio 0.94 Sharpe Ratio 0.1 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 7.11% Effective Maturity 23 Years 10 Months 28 Days Modified Duration 9 Years 11 Months 1 Day Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,724 31 Mar 22 ₹11,112 31 Mar 23 ₹11,744 31 Mar 24 ₹12,773 31 Mar 25 ₹13,915 Returns for SBI Magnum Gilt Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Apr 25 Duration Returns 1 Month 2.9% 3 Month 4.5% 6 Month 5% 1 Year 11.4% 3 Year 8.5% 5 Year 7.2% 10 Year 15 Year Since launch 8.1% Historical performance (Yearly) on absolute basis

Year Returns 2023 8.9% 2022 7.6% 2021 4.2% 2020 3% 2019 11.7% 2018 13.1% 2017 5.1% 2016 3.9% 2015 16.3% 2014 7.3% Fund Manager information for SBI Magnum Gilt Fund

Name Since Tenure Rajeev Radhakrishnan 1 Nov 23 1.33 Yr. Tejas Soman 1 Dec 23 1.25 Yr. Data below for SBI Magnum Gilt Fund as on 15 Mar 25

Asset Allocation

Asset Class Value Cash 10.5% Debt 89.5% Debt Sector Allocation

Sector Value Government 89.5% Cash Equivalent 10.5% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity 7.34% Govt Stock 2064

Sovereign Bonds | -37% ₹4,219 Cr 406,500,000

↓ -7,500,000 6.79% Government Of India (07/10/2034)

Sovereign Bonds | -36% ₹4,009 Cr 398,326,400

↑ 27,000,000 7.3% Govt Stock 2053

Sovereign Bonds | -10% ₹1,096 Cr 106,000,000

↓ -5,500,000 7.22% State Government Of Haryana 2038

Sovereign Bonds | -4% ₹402 Cr 40,000,000 7.13% State Government Of Karnataka 2041

Sovereign Bonds | -2% ₹249 Cr 25,048,600

↑ 4,500,000 7.16% State Government Of Madhya Pradesh 2037

Sovereign Bonds | -1% ₹100 Cr 10,000,000 Treps

CBLO/Reverse Repo | -5% ₹608 Cr Net Receivable / Payable

CBLO | -5% ₹574 Cr 8.83% Govt Stock 2041

Sovereign Bonds | -₹0 Cr 00

↓ -80,000,000 7.93% Govt Stock 2033

Sovereign Bonds | -₹0 Cr 00

↓ -6,000,000 6. ICICI Prudential Long Term Bond Fund

CAGR/Annualized return of 8.6% since its launch. Ranked 12 in Longterm Bond category. Return for 2024 was 10.1% , 2023 was 6.8% and 2022 was 1.3% . ICICI Prudential Long Term Bond Fund

Growth Launch Date 9 Jul 98 NAV (17 Apr 25) ₹89.9364 ↑ 0.07 (0.07 %) Net Assets (Cr) ₹1,216 on 15 Mar 25 Category Debt - Longterm Bond AMC ICICI Prudential Asset Management Company Limited Rating ☆☆☆☆ Risk Moderate Expense Ratio 1.97 Sharpe Ratio 0.5 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load NIL Yield to Maturity 7.25% Effective Maturity 20 Years 11 Months 5 Days Modified Duration 9 Years 18 Days Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,493 31 Mar 22 ₹10,688 31 Mar 23 ₹11,063 31 Mar 24 ₹12,017 31 Mar 25 ₹13,198 Returns for ICICI Prudential Long Term Bond Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Apr 25 Duration Returns 1 Month 2.7% 3 Month 4.4% 6 Month 5.7% 1 Year 11.8% 3 Year 8.5% 5 Year 6.1% 10 Year 15 Year Since launch 8.6% Historical performance (Yearly) on absolute basis

Year Returns 2023 10.1% 2022 6.8% 2021 1.3% 2020 0.4% 2019 11% 2018 12.1% 2017 6.8% 2016 4.1% 2015 15.7% 2014 5.1% Fund Manager information for ICICI Prudential Long Term Bond Fund

Name Since Tenure Manish Banthia 22 Jan 24 1.11 Yr. Raunak Surana 22 Jan 24 1.11 Yr. Data below for ICICI Prudential Long Term Bond Fund as on 15 Mar 25

Asset Allocation

Asset Class Value Cash 5.41% Debt 94.36% Other 0.23% Debt Sector Allocation

Sector Value Government 77.89% Corporate 16.47% Cash Equivalent 5.41% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity 7.34% Govt Stock 2064

Sovereign Bonds | -32% ₹391 Cr 37,701,500

↑ 2,500,000 7.18% Govt Stock 2037

Sovereign Bonds | -18% ₹222 Cr 21,603,830 6.92% Govt Stock 2039

Sovereign Bonds | -8% ₹101 Cr 10,063,500

↓ -8,000,000 7.23% Government Of India (15/04/2039)

Sovereign Bonds | -6% ₹72 Cr 7,000,000 The Great Eastern Shipping Company Limited

Debentures | -4% ₹53 Cr 536 HDFC Bank Limited

Debentures | -4% ₹51 Cr 5,000

↓ -2,500 LIC Housing Finance Limited

Debentures | -4% ₹50 Cr 500 7.12% Maharashtra SDL 2038

Sovereign Bonds | -4% ₹49 Cr 4,960,700

↑ 4,960,700 7.14% Maharashtra SDL 2039

Sovereign Bonds | -3% ₹40 Cr 4,000,000

↑ 4,000,000 7.09% Govt Stock 2054

Sovereign Bonds | -3% ₹35 Cr 3,500,000 7. ICICI Prudential Gilt Fund

CAGR/Annualized return of 9.5% since its launch. Ranked 5 in Government Bond category. Return for 2024 was 8.2% , 2023 was 8.3% and 2022 was 3.7% . ICICI Prudential Gilt Fund

Growth Launch Date 19 Aug 99 NAV (17 Apr 25) ₹102.241 ↑ 0.08 (0.08 %) Net Assets (Cr) ₹6,356 on 28 Feb 25 Category Debt - Government Bond AMC ICICI Prudential Asset Management Company Limited Rating ☆☆☆☆ Risk Moderate Expense Ratio 1.12 Sharpe Ratio 0.42 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load NIL Yield to Maturity 7.05% Effective Maturity 13 Years 4 Months 28 Days Modified Duration 5 Years 3 Months 22 Days Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,828 31 Mar 22 ₹11,265 31 Mar 23 ₹11,915 31 Mar 24 ₹12,953 31 Mar 25 ₹14,074 Returns for ICICI Prudential Gilt Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Apr 25 Duration Returns 1 Month 2.5% 3 Month 3.9% 6 Month 5.5% 1 Year 10.8% 3 Year 8.4% 5 Year 7.4% 10 Year 15 Year Since launch 9.5% Historical performance (Yearly) on absolute basis

Year Returns 2023 8.2% 2022 8.3% 2021 3.7% 2020 3.8% 2019 12.6% 2018 10.8% 2017 6.8% 2016 2.1% 2015 18.2% 2014 5.5% Fund Manager information for ICICI Prudential Gilt Fund

Name Since Tenure Manish Banthia 22 Jan 24 1.11 Yr. Raunak Surana 22 Jan 24 1.11 Yr. Data below for ICICI Prudential Gilt Fund as on 28 Feb 25

Asset Allocation

Asset Class Value Cash 9.99% Debt 90.01% Debt Sector Allocation

Sector Value Government 90.01% Cash Equivalent 9.99% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity 7.1% Govt Stock 2034

Sovereign Bonds | -33% ₹2,109 Cr 206,066,000

↓ -30,000,000 7.34% Govt Stock 2064

Sovereign Bonds | -21% ₹1,360 Cr 131,038,200

↑ 25,000,000 7.93% Govt Stock 2033

Sovereign Bonds | -15% ₹968 Cr 94,096,700 7.3% Govt Stock 2028

Sovereign Bonds | -7% ₹427 Cr 42,500,000 7.12% Maharashtra SDL 2038

Sovereign Bonds | -3% ₹214 Cr 21,496,400

↑ 21,496,400 91 Days Tbill Red 24-04-2025

Sovereign Bonds | -3% ₹189 Cr 19,000,000 7.14% Maharashtra SDL 2039

Sovereign Bonds | -3% ₹180 Cr 18,000,000

↑ 18,000,000 91 DTB 17042025

Sovereign Bonds | -3% ₹174 Cr 17,500,000

↓ -10,000,000 7.09% Govt Stock 2054

Sovereign Bonds | -2% ₹151 Cr 15,000,000 7.18% Govt Stock 2033

Sovereign Bonds | -2% ₹109 Cr 10,567,890

↓ -262,500 8. DSP BlackRock Government Securities Fund

CAGR/Annualized return of 9.3% since its launch. Ranked 9 in Government Bond category. Return for 2024 was 10.1% , 2023 was 7.1% and 2022 was 2.7% . DSP BlackRock Government Securities Fund

Growth Launch Date 30 Sep 99 NAV (17 Apr 25) ₹96.0947 ↓ -0.01 (-0.01 %) Net Assets (Cr) ₹1,699 on 28 Feb 25 Category Debt - Government Bond AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆☆ Risk Moderate Expense Ratio 1.1 Sharpe Ratio 0 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 500 Exit Load 0-7 Days (0.1%),7 Days and above(NIL) Yield to Maturity 7.09% Effective Maturity 28 Years 11 Months 16 Days Modified Duration 11 Years 2 Months 12 Days Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,730 31 Mar 22 ₹11,166 31 Mar 23 ₹11,651 31 Mar 24 ₹12,744 31 Mar 25 ₹13,899 Returns for DSP BlackRock Government Securities Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Apr 25 Duration Returns 1 Month 2.8% 3 Month 4.3% 6 Month 4.5% 1 Year 11.6% 3 Year 8.2% 5 Year 7.1% 10 Year 15 Year Since launch 9.3% Historical performance (Yearly) on absolute basis

Year Returns 2023 10.1% 2022 7.1% 2021 2.7% 2020 3.1% 2019 13.1% 2018 12.5% 2017 7.4% 2016 1.4% 2015 15.3% 2014 6.2% Fund Manager information for DSP BlackRock Government Securities Fund

Name Since Tenure Sandeep Yadav 1 Aug 24 0.58 Yr. Shantanu Godambe 1 Jun 23 1.75 Yr. Data below for DSP BlackRock Government Securities Fund as on 28 Feb 25

Asset Allocation

Asset Class Value Cash 3.77% Debt 96.23% Debt Sector Allocation

Sector Value Government 96.23% Cash Equivalent 3.77% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity 7.34% Govt Stock 2064

Sovereign Bonds | -34% ₹555 Cr 52,000,000

↓ -3,500,000 7.3% Govt Stock 2053

Sovereign Bonds | -29% ₹473 Cr 45,000,000

↓ -3,000,000 7.09% Govt Stock 2054

Sovereign Bonds | -7% ₹112 Cr 11,000,000

↓ -4,000,000 7.14% Madhya Pradesh SDL 2043

Sovereign Bonds | -6% ₹103 Cr 10,000,000 7.26% Maharashtra SDL 2050

Sovereign Bonds | -6% ₹101 Cr 10,000,000 7.1% Govt Stock 2034

Sovereign Bonds | -5% ₹90 Cr 8,500,000

↑ 8,500,000 8.17% Govt Stock 2044

Sovereign Bonds | -4% ₹58 Cr 5,000,000 7.14% Maharashtra SDL 2039

Sovereign Bonds | -3% ₹50 Cr 5,000,000 7.85% MP Sdl 2032

Sovereign Bonds | -2% ₹27 Cr 2,500,000 7.22% Maharashtra SDL 2049

Sovereign Bonds | -1% ₹15 Cr 1,500,000

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.