Table of Contents

- എന്താണ് സ്ഥിര നിക്ഷേപം (FD)

- ഫിക്സഡ് ഡിപ്പോസിറ്റിലോ എഫ്ഡിയിലോ നിക്ഷേപിക്കുന്നതിന്റെ നേട്ടങ്ങൾ

- സ്ഥിര നിക്ഷേപത്തിന്റെ ദോഷങ്ങൾ

- ഫിക്സഡ് ഡിപ്പോസിറ്റിന് (എഫ്ഡി) ബദൽ

- പതിവുചോദ്യങ്ങൾ

- 1. ഫിക്സഡ് ഡിപ്പോസിറ്റുകളിൽ പണം സൂക്ഷിക്കുന്നത് എന്തുകൊണ്ട്?

- 2. എനിക്ക് എപ്പോഴാണ് ഒരു ഫിക്സഡ് ഡിപ്പോസിറ്റ് ഉപയോഗിച്ച് വായ്പ ലഭിക്കുക?

- 3. ഒരു FD മെച്യൂർ ആകാൻ ഞാൻ എന്തിന് കാത്തിരിക്കണം?

- 4. കാലാവധി പൂർത്തിയാകുന്നതിന് മുമ്പ് ഞാൻ ഒരു FD പിൻവലിച്ചാൽ എന്ത് സംഭവിക്കും?

- 5. സമയത്തിന് മുമ്പ് FD പിൻവലിക്കാൻ ഞാൻ പിഴ അടയ്ക്കേണ്ടി വരുമോ?

- 6. നിക്ഷേപകൻ മരിച്ചാൽ എന്ത് സംഭവിക്കും?

- 7. എനിക്ക് ഒന്നിലധികം FD-കൾ സജ്ജീകരിക്കാനാകുമോ?

- 8. ഞാൻ എന്റെ FD-കൾ വൈവിധ്യവത്കരിക്കേണ്ടതുണ്ടോ?

- 9. എപ്പോഴാണ് FD നികുതി ചുമത്തുന്നത്?

സ്ഥിര നിക്ഷേപം അല്ലെങ്കിൽ FD

സ്ഥിര നിക്ഷേപം എല്ലായ്പ്പോഴും ഏറ്റവും സാധാരണമായ മാർഗ്ഗങ്ങളിലൊന്നാണ്നിക്ഷേപിക്കുന്നു ഇന്ത്യയിൽ. അവർ എപ്പോഴും യാഥാസ്ഥിതികരുടെ ആദ്യ ചോയ്സ് ആയിരുന്നുനിക്ഷേപകൻ കാരണം അവ മിക്കവാറും അപകടസാധ്യതകളൊന്നും വഹിക്കുന്നില്ല. എന്നാൽ, അടുത്തിടെയുള്ള നോട്ട് അസാധുവാക്കൽ കാരണം, മിക്ക ബാങ്കുകളും സ്ഥിരനിക്ഷേപ പലിശ നിരക്ക് ഗണ്യമായി കുറച്ചു. ഇത് നിക്ഷേപകന്റെ വരുമാനത്തെ ബാധിക്കുകയും മറ്റ് നിക്ഷേപ മാർഗങ്ങൾ തേടാൻ അവനെ നിർബന്ധിക്കുകയും ചെയ്യുന്നു.

എന്താണ് സ്ഥിര നിക്ഷേപം (FD)

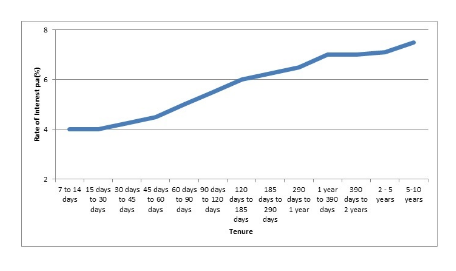

ഒരു നിശ്ചിത കാലാവധിക്കും ഓഫറിനുമായി ബാങ്കുകൾ നൽകുന്ന ഒരു തരം സാമ്പത്തിക ഉപകരണങ്ങളാണ് ഫിക്സഡ് ഡിപ്പോസിറ്റ്സ്ഥിര പലിശ നിരക്ക്. ദിFD പലിശ നിരക്കുകൾ നിക്ഷേപത്തിന്റെ കാലാവധിയെ ആശ്രയിച്ച് 4%-8% മുതൽ വ്യത്യാസപ്പെടുന്നു. കാലയളവ് ഉയർന്നതും പലിശനിരക്കും ഉയർന്നതാണെന്നും തിരിച്ചും കാണുന്നു. കൂടാതെ, നിക്ഷേപകൻ മുതിർന്ന പൗരനാണെങ്കിൽ, FD പലിശ നിരക്ക് പൊതുവെ ബാധകമാണ്0.25-0.5% സാധാരണ നിരക്കിനേക്കാൾ കൂടുതലാണ്.

ഫിക്സഡ് ഡിപ്പോസിറ്റിലോ എഫ്ഡിയിലോ നിക്ഷേപിക്കുന്നതിന്റെ നേട്ടങ്ങൾ

FD-യിൽ ഗ്യാരണ്ടീഡ് റിട്ടേൺസ്

ഒരു ഫിക്സഡ് ഡിപ്പോസിറ്റ് (എഫ്ഡി) സ്കീമിൽ നിക്ഷേപിക്കുന്നതിന്റെ ഏറ്റവും വലിയ നേട്ടം, അത് പരിഗണിക്കാതെ തന്നെ റിട്ടേൺ ഉറപ്പുനൽകുന്നു എന്നതാണ്വിപണി മെച്യൂരിറ്റി തീയതിയിലെ വ്യവസ്ഥ. എന്നാൽ മറ്റേതൊരു ക്രെഡിറ്റ് ഉപകരണത്തെയും പോലെ, ഒരു സ്ഥിര നിക്ഷേപത്തിന് പിന്നിലെ ക്രെഡിറ്റ്ബാങ്ക് അത് പുറപ്പെടുവിക്കുന്നു. കൂടാതെ, മറ്റൊരു പ്രധാന കാര്യം, ഒരു ബാങ്കിലെ ഓരോ നിക്ഷേപകനും പരമാവധി ഇൻഷ്വർ ചെയ്യപ്പെടുന്നു എന്നതാണ്1.00 രൂപ,000 (ഒരു ലക്ഷം രൂപ) നിക്ഷേപം വഴിഇൻഷുറൻസ് ക്രെഡിറ്റ് ഗ്യാരന്റി കോർപ്പറേഷനും (ഡിഐസിജിസി).

സേവിംഗ്സ് അക്കൗണ്ടുമായി താരതമ്യം ചെയ്യുമ്പോൾ FD പലിശ നിരക്ക് കൂടുതലാണ്

സ്ഥിര നിക്ഷേപങ്ങൾ ഏകദേശം 4-8% p.a പലിശ നിരക്ക് വാഗ്ദാനം ചെയ്യുന്നു. അതേസമയം,സേവിംഗ്സ് അക്കൗണ്ട് പ്രതിവർഷം ഏകദേശം 4% പലിശ നിരക്ക് മാത്രം ഓഫർ ചെയ്യുക. 4%-ന് മുകളിൽ വാഗ്ദാനം ചെയ്യുന്ന ബാങ്കുകൾക്ക് മിനിമം ബാലൻസ് ഏകദേശം 1 ലക്ഷം രൂപയോ അതിൽ കൂടുതലോ ആയിരിക്കണം. കൂടാതെ, സേവിംഗ്സ് അക്കൗണ്ടിൽ മിനിമം ബാലൻസ് സൂക്ഷിച്ചില്ലെങ്കിൽ, ബാങ്കിന് എല്ലാ മാസവും മെയിന്റനൻസ് ചാർജുകൾ ഈടാക്കാം.അക്കൗണ്ട് ബാലൻസ് നിശ്ചയിച്ചിട്ടുള്ള മിനിമം അക്കൗണ്ടിന് താഴെയാണ്. അതിനാൽ, ഫിക്സഡ് ഡിപ്പോസിറ്റുകളെ മികച്ച തിരഞ്ഞെടുപ്പാക്കി മാറ്റുക.

ഫിക്സഡ് ഡിപ്പോസിറ്റ് വായ്പയ്ക്കുള്ള സെക്യൂരിറ്റിയായി ഉപയോഗിക്കാം

പല ബാങ്കുകളും സ്ഥിരനിക്ഷേപങ്ങൾ വായ്പയ്ക്കെതിരായ സെക്യൂരിറ്റിയായി സ്വീകരിക്കുന്നു. അവർ പ്രിൻസിപ്പൽ തുക പരിഗണിക്കുകയും FD-യിൽ ഒരു ചാർജ് ഉണ്ടാക്കുകയും ചെയ്യുന്നു. റിയൽ എസ്റ്റേറ്റോ മറ്റ് ആസ്തികളോ ലോൺ സെക്യൂരിറ്റിയായി സൂക്ഷിക്കുന്നതുമായി താരതമ്യപ്പെടുത്തുമ്പോൾ ഇതൊരു വേഗത്തിലുള്ള പ്രക്രിയയാണ്.

കാലാവധിയും റിട്ടേണുകളും തിരഞ്ഞെടുക്കാനുള്ള ഫ്ലെക്സിബിലിറ്റി

സ്ഥിര നിക്ഷേപം നിക്ഷേപത്തിന്റെ കാലാവധി തിരഞ്ഞെടുക്കാനുള്ള സൗകര്യം നൽകുന്നു. നിക്ഷേപസമയത്ത് നിങ്ങൾക്ക് തീരുമാനിക്കാം, അതിന്റെ കാലാവധി എന്തായിരിക്കണം. നിക്ഷേപകന് തന്റെ റിട്ടേണുകളുടെ ആവൃത്തിയും തീരുമാനിക്കാം. റിട്ടേണുകൾ പ്രതിമാസമോ ത്രൈമാസമോ വാർഷികമോ ലഭിക്കും.

Talk to our investment specialist

സ്ഥിര നിക്ഷേപത്തിന്റെ ദോഷങ്ങൾ

FD റിട്ടേണുകൾ നികുതി വിധേയമാണ്

ഒരു ഫിക്സഡ് ഡിപ്പോസിറ്റിൽ നിക്ഷേപിക്കുന്നതിലെ ഏറ്റവും വലിയ പോരായ്മകളിലൊന്ന്, ലഭിക്കുന്ന എഫ്ഡി പലിശയ്ക്ക് പൂർണ്ണമായും നികുതി ബാധകമാണ് എന്നതാണ്. FD പലിശ നിരക്ക് കഴിഞ്ഞാൽ10,000 രൂപ, കുറയ്ക്കാൻ ബാങ്കുകൾക്ക് അധികാരമുണ്ട്TDS @ 10% p.a. മൊത്തം പലിശ നിക്ഷേപകന്റെ മൊത്തത്തിൽ ഉൾപ്പെടുന്നുവരുമാനം തുടർന്ന് വ്യക്തിഗത സ്ലാബ് നിരക്ക് അനുസരിച്ച് നികുതി ചുമത്തുന്നു.

എഫ്ഡിയിൽ എക്സിറ്റ് ലോഡ് ബാധകമാണ്

എഫ്ഡികളിൽ നിക്ഷേപിക്കുന്നതിന്റെ മറ്റൊരു പ്രധാന പോരായ്മ എക്സിറ്റ് ലോഡാണ്. എഫ്ഡി അകാലത്തിൽ പിൻവലിക്കുമ്പോൾ ഈടാക്കുന്ന പിഴയാണ് എക്സിറ്റ് ലോഡ്. സ്ഥിരനിക്ഷേപങ്ങൾ പ്രതികൂലമാക്കുന്നതിൽ നിക്ഷേപകന് വിലയേറിയ പലിശ നഷ്ടപ്പെടുന്നുദ്രവ്യത.

പണപ്പെരുപ്പ പ്രതിരോധമല്ല

പണപ്പെരുപ്പം കറൻസിയുടെ മൂല്യം കുറയുന്നതിനെതിരെ സംരക്ഷണം നൽകുന്നവയാണ് ഹെഡ്ജിംഗ് ഉപകരണങ്ങൾ. ഫിക്സഡ് ഡിപ്പോസിറ്റ് ഒരു നാണയപ്പെരുപ്പ സംരക്ഷണമായി പ്രവർത്തിക്കുന്നില്ല, അതിനാൽ നിക്ഷേപകരുടെ വരുമാനം കവർന്നെടുക്കുന്നു.

സ്ഥിര നിക്ഷേപത്തിന് (FD) പകരമുള്ളത്

FD പലിശ നിരക്കുകൾ കുത്തനെ വെട്ടിക്കുറച്ചതിനാൽ, നിക്ഷേപകർ അവരുടെ പണത്തിന് കൂടുതൽ മൂല്യം നൽകുന്ന മറ്റ് ഓപ്ഷനുകൾ നോക്കണം.

വാണിജ്യ പേപ്പർ (CP)

വൻകിട കോർപ്പറേഷനുകളും ധനകാര്യ സ്ഥാപനങ്ങളും അവരുടെ ഹ്രസ്വകാല ബാധ്യതകൾ നിറവേറ്റുന്നതിനായി സിപികൾ നൽകുന്നു. അവ സുരക്ഷിതമല്ലാത്തതും വിലക്കിഴിവിൽ വിൽക്കുന്നതുമായ പ്രോമിസറി നോട്ടുകൾ എന്ന് വിളിക്കുന്നുമുഖവില. അവരുടെ മെച്യൂരിറ്റി കാലയളവ് 7 ദിവസം മുതൽ 1 വർഷം വരെയാകാം.

ട്രഷറി ബില്ലുകൾ (ടി-ബില്ലുകൾ)

ഒരു രാജ്യത്തിന്റെ സെൻട്രൽ ബാങ്ക് നൽകുന്ന ഹ്രസ്വകാല സാമ്പത്തിക ഉപകരണങ്ങളാണ് ടി-ബില്ലുകൾ. വരുമാനം അത്ര ഉയർന്നതല്ലെങ്കിലും, വിപണി അപകടസാധ്യതകളൊന്നും വഹിക്കാത്തതിനാൽ നിക്ഷേപത്തിന്റെ ഏറ്റവും സുരക്ഷിതമായ രൂപങ്ങളിലൊന്നാണിത്. ടി-ബില്ലുകളുടെ മെച്യൂരിറ്റി കാലയളവുകൾ 3-മാസം, 6-മാസം, 1 വർഷം എന്നിങ്ങനെ വ്യത്യാസപ്പെടാം.

നിക്ഷേപങ്ങളുടെ സർട്ടിഫിക്കറ്റ് (സിഡി)

ബാങ്കുകളും ധനകാര്യ സ്ഥാപനങ്ങളും വാഗ്ദാനം ചെയ്യുന്ന ടേം ഡെപ്പോസിറ്റുകളാണ് സിഡികൾ. ഇത് ഒരു സേവിംഗ്സ് സർട്ടിഫിക്കറ്റാണ്സ്ഥിര പലിശ നിരക്ക് ഒരു നിശ്ചിത മെച്യൂരിറ്റി കാലയളവും. സിഡിയും ഫിക്സഡ് ഡിപ്പോസിറ്റും തമ്മിലുള്ള ഒരേയൊരു വ്യത്യാസം, സിഡികൾ മെച്യൂരിറ്റി തീയതി വരെ പിൻവലിക്കാൻ കഴിയില്ല, അങ്ങനെ ഫണ്ടുകൾ പൂർണ്ണമായും തടയുന്നു.

ലിക്വിഡ് ഫണ്ടുകൾ / അൾട്രാ ഷോർട്ട് ബോണ്ട് ഫണ്ടുകൾ

നിക്ഷേപകർക്കും നിക്ഷേപിക്കാംലിക്വിഡ് ഫണ്ടുകൾ ഫിക്സഡ് ഡിപ്പോസിറ്റുകളുടേതിന് സമാനമായ റിട്ടേണുകൾ വാഗ്ദാനം ചെയ്യുകയും അതേ സമയം പണലഭ്യത നൽകുകയും പിഴയില്ലാതെ പിൻവലിക്കുകയും ചെയ്യും. കൂടാതെ, ദീർഘകാലത്തേക്ക് (> 3 വർഷം) പിടിച്ചാൽ അവ ദീർഘകാലത്തേക്ക് ആകർഷിക്കുംമൂലധനം നികുതിക്ക് പകരം നാമമാത്രമായ നിരക്കിലുള്ള നേട്ടങ്ങൾ അവരെ നികുതി കാര്യക്ഷമമാക്കുന്നു.

ചിലമികച്ച ലിക്വിഡ് ഫണ്ടുകൾ & യീൽഡ് ടു മെച്യൂരിറ്റി അടിസ്ഥാനമാക്കി നിക്ഷേപിക്കാനുള്ള അൾട്രാ ഷോർട്ട് ബോണ്ട് ഫണ്ടുകൾ (ytm) & 2 വർഷത്തിൽ താഴെയുള്ള ഫലപ്രാപ്തി.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Savings Fund Growth ₹540.322

↑ 0.27 ₹14,988 2.2 4.1 7.9 7 7.9 7.84% 5M 19D 7M 20D ICICI Prudential Ultra Short Term Fund Growth ₹27.3166

↑ 0.01 ₹13,017 2.1 3.8 7.5 6.8 7.5 7.74% 5M 1D 7M 6D Nippon India Ultra Short Duration Fund Growth ₹3,975.57

↑ 0.60 ₹7,545 2 3.7 7.3 6.6 7.2 7.73% 5M 4D 7M 1D DSP BlackRock Money Manager Fund Growth ₹3,363.38

↑ 0.79 ₹2,902 2.2 3.8 7.3 6.4 6.9 7.64% 5M 8D 5M 23D Kotak Savings Fund Growth ₹42.3103

↑ 0.01 ₹12,726 2.1 3.7 7.3 6.6 7.2 7.63% 5M 23D 6M 7D UTI Ultra Short Term Fund Growth ₹4,184.36

↑ 0.94 ₹3,385 2 3.7 7.3 6.5 7.2 7.58% 4M 14D 4M 22D Principal Ultra Short Term Fund Growth ₹2,654.82

↑ 0.68 ₹2,005 1.9 3.4 6.6 5.9 6.4 7.54% 6M 7D 6M 15D SBI Magnum Ultra Short Duration Fund Growth ₹5,895.05

↑ 1.29 ₹11,987 2.1 3.8 7.5 6.7 7.4 7.53% 5M 5D 8M 8D Invesco India Ultra Short Term Fund Growth ₹2,661.8

↑ 0.47 ₹1,337 2.1 3.8 7.4 6.6 7.5 7.5% 5M 13D 5M 29D BOI AXA Ultra Short Duration Fund Growth ₹3,122.29

↑ 0.75 ₹157 2 3.5 6.9 6.2 6.7 7.46% 5M 19D 5M 23D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

ഫിക്സഡ് ഡിപ്പോസിറ്റുകൾക്കുള്ള മറ്റ് ബദലുകൾമ്യൂച്വൽ ഫണ്ടുകൾ അഥവാമണി മാർക്കറ്റ് ഫണ്ടുകൾ. മ്യൂച്വൽ ഫണ്ടുകളുമായി ഫിക്സഡ് ഡിപ്പോസിറ്റുകളെ താരതമ്യം ചെയ്യുമ്പോൾ, പിന്നീടുള്ള വരുമാനം റിസ്കിലെ ചില വ്യത്യാസങ്ങളുമായി താരതമ്യപ്പെടുത്താവുന്നതാണ് അല്ലെങ്കിൽ അൽപ്പം കൂടുതലാണ്.ഘടകം.

ഫിക്സഡ് ഡിപ്പോസിറ്റ് വരുമാനം കുറയ്ക്കുന്നതിനാൽ, നിങ്ങളുടെ വരുമാനം ഒപ്റ്റിമൈസ് ചെയ്യുന്നതിന് മറ്റ് നിക്ഷേപ ഓപ്ഷനുകൾ ഗൗരവമായി പരിഗണിക്കേണ്ട സമയമാണിത്. അതിനാൽ, വിവേകത്തോടെ തിരഞ്ഞെടുക്കുകസമർത്ഥമായി നിക്ഷേപിക്കുക ഇന്ന്!

പതിവുചോദ്യങ്ങൾ

1. ഫിക്സഡ് ഡിപ്പോസിറ്റുകളിൽ പണം സൂക്ഷിക്കുന്നത് എന്തുകൊണ്ട്?

എ- ഫിക്സഡ് ഡിപ്പോസിറ്റുകൾ ഒരു ഗ്യാരണ്ടീഡ് റിട്ടേൺ വാഗ്ദാനം ചെയ്യുന്നു, അത് സുരക്ഷാ വലകളായി പ്രവർത്തിക്കുന്നു. നിങ്ങളുടെ നിക്ഷേപങ്ങളിൽ പ്രതിവർഷം 4% മുതൽ 8% വരെ വരുമാനം നിങ്ങൾക്ക് ഉറപ്പുനൽകാൻ കഴിയും, അതിനാലാണ് നിങ്ങൾ സ്ഥിരനിക്ഷേപങ്ങളിൽ പണം സൂക്ഷിക്കേണ്ടത്.

2. എനിക്ക് എപ്പോഴാണ് ഒരു ഫിക്സഡ് ഡിപ്പോസിറ്റ് ഉപയോഗിച്ച് വായ്പ ലഭിക്കുക?

എ- വായ്പ ലഭിക്കുന്നതിന് നിങ്ങൾക്ക് ഒരു സെക്യൂരിറ്റിയായി FD ഉപയോഗിക്കാം. സാധാരണയായി, ലോൺ തുക നിങ്ങൾ സെക്യൂരിറ്റിയായി ഉപയോഗിക്കുന്ന സ്ഥിരനിക്ഷേപ തുകയെ ആശ്രയിച്ചിരിക്കും.

3. ഒരു FD മെച്യൂർ ആകാൻ ഞാൻ എന്തിന് കാത്തിരിക്കണം?

എ- കാലാവധി പൂർത്തിയാകുമ്പോൾ പിൻവലിക്കൽ നിങ്ങളുടെ നിക്ഷേപത്തിന് പരമാവധി പലിശ നൽകും. മാത്രമല്ല, കാലാവധി പൂർത്തിയാകുമ്പോൾ പിൻവലിച്ചാൽ എക്സിറ്റ് ലോഡിന് നിരക്ക് ഈടാക്കില്ല.

4. കാലാവധി പൂർത്തിയാകുന്നതിന് മുമ്പ് ഞാൻ ഒരു FD പിൻവലിച്ചാൽ എന്ത് സംഭവിക്കും?

എ- കാലാവധി പൂർത്തിയാകുന്നതിന് മുമ്പ് നിങ്ങൾ ഒരു FD പിൻവലിക്കുകയാണെങ്കിൽ, നിങ്ങളിൽ നിന്ന് ഒരു എക്സിറ്റ് ലോഡോ പിഴയോ ഈടാക്കും. കൂടാതെ, നിങ്ങൾക്ക് പരമാവധി പലിശ നിരക്കുകളുടെ ആനുകൂല്യം നഷ്ടപ്പെടും. നേരത്തെയുള്ള എക്സിറ്റ്, പരിമിതമായ പലിശ മാത്രമേ ലഭിക്കൂ.

5. സമയത്തിന് മുമ്പ് FD പിൻവലിക്കാൻ ഞാൻ പിഴ അടയ്ക്കേണ്ടി വരുമോ?

എ- അതെ, മിക്ക കേസുകളിലും, കാലാവധി പൂർത്തിയാകുന്നതിന് മുമ്പ് നിങ്ങൾ ഒരു FD പിൻവലിക്കുകയാണെങ്കിൽ പിഴ ഈടാക്കും, എന്നിരുന്നാലും ഇത് FD തുകയെ ആശ്രയിച്ചിരിക്കുന്നു. 0.50 ശതമാനമാണ് പിഴ.

6. നിക്ഷേപകൻ മരിച്ചാൽ എന്ത് സംഭവിക്കും?

എ- നിക്ഷേപകൻ മരണപ്പെടുകയാണെങ്കിൽ, ജോയിന്റ് ഹോൾഡർക്ക് സ്വയമേവ FD ക്ലെയിം ചെയ്യാൻ കഴിയും. ജോയിന്റ് ഹോൾഡർ ഇല്ലെങ്കിൽ, അത് നോമിനി ക്ലെയിം ചെയ്യണം.

7. എനിക്ക് ഒന്നിലധികം FD-കൾ സജ്ജീകരിക്കാനാകുമോ?

എ- അതെ, നിങ്ങൾക്ക് ഒരേ ബാങ്കിലോ വ്യത്യസ്ത ബാങ്കുകളിലോ ഒന്നിലധികം സ്ഥിര നിക്ഷേപങ്ങൾ സജ്ജീകരിക്കാം.

8. ഞാൻ എന്റെ FD-കൾ വൈവിധ്യവത്കരിക്കേണ്ടതുണ്ടോ?

എ- അതെ, നിങ്ങളുടെ സ്ഥിരനിക്ഷേപങ്ങൾ വൈവിധ്യവത്കരിക്കണം. വിവിധ ബാങ്കുകളുടെ എഫ്ഡിയിൽ നിക്ഷേപിക്കുന്നതോ ആർബിഐ സേവിംഗ്സ് വാങ്ങുന്നതോ നിങ്ങൾക്ക് പരിഗണിക്കാവുന്നതാണ്ബോണ്ടുകൾ അല്ലെങ്കിൽ മറ്റ് ടേം ഡെപ്പോസിറ്റ് സ്കീമുകൾ. ഇത് നിങ്ങളുടെ നിക്ഷേപ പോർട്ട്ഫോളിയോയെ വൈവിധ്യവത്കരിക്കും.

9. എപ്പോഴാണ് FD നികുതി ചുമത്തുന്നത്?

എ- നിങ്ങളുടെ FD-യിൽ നിന്ന് ലഭിക്കുന്ന പലിശ രൂപയ്ക്ക് മുകളിലാണെങ്കിൽ. 10,000, അപ്പോൾ അത് നികുതി വിധേയമാണ്. നിങ്ങളുടെ FD-യിൽ ബാങ്ക് 10% TDS കുറയ്ക്കും. മാത്രമല്ല, നിങ്ങൾ ഉയർന്ന വരുമാന ഗ്രൂപ്പിന് കീഴിലാണെങ്കിൽ, നിങ്ങൾ 10% അധിക നികുതി നൽകേണ്ടിവരും.

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.

You Might Also Like