Table of Contents

- 2022 भारतात गुंतवणूक करण्यासाठी सर्वोत्तम ETF

- टॉप आणि बेस्ट इंडेक्स ETFS 2022

- २०२२ मध्ये भारतातील टॉप आणि सर्वोत्तम गोल्ड ईटीएफ

- टॉप आणि बेस्ट सेक्टर ETFs 2022

- टॉप आणि सर्वोत्कृष्ट बाँड ईटीएफ 2022

- टॉप आणि बेस्ट ग्लोबल इंडेक्स ETFs 2022

- टॉप आणि सर्वोत्तम चलन ETFs 2022

- भारतातील सर्वोत्तम ईटीएफ कसे निवडावे

- एक्स्चेंज ट्रेडेड फंडात गुंतवणूक करण्याचे फायदे

- ईटीएफ महत्त्वाचे का?

- वारंवार विचारले जाणारे प्रश्न

- 1. ईटीएफचे विविध प्रकार कोणते आहेत?

- 2. ईटीएफ महत्त्वाचे का आहे?

- 3. तुम्ही कोणत्या ETF मध्ये गुंतवणूक करावी?

- 5. ईटीएफमध्ये गुंतवणूक करण्यासाठी मला नोंदणीकृत एजंटशी संपर्क साधण्याची गरज आहे का?

- 6. गोल्ड ईटीएफ चांगली गुंतवणूक आहे का?

- 7. ETF मध्ये पुरेशी तरलता आहे का?

- 8. ETF आणि म्युच्युअल फंड मधील मुख्य फरक काय आहे?

- 9. ईटीएफ कर कार्यक्षम आहे का?

भारतातील सर्वोत्कृष्ट ETF- सर्वोत्तम कामगिरी करणार्या ETF 2022 मध्ये गुंतवणूक करा

च्या परिचयानंतरम्युच्युअल फंड, एक्सचेंज ट्रेडेड फंड (ETFs) भारतातील गुंतवणूकदारांमध्ये सर्वात नाविन्यपूर्ण आणि लोकप्रिय सिक्युरिटीज बनले आहेत.

ETF साधनांनी गुंतवणूकदारांमध्ये एक मौल्यवान जागा निर्माण केली आहे ज्यांना त्यांच्या पोर्टफोलिओचे विश्लेषण आणि स्टॉक निवडण्याच्या व्यापारातील युक्ती पार पाडण्यात अडचणी येतात. महत्त्वाचे म्हणजे, ETF च्या कमी किमतीमुळे आणि परताव्याच्या ट्रॅक रेकॉर्डमुळे, त्यांनी मोठ्या प्रमाणात गुंतवणूकदारांचे लक्ष वेधून घेतले आहे!

अधिकाधिक गुंतवणूकदार एक्स्चेंज ट्रेडेड फंडांकडे संभाव्य गुंतवणुकीचा पर्याय म्हणून पाहतात, भारतात गुंतवणूक करण्यासाठी सर्वात वरचे आणि सर्वोत्तम ETF ओळखणे फायदेशीर आहे.

2022 भारतात गुंतवणूक करण्यासाठी सर्वोत्तम ETF

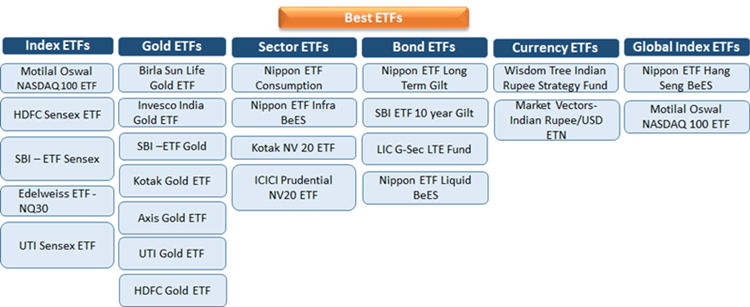

भारतातील एक्स्चेंज ट्रेडेड फंड हे सहा श्रेणींमध्ये विभागले जाऊ शकतात, ते आहेत - इंडेक्स ईटीएफ, गोल्ड ईटीएफ, सेक्टर ईटीएफ, बाँड ईटीएफ, करन्सी ईटीएफ आणि ग्लोबल इंडेक्स ईटीएफ.

टॉप आणि बेस्ट इंडेक्स ETFS 2022

| निधीचे नाव | 1M परतावा(%) | 3M परतावा(%) | 6M परतावा(%) | 1Y परतावा (% p.a.) | 2Y परतावा (% p.a.) | 3Y परतावा (% p.a.) | खर्चाचे प्रमाण (%) | AUM (CR) |

|---|---|---|---|---|---|---|---|---|

| मोतीलाल ओसवाल NASDAQ 100 ETF | -१.७१ | ६.०६ | ६.६१ | २७.२९ | 35.81 | ३८ | ०.५७ | ६०९९.७३ |

| एचडीएफसी सेन्सेक्स ईटीएफ | ३.६७ | ३.६७ | ०.२६ | १२.९७ | २५.३६ | २२.०६ | १९.७३ | ०.०५% |

| SBI - ETF सेन्सेक्स | ३.६७ | 0.25 | १२.९८ | २५.३५ | २२.०९ | १९.७५ | ०.०७% | ५९४९१.७३ |

| एडलवाईस ETF - NQ30 | ५.५२ | -७६.९२ | -74.49 | -71.79 | -40.47 | -28.09 | ०.९२ | ९ |

| UTI सेन्सेक्सएक्सचेंज ट्रेडेड फंड | ३.६७ | 0.25 | 13 | २५.३६ | 22.11 | १९.७७ | ०.०७ | १८५३१.०६ |

7 जानेवारी 2022 पर्यंत

२०२२ मध्ये भारतातील टॉप आणि सर्वोत्तम गोल्ड ईटीएफ

| निधीचे नाव | 1Y परतावा (% p.a.) | 3Y परतावा (% p.a.) | 5Y परतावा (% p.a.) | खर्चाचे प्रमाण (%) | AUM (CR) |

|---|---|---|---|---|---|

| आदित्य बिर्ला सन लाइफसोने ETF | -६.६७ | 13.36 | १०.६७ | ०.५८ | ३२९.४२ |

| इन्वेस्को इंडिया गोल्ड ईटीएफ | -6.84 | १४.४१ | १०.३७ | ०.५५ | ७७.७३ |

| SBI - ETF गोल्ड | - | - | -6.6 | 14.0 | १०.२ |

| गोल्ड बॉक्स ईटीएफ | - ६.८ | १३.५ | ९.७ | ०.५५ | 2,011.76 |

| Axis Gold ETF | -6.7 | १३.५ | ९.३ | ०.५३ | ५५१.४९ |

| UTI गोल्ड एक्सचेंज ट्रेडेड फंड | -7.4 | १३.० | ९.५ | १.१३ | ६१६.५० |

| एचडीएफसी गोल्ड एक्सचेंज ट्रेडेड फंड | -6.8 | १३.२ | ९.८ | ०.६० | 2,865.38 |

7 जानेवारी 2022 पर्यंत

टॉप आणि बेस्ट सेक्टर ETFs 2022

| निधीचे नाव | 1Y परतावा (% p.a.) | 3Y परतावा (% p.a.) | 5Y परतावा (% p.a.) | खर्चाचे प्रमाण (%) | AUM (CR) |

|---|---|---|---|---|---|

| निप्पॉन ईटीएफ वापर | २१.६ | १४.६ | १५.९ | 0.35 | २७.०८ |

| निप्पॉन ईटीएफ इन्फ्रा बीईएस | 35.3 | १७.९ | १३.३ | १.०८ | २९.५७ |

| कोटक NV 20 ETF | 35.5 | २३.६ | 22.0 | 0.14 | २७.८६ |

| ICICI प्रुडेंशियल NV20 ETF | २३.०९ | २०.९२ | १६.८१ | 0.12 | २५.७८ |

7 जानेवारी 2022 पर्यंत

टॉप आणि सर्वोत्कृष्ट बाँड ईटीएफ 2022

| निधीचे नाव | 1Y परतावा (% p.a.) | 3Y परतावा (% p.a.) | 5Y परतावा (% p.a.) | खर्चाचे प्रमाण (%) | AUM (CR) |

|---|---|---|---|---|---|

| निप्पॉन ईटीएफ दीर्घकालीन गिल्ट | १.० | ७.९ | ६.० | ०.१० | १४.८७ |

| SBI ETF 10Y वैध | ०.५ | ६.५ | ४.८ | 0.14 | २.५४ |

| lic mf सरकार | २.२ | ८.८ | ७.१ | ०.७६ | ७२.०५ |

| निप्पॉन ईटीएफ लिक्विड बीईएस | २.४ | २.९ | ३.८ | ०.६५ | ३,९८७.३९ |

7 जानेवारी 2022 पर्यंत

टॉप आणि बेस्ट ग्लोबल इंडेक्स ETFs 2022

| निधीचे नाव | 1Y परतावा (% p.a.) | 3Y परतावा (% p.a.) | 5Y परतावा (% p.a.) | खर्चाचे प्रमाण (%) | AUM (CR) |

|---|---|---|---|---|---|

| निप्पॉन ईटीएफ हँग सेंग बीईएस | -12.7 | १.२ | ४.८ | ०.८६ | ९३.८४ |

| मोतीलाल ओसवाल NASDAQ 100 ETF | २७.३ | ३८.० | २७.९ | ०.५७ | 6,099.73 |

7 जानेवारी 2022 पर्यंत

टॉप आणि सर्वोत्तम चलन ETFs 2022

| निधीचे नाव | 1Y परतावा* (%) | 3Y परतावा* (%) | 5Y परतावा* (%) | खर्चाचे प्रमाण (%) | AUM ($) |

|---|---|---|---|---|---|

| विस्डमट्री इंडियनकमाई निधी (EPI) | ४१.३५ | १६.८६ | १४.९८ | ०.८४ | $१,००१,५३२.२३ |

| बाजार वेक्टर- भारतीय रुपया/USDईटीएन | - | - | - | - ०.५५ | १.१७८ |

(*): सरासरी परतावा यावर आधारित आहेअंतर्निहित निर्देशांक परतावा

भारतातील सर्वोत्तम ईटीएफ कसे निवडावे

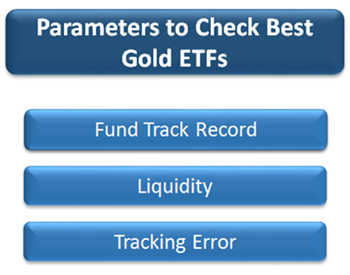

भारतातील सर्वोत्कृष्ट ETF मध्ये गुंतवणूक करण्यासाठी गुंतवणूकदारांनी फंडात पाहणे आवश्यक असलेले महत्त्वाचे पॅरामीटर्स खालीलप्रमाणे आहेत.

1. तरलता पहा

दतरलता ETF हे पॅरामीटर्सपैकी एक आहे जे तुमच्या गुंतवणुकीची नफा ठरवेल. पुरेशी तरलता प्रदान करणारा ETF शोधा. एक्स्चेंज ट्रेडेड फंडाच्या तरलतेमध्ये दोन घटक भूमिका बजावतात – ज्या शेअर्सचा मागोवा घेतला जात आहे त्यांची तरलता आणि फंडाची स्वतःची तरलता. ETF च्या तरलतेचे निरीक्षण करणे महत्वाचे आहे, गुंतवणूक केली जात असताना आणि ती फायदेशीर असू शकते, हे सुनिश्चित करणे महत्वाचे आहे की एखादी व्यक्ती त्यांना पाहिजे तेव्हा बाहेर पडण्यास सक्षम आहे. बाजारातील परिस्थितींमध्ये, तरलतेची चाचणी घेतली जाते तेव्हा घट होते. ईटीएफ अशा प्रकारे कार्य करतात की खरेदी आणि विक्रीसाठी बाजार निर्माते उपलब्ध आहेत, हे सुनिश्चित करतात की ईटीएफमध्ये नेहमीच तरलता उपलब्ध असते.

Talk to our investment specialist

2. खर्चाचे प्रमाण जाणून घ्या

ईटीएफचे खर्चाचे गुणोत्तर हे अनेकदा ठरवणारे असतेघटक तो येतो तेव्हागुंतवणूक सर्वोत्तम ETF मध्ये. फंडाच्या खर्चाचे प्रमाण हे फंड चालवण्याच्या खर्चाचे मोजमाप असते. खर्चाच्या गुणोत्तरामध्ये विविध परिचालन खर्चांचा समावेश असू शकतोव्यवस्थापन शुल्क, अनुपालन, वितरण शुल्क इ., आणि हे परिचालन खर्च ETF च्या मालमत्तेतून घेतले जातात, त्यामुळे गुंतवणूकदारांना मिळणारा परतावा कमी होतो. खर्चाचे प्रमाण जितके कमी असेल तितका ETF मध्ये गुंतवणुकीचा खर्च कमी असतो.

3. ट्रॅकिंग त्रुटी तपासा

ईटीएफमध्ये पाहण्याची पुढील गोष्ट म्हणजे ट्रॅकिंग त्रुटी. सोप्या शब्दात, ट्रॅकिंग एरर ही रक्कम आहे ज्याद्वारे फंडाचा परतावा, त्याच्याद्वारे दर्शविल्याप्रमाणेनाही (नेट अॅसेट व्हॅल्यू), वास्तविक इंडेक्स रिटर्नपेक्षा वेगळे आहे. बरं, भारतात, बहुतेक लोकप्रिय एक्स्चेंज ट्रेडेड फंड इंडेक्सचा पूर्णपणे मागोवा घेत नाहीत, त्याऐवजी, ते मालमत्तेचा काही भाग निर्देशांकात गुंतवतात, तर बाकीचा इतर आर्थिक साधनांमध्ये गुंतवणूक करण्यासाठी वापरला जातो. हे रिटर्न्स वाढवण्यासाठी केले जाते जेणेकरुन तुम्ही ज्या ETF मध्ये गुंतवणूक करता त्यामध्ये ट्रॅकिंग त्रुटी जास्त असल्याचे तुम्हाला आढळेल.

विहंगावलोकन म्हणून, कमी ट्रॅकिंग त्रुटी म्हणजे पोर्टफोलिओ त्याच्या बेंचमार्कचे बारकाईने अनुसरण करत आहे आणि उच्च ट्रॅकिंग त्रुटींचा अर्थ उलट आहे. अशा प्रकारे, ट्रॅकिंग त्रुटी जितकी कमी असेल तितकी इंडेक्स ईटीएफ चांगली.

एक्स्चेंज ट्रेडेड फंडात गुंतवणूक करण्याचे फायदे

काहीगुंतवणुकीचे फायदे सर्वोत्तम ईटीएफ किंवा एक्सचेंज ट्रेडेड फंडांमध्ये खालीलप्रमाणे आहेत-

a तरलता

एक्सचेंज ट्रेडेड फंड संपूर्ण ट्रेडिंग कालावधीत कधीही विकले आणि खरेदी केले जाऊ शकतात.

b कमी खर्च

म्युच्युअल फंडापेक्षा कमी खर्चाचे प्रमाण असल्यामुळे ईटीएफ परवडणारी गुंतवणूक करतात.

c कर फायदा

खुल्या बाजारात शेअर्सची खरेदी आणि विक्री एक्सचेंज ट्रेडेड फंडाच्या करावर परिणाम करत नाहीबंधन.यामुळेच एक्सचेंज ट्रेडेड फंड कर कार्यक्षम असतात.

d पारदर्शकता

ETF मध्ये उच्च पातळीची पारदर्शकता आहे कारण गुंतवणूक होल्डिंग्ज दररोज प्रकाशित केली जातात.

ई उद्भासन

एक्स्चेंज ट्रेडेड फंड विशिष्ट क्षेत्रांसाठी विविध प्रकारचे एक्सपोजर देतात.

ईटीएफ महत्त्वाचे का?

भारताची लोकसंख्या प्रचंड आहे. गेल्या काही वर्षांपासून व्यापार आणि गुंतवणूक वाढत आहे. उदयोन्मुख बाजारपेठ म्हणून गुंतवणुकीसाठी हे एक लोकप्रिय ठिकाण बनले आहे. ईटीएफ जवळपास एक दशकापासून गुंतवणूक समुदायाच्या आसपास आहेत. भारतात, ETF ची सुरुवात 2001 मध्ये झाली, निफ्टी BEes ही पहिली ETF आहे. मालमत्तेची रचना भारतीय स्टॉक एक्स्चेंजवर सूचीबद्ध असलेल्या सिक्युरिटीजच्या पूलचा मागोवा घेण्यासाठी केली गेली आहे. अंतर्निहित सिक्युरिटीजमध्ये म्युच्युअल फंडांचा समावेश असू शकतो,बंध, स्टॉक्स, इ. कालांतराने, अनेक गुंतवणूकदारांसाठी बाजारातील एक्स्पोजर घेण्यासाठी ईटीएफ हा एक सोपा आणि पसंतीचा मार्ग बनला आहे. यामुळे गुंतवणूकदारांना विविध देशांमधील संपूर्ण स्टॉक मार्केट आणि विशिष्ट क्षेत्रांमध्ये सहजतेने व्यापक एक्सपोजर मिळवण्याची शक्यता निर्माण झाली आहे.

रोहिणी हिरेमठ यांनी केले

रोहिणी हिरेमठ यांनी केले

रोहिणी हिरेमठ या Fincash.com वर कंटेंट हेड म्हणून काम करतात. आर्थिक ज्ञान सर्वसामान्यांपर्यंत सोप्या भाषेत पोहोचवण्याचा तिचा ध्यास आहे. तिला स्टार्ट-अप आणि विविध सामग्रीची मजबूत पार्श्वभूमी आहे. रोहिणी एक SEO तज्ञ, प्रशिक्षक आणि प्रेरक संघ प्रमुख देखील आहे!

आपण तिच्याशी येथे कनेक्ट करू शकताrohini.hiremath@fincash.com

वारंवार विचारले जाणारे प्रश्न

1. ईटीएफचे विविध प्रकार कोणते आहेत?

अ: गुंतवणूक करण्यासाठी विविध प्रकारचे ईटीएफ खालीलप्रमाणे आहेत:

- निर्देशांक ETF

- स्टॉक ईटीएफ

- बाँड ईटीएफ

- कमोडिटी ईटीएफ

- चलन ETF

- सक्रियपणे व्यवस्थापित ETF

- व्यस्त ETF

- लीव्हरेज्ड ETF

2. ईटीएफ महत्त्वाचे का आहे?

अ: ETF तुम्हाला तुमच्या गुंतवणुकीच्या पोर्टफोलिओमध्ये विविधता आणण्यास मदत करते आणि निष्क्रिय कमाईचे स्रोत वाढवतेउत्पन्न. याव्यतिरिक्त, त्यांच्याकडे कमी खर्चाचे प्रमाण आहे आणि चांगले परतावा देण्यासाठी ओळखले जाते. ईटीएफ निष्क्रीयपणे व्यवस्थापित केल्यामुळे तुम्हाला दररोज तुमच्या ईटीएफचा मागोवा घेण्याची काळजी करण्याची गरज नाही.

3. तुम्ही कोणत्या ETF मध्ये गुंतवणूक करावी?

अ: ईटीएफमध्ये गुंतवणूक करताना, तुम्ही प्रथम कोणत्या प्रकारची ईटीएफमध्ये गुंतवणूक करू इच्छिता ते तपासले पाहिजे. उदाहरणार्थ, खालील गोष्टी आहेत.इंडेक्स फंड - मोतीलाल ओसवाल NASDAQ 100 ETF, HDFC सेन्सेक्स ETF, आणि SBI सेन्सेक्स, Edelweiss ETF किंवा UTI ETF, इ. एक निवडण्यापूर्वी, तुम्ही मागील 3-वर्षांचे रिटर्न आणि NAV तपासले पाहिजेत. त्याचप्रमाणे, जर तुम्ही सेक्टर ETF मध्ये गुंतवणूक करण्याचा विचार करत असाल, तर तुम्ही Nippon ETF Consumption, Nippon ETF BeEs, Kortak NV 20ETF किंवा ICICI प्रुडेन्शियल ETF मधून निवडू शकता.

5. ईटीएफमध्ये गुंतवणूक करण्यासाठी मला नोंदणीकृत एजंटशी संपर्क साधण्याची गरज आहे का?

अ: होय, फक्त नोंदणीकृत एजंटच तुम्हाला ईटीएफमध्ये गुंतवणूक करण्यास मदत करू शकतात. शिवाय, ते तुम्हाला परतावा आणि प्रकारानुसार सर्वोत्तम कामगिरी करणाऱ्या ईटीएफबाबत सल्ला देऊ शकतात.

6. गोल्ड ईटीएफ चांगली गुंतवणूक आहे का?

अ: आपण करू शकतासोन्यात गुंतवणूक करा बिर्ला सन लाइफ गोल्ड, एसबीआय गोल्ड, अॅक्सिस गोल्ड, यूटीआय गोल्ड किंवा इन्वेस्को इंडिया गोल्ड सारख्या कंपन्यांद्वारे ऑफर केलेले ईटीएफ. सोन्याच्या किमती क्वचितच घसरत असल्याने गोल्ड ईटीएफ चांगले परतावा देतात. हे तुमच्या इतर गुंतवणुकीसाठी बफर म्हणून देखील काम करते आणि विरुद्ध बचाव म्हणून देखील कार्य करतेमहागाई.

7. ETF मध्ये पुरेशी तरलता आहे का?

अ: होय, ईटीएफमध्ये इतर गुंतवणुकीच्या तुलनेत चांगली तरलता असते. तुम्हाला पाहिजे तेव्हा तुम्ही बाजारातून बाहेर पडू शकता आणि संपूर्ण ट्रेडिंग कालावधीत तुम्ही कधीही ईटीएफचा व्यापार करू शकता.

8. ETF आणि म्युच्युअल फंड मधील मुख्य फरक काय आहे?

अ: ETF आणि म्युच्युअल फंडाचा प्राथमिक फरक असा आहे की ETF चे ट्रेडिंग तासांदरम्यान सक्रियपणे व्यवहार केले जाते. तथापि, नेट अॅसेट व्हॅल्यू संपल्यावर म्युच्युअल फंडाचा व्यवहार करता येतो. याचा अर्थ म्युच्युअल फंडाच्या तुलनेत ईटीएफमध्ये अधिक तरलता असते.

9. ईटीएफ कर कार्यक्षम आहे का?

अ: होय, ईटीएफ प्रामुख्याने कर-कार्यक्षम आहेत कारण तेथे नाहीतभांडवल नफा जेव्हा ईटीएफ खुल्या बाजारात विकला जातो, तेव्हा तो स्टॉकसारखा वागतो आणि तो एकाकडून विकला जातोगुंतवणूकदार कोणत्याही न करता दुसऱ्यालाभांडवली नफा प्रक्रियेद्वारे. त्यामुळे भांडवली नफा मिळवून देणार्या इतर गुंतवणुकीच्या तुलनेत ETF अधिक कर-कार्यक्षम असतात.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.

Excellent article about the state of affairs of the Indian ETF marketplace. Clear, concise, and thorough. But could have added more sectors, when they matter to many investors