+91-22-48913909

+91-22-48913909

Fincash »म्युच्युअल फंड »सर्वोत्तम सेवानिवृत्ती म्युच्युअल फंड

Table of Contents

सर्वोत्कृष्ट सेवानिवृत्ती म्युच्युअल फंड 2022 - 2023

निवृत्ती नियोजन आपल्या जीवनाचा एक आवश्यक भाग आहे. बरेच लोक त्यांच्या निवृत्तीचे नियोजन कमी वयात सुरू करत नाहीत, परंतु हे महत्त्वाचे आहे कारण सेवानिवृत्ती निधी तयार होण्यास जास्त वेळ लागतो. तद्वतच, एखाद्याने त्यांच्या निवृत्तीचे नियोजन त्यांच्या 20 वर्षापासूनच सुरू केले पाहिजे कारण यामुळे बचत करण्यासाठी पुरेसा वेळ मिळतो.

आणि तसेच, तुम्ही तुमचे पैसे जितके जास्त वेळ गुंतवून ठेवता तितके जास्त परतावे इक्विटीमध्ये असतीलबाजार. तर, एखादी व्यक्ती त्यांची सेवानिवृत्तीची उद्दिष्टे कशी साध्य करू शकतात हे समजून घेऊम्युच्युअल फंडात गुंतवणूक, सर्वोत्तम सेवानिवृत्तीसहम्युच्युअल फंड गुंतवणे.

Talk to our investment specialist

सेवानिवृत्ती नियोजनासाठी म्युच्युअल फंड का?

म्युच्युअल फंड हे नियोजनाचे एक स्मार्ट साधन मानले जाते,आर्थिक उद्दिष्टे जसे की निवृत्ती, मुलाचे शिक्षण, घर/कार खरेदी, जागतिक दौरा इ. म्युच्युअल फंड विशेषतः लोकांच्या विविध गुंतवणूक गरजा पूर्ण करण्यासाठी डिझाइन केलेले आहेत. गुंतवणूकदार विस्तीर्णमधून निधी निवडू शकतातश्रेणी म्युच्युअल फंड योजना जसे इक्विटी, कर्ज आणि हायब्रिड फंड. भारतीय सुरक्षा आणि विनिमय मंडळ (सेबी) ने अलीकडेच ‘सोल्यूशन ओरिएंटेड स्कीम्स’ नावाची एक वेगळी श्रेणी सुरू केली आहे ज्यामध्ये मुख्यतः सेवानिवृत्ती आणि मुलांची गुंतवणूक योजना समाविष्ट आहे.

SEBI ने या योजनांसाठी स्वतंत्र श्रेणी दिली आहे जेणेकरून गुंतवणूकदार त्यांच्या निवृत्तीचे नियोजन शिस्तबद्ध पद्धतीने करू शकतील. या सोल्युशन्स ओरिएंटेड सेवानिवृत्ती योजना 5 वर्षांच्या किंवा निवृत्तीपर्यंतच्या निश्चित कालावधीसह येतात. गुंतवणूकदारांना त्यांची सेवानिवृत्तीनंतरची गुंतवणूक उद्दिष्टे साध्य करण्यासाठी दीर्घ कालावधीसाठी गुंतवणूक ठेवण्याचा हा एक चांगला मार्ग आहे. या योजनेत गुंतवणूक करण्यास इच्छुक असलेले गुंतवणूकदार, तुम्ही विचारात घेऊ शकता अशा काही योजना येथे आहेतगुंतवणूक मध्ये

सर्वोत्कृष्ट सेवानिवृत्ती म्युच्युअल फंड- सोल्युशन ओरिएंटेड योजना

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. Tata Retirement Savings Fund-Moderate Growth ₹61.8383

↑ 0.24 ₹2,008 0.7 -2.4 11 14.1 17.9 19.5 Retirement Fund Tata Retirement Savings Fund - Progressive Growth ₹62.4219

↑ 0.35 ₹1,914 -0.3 -4.4 10 14.8 19.3 21.7 Retirement Fund Tata Retirement Savings Fund - Conservative Growth ₹31.0935

↑ 0.04 ₹172 2.1 1.2 8.1 8.1 8.7 9.9 Retirement Fund HDFC Retirement Savings Fund - Equity Plan Growth ₹48.98

↑ 0.20 ₹5,983 3.4 -2 9.9 18.8 29 18 Retirement Fund HDFC Retirement Savings Fund - Hybrid - Debt Plan Growth ₹21.33

↑ 0.01 ₹155 3 2.2 8.6 9.4 9.6 9.9 Retirement Fund Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

सर्वोत्कृष्ट सेवानिवृत्ती म्युच्युअल फंड- जोखीम भूक नुसार

ज्या गुंतवणूकदारांना इक्विटी, डेट किंवा गुंतवणूक करायची आहेसंतुलित निधी, नुसार या फंडांमध्ये गुंतवणूक करू शकतातजोखीम भूक.

आक्रमक गुंतवणूकदारांसाठी सर्वोत्तम सेवानिवृत्ती म्युच्युअल फंड

हे निधी आहेतइक्विटी फंड जे कंपन्यांच्या शेअर्समध्ये गुंतवणूक करतात. दीर्घकालीन गुंतवणुकीसाठी आणि म्युच्युअल फंडात उच्च-जोखीम घेण्यास तयार असलेल्यांसाठी इक्विटी फंड हा एक चांगला पर्याय मानला जातो. तद्वतच, 25-40 वर्षे वयोगटातील आणि किमान 10-15 वर्षे गुंतवणूक करण्यास इच्छुक असलेले गुंतवणूकदार या योजनांमध्ये गुंतवणूक करू शकतात.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. ICICI Prudential Banking and Financial Services Fund Growth ₹129.8

↓ -0.36 ₹9,008 11.6 5.2 18.5 16.8 24.3 11.6 Sectoral Motilal Oswal Multicap 35 Fund Growth ₹58.1072

↑ 0.96 ₹12,267 1.3 -5.2 16.8 21.5 22.7 45.7 Multi Cap Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹59.75

↓ -0.02 ₹3,248 14.2 6.1 15 17.4 25.3 8.7 Sectoral Sundaram Rural and Consumption Fund Growth ₹95.7364

↑ 0.91 ₹1,445 3.2 -3 15 18.9 22.6 20.1 Sectoral Mirae Asset India Equity Fund Growth ₹108.459

↑ 0.71 ₹37,778 4.4 -0.6 10.9 12.2 20.7 12.7 Multi Cap Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

मध्यम गुंतवणूकदारांसाठी सर्वोत्तम सेवानिवृत्ती म्युच्युअल फंड

हे फंड अशा गुंतवणूकदारांसाठी योग्य आहेत जे 41-50 वर्षे वयोगटातील आहेत आणि किमान 5-10 वर्षे अधिक गुंतवणूक करण्यास इच्छुक आहेत. हे हायब्रीड फंड आहेत, म्हणजे डेट आणि इक्विटी फंडांचे मिश्रण. ज्या गुंतवणूकदारांना इक्विटीद्वारे दीर्घकालीन परतावा मिळवायचा आहे त्यांच्यासाठी हा एक चांगला पर्याय आहे, तसेच नियमितउत्पन्न कर्ज रोख्यांद्वारे.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. Aditya Birla Sun Life Regular Savings Fund Growth ₹65.6325

↑ 0.15 ₹1,377 3.7 3.4 11 8.6 12.3 10.5 Hybrid Debt Principal Hybrid Equity Fund Growth ₹157.523

↑ 0.93 ₹5,619 3.7 -1.1 10.4 13 18.9 17.1 Hybrid Equity ICICI Prudential MIP 25 Growth ₹74.0662

↑ 0.15 ₹3,127 2.9 3.4 9.9 9.9 10.9 11.4 Hybrid Debt Aditya Birla Sun Life Equity Hybrid 95 Fund Growth ₹1,461.35

↑ 10.42 ₹7,193 2.4 -1.4 9.6 10.7 18.9 15.3 Hybrid Equity Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

कंझर्व्हेटिव्ह गुंतवणूकदारांसाठी सर्वोत्तम सेवानिवृत्ती म्युच्युअल फंड

५० वर्षांपेक्षा जास्त वय असलेले गुंतवणूकदार कंझर्व्हेटिव्ह स्कीममध्ये गुंतवणूक करण्यास प्राधान्य देतील, म्हणजेच कमी पातळीचा धोका असलेल्या फंडांमध्ये. ही कर्ज योजना आहेत जी स्थिर परतावा देतात.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. Aditya Birla Sun Life Corporate Bond Fund Growth ₹112.197

↑ 0.05 ₹24,570 3.4 5.2 10.1 7.6 7.2 8.5 Corporate Bond Aditya Birla Sun Life Savings Fund Growth ₹541.303

↑ 0.20 ₹13,294 2.2 4.1 8 7 6.3 7.9 Ultrashort Bond HDFC Corporate Bond Fund Growth ₹32.3302

↑ 0.02 ₹32,527 3.3 5 9.9 7.5 6.9 8.6 Corporate Bond PGIM India Short Maturity Fund Growth ₹39.3202

↓ 0.00 ₹28 1.2 3.1 6.1 4.2 4 Short term Bond PGIM India Low Duration Fund Growth ₹26.0337

↑ 0.01 ₹104 1.5 3.3 6.3 4.5 1.3 Low Duration Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

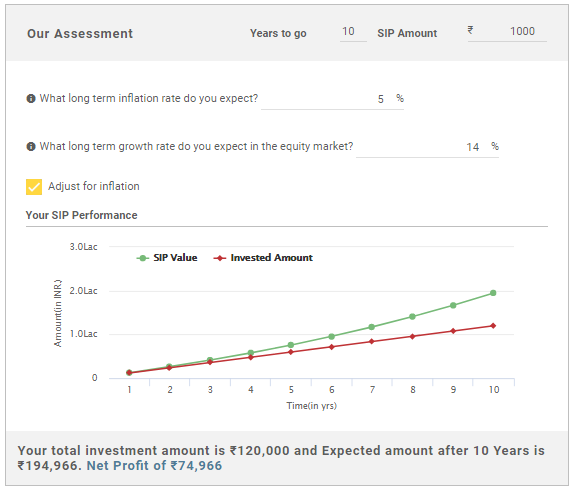

सेवानिवृत्ती नियोजनासाठी एसआयपी गुंतवणूक

एक पद्धतशीरगुंतवणूक योजना (SIP) तुमच्या आनंदी सेवानिवृत्ती जीवनाची गुरुकिल्ली असू शकते. आदर्शपणे, जेव्हा तुम्ही दीर्घ मुदतीसाठी गुंतवणूक करण्याची योजना आखता, तेव्हा SIP हा सर्वात कार्यक्षम मार्ग मानला जातो. एसआयपी ही संपत्ती निर्माण करण्याची प्रक्रिया आहे ज्यामध्ये नियमित कालावधीत म्हणजे मासिक/तिमाहीमध्ये थोड्या प्रमाणात पैसे गुंतवले जातात. आणि ही गुंतवणूक शेअर बाजारात गुंतवल्यास कालांतराने परतावा मिळतो. SIP सुरू करण्यासाठी आवश्यक असलेली रक्कम INR 500 इतकी कमी आहे, अशा प्रकारे SIP हे स्मार्ट गुंतवणुकीसाठी एक उत्तम साधन बनले आहे, जिथे एखादी व्यक्ती लहान वयापासूनच लहान रकमेची गुंतवणूक सुरू करू शकते.

SIP चे दोन प्रमुख फायदे आहेत-कंपाउंडिंगची शक्ती आणि रुपयाची सरासरी किंमत. रुपयाची सरासरी किंमत एखाद्या व्यक्तीला मालमत्ता खरेदीच्या खर्चाची सरासरी काढण्यास मदत करते. पद्धतशीर गुंतवणुकीत, युनिट्सची खरेदी दीर्घ कालावधीसाठी केली जाते आणि ती मासिक अंतराने (सामान्यतः) समान प्रमाणात पसरविली जाते. कालांतराने गुंतवणुकीचा प्रसार होत असल्याने, गुंतवणूक वेगवेगळ्या किंमतीच्या बिंदूंवर शेअर बाजारात केली जातेगुंतवणूकदार सरासरी खर्चाचा फायदा.

चक्रवाढ व्याजाच्या बाबतीत, व्याजाची रक्कम मुद्दलामध्ये जोडली जाते आणि व्याज नवीन मुद्दल (जुने मुद्दल अधिक नफा) वर मोजले जाते. ही प्रक्रिया प्रत्येक वेळी चालू राहते. SIP मधील म्युच्युअल फंड हप्त्यांमध्ये असल्याने, ते चक्रवाढ केले जातात, ज्यामुळे सुरुवातीला गुंतवलेल्या रकमेत अधिक भर पडते.

सेवानिवृत्ती म्युच्युअल फंडात ऑनलाइन गुंतवणूक कशी करावी?

Fincash.com वर आजीवन मोफत गुंतवणूक खाते उघडा.

तुमची नोंदणी आणि KYC प्रक्रिया पूर्ण करा

दस्तऐवज अपलोड करा (PAN, आधार इ.).आणि, तुम्ही गुंतवणूक करण्यास तयार आहात!

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.