Table of Contents

ਨਵੇਂ ਵਿੱਤੀ ਸਾਲ 22 - 23 ਵਿੱਚ ਟੈਕਸ ਯੋਜਨਾਬੰਦੀ ਲਈ ਸਮਾਰਟ ਸੁਝਾਅ

ਨਵਾਂ ਵਿੱਤੀ ਸਾਲ 22 - 23 ਪਹਿਲਾਂ ਹੀ 1 ਅਪ੍ਰੈਲ ਨੂੰ ਸ਼ੁਰੂ ਹੋ ਚੁੱਕਾ ਹੈ। ਇਸ ਨਵੇਂ ਵਿੱਤੀ ਸਾਲ ਦੀ ਸ਼ੁਰੂਆਤ ਤੁਹਾਡੇ ਲਈ ਸਭ ਤੋਂ ਵਧੀਆ ਸਮਾਂ ਹੈ।ਵਿੱਤੀ ਟੀਚੇ ਕ੍ਰਮ ਵਿੱਚ, ਇਹ ਤੁਹਾਡੇ ਨਿਵੇਸ਼ ਦੀ ਯੋਜਨਾ ਬਣਾ ਰਿਹਾ ਹੈ, ਤੁਹਾਡੇ ਪ੍ਰਾਪਤ ਕਰਨਾਬੀਮਾ, ਜਾਂ ਤੁਹਾਡੇ ਮਹੀਨਾਵਾਰ ਖਰਚਿਆਂ ਦਾ ਧਿਆਨ ਰੱਖਣਾ। ਸਾਰੀਆਂ ਭਾਵਨਾਵਾਂ ਵਿੱਚ, ਕਾਫ਼ੀਵਿੱਤੀ ਯੋਜਨਾਬੰਦੀ ਇੱਕ ਮਜ਼ਬੂਤ ਪੋਰਟਫੋਲੀਓ ਬਣਾਈ ਰੱਖਣ ਵਿੱਚ ਤੁਹਾਡੀ ਮਦਦ ਕਰਦਾ ਹੈ।

ਇਸ ਦੇ ਸਿਖਰ 'ਤੇ, ਦੁਨੀਆ ਵਿਚ ਵਾਪਰ ਰਹੀਆਂ ਅਚਾਨਕ ਸਥਿਤੀਆਂ ਨੂੰ ਧਿਆਨ ਵਿਚ ਰੱਖਦੇ ਹੋਏ, ਭਾਵੇਂ ਇਹ ਕਿਸੇ ਘਾਤਕ ਵਾਇਰਸ ਦਾ ਪ੍ਰਕੋਪ ਹੋਵੇ ਜਾਂ ਯੁੱਧ ਦੀ ਸ਼ੁਰੂਆਤ, ਐਮਰਜੈਂਸੀ ਲਈ ਤਿਆਰ ਰਹਿਣਾ ਹਮੇਸ਼ਾ ਫਾਇਦੇਮੰਦ ਹੁੰਦਾ ਹੈ। ਇਸ ਲਈ, ਜੇਕਰ ਤੁਸੀਂ ਵਿੱਤੀ ਯੋਜਨਾਬੰਦੀ ਨਾਲ ਸੰਘਰਸ਼ ਕਰ ਰਹੇ ਹੋ, ਤਾਂ ਇਹ ਪੋਸਟ ਤੁਹਾਡੇ ਲਈ ਹੈ। ਇਸ ਲੇਖ ਰਾਹੀਂ, ਆਓ ਸਿੱਖੀਏ ਕਿ ਇਸ ਨਵੇਂ ਵਿੱਤੀ ਸਾਲ ਵਿੱਚ ਟੈਕਸਾਂ ਨੂੰ ਕਿਵੇਂ ਕਾਬੂ ਵਿੱਚ ਰੱਖਣਾ ਹੈ।

ਅਪ੍ਰੈਲ ਵਿੱਚ ਆਪਣੀ ਸਮਾਰਟ ਪਲੈਨਿੰਗ ਸ਼ੁਰੂ ਕਰੋ

ਜਦੋਂ ਕਿ ਜ਼ਿਆਦਾਤਰ ਲੋਕ ਅੰਤ ਤੱਕ ਇੰਤਜ਼ਾਰ ਕਰਦੇ ਹਨ, ਮਾਹਰ ਸਿਫ਼ਾਰਿਸ਼ ਕਰਦੇ ਹਨ ਕਿ ਤੁਸੀਂ ਆਪਣੀ ਸ਼ੁਰੂਆਤ ਕਰੋਟੈਕਸ ਯੋਜਨਾਬੰਦੀ ਅਪ੍ਰੈਲ ਵਿੱਚ, ਵਿੱਤੀ ਸਾਲ ਦੇ ਪਹਿਲੇ ਮਹੀਨੇ ਤੋਂ। ਅਜਿਹਾ ਕਰਨ ਲਈ, ਤੁਸੀਂ ਆਪਣੇ ਨਾਲ ਮਿਲ ਕੇ ਕੰਮ ਕਰ ਸਕਦੇ ਹੋਵਿੱਤੀ ਸਲਾਹਕਾਰ ਬਿਨਾਂ ਕਿਸੇ ਦੇਰੀ ਦੇ ਯੋਜਨਾ ਬਣਾਉਣ ਅਤੇ ਲਾਗੂ ਕਰਨ ਲਈ।

ਨਾਲ ਹੀ, ਟੈਕਸ ਯੋਜਨਾਬੰਦੀ ਨੂੰ ਇੱਕ ਮਹੀਨਾਵਾਰ ਅਭਿਆਸ ਵਜੋਂ ਸ਼ਾਮਲ ਕੀਤਾ ਜਾਣਾ ਚਾਹੀਦਾ ਹੈ ਨਾ ਕਿ ਸਿਰਫ ਇੱਕ ਸਾਲ ਵਿੱਚ ਇੱਕ ਵਾਰ. ਜੇ ਤੁਸੀਂ ਇੱਕ ਤਨਖਾਹਦਾਰ ਵਿਅਕਤੀ ਹੋ, ਤਾਂ ਇਹ ਹੋਰ ਵੀ ਆਸਾਨ ਹੋ ਜਾਂਦਾ ਹੈ। ਤੁਸੀਂ ਕਰ ਸੱਕਦੇ ਹੋ:

- ਗੈਰ-ਟੈਕਸ ਅਤੇ ਟੈਕਸ ਸਕੀਮਾਂ ਵਿੱਚ ਆਪਣੇ ਯੋਜਨਾਬੱਧ ਨਿਵੇਸ਼ਾਂ ਦਾ ਮੁੜ ਕੰਮ ਸ਼ੁਰੂ ਕਰੋ

- ਟੈਕਸ-ਬਚਤ ਸਾਧਨ ਵਿੱਚ ਹਰ ਮਹੀਨੇ ਥੋੜ੍ਹੀ ਜਿਹੀ ਰਕਮ ਦਾ ਨਿਵੇਸ਼ ਕਰੋ

- ਸ਼ਾਮਲ ਕਰੋELSS ਅਤੇਐਨ.ਪੀ.ਐਸ ਮਹੀਨਾਵਾਰ ਵਿੱਚਵਿੱਤੀ ਯੋਜਨਾ

ਹਾਲਾਂਕਿ, ਜੇਕਰ ਤੁਸੀਂ ਇੱਕ ਸੁਤੰਤਰ ਪੇਸ਼ੇਵਰ ਹੋ ਜਾਂ ਇੱਕ ਗਿਗ ਉਦਯੋਗ ਵਿੱਚ ਕੰਮ ਕਰ ਰਹੇ ਹੋ, ਤਾਂ ਤੁਹਾਨੂੰ ਟੈਕਸ ਯੋਜਨਾਬੰਦੀ ਦੇ ਸੰਬੰਧ ਵਿੱਚ ਹੋਰ ਵੀ ਖਾਸ ਹੋਣਾ ਪਵੇਗਾ। ਦੇ ਨਾਲ ਬੈਠਣਾ ਤੁਹਾਡੇ ਲਈ ਬਹੁਤ ਮਹੱਤਵਪੂਰਨ ਹੈਲੇਖਾਕਾਰ ਅਤੇ ਟੈਕਸ ਚੋਰੀ ਅਤੇ ਟੈਕਸ ਤੋਂ ਬਚਣ ਦੇ ਵਿਚਕਾਰ ਅੰਤਰ ਨੂੰ ਸਮਝੋ। ਜਦੋਂ ਕਿ ਤੁਸੀਂ ਇੱਕ ਖਾਸ ਪੱਧਰ ਤੱਕ ਟੈਕਸ ਤੋਂ ਬਚ ਸਕਦੇ ਹੋ, ਫਿਰ ਵੀ ਤੁਹਾਨੂੰ ਇਹ ਯਕੀਨੀ ਬਣਾਉਣਾ ਹੋਵੇਗਾ ਕਿ ਤੁਹਾਡੇ ਕੋਲ ਹਰ ਤਿਮਾਹੀ ਵਿੱਚ ਟੈਕਸ ਦਾ ਭੁਗਤਾਨ ਕਰਨ ਲਈ ਕਾਫ਼ੀ ਪੈਸਾ ਹੈ। ਨਾਲ ਹੀ, ਜੇਕਰ ਤੁਸੀਂ ਇਸ ਲਈ ਰਜਿਸਟਰਡ ਹੋਵਸਤੂਆਂ ਅਤੇ ਸੇਵਾਵਾਂ ਟੈਕਸ, ਤੁਹਾਨੂੰ ਇਹ ਵੀ ਨਿਯਮਿਤ ਤੌਰ 'ਤੇ ਭੁਗਤਾਨ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈ।

ਅਗਾਊਂ ਯੋਜਨਾਬੰਦੀ ਕਿਉਂ ਜ਼ਰੂਰੀ ਹੈ?

ਟੈਕਸ ਯੋਜਨਾਬੰਦੀ ਦੇ ਬੁਨਿਆਦੀ ਲਾਭਾਂ ਵਿੱਚ ਸਾਰੇ ਉਪਲਬਧ ਕ੍ਰੈਡਿਟ ਅਤੇ ਕਟੌਤੀਆਂ ਦਾ ਲਾਭ ਲੈ ਕੇ ਟੈਕਸ ਦੇਣਦਾਰੀ ਨੂੰ ਘਟਾਉਣਾ ਸ਼ਾਮਲ ਹੈ। ਇੱਥੇ ਇੱਕ ਸੰਖੇਪ ਜਾਣਕਾਰੀ ਦਿੱਤੀ ਗਈ ਹੈ ਕਿ ਟੈਕਸ ਯੋਜਨਾਬੰਦੀ ਇੰਨੀ ਮਹੱਤਵਪੂਰਨ ਕਿਉਂ ਹੈ:

1. ਚੰਗੀ ਤਰ੍ਹਾਂ ਜਾਣੂ ਵਿਕਲਪ ਬਣਾਉਣਾ

ਟੈਕਸ ਯੋਜਨਾਬੰਦੀ ਮਹੱਤਵਪੂਰਨ ਹੈ ਕਿਉਂਕਿ ਇਹ ਤੁਹਾਨੂੰ ਕਾਹਲੀ ਗਲਤੀਆਂ ਦੀ ਬਜਾਏ ਸੂਚਿਤ ਨਿਰਣੇ ਕਰਨ ਦੀ ਆਗਿਆ ਦਿੰਦੀ ਹੈ ਜੋ ਤੁਹਾਡੇ ਵਿੱਤੀ ਟੀਚਿਆਂ ਨੂੰ ਤੋੜ ਸਕਦੀਆਂ ਹਨ ਅਤੇ ਅੰਤ ਵਿੱਚ ਲੰਬੇ ਸਮੇਂ ਦੀ ਦੌਲਤ ਬਣਾਉਣ ਵਿੱਚ ਰੁਕਾਵਟ ਬਣ ਸਕਦੀਆਂ ਹਨ। ਤੁਸੀਂ ਤੁਹਾਡੇ ਲਈ ਪਹੁੰਚਯੋਗ ਬਹੁਤ ਸਾਰੇ ਵਿਕਲਪਾਂ 'ਤੇ ਜਾ ਸਕਦੇ ਹੋ ਅਤੇ ਇੱਕ ਚੁਣ ਸਕਦੇ ਹੋ ਜੋ ਤੁਹਾਡੀਆਂ ਜ਼ਰੂਰਤਾਂ ਨੂੰ ਪੂਰਾ ਕਰਦਾ ਹੈ

2. ਸਾਲ ਦੇ ਅੰਤ ਲਈ ਕੁਸ਼ਲ ਤਿਆਰੀਆਂ

ਜ਼ਿਆਦਾਤਰ ਕੰਪਨੀਆਂ ਤਨਖਾਹਦਾਰ ਕਰਮਚਾਰੀਆਂ ਲਈ ਸਾਲ ਦੀ ਚੌਥੀ ਤਿਮਾਹੀ ਵਿੱਚ ਟੈਕਸ ਕੱਟਦੀਆਂ ਹਨ ਜੋ ਟੈਕਸਯੋਗ ਸੀਮਾਵਾਂ ਦੇ ਅਧੀਨ ਆਉਂਦੇ ਹਨ। ਭੁਗਤਾਨਯੋਗ ਟੈਕਸ ਤੁਹਾਡੇ ਤੱਕ ਪਹੁੰਚਣ ਤੋਂ ਪਹਿਲਾਂ ਤਨਖਾਹ ਤੋਂ ਰੋਕ ਲਿਆ ਜਾਂਦਾ ਹੈ। ਆਖ਼ਰਕਾਰ, ਖਰਚੇ ਅਤੇ ਕਟੌਤੀਆਂ ਦਾ ਲੇਖਾ-ਜੋਖਾ ਕੀਤਾ ਜਾਂਦਾ ਹੈ. ਇਸ ਲਈ ਜਿੰਨੀ ਜਲਦੀ ਹੋ ਸਕੇ ਆਪਣੇ ਟੈਕਸਾਂ ਦੀ ਯੋਜਨਾ ਬਣਾਉਣਾ ਮਹੱਤਵਪੂਰਨ ਹੈ। ਨਤੀਜੇ ਵਜੋਂ, ਬਾਅਦ ਵਿੱਚ ਦਾਅਵਾ ਕਰਨ ਲਈ ਜਿੰਨੀ ਜਲਦੀ ਹੋ ਸਕੇ ਸਾਰੀਆਂ ਲਾਗੂ ਕਟੌਤੀਆਂ ਦਾ ਲਾਭ ਲੈਣ ਦੀ ਸਲਾਹ ਦਿੱਤੀ ਜਾਂਦੀ ਹੈ

Talk to our investment specialist

ਟੈਕਸ-ਬਚਤ ਨਿਵੇਸ਼ ਰਣਨੀਤੀ

ਬੱਚਤ ਦੀ ਕੁੰਜੀ ਟੈਕਸ-ਬਚਤ ਨਿਵੇਸ਼ ਕਰਨਾ ਹੈ, ਅਤੇ ਸਹੀ ਤਰੀਕੇ ਸਾਰੇ ਫਰਕ ਲਿਆ ਸਕਦੇ ਹਨ। ਇੱਕ ਸਫਲ ਟੈਕਸ-ਬਚਤ ਰਣਨੀਤੀ ਸਥਾਪਤ ਕਰਨ ਲਈ ਤੁਹਾਨੂੰ ਜੋ ਉਪਾਅ ਕਰਨੇ ਚਾਹੀਦੇ ਹਨ ਉਹਨਾਂ ਦੀ ਰੂਪਰੇਖਾ ਹੇਠਾਂ ਦਿੱਤੀ ਗਈ ਹੈ:

1. ਆਪਣੀ ਟੈਕਸ ਜ਼ਿੰਮੇਵਾਰੀ ਨਿਰਧਾਰਤ ਕਰੋ

ਆਪਣੀ ਸਾਲਾਨਾ ਕਮਾਈ ਦੇ ਪੂਰਵ ਅਨੁਮਾਨਾਂ ਦੇ ਆਧਾਰ 'ਤੇ ਆਪਣੀ ਟੈਕਸ ਦੇਣਦਾਰੀ ਦੀ ਗਣਨਾ ਕਰੋ। ਇਹ ਤੁਹਾਨੂੰ ਚੰਗੀ ਤਰ੍ਹਾਂ ਸਮਝ ਦੇਵੇਗਾ ਕਿ ਤੁਸੀਂ ਵੱਧ ਤੋਂ ਵੱਧ ਕਟੌਤੀ ਵਜੋਂ ਕਿੰਨਾ ਦਾਅਵਾ ਕਰ ਸਕਦੇ ਹੋ। ਆਪਣੇ ਪੂਰੇ ਟੈਕਸ-ਬਚਤ ਨਿਵੇਸ਼ਾਂ ਨੂੰ 12 ਬਰਾਬਰ ਭੁਗਤਾਨਾਂ ਵਿੱਚ ਵੰਡੋ। ਸਾਲ ਦੇ ਅੰਤ ਵਿੱਚ ਆਪਣੇ ਵਿੱਤੀ ਤਣਾਅ ਨੂੰ ਘੱਟ ਕਰਨ ਲਈ ਸਮੇਂ ਤੋਂ ਪਹਿਲਾਂ ਭੁਗਤਾਨ ਕਰੋ।

2. ਉਚਿਤ ਨਿਵੇਸ਼ ਵਿਕਲਪ ਚੁਣੋ

ਕੀ ਤੁਹਾਡੇ ਮੌਜੂਦਾ ਨਿਵੇਸ਼ ਤੁਹਾਨੂੰ ਲੋੜੀਂਦੀ ਰਕਮ ਕੱਟਣ ਦੀ ਇਜਾਜ਼ਤ ਦਿੰਦੇ ਹਨ? ਜੇਕਰ ਨਹੀਂ, ਤਾਂ ਇੱਕ ਉਚਿਤ ਨਿਵੇਸ਼ ਉਤਪਾਦ ਚੁਣੋ। ਜੇ ਤੁਹਾਡੇ ਕੋਲ ਨਹੀਂ ਹੈਜੀਵਨ ਬੀਮਾ, ਤੁਸੀਂ ਇੱਕ ਖਰੀਦਣ ਬਾਰੇ ਵਿਚਾਰ ਕਰਨਾ ਚਾਹ ਸਕਦੇ ਹੋ। ਤੁਸੀਂ ਇੱਕ ਘੱਟੋ-ਘੱਟ ਕੀਮਤ ਅਦਾ ਕਰਦੇ ਹੋ ਅਤੇ ਅਜਿਹਾ ਕਰਕੇ ਬਹੁਤ ਸਾਰਾ ਕਵਰੇਜ ਪ੍ਰਾਪਤ ਕਰਦੇ ਹੋ। ਇਸ ਤੋਂ ਇਲਾਵਾ, ਅਧੀਨਧਾਰਾ 80C, ਦਪ੍ਰੀਮੀਅਮ ਟੈਕਸ-ਮੁਕਤ ਹੈ। ਹਾਲਾਂਕਿ, ਜੇਕਰ ਤੁਸੀਂ ਪਹਿਲਾਂ ਹੀ ਬੀਮੇ ਵਾਲੇ ਹੋ, ਤਾਂ ਤੁਸੀਂ ਵਿਚਾਰ ਕਰ ਸਕਦੇ ਹੋਨਿਵੇਸ਼ ELSS ਵਿੱਚ ਜਾਂਪੀ.ਪੀ.ਐਫ. ਇਹ ਤੁਹਾਡੀ ਮਦਦ ਕਰ ਸਕਦੇ ਹਨਪੈਸੇ ਬਚਾਓ ਭਵਿੱਖ ਦੀਆਂ ਇੱਛਾਵਾਂ ਲਈ ਇੱਕ ਕਾਰਪਸ ਬਣਾਉਂਦੇ ਹੋਏ ਟੈਕਸਾਂ 'ਤੇ

3. ਇੱਕ ਹੈਲਥ ਕੇਅਰ ਪਲਾਨ ਚੁਣੋ

ਏਸਿਹਤ ਬੀਮਾ ਯੋਜਨਾ ਮੈਡੀਕਲ ਐਮਰਜੈਂਸੀ ਦੀ ਸਥਿਤੀ ਵਿੱਚ ਤੁਹਾਡੀ ਨਕਦੀ ਦੀ ਰੱਖਿਆ ਕਰਦਾ ਹੈ। ਭਾਵੇਂ ਤੁਹਾਨੂੰ ਅਚਾਨਕ ਡਾਕਟਰੀ ਖਰਚਿਆਂ ਨੂੰ ਪੂਰਾ ਕਰਨਾ ਪਵੇ, ਤੁਹਾਡੀ ਬਚਤ ਅਛੂਤ ਰਹਿੰਦੀ ਹੈ। ਪਰ, ਸਿਹਤ-ਸੰਭਾਲ ਯੋਜਨਾ ਲੈਂਦੇ ਸਮੇਂ, ਤੁਹਾਨੂੰ ਹੇਠ ਲਿਖਿਆਂ ਨਾਲ ਚੰਗੀ ਤਰ੍ਹਾਂ ਜਾਣੂ ਹੋਣਾ ਚਾਹੀਦਾ ਹੈ:

- ਸਾਧਨ ਦੀ ਲਾਕ-ਇਨ ਮਿਆਦ

- ਤੁਹਾਡੇ ਵਿੱਤੀ ਉਦੇਸ਼

- ਜੋਖਮ ਦੀ ਭੁੱਖ

- ਮੌਜੂਦਾ ਟੈਕਸ ਜ਼ਿੰਮੇਵਾਰੀ

- ਤੁਹਾਡਾਆਮਦਨ ਟੈਕਸ ਸਲੈਬ

ਇਹ ਟੈਕਸ-ਬਚਤ ਨਿਵੇਸ਼ ਨੂੰ ਸੰਭਵ ਬਣਾਉਣ ਵਿੱਚ ਤੁਹਾਡੀ ਮਦਦ ਕਰੇਗਾ।

ਵਧੀਆ ਨਿਵੇਸ਼ ਵਿਕਲਪ

ਇੱਕ ਵਾਰ ਜਦੋਂ ਤੁਹਾਡੀ ਆਮਦਨ ਟੈਕਸਯੋਗ ਹੋ ਜਾਂਦੀ ਹੈ, ਤਾਂ ਟੈਕਸ ਯੋਜਨਾਬੰਦੀ ਦਾ ਪਾਲਣ ਕਰਨਾ ਇੱਕ ਮਹੱਤਵਪੂਰਨ ਅਭਿਆਸ ਹੈ। ਟੈਕਸ ਯੋਜਨਾ ਪ੍ਰਣਾਲੀ ਦੀ ਕਾਫ਼ੀ ਸਮਝ ਦੇ ਨਾਲ, ਤੁਸੀਂ ਵਧੇਰੇ ਬੱਚਤ ਕਰਨ ਅਤੇ ਆਪਣੇ ਸਾਰੇ ਅਭਿਲਾਸ਼ੀ ਟੀਚਿਆਂ ਨੂੰ ਪ੍ਰਾਪਤ ਕਰਨ ਲਈ ਉਚਿਤ ਨਿਵੇਸ਼ ਕਰਕੇ ਬਹੁਤ ਜ਼ਿਆਦਾ ਟੈਕਸ ਅਦਾ ਕਰਨ ਤੋਂ ਬਚ ਸਕਦੇ ਹੋ।

ਤੁਹਾਡੀਆਂ ਲੋੜਾਂ ਦੇ ਆਧਾਰ 'ਤੇ, ਇੱਥੇ ਵਿਚਾਰ ਕਰਨ ਲਈ ਕਈ ਟੈਕਸ-ਬਚਤ ਨਿਵੇਸ਼ ਸੰਭਾਵਨਾਵਾਂ ਹਨ:

1. ਇਕੁਇਟੀ-ਲਿੰਕਡ ਟੈਕਸ ਬਚਤ ਸਕੀਮ (ELSS)

ਇਹ ਉਹਨਾਂ ਲਈ ਸਭ ਤੋਂ ਵਧੀਆ ਟੈਕਸ-ਬਚਤ ਸਾਧਨਾਂ ਵਿੱਚੋਂ ਇੱਕ ਹੈ ਜੋ ਥੋੜ੍ਹੇ ਸਮੇਂ ਦੀਆਂ ਯੋਜਨਾਵਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨਾ ਚਾਹੁੰਦੇ ਹਨ ਕਿਉਂਕਿ ਇਸਦੀ ਤਿੰਨ ਸਾਲਾਂ ਦੀ ਲਾਕ-ਇਨ ਮਿਆਦ ਹੈ। ਨਾਲ ਹੀ, ਰੁਪਏ ਜਿੰਨਾ ਘੱਟ ਨਿਵੇਸ਼ ਕਰਨ ਦੇ ਵਿਕਲਪ ਦੇ ਨਾਲ. 500, ਈ.ਐੱਲ.ਐੱਸ.ਐੱਸਇਕੁਇਟੀ ਫੰਡ ਲੰਬੇ ਸਮੇਂ ਲਈ ਮਜ਼ਬੂਤ ਰਿਟਰਨ ਪ੍ਰਦਾਨ ਕਰਦਾ ਹੈ। ਲਾਕ-ਇਨ ਪੀਰੀਅਡ ਤੋਂ ਇਲਾਵਾ, ਪੈਨਸ਼ਨ ਯੋਜਨਾਵਾਂ, ਬੀਮਾ ਯੋਜਨਾਵਾਂ ਜਾਂ ਦੇ ਮਾਮਲੇ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨਾ ਜਾਰੀ ਰੱਖਣਾ ਲਾਜ਼ਮੀ ਨਹੀਂ ਹੈ।ਯੂਲਿਪ

2. ਨਵੀਂ ਪੈਨਸ਼ਨ ਸਕੀਮ (NPS)

ਇਹ ਏਸੇਵਾਮੁਕਤੀ ਬਚਤ ਯੋਜਨਾ ਜੋ ਰਿਟਾਇਰਮੈਂਟ ਦੇ ਦੌਰਾਨ ਮਹੀਨਾਵਾਰ ਆਮਦਨ ਪ੍ਰਦਾਨ ਕਰਦੀ ਹੈ। ਜਨਤਕ ਅਤੇ ਵਪਾਰਕ ਖੇਤਰਾਂ ਦੇ ਕਰਮਚਾਰੀ ਇਸ ਦਾ ਲਾਭ ਲੈ ਸਕਦੇ ਹਨ।ਨਿਵੇਸ਼ਕ-ਦੋਸਤਾਨਾ ਵਿਸ਼ੇਸ਼ਤਾਵਾਂ, ਇੱਕ ਘੱਟ ਕੀਮਤ ਵਾਲੀ ਬਣਤਰ, ਅਤੇ ਲਚਕਤਾ NPS ਦੇ ਸਾਰੇ ਆਧਾਰ ਹਨ। ਤੁਸੀਂ ਘੱਟੋ-ਘੱਟ ਰੁਪਏ ਦਾ ਨਿਵੇਸ਼ ਕਰ ਸਕਦੇ ਹੋ। ਘੱਟੋ-ਘੱਟ ਰੁਪਏ ਦੀਆਂ ਮਾਸਿਕ ਕਿਸ਼ਤਾਂ ਵਿੱਚ 6000। 500 ਜਾਂ ਇੱਕਮੁਸ਼ਤ ਰਕਮ ਵਿੱਚ।

3. ਬੁਨਿਆਦੀ ਢਾਂਚਾ ਬਾਂਡ

ਇਹ ਸਥਿਰ ਆਮਦਨੀ ਸਮੂਹਾਂ ਲਈ ਇੱਕ ਵਧੀਆ ਵਿਕਲਪ ਸਾਬਤ ਹੁੰਦਾ ਹੈ ਜੋ ਜੋਖਮ-ਮੁਕਤ ਟੈਕਸ ਬਚਤ ਸਾਧਨਾਂ ਦੀ ਮੰਗ ਕਰ ਰਹੇ ਹਨ। ਬੁਨਿਆਦੀ ਢਾਂਚਾਬਾਂਡ ਉਹ ਕੰਪਨੀਆਂ ਦੁਆਰਾ ਜਾਰੀ ਕੀਤੇ ਜਾਂਦੇ ਹਨ ਜੋ ਬੁਨਿਆਦੀ ਢਾਂਚੇ ਦੀ ਸ਼੍ਰੇਣੀ ਵਿੱਚ ਫਿੱਟ ਹੁੰਦੀਆਂ ਹਨ ਅਤੇ ਭਾਰਤ ਸਰਕਾਰ ਦੁਆਰਾ ਮਨਜ਼ੂਰ ਕੀਤੀਆਂ ਗਈਆਂ ਹਨ। ਇਹ ਬਾਂਡ ਘੱਟ ਵਿਆਜ ਦਰ ਅਤੇ ਕੁਝ ਟੈਕਸ ਲਾਭ ਪ੍ਰਦਾਨ ਕਰਦੇ ਹਨ। ਉਹ ਤੁਹਾਨੂੰ ਰੁਪਏ ਤੱਕ ਦਾ ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਇਜਾਜ਼ਤ ਦਿੰਦੇ ਹਨ। 20,000, ਜਿਸਨੂੰ IT ਐਕਟ ਦੀ ਧਾਰਾ 80C ਦੇ ਤਹਿਤ ਟੈਕਸ ਲਾਭ ਵਜੋਂ ਵਰਤਿਆ ਜਾ ਸਕਦਾ ਹੈ।

4. ਸੁਕੰਨਿਆ ਸਮਰਿਧੀ ਯੋਜਨਾ

ਉਹਨਾਂ ਮਾਪਿਆਂ ਲਈ ਜੋ ਆਪਣੀ ਧੀ ਲਈ ਬਚਾਉਣਾ ਚਾਹੁੰਦੇ ਹਨ,ਸੁਕੰਨਿਆ ਸਮ੍ਰਿਧੀ ਯੋਜਨਾ ਸਭ ਤੋਂ ਕੁਸ਼ਲ ਟੈਕਸ-ਬਚਤ ਵਿਧੀਆਂ ਵਿੱਚੋਂ ਇੱਕ ਹੈ। ਰੁਪਏ ਦੇ ਘੱਟੋ-ਘੱਟ ਨਿਵੇਸ਼ ਦੇ ਨਾਲ. 1000, ਸਕੀਮ 10 ਸਾਲ ਤੋਂ ਘੱਟ ਉਮਰ ਦੀਆਂ ਲੜਕੀਆਂ ਲਈ ਖੋਲ੍ਹੀ ਜਾ ਸਕਦੀ ਹੈ। ਹਰ ਤਿਮਾਹੀ, ਸਰਕਾਰ ਵਿਆਜ ਦਰਾਂ ਦਾ ਐਲਾਨ ਕਰਦੀ ਹੈ। ਵਿਆਜ ਦਰ PPF ਨਾਲੋਂ ਵੱਧ ਹੈ, ਅਤੇ ਇਹ ਮੌਜੂਦਾ ਟੈਕਸ ਢਾਂਚੇ ਦੇ ਤਹਿਤ, ਰੁਪਏ ਦੀ ਸੀਮਾ ਤੱਕ ਟੈਕਸ-ਮੁਕਤ ਵੀ ਹੈ। 1.5 ਲੱਖ ਸਭ ਤੋਂ ਵਧੀਆ ਹਿੱਸਾ ਇਹ ਹੈ ਕਿ ਸੁਕੰਨਿਆ ਸਮ੍ਰਿਧੀ ਯੋਜਨਾ ਖਾਤਾ ਮਾਦਾ ਬੱਚੇ ਦੇ ਨਾਮ 'ਤੇ ਬਣਾਇਆ ਗਿਆ ਹੈ, ਅਤੇ ਪਰਿਪੱਕਤਾ ਦੀ ਆਮਦਨ ਨੂੰ ਉਸਦੇ ਵਿਆਹ ਅਤੇ ਸਿੱਖਿਆ ਲਈ ਵਰਤਿਆ ਜਾ ਸਕਦਾ ਹੈ।

5. ਸਿਹਤ ਬੀਮਾ

ਇਹ ਸਭ ਤੋਂ ਵਧੀਆ ਟੈਕਸ-ਬਚਤ ਵਿਧੀਆਂ ਵਿੱਚੋਂ ਇੱਕ ਹੈ। 'ਤੇ ਟੈਕਸ ਕਟੌਤੀਆਂ ਉਪਲਬਧ ਹਨਸਿਹਤ ਬੀਮਾ ਰੁਪਏ ਤੱਕ ਪ੍ਰੀਮੀਅਮ 25,000 ਸੀਮਾ ਰੁਪਏ ਤੋਂ ਵਧਾ ਦਿੱਤੀ ਗਈ ਹੈ। 20,000 ਤੋਂ ਰੁ. ਸੀਨੀਅਰ ਨਾਗਰਿਕਾਂ ਲਈ 30,000 ਤੁਸੀਂ ਰੁਪਏ ਤੱਕ ਦੀ ਕਟੌਤੀ ਪ੍ਰਾਪਤ ਕਰ ਸਕਦੇ ਹੋ। 35,000 ਜੇਕਰ ਤੁਸੀਂ ਆਪਣੇ ਅਤੇ ਆਪਣੇ ਮਾਤਾ-ਪਿਤਾ ਲਈ ਸਿਹਤ ਬੀਮਾ ਪ੍ਰਾਪਤ ਕਰਦੇ ਹੋ। ਅਪਾਹਜਤਾ (ਕਿਸੇ ਦੁਰਘਟਨਾ ਦੇ ਨਤੀਜੇ ਵਜੋਂ) ਦੀ ਸਥਿਤੀ ਵਿੱਚ ਅਦਾ ਕੀਤੇ ਗਏ ਇੱਕਮੁਸ਼ਤ ਭੁਗਤਾਨ 'ਤੇ ਟੈਕਸ ਨਹੀਂ ਲਗਾਇਆ ਜਾਂਦਾ ਹੈ। ਇਸ ਲਈ, ਇਸ ਵਿੱਚ ਵੱਧ ਤੋਂ ਵੱਧ ਟੈਕਸ ਬਚਤ, ਨਿਵੇਸ਼ ਦੀ ਘੱਟ ਲਾਗਤ, ਅਤੇ ਮਹੱਤਵਪੂਰਨ ਰਿਟਰਨ ਦੇ ਨਾਲ ਘੱਟੋ ਘੱਟ ਜੋਖਮ ਸ਼ਾਮਲ ਹੁੰਦਾ ਹੈ।

6. ਜੀਵਨ ਬੀਮਾ

ਨਵੇਂ ਬਜਟ 2022 ਦੇ ਅਨੁਸਾਰ, ਇਨਕਮ ਟੈਕਸ ਐਕਟ ਦੀ ਧਾਰਾ 80C ਦੇ ਤਹਿਤ, ਜੀਵਨ ਬੀਮਾ ਯੋਜਨਾਵਾਂ ਰੁਪਏ ਤੱਕ ਦਾ ਟੈਕਸ ਲਾਭ ਪ੍ਰਦਾਨ ਕਰ ਸਕਦੀਆਂ ਹਨ। 1.5 ਲੱਖ ਇਸ ਤੋਂ ਇਲਾਵਾ, ਬੀਮੇ ਵਾਲੇ ਦੀ ਮੌਤ ਹੋਣ ਦੀ ਸੂਰਤ ਵਿੱਚ, ਪ੍ਰਾਪਤਕਰਤਾ ਨੂੰ ਮੌਤ ਲਾਭ ਦੇ ਤੌਰ 'ਤੇ ਅਦਾ ਕੀਤੀ ਇਕਮੁਸ਼ਤ ਰਕਮ ਧਾਰਾ 10 (10D) ਦੇ ਤਹਿਤ ਟੈਕਸਯੋਗ ਨਹੀਂ ਹੈ।

7. ਪਬਲਿਕ ਪ੍ਰੋਵੀਡੈਂਟ ਫੰਡ (PPF)

PPF ਇੱਕ ਲੰਬੀ ਮਿਆਦ ਦੀ ਬਚਤ ਯੋਜਨਾ ਹੈ ਜਿਸ ਵਿੱਚ 15-ਸਾਲ ਦੀ ਲਾਕ-ਇਨ ਮਿਆਦ ਸ਼ਾਮਲ ਹੈ ਅਤੇ ਇਸਨੂੰ 5-ਸਾਲ ਦੇ ਪੱਧਰ ਤੱਕ ਵਧਾਇਆ ਜਾ ਸਕਦਾ ਹੈ। ਨਵੇਂ ਬਜਟ ਨੇ ਸਾਲਾਨਾ ਨਿਵੇਸ਼ ਸੀਮਾ ਰੁਪਏ ਤੋਂ ਵਧਾ ਦਿੱਤੀ ਹੈ। 1 ਲੱਖ ਤੋਂ 1.5 ਲੱਖ ਰੁਪਏ। PPF ਨਿਵੇਸ਼ ਸੈਕਸ਼ਨ 80C ਦੇ ਤਹਿਤ ਪ੍ਰਤੀ ਸਾਲ 1.5 ਲੱਖ ਰੁਪਏ ਤੱਕ ਦੀ ਟੈਕਸ ਕਟੌਤੀ ਲਈ ਯੋਗ ਹਨ।

ਇਸ ਅਨੁਸਾਰ, PPF ਵਿਆਜ ਦਰ 2022-23 ਪਹਿਲੀ ਤਿਮਾਹੀ ਵਿੱਚ 7.10% ਕਮਾਏਗੀ। ਰੁਪਏ ਤੱਕ ਦੇ ਟੈਕਸ ਕਟੌਤੀ ਲਾਭ ਵਿਚ ਨਿਵੇਸ਼ ਕਰਕੇ 1.5 ਲੱਖ ਦਾ ਦਾਅਵਾ ਕੀਤਾ ਜਾ ਸਕਦਾ ਹੈਟੈਕਸ ਬਚਤ ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ.

8. ਯੂਨਿਟ ਲਿੰਕਡ ਇੰਸ਼ੋਰੈਂਸ ਪਲਾਨ (ULIPs)

ਇਹ ਇੱਕ ਲੰਬੀ-ਅਵਧੀ ਦਾ ਨਿਵੇਸ਼ ਵਿਕਲਪ ਹੈ ਜੋ ਟੈਕਸਾਂ 'ਤੇ ਪੈਸੇ ਬਚਾਉਣ ਵਿੱਚ ਤੁਹਾਡੀ ਮਦਦ ਕਰਦਾ ਹੈ। ਯੂਲਿਪ ਬੀਮਾ ਪ੍ਰਦਾਨ ਕਰਕੇ ਤੁਹਾਡੇ ਨਿਵੇਸ਼ ਦੀ ਸੁਰੱਖਿਆ ਕਰਦੇ ਹਨ। ਤੁਹਾਡਾ ਪ੍ਰੀਮੀਅਮ ਕਰਜ਼ੇ ਅਤੇ ਸਟਾਕ ਬਾਜ਼ਾਰਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕੀਤਾ ਜਾਂਦਾ ਹੈ, ਜੋ ਤੁਹਾਨੂੰ ਟੈਕਸ-ਮੁਕਤ ਆਮਦਨ ਪ੍ਰਦਾਨ ਕਰਦਾ ਹੈ। ਜੇਕਰ ਤੁਸੀਂ ULIPs 'ਤੇ 10-12 ਸਾਲ ਖਰਚ ਕਰਦੇ ਹੋ, ਤਾਂ ਤੁਸੀਂ ਇਸ ਤੋਂ ਚੰਗੇ ਮੁਨਾਫੇ ਦੀ ਉਮੀਦ ਕਰ ਸਕਦੇ ਹੋ। ਇਹ ਇੱਕ ਟੈਕਸ-ਲਾਭਕਾਰੀ ਨਿਵੇਸ਼ ਉਤਪਾਦ ਹੈ ਜੋ ਤੁਹਾਨੂੰ ਇਕੁਇਟੀ ਅਤੇ ਕਰਜ਼ੇ ਵਿਚਕਾਰ ਸਵਿਚ ਕਰਨ ਦਿੰਦਾ ਹੈ।

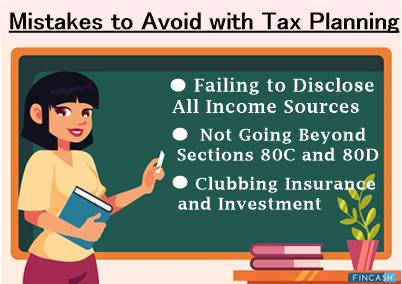

ਟੈਕਸ ਯੋਜਨਾਬੰਦੀ ਨਾਲ ਬਚਣ ਲਈ ਗਲਤੀਆਂ

ਟੈਕਸ ਯੋਜਨਾਬੰਦੀ ਦੇ ਨਾਲ, ਇੱਥੇ ਬਹੁਤ ਸਾਰੀਆਂ ਗਲਤੀਆਂ ਹਨ ਜੋ ਤੁਸੀਂ ਕਰ ਸਕਦੇ ਹੋ। ਉਹਨਾਂ ਤੋਂ ਬਚਣ ਵਿੱਚ ਤੁਹਾਡੀ ਮਦਦ ਕਰਨ ਲਈ, ਇੱਥੇ ਕੁਝ ਗਲਤੀਆਂ ਹਨ ਜਿਨ੍ਹਾਂ ਤੋਂ ਤੁਹਾਨੂੰ ਸੁਚੇਤ ਰਹਿਣਾ ਚਾਹੀਦਾ ਹੈ:

ਆਮਦਨੀ ਦੇ ਸਾਰੇ ਸਰੋਤਾਂ ਦਾ ਖੁਲਾਸਾ ਕਰਨ ਵਿੱਚ ਅਸਫਲ ਰਿਹਾ

ਆਮ ਤੌਰ 'ਤੇ, ਤੁਸੀਂ ਆਮਦਨੀ ਅਤੇ ਲੈਣ-ਦੇਣ ਨੂੰ ਛੋਟ ਦੇਣ ਦੀ ਆਦਤ ਪਾ ਸਕਦੇ ਹੋ ਜੋ ਟੈਕਸਯੋਗ ਸ਼੍ਰੇਣੀ ਦੇ ਅਧੀਨ ਨਹੀਂ ਆਉਂਦੇ ਹਨ। ਉਹਨਾਂ ਵਿੱਚੋਂ ਕੁਝ ਵਿੱਚ ਵਿਆਜ ਸ਼ਾਮਲ ਹੋ ਸਕਦਾ ਹੈਬਚਤ ਖਾਤਾ ਅਤੇ ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ 'ਤੇ ਵਿਆਜ।

ਜੇਕਰ ਤੁਸੀਂ ਰਿਟਰਨ ਭਰਦੇ ਸਮੇਂ ਆਮਦਨ ਦੇ ਸਾਰੇ ਭਰੋਸੇਯੋਗ ਸਰੋਤਾਂ ਦਾ ਖੁਲਾਸਾ ਕਰਨ ਵਿੱਚ ਅਸਫਲ ਰਹਿੰਦੇ ਹੋ, ਤਾਂ ਇਸ ਨੂੰ ਆਮਦਨੀ ਨੂੰ ਛੁਪਾਉਣ ਦਾ ਕੰਮ ਮੰਨਿਆ ਜਾਵੇਗਾ ਅਤੇ ਬਾਅਦ ਵਿੱਚ ਸਮੱਸਿਆ ਪੈਦਾ ਹੋ ਸਕਦੀ ਹੈ।

ਸੈਕਸ਼ਨ 80C ਅਤੇ 80D ਤੋਂ ਪਰੇ ਨਹੀਂ ਜਾਣਾ

ਇੱਕ ਮਹੱਤਵਪੂਰਨ ਗਲਤੀ ਜੋ ਜ਼ਿਆਦਾਤਰ ਲੋਕ ਕਰਦੇ ਹਨ ਉਹ ਹੈ ਆਮਦਨ ਕਰ ਕਾਨੂੰਨ ਦੀਆਂ ਧਾਰਾਵਾਂ 80C ਅਤੇ 80D ਤੋਂ ਅੱਗੇ ਆਪਣੇ ਦੂਰੀ ਦਾ ਵਿਸਤਾਰ ਨਾ ਕਰਨਾ। ਕੁਝ ਹੋਰ ਤੱਤ ਜੋ ਤੁਸੀਂ ਟੈਕਸਾਂ ਦੀ ਯੋਜਨਾ ਬਣਾਉਣ ਵੇਲੇ ਸ਼ਾਮਲ ਕਰ ਸਕਦੇ ਹੋ, ਜਿਸ ਵਿੱਚ ਇੱਕ ਅਪਾਹਜ ਆਸ਼ਰਿਤ ਦੇ ਡਾਕਟਰੀ ਖਰਚੇ, ਕਰਜ਼ੇ 'ਤੇ ਅਦਾ ਕੀਤੇ ਵਿਆਜ, ਚੈਰਿਟੀ ਲਈ ਦਾਨ, ਮਕਾਨ ਕਿਰਾਇਆ ਭੱਤਾ, ਆਦਿ ਸ਼ਾਮਲ ਹਨ।

ਟੈਕਸ ਰਿਟਰਨਾਂ ਲਈ ਵੱਖੋ-ਵੱਖਰੇ ਲੈਣ-ਦੇਣ ਦੇਣਦਾਰ ਹਨ। ਹਾਲਾਂਕਿ, ਤੁਸੀਂ ਘੱਟ ਜਾਂ ਘੱਟ ਜਾਣਕਾਰੀ ਦੇ ਕਾਰਨ ਉਹਨਾਂ ਨੂੰ ਏਕੀਕ੍ਰਿਤ ਕਰਨ ਵਿੱਚ ਅਸਫਲ ਹੋ ਸਕਦੇ ਹੋ। ਇਸ ਲਈ, ਉਹਨਾਂ ਟ੍ਰਾਂਜੈਕਸ਼ਨਾਂ ਦੀ ਸਮਝ ਹੋਣਾ ਮਹੱਤਵਪੂਰਨ ਹੈ ਜਿਨ੍ਹਾਂ ਲਈ ਤੁਸੀਂ ਰਿਟਰਨ ਭਰ ਰਹੇ ਹੋ।

ਕਲੱਬਿੰਗ ਬੀਮਾ ਅਤੇ ਨਿਵੇਸ਼

ਆਪਣੇ ਟੈਕਸ-ਬਚਤ ਅਤੇ ਬੀਮਾ ਨਿਵੇਸ਼ਾਂ ਨੂੰ ਜੋੜਨ ਤੋਂ ਬਚੋ ਅਤੇ ਉਹਨਾਂ ਨੂੰ ਵੱਖ ਰੱਖੋ। ਪਰੰਪਰਾਗਤ ਜੀਵਨ ਬੀਮਾ ਯੰਤਰ ਜੋ ਕਰਜ਼ੇ ਨੂੰ ਜੋੜਦੇ ਹਨ ਅਤੇਟਰਮ ਇੰਸ਼ੋਰੈਂਸ ਨਿਵੇਸ਼ ਇੰਨਾ-ਉਚਿਤ ਰਿਟਰਨ ਨਹੀਂ ਪੈਦਾ ਕਰਦਾ ਹੈ ਅਤੇ ਪੀਪੀਐਫ ਅਤੇ ਹੋਰ ਛੋਟੀਆਂ ਬੱਚਤ ਸਕੀਮਾਂ ਤੋਂ ਘੱਟ ਹੈ। ਉਨ੍ਹਾਂ ਦਾ ਵੀ ਲੰਬਾ ਕਾਰਜਕਾਲ ਹੈ।

ਇਸ ਤਰ੍ਹਾਂ, ਇਹ ਯਕੀਨੀ ਬਣਾਓ ਕਿ ਤੁਸੀਂ ਅੱਗੇ ਵਧਣ ਤੋਂ ਪਹਿਲਾਂ ਸਾਰੇ ਜ਼ਰੂਰੀ ਨੁਕਤਿਆਂ 'ਤੇ ਵਿਚਾਰ ਕਰ ਰਹੇ ਹੋ ਅਤੇ ਇਹਨਾਂ ਨਿਵੇਸ਼ਾਂ ਤੋਂ ਪ੍ਰਾਪਤ ਆਮਦਨ 'ਤੇ ਟੈਕਸ ਪ੍ਰਭਾਵਾਂ ਨੂੰ ਸਪੱਸ਼ਟ ਕਰ ਰਹੇ ਹੋ। ਇਹ ਸਭ ਤੋਂ ਵਧੀਆ ਹੋਵੇਗਾ ਜੇਕਰ ਤੁਸੀਂ ਟੈਕਸ-ਬਚਤ ਨਿਵੇਸ਼ਾਂ ਦਾ ਮਿਸ਼ਰਣ ਚੁਣਦੇ ਹੋ ਜੋ ਤੁਹਾਡੀਆਂ ਜ਼ਰੂਰਤਾਂ ਦੇ ਅਨੁਕੂਲ ਹੈ।

ਤੁਹਾਡੇ ਨਿਵੇਸ਼ਾਂ ਤੋਂ ਵੱਧ ਤੋਂ ਵੱਧ ਕਰਨ ਲਈ ਵਿਕਲਪ

ਜੇਕਰ ਤੁਸੀਂ ਆਖਰੀ-ਮਿੰਟ ਦੇ ਤਣਾਅ ਨੂੰ ਦੂਰ ਰੱਖਣਾ ਚਾਹੁੰਦੇ ਹੋ ਤਾਂ ਸਿਰਫ਼ ਟੈਕਸ-ਬਚਤ ਰਣਨੀਤੀ ਹੋਣਾ ਕਾਫ਼ੀ ਨਹੀਂ ਹੈ। ਜਿੰਨੀ ਜਲਦੀ ਹੋ ਸਕੇ ਆਪਣੀ ਰਣਨੀਤੀ ਨੂੰ ਅਮਲ ਵਿੱਚ ਲਿਆਓ। ਇਹ ਤੁਹਾਨੂੰ ਬਹੁਤ ਸਾਰਾ ਪੈਸਾ ਅਤੇ ਸਮਾਂ ਬਚਾਉਣ ਵਿੱਚ ਮਦਦ ਕਰ ਸਕਦਾ ਹੈ। ਇੱਥੇ ਤੁਸੀਂ ਆਪਣੇ ਨਿਵੇਸ਼ ਨੂੰ ਵੱਧ ਤੋਂ ਵੱਧ ਕਿਵੇਂ ਕਰ ਸਕਦੇ ਹੋ:

- ਜਿੰਨੀ ਜਲਦੀ ਸੰਭਵ ਹੋਵੇ ਟੈਕਸ ਯੋਜਨਾਬੰਦੀ ਸ਼ੁਰੂ ਕਰੋ

- ਸਮੇਂ ਤੋਂ ਪਹਿਲਾਂ ਆਪਣੀ ਆਮਦਨ ਅਤੇ ਨਿਵੇਸ਼ ਦੇ ਸਾਰੇ ਦਸਤਾਵੇਜ਼ ਇਕੱਠੇ ਕਰੋ

- ਕਿਸੇ ਵੀ ਕਟੌਤੀ ਦਾ ਦਾਅਵਾ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ, ਆਪਣੇ ਨਿਵੇਸ਼ ਪੋਰਟਫੋਲੀਓ ਨੂੰ ਵਿਵਸਥਿਤ ਕਰੋ

- ਜੇਕਰ ਤੁਸੀਂ ਆਪਣੀ ਤਨਖਾਹ ਵਿੱਚ ਵਾਧੇ ਦੀ ਭਵਿੱਖਬਾਣੀ ਕਰਦੇ ਹੋ, ਤਾਂ ਆਪਣੇ ਨਿਵੇਸ਼ ਵਧਾਓ। ਆਮਦਨ ਵਿੱਚ ਵਾਧੇ ਦੇ ਨਤੀਜੇ ਵਜੋਂ ਟੈਕਸ ਵਿੱਚ ਵਾਧਾ ਹੋਵੇਗਾ। ਇਸਦਾ ਮੁਕਾਬਲਾ ਕਰਨ ਲਈ ਆਪਣਾ ਨਿਵੇਸ਼ ਵਧਾਓ

- ਵਿਆਜ 'ਤੇ TDS ਤੋਂ ਬਚਣ ਲਈ, ਫਾਰਮ 15G ਅਤੇ 15H ਜਮ੍ਹਾ ਕਰੋ

ਹੇਠਲੀ ਲਾਈਨ

ਵਿੱਤੀ ਸਾਲ ਦੀ ਸ਼ੁਰੂਆਤੀ ਤਿਮਾਹੀ ਨਿਵੇਸ਼ ਸ਼ੁਰੂ ਕਰਨ ਲਈ ਵਧੀਆ ਸਮਾਂ ਹੈ। ਨਤੀਜੇ ਵਜੋਂ, ਤੁਹਾਡੇ ਕੋਲ ਆਪਣੇ ਟੈਕਸ-ਬਚਤ ਨਿਵੇਸ਼ਾਂ ਦੀ ਸਹੀ ਢੰਗ ਨਾਲ ਯੋਜਨਾ ਬਣਾਉਣ ਲਈ ਕਾਫ਼ੀ ਸਮਾਂ ਹੋਵੇਗਾ, ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਕਿ ਤੁਸੀਂ ਆਪਣੇ ਵਿੱਤੀ ਉਦੇਸ਼ਾਂ ਤੱਕ ਪਹੁੰਚਦੇ ਹੋ। ਜਿਵੇਂ ਕਿ ਤੁਸੀਂ 2022 ਅਤੇ ਉਸ ਤੋਂ ਬਾਅਦ ਦੇ ਟੈਕਸ-ਬਚਤ ਯੰਤਰਾਂ ਬਾਰੇ ਸਿੱਖਿਆ ਹੈ, ਇਹ ਸਮਾਂ ਹੈ ਕਿ ਤੁਸੀਂ ਜੋ ਸਿੱਖਿਆ ਹੈ ਉਸ ਨੂੰ ਅਮਲ ਵਿੱਚ ਲਿਆਓ ਅਤੇ ਉਹਨਾਂ ਵਿੱਚੋਂ ਇੱਕ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰੋ ਤਾਂ ਜੋ ਤੁਹਾਡੀ ਮਿਹਨਤ ਦੀ ਕਮਾਈ ਨੂੰ ਟੈਕਸ ਸਮੇਂ 'ਤੇ ਨਿਕਾਸ ਹੋਣ ਤੋਂ ਬਚਾਇਆ ਜਾ ਸਕੇ। ਹਾਲਾਂਕਿ, ਇਹ ਗੱਲ ਧਿਆਨ ਵਿੱਚ ਰੱਖੋ ਕਿ ਤੁਹਾਨੂੰ ਸਿਰਫ਼ ਟੈਕਸ ਲਾਭਾਂ ਲਈ ਹੀ ਨਹੀਂ ਬਲਕਿ ਇੱਕ ਵਧੇਰੇ ਸੁਰੱਖਿਅਤ ਵਿੱਤੀ ਭਵਿੱਖ ਲਈ ਵੀ ਆਪਣੀ ਬੱਚਤ ਦਾ ਪ੍ਰਬੰਧਨ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈ।

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।