Table of Contents

நிரந்தரப் பத்திரங்கள் என்றால் என்ன?

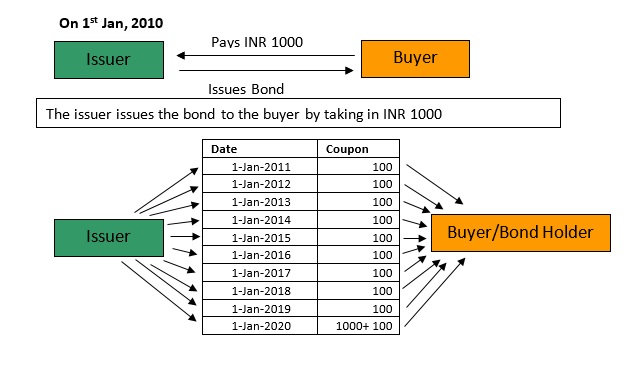

நிரந்தரமானதுபத்திரங்கள் இந்த பத்திரங்களில் கூப்பன் கொடுப்பனவுகள் எப்பொழுதும் நிரந்தரமாக செய்யப்படும் என்ற கருத்தைப் பார்க்கவும். இந்த வகையான பத்திரம் பெரும்பாலும் சமபங்கு என்று கருதப்படுகிறது. நிரந்தர முதிர்வு கொண்ட பத்திரங்களுக்கு காலாவதி தேதி இல்லை. அவை பெரும்பாலும் கன்சோல் பத்திரங்கள் அல்லது வெறுமனே பெர்ப்ஸ் என்று அழைக்கப்படுகின்றன. பெரும்பாலான பத்திரங்களைப் போலவே, அவை முதலீட்டாளர்களுக்கு வட்டி செலுத்தும் வழிமுறையாக கூப்பன்களை வழங்குகின்றன. இருப்பினும், பத்திரத்தின் முதன்மையானது வரையறுக்கப்படவில்லைமீட்பு அல்லது திருப்பிச் செலுத்தும் தேதி.

மே 15, 1648 இல் வெளியிடப்பட்ட லெக்டிஜ்க் போவெண்டாம்ஸின் டச்சு நீர் வாரியம், நிரந்தரமான பத்திரங்களின் முந்தைய உதாரணங்களில் ஒன்றாகும்.

நிரந்தர பத்திரத்தை அழைக்கலாம்

குறிப்பிட்ட காலக்கெடுவிற்குள் வழங்குபவரால் மீட்டெடுக்கப்படும் பத்திரங்கள் அழைக்கக்கூடிய நிரந்தரப் பத்திரங்கள் எனப்படும்.

நிரந்தரப் பத்திரங்களை எங்கே வாங்குவது?

இந்த பத்திரங்கள் பொதுவாக வங்கிகள் அல்லது அரசு நிறுவனங்களால் நிர்ணயிக்கப்பட்ட வட்டி அல்லது கூப்பன் விகிதங்களில் பணம் திரட்டுவதற்காக வழங்கப்படுகின்றன. பத்திரங்கள் முதலீட்டாளர்களால் வாங்கப்படுகின்றன, இதனால் அவர்கள் உத்தரவாதமாக சம்பாதிக்க முடியும்வருமானம் வழங்குபவர் பத்திரங்களை மீட்டெடுக்க முடிவு செய்யும் வரை எப்போதும். வழங்குபவர் அசல் தொகையை திருப்பிச் செலுத்துவதில் இருந்து விலக்கு பெற்றவர்.

நிரந்தர பாண்ட் ஃபார்முலா

எப்படி கணக்கிடுவது என்று கற்றுக்கொள்வோம்தற்போதிய மதிப்பு நிரந்தர பந்தம்:

தற்போதைய மதிப்பு = d/r

எங்கே,

- ஈ காலப் பத்திரக் கூப்பன் கட்டணத்தைக் குறிக்கிறது

- ஆர் பிணைப்பைக் குறிக்கிறதுதள்ளுபடி விகிதம்

குறிப்பு: ஒரு நிரந்தர பத்திரத்தின் தற்போதைய மதிப்பு கொடுக்கப்பட்ட தள்ளுபடி விகிதத்திற்கு மிகவும் உணர்திறன் கொண்டது.

எடுத்துக்காட்டாக, நிரந்தரப் பத்திரம் 15 ரூபாய் செலுத்தினால்,000 எல்லா காலத்திற்கும் ஒரு வருடம் மற்றும் 5% தள்ளுபடி விகிதம் பயன்படுத்தப்படுகிறது, தற்போதைய மதிப்பு:

INR 15,000 / 0.05 = INR 3,000,000

Talk to our investment specialist

நிரந்தர பத்திரத்தின் நன்மை தீமைகள்

நிரந்தரப் பத்திர முதலீடுகள் உங்களுக்கு நிலையான வருமானத்தை அளிக்கும். இந்த பத்திரங்களுக்கு முதிர்வு தேதி இல்லாததால், நீண்ட காலத்திற்கு வருமானம் பெறப்படும். வேறு சிலருடன் ஒப்பிடும்போதுமுதலீடு மீது கருவிகள்சந்தை, திமுதலீட்டின் மீதான வருவாய் இந்த பிணைப்புகளுடன் சிறந்தது. இருப்பினும், நீங்கள் இன்னும் குழப்பத்தில் இருந்தால், நிரந்தரப் பத்திரங்களில் முதலீடு செய்வதன் சில நன்மை தீமைகளைக் கண்டுபிடிப்போம்.

நன்மை

- இந்தியா அங்கீகரிக்கப்பட்டுள்ளதுவழங்குதல் நிரந்தரப் பத்திரங்கள் மூலம் வட்டி வடிவில் முதலீட்டின் மீது கணிசமாக அதிக வருமானம். நிரந்தரப் பத்திரத்தின் உரிமையாளருக்கு, கூப்பன் கட்டணம் காலவரையின்றி தொடரலாம்

- முதலீடு செய்யும் முதலீட்டாளர்களுக்குநிலையான வருமானம், நிரந்தரப் பத்திரங்கள் வருமான ஆதாரம். முதலீட்டுக்கு முதிர்வு தேதி நிர்ணயிக்கப்படவில்லை; எனவே நிரந்தர பத்திரங்களின் ஆர்வம் இயற்கையில் மீண்டும் மீண்டும் வருகிறது

- நிரந்தரப் பத்திரங்கள் வட்டி விகிதம் மற்றும் கடன் அபாயத்தால் பாதிக்கப்படக்கூடியதாக இருந்தாலும், ஒட்டுமொத்த முதலீட்டு ஆபத்து பெரும்பாலும் அதனுடன் தொடர்புடைய ஆபத்தை விட குறைவாக இருக்கும்.பங்குகள். வழக்கில்திவால், நிரந்தர பத்திரதாரர்களின் நலன்களை விட முன்னுரிமை பெறுகிறதுபங்குதாரர்கள்

பாதகம்

- நிரந்தர பத்திர முதலீடுகளுடன் தொடர்புடைய வாய்ப்புச் செலவு உள்ளது, ஏனெனில் நீங்கள் மற்ற, ஒருவேளை அதிக லாபம் தரும் வாய்ப்புகளை விட்டுவிடலாம்.

- ஏஅழைப்பு வழங்குபவருக்கு ஒரு குறிப்பிட்ட காலத்திற்குப் பிறகு பத்திரத்தை மீட்டெடுக்க உதவும் விதி, பொதுவாக நிரந்தரப் பத்திரங்களில் இருக்கும்

- வீக்கம் ஆபத்து அல்லது உங்கள் முதலீடு பணவீக்கத்தைத் தக்கவைக்க போதுமான வருமானத்தை உருவாக்காது என்பது நிரந்தரப் பத்திரங்களில் முதலீடு செய்வதோடு தொடர்புடைய ஆபத்து. இது நிகழும்போது உங்கள் பணம் வாங்கும் சக்தியை இழக்கிறது

நிரந்தர பத்திரத்தின் காலம்

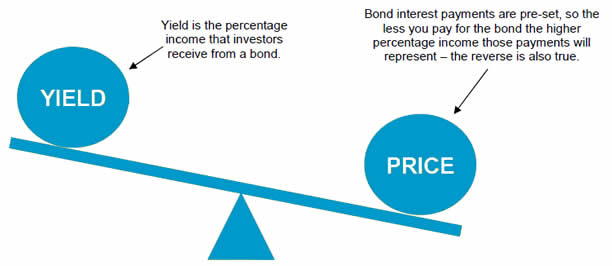

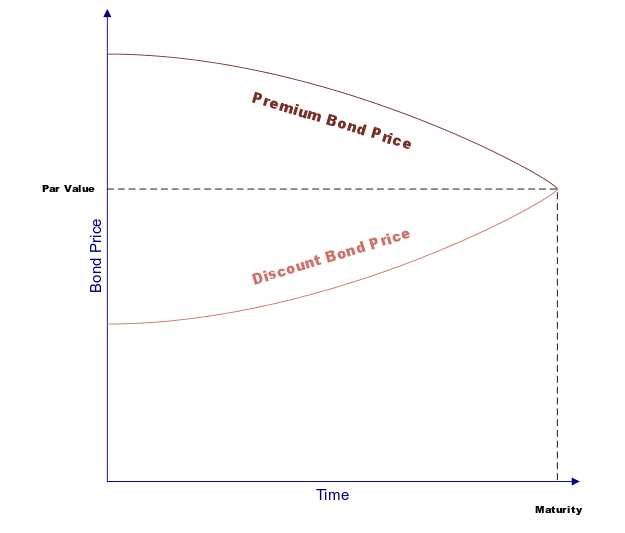

சந்தை வட்டி விகிதங்களில் ஏற்படும் மாறுபாடுகளுக்கு ஒரு பத்திரத்தின் விலை அல்லது மதிப்பு எவ்வளவு உணர்திறன் கொண்டது என்பதை ஒரு பத்திரத்தின் காலம் தீர்மானிக்கிறது. (1+விளைச்சல்)/மகசூல் என்பது நிரந்தரப் பத்திரத்தின் காலவரையறையைத் தீர்மானிக்கப் பயன்படுத்தப்படும் சூத்திரமாகும். ஆண்டுகளில் கூறப்பட்டுள்ளது.

நிரந்தரப் பத்திரங்களின் வரிவிதிப்பு

நிரந்தரப் பத்திரங்களிலிருந்து வருடாந்திர கூப்பன் இதில் சேர்க்கப்படும்முதலீட்டாளர்இன் மொத்த வருமானம் மற்றும் வரிக்கு ஏற்பவருமான வரி நபர் கீழ் வரும் அடைப்புக்குறி. இருப்பினும், பத்திரம் இரண்டாம் நிலை சந்தையில் விற்கப்பட்டு, முதலீட்டாளர் நீண்ட கால அனுபவத்தை அனுபவித்தால்மூலதன ஆதாயம் (ஒரு வருட ஹோல்டிங் காலத்திற்குப் பிறகு), நீண்ட காலமூலதனம் குறியிடப்படாத ஆதாய வரி, 10% என்ற விகிதத்தில் பயன்படுத்தப்படும்.

இந்தியாவில் நிரந்தரப் பத்திரங்களில் ஏன் முதலீடு செய்ய வேண்டும்?

இந்தியாவில் நிரந்தரப் பத்திரங்களில் முதலீடு செய்வதன் மூலம் நிலையான வருமானத்தைப் பெறலாம். இந்த பத்திரங்களுக்கு முதிர்வு தேதி இல்லாததால், சேகரிக்கப்பட்ட பணம் நீண்ட காலம் நீடிக்கும். சந்தையில் உள்ள மற்ற சில முதலீட்டு கருவிகளுடன் ஒப்பிடுகையில், முதலீட்டின் லாபம் சிறப்பாக உள்ளது.

அடிக்கோடு

வங்கிகள், பெருநிறுவனங்கள்,பரஸ்பர நிதி, மற்றும் தனிப்பட்ட முதலீட்டாளர்கள் நிரந்தரப் பத்திரங்களில் முதலீடு செய்கிறார்கள். இது உங்கள் வாழ்க்கையில் சில நிதி நோக்கங்களை அடைவதற்கும் வட்டி வடிவில் பணம் ஈட்டுவதற்கும் உங்களுக்கு உதவும். முதலீட்டுத் தொகையைத் தேர்ந்தெடுப்பதற்கு முன், ஆபத்து மற்றும் லாபத்திற்கான உங்கள் திறனை நீங்கள் கருத்தில் கொள்ள வேண்டும். சில பொருளாதார வல்லுநர்கள் நிரந்தரப் பத்திரங்களின் பிடிவாதமான ஆதரவாளர்களாக இருந்தாலும், நிதி நெருக்கடியில் உள்ள அரசாங்கங்களுக்கு பணத்தை உருவாக்க உதவ முடியும், மற்றவர்கள் திருப்பிச் செலுத்த முடியாத கடனை உருவாக்கும் கருத்தை எதிர்க்கின்றனர். ஒருவருக்கு என்றென்றும் பணம் செலுத்த வேண்டிய கட்டாயத்தில் இருக்கும் அரசாங்கத்திற்கான ஒரு புத்திசாலித்தனமான நிதி மூலோபாயம் என்பதையும் அவர்கள் ஏற்கவில்லை.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவுகளின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.