Table of Contents

- ఒక ETF ఏమి కలిగి ఉంటుంది?

- ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్స్ రకాలు (ETF)

- భారతదేశంలో ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్స్

- ETFలు పెట్టుబడి: ప్రయోజనాలు

- ఎక్స్చేంజ్ ట్రేడెడ్ ఫండ్స్ Vs మ్యూచువల్ ఫండ్స్

- ఇటిఎఫ్ స్టాక్: స్టాక్స్ ఇటిఎఫ్లను అర్థం చేసుకోవడం

- మంచి ఇటిఎఫ్ని ఎలా ఎంచుకోవాలి?

- అగ్ర ETFలు

- ETF: భారతదేశంలో ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్ల జాబితా

- ఇటిఎఫ్ ఫండ్స్ కింద రిస్క్లు

ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్లు లేదా ఇటిఎఫ్లు అంటే ఏమిటి?

ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్ (ETF) అనేది స్టాక్ ఎక్స్ఛేంజీలలో కొనుగోలు మరియు విక్రయించబడే ఒక రకమైన పెట్టుబడి. ఇటిఎఫ్ ట్రేడ్ స్టాక్స్లో ట్రేడ్ని పోలి ఉంటుంది. ETFలు ఉండవచ్చుఅంతర్లీన వస్తువుల వంటి ఆస్తులు,బాండ్లు, లేదా స్టాక్స్. ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్ అనేది మ్యూచువల్ ఫండ్ లాంటిది, అయితే మ్యూచువల్ ఫండ్ లాగా కాకుండా, ట్రేడింగ్ వ్యవధిలో ఎప్పుడైనా ETFలను విక్రయించవచ్చు.

పరిచయం తరువాతమ్యూచువల్ ఫండ్స్, ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్స్లో పెట్టుబడి పెట్టడానికి ఒక వినూత్నమైన మరియు ప్రసిద్ధ మార్గంగా మారాయిసంత. ఇక్కడ మనం భారతదేశంలోని వివిధ రకాల ఇటిఎఫ్ల గురించి తెలుసుకుందాంఇండెక్స్ ఫండ్స్ ETF,బంగారు ఇటిఎఫ్, బాండ్ ఇటిఎఫ్, మొదలైనవి కూడా మేము చూపుతాముపెట్టుబడి ప్రయోజనాలు ఇటిఎఫ్లలో, ఇటిఎఫ్ ఫండ్ల క్రింద నష్టాలు,ఉత్తమ ఇటిఎఫ్లు ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్స్ Vs మ్యూచువల్ ఫండ్స్ పోలికతో పాటు పెట్టుబడి పెట్టడానికి.

ఒక ETF ఏమి కలిగి ఉంటుంది?

ETFలు స్టాక్లు, బాండ్లు, వస్తువులు, విదేశీ కరెన్సీ,డబ్బు బజారు సాధన, లేదా ఏదైనా ఇతర భద్రత. ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్లు S & P 500 (యునైటెడ్ స్టేట్స్), నిఫ్టీ 50 (ఇండియా) లేదా ఏదైనా దేశంలోని ఏదైనా ఇతర ఇండెక్స్/బెంచ్మార్క్ వంటి సూచికను కూడా కలిగి ఉండవచ్చు. ఒక ETF డెరివేటివ్ సాధనాలను కూడా కలిగి ఉండవచ్చు.

ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్స్ రకాలు (ETF)

వివిధ రకాల ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్లు ఉన్నాయి, వాటిలో ప్రతి ఒక్కటి విభిన్న అంతర్లీన భాగాలను కలిగి ఉంటాయి.

ఇండెక్స్ ఫండ్స్ ఇటిఎఫ్

ఇండెక్స్ ఇటిఎఫ్ అనేది ప్రధానంగా నిష్క్రియ మ్యూచువల్ ఫండ్, ఇది పెట్టుబడిదారులను ఒకే లావాదేవీలో సెక్యూరిటీల కొలను కొనుగోలు చేయడానికి అనుమతిస్తుంది. A యొక్క పనితీరును ట్రాక్ చేయడం ఇక్కడ లక్ష్యంస్టాక్ మార్కెట్ సూచిక (ఉదా. నిఫ్టీ 50). ఎప్పుడు ఒకపెట్టుబడిదారుడు ఇండెక్స్ ఫండ్ లేదా ఇటిఎఫ్ పరిమాణాన్ని కొనుగోలు చేస్తే, పెట్టుబడిదారుడు అంతర్లీన ఇండెక్స్ యొక్క సెక్యూరిటీలను కలిగి ఉన్న పోర్ట్ఫోలియోలో వాటాను కొనుగోలు చేస్తున్నాడని అర్థం. భారతదేశంలోని కొన్ని ప్రసిద్ధ ఇండెక్స్ ఇటిఎఫ్లు HDFC ఇండెక్స్ ఫండ్-నిఫ్టీ, IDFC నిఫ్టీ ఫండ్ మొదలైనవి.

గోల్డ్ ఇటిఎఫ్

గోల్డ్ ఇటిఎఫ్లు బంగారం ధరలపై ఆధారపడిన సాధనాలు లేదాబంగారంలో పెట్టుబడి పెట్టండి కడ్డీ. గోల్డ్ ఎక్స్ఛేంజ్-ట్రేడెడ్ ఫండ్స్ గోల్డ్ బులియన్ పనితీరును ట్రాక్ చేస్తాయి. బంగారం ధర పెరిగినప్పుడు, ఎక్స్ఛేంజ్-ట్రేడెడ్ ఫండ్ విలువ కూడా పెరుగుతుంది మరియు బంగారం ధర తగ్గినప్పుడు, ETF దాని విలువను కోల్పోతుంది. భారతదేశంలో, రిలయన్స్ ఇటిఎఫ్ గోల్డ్ బీఈఎస్ అనేది ఇతర ఇటిఎఫ్లతో పాటు లిస్టెడ్ ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్. మ్యూచువల్ ఫండ్స్ కూడా ఉన్నాయి, ఇవి పెట్టుబడిదారులను బంగారంలో ఎక్స్ఛేంజ్-ట్రేడెడ్ ఫండ్లకు బహిర్గతం చేయడానికి అనుమతిస్తాయి. AUM/నికర ఆస్తులు > కలిగి ఉన్న కొన్ని ఉత్తమ పనితీరు గల గోల్డ్ ఇటిఎఫ్లు25 కోట్లు పెట్టుబడి పెట్టడానికి ఇవి:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Gold Fund Growth ₹27.7639

↑ 0.47 ₹512 19.2 22.9 27.1 19.5 12.5 18.7 Invesco India Gold Fund Growth ₹27.0983

↑ 0.44 ₹127 20.1 23.1 26.4 19.7 13.5 18.8 SBI Gold Fund Growth ₹27.898

↑ 0.51 ₹3,225 18.7 22.6 27.6 19.9 11.2 19.6 Nippon India Gold Savings Fund Growth ₹36.6156

↑ 0.73 ₹2,623 18.9 22.7 27.6 19.7 12.5 19 ICICI Prudential Regular Gold Savings Fund Growth ₹29.5847

↑ 0.60 ₹1,741 18.8 22.8 27.9 19.8 12.1 19.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 16 Apr 25

పరపతి ETF

పరపతి కలిగిన ఇటిఎఫ్లు అంతర్లీన సూచికపై సంభావ్య రాబడిని పెంచడానికి డెరివేటివ్లు లేదా రుణాలను ఉపయోగిస్తాయి. ఇది స్వల్పకాలిక పెట్టుబడికి అనుకూలమైనదిగా పరిగణించబడుతుంది, అయితే అటువంటి ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్లు ప్రస్తుతం భారతదేశంలో అందుబాటులో లేవు.

బాండ్ ఇటిఎఫ్

బాండ్ ఇటిఎఫ్ బాండ్ మ్యూచువల్ ఫండ్స్తో సమానంగా ఉంటుంది. బాండ్ ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్స్ అనేది స్టాక్ వంటి ఎక్స్ఛేంజ్లో వర్తకం చేసే బాండ్ల పోర్ట్ఫోలియో మరియు అవి నిష్క్రియంగా నిర్వహించబడతాయి.LIC నోమురా MF G-Sec లాంగ్ టర్మ్ ETF మరియు SBI ETF 10 సంవత్సరాల గిల్ట్ భారతదేశంలో అందుబాటులో ఉన్న కొన్ని బాండ్ ETFలు.

ETF రంగం

సెక్టార్ ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్ నిర్దిష్ట రంగం లేదా పరిశ్రమ నుండి స్టాక్లు మరియు సెక్యూరిటీలలో మాత్రమే పెట్టుబడి పెడుతుంది. కొన్ని సెక్టార్-నిర్దిష్ట ఇటిఎఫ్లు ఫార్మా ఫండ్లు, టెక్నాలజీ ఫండ్లు మొదలైనవి ఈ నిర్దిష్ట రంగాలలో అంతర్లీనంగా ఉన్నాయి. ప్రస్తుతం భారతదేశంలో ఉన్న కొన్ని రంగాల ETFలు Rషేర్ల డివిడెండ్ అవకాశాలు ETF, Rషేర్ల వినియోగం ETF, రిలయన్స్ ఇన్ఫ్రా బీఈఎస్, అత్యధిక షేర్లు M100, SBI ETF నిఫ్టీ జూనియర్, కోటక్ PSUబ్యాంక్ కొన్నింటిని పేర్కొనడానికి ETF.

కరెన్సీ ఇటిఎఫ్

కరెన్సీ మార్పిడి ట్రేడెడ్ ఫండ్స్ పెట్టుబడిదారుని నిర్దిష్ట కరెన్సీని కొనుగోలు చేయకుండా కరెన్సీ మార్కెట్లలో పాల్గొనడానికి అనుమతిస్తాయి. ఇది ఒకే కరెన్సీలో లేదా కరెన్సీల పూల్లో పెట్టుబడి పెట్టబడుతుంది. ఈ పెట్టుబడి వెనుక ఉన్న ఆలోచన కరెన్సీ లేదా కరెన్సీల బుట్ట ధర కదలికలను ట్రాక్ చేయడం.

Talk to our investment specialist

భారతదేశంలో ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్స్

భారతదేశంలో ఇటిఎఫ్ల చరిత్ర 2001లో ప్రవేశపెట్టబడిన ఇటిఎఫ్లతో సాపేక్షంగా చిన్నది. బెంచ్మార్క్ అసెట్ మేనేజ్మెంట్ కంపెనీ (బెంచ్మార్క్) ద్వారా ప్రారంభించబడిన నిఫ్టీ బీఈఎస్ భారతదేశంలో ప్రారంభించబడిన మొదటి ఇటిఎఫ్.AMC గోల్డ్మ్యాన్ AMC చే కొనుగోలు చేయబడింది, దీనిని ఇటీవల రిలయన్స్ AMC కూడా కొనుగోలు చేసింది). ఆ తర్వాత భారతదేశంలోకి అనేక ఇటిఎఫ్లు వచ్చాయి, అయితే, నిఫ్టీ, కొన్ని వంటి చాలా పరిమిత సంఖ్యలో మాత్రమే ఎక్స్పోజర్లు సాధ్యమవుతాయి.మిడ్ క్యాప్ ఈక్విటీలో సూచీలు మరియు సెక్టార్ సూచీలు. కమోడిటీ ప్రధానంగా బంగారంగా ఉంటుంది మరియు బాండ్లలో, ఏ ETFలు అందుబాటులో ఉండవు; ద్రవ తేనెటీగలు (ఇలాంటివిలిక్విడ్ ఫండ్స్) మరియు LIC Nomura MF G-Sec లాంగ్ టర్మ్ ETF (G-sec ఆధారిత ETF) కొన్నింటిని పేర్కొనవచ్చు.

ప్రపంచవ్యాప్తంగా, ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్స్ 1989లో యునైటెడ్ స్టేట్స్లో ప్రారంభమయ్యాయి, S & P 500 ETFగా మార్చబడిన మొదటి సూచిక. ఆ తర్వాత, అనేక ఇటిఎఫ్లు ప్రపంచవ్యాప్తంగా మార్కెట్లోకి వచ్చాయి మరియు నేడు ఇటిఎఫ్ ఆస్తులు ప్రపంచవ్యాప్తంగా $3 ట్రిలియన్లను అధిగమించాయి.

మేము ETF స్థలం ఎక్కడ ఉన్నాము అది తగినంత ముందు కొంత సమయం పడుతుందిపెట్టుబడి పెడుతున్నారు అర్థవంతమైన పోర్ట్ఫోలియోలను రూపొందించడానికి పెట్టుబడిదారులకు ఎంపికలు అందుబాటులోకి వస్తాయి. అయితే, నిఫ్టీ వంటి కొన్ని ప్రాథమిక ఎక్స్పోజర్ల కోసం పెట్టుబడి పెట్టడానికి చూడవచ్చు.

ETFలు పెట్టుబడి: ప్రయోజనాలు

ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్స్లో పెట్టుబడి పెట్టడం వల్ల కలిగే కొన్ని ప్రయోజనాలు క్రింది విధంగా ఉన్నాయి-

- తక్కువ ధర- మ్యూచువల్ ఫండ్ కంటే తక్కువ వ్యయ నిష్పత్తుల కారణంగా ETFలు సరసమైన పెట్టుబడిని చేస్తాయి.

- పన్ను ప్రయోజనం- ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్లు చాలా ట్యాక్స్ ఎఫెక్టివ్గా ఉండటానికి కారణం, ఓపెన్ మార్కెట్లో షేర్ల కొనుగోలు మరియు అమ్మకం ఎక్స్ఛేంజ్-ట్రేడెడ్ ఫండ్ యొక్క పన్నుపై ప్రభావం చూపదు.బాధ్యత.

- ద్రవ్యత- ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్లను ట్రేడింగ్ వ్యవధిలో ఎప్పుడైనా విక్రయించవచ్చు మరియు కొనుగోలు చేయవచ్చు.

- పారదర్శకత- పెట్టుబడి నిల్వలు ప్రతిరోజూ ప్రచురించబడుతున్నందున ETFలలో అధిక స్థాయి పారదర్శకత ఉంది.

- బహిరంగపరచడం- ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్లు సందర్భానుసారంగా నిర్దిష్ట రంగానికి వైవిధ్యమైన బహిర్గతం అందిస్తాయి.

ఎక్స్చేంజ్ ట్రేడెడ్ ఫండ్స్ Vs మ్యూచువల్ ఫండ్స్

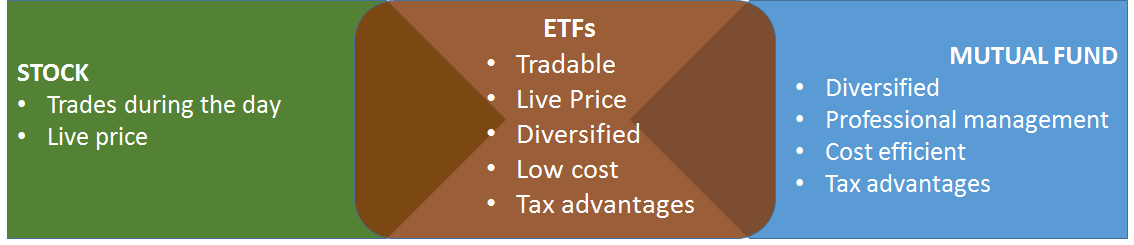

స్టాక్ల సమూహాన్ని కొనుగోలు చేయడానికి వచ్చినప్పుడు, పెట్టుబడిదారులు తరచుగా మ్యూచువల్ ఫండ్లు మరియు ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్ల మధ్య గందరగోళానికి గురవుతారు. కాబట్టి మ్యూచువల్ ఫండ్లు మరియు ఇటిఎఫ్ల మధ్య కొన్ని ప్రధాన వ్యత్యాసాలను మేము పరిశీలిస్తాము.

పెట్టుబడి ప్రక్రియ

- ETF: మీరు ఆన్లైన్ నుండి ETFని కొనుగోలు చేయవచ్చుట్రేడింగ్ ఖాతా. ఇది స్టాక్లను కొనుగోలు చేయడం లాంటిదే.

- మ్యూచువల్ ఫండ్: ఇక్కడ మీకు ఆన్లైన్ ట్రేడింగ్ ఖాతా అవసరం లేదు. పెట్టుబడిదారులు చేయవచ్చుమ్యూచువల్ ఫండ్స్లో పెట్టుబడి పెట్టండి AMC ద్వారా (నేరుగా), బ్రోకర్, సలహాదారు లేదా వ్యాపార ఖాతా ద్వారా.

లిక్విడిటీ

- ETF: మీరు ట్రేడింగ్ సెషన్లో ఎప్పుడైనా ETFని కొనుగోలు చేయవచ్చు లేదా విక్రయించవచ్చు.

- మ్యూచువల్ ఫండ్: మీరు మ్యూచువల్ ఫండ్ యొక్క యూనిట్లను విక్రయించినప్పుడు, ఫండ్ రకాన్ని బట్టి మీ డబ్బును క్రెడిట్ చేయడానికి కొన్ని రోజులు పట్టవచ్చు, మీరు ముందస్తు నిష్క్రమణలలో ఎగ్జిట్ లోడ్ ఛార్జీలు చెల్లించవలసి ఉంటుంది.

ఛార్జీలు

- ETF: బ్రోకరేజ్ మరియు డెలివరీ ఛార్జీలు దాదాపు 0.6% (పెట్టుబడి చేసిన మొత్తంలో) మరియు ఖర్చు నిష్పత్తి 1% p.a వరకు ఉంటుంది. ఫండ్కి ఫండ్ మారవచ్చు లావాదేవీ విలువ.

- మ్యూచువల్ ఫండ్: మ్యూచువల్ ఫండ్ ఖర్చు నిష్పత్తి 1-3% p.a. మరియు వారికి ప్రవేశ లేదా నిష్క్రమణ ఛార్జీలు కూడా ఉంటాయిపరిధి పెట్టుబడి మొత్తంలో 2-5% నుండి.

కనీస పెట్టుబడి

- ETF: ఈ పెట్టుబడి కింద, మీరు ఒక యూనిట్ మాత్రమే కొనుగోలు చేయవచ్చు.

- మ్యూచువల్ ఫండ్: మ్యూచువల్ ఫండ్లో పెట్టుబడి పెట్టడానికి కొంత కనీస మొత్తం ఉంటుంది. ఉదాహరణకు, మీరు పెట్టుబడి పెట్టినట్లయితేSIP, మీరు కనీసం INR 500 pm పెట్టుబడి పెట్టాలి.

ఇటిఎఫ్ స్టాక్: స్టాక్స్ ఇటిఎఫ్లను అర్థం చేసుకోవడం

స్టాక్ యొక్క సాధారణ వాటా ఎక్స్ఛేంజ్లో వర్తకం చేయబడినట్లే స్టాక్ ETF వర్తకం చేయబడుతుంది. స్టాక్ ఇటిఎఫ్ కూడా ఒక బాస్కెట్కు బహిర్గతం కావడానికి అనుమతిస్తుందిఈక్విటీలు ప్రతి వ్యక్తిగత భద్రతను కొనుగోలు చేయకుండా. స్టాక్ ఇటిఎఫ్లో, మ్యూచువల్ ఫండ్లా కాకుండా, దాని ధర మార్కెట్ ముగింపులో కాకుండా ట్రేడింగ్ సెషన్లో సర్దుబాటు చేయబడుతుంది. స్టాక్ ETF నిర్వహణ రుసుములు మొదలైన నిర్దిష్ట రకమైన వ్యయాన్ని కలిగి ఉంటుంది, కానీ సాధారణంగా మ్యూచువల్ ఫండ్ల కంటే తక్కువగా ఉంటుంది.

మంచి ఇటిఎఫ్ని ఎలా ఎంచుకోవాలి?

ఇండెక్స్ను పునరావృతం చేయడానికి ప్రయత్నిస్తున్నప్పుడు ట్రాకింగ్ ఎర్రర్ అని పిలువబడే ఒక కొలత ఉంటుంది, ఇది ట్రాకింగ్ చేస్తున్న ఇండెక్స్ నుండి రిటర్న్స్లో ETF ఎంత వైదొలగుతుందో కొలుస్తుంది. ట్రాకింగ్ లోపం ఎంత తక్కువగా ఉంటే ఇండెక్స్ ఇటిఎఫ్ అంత మంచిది. లేదంటే, ఇండెక్స్ను ట్రాక్ చేయకపోతే ETF యొక్క లక్ష్యం మరియు కాలక్రమేణా పనితీరును చూడవలసి ఉంటుంది.

అగ్ర ETFలు

భారతదేశంలో అత్యుత్తమ పనితీరు కనబరుస్తున్న ETFలు క్రింది విధంగా ఉన్నాయి-

| ఇండెక్స్ ETFలు | గోల్డ్ ఇటిఎఫ్లు | సెక్టార్ ఇటిఎఫ్లు | బాండ్ ETFలు | కరెన్సీ ETFలు | గ్లోబల్ ఇండెక్స్ ETFలు |

|---|---|---|---|---|---|

| రిలయన్స్ నిఫ్టీ బీఈఎస్ | రిలయన్స్ గోల్డ్ బీఈఎస్ | రిలయన్స్ బ్యాంక్ బీఈఎస్ | రిలయన్స్ లిక్విడ్ బీఈఎస్ | విజ్డమ్ ట్రీ ఇండియన్ రూపాయి స్ట్రాటజీ ఫండ్ | రిలయన్స్ హ్యాంగ్ సెంగ్ బీఈఎస్ |

| ICICI ప్రుడెన్షియల్ నిఫ్టీ ETF | రిలయన్స్ గోల్డ్ ఇటిఎఫ్ | బాక్స్ బ్యాంకింగ్ ఇటిఎఫ్ | SBI ETF 10 సంవత్సరాల వర్తిస్తుంది | మార్కెట్ వెక్టర్స్- భారత రూపాయి/USD ETN | చాలా షేర్లు NASDAQ 100 |

| అత్యధిక షేర్లు M50 | బిర్లా సన్ లైఫ్ గోల్డ్ ఇటిఎఫ్ | R* షేర్స్ బ్యాంకింగ్ ఇటిఎఫ్ | LIC నోమురా MF G-Sec లాంగ్ టర్మ్ ETF | _ | _ |

ETF: భారతదేశంలో ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్ల జాబితా

ఇది భారతదేశంలోని ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్స్ లేదా ఇటిఎఫ్ల జాబితా-

| పేరు | అంతర్లీన ఆస్తి | ప్రారంభ తేదీ |

|---|---|---|

| యాక్సిస్ గోల్డ్ ఇటిఎఫ్ | బంగారం | 10-నవంబర్-10 |

| బిర్లా సన్ లైఫ్ నిఫ్టీ ఇటిఎఫ్ | నిఫ్టీ 50 ఇండెక్స్ | 21-జూలై-11 |

| CPSE ETF | నిఫ్టీ CPSE ఇండెక్స్ | 28-మార్చి-14 |

| ఎడెల్వీస్ ఎక్స్ఛేంజ్ ట్రేడెడ్ స్కీమ్ - నిఫ్టీ | నిఫ్టీ 50 ఇండెక్స్ | 8-మే-15 |

| రిలయన్స్ బ్యాంక్ బీఈఎస్ | నిఫ్టీ బ్యాంక్ | 27-మే-04 |

| రిలయన్స్ ఇన్ఫ్రా బీఈఎస్ | నిఫ్టీ ఇన్ఫ్రాస్ట్రక్చర్ | 29-సెప్టెంబర్-10 |

| రిలయన్స్ జూనియర్ బీఈఎస్ | నిఫ్టీ నెక్స్ 50 | 21-ఫిబ్రవరి-03 |

| రిలయన్స్ నిఫ్టీ బీఈఎస్ | నిఫ్టీ 50 ఇండెక్స్ | 28-డిసెంబర్-01 |

| రిలయన్స్ PSU బ్యాంక్ బీఈఎస్ | నిఫ్టీ PSU బ్యాంక్ | 25-అక్టోబర్-07 |

| రిలయన్స్ షరియా బీఈఎస్ | నిఫ్టీ50 షరియా సూచిక | 18-మార్చి-09 |

| HDFC గోల్డ్ ETF | బంగారం | 13-ఆగస్ట్-10 |

| ICICI ప్రుడెన్షియల్ CNX 100 ETF | నిఫ్టీ 100 | 20-ఆగస్ట్-13 |

| ICICI ప్రుడెన్షియల్ నిఫ్టీ ETF | నిఫ్టీ 50 ఇండెక్స్ | 20-మార్చి-13 |

| ICICI సెన్సెక్స్ ప్రుడెన్షియల్ ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్ | S&P BSE సెన్సెక్స్ | 10-జనవరి-03 |

| బాక్స్ బ్యాంకింగ్ ఇటిఎఫ్ | నిటీ బ్యాంక్ | 4-డిసెంబర్-14 |

| గోల్డ్ బాక్స్ ఇటిఎఫ్ | బంగారం | 27-జూలై-07 |

| నిఫ్టీ ఇటిఎఫ్ బాక్స్ నిఫ్టీ | 50 సూచిక | 2-ఫిబ్రవరి-10 |

| బాక్స్ PSU బ్యాంక్ ETF | నిఫ్టీ PSU బ్యాంక్ | 8-నవంబర్-07 |

| అత్యధిక షేర్లు M100 | నిఫ్టీ మిడ్క్యాప్ 100 | 31-జనవరి-11 |

| అత్యధిక షేర్లు M50 | నిఫ్టీ 50 ఇండెక్స్ | 28-జూలై-10 |

| మోతీలాల్ ఓస్వాల్ NASDAQ-100 ETFని అత్యధికంగా షేర్ చేసారు | నాస్డాక్ 100 | 29-మార్చి-11 |

| క్వాంటం ఇండెక్స్ ఫండ్ - వృద్ధి | నిఫ్టీ 50 ఇండెక్స్ | 10-జూలై-08 |

| R * షేర్లు బ్యాంకింగ్ ETF | నిఫ్టీ బ్యాంక్ | 24-జూన్-08 |

| R* షేర్లు CNX 100 ETF | నిఫ్టీ 100 | 22-మార్చి-13 |

| R* షేర్ల వినియోగ ETF | నిఫ్టీ ఇండియా వినియోగం | 10-ఏప్రిల్-14 |

| R* షేర్లు డివిడెండ్ అవకాశాలు ETF | నిఫ్టీ డివిడెండ్ అవకాశాలు 50 | 15-ఏప్రిల్-14 |

| R* షేర్లు నిఫ్టీ ETF | నిఫ్టీ 50 ఇండెక్స్ | 22-నవంబర్-13 |

| R * షేర్లు NV20 ETF | నిఫ్టీ50 విలువ 20 సూచిక | 18-జూన్-15 |

| రిలయన్స్ ఇటిఎఫ్ గోల్డ్ బీఈఎస్ | బంగారం | 8-మార్చి-07 |

| రెలిగేర్ఇన్వెస్కో నిఫ్టీ ఇటిఎఫ్ | నిఫ్టీ 50 ఇండెక్స్ | 13-జూన్-11 |

| SBI ETF బ్యాంకింగ్ | నిఫ్టీ బ్యాంక్ | 20-మార్చి-15 |

| SBI ETF నిఫ్టీ | నిఫ్టీ 50 ఇండెక్స్ | 23-జూలై-15 |

| SBI ETF నిఫ్టీ జూనియర్ | నిఫ్టీ నెక్స్ 50 | 20-మార్చి-15 |

| SBI గోల్డ్ ETF | బంగారం | 28-ఏప్రిల్-09 |

| UTI గోల్డ్ ETF | బంగారం | 12-మార్చి-07 |

| UTI నిఫ్టీ ETF | నిఫ్టీ 50 ఇండెక్స్ | 3-సెప్టెంబర్-15 |

| UTI సెన్సెక్స్ ETF | S&P BSE సెన్సెక్స్ | 3-సెప్టెంబర్-15 |

మూలం: NSE మరియు BSE ఇండియా

ఇటిఎఫ్ ఫండ్స్ కింద రిస్క్లు

సాంప్రదాయ మ్యూచువల్ ఫండ్స్ (ప్రధానంగా తక్కువ ధర) కంటే ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్లు విభిన్న ఎంపికలు మరియు ప్రయోజనాలను అందిస్తున్నప్పటికీ, ETFలలో ఉండే నష్టాలను తెలుసుకోవాలి. ETFలు ఈక్విటీలు, బాండ్లు లేదా వస్తువులు కావచ్చు కాబట్టి, అంతర్లీన ఆస్తి యొక్క ETFలతో సంబంధం ఉన్న నష్టాలు ఉన్నాయి. కొన్నింటిని పేర్కొనడానికి; ట్రాకింగ్ లోపం (వాస్తవ ఇండెక్స్ మరియు అంతర్లీన ETF విలువలో వ్యత్యాసం), అంతర్లీన పరికరం యొక్క మార్కెట్ రిస్క్ అనేది ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్స్లో ఉన్న కొన్ని విభిన్న నష్టాలు, వీటిని మీరు ఏదైనా పెట్టుబడిలోకి దూకడానికి ముందు తెలుసుకోవాలి.

అందువల్ల, ఏదైనా పెట్టుబడి మాదిరిగానే, ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్స్ దాని స్వంత లాభాలు మరియు నష్టాలతో వస్తాయి. పెట్టుబడిదారులు వాటిని జాగ్రత్తగా తూకం వేయాలిపెట్టుబడి ప్రణాళిక & లక్ష్యాలు మరియు తదనుగుణంగా, తదుపరి దశలను నిర్ణయించండి. ఇటిఎఫ్లో పెట్టుబడి పెట్టేటప్పుడు మీరు భారతదేశంలో ఉత్తమంగా పనిచేసే ఇటిఎఫ్లను ఎంచుకున్నారని నిర్ధారించుకోండి.

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.

You Might Also Like