ఫిన్క్యాష్ »మ్యూచువల్ ఫండ్స్ »అక్రూవల్ ఫండ్స్ vs డ్యూరేషన్ ఫండ్స్

Table of Contents

అక్రూవల్ ఫండ్స్ Vs డ్యూరేషన్ ఫండ్స్

అక్రూవల్ ఫండ్స్ మరియు వ్యవధి నిధులు డెట్ కేటగిరీ కిందకు వస్తాయి. ఇవి ప్రాథమికంగా రెండు వ్యూహాలలో ఒకటిరుణ నిధి అనుసరించండి. ఈ వ్యూహాల గురించి, అవి ఒకదానికొకటి ఎలా విభిన్నంగా ఉన్నాయో తెలుసుకుందాంఉత్తమ అక్రూవల్ ఫండ్స్ మరియు 2022లో పెట్టుబడి పెట్టడానికి వ్యవధి నిధులు.

అక్రూవల్ బేస్డ్ స్ట్రాటజీ

అక్రూవల్ ఫండ్లు ఆసక్తిని సంపాదించడానికి ఆదర్శంగా దృష్టి సారిస్తాయిఆదాయం అందించే కూపన్ పరంగాబాండ్లు. ఇవి సాధారణంగా చిన్న నుండి మధ్యస్థ మెచ్యూరిటీ పేపర్లలో పెట్టుబడి పెట్టే ఒక రకమైన డెట్ ఫండ్స్. మెచ్యూరిటీ వరకు సెక్యూరిటీలను ఉంచుకోవడంపై దృష్టి కేంద్రీకరించేటప్పుడు ఈ పేపర్లు మధ్య నుండి అధిక నాణ్యతతో ఉంటాయి. అక్రూవల్ ఫండ్లు కొనుగోలు & హోల్డ్ వ్యూహాలను అవలంబిస్తాయి మరియు వాటితో పోలిస్తే మెరుగైన రాబడిని అందించడంపై దృష్టి పెడతాయిబ్యాంక్ స్థిర డిపాజిట్లు.

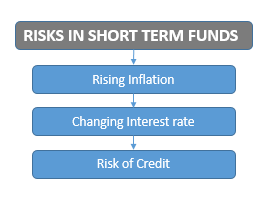

ఈ ఫండ్స్ క్రెడిట్-రిస్క్ తీసుకుంటాయి మరియు అధిక దిగుబడులను ఉత్పత్తి చేయడానికి, కొంచెం తక్కువ-రేటింగ్ ఉన్న సెక్యూరిటీలలో పెట్టుబడి పెడతాయి. అక్రూవల్ ఫండ్స్ నుండి కూడా రాబడిని పొందవచ్చురాజధాని లాభాలు, కానీ ఇది వారి మొత్తం రాబడిలో చిన్న భాగం. సాధారణంగా, అక్రూవల్ వ్యూహాన్ని అనుసరించే ఫండ్లు సాధారణంగా స్వల్పకాలిక సాధనాలను కొనుగోలు చేస్తాయి మరియు మెచ్యూరిటీ వరకు ఉంచడానికి ఇష్టపడతాయి. ఎందుకంటే ఇది వడ్డీ రేటు ప్రమాదాన్ని తగ్గిస్తుంది. కార్పొరేట్ బాండ్ ఫండ్లు తక్కువ మెచ్యూరిటీ వ్యవధి ఉన్న అధిక రాబడినిచ్చే కార్పొరేట్ బాండ్లలో పెట్టుబడి పెడతాయి.

వడ్డీ రేటు కదలికల గురించి దృక్కోణాన్ని కలిగి ఉన్న పెట్టుబడిదారులకు అక్రూవల్ ఫండ్లు అనువైన పెట్టుబడి ఎంపిక.

అల్ట్రాస్వల్పకాలిక బాండ్ ఫండ్లు, ఎఫ్ఎమ్పిలు మరియు షార్ట్ టర్మ్ బాండ్ ఫండ్లు ఈ వ్యూహాన్ని అనుసరిస్తాయి. ఒక ఉంటేపెట్టుబడిదారుడు అతని డెట్ పోర్ట్ఫోలియో నుండి స్థిరమైన రాబడి అవసరం మరియు ఎక్కువ రిస్క్లు తీసుకోవడానికి సిద్ధంగా లేదు, అక్రూవల్ ఆధారిత ఫండ్స్లో ఆదర్శంగా పెట్టుబడి పెట్టాలి.

స్థిరమైన రాబడిని పొందాలనుకునే పెట్టుబడిదారులకు ఈ నిధులు అనుకూలంగా ఉంటాయి. కానీ, ఒక పెట్టుబడిదారుడు వడ్డీ రేటు కదలికలపై దృష్టిని కలిగి ఉండాలి.

కనీసం 1-3-సంవత్సరాల హోరిజోన్ వరకు అక్రూవల్ ఫండ్స్లో పెట్టుబడి పెట్టాలని సూచించబడింది.

Talk to our investment specialist

వ్యవధి ఆధారిత వ్యూహం

ఆదర్శవంతంగా, వ్యవధి ఆధారిత వ్యూహాన్ని అనుసరించే ఫండ్లు దీర్ఘకాలిక బాండ్లలో పెట్టుబడి పెడతాయి మరియు వడ్డీ రేట్లు తగ్గుతాయి. వారు బాండ్ యొక్క కూపన్తో పాటు మూలధన ప్రశంసల నుండి సంపాదిస్తారు. కానీ, ఈ నిధులు వడ్డీ రేటు ప్రమాదానికి గురవుతాయి మరియు వడ్డీ రేట్లు పెరిగినట్లయితే ఈ ఫండ్స్ మూలధన నష్టాలను భరించగలవు.

ఈ వ్యూహంలో, ఫండ్ మేనేజర్ వడ్డీ రేటు కదలికలను అంచనా వేస్తారు. వ్యవధి ఫండ్ మేనేజర్ తన దృక్కోణం ప్రకారం ఫండ్ యొక్క వ్యవధి మరియు సగటు మెచ్యూరిటీని తరచుగా పెంచడం లేదా తగ్గించడం. ఫండ్ మేనేజర్ యొక్క తప్పుడు అంచనాలు వ్యవధి ఆధారిత డెట్ ఫండ్లను నష్టపోయేలా చేస్తాయి.

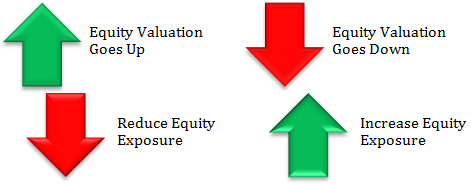

ఫండ్ మేనేజర్లు రాబడిని పెంచడానికి వ్యవధిని నిర్వహించడంపై ఎక్కువగా దృష్టి పెడతారు. సాధారణంగా, వడ్డీ రేట్లు తగ్గుతున్నప్పుడు, వ్యవధి ఫండ్ మేనేజర్ సాపేక్షంగా అధిక వ్యవధిని ఎంచుకుంటారు, తద్వారా గరిష్టంగామూలధన లాభాలు పెరుగుతున్న బాండ్ ధరల నుండి. మరియు వైస్-వెర్సా పరిస్థితిలో, అంటే, వడ్డీ రేట్లు పెరుగుతున్నప్పుడు, పోర్ట్ఫోలియోపై మూలధన నష్టాల నుండి రక్షించడానికి ఫండ్ వ్యవధి తగ్గించబడుతుంది.

దీర్ఘకాలిక ఆదాయ నిధులు మరియుగిల్ట్ ఫండ్స్ వ్యవధి ఆధారిత వ్యూహాన్ని అనుసరించండి. అందువల్ల, ఫండ్తో అనుబంధించబడిన అస్థిరతతో ప్రయాణించగల పెట్టుబడిదారులకు ఈ ఫండ్లు మంచిది.

ఈ ఫండ్స్ వడ్డీ రేట్లు దిగువకు తరలించడానికి సెట్ చేయబడిన సమయంలో మెరుగైన రాబడిని పొందగలవు.

ఎలా నిర్ణయించుకోవాలి?

వాటిలో ప్రతి ఒక్కటి దాని స్వంత రిస్క్ను కలిగి ఉన్నందున, పెట్టుబడిదారుడు తన డెట్ పోర్ట్ఫోలియోలో రెండు రకాల నిధుల కలయికను కూడా స్వీకరించవచ్చు.ప్రమాద ప్రొఫైల్.

అక్రూవల్ స్ట్రాటజీ ఫండ్, చాలా దూకుడుగా అనుసరించినట్లయితే, పోర్ట్ఫోలియోలో క్రెడిట్-రిస్క్ పెరుగుదలకు దారితీయవచ్చు. మరోవైపు, వ్యవధి వ్యూహం వడ్డీ రేటు ప్రమాదాన్ని లేదా అస్థిరత ప్రమాదాన్ని ఎదుర్కొంటుందికాల్ చేయండి ఫండ్ మేనేజర్ యొక్క వడ్డీ రేటు కదలికలు తప్పుగా ఉంటాయి, మొదలైనవి.

అందువల్ల, రెండు వ్యూహాలు వాటి స్వంత మెరిట్లను కలిగి ఉంటాయి మరియు పెట్టుబడిదారుడికి భిన్నమైన రిస్క్-రివార్డ్ ప్రతిపాదనను కలిగి ఉంటాయి.

టాప్ 5 అక్రూవల్ మ్యూచువల్ ఫండ్లు

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity IDFC Corporate Bond Fund Growth ₹19.0109

↑ 0.02 ₹14,114 3.1 4.6 9.4 6.7 7.7 7.33% 3Y 3Y 10M 28D ICICI Prudential Corporate Bond Fund Growth ₹29.4756

↑ 0.03 ₹29,929 3 4.7 9.2 7.7 8 7.37% 2Y 11M 5D 4Y 11M 26D BNP Paribas Corporate Bond Fund Growth ₹27.127

↑ 0.04 ₹196 3.3 4.8 9.8 7.1 8.3 7.4% 3Y 5M 12D 4Y 8M 26D Franklin India Corporate Debt Fund Growth ₹97.0728

↓ -0.09 ₹759 2.8 4.3 8.7 6.6 7.6 7.41% 3Y 4M 10D 5Y 4M 10D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

టాప్ 5 వ్యవధి మ్యూచువల్ ఫండ్లు

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Franklin India Corporate Debt Fund Growth ₹97.0728

↓ -0.09 ₹759 2.8 4.3 8.7 6.6 7.6 7.41% 3Y 4M 10D 5Y 4M 10D Aditya Birla Sun Life Corporate Bond Fund Growth ₹111.856

↑ 0.13 ₹24,570 3.3 4.8 9.9 7.6 8.5 7.31% 3Y 5M 16D 4Y 9M 14D ICICI Prudential Corporate Bond Fund Growth ₹29.4756

↑ 0.03 ₹29,929 3 4.7 9.2 7.7 8 7.37% 2Y 11M 5D 4Y 11M 26D Aditya Birla Sun Life Short Term Opportunities Fund Growth ₹47.0202

↑ 0.04 ₹8,068 3 4.6 9.2 7.2 7.9 7.49% 2Y 9M 7D 3Y 8M 1D ICICI Prudential Short Term Fund Growth ₹59.4226

↑ 0.05 ₹20,428 3 4.6 9.1 7.6 7.8 7.6% 2Y 9M 29D 4Y 10M 17D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

ముగింపు

సంచిత మరియు వ్యవధి వ్యూహాలు రెండూ వేర్వేరు లక్ష్యాలు మరియు వ్యూహాల కోసం వాటి ప్రయోజనాన్ని అందిస్తాయి. మేము గత ఏడాది రిటర్న్లను పరిశీలిస్తే, రెండు వర్గాలు ఒకే విధమైన రాబడిని ఆర్జించాయని మేము గుర్తించాము. కానీ మనం అత్యంత అస్థిరమైన కాలానికి వెళుతున్నప్పుడు, వ్యవధితో పోలిస్తే అక్రూవల్ ఫండ్లు బాగా పెరిగాయని గమనించవచ్చు.

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.