Table of Contents

SIP Vs STP Vs SWP

ఏది ఎంచుకోవాలి?

SIP, STP మరియు SWP అన్నీ క్రమబద్ధమైన మరియు వ్యూహాత్మక పద్ధతులుపెట్టుబడి పెడుతున్నారు మరియు ఉపసంహరణమ్యూచువల్ ఫండ్స్. వ్యక్తులు వారి అవసరాలను బట్టి ప్రతి ఎంపికను ఆశ్రయించవచ్చు. క్లుప్తంగా, SIP అంటే ఒక క్రమబద్ధమైన పద్ధతిమ్యూచువల్ ఫండ్స్లో పెట్టుబడి పెట్టడం అయితే STP అంటే ఒక మ్యూచువల్ ఫండ్ పథకం నుండి మరొకదానికి డబ్బును క్రమపద్ధతిలో బదిలీ చేయడం. చివరగా, SWP అంటే నిధుల ఉపసంహరణ లేదావిముక్తి ఒక క్రమ పద్ధతిలో మ్యూచువల్ ఫండ్ యూనిట్లు. మొదటి రెండు పదాలు పెట్టుబడికి సంబంధించినవి అయితే, మూడవ పదం ఉపసంహరణ గురించి చర్చిస్తుంది. కాబట్టి, ఈ వ్యాసం ద్వారా వివిధ పారామితులను పోల్చడం ద్వారా SIP, STP మరియు SWP మధ్య తేడాలను అర్థం చేసుకుందాం.

SIP లేదా సిస్టమాటిక్ ఇన్వెస్ట్మెంట్ ప్లాన్

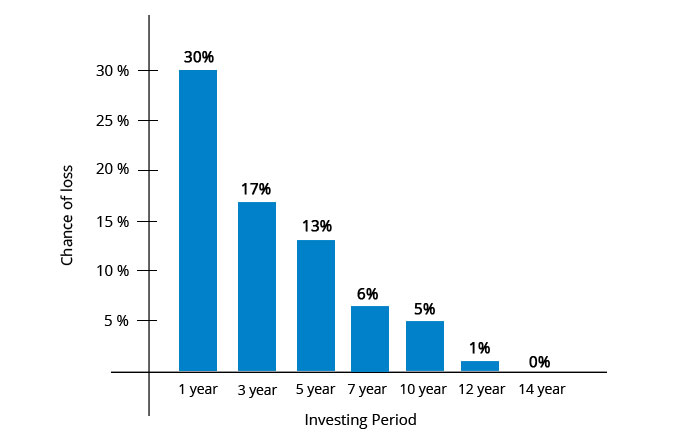

SIP లేదా సిస్టమాటిక్పెట్టుబడి ప్రణాళిక మ్యూచువల్ ఫండ్స్లో పెట్టుబడి విధానం. ఈ పద్ధతిలో, వ్యక్తులు మ్యూచువల్ ఫండ్స్లో క్రమ వ్యవధిలో చిన్న మొత్తాలను పెట్టుబడి పెడతారు. SIP సాధారణంగా సందర్భంలో సూచించబడుతుందిఈక్విటీ ఫండ్స్. SIPని గోల్ ఆధారిత పెట్టుబడి అని కూడా అంటారు. SIPలలో, వ్యక్తిగత కొనుగోలు మ్యూచువల్ ఫండ్ యూనిట్లను క్రమమైన వ్యవధిలో చిన్న పరిమాణంలో. వ్యక్తులు INR 500 (కొన్ని సందర్భాల్లో INR 100 కూడా) కంటే తక్కువ మొత్తాలతో SIP మోడ్ ద్వారా మ్యూచువల్ ఫండ్లలో పెట్టుబడి పెట్టడం ప్రారంభించవచ్చు. SIP వంటి అనేక ప్రయోజనాలు ఉన్నాయిసమ్మేళనం యొక్క శక్తి, రూపాయి ఖర్చు సగటు, మరియు క్రమశిక్షణతో కూడిన పొదుపు అలవాటు. SIP యొక్క ఫ్రీక్వెన్సీ నెలవారీ, పక్షం లేదా త్రైమాసికం కావచ్చు.

STP లేదా సిస్టమాటిక్ బదిలీ ప్రణాళిక

STP లేదాక్రమబద్ధమైన బదిలీ ప్రణాళిక ఒక వ్యక్తి మ్యూచువల్ ఫండ్ కంపెనీకి ఒక స్కీమ్ నుండి మరొక స్కీమ్కి క్రమపద్ధతిలో మరియు ఆవర్తన పద్ధతిలో డబ్బును బదిలీ చేయడానికి సమ్మతిని ఇచ్చే టెక్నిక్. STPలో, వ్యక్తులు తమ డబ్బును ఒక స్కీమ్ నుండి మరొక ఫండ్ హౌస్కి మాత్రమే బదిలీ చేయవచ్చు మరియు ఇతర ఫండ్ హౌస్లకు కాదు. STPలో, లిక్విడ్ లేదా అల్ట్రా షార్ట్-టర్మ్ ఫండ్ నుండి ఈక్విటీ ఫండ్కి బదిలీ చేయబడుతుంది. వారి ఖాతాలో అదనపు నిష్క్రియ డబ్బు ఉన్న మరియు మొత్తం మొత్తాలను ఈక్విటీ ఫండ్స్లో పెట్టుబడి పెట్టడానికి ఇష్టపడని వ్యక్తులకు ఇది అనుకూలంగా ఉంటుంది. ఫలితంగా, STP ద్వారా, వ్యక్తులు ముందుగా డబ్బును పెట్టుబడి పెట్టవచ్చులిక్విడ్ ఫండ్స్ ఆపై దానిని వారికి నచ్చిన ఈక్విటీ ఫండ్స్కు బదిలీ చేయండి.

SWP లేదా సిస్టమాటిక్ ఉపసంహరణ ప్రణాళిక

SWP లేదా సిస్టమాటిక్ ఉపసంహరణ ప్రణాళిక SIPకి వ్యతిరేకం. SWPలో, వ్యక్తులు చిన్న మొత్తాలలో మ్యూచువల్ ఫండ్ పథకాల నుండి డబ్బును రీడీమ్ చేస్తారు. ఈ పరిస్థితిలో, లిక్విడ్ ఫండ్స్ వంటి రిస్క్-ఆకలి సాధారణంగా తక్కువగా ఉండే మ్యూచువల్ ఫండ్ స్కీమ్లో వ్యక్తులు మొదట డబ్బును డిపాజిట్ చేస్తారు. అప్పుడు, వ్యక్తులు వారి అవసరాలను బట్టి క్రమ వ్యవధిలో మ్యూచువల్ ఫండ్ పథకం నుండి డబ్బును రీడీమ్ చేయడం ప్రారంభిస్తారు. SWP యొక్క ఫ్రీక్వెన్సీ వారానికో, నెలవారీ లేదా త్రైమాసికమైనది కావచ్చు. SWPని సాధారణ మూలంగా ఉపయోగించవచ్చుఆదాయం వ్యక్తుల కోసం, ముఖ్యంగా పదవీ విరమణ చేసిన వారికి.

Talk to our investment specialist

SIP Vs STP Vs SWP: తేడాలను అర్థం చేసుకోవడం

చాలా సార్లు, వ్యక్తులు SIP, STP మరియు SWP మధ్య ఎంచుకునేటప్పుడు గందరగోళానికి గురవుతారు. కాబట్టి, అన్ని పద్ధతుల మధ్య తేడాలను అర్థం చేసుకుందాం.

పెట్టుబడి, బదిలీ మరియు ఉపసంహరణ

SIPలో, వ్యక్తులు నిర్దిష్ట మ్యూచువల్ ఫండ్ పథకంలో డబ్బును పెట్టుబడి పెడతారు. ఈ పెట్టుబడి సాధారణ వ్యవధిలో మరియు స్థిర మొత్తంలో చేయబడుతుంది. అలాగే, SIP సాధారణంగా ఈక్విటీ ఫండ్స్లో మరియు ఎక్కువ కాలం పాటు జరుగుతుంది. STPలో, డబ్బు ముందుగా పెట్టుబడి పెట్టబడుతుంది aరుణ నిధి సాధారణంగా లిక్విడ్ ఫండ్ మరియు ఈక్విటీ ఫండ్స్లో రెగ్యులర్ వ్యవధిలో బదిలీ చేయబడుతుంది. ఇక్కడ కూడా, బదిలీ యొక్క పదవీకాలం మరియు మొత్తం నిర్ణయించబడ్డాయి. చివరగా, SWPలో, వ్యక్తులు మ్యూచువల్ ఫండ్ స్కీమ్ నుండి రెగ్యులర్ వ్యవధిలో డబ్బును ఉపసంహరించుకుంటారు. ఇక్కడ కూడా, మీరు ముందుగా రిస్క్-ఆకలి తక్కువగా ఉన్న మ్యూచువల్ ఫండ్ పథకాలలో డబ్బును డిపాజిట్ చేయాలి. అప్పుడు, నిర్ణీత మొత్తంలో డబ్బు క్రమ వ్యవధిలో రీడీమ్ చేయబడుతుంది.

అనుకూలత

మ్యూచువల్ ఫండ్స్లో ఎక్కువ మొత్తంలో ఇన్వెస్ట్ చేయలేని, పెట్టుబడి కాల వ్యవధి ఎక్కువ ఉన్న వ్యక్తులకు SIP అనుకూలంగా ఉంటుంది. అదనంగా, మ్యూచువల్ ఫండ్ పెట్టుబడి ద్వారా నిర్దిష్ట లక్ష్యాన్ని చేరుకోవాలనుకునే వ్యక్తులు కూడా SIPని ఎంపిక చేస్తారు. మరోవైపు, అదనపు నిష్క్రియ డబ్బు ఉన్న వ్యక్తులకు, మ్యూచువల్ ఫండ్ పథకాలలో మొత్తం పెట్టుబడి పెట్టడానికి ఇష్టపడని వ్యక్తులకు STP అనుకూలంగా ఉంటుంది. కాబట్టి, STP ద్వారా, వారు ఈక్విటీ ఆధారిత ఫండ్లలో క్రమ వ్యవధిలో చిన్న మొత్తాలను బదిలీ చేయవచ్చు. SWP, దీనికి విరుద్ధంగా, అదనపు డబ్బును పొందిన మరియు దాని నుండి సాధారణ ఆదాయ వనరు కోసం చూస్తున్న వ్యక్తులకు అనుకూలంగా ఉంటుంది. అందువల్ల, వారు ముందుగా తక్కువ స్థాయి రిస్క్ ఉన్న స్కీమ్లో డిపాజిట్ చేయవచ్చు, ఆపై క్రమమైన వ్యవధిలో అవసరమైన మొత్తాన్ని విత్డ్రా చేయడం ప్రారంభించవచ్చు.

పన్ను ప్రభావం

సాధారణంగా, SIPలలో, పెట్టుబడికి బదులుగా నిధుల బదిలీ ఉపసంహరణ ఉన్నందున పన్ను వర్తించదు. అదనంగా, సందర్భంలో SIPలుELSS వ్యక్తులు పన్నును క్లెయిమ్ చేయడానికి పథకాలు సహాయపడతాయితగ్గింపు INR 1,50 వరకు,000 కిందసెక్షన్ 80C యొక్కఆదాయ పన్ను చట్టం, 1961. అయితే, STP మరియు SWP విషయంలో, పన్ను విధింపు ఉంటుంది. STPలో, ఫండ్స్ లిక్విడ్ ఫండ్స్ నుండి ఈక్విటీ ఫండ్స్కి బదిలీ చేయబడినందున, అవి పన్నును ఆకర్షిస్తాయి. ప్రతి బదిలీ విముక్తిగా పరిగణించబడుతుంది మరియు ఆకర్షిస్తుంది aరాజధాని లాభాల పన్ను. అదేవిధంగా, SWP విషయంలో, ప్రతి ఉపసంహరణ పన్నును ఆకర్షిస్తుంది. ఈ పరిస్థితిలో, ప్రతి ఉపసంహరణ కూడా విముక్తిగా పరిగణించబడుతుంది మరియు ఇది వర్తిస్తుందిమూలధన రాబడి. ఈక్విటీ మరియు డెట్ ఫండ్స్ కోసం STP మరియు SWP కోసం మూలధన లాభాలు క్రింది విధంగా వివరించబడ్డాయి.

VALUE AT END OF TENOR:₹5,927SWP Calculator

ఈక్విటీ ఫండ్స్ విషయంలో, కొనుగోలు చేసిన తేదీ నుండి ఒక సంవత్సరంలోపు రిడీమ్ చేయబడితే, స్వల్పకాలిక మూలధన లాభాలు లేదా STCG వర్తిస్తుంది. STCG అనేది ఈక్విటీ ఫండ్స్పై పన్ను విధించబడే సందర్భంఫ్లాట్ 15% నిధులను ఒక సంవత్సరం తర్వాత రీడీమ్ చేసినట్లయితే, ఇండెక్సేషన్ ప్రయోజనాలు లేకుండా 10% ఛార్జ్ చేయబడే లాంగ్ టర్మ్ క్యాపిటల్ గెయిన్ (LTCG) వర్తిస్తుంది. అయితే, లాభాలు INR 1 లక్ష కంటే ఎక్కువ ఉంటే ఈ LTCG వర్తిస్తుంది. డెట్ ఫండ్స్ కోసం, ఒక వ్యక్తి ప్రకారం ఛార్జ్ చేయబడిన కొనుగోలు తేదీ నుండి మూడు సంవత్సరాలలోపు నిధులను రీడీమ్ చేస్తే STCG వర్తిస్తుందిపన్ను శాతమ్. అయితే, LTCG డెట్ ఫండ్స్ ఇండెక్సేషన్ ప్రయోజనాలతో 20% పన్ను విధించబడుతుంది.

ప్రయోజనాలు

ఒక్కో పెట్టుబడి రీతికి అనేక ప్రయోజనాలు ఉన్నాయి. SIP విషయంలో, రూపాయి ధర సగటు, సమ్మేళనం యొక్క శక్తి మరియు క్రమశిక్షణతో కూడిన పెట్టుబడి విధానం వంటి కొన్ని ప్రముఖ ప్రయోజనాలు ఉన్నాయి. STP విషయంలో, స్థిరమైన రాబడి, ఖర్చు సగటు మరియు రీబ్యాలెన్సింగ్ పోర్ట్ఫోలియో వంటి కొన్ని ప్రయోజనాలు ఉన్నాయి. చివరగా, SWP యొక్క ప్రయోజనాలు సాధారణ ఆదాయం, పన్ను ప్రయోజనాలు మరియు నివారించడంసంత హెచ్చుతగ్గులు.

క్రింద ఇవ్వబడిన పట్టిక SIP, STP మరియు SWP మధ్య తేడాలను సంగ్రహిస్తుంది.

| పారామితులు | SIP | దయచేసి | SWP |

|---|---|---|---|

| పెట్టుబడి, బదిలీ & ఉపసంహరణ | ఈ మోడ్లో, చిన్న మొత్తాలలో క్రమం తప్పకుండా ఒక పథకంలో డబ్బు పెట్టుబడి పెట్టబడుతుంది | ఈ మోడ్లో, డబ్బు ఒక పథకం నుండి మరొకదానికి క్రమమైన వ్యవధిలో బదిలీ చేయబడుతుంది | ఈ మోడ్లో, మ్యూచువల్ ఫండ్ స్కీమ్ నుండి రెగ్యులర్ వ్యవధిలో డబ్బు విత్డ్రా చేయబడుతుంది |

| అనుకూలత | పెట్టుబడిదారులకు అనుకూలండబ్బు దాచు వారి నెలవారీ ఆదాయం నుండి | తమ నెలవారీ ఆదాయం నుండి డబ్బును ఆదా చేసే పెట్టుబడిదారులకు అనుకూలం | తమ నెలవారీ ఆదాయం నుండి డబ్బును ఆదా చేసే పెట్టుబడిదారులకు అనుకూలం |

| పన్ను వర్తింపు | డబ్బును పథకంలో పెట్టుబడి పెట్టినందున పన్ను వర్తించదు | బదిలీ చేయబడిన డబ్బు విముక్తిగా పరిగణించబడుతుంది కాబట్టి పన్ను వర్తిస్తుంది | ప్రతి ఉపసంహరణ విముక్తిగా పరిగణించబడుతుంది కాబట్టి పన్ను వర్తిస్తుంది |

| ప్రయోజనాలు | పవర్ ఆఫ్ కాంపౌండింగ్, రూపాయి కాస్ట్ యావరేజింగ్, డిసిప్లిన్డ్ ఇన్వెస్ట్మెంట్ అప్రోచ్ | స్థిరమైన రాబడి, రీబ్యాలెన్సింగ్ పోర్ట్ఫోలియో, సగటు ఖర్చు | రెగ్యులర్ ఫ్లో ఆదాయం మార్కెట్ ఒడిదుడుకులను నివారిస్తుంది |

పెట్టుబడి కోసం ఉత్తమ SIP

అందువల్ల, పై పారామితుల ఆధారంగా, పరిగణించబడే కొన్ని మ్యూచువల్ ఫండ్ పథకాలుSIP పెట్టుబడి ఈ క్రింది విధంగా ఉన్నాయి.

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 100 2.9 13.6 38.9 21.9 19.2 ICICI Prudential Banking and Financial Services Fund Growth ₹128.07

↑ 2.49 ₹8,843 100 9.5 4.1 18.3 15 23.5 11.6 Invesco India Growth Opportunities Fund Growth ₹89.58

↑ 0.87 ₹5,930 100 -1.1 -6.7 17.5 20.3 25.3 37.5 Motilal Oswal Multicap 35 Fund Growth ₹56.3349

↑ 0.62 ₹11,172 500 -3.7 -9.9 15.6 19.6 21.8 45.7 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹58.51

↑ 1.20 ₹3,011 1,000 10.9 3.3 15 15.3 24 8.7 Sundaram Rural and Consumption Fund Growth ₹93.3766

↑ 1.12 ₹1,398 100 -0.3 -7.8 14.3 17.7 21.9 20.1 DSP BlackRock Equity Opportunities Fund Growth ₹586.037

↑ 6.48 ₹12,598 500 1.1 -6.1 13.8 18.9 25.9 23.9 Mirae Asset India Equity Fund Growth ₹106.324

↑ 1.65 ₹35,533 1,000 1.9 -3.9 10.4 10.8 20.2 12.7 Tata India Tax Savings Fund Growth ₹41.5516

↑ 0.60 ₹4,053 500 -2.3 -8.5 9.2 13.6 22.7 19.5 L&T India Value Fund Growth ₹100.954

↑ 0.93 ₹11,580 500 -1 -8.6 9 19.9 29.9 25.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

ముగింపు

ఈ విధంగా, అన్ని పథకాల మధ్య చాలా తేడాలు ఉన్నాయి. పర్యవసానంగా, వ్యక్తులు పథకాలను ఎన్నుకునేటప్పుడు జాగ్రత్తగా ఉండాలి. స్కీమ్లో పెట్టుబడి పెట్టే ముందు వారు దాని విధానాలను పూర్తిగా అర్థం చేసుకోవాలి. అదనంగా, అటువంటి పెట్టుబడి విధానం వారికి అనుకూలంగా ఉందో లేదో కూడా వారు తనిఖీ చేయాలి. ఇది వారి లక్ష్యాలను సకాలంలో చేరుకోవడానికి వారికి సహాయపడుతుంది.

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.

Superb Knowledgeable page.........