Table of Contents

SIPలు Vs లంప్ సమ్

SIPలు Vs మొత్తంపెట్టుబడి పెడుతున్నారు? సిస్టమాటిక్ ఇన్వెస్ట్మెంట్ ప్లాన్లు(లేదా SIPలు) తీసుకోవాల్సిన ఉత్తమ మార్గం అని పలు కథనాలు ఉన్నాయిమ్యూచువల్ ఫండ్స్లో పెట్టుబడి పెట్టడం. వివిధSIP కాలిక్యులేటర్లు ఆ లక్ష్యం కోసం ప్లాన్ చేయడంలో మీకు సహాయపడతాయి, అనేక వెబ్సైట్లు మరియు ఆర్థిక ప్రణాళికదారులు కూడా దీనిని సమర్థిస్తారుటాప్ SIP పెట్టుబడి పెట్టాలని యోచిస్తోంది. చాలా మంది రూపాయి ధర సగటు & SIPల ప్రయోజనాల గురించి, స్టాక్లోకి ప్రవేశించడం గురించి మాట్లాడతారుసంత ఒకేసారి పెట్టుబడి పెట్టడం ఉత్తమ మార్గం కాకపోవచ్చు. SIP కోసం అత్యుత్తమ మ్యూచువల్ ఫండ్లోకి ప్రవేశించవచ్చు, అయితే SIPని పెట్టుబడి మోడ్గా ఉపయోగించడం ద్వారా ఒకేసారి పెట్టుబడి కంటే మెరుగైన రాబడిని ఆశించవచ్చా?

SIP లు లేదా మొత్తం మొత్తం: సమయానికి కాకుండా సమయం కోసం పెట్టుబడి పెట్టండి

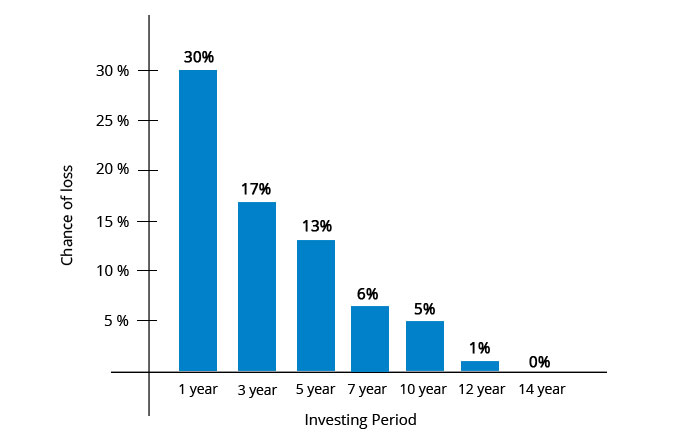

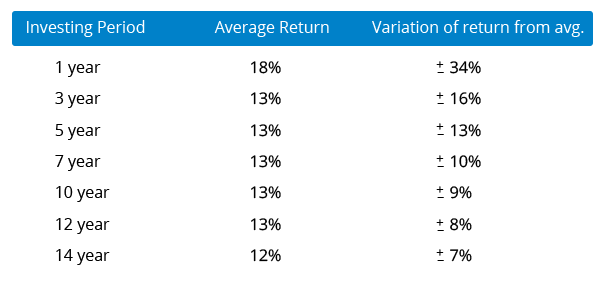

ఇన్వెస్ట్ చేయడం అనేది ఎల్లప్పుడూ రాబడిని ఉత్పత్తి చేసే సామర్థ్యం గురించి. ఇది ఏకమొత్తంలో పెట్టుబడి అయినా లేదా వ్యవస్థీకృతమైనాపెట్టుబడి ప్రణాళిక, వివేకంతో ఉండి సరైన నిర్ణయాలు తీసుకోవాలి. పెట్టుబడి పెడుతున్నారుమ్యూచువల్ ఫండ్స్ ఎల్లప్పుడూ ఎంచుకోవడం గురించి కాదుఉత్తమ మ్యూచువల్ ఫండ్స్ లేదాఉత్తమ SIP ప్రణాళికలు. పరిగణించవలసినవి ఇంకా చాలా ఉన్నాయి. ముఖ్యంగా, ఎవరైనా ఈక్విటీ మార్కెట్లలో పెట్టుబడులు పెట్టాలని ఆలోచిస్తున్నట్లయితే, మరింత జాగ్రత్తగా ఉండాలి. స్టాక్ మార్కెట్ యొక్క విశ్లేషణ (BSE సెన్సెక్స్ను బెంచ్మార్క్గా తీసుకోవడం) దీర్ఘకాలం పాటు పెట్టుబడి పెడితే రాబడిని పొందే అవకాశం పెరుగుతుంది. దిగువ పట్టిక నుండి ఒకరు చూడగలిగినట్లుగా, ఒకరు కేవలం సంఖ్యల ఆధారంగా వెళితే, మీరు కేవలం 1 సంవత్సరం మాత్రమే స్టాక్ మార్కెట్లో పెట్టుబడి పెట్టాలని ప్లాన్ చేస్తే మీరు నష్టపోయే అవకాశం 30% ఉంది.

అందువల్ల చాలా మంది సలహాదారులు ఈక్విటీ పెట్టుబడుల గురించి మాట్లాడేటప్పుడు ఎల్లప్పుడూ సంబంధం కలిగి ఉంటారుఈక్విటీలు "దీర్ఘకాలిక పెట్టుబడి"తో. ఎవరైనా 5 సంవత్సరాల పాటు పెట్టుబడి పెట్టాలని ప్లాన్ చేస్తే, నష్టపోయే అవకాశం 13%కి పడిపోతుంది. మరియు ఒకరు నిజంగా దీర్ఘకాలికంగా ఉంటే (10 సంవత్సరాల కంటే ఎక్కువ), నష్టం చేసే సామర్థ్యం సున్నా వైపు మొగ్గు చూపుతుంది. కాబట్టి, ఎవరైనా స్టాక్ మార్కెట్ నుండి డబ్బు సంపాదించడానికి నిజంగా ఆసక్తి కలిగి ఉంటే, అది స్టాక్ మార్కెట్లో సమయం గడపడమే. (సమయాన్ని గుర్తించడం కంటే!)

SIPలు లేదా మొత్తం మొత్తం: ఒక విశ్లేషణ

ఈక్విటీ మార్కెట్లలో పెట్టుబడి పెట్టడం అనేది దీర్ఘకాలిక ఆట అని చాలా స్పష్టంగా ఉంది. చాలా మంది వ్యక్తులు SIP ల యొక్క ప్రయోజనాలు రూపాయి ధర సగటు నుండి క్రమశిక్షణతో కూడిన పెట్టుబడి వరకు విస్తరించాలని వాదిస్తున్నారు, అయితే సమాధానం ఇవ్వవలసిన పెద్ద ప్రశ్న ఉంది, SIP లు ఒకేసారి పెట్టుబడి కంటే మెరుగైన రాబడిని అందిస్తాయా?

మేము 1979 నుండి (BSE సెన్సెక్స్ ప్రారంభమైనప్పటి నుండి) ఈక్విటీ మార్కెట్లను చూడటం ద్వారా ఈ ప్రశ్నపై లోతైన అవగాహన పొందడానికి ప్రయత్నించాము. BSE సెన్సెక్స్ భారతదేశంలోని టాప్ 30 కంపెనీల కూర్పు మరియు ఈక్విటీ మార్కెట్కు ప్రాతినిధ్యం వహిస్తుంది. ఈ డేటాను విశ్లేషించడం ద్వారా, మేము SIPలు లేదా ఏకమొత్తం, ఏది మంచిదో చూడడానికి కొన్ని అంతర్దృష్టులను పొందవచ్చు.

Talk to our investment specialist

స్టాక్ మార్కెట్ యొక్క చెత్త కాలాలు

పెట్టుబడిని ప్రారంభించడానికి చెత్త కాలం సెప్టెంబర్ 1994 (ఇది స్టాక్ మార్కెట్ గరిష్ట స్థాయికి చేరుకున్న సమయం). వాస్తవానికి, మార్కెట్ డేటాను పరిశీలిస్తేపెట్టుబడిదారుడు ఏకమొత్తంలో పెట్టుబడి పెట్టిన వారు 59 నెలలు (దాదాపు 5 సంవత్సరాలు!) ప్రతికూల రాబడిపై కూర్చున్నారు. పెట్టుబడిదారుడు దాదాపు 1999 జూలైలో కూడా విఫలమయ్యాడు. మరుసటి సంవత్సరం కొంత రాబడి వచ్చినప్పటికీ, 2000 స్టాక్ మార్కెట్ క్రాష్ కారణంగా ఈ రాబడులు స్వల్పకాలికంగా ఉన్నాయి. మరో 4 సంవత్సరాలు (ప్రతికూల రాబడితో) కష్టాలు అనుభవించిన తర్వాత, పెట్టుబడిదారుడు చివరకు అక్టోబర్ 2003లో సానుకూలంగా మారారు. ఇది ఏకమొత్తంలో పెట్టుబడి పెట్టడానికి బహుశా చెత్త సమయం.

SIP ఇన్వెస్టర్కి ఏమైంది? సిస్టమాటిక్ ఇన్వెస్ట్మెంట్ ప్లాన్ ఇన్వెస్టర్ కేవలం 19 నెలలు మాత్రమే ప్రతికూలంగా ఉన్నారు మరియు లాభాలను పోస్ట్ చేయడం ప్రారంభించారు, అయితే, ఇవి స్వల్పకాలికమైనవి. SIP పెట్టుబడిదారులు మధ్యంతర నష్టాలను చవిచూసిన తర్వాత మే 1999 నాటికి మళ్లీ పెరిగారు. ప్రయాణం ఇప్పటికీ అస్థిరంగా కొనసాగినప్పటికీ, SIP పెట్టుబడిదారులు చాలా ముందుగానే పోర్ట్ఫోలియోలో లాభాలను చూపించారు. ఏకమొత్తం పెట్టుబడిదారునికి గరిష్ట నష్టం దాదాపు 40%, అయితే SIP పెట్టుబడిదారుడికి 23%. సిస్టమాటిక్ ఇన్వెస్ట్మెంట్ ప్లాన్ ఇన్వెస్టర్కి వేగవంతమైన రికవరీ పీరియడ్ అలాగే పోర్ట్ఫోలియోలో తక్కువ నష్టం ఉంది.

పెట్టుబడిని ప్రారంభించడానికి మరొక చాలా దిగులుగా ఉన్న కాలం మార్చి 2000 (ఇది స్టాక్ మార్కెట్ గరిష్ట స్థాయికి చేరుకున్న సమయం, మళ్ళీ!). వాస్తవానికి, మార్కెట్ డేటాను పరిశీలిస్తే, ఏకమొత్తంలో పెట్టుబడి పెట్టిన పెట్టుబడిదారుడు నేరుగా 45 నెలలు (దాదాపు 4 సంవత్సరాలు!) ప్రతికూల రాబడిపై కూర్చున్నాడు. పెట్టుబడిదారు డిసెంబరు 2003లో కూడా విఫలమయ్యాడు. మరుసటి సంవత్సరం కొంత రాబడి వచ్చినప్పటికీ, 2004లో మళ్లీ స్లిప్ కారణంగా ఈ రాబడులు స్వల్పకాలికంగా ఉన్నాయి. మరో 1 సంవత్సరం బాధ తర్వాత, పెట్టుబడిదారు చివరకు సెప్టెంబర్ 2004లో సానుకూలంగా మారారు. ఏకమొత్తంలో పెట్టుబడి పెట్టడానికి మరొక చెడు సమయం.

మార్చి 2000లో పెట్టుబడి పెట్టడం ప్రారంభించిన SIP ఇన్వెస్టర్ కథ ఏమిటి? ఎవరైనా సమాన మొత్తాలలో నెలవారీ మొత్తాలను పెట్టుబడి పెట్టినట్లయితే, పెట్టుబడిదారు జూన్ 2003లో సానుకూలంగా ఉన్నారు మరియు సెప్టెంబర్ 2004 నాటికి, పోర్ట్ఫోలియో మొత్తం 45% పెరిగింది. (మొత్తం పెట్టుబడిదారుడు బ్రేకింగ్ ఈవెన్ అయినప్పుడు). గమనించదగ్గ మరో అంశం గరిష్ట నష్టం, సెప్టెంబర్ 2001 నాటికి మొత్తం పెట్టుబడిదారు దాదాపు 50% నష్టాన్ని చవిచూశారు, తులనాత్మకంగా, SIP పోర్ట్ఫోలియో నష్టం అదే సమయంలో 28%.

పైన పేర్కొన్నదాని నుండి మనం పొందగలిగేది ఏమిటంటే, స్టాక్ మార్కెట్ చెడ్డ కాలంలో ఉన్నప్పుడు, రికవరీ వేగంగా ఉంటుంది మరియు పోర్ట్ఫోలియోలో కూడా తక్కువ నష్టాలను చూస్తారు కాబట్టి SIPలో ఉండటం ఎల్లప్పుడూ మంచిది.

స్టాక్ మార్కెట్ యొక్క ఉత్తమ కాలాలు

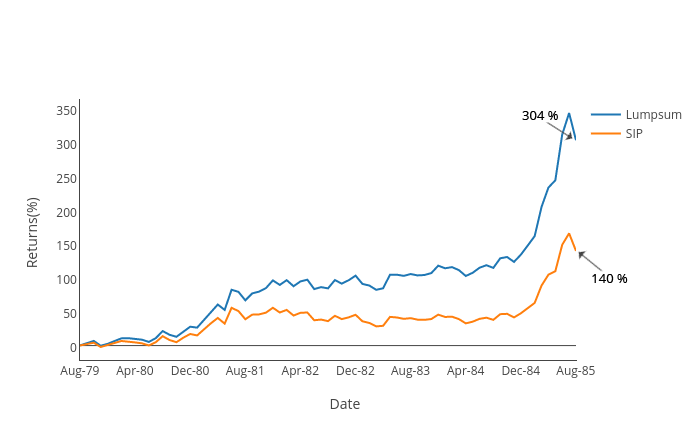

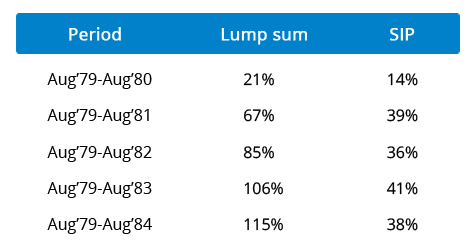

1979 నుండి 2016 వరకు స్టాక్ మార్కెట్ యొక్క గత 37 సంవత్సరాల డేటాను పరిశీలిస్తే, ఎవరైనా ప్రారంభంలో (1979 - BSE సెన్సెక్స్ ప్రారంభ సమయం) పెట్టుబడి పెడితే, పోర్ట్ఫోలియోలో ప్రతికూల రాబడిని చూడలేరని ఒకరు అర్థం చేసుకుంటారు.

ఆగష్టు 1979 నుండి 5-సంవత్సరాల విశ్లేషణలో ఏకమొత్తం మరియు సిస్టమాటిక్ ఇన్వెస్ట్మెంట్ ప్లాన్ పోర్ట్ఫోలియోలు రెండూ అక్కడి నుండి ఏ కాలంలోనైనా నష్టాన్ని చవిచూడలేదని చూపిస్తుంది. దిగువ గ్రాఫ్ నుండి ఒకరు చూడగలిగినట్లుగా, రెండు పోర్ట్ఫోలియోలు సంవత్సరానికి అందమైన లాభాలను పోస్ట్ చేశాయి. ప్రతి సంవత్సరం చివరిలో, మొత్తం పోర్ట్ఫోలియో SIP పోర్ట్ఫోలియోను అధిగమించింది మరియు లీడ్ మార్జిన్ను కూడా పెంచింది.

అందువల్ల, మార్కెట్ ఒక మార్గంలో పెరుగుతుందని ఆశించినట్లయితే, ఏకమొత్తం ఎల్లప్పుడూ ఉత్తమ ఎంపిక.

ఏది బెటర్ ఇన్వెస్ట్మెంట్ మోడ్?

మేము స్టాక్ మార్కెట్ యొక్క అన్ని కాలాలను విశ్లేషించగలిగినప్పటికీ, ఏది మంచిదో మనం నిజంగా నిర్ణయించగలమా? దీనికి సమాధానం వ్యక్తి నుండి వ్యక్తికి మారుతూ ఉంటుందినగదు ప్రవాహాలు, పెట్టుబడి (లేదా హోల్డింగ్) కాలాలు, అవుట్గోయింగ్ నగదు ప్రవాహాలు లేదా అవసరాలు మొదలైనవి. SIPలు పొదుపు అలవాటును పెంపొందించడానికి ఒక గొప్ప సాధనం, అవి వ్యక్తుల పెట్టుబడిని స్టాక్ మార్కెట్లోకి పంపుతాయి. మీరు ఈక్విటీలలో పెట్టుబడి పెట్టాలని ప్లాన్ చేస్తే, దీర్ఘకాలికంగా పెట్టుబడి పెట్టడానికి కూడా ప్లాన్ చేసుకోవాలి, ఇక్కడ రాబడిని పొందే సామర్థ్యం కాలక్రమేణా పెరుగుతుందని మాకు స్పష్టంగా తెలుసు. అలాగే, మార్కెట్లు అస్థిరంగా ఉండవచ్చని మరియు సరళంగా ఉండకపోవచ్చని ఎవరైనా భావిస్తే, మార్కెట్లోకి ప్రవేశించడానికి SIPలు ఒక గొప్ప సాధనం. అదనంగా, SIPలు కూడా పెట్టుబడిదారుడు ఎప్పుడైనా తక్కువ నష్టాలను చవిచూస్తాయని డేటా చూపిస్తుంది.

ఒక వేళ మార్కెట్ సెక్యులర్ (ఒక మార్గం!) తలకిందులవుతుందనే భావన ఉంటే, ఆ పరిస్థితిలో, ఏకమొత్తంలో పెట్టుబడి పెట్టడం మార్గం.

భారతదేశంలో ఉత్తమ పనితీరు SIP ప్లాన్లు 2022

"The primary investment objective of the Scheme is to seek capital appreciation by investing predominantly in units of MLIIF - WGF. The Scheme may, at the discretion of the Investment Manager, also invest in the units of other similar overseas mutual fund schemes, which may constitute a significant part of its corpus. The Scheme may also invest a certain portion of its corpus in money market securities and/or units of money market/liquid schemes of DSP Merrill Lynch Mutual Fund, in order to meet liquidity requirements from time to time. However, there is no assurance that the investment objective of the Scheme will be realized." DSP BlackRock World Gold Fund is a Equity - Global fund was launched on 14 Sep 07. It is a fund with High risk and has given a Below is the key information for DSP BlackRock World Gold Fund Returns up to 1 year are on The primary objective of the Scheme is to achieve long-term capital appreciation by investing in equity & equity related instruments of mid cap & small cap companies. Principal Emerging Bluechip Fund is a Equity - Large & Mid Cap fund was launched on 12 Nov 08. It is a fund with Moderately High risk and has given a Below is the key information for Principal Emerging Bluechip Fund Returns up to 1 year are on The primary objective of the Scheme will be to generate capital appreciation by investing predominantly in a diversified portfolio of equity and equity related securities of growth oriented mid cap stocks. However, there is no assurance or guarantee that the investment objective of the Scheme will be realized. Baroda Pioneer Mid-Cap Fund is a Equity - Mid Cap fund was launched on 4 Oct 10. It is a fund with High risk and has given a Below is the key information for Baroda Pioneer Mid-Cap Fund Returns up to 1 year are on The investment objective of the Scheme is to provide long term capital appreciation by predominantly investing in overseas mutual fund schemes, and a certain portion of its corpus in Money Market Securities and/or units of Money Market / Liquid Schemes of Principal Mutual Fund. Principal Global Opportunities Fund is a Equity - Global fund was launched on 29 Mar 04. It is a fund with High risk and has given a Below is the key information for Principal Global Opportunities Fund Returns up to 1 year are on To achieve capital appreciation by investing in

equity and equity related instruments of select

stocks Sundaram Select Focus Fund is a Equity - Focused fund was launched on 30 Jul 02. It is a fund with Moderately High risk and has given a Below is the key information for Sundaram Select Focus Fund Returns up to 1 year are on 1. DSP BlackRock World Gold Fund

CAGR/Annualized return of 6.4% since its launch. Ranked 11 in Global category. Return for 2024 was 15.9% , 2023 was 7% and 2022 was -7.7% . DSP BlackRock World Gold Fund

Growth Launch Date 14 Sep 07 NAV (17 Apr 25) ₹29.7321 ↓ -0.43 (-1.42 %) Net Assets (Cr) ₹1,146 on 31 Mar 25 Category Equity - Global AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆☆ Risk High Expense Ratio 1.35 Sharpe Ratio 1.49 Information Ratio -0.12 Alpha Ratio 0.84 Min Investment 1,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹13,604 31 Mar 22 ₹15,152 31 Mar 23 ₹14,266 31 Mar 24 ₹13,920 31 Mar 25 ₹20,792 Returns for DSP BlackRock World Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Apr 25 Duration Returns 1 Month 14.9% 3 Month 37.8% 6 Month 27.4% 1 Year 63.6% 3 Year 14.5% 5 Year 13.1% 10 Year 15 Year Since launch 6.4% Historical performance (Yearly) on absolute basis

Year Returns 2024 15.9% 2023 7% 2022 -7.7% 2021 -9% 2020 31.4% 2019 35.1% 2018 -10.7% 2017 -4% 2016 52.7% 2015 -18.5% Fund Manager information for DSP BlackRock World Gold Fund

Name Since Tenure Jay Kothari 1 Mar 13 12.01 Yr. Data below for DSP BlackRock World Gold Fund as on 31 Mar 25

Equity Sector Allocation

Sector Value Basic Materials 92.86% Asset Allocation

Asset Class Value Cash 3.12% Equity 93.16% Debt 0.02% Other 3.7% Top Securities Holdings / Portfolio

Name Holding Value Quantity BGF World Gold I2

Investment Fund | -80% ₹844 Cr 1,880,211

↓ -73,489 VanEck Gold Miners ETF

- | GDX19% ₹199 Cr 573,719 Treps / Reverse Repo Investments

CBLO/Reverse Repo | -2% ₹19 Cr Net Receivables/Payables

CBLO | -0% -₹4 Cr 2. Principal Emerging Bluechip Fund

CAGR/Annualized return of 24.8% since its launch. Ranked 1 in Large & Mid Cap category. . Principal Emerging Bluechip Fund

Growth Launch Date 12 Nov 08 NAV (31 Dec 21) ₹183.316 ↑ 2.03 (1.12 %) Net Assets (Cr) ₹3,124 on 30 Nov 21 Category Equity - Large & Mid Cap AMC Principal Pnb Asset Mgmt. Co. Priv. Ltd. Rating ☆☆☆☆☆ Risk Moderately High Expense Ratio 2.08 Sharpe Ratio 2.74 Information Ratio 0.22 Alpha Ratio 2.18 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹17,552 Returns for Principal Emerging Bluechip Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Apr 25 Duration Returns 1 Month 2.9% 3 Month 2.9% 6 Month 13.6% 1 Year 38.9% 3 Year 21.9% 5 Year 19.2% 10 Year 15 Year Since launch 24.8% Historical performance (Yearly) on absolute basis

Year Returns 2024 2023 2022 2021 2020 2019 2018 2017 2016 2015 Fund Manager information for Principal Emerging Bluechip Fund

Name Since Tenure Data below for Principal Emerging Bluechip Fund as on 30 Nov 21

Equity Sector Allocation

Sector Value Asset Allocation

Asset Class Value Top Securities Holdings / Portfolio

Name Holding Value Quantity 3. Baroda Pioneer Mid-Cap Fund

CAGR/Annualized return of 4.5% since its launch. Ranked 42 in Mid Cap category. . Baroda Pioneer Mid-Cap Fund

Growth Launch Date 4 Oct 10 NAV (11 Mar 22) ₹16.5124 ↑ 0.15 (0.91 %) Net Assets (Cr) ₹97 on 31 Jan 22 Category Equity - Mid Cap AMC Baroda Pioneer Asset Management Co. Ltd. Rating ☆ Risk High Expense Ratio 2.54 Sharpe Ratio 3.23 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-365 Days (1%),365 Days and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹18,227 Returns for Baroda Pioneer Mid-Cap Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Apr 25 Duration Returns 1 Month -3.8% 3 Month -8.1% 6 Month 0.1% 1 Year 26.2% 3 Year 22.5% 5 Year 15.9% 10 Year 15 Year Since launch 4.5% Historical performance (Yearly) on absolute basis

Year Returns 2024 2023 2022 2021 2020 2019 2018 2017 2016 2015 Fund Manager information for Baroda Pioneer Mid-Cap Fund

Name Since Tenure Data below for Baroda Pioneer Mid-Cap Fund as on 31 Jan 22

Equity Sector Allocation

Sector Value Asset Allocation

Asset Class Value Top Securities Holdings / Portfolio

Name Holding Value Quantity 4. Principal Global Opportunities Fund

CAGR/Annualized return of 9.2% since its launch. Ranked 8 in Global category. . Principal Global Opportunities Fund

Growth Launch Date 29 Mar 04 NAV (31 Dec 21) ₹47.4362 ↓ -0.04 (-0.09 %) Net Assets (Cr) ₹38 on 30 Nov 21 Category Equity - Global AMC Principal Pnb Asset Mgmt. Co. Priv. Ltd. Rating ☆☆☆☆ Risk High Expense Ratio 2.1 Sharpe Ratio 2.31 Information Ratio 0 Alpha Ratio 0 Min Investment 10,000 Min SIP Investment 2,000 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹17,944 Returns for Principal Global Opportunities Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Apr 25 Duration Returns 1 Month 0% 3 Month 2.9% 6 Month 3.1% 1 Year 25.8% 3 Year 24.8% 5 Year 16.5% 10 Year 15 Year Since launch 9.2% Historical performance (Yearly) on absolute basis

Year Returns 2024 2023 2022 2021 2020 2019 2018 2017 2016 2015 Fund Manager information for Principal Global Opportunities Fund

Name Since Tenure Data below for Principal Global Opportunities Fund as on 30 Nov 21

Equity Sector Allocation

Sector Value Asset Allocation

Asset Class Value Top Securities Holdings / Portfolio

Name Holding Value Quantity 5. Sundaram Select Focus Fund

CAGR/Annualized return of 18.4% since its launch. Ranked 55 in Focused category. . Sundaram Select Focus Fund

Growth Launch Date 30 Jul 02 NAV (24 Dec 21) ₹264.968 ↓ -1.18 (-0.45 %) Net Assets (Cr) ₹1,354 on 30 Nov 21 Category Equity - Focused AMC Sundaram Asset Management Company Ltd Rating ☆☆☆ Risk Moderately High Expense Ratio 2.52 Sharpe Ratio 1.85 Information Ratio -0.52 Alpha Ratio -5.62 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹16,087 Returns for Sundaram Select Focus Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Apr 25 Duration Returns 1 Month -2.6% 3 Month -5% 6 Month 8.5% 1 Year 24.5% 3 Year 17% 5 Year 17.3% 10 Year 15 Year Since launch 18.4% Historical performance (Yearly) on absolute basis

Year Returns 2024 2023 2022 2021 2020 2019 2018 2017 2016 2015 Fund Manager information for Sundaram Select Focus Fund

Name Since Tenure Data below for Sundaram Select Focus Fund as on 30 Nov 21

Equity Sector Allocation

Sector Value Asset Allocation

Asset Class Value Top Securities Holdings / Portfolio

Name Holding Value Quantity

ఒకే మొత్తం మార్గం లేదా SIPల ద్వారా పెట్టుబడి పెట్టడానికి చివరి ఎంపిక అనేక అంశాలకు పరాకాష్టగా ఉంటుంది, అయినప్పటికీ, పెట్టుబడిదారుడు ఇవన్నీ మరియు అతని/ఆమెను పరిగణనలోకి తీసుకోవాలిఅపాయకరమైన ఆకలి ఉత్తమ మార్గాన్ని ఎంచుకోవడానికి. బాగా ఎంచుకోండి, తెలివిగా ఎంచుకోండి, పెట్టుబడి పెట్టండి!

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.