Table of Contents

- مرکزی KYC رجسٹری

- اپنا مرکزی KYC (cKYC) کیسے کروائیں؟

- سینٹرل KYC یا cKYC اسٹیٹس آن لائن چیک کریں۔

- سی کے وائی سی یا سنٹرل کے وائی سی کی تعمیل کیسے کی جائے؟

- سی کے وائی سی فارم کے ساتھ درکار دستاویزات

- cKYc فارم کیسے پُر کریں۔

- ای میل آئی ڈی کیسے اپ ڈیٹ کریں؟

- موبائل نمبر کیسے اپ ڈیٹ کریں؟

- KYC میں پتہ کیسے تبدیل کیا جائے؟

- cKYC اکاؤنٹس کی اقسام

- مرکزی KYC (cKYC) کو کیوں عمل میں لایا گیا؟

- مرکزی KYC (cKYC) میں نئے اصول

- cKYC کے پیچھے: CERSAI

- نارمل KYC، eKYC اور CKYC میں کیا فرق ہے؟

- بہتر مستقبل کے لیے ایک تبدیلی

سی کے وائی سی کیا ہے اور سنٹرل کے وائی سی کیسے کروایا جائے؟

سی کے وائی سی کا مطلب ہے سینٹرل کے وائی سی جو ایک مرکزی ذخیرہ ہے جو صارف کی ذاتی معلومات کو مرکزی طور پر ذخیرہ کرنے کی اجازت دیتا ہے۔ اس سے پہلے، جب کوئی گاہک کسی بھی پروڈکٹ کو خریدنے کے لیے کسی مالیاتی ادارے کے پاس جاتا تھا، تو KYC (اپنے کسٹمر کو جانیں) ہر ایک پروڈکٹ کے لیے اور ہر ادارے (کمپنی) کے ساتھ الگ الگ کرنا پڑتا تھا۔

KYC ایک باقاعدہ عمل ہے جس میں کچھ معلومات، دستاویزات اور بعد میں تصدیق کی ضرورت ہوتی ہے۔ مثالی طور پر، اگر ایک بار صحیح طریقے سے کیا جائے تو، یہ KYC ہندوستان کے تمام مالیاتی اداروں میں کافی ہونا چاہیے۔ CKYC یا مرکزی KYC کو مالیاتی اداروں جیسے کہ بینکوں میں استعمال کیا جا سکتا ہے،باہمی چندہ,بیمہ کمپنیاں, NBFCs وغیرہ۔ cKYC پروگرام کا اعلان حکومت ہند نے 2012-13 کے مرکزی بجٹ میں کیا تھا اور جولائی 2016 میں لائیو ہوا تھا۔ سنٹرل KYC (cKYC) کا انتظام ہندوستان میں سیکوریٹائزیشن اور اثاثہ کی تعمیر نو اور سیکورٹی دلچسپی کی مرکزی رجسٹری کے ذریعہ کیا جا رہا ہے۔ (CERSAI)۔ لہذا، cKYC کے ساتھ، آپ کا KYC ہو جانے کے بعد، اسے دوبارہ کرنے کی ضرورت نہیں ہے۔

مرکزی KYC رجسٹری

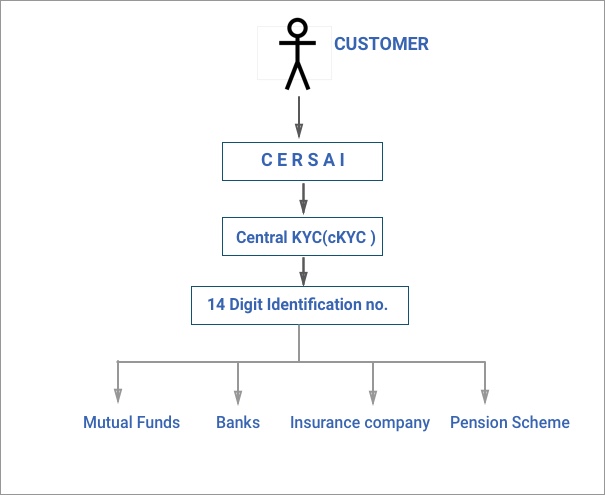

CKYC رجسٹری مالیاتی خدمات میں صارفین کے لیے ریکارڈ کا مرکزی ذخیرہ ہے۔ سینٹرل KYC یا cKYC کی رجسٹری CERSAI ہے۔ یہ ادارہ ہر ایک KYC کے لیے ڈیٹا ریکارڈ رکھنے کا ذمہ دار ہے۔ یہ سنٹرلائزڈ رجسٹری اس بات کو یقینی بناتی ہے کہ KYC کے معیارات پورے ملک میں معیاری ہیں۔مالیاتی شعبہ بھارت میں یہ اس بات کو بھی یقینی بناتا ہے کہ KYC ریکارڈز اور ڈیٹا کے باہمی استعمال کو یقینی بناتا ہے کہ صارف کو ہر بار کسی ادارے کے ساتھ مالی تعلق کھولتے وقت KYC کرنے کی ضرورت نہیں ہے۔

اپنا مرکزی KYC (cKYC) کیسے کروائیں؟

جب کہ مرکزی KYC یا cKYC ہندوستان میں تیزی سے اپنایا جا رہا ہے، کوئی بھی آر بی آئی کے ذریعہ ریگولیٹ مالیاتی اداروں سے رجوع کر سکتا ہے،SEBI,آئی آر ڈی اے یا پی ایف آر ڈی اے کو ایسا کرنے کے لیے۔ ایک کے ساتھ سی کے وائی سی کر سکتا ہے۔بینک,انشورنس کمپنی، میوچل فنڈ کمپنی، ایک اسٹاک بروکر، ایک NBFC وغیرہ۔ اپنا مرکزی KYC عمل کرنے کے لیے، آپ کسی بھی میوچل فنڈ سے رجوع کر سکتے ہیں۔تقسیم کار (بشرطیکہ وہ SEBI کے ذریعہ ریگولیٹ ہوں)، میوچل فنڈ ہاؤس کے دفتر جائیں یا رجسٹرار سے بھی رجوع کر سکتے ہیں۔ صحیح طریقے سے بھرے ہوئے cKYC فارم کے ساتھ، مطلوبہ دستاویزات کی فوٹو کاپیاں منسلک کرنے کی ضرورت ہے۔ اس کے بعد فارم اور دستاویزات کی جسمانی طور پر تصدیق اور تصدیق کرنی ہوگی۔ اس کے لیے، ذاتی طور پر تصدیق (IPV) کرنے کی ضرورت ہے۔ NRI (غیر رہائشی ہندوستانیوں) کے سرمایہ کاروں کے لیے، وہ KYC دستاویزات کی تصدیق کرنے اور ہندوستان میں ہونے پر ذاتی طور پر تصدیق (IPV) کرنے کے مجاز ہیں۔ انہیں جمع کرواتے وقت اپنے NRI اسٹیٹس کی تصدیق کرنی ہوگی۔KYC فارم.

سینٹرل KYC یا cKYC اسٹیٹس آن لائن چیک کریں۔

فی الحال، KYC اسٹیٹس کو آن لائن چیک کرنے کے لیے کوئی وسیلہ دستیاب نہیں ہے۔ کاروی جیسے کچھ کے آر اےکے آر اے KYC اسٹیٹس سیکشن میں ایک کالم متعارف کرایا ہے، تاہم، یہ فی الحال خالی ہے، ہم امید کرتے ہیں کہ یہ وقت پر cKYC اسٹیٹس دکھانا شروع کردے گا۔ اگر آپ کو اپنے دستاویزات جمع کرانے کے بعد 14 ہندسوں کا KYC شناختی نمبر (KIN) دیا جاتا ہے، تو اس کا مطلب ہے کہ آپ کی cKYC درخواست کامیاب رہی اور آپ cKYC کے مطابق ہیں۔ CERSAI کے ذریعے 4-5 کام کے دنوں کے اندر ایک اہل درخواست کو KIN الاٹ کیا جاتا ہے۔ جیسے ہی آپ کے KYC اکاؤنٹ کے لیے KYC شناختی نمبر یا KIN تیار ہوتا ہے آپ کے رجسٹرڈ موبائل نمبر پر ایک ای میل کے ساتھ ایک SMS بھیجا جاتا ہے۔ آپ کو اپنی ای میل آئی ڈی اور اپنا موبائل نمبر cKYC فارم پر فراہم کرنا ہوگا کیونکہ CERSAI کامیاب رجسٹریشن کی کوئی جسمانی تصدیق نہیں بھیجتا ہے۔

آپ کی درخواست میں پائے جانے والے کسی بھی تضاد کی صورت میں، یہ مسترد ہو سکتی ہے۔ CERSAI ایسے معاملات میں آپ کو کوئی اطلاع نہیں بھیجے گا۔ مالیاتی ادارہ جو آپ کی مرکزی KYC درخواست پر کارروائی کر رہا ہے اسے صورتحال سے آگاہ کر دیا جائے گا اور کسی بھی سوال اور حل کے لیے، آپ کو ادارے سے رجوع کرنا چاہیے۔

CKYC نمبر

14 ہندسوں کا منفرد KYC شناختی نمبر (KIN) آپ کے دستاویزات جمع کرانے کے بعد موصول ہوا۔ CERSAI کے ذریعے 4-5 کام کے دنوں کے اندر ایک اہل درخواست کو KIN الاٹ کیا جاتا ہے۔ جیسے ہی آپ کے KYC اکاؤنٹ کے لیے KYC شناختی نمبر یا KIN تیار ہوتا ہے آپ کے رجسٹرڈ موبائل نمبر پر ایک ای میل کے ساتھ ایک SMS بھیجا جاتا ہے۔

سی کے وائی سی یا سنٹرل کے وائی سی کی تعمیل کیسے کی جائے؟

سینٹرل KYC (cKYC) کو صارفین کی زندگی کو آسان بنانے کے لیے لایا گیا تھا۔ کسی بھی بینک، میوچل فنڈ، یا کسی بھی انشورنس کمپنی کے ساتھ cKYC کے عمل کو مکمل کرنے سے، کوئی بھی KYC کی تعمیل کرے گا، اور اس کے بعد، کسی کو یہ عمل دوبارہ کہیں نہیں کرنا پڑے گا۔ سینٹرل کے وائی سی (سی کے وائی سی) صارفین کی تمام معلومات کو ایک مرکزی سرور پر محفوظ کرے گا جو تمام مالیاتی اداروں کے لیے قابل رسائی ہے۔ مرکزی KYC (cKYC) کے عمل سے پہلے، مختلف مالیاتی اداروں جیسے میوچل فنڈز، بینکوں وغیرہ کے لیے علیحدہ KYC کے عمل تھے۔ سینٹرل KYC (cKYC) کے تعارف کا مقصد مختلف پلیٹ فارمز میں اس فرق کو ختم کرنا ہے۔

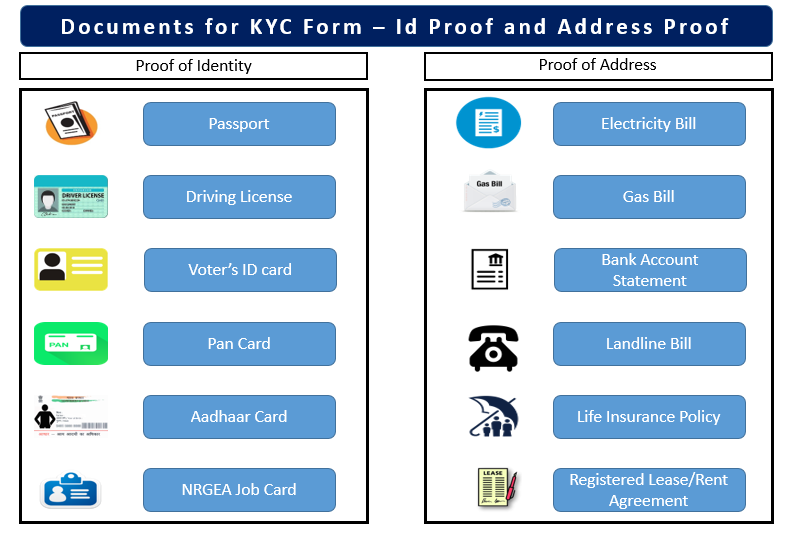

cKYC کے مطابق ہونے کے لیے آپ کو سینٹرل KYC(cKYC) فارم بھرنا ہوگا۔ صحیح طریقے سے بھرے ہوئے فارم کے ساتھ، صارف کو شناخت کے ثبوت کی خود تصدیق شدہ کاپی جمع کرانی ہوگی۔پین کارڈوغیرہ) اور پتے کا ثبوت، اس کے ساتھ اسکین شدہ تصویر اور دستخط بھی جمع کروانے کی ضرورت ہے۔ KYC فارم میں کچھ نئے فیلڈز ہیں جیسے کہ درخواست دہندہ کی والدہ کا نام جو پہلے KYC فارموں میں نہیں تھا۔ صحیح طریقے سے بھرے ہوئے cKYC فارم کے ساتھ، کوئی ایک KYC اکاؤنٹ کھولے گا۔ KYC اکاؤنٹ کھولنے یا cKYC مکمل کرنے کے بعد، آپ کو 14 ہندسوں کا KYC شناختی نمبر (KIN) ملے گا جو ہر فرد کے لیے منفرد ہے۔ لہذا، آپ کو ہر بار نئی سرمایہ کاری یا کسی بھی مالیاتی ادارے میں نیا اکاؤنٹ کھولنے کے لیے یہ نمبر دکھانا ہوگا۔ نمبر میں آپ کی تمام تفصیلات مرکزی طور پر محفوظ ہوں گی اور یہ آپ کو اور کمپنی یا بینک کو KYC کے مشکل عمل کو دوبارہ مکمل کرنے سے بچائے گا۔

سی کے وائی سی فارم کے ساتھ درکار دستاویزات

مرکزی KYC فارم جمع کرتے وقت کسی کو درج ذیل دستاویزات کا سیٹ جمع کروانے کی ضرورت ہے:

- cKYC فارم کو درست طریقے سے پُر اور دستخط شدہ

- شناخت کے ثبوت کی خود تصدیق شدہ کاپی

- رہائش کے ثبوت کی خود تصدیق شدہ کاپی

- ایک تصویر

cKYc فارم کیسے پُر کریں۔

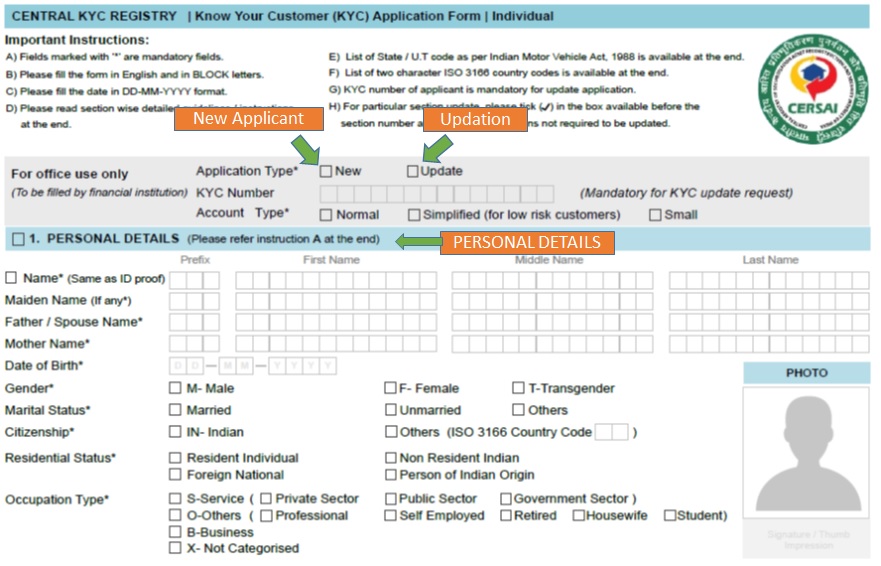

سی کے وائی سی یا سنٹرل کے وائی سی فارم میں بہت سے حصے ہوتے ہیں جنہیں پُر کرنے کی ضرورت ہوتی ہے۔ فارم میں ذاتی تفصیلات، ٹیکس کے دائرہ اختیار، شناخت کے ثبوت کے لیے جمع کرائے گئے دستاویزات اور پتے کے ثبوت، رابطے کی تفصیلات، متعلقہ افراد، اعلانات سے متعلق مختلف حصے ہیں۔ دستخط

اسی فارم کو نئی درخواست بھرنے یا موجودہ ریکارڈ کی تفصیلات کو اپ ڈیٹ کرنے کے لیے بھی استعمال کیا جا سکتا ہے۔

فارم ذیل کی طرح لگتا ہے:

تمام حصوں کو بھرنے کے لیے فارم کے پچھلے حصے میں مختلف ہدایات دی گئی ہیں۔

تمام حصوں کو بھرنے کے لیے فارم کے پچھلے حصے میں مختلف ہدایات دی گئی ہیں۔

ای میل آئی ڈی کیسے اپ ڈیٹ کریں؟

سینٹرل KYC نے آپ کے رابطہ کی تفصیلات کو آن لائن اپ ڈیٹ کرنا آسان بنا دیا ہے۔ ای میل آئی ڈی کو آن لائن اپ ڈیٹ کرنے کے لیے، آپ کو پہلے ویب سائٹ پر لاگ ان کرنا پڑے گا، جہاں آپ اپنی KYC تفصیلات کو اپ ڈیٹ کرنا چاہتے ہیں۔ پھر، پر کلک کریںKYC کو اپ ڈیٹ کریں. مطلوبہ جگہ میں اپنا ای میل آئی ڈی ٹائپ کریں۔ تاہم، ڈیٹا بیس کو اپ ڈیٹ کرنے سے پہلے، آپ کے رجسٹرڈ موبائل نمبر پر ایک بار کا پاس ورڈ یا OTP بھیجا جائے گا۔ OTP جمع کروائیں تاکہ آپ کی ای میل آئی ڈی کی اپ ڈیٹ کے بعد تصدیق کا عمل مکمل ہو جائے۔

موبائل نمبر کیسے اپ ڈیٹ کریں؟

آپ اپنے KYC تفصیلات کو سرکاری پورٹلز جیسے CAMS، Karvy، CSDL، NSDL، وغیرہ کے ذریعے اپ ڈیٹ کر سکتے ہیں لیکن ایسا کرنے کے لیے، آپ کو یہ کرنا ہوگاeKYC پہلے. ایسے ہی ایک پلیٹ فارم پر لاگ ان کریں اور کلک کریں۔KYC کو اپ ڈیٹ کریں۔. آپ کو اپنا موبائل نمبر اپ ڈیٹ کرنا ہوگا اور ایک OTP بھیجا جائے گا، اس کے بعد اس پر کلک کریں۔جمع کرائیں. تصدیق مکمل ہو جائے گی، اور آپ کا موبائل نمبر اپ ڈیٹ ہو جائے گا۔

KYC میں پتہ کیسے تبدیل کیا جائے؟

اپنے بینک یا مالیاتی ادارے کی ویب سائٹ پر لاگ ان کریں۔ اس کے علاوہ، آپ سینٹرلائزڈ eKYC پلیٹ فارمز پر اپنی KYC تفصیلات کو اپ ڈیٹ کر سکتے ہیں۔ ایک بار جب آپ اس طرح کے ایک پلیٹ فارم میں لاگ ان ہو جائیں تو آپ کو انتخاب کرنا پڑے گا۔KYC تفصیلات کو اپ ڈیٹ کریں۔ اور ایڈریس کی تبدیلی کا آپشن منتخب کریں۔ عام طور پر، آپ کے رجسٹرڈ موبائل نمبر پر بھیجے گئے OTP کو جمع کروانے کے بعد اپ ڈیٹ کرنے کا عمل مکمل ہو جاتا ہے۔ تاہم، اس بات کو یقینی بنانے کے لیے کہ عمل آسانی کے ساتھ مکمل ہو جائے، ذاتی تفصیلات میں کوئی تضاد نہ ہو، آپ تمام پلیٹ فارمز پر کسی بھی KYC فارم میں فائل کر سکتے ہیں۔

cKYC اکاؤنٹس کی اقسام

cKYC فارم میں اکاؤنٹس کی تین اقسام ہیں:

1. نارمل KYC اکاؤنٹ

عام KYC اکاؤنٹ کے لیے، آپ شناخت کے ثبوت کے طور پر چھ سرکاری دستاویزات میں سے کوئی بھی جمع کر سکتے ہیں۔ وہ دستاویزات ہیں پین کارڈ، آدھار کارڈ، ڈرائیونگ لائسنس، ووٹر آئی ڈی، پاسپورٹ، اور نریگا جاب کارڈ۔

2. آسان یا کم رسک KYC اکاؤنٹ

اس قسم کے اکاؤنٹ ہولڈرز وہ ہوتے ہیں جو مذکورہ بالا چھ سرکاری طور پر درست دستاویزات (OVD) میں سے کوئی بھی جمع نہیں کرا سکتے اور بینکوں کے ذریعہ ان کی درجہ بندی "کم خطرہ" کے طور پر کی جاتی ہے۔ ایسے صارفین کو KYC کے عمل کے دوران شناختی ثبوت یا رہائش کا ثبوت جمع کرانے میں اکثر مسائل کا سامنا کرنا پڑتا ہے۔ ایسے صارفین درج ذیل میں سے کوئی ایک جمع کر کے cKYC کر سکتے ہیں۔

ریاستی/مرکزی حکومت کے محکموں، پبلک سیکٹر انڈرٹیکنگز (PSUs)، قانونی/ریگولیٹری اتھارٹی، عوامی مالیاتی اداروں اور شیڈولڈ کمرشل بینکوں کی طرف سے جاری کردہ تصویر کے ساتھ شناخت کا ثبوت۔

گزیٹڈ افسر کے ذریعہ جاری کردہ شخص کی صحیح طور پر تصدیق شدہ تصویر کے ساتھ خط۔ اس قسم کے کھاتوں کا سابقہ 'L' ہوگا۔

3. چھوٹا اکاؤنٹ

وہ افراد جن کے پاس سرکاری طور پر درست دستاویزات نہیں ہیں وہ بینکوں میں ایک چھوٹا سا اکاؤنٹ کھول سکتے ہیں۔ یہ اکاؤنٹس دستخط شدہ درخواست کے ساتھ خود تصدیق شدہ تصویر جمع کر کے کھولے جا سکتے ہیں۔ یہ اکاؤنٹس ابتدائی طور پر 12 ماہ کے لیے کارآمد ہوتے ہیں اور اگر گاہک کوئی دستاویز پیش کرتا ہے جس سے ظاہر ہوتا ہے کہ اس نے سرکاری طور پر درست دستاویز میں سے کسی ایک کے لیے درخواست دی ہے تو اسے مزید 12 ماہ تک بڑھایا جا سکتا ہے۔ اس قسم کے KYC اکاؤنٹس 'S' کے سابقہ کے ساتھ آتے ہیں۔ اس قسم کے اکاؤنٹس میں کچھ پابندیاں ہیں جیسے:

- کل کریڈٹس INR 1,00 سے زیادہ نہ ہوں،000 ایک سال میں

- ایک ماہ میں کل نکالنے کی رقم INR 10,000 سے زیادہ نہیں ہوگی۔

- اکاؤنٹ بیلنس کسی بھی وقت INR 50,000 سے زیادہ نہ ہو۔

مرکزی KYC (cKYC) کو کیوں عمل میں لایا گیا؟

مرکزی KYC یا cKYC عمل کو ایک ہی اور یکساں KYC پلیٹ فارم پر مالیاتی مصنوعات کے تمام صارفین کو حاصل کرنے کے لیے عمل میں لایا گیا ہے۔ قبل ازیں، صارفین کو ہر مالیاتی ادارے جیسے بینک، میوچل فنڈ کمپنی، انشورنس کمپنی وغیرہ کے لیے علیحدہ طور پر KYC کی رسمی کارروائی مکمل کرنے کی ضرورت تھی۔ انہیں اور ان کا استعمال کریں.

مرکزی KYC (cKYC) عمل صارفین کے تمام ریکارڈز کو ڈیجیٹل طور پر ذخیرہ کرنے کی اجازت دیتا ہے جس کے نتیجے میں، مالیاتی اداروں کو ہر صارف کے لیے KYC دوبارہ کرنے سے بچنے میں مدد ملے گی۔ CERSAI کے پاس دستیاب ڈیٹا تک رسائی حاصل کر کے ہر مالیاتی ادارہ یہ معلوم کر سکتا ہے کہ آیا صارف KYC کی تعمیل کرتا ہے یا نہیں، اپنے KYC ڈیٹا کو بازیافت کر سکتا ہے، اور ایسا کرنے سے یہ KYC ڈیٹا لے کر اور گاہک سے اس کے لیے نہ پوچھ کر اپنے داخلی عمل کو ہموار بناتا ہے۔ یہ اس بات کو یقینی بناتا ہے کہ گاہک ہر بار ایک ہی معلومات یا دستاویزات کے سیٹ کو بار بار پوچھ کر پریشان نہیں ہوتا ہے۔ وہ مالیاتی ادارے جو RBI, SEBI, IRDA اور PFRDA کے ذریعے ریگولیٹ ہوتے ہیں cKYC کرنے کے لیے CERSAI کے ساتھ معاہدہ کر سکتے ہیں۔

مرکزی KYC (cKYC) میں نئے اصول

اس نئے KYC پلیٹ فارم کو حکومت، PSU بینکوں اور دیگر مالیاتی اداروں نے فروغ دیا ہے۔ درحقیقت، RBI، SEBI، IRDA اور PFRDA کے زیر انتظام تمام اداروں کے ذریعے cKYC کو ماں KYC عمل کے طور پر اپنایا جا رہا ہے۔ SEBI کے سرکلر کے مطابق، تماممارکیٹ SEBI کے رجسٹرڈ KRAs کے ذریعے رجسٹر کرنے کے ماضی کے عمل کے مقابلے میں اس کے ذریعے ریگولیٹ ہونے والے بیچوانوں کو اب نئے گاہک کی KYC تفصیلات CERSAI کے آن لائن پلیٹ فارم پر رجسٹر کرنا ہوں گی۔ اس طرح، مارکیٹ کے تمام بیچوانوں کو پہلے CERSAI کے ساتھ رجسٹر کرنا ہوگا - ایک جاری عمل۔ بینک، انشورنس کمپنیاں،اثاثہ جات کے انتظام کی کمپنیاں (AMCs) کو اب اپنے KYC ریکارڈز CERSAI کے حوالے کرنے کی ضرورت ہے۔ CERSAI نے DotEx International کو اپنا واحد منظم سروس فراہم کنندہ مقرر کیا ہے۔

سرمایہ کاروں کے ذہن میں ایک خاص اندیشہ ہے کیونکہ آدھار کارڈ اور پین کارڈ پر مبنی KYC اب کافی نہیں ہوگا۔میوچل فنڈز میں سرمایہ کاری اور اسٹاک مارکیٹ. سنٹرل کے وائی سی (سی کے وائی سی) گاہک کی دیگر تفصیلات کے بارے میں پوچھتا ہے جیسے شادی سے پہلے کا نام، ماں کا نام، نابالغوں کی صورت میں متعلقہ افراد کی تفصیلات، مستقل پتے کا ثبوت جہاں مقامی یا متعلقہ پتہ ایک جیسا نہیں ہے۔

cKYC کے پیچھے: CERSAI

سینٹرل رجسٹری آف سیکورٹائزیشن ایسٹ ری کنسٹرکشن اینڈ سیکیورٹی انٹرسٹ (CERSAI) ملک کی ایک آن لائن سیکیورٹی انٹرسٹ رجسٹری ہے۔ اسے مرکزی حکومت ہند کی طرف سے ایک گورننگ باڈی کے طور پر کام کرنے اور PMLA (منی لانڈرنگ کی روک تھام) کے قوانین، 2005 کے تحت مرکزی KYC ریکارڈ رجسٹری کے فرائض انجام دینے کا اختیار ہے۔ کے وائی سی ریکارڈزسرمایہ کار ڈیجیٹل شکل میں.

نارمل KYC، eKYC اور CKYC میں کیا فرق ہے؟

چابی

KYC کا مطلب ہے اپنے گاہک کو جانیں۔ یہ ایک عام اور باقاعدہ عمل ہے جو میوچل فنڈ انڈسٹری میں کیا جاتا ہے یا درحقیقت، کسی بھی مالیاتی ادارے کے ساتھ کسی سرمایہ کار/گاہک کی شناخت کی توثیق کرنے کے لیے۔ تصدیق پر کی جاتی ہے۔بنیاد مطلوبہ دستاویزات کے ساتھ صحیح طریقے سے بھرا ہوا KYC فارم جمع کروانا۔ اس کے بعد فرد میں تصدیق (IPV) کی جاتی ہے، ایک ایسا عمل جو اس شخص کے دستاویزات اور شناخت کی تصدیق کرتا ہے جس کے لیے KYC کیا جا رہا ہے۔ ایک بار جب عمل کامیاب ہوجاتا ہے، ڈیٹا کو KYC رجسٹریشن ایجنسی (KRA) میں داخل کیا جاتا ہے۔

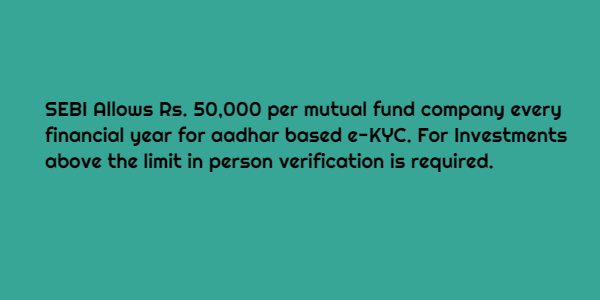

EKYC یا الیکٹرانک KYC

eKYC ایک KYC عمل ہے جو صارف کے آدھار کارڈ کی مدد سے کیا جاتا ہے۔ eKYC کے عمل کے دوران، گاہک کی شناخت کی تصدیق درج ذیل دو طریقوں میں سے کسی ایک سے کی جا سکتی ہے۔

1. ون ٹائم پاس ورڈ (OTP)

سرمایہ کار کو ان کے رجسٹرڈ موبائل نمبر پر ایک OTP موصول ہوگا۔ کامیاب تصدیق پر، سرمایہ کار میوچل فنڈ ہاؤس فی سال INR 50,000 تک کی سرمایہ کاری کا حقدار ہے۔

2. بائیو میٹرک تصدیق

بائیو میٹرک تصدیق (انگوٹھے یا ریٹنا اسکین) کی مدد سے سرمایہ کار بغیر کسی پابندی کے سرمایہ کاری کر سکتا ہے۔

سی کے وائی سی یا سنٹرل کے وائی سی

cKYC تمام مالیاتی مصنوعات کے لیے نیا واحد پلیٹ فارم KYC ہے۔ یہ ایک وقتی عمل ہے جس سے گزرنا پڑتا ہے۔

بہتر مستقبل کے لیے ایک تبدیلی

سینٹرل KYC (cKYC) کو متعارف کرانے کے ساتھ کچھ مسائل ہیں جیسے رجسٹریشن میں تکنیکی خرابیاں، CERSAI کو ڈیٹا کا سست حوالے کرنا وغیرہ۔ مزید یہ کہ یہ عمل آدھار اور PAN دونوں کی شناخت کو بدلنے لگتا ہے۔ نیز، معلومات کے افشاء کی ضرورت کے ساتھ جیسے کہ ماں کا نام، کنبہ کا نام وغیرہ۔ سرمایہ کاروں کو دوبارہ KYC کے پورے عمل سے گزرنے کی ضرورت ہے۔ لیکن روشن پہلو کو دیکھنے کے لیے، بچت اور شفاف سرمایہ کاری کے کلچر کو پھیلانے کے لیے مرکزی KYC (cKYC) رجسٹری قائم کی گئی ہے۔ پہلے کا عمل جس کے لیے ہر پروڈکٹ یا ہر ادارے کے ساتھ KYC مکمل کرنے کی ضرورت ہوتی تھی اب صرف ایک بار کرنے کی ضرورت ہے۔ اس سے وقت، وسائل، پیسے اور افرادی قوت کا ضیاع ختم ہوتا ہے، جس سے نظام زیادہ موثر ہوتا ہے۔ اگرچہ ابتدائی طور پر دانت نکلنے کے کچھ مسائل ہو سکتے ہیں، لیکن وقت کے ساتھ ساتھ یہ سب حل ہو جائے گا جس سے cKYC یا سنٹرل KYC صنعت کے لیے ایک معمول بن جائے گا۔ طویل مدت میں، اس سے صنعت کو فائدہ ہوگا اور ہاں، سب سے اہم بات صارف کو!

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔

Good and correct information. At the moment CKYC is nothing but a big propaganda by Govt. My SBI branch manager is not aware of CKYC! I could not find any correct way to register cKYC online. Even the www.ckycindia.in website is totally blank.

Very good kyc

Exellent service

* * * * * EXCELLENT * * * * *