Table of Contents

ٹرم انشورنس: ہر وہ چیز جو آپ کو جاننے کی ضرورت ہے۔

ٹرم انشورنس کیا ہے؟

مدتانشورنس انشورنس کی بنیادی شکل ہے۔ یہ سب سے آسان قسم ہے۔زندگی کا بیمہ سمجھنے کی پالیسی. اس بارے میں ہمیشہ ایک غیر یقینی صورتحال رہتی ہے کہ مستقبل ہمارے لیے کیا رکھ سکتا ہے اور اس لیے ہمیں ہر قسم کے حالات کے لیے تیار رہنے کی ضرورت ہے۔ ٹرم لائف انشورنس کروانا آپ کو اور آپ کے خاندان کو مالی خرابی سے بچاتا ہے اگر آپ کے ساتھ کچھ بھی غیر متوقع ہوتا ہے (بیمہ شدہ)۔ ٹرم پلان دولت نہیں بناتا لیکن یہ ایک ایک رقم کی یقین دہانی اور تحفظ فراہم کرتا ہے اگر کوئی غیر متوقع واقعہ پیش آجائے۔ اس طرح، مدتی بیمہ کے منصوبوں کو سرمایہ کاری کے بجائے اخراجات کہا جا سکتا ہے۔ کے برعکسپوری زندگی کی انشورنسٹرم لائف انشورنس کی قیمتیں زیادہ اقتصادی ہیں اور اس طرح سستے لائف انشورنس پلانز ہیں۔

ٹرم انشورنس، جیسا کہ اوپر کہا گیا ہے زندگی کی بیمہ کی سب سے آسان شکل ہے۔ تقریباً تمام پریمیم جو آپ ادا کرتے ہیں انشورنس کے اخراجات کو پورا کرنے کے لیے استعمال ہوتے ہیں۔ اور یہی وجہ ہے کہ ٹرم انشورنس پلان ہولڈرز زندگی کے کمائے گئے منافع میں حصہ لینے کے لیے نااہل ہیں۔بیمہ کمپنیاں سرمایہ کاری پر. مزید یہ کہ، سرنڈر کی قیمت کو بڑھانے کے لیے رقم کا کوئی ذخیرہ نہیں ہے۔ اگر آپ پالیسی بند کرنے کا انتخاب کرتے ہیں تو مدتی انشورنس پلان میں ادا شدہ رقم نہیں ہوگی۔

ٹرم لائف انشورنس پالیسی کی اقسام

اصطلاحی پالیسی کے مختلف تغیرات ہیں:

لیول پریمیم ٹرم انشورنس

یہ ٹرم انشورنس کی قسم ہے جہاںپریمیم پہلے سے طے شدہ بیمہ کی رقم کے لیے منتخب مدت کے دوران ایک جیسا ہوتا ہے۔ لہذا یہ ہر سال بڑھنے والے پریمیم کی ادائیگی کے مسئلے کو ختم کرتا ہے۔ ایسی ٹرم پالیسی کی عمومی مدت پانچ سال سے 30 سال تک ہوتی ہے۔

کنورٹیبل ٹرم انشورنس

اس قسم کی ٹرم پالیسی میں، بیمہ شدہ خالص ٹرم انشورنس پالیسی خریدتا ہے جس میں اسے اپنی پسند کے پلان میں تبدیل کرنے کا انتخاب ہوتا ہے جیسے کہ پوری زندگی کی انشورنس یا انڈومنٹ۔ مثال کے طور پر، بیمہ شدہ پانچ سال کے بعد اپنی ٹرم لائف پالیسی کو ایک میں تبدیل کر سکتا ہے۔انڈوومنٹ پلان 20 سال کے لئے. پھر پریمیم نئے سیٹ پلان اور مدت کے مطابق وصول کیے جاتے ہیں۔

پریمیم کی واپسی کے ساتھ ٹرم انشورنس

اس ٹرم انشورنس پلان میں رسک کور اور بچت دونوں عنصر ہوتے ہیں۔ اگر بیمہ شدہ شخص پالیسی کی مدت تک زندہ رہتا ہے، تو ادا کیے گئے پریمیم انہیں واپس کر دیے جاتے ہیں۔ قدرتی طور پر، چارج کیے جانے والے پریمیم دیگر اقسام کی ٹرم انشورنس پالیسیوں کے مقابلے زیادہ ہیں۔

گارنٹی شدہ تجدید کے ساتھ ٹرم انشورنس

اس ٹرم لائف پلان میں، بیمہ پالیسی کی تجدید یقینی طور پر پانچ یا دس سال کے بعد منتخب شدہ مدت ختم ہونے کے بعد کی جاتی ہے۔ تجدید طبی معائنے کی طرح بیمہ ہونے کے کسی ثبوت کے بغیر کی جاتی ہے۔

ٹرم انشورنس میں کمی

اس لائف انشورنس پالیسی میں، بیمہ کی قیمت میں کمی کی ضرورت کو پورا کرنے کے لیے بیمہ کی رقم ہر سال بتدریج کم ہوتی جاتی ہے۔ اس قسم کی پالیسی اس وقت خریدی جاتی ہے جب بیمہ شدہ کے پاس بڑا قرضہ ہو یہاں خطرہ یہ ہے کہ بیمہ شدہ قرض کی ادائیگی سے پہلے مر سکتا ہے۔ اس طرح، ٹرم پالیسی کی بیمہ کی رقم عام طور پر اس قرض کی رقم کے برابر ہوتی ہے جسے ادا کیا جانا ہے۔ اس طرح، قبل از وقت موت کی صورت میں، بیمہ کی رقم قرض کی ادائیگی کے قابل ہو جائے گی۔

سواروں کے ساتھ ٹرم انشورنس

یہ ایک اصطلاحی پالیسی ہے جس میں سواری کی شقیں ہیں جیسے کہ نازک بیماری کا سوار، حادثاتی موت کا سوار، وغیرہ۔ یہ سوار اضافی پریمیم کے لحاظ سے سادہ مدتی بیمہ پالیسی میں اضافی قدر کا اضافہ کرتے ہیں۔

ٹرم انشورنس پلان کیسے کام کرتا ہے؟

ٹرم انشورنس انشورنس کی سب سے روایتی شکل ہے۔ یہ سمجھنے کے لیے کہ یہ کیسے کام کرتا ہے، درج ذیل عوامل پر غور کیا جانا چاہیے۔

سستی پریمیم

ٹرم انشورنس پالیسی خریدنے کے لیے، بڑی رقم کو ایک طرف رکھنے کی ضرورت نہیں ہے۔ بہت سی بیمہ کمپنیاں بہت سستی پریمیم کے لیے ایک بڑی رقم کا احاطہ کرتی ہیں۔

پریمیم فریکوئنسی

ٹرم پالیسی کے پریمیم یا تو ہر ماہ، ہر سہ ماہی، ہر چھ ماہ یا سال میں ایک بار ادا کیے جا سکتے ہیں۔

زندگی کا احاطہ بغیر بقا کے فوائد کے

ٹرم انشورنس پالیسی میں میچورٹی کا کوئی فائدہ نہیں ہے۔ ٹرم پلان کا بنیادی مقصد زندگی کا احاطہ فراہم کرنا ہے اور بیمہ شدہ شخص کی موت کی صورت میں، فائدہ اٹھانے والے کو وعدہ کی گئی رقم ملتی ہے۔

بہترین ٹرم انشورنس پلان کا انتخاب کیسے کریں؟

بہترین ٹرم لائف انشورنس پلان کا انتخاب کرتے وقت کچھ ہدایات پر عمل کرنا ضروری ہے:

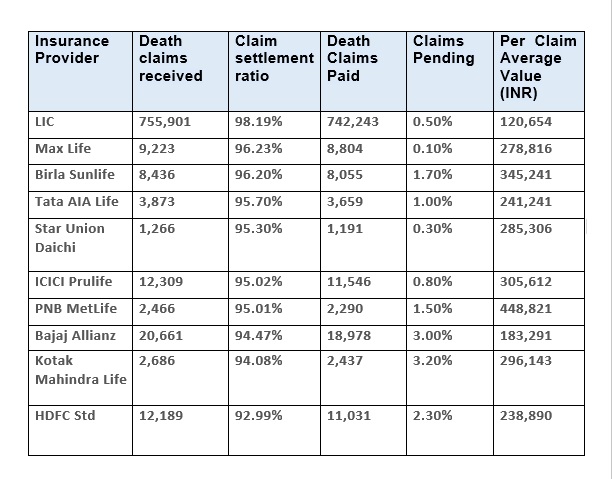

- لائف انشورنس کمپنیوں کا موازنہ کریں اور ٹریک ریکارڈ چیک کریں۔

- آپ کو جس کور کی ضرورت ہے اس کا حساب لگائیں۔

- انشورنس کمپنی کا کلیم سیٹلمنٹ ریشو کیا ہے؟

- کا اثرمہنگائی پریمیم اور کور فوائد کی ادائیگی میں

- مختلف لائف انشورنس کمپنیوں کے مختلف شرائط و ضوابط کا موازنہ کریں اور غور سے پڑھیں

- آپ دو مختلف کمپنیوں سے دو مختلف ٹرم لائف پالیسیوں کا انتخاب کر سکتے ہیں۔ یہ آپ کو ایک کمپنی سے مسترد ہونے کی صورت میں بچائے گا۔

- رائیڈرز/ایڈ آن کور تلاش کریں۔

ٹرم لائف انشورنس پالیسی کے فوائد اور دیگر اہم پہلو

- ٹرم انشورنس پالیسی کے لیے پریمیم کی ادائیگی میں لچک ہے۔ پریمیم محدود تنخواہ، واحد تنخواہ یا باقاعدہ تنخواہ ہو سکتے ہیں۔

- ٹرم انشورنس کوٹس عام طور پر دیگر انشورنس پلانز کے مقابلے میں کم ہوتے ہیں۔ وہ کم پریمیم کے لیے بھی بڑی رقم کی بیمہ کی پیشکش کرتے ہیں۔

- ایک وسیع ہےرینج بیمہ کے منصوبوں میں سے انتخاب کرنا۔ پالیسی ہولڈرز سنگل یا مشترکہ مدتی منصوبوں کے درمیان انتخاب کر سکتے ہیں۔

- بیمہ شدہ کی اچانک موت پر، فائدہ اٹھانے والے کو ٹرم انشورنس پالیسی سے موت کا فائدہ ملتا ہے۔ استفادہ کنندہ کو بیمہ کی رقم ملتی ہے جیسا کہ پالیسی کنٹریکٹ میں مذکور ہے۔

- پالیسی کے پریمیم کی ادائیگی اور بیمہ شدہ کے ڈیتھ بینیفٹ کا دعویٰ کرنے دونوں میں ٹیکس کا فائدہ ہے۔

ٹرم انشورنس کے لیے درکار دستاویزات

- پین کارڈ

- عمر کا ثبوت (پاسپورٹ/برتھ سرٹیفکیٹ/پین کارڈ/وغیرہ)

- پتہ کا ثبوت (پاسپورٹ/راشن کارڈ/ووٹر آئی ڈی/وغیرہ)

- شناختی ثبوت (پاسپورٹ/ووٹر آئی ڈی/آدھار کارڈ/وغیرہ)

- کا ثبوتآمدنی (انکم ٹیکس ریٹرن/آجر کا سرٹیفکیٹ/انکم ٹیکس تشخیص کا حکم)

- پاسپورٹ سائز کی حالیہ تصاویر

ٹرم انشورنس پالیسی کلیم کے لیے مستثنیات

ٹرم انشورنس کلیم میں کچھ مستثنیات ہیں جن میں آپ کا دعوی مسترد کر دیا جائے گا:

خودکشی

اگر بیمہ شدہ خودکشی کرتا ہے، تو موت کے فائدہ کا دعویٰ قبول نہیں کیا جائے گا۔ اور خودکشی ہر قسم کی ٹرم انشورنس پالیسیوں سے مستثنیٰ ہے۔

جنگ، دہشت گردی کی وجہ سے موت

جنگ، دہشت گردی یا قدرتی آفات کے تحت بیمہ شدہ کی موت موت کے فائدہ کے دعوے کے لیے اہل نہیں ہوگی۔

خود ساختہ خطرے کی وجہ سے موت

اگر بیمہ شدہ کی موت ان کے اپنے اعمال (مثلاً انتہائی کھیلوں) کے نتائج کی وجہ سے ہو جاتی ہے، تو دعوی پر کارروائی نہیں کی جائے گی کیونکہ بیمہ شدہ نے خود سے عائد کردہ خطرہ مول لیا تھا۔

نشہ/نشہ کی وجہ سے موت

اگر بیمہ شدہ کی موت نشہ یا کسی اور نشہ کے زیر اثر ہونے کی وجہ سے ہوتی ہے، تو مدتی پالیسی کے دعوے پر کارروائی نہیں کی جائے گی۔

Talk to our investment specialist

ٹرم انشورنس پالیسی کے دعوے کا عمل

بیمہ شدہ کی موت کی صورت میں، خاندان کو موت کا فائدہ یا بیمہ کی رقم حاصل کرنے کے لیے دعوی دائر کرنے کی ضرورت ہے۔ دعوے کے عمل کے لیے درج ذیل اقدامات پر عمل کرنا ضروری ہے:

- بیمہ شدہ کی موت کے بعد، بیمہ کمپنی کو واقعہ کے بارے میں مطلع کرنا ضروری ہے۔ بیمہ کے معاہدے میں مذکور دستاویزات کو تصدیق اور جمع کرانے کے لیے تیار رکھا جانا چاہیے۔

- کمپنی کو مطلع کرنے کے بعد، دعویدار کو ضروری دستاویزات جیسے اصل بیمہ معاہدہ، دعوی کا ثبوت، موت کا سرٹیفکیٹ، وغیرہ جمع کرانا ہوگا۔

- اس کے بعد دستاویزات کی تصدیق کی جاتی ہے اور پھر انشورنس کمپنی فیصلہ کرے گی کہ دعویٰ جائز ہے یا نہیں اور معاہدہ کے مطابق اس کا احترام کیا جانا چاہیے۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔