Table of Contents

- ذاتی خزانہ #1: اپنی کمائی سے کم خرچ کریں۔

- پرسنل فنانس #2: ایک برا گاہک۔ اپنے کریڈٹ کارڈز اور قرضوں کا انتظام کریں۔

- پرسنل فنانس #3: ٹیکس بچانے کے طریقوں میں سرمایہ کاری کریں۔

- پرسنل فنانس #4: معافی سے محفوظ رہنا بہتر ہے، انشورنس خریدیں!

- پرسنل فائنانس#5: جو کچھ آپ سمجھتے ہیں یا سمجھ سکتے ہیں اس میں سرمایہ کاری کریں۔

- ذاتی خزانہ #6: ریوڑ کی پیروی نہ کریں، وہ تقریباً ہمیشہ غلط ہوتے ہیں۔

- پرسنل فائنانس#7: لمبے عرصے تک سرمایہ کاری کرتے رہیں، واقعی طویل

- ذاتی خزانہ #8: اپنے تمام انڈے ایک ٹوکری میں نہ ڈالیں، متنوع بنائیں!

- پرسنل فائنانس#9: خریدو اور ہولڈ ایک عام کہاوت ہے، لیکن دوبارہ توازن، یہ ضروری ہے!

- ذاتی مالیات#10: مستقبل کے لیے منصوبہ بنائیں، وصیت کریں۔

ذاتی مالیات: جاننے کے لیے سرفہرست 10 چیزیں

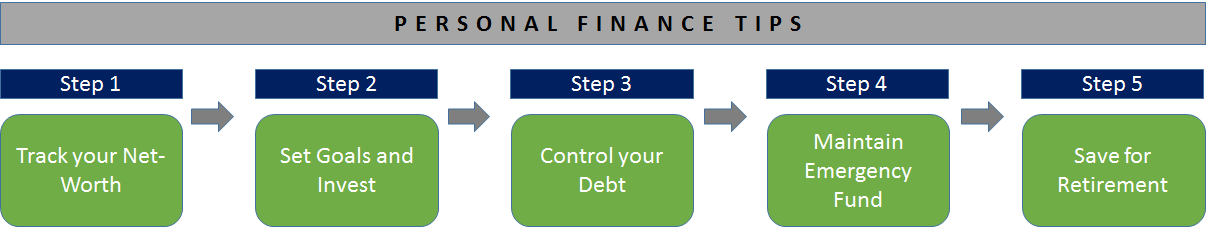

ذاتی مالیات کا نظم و نسق بہت اہم ہے، بہت سے لوگ ذاتی مالیات کی بنیادی باتوں کو منظم کرنے یا ضروری ذاتی مالیاتی منصوبہ بندی کرنے میں بھی کوتاہی کرتے ہیں۔ یہ ممکنہ طور پر مستقبل میں تباہ کن نتائج کا باعث بن سکتا ہے۔ اس لیے بہت کم عمری میں ہی ذاتی مالیات کا انتظام کرنا بہت ضروری ہے۔ یہاں ہم ذاتی مالیات کے دس اہم پہلوؤں کی کوشش کرتے ہیں جو ہر فرد کے لیے بہت اہم ہیں۔

ذاتی خزانہ #1: اپنی کمائی سے کم خرچ کریں۔

ایک عقلمند آدمی نے کہا، "اگر آپ ایسی چیزیں خریدتے ہیں جن کی آپ کو ضرورت نہیں ہے تو آپ کو جلد ہی وہ چیزیں بیچنی پڑیں گی جن کی آپ کو ضرورت ہے" (~وارن بفے)۔ لہٰذا اگرچہ معیار زندگی کو برقرار رکھنے کے لیے خرچ کرنا ضروری ہے، لیکن کسی کو حد سے زیادہ نہیں جانا چاہیے۔ ایک کی ضرورت ہے۔پیسے بچانا ہر مرحلے میں. یہاں تاخیر تباہ کن نتائج کا باعث بن سکتی ہے۔ ذاتی مالیات کی بنیادی باتیں کہتی ہیں کہ یہ ایک بنیادی اصول ہے، ذاتی مالیات کے انتظام کا مرحلہ 1 بچت سے شروع ہوتا ہے۔

پرسنل فنانس #2: ایک برا گاہک۔ اپنے کریڈٹ کارڈز اور قرضوں کا انتظام کریں۔

یہ ذاتی مالیات کی بنیادی باتوں کو درست کرنے کا ایک اور پہلو ہے۔کریڈٹ کارڈ اگر آپ انہیں اچھی طرح سے اور اپنے فائدے کے لیے استعمال کرتے ہیں تو بہت اچھے ہیں۔ اگر آپ اپنے کریڈٹ کارڈز کے بلوں کو وقت پر ادا کرتے ہیں تو یقیناً آپ کمپنی کے لیے بہت برے گاہک ہوں گے، کبھی تاخیر نہ کریں اور آپ کو پیش کردہ کریڈٹ استعمال کریں۔ اور ہاں، آپ کیش بیک اور انعامی پوائنٹس بھی حاصل کر سکتے ہیں۔

اپنے قرضوں کا انتظام کرنا بھی بہت اہم ہے، کسی کو یہ جاننے کی ضرورت ہے کہ آیا آپ نے ممکنہ طور پر اثاثوں (مثلاً جائیداد) کی تعریف کرنے یا اثاثوں کی قدر میں کمی (مثلاً گاڑی) کے لیے قرض لیا ہے۔ اثاثوں کی قدر میں کمی محدود ہونی چاہیے اور اثاثوں کی قدر کرنے کے لیے لی گئی ذمہ داری کی رقم ایسی ہونی چاہیے کہ اس سے غیر ضروری دباؤ نہ ہو۔

پرسنل فنانس #3: ٹیکس بچانے کے طریقوں میں سرمایہ کاری کریں۔

امریکہ میں 401 (k) میں اضافہ کرنا بہت اچھا خیال ہے۔ ہندوستان میں پبلک پراویڈنٹ فنڈ (پی پی ایف) اس حقیقت کی وجہ سے بہترین مقام پر ہے کہ:

- سرمایہ کاری کی گئی رقم ٹیکس سے مستثنیٰ ہے۔

- ریٹرن فکسڈ اور ٹیکس فری ہیں۔

- یہریٹائرمنٹ پلاننگ مستقبل کے لئے ایک کٹی بناتا ہے

ای ایل ایس ایسمیں ٹیکس بچانے والی مشہور اسکیموں میں سے ایک ہے۔باہمی چندہ سرمایہ کاروں کے درمیان. عام طور پر، ELSS میوچل فنڈز ہر قسم کے سرمایہ کاروں کے لیے موزوں ہوتے ہیں جو لینے کے لیے تیار ہیں۔مارکیٹکے لیے منسلک خطراتٹیکس پلاننگ اور پیسے کی بچت. کوئی بھی شخص اپنی زندگی کے کسی بھی موڑ پر ELSS فنڈز میں سرمایہ کاری کر سکتا ہے۔ 5-7 سال کے لیے سرمایہ کاری کرنے پر اچھا ELSS منافع حاصل کیا جا سکتا ہے، اس لیے یہ تجویز کیا جاتا ہے کہ 3 سال کے بعد آپ کا لاک ان ختم ہونے کے بعد رقم نہ نکالیں۔ بہتر منافع حاصل کرنے کے لیے اسے زیادہ دیر تک رکھنے کی کوشش کریں۔ تاہم، یہ تجویز کیا جاتا ہے کہ آپ اپنے کیریئر کے ابتدائی مرحلے کے دوران ٹیکس بچانے والے ELSS فنڈز میں سرمایہ کاری کریں تاکہ آپ کی رقم وقت کے ساتھ بڑھے اور آپ بہتر منافع کمائیں۔

کچھ بہترین کارکردگی کا مظاہرہ کرنے والے ELSS فنڈز یہ ہیں:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Tata India Tax Savings Fund Growth ₹42.0215

↑ 0.47 ₹4,335 0.2 -6.8 10.3 14.4 23.6 19.5 IDFC Tax Advantage (ELSS) Fund Growth ₹145.363

↑ 1.68 ₹6,597 2.8 -5.7 5.6 13.4 28.9 13.1 DSP BlackRock Tax Saver Fund Growth ₹135.331

↑ 1.86 ₹16,218 4.6 -3.1 17.7 18.6 27.8 23.9 L&T Tax Advantage Fund Growth ₹126.191

↑ 2.14 ₹3,871 0.2 -7 13.1 17.1 24.5 33 Aditya Birla Sun Life Tax Relief '96 Growth ₹56.18

↑ 0.57 ₹14,462 3.3 -6.7 9.3 11.5 16.5 16.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 21 Apr 25

پرسنل فنانس #4: معافی سے محفوظ رہنا بہتر ہے، انشورنس خریدیں!

تحفظ ذاتی مالیاتی منصوبہ بندی کو یقینی بنا رہا ہے۔ خریدناانشورنس بہت اہم ہے، ابتدائی طور پر کی شکل میں زندگی کا احاطہ خریدیںٹرم انشورنس. جتنی جلدی آپ خریدیں گے، اتنا ہی سستا ہوگا۔ اس بات کو بھی یقینی بنائیں کہ آپ (اور خاندان) مناسب بیمہ کے ذریعے بھی طبی نگہداشت کا احاطہ کر رہے ہیں۔ طبی اخراجات سال بہ سال بڑھ رہے ہیں اور اچھی طبی دیکھ بھال بہت مہنگی ہے۔ یہاں ڈھانپے یا نیچے نہ ہونے سے آپ کی بچت میں ایک حقیقی سوراخ ہو سکتا ہے۔

پرسنل فائنانس#5: جو کچھ آپ سمجھتے ہیں یا سمجھ سکتے ہیں اس میں سرمایہ کاری کریں۔

ایسی مصنوعات نہ خریدیں جو آپ سمجھ نہیں سکتے۔ اگر آپ ساختی مصنوعات یا مشتقات کو نہیں سمجھ سکتے ہیں تو آپ کو نہیں ہونا چاہیے۔سرمایہ کاری یا ان میں تجارت. سادہ مصنوعات اور حکمت عملیوں میں سرمایہ کاری کریں جو آپ سمجھ سکتے ہیں۔ چاہے وہ اسٹاک ہو یا میوچل فنڈز، سمجھیں کہ آپ کیا حاصل کر رہے ہیں۔ اسٹاک کی مصنوعات کا مستقبل کیا ہے، انتظام کا معیار کیا ہے وغیرہ؟ اگر آپ اسٹاک کا تجزیہ نہیں کر سکتے تو میوچل فنڈز پر قائم رہیں۔ پروفیشنل مینیجرز کو فنڈ مینیجر کہتے ہیں جو اچھی طرح سے اہل ہیں اور پیسے کا انتظام کرنا ان کا روزانہ کا کام ہے وہ فنڈز کا بہتر طریقے سے انتظام کریں گے۔ احتیاط کے بعد اپنی مصنوعات کا انتخاب کریں۔ اپنے پورٹ فولیو میں صحیح پراڈکٹس حاصل کرنے کا نتیجہ بہتر منافع کا باعث بنتا ہے۔

ذاتی خزانہ #6: ریوڑ کی پیروی نہ کریں، وہ تقریباً ہمیشہ غلط ہوتے ہیں۔

میوچل فنڈ کے بہاؤ کے خلاف 2000 سے 2016 تک کے بی ایس ای سینسیکس (انڈیا ایکویٹی بینچ مارک) کے ذیل کے اعداد و شمار پر ایک نظر ڈالیں (سرمایہ کاروں کے لئے مارکیٹ میں آنے یا باہر آنے کا ایک پراکسی)۔ ریوڑ ہمیشہ باہر نکلنے لگتا ہے جب ایسا لگتا ہے کہ مارکیٹ نیچے کی شکل اختیار کر رہی ہے اور جب مارکیٹ سب سے اوپر بن رہی ہو تو زیادہ سے زیادہ سرمایہ کاری کرتا ہے! لہٰذا جب ہر کوئی خریدتا نظر آئے تو بالکل نہ خریدیں اور جب ہر کوئی بیچ رہا ہو تو فروخت نہ کریں! یہ کبھی بھی اچھا خیال نہیں ہے۔

Talk to our investment specialist

پرسنل فائنانس#7: لمبے عرصے تک سرمایہ کاری کرتے رہیں، واقعی طویل

اچھی کمپنیوں یا اسٹاک میں واقعی طویل عرصے تک سرمایہ کاری کرنا سمجھ میں آتا ہے۔ اگر کمپنی کا انتظام اچھے معیار کا ہے، تو وہ آپ کے لیے بڑی رقم کما سکتے ہیں۔ ذیل میں انفوسس شیئر کی مثال لیں ( ہندوستان میں ایک سافٹ ویئر/آئی ٹی کمپنی)۔ 1993 میں اس کے آئی پی او پر 100 شیئرز محض 9500 روپے میں خریدے گئے۔ 24 سال بعد اس رقم کی مالیت تقریباً 1 ملین امریکی ڈالر ہے ~ 5 کروڑ روپے (INR 5,00,00،000)، یہ ایکسی اے جی آر 50% سے زیادہ سالانہ!

ذاتی خزانہ #8: اپنے تمام انڈے ایک ٹوکری میں نہ ڈالیں، متنوع بنائیں!

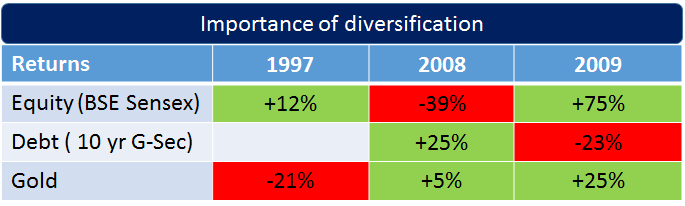

کسی کو اپنے تمام انڈے ایک ہی ٹوکری میں نہیں ڈالنے چاہئیں، جو چیز ضروری ہے وہ یہ ہے کہ اثاثوں کی کلاسوں اور یہاں تک کہ اسٹاک میں تنوع پیدا کیا جائے۔زیرِ نظر سرمایہ کاری مختلف اثاثہ جات کی کلاسیں مختلف مدتوں میں انجام دیتی ہیں اور اس لیے اسٹاکس، فنڈز وغیرہ کا ایک پورٹ فولیو بنانا ضروری ہے۔ یہ کیلنڈر سال 1997، 2008 اور 2009 کے لیے 3 مختلف اثاثہ کلاسوں کے ریٹرن کے ذریعے نیچے دکھایا گیا ہے۔ ہر سال. سٹاک کے ساتھ ساتھ، یہ ضروری ہے کہ کہانی چلانے کے لیے صرف ایک کھلاڑی کا انتخاب نہ کیا جائے، بلکہ مزید سٹاک کا انتخاب کریں یا اس کے پاس چلانے کے لیے بہت سی کہانیاں ہوں۔ ایک بار پھر میوچل فنڈز کے ساتھ، کسی کو کسی ایک منیجر یا سنگل فنڈ کو پکڑنے کی ضرورت نہیں ہے، یہ بہتر ہے کہ اپنے آپ کو پھیلا دیں۔

پرسنل فائنانس#9: خریدو اور ہولڈ ایک عام کہاوت ہے، لیکن دوبارہ توازن، یہ ضروری ہے!

پورٹ فولیو بناتے وقت، یہ ضروری ہے۔خریدو اور پکڑوتاہم، نان پرفارمرز کو ختم کرنا بھی ضروری ہے چاہے وہ اسٹاک، میوچل فنڈز یا کوئی سرمایہ کاری ہو۔ کوئی بھی اپنے تمام فیصلے درست نہیں کرتا۔ یہاں تک کہ وارن بفے نے بھی سرمایہ کاری کی غلطیاں کی ہیں، جیسے کہ سلومن برادرز، ٹیسکو، یو ایس ایئر ویز، ڈیکسٹر شوز کمپنی جہاں اس نے نقصان اٹھایا ہے یا بمشکل ہی کیش آؤٹ ہوا ہے۔ اہم بات یہ ہے کہ غلط سے زیادہ حقوق حاصل کیے جائیں! غلطی کا احساس کرنا، اسے تسلیم کرنا اور بہتر سرمایہ کاری کی طرف بڑھنا بہت ضروری ہے، چاہے اس کا مطلب نقصانات کو کم کرنا ہو۔ یاد رکھیں کہ نقصان آپ کے مثبت منافع کو کھا جاتا ہے۔

ذاتی مالیات#10: مستقبل کے لیے منصوبہ بنائیں، وصیت کریں۔

وصیت کرنا بہت اہم کام ہے۔ بنیادی وصیت کرنا بہت آسان کام ہے اور اس میں وقت نہیں لگتا۔ آج انٹرنیٹ کی آمد کے ساتھ یہ "E-will" نامی کوئی چیز تخلیق کرنا بہت آسان ہو گیا ہے۔ یہ بہت کم وقت میں بنایا جا سکتا ہے اور اثاثوں کی جانشینی کو یقینی بنانے میں بہت آگے جا سکتا ہے۔ وہ لوگ جن کے پاس بہت زیادہ دولت ہے اور وہ جدید خدمات چاہتے ہیں وہ اسٹیٹ پلاننگ کر سکتے ہیں اور مطلوبہ اقدامات کر سکتے ہیں۔

مندرجہ بالا سبھی کچھ اہم اقدامات اور پہلو ہیں جنہیں ذاتی مالیات کا انتظام کرتے وقت دیکھنے کی ضرورت ہے۔ کچھ بنیادی باتیں ہیں، جبکہ کچھ منصوبہ بندی، عمل درآمد اور مستقبل سے متعلق ہیں۔ مذکورہ بالا میں سے زیادہ تر یا سبھی کا خیال رکھنے سے نتیجہ بہتر ہوگا۔معاشی منصوبہ بندی اور ایک زیادہ محفوظ مستقبل!

All efforts have been made to ensure the information provided here is accurate. However, no guarantees are made regarding correctness of data. Please verify with scheme information document before making any investment.

You Might Also Like