+91-22-48913909

+91-22-48913909

Table of Contents

উচ্চতর রিটার্ন সহ সেরা বিনিয়োগের বিকল্প

আজ, অনেক লোক উচ্চ ফলন যন্ত্রগুলিতে বিনিয়োগের দিকে ঝুঁকছে। কিন্তু, ভারতে অনেকগুলি বিকল্পের মধ্যে, আদর্শ পথ বেছে নেওয়া প্রায়শই কঠিন। শুরু করার জন্য, একজনকে সর্বদা আর্থিক লক্ষ্যের উপর ভিত্তি করে বিনিয়োগ করা উচিত,ঝুকিপুন্ন ক্ষুধা, বিনিয়োগের মেয়াদ, তারল্য এবং কর। উচ্চ রিটার্ন বিনিয়োগ প্রায়ই উচ্চ ঝুঁকি নিয়ে আসে। এগুলি হল একটি দীর্ঘ হোল্ডিং পিরিয়ড সহ দীর্ঘমেয়াদী বিনিয়োগ। সুতরাং, এই ধরনের উচ্চ রিটার্ন বিনিয়োগের সুবিধা এবং অসুবিধাগুলির সাথে পরিচিত হওয়া উচিত। সর্বোত্তম বিনিয়োগের বিকল্পগুলি সন্ধান করা সর্বদা প্রতিটি বিনিয়োগকারীর ইচ্ছা। এর মধ্যে কয়েকটি নিম্নে উল্লেখ করা হলো-

Talk to our investment specialist

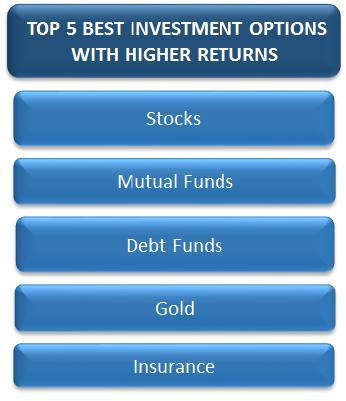

উচ্চতর রিটার্ন সহ শীর্ষ 5 সেরা বিনিয়োগের বিকল্প

1. স্টক

উচ্চ রিটার্নের জন্য স্টক পছন্দ করা হয়, কিন্তু অনেক সময়, বিনিয়োগকারীরা রিটার্নের তুলনায় ঝুঁকির দিকে বেশি মনোযোগ দেন না। স্টক মার্কেটে বিনিয়োগ করা সম্ভব হবে যদি আপনি জানেন কিভাবে শুরু করবেন। কিন্তু জ্ঞান ছাড়া, আপনি হারিয়ে যেতে পারে. সুতরাং, স্টকে বিনিয়োগ করতে ইচ্ছুক বিনিয়োগকারীদের নিম্নলিখিত পরামিতিগুলির উপর নিজেদের মূল্যায়ন করা উচিত-

- বাজার সম্পর্কে গভীর জ্ঞান

- খারাপ থেকে ভাল স্টক মূল্যায়ন কিভাবে জ্ঞান

- নিরীক্ষণ করার ক্ষমতা, যেহেতু প্রস্থান করাও গুরুত্বপূর্ণ

- উচ্চ ঝুঁকি নিতে প্রস্তুত

যে বিনিয়োগকারীরা উপরোক্ত বিষয়ে আত্মবিশ্বাসী বোধ করেন তারা স্টকগুলিতে বিনিয়োগ করার চেষ্টা করতে পারেন।

2. ইক্যুইটি মিউচুয়াল ফান্ড

উচ্চ রিটার্ন বিনিয়োগের জন্য বিনিয়োগকারীদের জন্য, মিউচুয়াল ফান্ড হল ভারতের সেরা বিনিয়োগ বিকল্পগুলির মধ্যে একটি। নামটি বোঝায়, একটি মিউচুয়াল ফান্ড হল অর্থের একটি সমষ্টিগত পুল যার একটি সাধারণ উদ্দেশ্য সিকিউরিটিজ ক্রয় করা (ফান্ডের মাধ্যমে)।যৌথ পুঁজি দ্বারা নিয়ন্ত্রিত হয়সেবি (ভারতীয় সিকিউরিটিজ অ্যান্ড এক্সচেঞ্জ বোর্ড) এবং এএমসি দ্বারা পরিচালিত হয় (সম্পদ ব্যবস্থাপনা কোম্পানি)

বিনিয়োগকারী যেমন বিকল্প একটি হোস্ট থেকে চয়ন করতে পারেনবড় ক্যাপ তহবিল, মধ্য এবংছোট টুপি এবংবিষয়ভিত্তিক তহবিল. লার্জ-ক্যাপ ফান্ডের তুলনায় কম ঝুঁকি বহন করেমিড-ক্যাপ এবং বিষয়ভিত্তিক তহবিল। যেহেতু থিম্যাটিক ফান্ডগুলি একটি নির্দিষ্ট শিল্পকে এক্সপোজার দেয়, তাই তারা সমস্ত ইক্যুইটি মিউচুয়াল ফান্ডের মধ্যে সর্বোচ্চ ঝুঁকি বহন করে।

যে বিনিয়োগকারীরা ইক্যুইটি মিউচুয়াল ফান্ডে বিনিয়োগ করার পরিকল্পনা করছেন তাদের দীর্ঘ সময়ের জন্য অর্থাৎ 5-10 বছরের বেশি সময় থাকার পরামর্শ দেওয়া হচ্ছে। নীচে 1979 থেকে 2016 সাল পর্যন্ত বিএসই সেনসেক্সে করা একটি বিশ্লেষণ করা হয়েছে যা বিভিন্ন হোল্ডিং পিরিয়ডের ক্ষেত্রে গড় রিটার্ন এবং এই গড় থেকে ভিন্নতা দেখায়।

বিনিয়োগের মোড- পদ্ধতিগত বিনিয়োগ পরিকল্পনা (চুমুক) মিউচুয়াল ফান্ডে বিনিয়োগের জন্য সেরা বিনিয়োগের বিকল্পগুলির মধ্যে একটি হিসাবে বিবেচিত হয়। এসআইপি অর্থ বিনিয়োগের জন্য একটি চমৎকার হাতিয়ার করে, বিশেষ করে যারা বেতন পান তাদের জন্য। একটি SIP-এর মাধ্যমে বিনিয়োগ স্টক মার্কেটে বিনিয়োগ করা হয়, এইভাবে দীর্ঘ সময়ের জন্য বিনিয়োগ করা হলে ভালো আয় হয়।

এর বাইরে বিনিয়োগকারীরা বিনিয়োগ করতে পারেনইএলএসএস. ইক্যুইটি লিঙ্কড সেভিংস স্কিম (ইএলএসএস) হল ট্যাক্স-সেভিং মিউচুয়াল ফান্ড। ELSS-এ বিনিয়োগ করে, কেউ তাদের করযোগ্য আয় থেকে INR 1,50,000 পর্যন্ত ছাড় পেতে পারেধারা 80C এরআয়কর আইন. এই তহবিলগুলির তিন বছরের লক-ইন পিরিয়ড থাকে এবং স্টক মার্কেটে তাদের পোর্টফোলিওর বেশিরভাগ বিনিয়োগ করে।

বিনিয়োগকারীরা মিউচুয়াল ফান্ড কোম্পানির মাধ্যমে এই তহবিলে বিনিয়োগ করতে পারেনপরিবেশক পরিষেবা, দালাল (SEBI দ্বারা নিয়ন্ত্রিত), স্বাধীনআর্থিক উপদেষ্টা (IFAs), বা বিভিন্ন অনলাইন পোর্টালের মাধ্যমে। বিনিয়োগকারীদের বেছে নিতে হবেইক্যুইটি ফান্ড যেগুলো বাজারে ভালো করছে। বাজারের ওঠানামার সময় একটি তহবিল কীভাবে আচরণ করে এবং কার্য সম্পাদন করে তা একজনের জানা উচিত।

বিনিয়োগের জন্য সেরা ইক্যুইটি ফান্ড

কিছুসেরা ইক্যুইটি তহবিল ভারতে বিনিয়োগ করতে হবে:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 2.9 13.6 38.9 21.9 19.2 Invesco India Growth Opportunities Fund Growth ₹91.44

↑ 1.86 ₹6,432 3.7 -3.6 20.2 21.2 26.5 37.5 ICICI Prudential Banking and Financial Services Fund Growth ₹129.8

↑ 1.73 ₹9,008 11.8 4.4 19.4 16.2 25.1 11.6 Motilal Oswal Multicap 35 Fund Growth ₹57.1833

↑ 0.85 ₹12,267 0.7 -6.6 16.7 20.2 22.8 45.7 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹59.54

↑ 1.03 ₹3,248 13.7 4.4 16.4 16.7 25.9 8.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

3. ঋণ তহবিল

অপেক্ষাকৃত কম ঝুঁকি সহ স্থির আয়ের সন্ধানকারী বিনিয়োগকারীরা ঋণ তহবিল পছন্দ করেন, কারণ তারা ইক্যুইটি তহবিলের তুলনায় তুলনামূলকভাবে কম উদ্বায়ী। কঋণ তহবিল স্থির আয়ের উপকরণে বিনিয়োগ করে। যেহেতু এই তহবিলগুলি সরকারী সিকিউরিটিজ, কর্পোরেটের মতো ঋণের উপকরণগুলিতে বেশিরভাগ অর্থ বিনিয়োগ করেবন্ড,অর্থ বাজার যন্ত্র ইত্যাদি, এগুলি ইক্যুইটির তুলনায় অপেক্ষাকৃত নিরাপদ বিনিয়োগ বলে বিবেচিত হয়। তবে, ঋণ তহবিলে বিনিয়োগের ঝুঁকিও রয়েছে।

ঋণ তহবিল যেমন বিভিন্ন ধরনের আছেগিল্ট ফান্ড,তরল তহবিল, অতি-স্বল্পমেয়াদী তহবিল, স্বল্পমেয়াদী তহবিল, গতিশীল বন্ড এবং দীর্ঘমেয়াদী আয় তহবিল। যেহেতু ডেট মিউচুয়াল ফান্ডগুলি মূলত সরকারী সিকিউরিটিজ, কর্পোরেট ঋণ ইত্যাদিতে বিনিয়োগ করে, তাই তারা ইক্যুইটি বাজারের অস্থিরতার দ্বারা প্রভাবিত হয় না। যাইহোক, দীর্ঘমেয়াদী তহবিলগুলি মাঝারি থেকে উচ্চ ঝুঁকি বহন করে এবং কোনো প্রতিকূল সুদের হারের গতিবিধি নেতিবাচক রিটার্ন দিতে পারে। কিন্তু একই সময়ে, যদি বিজ্ঞতার সাথে বেছে নেওয়া হয়, ঋণ তহবিলগুলি মাঝারি থেকে উচ্চ রিটার্ন দিতে পারে৷ এইভাবে, বিনিয়োগকারীরা ঋণ তহবিলকে ভারতের সেরা বিনিয়োগ বিকল্পগুলির মধ্যে একটি হিসাবে বিবেচনা করতে পারে৷

বিনিয়োগের জন্য সেরা ঋণ তহবিল

ভারতে বিনিয়োগের জন্য সেরা ঋণ মিউচুয়াল ফান্ডগুলির মধ্যে কয়েকটি হল:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) UTI Dynamic Bond Fund Growth ₹30.8934

↑ 0.09 ₹447 3.7 5.1 10.7 9.8 9 8.6 ICICI Prudential Long Term Plan Growth ₹36.728

↑ 0.09 ₹14,363 3.6 5.4 10.6 8.1 7.3 8.2 Aditya Birla Sun Life Corporate Bond Fund Growth ₹112.055

↑ 0.20 ₹24,570 3.3 5.1 10.2 7.6 7.2 8.5 HDFC Corporate Bond Fund Growth ₹32.2797

↑ 0.06 ₹32,527 3.2 4.9 9.9 7.5 7 8.6 HDFC Banking and PSU Debt Fund Growth ₹22.802

↑ 0.03 ₹5,996 3.2 4.8 9.5 7 6.6 7.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 21 Apr 25

4. স্বর্ণ

সোনায় বিনিয়োগ যেহেতু এটি শুধুমাত্র সেরা বিনিয়োগের বিকল্পগুলির মধ্যে একটি হিসাবে বিবেচিত হয় না, তবে এটির জন্য সেরা হেজেসগুলির মধ্যে একটি হিসাবেও বিবেচিত হয়মুদ্রাস্ফীতি. আজ, সোনায় বিনিয়োগ করার অনেক বিকল্প রয়েছে। বিনিয়োগকারীরা স্বর্ণমুদ্রা বা বারের মাধ্যমে প্রকৃত স্বর্ণ কিনতে পারেন; তারা ভৌত স্বর্ণ দ্বারা সমর্থিত পণ্য কিনতে পারে (যেমন সোনাবিনিময় ব্যবসা তহবিল), যা সোনার দামের সরাসরি এক্সপোজার অফার করে। তারা সোনা-সম্পর্কিত অন্যান্য পণ্যও কিনতে পারে, যার মধ্যে স্বর্ণের মালিকানা অন্তর্ভুক্ত নাও হতে পারে, তবে সরাসরি সোনার দামের সাথে সম্পর্কিত। সঙ্কটের সময়ে, নেতিবাচক মনোভাব এবং বাজারের মন্দার সময়ে সোনা হল পছন্দের একটি সম্পদ শ্রেণি। এই সময়ের মধ্যেই সোনা খুব ভাল রিটার্ন দেয়। দীর্ঘ সময়ের মধ্যে, স্বর্ণ মুদ্রাস্ফীতির বিরুদ্ধে একটি খুব ভাল হেজ এবং আপনার মূলধনের মান অক্ষুণ্ন রাখে।

এ ছাড়া নতুন রয়েছে তিনজনগোল্ড স্কিম ভারত সরকার চালু করেছে, যা বর্তমানে ভারতীয় সোনার বাজারে প্রস্ফুটিত। সেগুলো হল, সার্বভৌম গোল্ড বন্ড স্কিম,গোল্ড মনিটাইজেশন স্কিম এবং ভারতীয় গোল্ড বন্ড স্কিম। বিনিয়োগকারীরা এই স্কিমগুলিতে বিনিয়োগ করতে পারে এবং সেই অনুযায়ী তাদের সোনার বিনিয়োগের পরিকল্পনা করতে পারে।

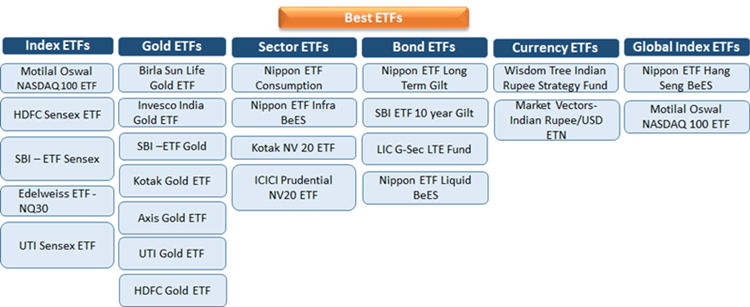

বিনিয়োগের জন্য সেরা সোনার তহবিল

অন্তর্নিহিত সেরা কিছুসোনার ইটিএফ ভারতে বিনিয়োগ করতে হবে:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP BlackRock World Gold Fund Growth ₹29.7321

↓ -0.43 ₹1,146 37.8 27.4 63.6 14.5 13.1 15.9 Aditya Birla Sun Life Gold Fund Growth ₹28.6148

↑ 0.61 ₹555 21.5 24 30.7 21 13.5 18.7 Invesco India Gold Fund Growth ₹27.7099

↑ 0.66 ₹142 21.9 22.9 29.6 21.1 14.2 18.8 Nippon India Gold Savings Fund Growth ₹37.4644

↑ 0.71 ₹2,744 21 23 29.8 21.1 13.6 19 SBI Gold Fund Growth ₹28.5778

↑ 0.53 ₹3,582 20.7 23.1 29.6 21.2 12 19.6 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

5. বীমা- এনডাউমেন্ট প্ল্যান

একটিএনডাউমেন্ট প্ল্যান জীবন কভার দেয় এবং পলিসিধারককে একটি নির্দিষ্ট সময়ের মধ্যে নিয়মিত সঞ্চয় করতে সাহায্য করে। মেয়াদপূর্তির পর, বিমাকৃত ব্যক্তি একমুঠো টাকা পান। এই পরিকল্পনায় কয়েক ধরনের নীতি রয়েছে, যেমন; লাভ সহ এনডাউমেন্ট ইন্স্যুরেন্স, লাভ ছাড়া এনডাউমেন্ট ইন্স্যুরেন্স, ইউনিট লিঙ্কড এন্ডোমেন্ট প্ল্যান এবং ফুল এন্ডোমেন্ট প্ল্যান। উপরন্তু, দ্বারা দেওয়া বোনাস আছেবীমা কোম্পানি ভারতে এই নীতিগুলি সময়ে সময়ে। একটি বোনাস একটি অতিরিক্ত পরিমাণ যা প্রতিশ্রুত পরিমাণে যোগ করে। বীমা কোম্পানির দ্বারা প্রদত্ত এই মুনাফাগুলি পেতে বীমাকৃতের অবশ্যই লাভ সহ একটি এনডাউমেন্ট পলিসি থাকতে হবে।

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।