+91-22-48913909

+91-22-48913909

Table of Contents

অবসর বিনিয়োগের বিকল্প

সবচেয়ে গুরুত্বপূর্ণ অংশঅবসর পরিকল্পনা হল 'বিনিয়োগ' অবসরের জন্য বিনিয়োগ খুব কার্যকর হতে হবে। আপনি অবসর পরিকল্পনার জন্য বেছে নিতে পারেন এমন বেশ কয়েকটি বিনিয়োগের উপায় রয়েছে। আসুন আমরা কিছু পছন্দের প্রাক-অবসরকালীন বিনিয়োগ বিকল্প এবং অবসর-পরবর্তী বিনিয়োগের বিকল্পগুলি দেখে নেই।

Talk to our investment specialist

প্রাক-অবসর বিনিয়োগের বিকল্প

1. নতুন পেনশন স্কিম (NPS)

নতুন পেনশন স্কিম সেরা অবসর বিনিয়োগ বিকল্পগুলির মধ্যে একটি হিসাবে ভারতে জনপ্রিয়তা অর্জন করছে৷এনপিএস সকলের জন্য উন্মুক্ত কিন্তু, সকল সরকারি কর্মচারীদের জন্য বাধ্যতামূলক। একটিবিনিয়োগকারী প্রতি মাসে ন্যূনতম INR 500 বা বার্ষিক INR 6000 জমা করতে পারেন, এটি ভারতীয় নাগরিকদের জন্য সবচেয়ে সুবিধাজনক হিসাবে তৈরি করে৷ বিনিয়োগকারীরা তাদের অবসর পরিকল্পনার জন্য এনপিএসকে একটি ভাল ধারণা হিসাবে বিবেচনা করতে পারেন কারণ প্রত্যাহারের সময় কোনও প্রত্যক্ষ কর ছাড় নেই কারণ ট্যাক্স অ্যাক্ট, 1961 অনুসারে এই পরিমাণটি করমুক্ত। ভারত সরকার

2. ইক্যুইটি ফান্ড

ইকুইটি ফান্ড হল এক প্রকারপারস্পরিক তহবিল যা প্রধানত স্টকে বিনিয়োগ করে। ইক্যুইটি সংস্থাগুলির মালিকানাকে প্রতিনিধিত্ব করে (সরকারিভাবে বা ব্যক্তিগতভাবে লেনদেন করা) এবং স্টক মালিকানার লক্ষ্য হল নির্দিষ্ট সময়ের মধ্যে ব্যবসার বৃদ্ধিতে অংশগ্রহণ করা। সম্পদ আপনি বিনিয়োগইক্যুইটি ফান্ড দ্বারা নিয়ন্ত্রিত হয়সেবি এবং বিনিয়োগকারীদের অর্থ নিরাপদ কিনা তা নিশ্চিত করতে তারা নীতি ও নিয়ম তৈরি করে। যেহেতু ইক্যুইটিগুলি দীর্ঘমেয়াদী বিনিয়োগের জন্য আদর্শ, এটি সেরা অবসর বিনিয়োগের বিকল্পগুলির মধ্যে একটি। কিছুসেরা ইক্যুইটি মিউচুয়াল ফান্ড বিনিয়োগ করতে হয়:Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 2.9 13.6 38.9 21.9 19.2 ICICI Prudential Banking and Financial Services Fund Growth ₹129.8

↑ 1.73 ₹9,008 9.5 4.1 18.3 15 23.5 11.6 Invesco India Growth Opportunities Fund Growth ₹91.44

↑ 1.86 ₹6,432 -1.1 -6.7 17.5 20.3 25.3 37.5 Motilal Oswal Multicap 35 Fund Growth ₹57.1833

↑ 0.85 ₹12,267 -3.7 -9.9 15.6 19.6 21.8 45.7 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹59.54

↑ 1.03 ₹3,248 10.9 3.3 15 15.3 24 8.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

3. রিয়েল এস্টেট

এটি বিনিয়োগকারীদের মধ্যে সবচেয়ে পছন্দের অবসর বিনিয়োগের বিকল্প। এটি রিয়েল এস্টেটে করা একটি বিনিয়োগ, যেমন বাড়ি/দোকান/সাইট ইত্যাদি। এটিকে ভাল স্থিতিশীল রিটার্ন দেওয়ার জন্য বিবেচনা করা হয়। রিয়েল এস্টেটে বিনিয়োগ করতে হলে ভালো অবস্থানকে মূল পয়েন্ট হিসেবে বিবেচনা করা উচিত।

4. বন্ড

বন্ড সবচেয়ে জনপ্রিয় অবসর বিনিয়োগ বিকল্প এক. একটি বন্ড হল একটি ঋণ নিরাপত্তা যেখানে ক্রেতা/ধারক প্রাথমিকভাবে ইস্যুকারীর কাছ থেকে বন্ড কেনার জন্য মূল অর্থ প্রদান করে। বন্ড ইস্যুকারী তারপরে ধারককে নিয়মিত বিরতিতে একটি সুদ প্রদান করে এবং মেয়াদপূর্তির তারিখে মূল পরিমাণও প্রদান করে। কিছু বন্ড ভাল 10-20% p.a. সুদের হার প্রদান করে। এছাড়াও, বিনিয়োগের সময় বন্ডের উপর কোন কর প্রযোজ্য নয়। কিছুসেরা বন্ড তহবিল বিনিয়োগ করতে হয় (বিভাগ র্যাঙ্ক অনুযায়ী):Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Corporate Bond Fund Growth ₹112.055

↑ 0.20 ₹24,570 3.3 4.8 9.9 7.6 8.5 7.31% 3Y 5M 16D 4Y 9M 14D HDFC Corporate Bond Fund Growth ₹32.2797

↑ 0.06 ₹32,527 3.2 4.7 9.7 7.5 8.6 7.31% 3Y 9M 5Y 10M 2D ICICI Prudential Corporate Bond Fund Growth ₹29.5203

↑ 0.04 ₹29,929 3 4.7 9.2 7.7 8 7.37% 2Y 11M 5D 4Y 11M 26D Kotak Corporate Bond Fund Standard Growth ₹3,736.98

↑ 5.70 ₹14,639 3.2 4.7 9.7 7.3 8.3 7.31% 3Y 2M 8D 4Y 5M 8D Sundaram Corporate Bond Fund Growth ₹39.8013

↑ 0.08 ₹699 3.2 4.6 9.5 6.9 8 7.15% 3Y 10M 2D 5Y 11M 22D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 21 Apr 25

5. এক্সচেঞ্জ ট্রেডেড ফান্ড (ETFs)

এক্সচেঞ্জ ট্রেডেড তহবিল বিনিয়োগকারীদের মধ্যে জনপ্রিয় সিকিউরিটিগুলির মধ্যে একটি হিসাবে বিবেচিত হয়। একটিবিনিময় ব্যবসা তহবিল (ETF) হল এক ধরনের বিনিয়োগ যা স্টক এক্সচেঞ্জে কেনা-বেচা হয়। এটি পণ্য, বন্ড বা স্টকের মতো সম্পদ ধারণ করে। একটি এক্সচেঞ্জ ট্রেডেড ফান্ড একটি মিউচুয়াল ফান্ডের মতো, কিন্তু একটি মিউচুয়াল ফান্ডের বিপরীতে, ETFগুলি ট্রেডিং সময়কালে যেকোনো সময় বিক্রি করা যেতে পারে। তাছাড়া, ETFs আপনাকে একটি বৈচিত্র্যময় পোর্টফোলিও তৈরি করতে সাহায্য করে।

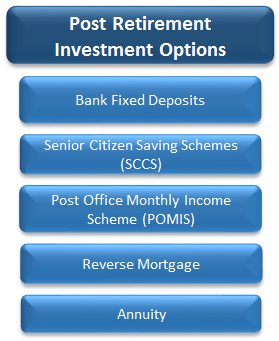

অবসরের পরে বিনিয়োগের বিকল্প

1. সিনিয়র সিটিজেন সেভিং স্কিম (SCSS)

অবসর-পরবর্তী বিনিয়োগের বিকল্পগুলির অংশ হিসাবে, একটি SCSS অবসরপ্রাপ্ত ব্যক্তিদের জন্য ডিজাইন করা হয়েছে যাদের বয়স 60 বছরের বেশি। SCSS সার্টিফাইড ব্যাঙ্কগুলির পাশাপাশি ভারত জুড়ে ছড়িয়ে থাকা নেটওয়ার্ক পোস্ট অফিসগুলির মাধ্যমে উপলব্ধ৷ এই স্কিমটি (বা SCSS অ্যাকাউন্ট) পাঁচ বছর পর্যন্ত, কিন্তু, মেয়াদপূর্তির পরে, এটি পরবর্তীতে অতিরিক্ত তিন বছরের জন্য বাড়ানো যেতে পারে। এই বিনিয়োগের সাথে, কর ছাড়ের অধীনে যোগ্যধারা 80C.

2. পোস্ট অফিস মাসিক আয় স্কিম (POMIS)

নামটি বোঝায়, এটি মাসিকআয় থেকে স্কিমডাক ঘর ভারতের যদি একজন বিনিয়োগকারী একটি গ্যারান্টিযুক্ত নিয়মিত মাসিক আয়ের দিকে তাকিয়ে থাকে, তাহলে এটির সাথে যেতে হবে। POMIS-এর জন্য সর্বনিম্ন বিনিয়োগ হল 1 টাকা,000 এবং সর্বোচ্চ বিনিয়োগ একটি একক অ্যাকাউন্টের জন্য 4.5 লাখ পর্যন্ত যায় এবং একটি যৌথ অ্যাকাউন্টের জন্য বিনিয়োগের বিকল্প সীমা নয় লাখ পর্যন্ত। POMIS-এর মেয়াদ পাঁচ বছর।

3. বার্ষিক

একটিবার্ষিক অবসর গ্রহণের সময় স্থির আয় তৈরির লক্ষ্যে একটি চুক্তি। যেখানে তাত্ক্ষণিকভাবে বা ভবিষ্যতে একটি নির্দিষ্ট পরিমাণ পাওয়ার জন্য একজন বিনিয়োগকারীর দ্বারা একক অর্থ প্রদান করা হয়। এই স্কিমে যেকোন বিনিয়োগকারীর জন্য ন্যূনতম বয়স এন্ট্রি 40 বছর এবং সর্বোচ্চ 100 বছর পর্যন্ত।

4. রিভার্স মর্টগেজ

অবসর-পরবর্তী বিনিয়োগের বিকল্পগুলির একটি অংশ হিসাবে, একটি বিপরীত বন্ধক হল প্রবীণ নাগরিকদের জন্য একটি ভাল বিকল্প যাদের আয়ের স্থির প্রবাহ প্রয়োজন। বিপরীত বন্ধকীতে, তাদের বাড়িতে বন্ধকের পরিবর্তে ঋণদাতার কাছ থেকে স্থিতিশীল অর্থ তৈরি হয়। যে কোন বাড়ির মালিক যার বয়স 60 বছর (এবং তার বেশি) তারা এর জন্য যোগ্য। অবসরপ্রাপ্ত ব্যক্তিরা তাদের সম্পত্তিতে বসবাস করতে পারেন এবং মৃত্যুর আগ পর্যন্ত নিয়মিত অর্থ প্রদান করতে পারেন। থেকে গ্রহনযোগ্য টাকাব্যাংক সম্পত্তির মূল্যায়ন, তার বর্তমান মূল্য এবং সেইসাথে সম্পত্তির অবস্থার উপর নির্ভর করবে।

5. ব্যাঙ্ক ফিক্সড ডিপোজিট

অধিকাংশ মানুষ বিবেচনানির্দিষ্ট পরিমান তাদের অবসর গ্রহণের বিনিয়োগের বিকল্পগুলির একটি অংশ হিসাবে বিনিয়োগ কারণ এটি 15 দিন থেকে পাঁচ বছর (এবং তার বেশি) পর্যন্ত একটি নির্দিষ্ট মেয়াদের মেয়াদের জন্য ব্যাঙ্কে অর্থ জমা করতে সক্ষম করে এবং এটি অন্যান্য প্রচলিত তুলনায় উচ্চ হারে সুদের উপার্জন করতে দেয়।সঞ্চয় অ্যাকাউন্ট. পরিপক্কতার সময়, বিনিয়োগকারী একটি রিটার্ন পান যা মূলের সমান এবং স্থায়ী আমানতের সময়কাল ধরে অর্জিত সুদও।

এই বৈচিত্র্যময় অবসর বিনিয়োগের বিকল্পগুলির সাথে, কেউ অবশ্যই তাদের লক্ষ্য এবং উদ্দেশ্যগুলির সাথে মেলে এমন সরঞ্জামগুলি খুঁজে পাবে৷ আপনি এটি সম্পর্কে গভীর বিবরণ জেনে সঠিক বিনিয়োগের বিকল্পগুলি বেছে নিয়েছেন তা নিশ্চিত করুন৷

ডোয়াইট এল. মুডি ঠিকই বলেছেন- “বার্ধক্যের জন্য প্রস্তুতি একজনের কিশোর বয়সের পরে শুরু হওয়া উচিত নয়। 65 বছর পর্যন্ত যে জীবন উদ্দেশ্যহীন, তা হঠাৎ করে অবসরে পূর্ণ হবে না।

সুতরাং, একটি সুস্থ, ধনী এবং শান্তিপূর্ণ অবসর জীবনের জন্য, এখনই বিনিয়োগ শুরু করুন!

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।