+91-22-48913909

+91-22-48913909

Table of Contents

- 1. করযোগ্য আয় নির্ধারণ করুন

- 2. মাসিক বিনিয়োগের পরিমাণ নির্ধারণ করুন

- 3. ঝুঁকি মূল্যায়ন

- 4. সম্পদ বরাদ্দ

- 5. পণ্য নির্বাচন

- 6. মনিটরিং এবং রিব্যালেন্সিং

- FAQs

- 1. Sec 80C কি?

- 2. TDS কি?

- 3. TDS কিভাবে 80C এর সাথে সংযুক্ত?

- 4. 80C ছাড়া অন্য কোন বিভাগগুলি আপনাকে ট্যাক্স সুবিধা পেতে সাহায্য করতে পারে?

- 5. 80D-এর অধীনে কর সুবিধাগুলি কী কী?

- 6. 80E এর অধীনে কর সুবিধা কী?

- 7. সম্পদ বরাদ্দ আপনার বিনিয়োগ পরিকল্পনার একটি অংশ হওয়া উচিত?

- 8. আপনি বিনিয়োগ করতে পারেন এমন বিভিন্ন পণ্য কে পরিচালনা করে?

অর্থ বিনিয়োগের 6টি সেরা উপায়

কিভাবে বিনিয়োগ করবেন? এটি একটি খুব সাধারণ প্রশ্ন যা একটি নতুন মৌমাছি জিজ্ঞাসা করবে। কিন্তু, প্রথম স্থানে, কোন আছেঅর্থ বিনিয়োগ করার সেরা উপায়? হ্যাঁ, আদর্শ উপায় ব্যক্তিভেদে পরিবর্তিত হবে। এটি মেয়াদ, ঝুঁকির ক্ষুধা, তারল্য এবং ট্যাক্সেশনের মতো পরামিতিগুলির উপর ভিত্তি করে। ভারতে বিভিন্ন উচ্চ-রিটার্ন বিনিয়োগের বিকল্প রয়েছে, তবে, আপনার আয়ের উত্সের উপর নির্ভর করে বিকল্পগুলি ভালভাবে বোঝা অপরিহার্য।

1. করযোগ্য আয় নির্ধারণ করুন

একটি উদাহরণ দেওয়া যাক যে আপনার আয় 4 লাখ, তাহলে আপনার ট্যাক্স ব্র্যাকেট কী হবে।

| বার্ষিক আয়ের পরিসর | বিদ্যমান করের হার (2019-20) | নতুন করের হার (2021-22) |

|---|---|---|

| INR 2,50 পর্যন্ত,000 | অব্যাহতি | অব্যাহতি |

| INR 2,50,000 থেকে 5,00,000 | 5% | 5% |

| INR 5,00,000 থেকে 7,50,000 | 20% | 10% |

| INR 7,50,000 থেকে 10,00,000 | 20% | 15% |

| INR 10,00,000 থেকে 12,50,000 | 30% | 20% |

| INR 12,50,000 থেকে 15,00,000 | 30% | ২৫% |

| INR 15,00,000 এর উপরে | 30% | 30% |

যেহেতু আমরা করযোগ্য আয় নির্ধারণ করেছি, তাই আমাদের নিশ্চিত করতে হবে যে আমরা প্রাসঙ্গিক করছিট্যাক্স সেভিং ইনভেস্টমেন্ট (এর বিভিন্ন বিভাগ অনুযায়ীআয়কর আইন,ধারা 80C, 80D ইত্যাদি)। যেমন বিকল্প একটি সংখ্যা থেকে এক চয়ন করতে পারেনইএলএসএস,স্বাস্থ্য বীমা,ইউলিপ, ইত্যাদি। এগুলি সবই দীর্ঘমেয়াদী বিনিয়োগ এবং সাবধানতার সাথে বিবেচনা করার পরে বেছে নেওয়া উচিত। একটি ELSS (ইক্যুইটি লিঙ্কড সেভিংস স্কিম নামেও পরিচিত) 3 বছরের তুলনামূলকভাবে কম লক-ইন সময়ের কারণে জনপ্রিয়।

একটি তুলনাইএলএসএস এবং পিপিএফ (পাবলিক প্রভিডেন্ট ফান্ড) নিচে দেওয়া হল:

Talk to our investment specialist

| পিপিএফ (পাবলিক প্রভিডেন্ট ফান্ড | ELSS (ইক্যুইটি লিঙ্কড সেভিং স্কিম) |

|---|---|

| পিপিএফ ভারত সরকার দ্বারা সমর্থিত নিরাপদ | ইএলএসএস হল ইক্যুইটির মতো, অস্থিরতা এবং ঝুঁকি সহ |

| স্থির আয় @ 7.60% p.a | প্রত্যাশিত আয়: 12-17% p.a |

| কর ছাড়: EEE (ছাড়, অব্যাহতি, অব্যাহতি) | কর ছাড়: EEE (ছাড়, অব্যাহতি, অব্যাহতি) |

| লক-ইন সময়কাল: 15 বছর | লক-ইন সময়কাল: 3 বছর |

| ঝুঁকি বিমুখ বিনিয়োগকারীদের জন্য উপযুক্ত | মাঝারি থেকে উচ্চ ঝুঁকি ক্ষুধা সঙ্গে বিনিয়োগকারীদের জন্য ভাল উপযুক্ত |

| INR 1,50,000 পর্যন্ত জমা করতে পারেন৷ | আমানতের সীমা নেই |

2022 সালে বিনিয়োগের জন্য সেরা ELSS

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Tata India Tax Savings Fund Growth ₹42.1365

↑ 0.12 ₹4,335 0.2 -6.8 10.3 14.4 23.6 19.5 IDFC Tax Advantage (ELSS) Fund Growth ₹145.664

↑ 0.30 ₹6,597 2.8 -5.7 5.6 13.4 28.9 13.1 DSP BlackRock Tax Saver Fund Growth ₹135.891

↑ 0.56 ₹16,218 4.6 -3.1 17.7 18.6 27.8 23.9 L&T Tax Advantage Fund Growth ₹126.894

↑ 0.70 ₹3,871 0.2 -7 13.1 17.1 24.5 33 Principal Tax Savings Fund Growth ₹487.485

↑ 0.71 ₹1,288 3.9 -3.1 9.4 13.9 24.8 15.8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 22 Apr 25

2. মাসিক বিনিয়োগের পরিমাণ নির্ধারণ করুন

পরবর্তী পদক্ষেপটি হবে আপনার মাসিক উদ্বৃত্ত নির্ধারণ করা যা আপনি বিনিয়োগ করতে পারেন। আপনার বাড়ির বেতন এবং খরচ বিবেচনা করার পরে এটি নির্ধারণ করা উচিত। জরুরী প্রয়োজন বা জরুরী খরচের জন্য একজনের কিছু তহবিলও রাখা উচিত।

3. ঝুঁকি মূল্যায়ন

ঝুকি মূল্যায়ন একটি গুরুত্বপূর্ণ পদক্ষেপ এবং এক একই নির্ধারণ করা উচিত. ঝুঁকি নেওয়ার ক্ষমতা অনেক কারণের উপর নির্ভর করে যেমন বয়স,নগদ প্রবাহ, ক্ষতি সহ্য করার ক্ষমতা ইত্যাদি। কেউ উচ্চ ঝুঁকি নিতে পারে নাকি মাঝারি ঝুঁকি নিতে পারে নাকি কম ঝুঁকি নিতে পারে তা নির্ধারণ করতে হবে।

4. সম্পদ বরাদ্দ

এটি কেবল একটি পোর্টফোলিওতে সম্পদের মিশ্রণের সিদ্ধান্ত নিচ্ছে, যেমন একজন উচ্চ ঝুঁকি গ্রহণকারী বিনিয়োগকারীর পোর্টফোলিওতে কম-ঝুঁকির বিনিয়োগকারীর চেয়ে বেশি ইক্যুইটি থাকতে পারে। একটি মৌলিক নিয়ম হল ইক্যুইটি বরাদ্দের জন্য বিনিয়োগকারীর বয়স 100 মাইনাস। ঋণে বিশ্রাম।

5. পণ্য নির্বাচন

বরাদ্দ নির্ধারণের পর, পরবর্তী ধাপ হল নিশ্চিত করা যে আমরা প্রবেশের জন্য সঠিক পণ্যগুলি বেছে নিয়েছি।যৌথ পুঁজি অর্থ বিনিয়োগ করার জন্য একটি ভাল রুট হতে পারে যেহেতু তারা পেশাদারভাবে পরিচালিত, দ্বারা নিয়ন্ত্রিতসেবি (ভারতীয় সিকিউরিটিজ অ্যান্ড এক্সচেঞ্জ বোর্ড) এবং প্রবেশ এবং প্রস্থান করার জন্য সুবিধাজনক।

- দ্বারা প্রকাশিত মিউচুয়াল ফান্ডের রেটিংরেটিং সংস্থা যেমন CRISIL, MorningStar, ICRA তহবিলের জন্য ভাল শুরুর পয়েন্ট যা নির্বাচন করা যেতে পারে।

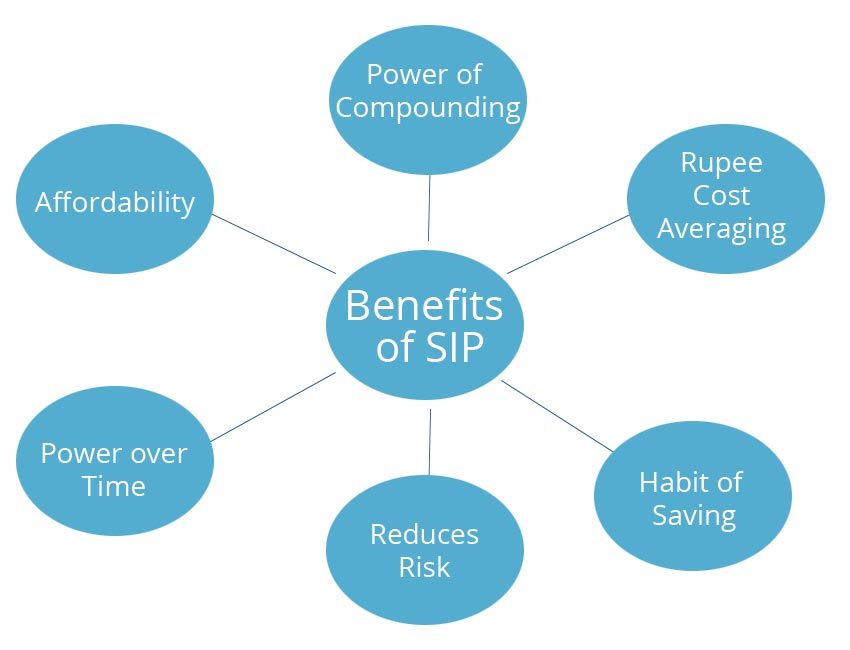

- চুমুক বা পদ্ধতিগতবিনিয়োগ পরিকল্পনা বেতনভোগী কর্মচারীদের জন্য এটি একটি ভাল বিকল্প হতে পারে, যা বিনিয়োগকারীদের সুবিধা প্রদান করে এবং পরবর্তী বিনিয়োগগুলি স্বয়ংক্রিয় থাকাকালীন এটি একটি এককালীন সেটআপ।

একটি সতর্ক বিবেচনার সাথে বিনিয়োগ করার জন্য চূড়ান্ত তহবিল নির্বাচন করা উচিত।

2022 সালের জন্য সেরা SIP প্ল্যান

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 100 2.9 13.6 38.9 21.9 19.2 Invesco India Growth Opportunities Fund Growth ₹92

↑ 0.56 ₹6,432 100 3.7 -3.6 20.2 21.2 26.5 37.5 ICICI Prudential Banking and Financial Services Fund Growth ₹130.16

↑ 0.36 ₹9,008 100 11.8 4.4 19.4 16.2 25.1 11.6 Motilal Oswal Multicap 35 Fund Growth ₹57.1468

↓ -0.04 ₹12,267 500 0.7 -6.6 16.7 20.2 22.8 45.7 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹59.77

↑ 0.23 ₹3,248 1,000 13.7 4.4 16.4 16.7 25.9 8.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

6. মনিটরিং এবং রিব্যালেন্সিং

বিনিয়োগ করার পরে, এটি একটি বড় ব্যবধানে শেষ হয় না। আপনি ভাল রিটার্ন পান তা নিশ্চিত করার জন্য 3 মাসে অন্তত একবার পোর্টফোলিও নিরীক্ষণ করতে হবে এবং বছরে অন্তত একবার আপনার ভারসাম্য বজায় রাখতে হবে। একজনকে স্কিম পারফরম্যান্স দেখতে হবে এবং পোর্টফোলিওতে ভাল পারফর্মার বিদ্যমান রয়েছে। অন্যথায় হোল্ডিংয়ে পরিবর্তন করতে হবে এবং ভালো পারফর্মারদের সাথে পিছিয়ে থাকাদের প্রতিস্থাপন করতে হবে।

একটি কার্যকর এবং দক্ষ পরিকল্পনা তৈরি করতে এইগুলি অনুসরণ করতে হবে মৌলিক পদক্ষেপ। যদি কেউ এটি করে এবং সময়ের সাথে হোল্ডিংগুলি নিরীক্ষণ করে তবে এটি ভাল ফলাফল দেবে। শুভকামনা করছি!

FAQs

1. Sec 80C কি?

ক: 1961 সালের আয়কর আইনের ধারা 80C ব্যক্তিদের, বেশিরভাগ বেতনভোগী ব্যক্তিদের, কর সুবিধা পেতে অনুমতি দেয়। ব্যক্তিরা Rs. পর্যন্ত ছাড় দাবি করতে পারেন৷ এক বছরে অর্জিত মোট আয়ের উপর 1.5 লাখ।

2. TDS কি?

ক: TDS হল Tax Deducted at Source এর সংক্ষিপ্ত রূপ। এটি উৎসে সংগৃহীত কর যেখানে ব্যক্তির আয় উৎপন্ন হয়।

3. TDS কিভাবে 80C এর সাথে সংযুক্ত?

ক: TDS 80C এর সাথে সংযুক্ত কারণ ব্যক্তিগত আয়ের জন্য, কিন্তু মনে রাখবেন যে ধারা 80C এর অধীনে TDS কাটা যাবে না। বলুন, উদাহরণস্বরূপ, আপনার কাছে একটি পিপিএফ অ্যাকাউন্ট আছেব্যাংক প্রতি বছর সর্বোচ্চ 1.5 লক্ষ টাকা জমার সীমা সহ। এই অ্যাকাউন্টটি তখন ধারা 80C এর অধীনে TDS থেকে মুক্ত; একইভাবে, যদি অন্যান্য বিভিন্ন কর-সঞ্চয় পদ্ধতি থেকে অর্জিত সুদের আয় ধারা 80C এর অধীনে TDS থেকে অব্যাহতি পাওয়ার যোগ্য হয়।

4. 80C ছাড়া অন্য কোন বিভাগগুলি আপনাকে ট্যাক্স সুবিধা পেতে সাহায্য করতে পারে?

ক: আরও চৌদ্দটি পদ্ধতি রয়েছে যার মাধ্যমে আপনি 80C ব্যতীত অন্য ট্যাক্স সংরক্ষণ করতে পারেন এবং সেগুলি নিম্নরূপ:

- ধারা 80CCD:জাতীয় পেনশন প্রকল্প

- ধারা 80D: স্বাস্থ্যের অর্থ প্রদানবীমা প্রিমিয়াম

- ধারা 80E: একটি ঋণ পরিশোধশিক্ষা ঋণ

- ধারা 24: a এর সুদ প্রদানহোম ঋণ

- ধারা 80EE: প্রথমবার ক্রেতাদের জন্য হোম লোনের সুদ প্রদান

- ধারা 80EEA: প্রথমবারের ক্রেতাদের জন্য হোম লোনের সুদ প্রদান

- ধারা 80EEB: একটি বৈদ্যুতিক গাড়ি কেনার জন্য গৃহীত ঋণের সুদ

- ধারা 80G: দাতব্য প্রতিষ্ঠানে অনুদান

- ধারা 80GG: আবাসনের জন্য ভাড়া দেওয়া হয়েছে

- ধারা 80TTA: সেভিং ব্যাঙ্ক অ্যাকাউন্ট থেকে সুদ

- ধারা 80TTB: প্রবীণ নাগরিকদের ক্ষেত্রে আমানত থেকে সুদ

- ধারা 54: দীর্ঘমেয়াদীমূলধন অর্জন আবাসিক বাড়ি বিক্রির উপর

- ধারা 54EC: জমি, বিল্ডিং বা উভয় বিক্রির উপর দীর্ঘমেয়াদী মূলধন লাভ

- ধারা 54F: আবাসিক বাড়ি ব্যতীত অন্য মূলধনী সম্পদ বিক্রির উপর দীর্ঘমেয়াদী মূলধন লাভ

5. 80D-এর অধীনে কর সুবিধাগুলি কী কী?

ক: ব্যক্তিরা স্বাস্থ্য বীমা প্রিমিয়াম প্রদানের উপর কর কর্তনের দাবি করতে পারে। 60 বছরের কম বয়সী ব্যক্তিদের জন্য এবং নিজের জন্য অর্থ প্রদান করে, তারা টাকা পর্যন্ত ছাড় দাবি করতে পারে৷ ২৫,০০০। আপনি যদি ষাটের নিচে হন, কিন্তু 60 বছরের বেশি বয়সী বাবা-মায়ের সাথে থাকেন এবং তাদের জন্য প্রিমিয়াম পরিশোধ করছেন, তাহলে আপনি টাকা পর্যন্ত ছাড় দাবি করতে পারেন। 75,000

অবশেষে, প্রবীণ নাগরিকদের পিতামাতার সাথে বসবাসকারী প্রবীণ নাগরিকদের জন্য, নিজের এবং তাদের পিতামাতার জন্য প্রিমিয়াম প্রদান করে, তারা টাকা পর্যন্ত ছাড় দাবি করতে পারে৷ ১,০০,০০০।

6. 80E এর অধীনে কর সুবিধা কী?

ক: ধরুন, আপনি নিজের জন্য যে শিক্ষা ঋণ নিয়েছেন তা পরিশোধ করছেন বা আপনার সন্তান, স্ত্রী বা একজন ব্যক্তির পক্ষ থেকে পরিশোধ করছেন যার আইনি অভিভাবক আপনি। সেক্ষেত্রে, আপনি ধারা 80E এর অধীনে কর কর্তনের দাবি করতে পারেন।

7. সম্পদ বরাদ্দ আপনার বিনিয়োগ পরিকল্পনার একটি অংশ হওয়া উচিত?

ক: হ্যাঁ,সম্পদ বরাদ্দ বিনিয়োগ পরিকল্পনা একটি অংশ হতে হবে. কারণ একটি বৈচিত্র্যপূর্ণ পোর্টফোলিও আপনার যথেষ্ট বিনিয়োগ আছে তা নিশ্চিত করার জন্য অপরিহার্য যাতে একটি সম্পাদন না করলে আপনার সামগ্রিক বিনিয়োগের উপর বিরূপ প্রভাব না পড়ে।

8. আপনি বিনিয়োগ করতে পারেন এমন বিভিন্ন পণ্য কে পরিচালনা করে?

ক: আপনার ব্যাঙ্ক থেকে একজন সম্পদ ব্যবস্থাপক থাকতে পারেন, যা আপনাকে আপনার বিনিয়োগের পোর্টফোলিও তৈরি করতে সাহায্য করবে। অন্যথায়, আপনি যদি মনে করেন যে আপনি এটি পরিচালনা করতে পারেন, আপনিও, বিনিয়োগের জন্য উপযুক্ত পণ্যগুলি সনাক্ত করতে পারেন৷

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।