Table of Contents

મ્યુચ્યુઅલ ફંડ રેટિંગ્સ

મ્યુચ્યુઅલ ફંડ રેટિંગ્સ એ સરખામણી અને ન્યાય કરવાનો એક માર્ગ છેશ્રેષ્ઠ પ્રદર્શન કરનાર મ્યુચ્યુઅલ ફંડ માંબજાર આપેલ સમયે. તે રોકાણકારોને મૂલ્યાંકન કરવાની સરળ પદ્ધતિ પ્રદાન કરે છેટોચના મ્યુચ્યુઅલ ફંડ્સ. ઉપરાંત, આ રેટિંગ વિતરકો માટે શ્રેષ્ઠને સલાહ આપવા માટે એક સારું વેચાણ બિંદુ છેમ્યુચ્યુઅલ ફંડ સંભવિત રોકાણકારોને. મ્યુચ્યુઅલ ફંડ રેટિંગ આપવા માટે વિવિધ એજન્સીઓ છે. CRISIL, ICRA, MorningStar, ValueSearch, વગેરે કેટલાક વિશ્વસનીય છેરેટિંગ એજન્સીઓ. મ્યુચ્યુઅલ ફંડ રેટિંગ્સ મ્યુચ્યુઅલ ફંડ સ્કીમનું વિવિધ પરિમાણો - માત્રાત્મક અને ગુણાત્મક પર મૂલ્યાંકન કરે છે. તે ડેટા એકત્રિત કરે છે અને તેને ગ્રાહકો અને મ્યુચ્યુઅલ ફંડ કંપનીઓ બંનેને સુવ્યવસ્થિત રીતે રજૂ કરે છે. મ્યુચ્યુઅલ ફંડ રેટિંગ એ ઘણા રોકાણકારો દ્વારા વર્તમાન બજારમાં શ્રેષ્ઠ પ્રદર્શન કરતા મ્યુચ્યુઅલ ફંડને પસંદ કરવા માટે ઉપયોગમાં લેવાતા મૂળભૂત પરિમાણોમાંનું એક છે.

મ્યુચ્યુઅલ ફંડ રેટિંગને અસર કરતા અન્ય વિવિધ પરિબળોને તપાસતા પહેલા, ચાલો સૌથી મૂળભૂત જોઈએપરિબળ જે રોકાણકારો શ્રેષ્ઠ મ્યુચ્યુઅલ ફંડ પસંદ કરવા માટે વિચારે છે. ઘણા રોકાણકારો મ્યુચ્યુઅલ ફંડ યોજના પસંદ કરતા પહેલા તેના ભૂતકાળના વળતરને જ જુએ છે. પરંતુ ફંડની પસંદગી માત્ર પર જઆધાર તાત્કાલિક ભૂતકાળના વળતરનો નિર્ણય શાણો ન હોઈ શકે. અન્ય પરિમાણોને જાણતા પહેલા, ચાલો પહેલા ભારતમાં ટોચના રેટેડ મ્યુચ્યુઅલ ફંડ્સ જોઈએ.

ટોચના મ્યુચ્યુઅલ ફંડને કેવી રીતે નક્કી કરવું?

અમે ઉપરોક્ત કોષ્ટકમાં જોયું કે મ્યુચ્યુઅલ ફંડ પસંદ કરવા માટે માત્ર તાત્કાલિક ભૂતકાળના વળતર પર આધાર રાખવો તે મુજબની વાત નથી. તેથી આપણે મ્યુચ્યુઅલ ફંડને નક્કી કરવા પર વળતરથી આગળ જોવું પડશે. અન્ય પરિમાણો છે જે મ્યુચ્યુઅલ ફંડ રેટિંગને પ્રભાવિત કરે છે. આ પરિમાણો માત્રાત્મક તેમજ ગુણાત્મક હોઈ શકે છે. આપણે પહેલા કેટલાક માત્રાત્મક પરિબળોને જોઈશું.

મ્યુચ્યુઅલ ફંડ કામગીરી

ઉપરના કોષ્ટકમાં જોયું તેમ, ફક્ત તાત્કાલિક વળતરને જોવું એ મ્યુચ્યુઅલ ફંડને જજ કરવાની સારી રીત નથી. ફંડ એક વર્ષ માટે સારૂ પ્રદર્શન કરી શકે છે અને લાંબા ગાળે તે નબળું પડી શકે છે. ફંડની સાતત્યતાની વધુ સારી સમજ મેળવવા માટે તમારે ત્રણ વર્ષની કામગીરી અને પાંચ વર્ષની કામગીરી તપાસવાની જરૂર છે. ચાલો મ્યુચ્યુઅલ ફંડનું ઉદાહરણ લઈએ જેમાં એક વર્ષ, ત્રણ વર્ષ અને પાંચ વર્ષનું વળતર નીચે મુજબ છે:

| 1 વર્ષનું વળતર | 3 વર્ષનું વળતર | 5 વર્ષનું વળતર |

|---|---|---|

| 55% p.a. | 20% p.a. | 12% p.a. |

જેમ આપણે જોઈ શકીએ છીએ, ફંડે રોકાણકારો માટે 55% વળતર જનરેટ કરીને એક વર્ષ માટે અસાધારણ રીતે સારું પ્રદર્શન કર્યું હતું. પરંતુ તે પછી ત્રણ વર્ષના સમયગાળા માટે, સરેરાશ વાર્ષિક વળતર ઘટીને 20% p.a. જેમ જેમ તમે આગળ વધો તેમ, પાંચ વર્ષના સમયગાળા માટે, સરેરાશ વાર્ષિક વળતર 12% છે. પર્ફોર્મન્સ વિશે ખ્યાલ મેળવવા માટે આ નંબરોની સરખામણી અન્ય સમાન ફંડ્સ સાથે કરવાની જરૂર છે. ઉપરાંત, વર્ષવાર અથવા તો શલભ મુજબના પરફોર્મન્સ નંબરો કાઢવો અને પછી પીઅર ગ્રૂપ સાથે તેમની સરખામણી કરવી એ સારો વિચાર રહેશે. પીઅર ગ્રૂપ સાથે આની સરખામણી કરવાથી અને ફંડનો રેન્ક તેની અંદર મેળવવાથી તેની કામગીરી વિશે ખ્યાલ આવશે.

અહીંનો ઉદ્દેશ્ય ટેકનિકલી રીતે સાચો ન હોવાનો પરંતુ મ્યુચ્યુઅલ ફંડના વર્ષોના પ્રદર્શનને ધ્યાનમાં લેવાના મહત્વ અને સતત વળતર આપવાના મહત્વ પર ભાર આપવાનો છે. ઉપરોક્ત ફંડ એક કે બે વર્ષ માટે નાણાં ગુમાવી શકે છે પરંતુ આગામી એક કે બે વર્ષમાં મજબૂત કામગીરી સાથે સરેરાશ વળતરમાં નોંધપાત્ર વધારો કરી શકે છે. લાંબા સમયથી ઘણા સમયગાળામાં પ્રદર્શન જોવાની જરૂર છે.

પરંતુ ફંડ એકલતામાં કેવી રીતે કાર્ય કરે છે તે જાણવું જ વધુ મદદરૂપ નથી. કામગીરીને સંબંધિત મુદ્દા તરીકે જોવી જોઈએ અને યોગ્ય બેન્ચમાર્ક સામે તેનો નિર્ણય કરવો જોઈએ. બેન્ચમાર્ક સામે ફંડે કેવું પ્રદર્શન કર્યું છે તેનું મૂલ્યાંકન કરવાથી તે દર્શાવશે કે ફંડે ખરેખર અમુક "વાસ્તવિક" વળતર આપ્યું છે કે નહીં.

વધુમાં, ફંડની કામગીરીનું મૂલ્યાંકન કરવા માટે કેટલાક જોખમ-વળતર ગુણોત્તર પણ જોઈ શકાય છે. અમે ત્રણ મુખ્ય ગુણોત્તર પર એક નજર કરીશું જેનો ઉપયોગ સામાન્ય રીતે મ્યુચ્યુઅલ ફંડ સ્કીમના જોખમ અને વળતરને માપવા માટે થાય છે.

a શાર્પ રેશિયો

શાર્પ રેશિયો તેના સ્થાપક વિલિયમ એફ. શાર્પના નામ પરથી તેનું નામ આપવામાં આવ્યું છે અને તેનો ઉપયોગ કોઈપણ મ્યુચ્યુઅલ ફંડ સ્કીમના જોખમ-સમાયોજિત પ્રદર્શનનો અભ્યાસ કરવા માટે થાય છે. ગુણોત્તર એ મ્યુચ્યુઅલ ફંડ સ્કીમના વધારાના વળતરનું માપ છે (જોખમ-મુક્ત દરથી) ભાગ્યાપ્રમાણભૂત વિચલન આપેલ સમયગાળા માટે મ્યુચ્યુઅલ ફંડ સ્કીમના વળતરની (વોલેટિલિટી). અહીં પ્રમાણભૂત વિચલન એ જોખમનું માપ છે - વિચલન જેટલું વધારે, જોખમ વધારે. સરળ શબ્દોમાં કહીએ તો, શાર્પ રેશિયો દર્શાવે છે કે ફંડના વળતરે કેવી રીતે વળતર આપ્યું છેરોકાણકાર તેઓએ લીધેલા જોખમ માટે. જો ગુણોત્તર વધારે હોય, તો રોકાણકારને વધારાનું જોખમ ઉઠાવવા માટે વધુ સારું વળતર મળે છે.

b ટ્રેનોર રેશિયો

ટ્રેનોર રેશિયો જેક એલ. ટ્રેનોર પરથી નામ આપવામાં આવ્યું છે અને તે શાર્પ રેશિયો જેવો જ છે જેની આપણે ઉપર ચર્ચા કરી છે. તે જોખમ-મુક્ત દર પર ફંડ દ્વારા પેદા થતા વધારાના વળતરને પણ માપે છે. પરંતુ, શાર્પ રેશિયોથી વિપરીત, ટ્રેનોર રેશિયો બજારના જોખમનો ઉપયોગ કરે છે (બેટા) કુલ જોખમને બદલે.

વિ. આલ્ફા

આલ્ફા ચોક્કસ બેન્ચમાર્ક સામે રોકાણ પોર્ટફોલિયોના વળતરનું માપ છે. જો રોકાણનો આલ્ફા શૂન્ય અથવા ધન કરતા વધારે હોય, તો તેનો અર્થ એ છે કે રોકાણે આપેલ જોખમની રકમ માટે વધુ વળતર જનરેટ કર્યું છે. બીજી બાજુ, જો આલ્ફા નેગેટિવ હોય, તો તેનો અર્થ એ છે કે ફંડે આપેલા બેન્ચમાર્ક માટે ઓછું પ્રદર્શન કર્યું છે અને તેમાં સામેલ જોખમ માટે ઓછા પૈસા કમાયા છે. આલ્ફા વધુ, વધુ વળતર જનરેટ થાય છે અને ફંડની કામગીરી બહેતર હોય છે.

Talk to our investment specialist

મ્યુચ્યુઅલ ફંડ સ્કીમની વોલેટિલિટી

મ્યુચ્યુઅલ ફંડ સ્કીમ હંમેશા સ્થિર હોતી નથી. મ્યુચ્યુઅલ ફંડ સ્કીમની વોલેટિલિટી તેના નેટ એસેટ વેલ્યુમાં વધઘટ છે (નથી). રોકાણકારો એવી સ્કીમ પસંદ કરવાનું પસંદ કરે છે જે ઓછી અસ્થિર હોય અને શ્રેષ્ઠ જોખમ-પુરસ્કાર સંયોજન પ્રદાન કરે.

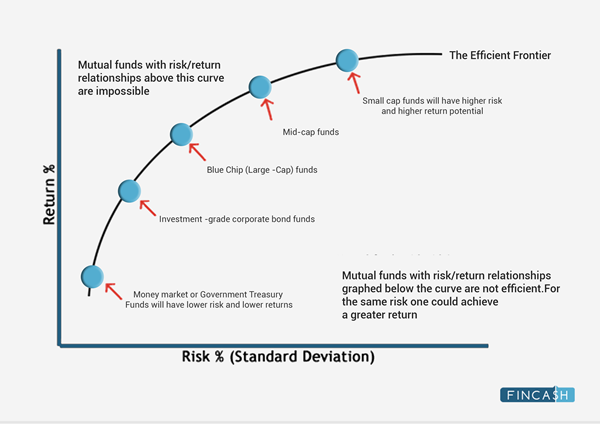

આધુનિક પોર્ટફોલિયો થિયરીનો એક ભાગ આપણને કાર્યક્ષમ ફ્રન્ટિયર આપે છે - એક ગ્રાફ વળાંક કે જે વળતર અને જોખમ (યોજનાની અસ્થિરતા દ્વારા સૂચવવામાં આવે છે) દ્વારા મેળવવામાં આવે છે - જે પ્રમાણભૂત વિચલન દ્વારા રજૂ થાય છે.

Efficient Frontier એ શ્રેષ્ઠ રોકાણ પોર્ટફોલિયોનો સમૂહ છે જે આપેલ જોખમના સ્તર માટે મહત્તમ અપેક્ષિત વળતર જનરેટ કરે છે અથવા તે અપેક્ષિત વળતરના ચોક્કસ સ્તર માટે જોખમની સૌથી ઓછી રકમ છે. ચાલો નીચે કાર્યક્ષમ ફ્રન્ટિયર ગ્રાફ વળાંક જોઈએ:

આધુનિક પોર્ટફોલિયો થિયરી અનુસાર, મ્યુચ્યુઅલ ફંડ યોજનાઓ કે જે વળાંક પર છે, તે આપેલ રકમની અસ્થિરતા માટે શક્ય મહત્તમ વળતર આપે છે.

પસંદ કરેલ મ્યુચ્યુઅલ ફંડ સ્કીમ મેળવેલ અસ્થિરતાની રકમ માટે શ્રેષ્ઠ વળતર આપશે કે કેમ તે તપાસવા માટે, તમારે ફંડના પ્રમાણભૂત વિચલનનું વિશ્લેષણ કરવાની જરૂર છે.

પ્રમાણભૂત વિચલન એ ફંડની અસ્થિરતાનો સંકેત છે જે ટૂંકા ગાળામાં વળતરની વધઘટ (વધારો કે ઘટાડો) દર્શાવે છે. અસ્થિર હોય તેવી સ્કીમને વધુ જોખમ માનવામાં આવે છે કારણ કે તેની કામગીરી કોઈપણ સમયે કોઈપણ દિશામાં ઝડપથી બદલાઈ શકે છે. મ્યુચ્યુઅલ ફંડ સ્કીમનું પ્રમાણભૂત વિચલન સમયના સમયગાળા દરમિયાન તેના સરેરાશ વળતરના સંદર્ભમાં ફંડ એનએવીની વધઘટની હદને માપીને જોખમની ગણતરી કરે છે.

એક ઉદાહરણ લઈએ. એક ફંડ સ્કીમનો વિચાર કરો જે 5% p.a.નું સતત ચાર-વર્ષનું વળતર જનરેટ કરતી હોય. (દર વર્ષે તેણે સંપૂર્ણ 5% વળતર આપ્યું છે). આનો અર્થ એ છે કે કોઈપણ સમયે સરેરાશ વળતર 5% છે અને આમ આ મ્યુચ્યુઅલ ફંડ યોજના માટે પ્રમાણભૂત વિચલન શૂન્ય છે. બીજી તરફ, એ જ ચાર વર્ષના કાર્યકાળમાં એવા ફંડને ધ્યાનમાં લો, જેણે -5%, 15%, 6% અને 24% વળતર આપ્યું હોય. આમ, તેનું સરેરાશ વળતર 10% છે. આ સ્કીમ ઉચ્ચ પ્રમાણભૂત વિચલન પણ બતાવશે કારણ કે દર વર્ષે ફંડનું વળતર સરેરાશ વળતર કરતાં અલગ હોય છે.

એકદમ સુસંગત વળતર માટે ઓછી વધઘટવાળી સ્કીમમાં રોકાણ કરવાની સલાહ આપવામાં આવે છે. ટોચનું પ્રદર્શન કરતા મ્યુચ્યુઅલ ફંડની પસંદગી કરતી વખતે આ જોખમ-વળતર માપ ખૂબ જ મહત્વપૂર્ણ છે.

મ્યુચ્યુઅલ ફંડ સ્કીમની લિક્વિડિટી

પ્રવાહિતા યોજનાનું પણ એક મહત્વનું પરિબળ છે. તરલતા એ રોકાણમાં રોકડ કરવાની ક્ષમતા છે. તેનો અર્થ એ છે કે સંપત્તિની કિંમતમાં ખલેલ પહોંચાડ્યા વિના ફંડ સ્કીમ કેટલી ઝડપથી બજારમાં ખરીદી અથવા વેચી શકાય છે. સરળ અને ઉચ્ચ પ્રવાહિતા હંમેશા પ્રાધાન્યક્ષમ છે. એક જ સમયે પૈસા ઉપાડી શકાય તેવું ફંડ બહુવિધ ઉપાડ ધરાવતા ફંડ કરતાં હંમેશા વધુ સારું છે.

ડેટ ફંડ્સ માટે ક્રેડિટ ગુણવત્તા

માટેડેટ ફંડ યોજનાઓ, ક્રેડિટ ગુણવત્તા ખૂબ જ મહત્વપૂર્ણ છે. ડેટ ફંડને જજ કરવા માટે ક્રેડિટ ક્વોલિટી મુખ્ય મુદ્દાઓ પૈકી એક છે. તે રોકાણકારને ક્રેડિટની યોગ્યતા અથવા જોખમ વિશે માહિતગાર કરે છેડિફૉલ્ટ ડેટ ફંડનું.

ડેટ ફંડની ક્રેડિટ ગુણવત્તા સ્વતંત્ર રેટિંગ એજન્સીઓ જેમ કે CRISIL, ICRA વગેરે દ્વારા નક્કી કરવામાં આવે છે. ક્રેડિટ ગુણવત્તા હોદ્દોશ્રેણી ઉચ્ચ ગુણવત્તામાંથી ('એએએ થી AA') થી મધ્યમ ગુણવત્તા ('A' થી 'BBB') થી ઓછી ગુણવત્તા ('BB', 'B', 'CCC', 'CC' થી 'C').

ઉચ્ચ વળતર ધરાવતી પરંતુ ખૂબ જ ઓછી ક્રેડિટ ગુણવત્તાવાળી સ્કીમમાં રોકાણ કરવું અત્યંત જોખમી છે. ડિફોલ્ટના કિસ્સામાં, જારી કરનાર મૂળ રકમ ચૂકવી શકશે નહીં અને રોકાણકારને વધુ નુકસાન થશે.

પોર્ટફોલિયો એકાગ્રતા

મ્યુચ્યુઅલ ફંડ રેટિંગની પ્રક્રિયામાં પોર્ટફોલિયો એકાગ્રતા એ બીજું મહત્વનું પરિબળ છે. પોર્ટફોલિયોની સાંદ્રતા સંપત્તિના અયોગ્ય વૈવિધ્યકરણને કારણે ઉદ્ભવતા જોખમને માપે છે. ઇક્વિટી એસેટ ક્લાસ માટે, ત્યાં એક વિવિધતા સ્કોર છે જેનો ઉપયોગ કંપની અને ઉદ્યોગની સાંદ્રતા નક્કી કરવા માટે પરિમાણ તરીકે થાય છે.

ડેટ ફંડના કિસ્સામાં, એકાગ્રતાનું મૂલ્યાંકન વ્યક્તિગત જારીકર્તાની ચોક્કસ મર્યાદા પર કરવામાં આવે છે. આ મર્યાદા જારીકર્તાના ક્રેડિટ રેટિંગ સાથે જોડાયેલી છે. ઉચ્ચ રેટેડ ઇશ્યુઅરની ઉચ્ચ મર્યાદા હશે અને રેટિંગ હોદ્દો નીચે જતાં મર્યાદા પણ ધીમે ધીમે ઘટતી જશે. એક કેન્દ્રિત પોર્ટફોલિયો ઉચ્ચ જોખમ તરફ દોરી શકે છે. તમામ રોકાણને એક સ્કીમમાં મૂકવાથી પોર્ટફોલિયોના સુરક્ષા પરિબળમાં વધારો થાય છે. પોર્ટફોલિયોના વૈવિધ્યકરણની સલાહ આપવામાં આવે છે.

એક કેન્દ્રિત પોર્ટફોલિયો ઉચ્ચ જોખમ તરફ દોરી શકે છે. તમામ રોકાણને એક સ્કીમમાં મૂકવાથી પોર્ટફોલિયોનું જોખમ પરિબળ વધે છે. પોર્ટફોલિયોના વૈવિધ્યકરણની સલાહ આપવામાં આવે છે.

અન્ય કેટલાક પરિબળોમાં સરેરાશ એયુએમ (એસેટ અંડર મેનેજમેન્ટ) પોર્ટફોલિયોનું ટર્નઓવર વગેરે છે. આ તમામ પરિબળો મળીને મ્યુચ્યુઅલ ફંડ રેટિંગ માટે આધાર બનાવે છે. રેટિંગ એજન્સીઓ તેમના શ્રેષ્ઠ પ્રદર્શન કરતા મ્યુચ્યુઅલ ફંડ્સ આપવા માટે આ પરિમાણોનો ઉપયોગ કરે છે.

ટોચના 7 શ્રેષ્ઠ રેટેડ મ્યુચ્યુઅલ ફંડ્સ

Fund NAV Net Assets (Cr) Min Investment Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) SBI PSU Fund Growth ₹31.2562

↑ 0.01 ₹4,789 5,000 500 6.1 -0.8 4.3 30.6 31.3 23.5 Franklin India Opportunities Fund Growth ₹239.2

↑ 1.24 ₹6,047 5,000 500 0.8 -2.4 13.3 29.4 32.5 37.3 Invesco India PSU Equity Fund Growth ₹60.05

↑ 0.03 ₹1,217 5,000 500 5 -3.8 5 28.8 29.1 25.6 HDFC Infrastructure Fund Growth ₹45.192

↑ 0.06 ₹2,329 5,000 300 3 -4.2 4.3 28.5 35.2 23 Nippon India Power and Infra Fund Growth ₹329.752

↑ 2.52 ₹6,849 5,000 100 1.3 -6 2.9 28.2 35.7 26.9 ICICI Prudential Infrastructure Fund Growth ₹182.77

↑ 0.55 ₹7,214 5,000 100 2.6 -3.8 7.1 28.1 38.9 27.4 Franklin Build India Fund Growth ₹134.325

↑ 1.09 ₹2,642 5,000 500 2.6 -4.1 6.2 27.9 35.1 27.8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

મ્યુચ્યુઅલ ફંડ રેટિંગને અસર કરતા ગુણાત્મક પરિબળો

પરંતુ આની સાથે, એવા ગુણાત્મક પરિબળો છે જે મ્યુચ્યુઅલ ફંડ રેટિંગને પણ અસર કરે છે.

ફંડ હાઉસ પ્રતિષ્ઠા

મ્યુચ્યુઅલ ફંડ કંપનીઓનો ટ્રેક રેકોર્ડ એ મુખ્ય પરિબળોમાંનું એક છે. સાબિત ભૂતકાળ અને સાતત્યપૂર્ણ વળતર મ્યુચ્યુઅલ ફંડ યોજનાને નક્કરતા આપે છે. તેથી તેના બદલેરોકાણ શિખાઉ ફંડ હાઉસમાં, પૈસા સ્થાપિતમાં મૂકવું હંમેશા વધુ સારું છેAMC.

ફંડ મેનેજર ટ્રેક રેકોર્ડ

પરંતુ સ્થાપિત AMC સાથે, તપાસવા માટેનું બીજું પરિબળ ફંડ મેનેજરનો અનુભવ છે. અનુભવ પોતે જ બોલે છે અને આ કિસ્સામાં તે સંપૂર્ણપણે સાચું છે. એક અનુભવી ફંડ મેનેજર સારા મ્યુચ્યુઅલ ફંડ વિશે વધુ સારી રીતે વિચાર અને વિચાર ધરાવે છે અને રોકાણકારને સમજદારીપૂર્વક રોકાણ કરવામાં મદદ કરે છે. મેનેજર દ્વારા નિયંત્રિત સંખ્યાબંધ યોજનાઓ પણ ધ્યાનમાં લેવી જોઈએ. ઘણી બધી યોજનાઓ મેનેજમેન્ટ ટીમ પર વધુ બોજ લાવી શકે છે અને તે ઘટાડી શકે છેકાર્યક્ષમતા.

રોકાણ પ્રક્રિયા

વ્યક્તિએ એ પણ સુનિશ્ચિત કરવું જોઈએ કે ત્યાં એક રોકાણ પ્રક્રિયા છે. આ ખાતરી કરશે કે ત્યાં એક સંસ્થાકીય પ્રક્રિયા છે જે રોકાણના નિર્ણયોની કાળજી લે છે. તમે કી-મેન રિસ્ક સાથે પ્રોડક્ટમાં પ્રવેશવા માંગતા નથી. જો ત્યાં સંસ્થાકીય રોકાણ પ્રક્રિયા છે, તો આ યોજનાને સારી રીતે સંચાલિત કરવાની ખાતરી કરશે. ફંડ મેનેજરમાં પણ ફેરફાર છે. તો તમારું રોકાણ સુરક્ષિત રહેશે.

સારું મ્યુચ્યુઅલ ફંડ રેટિંગ એ માત્રાત્મક અને ગુણાત્મક બંને પરિબળોનું સંયોજન છે. MorningStar, CRISIL, ICRA જેવી રેટિંગ એજન્સીઓ સમયાંતરે અપડેટ થતા શ્રેષ્ઠ પ્રદર્શન કરતા મ્યુચ્યુઅલ ફંડ માટે તેમના રેટિંગ આપવા માટે બંને પરિબળોનો ઉપયોગ કરે છે.

નિષ્કર્ષ

નોંધનીય એક મહત્વની બાબત એ છે કે ઉચ્ચ રેટેડ યોજનાઓ ઉચ્ચ વળતર આપે છે, તેમ છતાં તે હંમેશા નિર્ણાયક હોઈ શકતી નથી. પ્રતિમ્યુચ્યુઅલ ફંડમાં રોકાણ કરો માત્ર મ્યુચ્યુઅલ ફંડ રેટિંગના આધારે સામાન્ય રીતે સમજદાર નિર્ણય નથી. રોકાણ સંશોધન આધારિત અને સારી રીતે જાણકાર હોવું જોઈએ. મ્યુચ્યુઅલ ફંડ રેટિંગ માત્ર સારા રોકાણની દિશા દર્શાવે છે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.

Excellent information