Table of Contents

ಪರ್ಯಾಯ ಹೂಡಿಕೆ ನಿಧಿಗಳು ಯಾವುವು?

AIF ಎಂಬುದು ಆಲ್ಟರ್ನೇಟಿವ್ ಇನ್ವೆಸ್ಟ್ಮೆಂಟ್ ಫಂಡ್ನ ಸಂಕ್ಷಿಪ್ತ ರೂಪವಾಗಿದೆ, ಇದು ಭಾರತದಲ್ಲಿ ನಿರ್ವಹಿಸಲಾದ ನಿಧಿಯ ಒಂದು ರೂಪವಾಗಿದೆ. ಇದು ಹೊರಗಿನ ಆಸ್ತಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಸಾಮೂಹಿಕ ನಿಧಿಯಾಗಿದೆಬಾಂಡ್ಗಳು,ಈಕ್ವಿಟಿಗಳು, ಮತ್ತು ನಗದು. ಹೂಡಿಕೆದಾರರ ಅನುಕೂಲಕ್ಕಾಗಿ, ಇದು ಹೂಡಿಕೆದಾರರಿಂದ ಹಣವನ್ನು ಸಂಗ್ರಹಿಸುತ್ತದೆ ಮತ್ತು ಸೆಕ್ಯುರಿಟೀಸ್ ಮತ್ತು ಎಕ್ಸ್ಚೇಂಜ್ ಬೋರ್ಡ್ ಆಫ್ ಇಂಡಿಯಾ ವ್ಯಾಖ್ಯಾನಿಸಿದಂತೆ ವಿವಿಧ ವರ್ಗಗಳ ಸ್ವತ್ತುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ (SEBI)

ಇದು ಸಾಹಸೋದ್ಯಮದಲ್ಲಿ ಹೂಡಿಕೆಗಳನ್ನು ಮಾಡುತ್ತದೆಬಂಡವಾಳ, ಖಾಸಗಿ ಇಕ್ವಿಟಿ, ಹೆಡ್ಜ್ ಫಂಡ್ಗಳು,ನಿರ್ವಹಿಸಿದ ಭವಿಷ್ಯಗಳು, ಮತ್ತು ಇತರ ಹಣಕಾಸು ಸಾಧನಗಳು. ಸಾಮಾನ್ಯವಾಗಿ, ಹೆಚ್ಚು -ನಿವ್ವಳ ಜನರು ಮತ್ತು ಸಂಸ್ಥೆಗಳು AIF ನಲ್ಲಿ ತೊಡಗಿಸಿಕೊಳ್ಳುತ್ತವೆ ಏಕೆಂದರೆ ಅವರಿಗೆ ದೊಡ್ಡ ಆರಂಭಿಕ ಹೂಡಿಕೆಯ ಅಗತ್ಯವಿರುತ್ತದೆ.

ಸೆಬಿಯಿಂದ ಪರ್ಯಾಯ ಹೂಡಿಕೆ ನಿಧಿಗಳ ವ್ಯಾಖ್ಯಾನ

AIF ಅನ್ನು ಭಾರತದಲ್ಲಿ ರಚಿಸಲಾದ ಅಥವಾ ನೋಂದಾಯಿಸಲಾದ ನಿಧಿ ಎಂದು ವ್ಯಾಖ್ಯಾನಿಸಲಾಗಿದೆ, SEBI ನಿಯಮಗಳು 2012 ರ ನಿಯಂತ್ರಣ 2(1)(b) ಅಡಿಯಲ್ಲಿ, ಸೀಮಿತ ಹೊಣೆಗಾರಿಕೆ ಪಾಲುದಾರಿಕೆ (LLP), ನಿಗಮ, ಟ್ರಸ್ಟ್ ಅಥವಾ ದೇಹದ ಕಾರ್ಪೊರೇಟ್:

- ಇದು ಖಾಸಗಿಯಾಗಿ ಪೂಲ್ ಮಾಡಲಾದ ಹೂಡಿಕೆ ಘಟಕವಾಗಿದ್ದು, ಹೂಡಿಕೆದಾರರಿಂದ ಸ್ವತ್ತುಗಳನ್ನು ಸಂಗ್ರಹಿಸುತ್ತದೆ, ದೇಶೀಯ ಮತ್ತು ಅಂತರಾಷ್ಟ್ರೀಯ, ಮತ್ತು ಅದರ ಮಧ್ಯಸ್ಥಗಾರರಿಗೆ ಪ್ರಯೋಜನವಾಗಲು ಹೇಳಲಾದ ಹೂಡಿಕೆ ನೀತಿಯ ಪ್ರಕಾರ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ.

- ಇದು SEBI (ಸಾಮೂಹಿಕ ಹೂಡಿಕೆ ಯೋಜನೆಗಳು) ಕಾನೂನುಗಳು, 1999, SEBI ಗೆ ಒಳಪಟ್ಟಿರುವ ಹಣವನ್ನು ಹೊರತುಪಡಿಸುತ್ತದೆ.ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು) ನಿಯಮಗಳು, 1996, ಅಥವಾ ನಿಧಿ ನಿರ್ವಹಣೆಯನ್ನು ನಿಯಂತ್ರಿಸುವ ಯಾವುದೇ ಇತರ SEBI ನಿಯಮಗಳು

ಪರ್ಯಾಯ ಹೂಡಿಕೆ ನಿಧಿಗಳ ವಿಧಗಳು

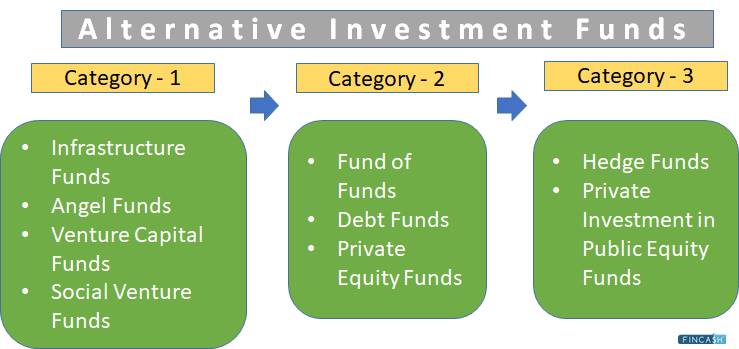

AIFS ಅನ್ನು SEBI ಯಿಂದ ಮೂರು ವರ್ಗಗಳಾಗಿ ವರ್ಗೀಕರಿಸಲಾಗಿದೆ, ಅವುಗಳೆಂದರೆ:

ವರ್ಗ 1

ಈ ವರ್ಗವು ಸ್ಟಾರ್ಟ್ಅಪ್ಗಳು, ಸಣ್ಣ ಮತ್ತು ಮಧ್ಯಮ ಗಾತ್ರದ ಉದ್ಯಮಗಳು (SMEಗಳು) ಮತ್ತು ಸಾಮಾಜಿಕವಾಗಿ ಮತ್ತು ಆರ್ಥಿಕವಾಗಿ ಲಾಭದಾಯಕವೆಂದು ಪರಿಗಣಿಸಲ್ಪಟ್ಟಿರುವ ಬಲವಾದ ಬೆಳವಣಿಗೆಯ ಸಾಮರ್ಥ್ಯವನ್ನು ಹೊಂದಿರುವ ಹೊಸ ವ್ಯವಹಾರಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ನಿಧಿಗಳನ್ನು ಒಳಗೊಂಡಿದೆ.

ಈ ಉಪಕ್ರಮಗಳು ಗುಣಕ ಪರಿಣಾಮವನ್ನು ಬೀರುವುದರಿಂದಆರ್ಥಿಕತೆ ಬೆಳವಣಿಗೆ ಮತ್ತು ಉದ್ಯೋಗ ಸೃಷ್ಟಿಗೆ ಸಂಬಂಧಿಸಿದಂತೆ, ಸರ್ಕಾರವು ಅವುಗಳಲ್ಲಿ ಹೂಡಿಕೆಯನ್ನು ಪ್ರೋತ್ಸಾಹಿಸುತ್ತದೆ ಮತ್ತು ಪ್ರೋತ್ಸಾಹಿಸುತ್ತದೆ. ಈ ವರ್ಗವು ಒಳಗೊಂಡಿದೆ.

ಮೂಲಸೌಕರ್ಯ ನಿಧಿಗಳು

ಈ ನಿಧಿಯು ರಸ್ತೆ ಮತ್ತು ರೈಲು ಮೂಲಸೌಕರ್ಯ, ವಿಮಾನ ನಿಲ್ದಾಣಗಳು ಮತ್ತು ಸಂವಹನ ಮೂಲಸೌಕರ್ಯಗಳಂತಹ ಸಾರ್ವಜನಿಕ ಸ್ವತ್ತುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಮೂಲಸೌಕರ್ಯದಿಂದಕೈಗಾರಿಕೆ ಹೆಚ್ಚು ಹೊಂದಿದೆಪ್ರವೇಶಕ್ಕೆ ತಡೆಗಳು ಮತ್ತು ತುಲನಾತ್ಮಕವಾಗಿ ಸೀಮಿತ ಸ್ಪರ್ಧೆ, ಭವಿಷ್ಯದಲ್ಲಿ ಅದರ ವಿಸ್ತರಣೆಯ ಬಗ್ಗೆ ಧನಾತ್ಮಕವಾಗಿರುವ ಹೂಡಿಕೆದಾರರು ನಿಧಿಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು. ಸಾಮಾಜಿಕವಾಗಿ ಅಪೇಕ್ಷಣೀಯ ಅಥವಾ ಕಾರ್ಯಸಾಧ್ಯವಾದ ಯೋಜನೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೂಲಸೌಕರ್ಯ ನಿಧಿಗಳಿಗೆ ಸರ್ಕಾರವು ತೆರಿಗೆ ಪ್ರೋತ್ಸಾಹವನ್ನು ನೀಡಬಹುದು.

ಏಂಜಲ್ ಫಂಡ್ಸ್

ಇದು ವೆಂಚರ್ ಕ್ಯಾಪಿಟಲ್ ಫಂಡ್ನ ಒಂದು ವಿಧವಾಗಿದ್ದು, ಆರಂಭಿಕ ಹಂತದ ಕಂಪನಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಫಂಡ್ ಮ್ಯಾನೇಜರ್ಗಳು ಹಲವಾರು "ಏಂಜೆಲ್" ಹೂಡಿಕೆದಾರರಿಂದ ಹಣವನ್ನು ಸಂಗ್ರಹಿಸುತ್ತಾರೆ. ಹೊಸ ವ್ಯವಹಾರಗಳು ಲಾಭದಾಯಕವಾದಾಗ, ಹೂಡಿಕೆದಾರರು ಲಾಭಾಂಶವನ್ನು ಗಳಿಸುತ್ತಾರೆ. ಒಬ್ಬ "ದೇವತೆಹೂಡಿಕೆದಾರ" ಅವರು ಏಂಜೆಲ್ ಫಂಡ್ನಲ್ಲಿ ಭಾಗವಹಿಸಲು ಬಯಸುತ್ತಾರೆ ಮತ್ತು ವ್ಯವಹಾರ ನಿರ್ವಹಣೆ ಪರಿಣತಿಯನ್ನು ಕೊಡುಗೆ ನೀಡುತ್ತಾರೆ, ಆದ್ದರಿಂದ ಕಂಪನಿಯ ಬೆಳವಣಿಗೆಯನ್ನು ಬೆಂಬಲಿಸುತ್ತಾರೆ.

ವೆಂಚರ್ ಕ್ಯಾಪಿಟಲ್ ಫಂಡ್ಗಳು

ವೆಂಚರ್ ಕ್ಯಾಪಿಟಲ್ ಫಂಡ್ಗಳು ಹೆಚ್ಚಿನ-ಬೆಳವಣಿಗೆಯ ಸ್ಟಾರ್ಟ್ಅಪ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆ, ಅವುಗಳು ಹಣದ ಕೊರತೆಯನ್ನು ಹೊಂದಿರುತ್ತವೆ ಮತ್ತು ಅವುಗಳ ಕಾರ್ಯಾಚರಣೆಗಳನ್ನು ಅಭಿವೃದ್ಧಿಪಡಿಸಲು ಅಥವಾ ವಿಸ್ತರಿಸಲು ಹಣಕಾಸಿನ ಅಗತ್ಯವಿರುತ್ತದೆ. ಸಾಂಪ್ರದಾಯಿಕ ಬ್ಯಾಂಕಿಂಗ್ ಮೂಲಕ ಹೊಸ ವ್ಯವಹಾರಗಳು ಮತ್ತು ವಾಣಿಜ್ಯೋದ್ಯಮಿಗಳಿಗೆ ನಗದು ಪಡೆಯುವುದು ಕಷ್ಟಕರವಾದ ಕಾರಣ, ವೆಂಚರ್ ಕ್ಯಾಪಿಟಲ್ ಫಂಡ್ಗಳು ಬಂಡವಾಳದ ಅತ್ಯಂತ ಆದ್ಯತೆಯ ಮೂಲವಾಗಿ ಹೊರಹೊಮ್ಮಿವೆ.

ಸಾಮಾಜಿಕ ಸಾಹಸ ನಿಧಿಗಳು

ಬಲವಾದ ಸಾಮಾಜಿಕ ಆತ್ಮಸಾಕ್ಷಿಯೊಂದಿಗೆ ಮತ್ತು ಸಮಾಜದ ಮೇಲೆ ಉತ್ತಮ ಪ್ರಭಾವ ಬೀರುವ ಬಯಕೆಯೊಂದಿಗೆ ಕಂಪನಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಸಾಮಾಜಿಕ ಸಾಹಸ ನಿಧಿ (SVF), ಸಾಮಾಜಿಕ ಜವಾಬ್ದಾರಿಯ ಒಂದು ಉದಾಹರಣೆಯಾಗಿದೆ.ಹೂಡಿಕೆ. ಈ ಕಂಪನಿಗಳು ಪರಿಸರ ಮತ್ತು ಸಾಮಾಜಿಕ ಸಮಸ್ಯೆಗಳನ್ನು ಪರಿಹರಿಸುವುದರೊಂದಿಗೆ ಹಣವನ್ನು ಗಳಿಸುವ ಗುರಿಯನ್ನು ಹೊಂದಿವೆ. ಇದು ಪರೋಪಕಾರಿ ಹೂಡಿಕೆಯಾಗಿದ್ದರೂ ಸಹ, ಲಾಭವನ್ನು ನಿರೀಕ್ಷಿಸಬಹುದು ಏಕೆಂದರೆ ವ್ಯವಹಾರಗಳು ಆದಾಯವನ್ನು ಗಳಿಸುವುದನ್ನು ಮುಂದುವರಿಸುತ್ತವೆ

Talk to our investment specialist

ವರ್ಗ 2

ಈಕ್ವಿಟಿಗಳು ಮತ್ತು ಸಾಲ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲಾದ ಫಂಡ್ಗಳನ್ನು ಈ ವರ್ಗದಲ್ಲಿ ಸೇರಿಸಲಾಗಿದೆ. ಇದಲ್ಲದೆ, ಪ್ರಸ್ತುತ ವರ್ಗ 1 ಅಥವಾ 3 ಎಂದು ವರ್ಗೀಕರಿಸದ ನಿಧಿಗಳನ್ನು ಸಹ ಇದರಲ್ಲಿ ಸೇರಿಸಲಾಗಿದೆ. ವರ್ಗ 2 AIFS ನಲ್ಲಿ ಹೂಡಿಕೆಗೆ ಸರ್ಕಾರವು ಯಾವುದೇ ತೆರಿಗೆ ಪ್ರಯೋಜನಗಳನ್ನು ನೀಡುವುದಿಲ್ಲ. ಈ ವರ್ಗವು ಒಳಗೊಂಡಿದೆ:

ನಿಧಿಗಳ ನಿಧಿ

ಈ ನಿಧಿಯು ಹಲವಾರು AIF ಗಳ ಮಿಶ್ರಣವಾಗಿದೆ. ತನ್ನದೇ ಆದದನ್ನು ರಚಿಸುವ ಬದಲುಬಂಡವಾಳ ಅಥವಾ ಯಾವ ನಿರ್ದಿಷ್ಟ ಉದ್ಯಮದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬೇಕೆಂದು ನಿರ್ಧರಿಸುವುದು, ಇತರ AIF ಗಳ ಪೋರ್ಟ್ಫೋಲಿಯೊದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ನಿಧಿಯ ಹೂಡಿಕೆಯ ತಂತ್ರವಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಭಿನ್ನವಾಗಿನಿಧಿಯ ನಿಧಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಅಡಿಯಲ್ಲಿ, AIF ಗಳ ಅಡಿಯಲ್ಲಿ ನಿಧಿಗಳ ನಿಧಿಯು ನಿಧಿಯ ಸಾರ್ವಜನಿಕವಾಗಿ ವ್ಯಾಪಾರ ಮಾಡುವ ಘಟಕಗಳನ್ನು ನೀಡಲು ಸಾಧ್ಯವಾಗುವುದಿಲ್ಲ.

ಸಾಲ ನಿಧಿಗಳು

ಈ ನಿಧಿಯು ಪ್ರಾಥಮಿಕವಾಗಿ ಸಾರ್ವಜನಿಕವಾಗಿ ವ್ಯಾಪಾರ ಮಾಡುವ ಮತ್ತು ಖಾಸಗಿ ಒಡೆತನದ ಸಂಸ್ಥೆಗಳಿಂದ ನೀಡಲಾದ ಸಾಲ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಕಳಪೆ ಕ್ರೆಡಿಟ್ ರೇಟಿಂಗ್ ಹೊಂದಿರುವ ಕಂಪನಿಗಳು ಹೆಚ್ಚಿನ ಅಪಾಯದೊಂದಿಗೆ ಬರುವ ಹೆಚ್ಚಿನ ಇಳುವರಿ ಸಾಲ ಭದ್ರತೆಗಳನ್ನು ನೀಡುವ ಸಾಧ್ಯತೆಯಿದೆ. ಪರಿಣಾಮವಾಗಿ, ದೊಡ್ಡ ವಿಸ್ತರಣೆ ಸಾಮರ್ಥ್ಯ ಮತ್ತು ಬಲವಾದ ಕಾರ್ಪೊರೇಟ್ ಮಾನದಂಡಗಳನ್ನು ಹೊಂದಿರುವ ಉದ್ಯಮಗಳು ಆದರೆ ಬಂಡವಾಳದ ನಿರ್ಬಂಧಗಳು ಉತ್ತಮ ಹೂಡಿಕೆ ಪರ್ಯಾಯವಾಗಿರಬಹುದುಸಾಲ ನಿಧಿ ಹೂಡಿಕೆದಾರರು. ಪರ್ಯಾಯ ಹೂಡಿಕೆ ನಿಧಿಯು ಖಾಸಗಿಯಾಗಿ ಪೂಲ್ ಮಾಡಲಾದ ಹೂಡಿಕೆ ಘಟಕವಾಗಿರುವುದರಿಂದ, ಸೆಬಿ ನಿಯಮಗಳ ಪ್ರಕಾರ ಅದರಲ್ಲಿ ಠೇವಣಿ ಮಾಡಿದ ಹಣವನ್ನು ಸಾಲ ನೀಡಲು ಬಳಸಲಾಗುವುದಿಲ್ಲ.

ಖಾಸಗಿ ಇಕ್ವಿಟಿ ನಿಧಿಗಳು

ಅವರು ಸಾರ್ವಜನಿಕವಾಗಿ ಪಟ್ಟಿ ಮಾಡದ ಮತ್ತು ಸೀಮಿತ ಸಂಖ್ಯೆಯ ಖಾಸಗಿ ಕಂಪನಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತಾರೆಷೇರುದಾರರು ನೋಂದಣಿಯಾಗದ ಮತ್ತು ಅಕ್ರಮ ಖಾಸಗಿ ವ್ಯವಹಾರಗಳು PE ನಿಧಿಯಿಂದ ಹಣವನ್ನು ಸಂಗ್ರಹಿಸಲು ಸಾಧ್ಯವಾಗುವುದಿಲ್ಲ. ಇದಲ್ಲದೆ, ಈ ಕಂಪನಿಗಳು ತಮ್ಮ ಕ್ಲೈಂಟ್ಗಳಿಗೆ ವ್ಯಾಪಕವಾದ ಷೇರುಗಳ ಬಂಡವಾಳವನ್ನು ಒದಗಿಸುತ್ತವೆ, ಹೂಡಿಕೆಯ ಅಪಾಯವನ್ನು ಕಡಿಮೆ ಮಾಡುತ್ತದೆ. PE ಫಂಡ್ ಸಾಮಾನ್ಯವಾಗಿ 4-7 ವರ್ಷಗಳ ಪೂರ್ವನಿರ್ಧರಿತ ಹೂಡಿಕೆಯ ಹಾರಿಜಾನ್ ಅನ್ನು ಹೊಂದಿರುತ್ತದೆ. ಏಳು ವರ್ಷಗಳ ನಂತರ, ಕಂಪನಿಯು ಸಮಂಜಸವಾದ ಲಾಭದೊಂದಿಗೆ ಹೂಡಿಕೆಯಿಂದ ನಿರ್ಗಮಿಸುವ ಗುರಿಯನ್ನು ಹೊಂದಿದೆ.

ವರ್ಗ 3

ವರ್ಗ 3 ರಲ್ಲಿನ AIF ಗಳು ಕಡಿಮೆ ಅವಧಿಯಲ್ಲಿ ಆದಾಯವನ್ನು ಒದಗಿಸುತ್ತವೆ. ತಮ್ಮ ಉದ್ದೇಶಗಳನ್ನು ಸಾಧಿಸಲು, ಈ ನಿಧಿಗಳು ವಿವಿಧ ಸಂಕೀರ್ಣ ಮತ್ತು ವೈವಿಧ್ಯಮಯ ವ್ಯಾಪಾರ ವಿಧಾನಗಳನ್ನು ಬಳಸಿಕೊಳ್ಳುತ್ತವೆ. ಈ ನಿಧಿಗಳಿಗೆ ಸರ್ಕಾರದಿಂದ ಯಾವುದೇ ರಿಯಾಯಿತಿ ಅಥವಾ ಪ್ರೋತ್ಸಾಹವಿಲ್ಲ. ಈ ವರ್ಗವು ಒಳಗೊಂಡಿದೆ:

ಹೆಡ್ಜ್ ನಿಧಿಗಳು

ಹೆಚ್ಚಿನ ಆದಾಯವನ್ನು ಸಾಧಿಸಲು, ಎಹೆಡ್ಜ್ ನಿಧಿ ಸಾಂಸ್ಥಿಕ ಮತ್ತು ಮಾನ್ಯತೆ ಪಡೆದ ಹೂಡಿಕೆದಾರರಿಂದ ಹಣವನ್ನು ಸಂಯೋಜಿಸುತ್ತದೆ ಮತ್ತು ದೇಶೀಯ ಮತ್ತು ವಿದೇಶಿ ಮಾರುಕಟ್ಟೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಅವರು ಉನ್ನತ ಮಟ್ಟದ ಹತೋಟಿ ಮತ್ತುಹ್ಯಾಂಡಲ್ ಅವರ ಹೂಡಿಕೆ ಬಂಡವಾಳವನ್ನು ಆಕ್ರಮಣಕಾರಿಯಾಗಿ. ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಮತ್ತು ಇತರ ಹೂಡಿಕೆಯ ವಾಹನಗಳಂತಹ ಅದರ ಪ್ರತಿಸ್ಪರ್ಧಿಗಳಿಗೆ ವಿರುದ್ಧವಾಗಿ, ಹೆಡ್ಜ್ ಫಂಡ್ಗಳು ಕಡಿಮೆ ನಿಯಂತ್ರಿಸಲ್ಪಡುತ್ತವೆ. ಈ ನಿಧಿಗಳು ಸಾಮಾನ್ಯವಾಗಿ 2% ಆಸ್ತಿಯನ್ನು ವಿಧಿಸುತ್ತವೆನಿರ್ವಹಣಾ ಶುಲ್ಕ ಮತ್ತು 20% ಅನ್ನು ಉಳಿಸಿಕೊಳ್ಳಿಗಳಿಕೆ ಶುಲ್ಕವಾಗಿ ಪಡೆಯಲಾಗಿದೆ.

ಸಾರ್ವಜನಿಕ ಇಕ್ವಿಟಿ ಫಂಡ್ಗಳಲ್ಲಿ ಖಾಸಗಿ ಹೂಡಿಕೆ

ಸಾರ್ವಜನಿಕವಾಗಿ ವ್ಯಾಪಾರವಾಗುವ ಷೇರುಗಳನ್ನು ಕಡಿಮೆ ಬೆಲೆಗೆ ಖರೀದಿಸುವುದನ್ನು ಸಾರ್ವಜನಿಕ ಷೇರುಗಳಲ್ಲಿ ಖಾಸಗಿ ಹೂಡಿಕೆ ಎಂದು ಕರೆಯಲಾಗುತ್ತದೆ. ಇದು ಹೂಡಿಕೆದಾರರಿಗೆ ಸಂಸ್ಥೆಯಲ್ಲಿ ಆಸಕ್ತಿಯನ್ನು ಪಡೆಯಲು ಅನುವು ಮಾಡಿಕೊಡುತ್ತದೆ, ಆದರೆ ಕಂಪನಿಯು ಹಣದ ಒಳಹರಿವಿನಿಂದ ಪಾಲನ್ನು ಮಾರಾಟ ಮಾಡುತ್ತದೆ.

AIF ನ ಒಳಿತು ಮತ್ತು ಕೆಡುಕುಗಳು

ಯಾವುದೇ ಹಣಕಾಸು ಸಾಧನಗಳಂತೆ ಪರ್ಯಾಯ ಹೂಡಿಕೆ ನಿಧಿಗಳು ತಮ್ಮದೇ ಆದ ಅನುಕೂಲಗಳು ಮತ್ತು ಅನಾನುಕೂಲಗಳನ್ನು ಹೊಂದಿವೆ. ಕೆಳಗಿನವು ಸಾಧಕ-ಬಾಧಕಗಳ ಪಟ್ಟಿ:

ಪರ

- AIF ಸಹಾಯದಿಂದ, ವೈವಿಧ್ಯೀಕರಣಮಾರುಕಟ್ಟೆ ತಂತ್ರಗಳು ಮತ್ತು ಹೂಡಿಕೆಯ ಪ್ರಕಾರಗಳನ್ನು ಸುಲಭಗೊಳಿಸಲಾಗುತ್ತದೆ.

- ಹೂಡಿಕೆಯ ಕಾರ್ಯಕ್ಷಮತೆಯನ್ನು ಸುಧಾರಿಸಲು ಇದು ಬಲವಾದ ಸಾಮರ್ಥ್ಯದೊಂದಿಗೆ ಬರುತ್ತದೆ

- ಅವರ ಯಶಸ್ಸು ಸ್ಟಾಕ್ ಮಾರುಕಟ್ಟೆಯ ಏರಿಳಿತಗಳನ್ನು ಆಧರಿಸಿಲ್ಲವಾದ್ದರಿಂದ, ಪರ್ಯಾಯ ಹೂಡಿಕೆಗಳು ಕಡಿಮೆ ಮಾಡಲು ಸಹಾಯ ಮಾಡಬಹುದುಚಂಚಲತೆ ಸಾಮಾನ್ಯವಾಗಿ ಸಾಂಪ್ರದಾಯಿಕ ಹೂಡಿಕೆಗಳೊಂದಿಗೆ ಸಂಬಂಧಿಸಿದೆ

ಕಾನ್ಸ್

- ಪರ್ಯಾಯ ಹೂಡಿಕೆ ನಿಧಿಗಳು ಸಂಕೀರ್ಣವಾಗಿವೆ ಮತ್ತು ಅವುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ನಿಮ್ಮ ಸಂಶೋಧನೆ ಮಾಡುವುದು ಅತ್ಯಗತ್ಯ

- ದೊಡ್ಡ ಆರಂಭಿಕ ಹೂಡಿಕೆಯ ಅಗತ್ಯವಿದೆ, ಇದು ಸಣ್ಣ ಪ್ರಮಾಣದ ಹೂಡಿಕೆದಾರರಿಗೆ ತಲುಪುವುದಿಲ್ಲ

AIF ನೋಂದಣಿಗಾಗಿ ಅರ್ಹತಾ ಮಾನದಂಡಗಳು

AIF ಗಳನ್ನು ನೋಂದಾಯಿಸಲು, ಈ ಕೆಳಗಿನ ಅವಶ್ಯಕತೆಗಳನ್ನು ಪೂರೈಸಬೇಕು:

- AIF ಹೂಡಿಕೆದಾರರು ಭಾರತೀಯ ಅಥವಾ ಭಾರತೀಯರಲ್ಲದ ನಿವಾಸಿಗಳಾಗಿರಬೇಕು

- ಘಟಕದ ಷೇರುಗಳಿಗೆ ಚಂದಾದಾರರಾಗಲು ಸಾರ್ವಜನಿಕರನ್ನು ಆಹ್ವಾನಿಸುವ ಸಾಮರ್ಥ್ಯವು ಅದರ ಮೆಮೊರಾಂಡಮ್ ಆಫ್ ಅಸೋಸಿಯೇಷನ್ (MOA) ಮತ್ತು ಆರ್ಟಿಕಲ್ಸ್ ಆಫ್ ಅಸೋಸಿಯೇಷನ್ (AOA) ಮೂಲಕ ಸೀಮಿತವಾಗಿದೆ.

- ಯಾವುದೇ AIF ಕನಿಷ್ಠ ರೂ. ಕಾರ್ಪಸ್ ಹೊಂದಿರಬೇಕು. 20 ಕೋಟಿಯನ್ನು ಪರಿಗಣಿಸಬೇಕು

- ಅರ್ಜಿದಾರರು LLP ಆಗಿದ್ದರೆ, ಪಾಲುದಾರಿಕೆಪತ್ರ LLP ಕಾಯಿದೆ 2008 ರ ಅಡಿಯಲ್ಲಿ ಒದಗಿಸಬೇಕು ಮತ್ತು ನೋಂದಾಯಿಸಿಕೊಳ್ಳಬೇಕು

- ಹೂಡಿಕೆದಾರರ ಒಟ್ಟು ಸಂಖ್ಯೆ 1000 ಮೀರಬಾರದು

- AIF ನೋಂದಣಿ ಅರ್ಜಿಯು ನೋಂದಾಯಿತ ಟ್ರಸ್ಟ್ ಆಗಿದ್ದರೆ ನೋಂದಣಿ ಕಾಯಿದೆ 1908 ರ ಅಡಿಯಲ್ಲಿ ಕಾನೂನುಬದ್ಧವಾಗಿ ನೋಂದಾಯಿಸಲಾದ ಟ್ರಸ್ಟ್ ಡೀಡ್ ಅನ್ನು ಸಹ ನೀಡಬೇಕು

ನೋಂದಣಿಗೆ ಅಗತ್ಯವಿರುವ ದಾಖಲೆಗಳು

ನೋಂದಣಿ ಅರ್ಜಿಯೊಂದಿಗೆ, ಈ ಕೆಳಗಿನ ದಾಖಲೆಗಳನ್ನು ಒದಗಿಸಬೇಕು:

- ಅರ್ಜಿದಾರರ ಘಟಕದ ಪ್ರಮಾಣಪತ್ರಸಂಯೋಜನೆ ಅಥವಾ ನೋಂದಣಿ

- AIF ನೋಂದಣಿಯನ್ನು ಸೀಮಿತ ಹೊಣೆಗಾರಿಕೆ ಪಾಲುದಾರಿಕೆ ಕಾಯಿದೆ 2008 ಮೂಲಕ ಮಾಡಲಾಗಿದ್ದರೆ, ಪಾಲುದಾರಿಕೆ ಪತ್ರದ ಅಗತ್ಯವಿದೆ

- ಅರ್ಜಿದಾರರ ನೋಂದಾಯಿತ ಕಚೇರಿ ವಿಳಾಸ ಮತ್ತು ಸಂಪರ್ಕ ಮಾಹಿತಿ

- AIF ಗೆ ಸಂಬಂಧಿಸಿದಂತೆ ನಿರ್ದೇಶಕರು ಮತ್ತು ಷೇರುದಾರರ ವಿವರಗಳು

- AIF ನೋಂದಣಿಯ ಸಂದರ್ಭದಲ್ಲಿ, 1882 ರ ಟ್ರಸ್ಟ್ ಆಕ್ಟ್ ಅಡಿಯಲ್ಲಿ ನೋಂದಾಯಿಸಲಾದ ಸೊಸೈಟಿ ಅಥವಾ ಟ್ರಸ್ಟ್ನಿಂದ ಮೂಲ ಡೀಡ್ ಆಫ್ ಟ್ರಸ್ಟ್ ಅನ್ನು ಕಾರ್ಯಗತಗೊಳಿಸಲಾಗುತ್ತದೆ.

- ಅರ್ಜಿದಾರರ ಘಟಕದ ಮೆಮೊರಾಂಡಮ್ ಮತ್ತು ಆರ್ಟಿಕಲ್ಸ್ ಆಫ್ ಅಸೋಸಿಯೇಷನ್

- ಅರ್ಜಿದಾರರ ಪ್ಲೇಸ್ಮೆಂಟ್ ಮೆಮೊರಾಂಡಮ್ನ ಪ್ರತಿ

- ಅಪ್ಲಿಕೇಶನ್ ಘಟಕದ ಸಂಪರ್ಕ ಮಾಹಿತಿ ಮತ್ತು ಹೆಚ್ಚುವರಿ ಮಾಹಿತಿ

- ಕಂಪನಿಯ ಅಥವಾ LLP ಯ ವಿಸ್ತರಣೆ ಗುರಿಗಳಿಗೆ ಸಂಬಂಧಿಸಿದ ಯಾವುದೇ ಹೆಚ್ಚುವರಿ ವ್ಯಾಪಾರ ಮಾಹಿತಿ

AIF ನೋಂದಣಿಯ ಕಾರ್ಯವಿಧಾನ

ನಿಮ್ಮ ಘಟಕವನ್ನು AIF ಗೆ ನೋಂದಾಯಿಸಲು, ಅರ್ಜಿದಾರರು ಮೇಲೆ ತಿಳಿಸಿದ ಹಂತಗಳನ್ನು ಅನುಸರಿಸಬೇಕು:

- ವರ್ಗಗಳು I, II, ಮತ್ತು III AIF ಗಾಗಿ, AIF ನೋಂದಣಿ ಪ್ರಮಾಣಪತ್ರಕ್ಕಾಗಿ ಅರ್ಜಿಯನ್ನು SEBI ಗೆ ನಮೂನೆ A ಯಲ್ಲಿ ಸಲ್ಲಿಸಬಹುದು, ನಿಯಮಗಳ ಮೊದಲ ವೇಳಾಪಟ್ಟಿಯಲ್ಲಿ ನಿರ್ದಿಷ್ಟಪಡಿಸಿದಂತೆ, ಅಗತ್ಯ ದಾಖಲಾತಿಗಳೊಂದಿಗೆ

- ನೋಂದಣಿ ಅರ್ಜಿಯು ಮರುಪಾವತಿಸಲಾಗದ ಅರ್ಜಿ ಶುಲ್ಕದೊಂದಿಗೆ ಇರಬೇಕು, ಇದನ್ನು ಭಾಗ(ಎ), ಶೆಡ್ಯೂಲ್ (II) ಮೂಲಕ ಸೂಚಿಸಿದಂತೆ ಎರಡನೇ ವೇಳಾಪಟ್ಟಿಯ ಭಾಗ ಬಿ ಯಲ್ಲಿ ನಿರ್ದಿಷ್ಟಪಡಿಸಿದ ರೀತಿಯಲ್ಲಿ ಪಾವತಿಸಬೇಕು.

- ಅರ್ಜಿದಾರರಿಗೆ ನೋಂದಣಿ ಪ್ರಮಾಣಪತ್ರವನ್ನು ನೀಡುವ ಮೊದಲು, SEBI ನಿಯಮಾವಳಿಗಳಲ್ಲಿ ವಿವರಿಸಿರುವ ಷರತ್ತುಗಳನ್ನು ಪರಿಶೀಲಿಸುತ್ತದೆ

- ಅರ್ಜಿದಾರರು ತಮ್ಮ ನೋಂದಣಿ ಅರ್ಜಿಯನ್ನು ಸಲ್ಲಿಸಿದ ನಂತರ 21 ಕೆಲಸದ ದಿನಗಳಲ್ಲಿ ಸಾಮಾನ್ಯವಾಗಿ SEBI ಯಿಂದ ಪ್ರತಿಕ್ರಿಯೆಯನ್ನು ಪಡೆಯುತ್ತಾರೆ. ಮತ್ತೊಂದೆಡೆ, ನೋಂದಾಯಿಸಲು ತೆಗೆದುಕೊಳ್ಳುವ ಸಮಯವು ಅರ್ಜಿದಾರರು ಎಷ್ಟು ಬೇಗನೆ ಪೂರ್ವಾಪೇಕ್ಷಿತಗಳನ್ನು ಪೂರೈಸುತ್ತಾರೆ ಎಂಬುದರ ಮೂಲಕ ನಿರ್ಧರಿಸಲಾಗುತ್ತದೆ.

- ಅರ್ಜಿಯ ಕವರ್ ಲೆಟರ್ನಲ್ಲಿ, ಅಭ್ಯರ್ಥಿಯು ನಿರ್ದಿಷ್ಟಪಡಿಸಬೇಕು-

- ಇದು ವೆಂಚರ್ ಕ್ಯಾಪಿಟಲ್ ಫಂಡ್ ಆಗಿದ್ದರೆ ಅದು SEBI ನಲ್ಲಿ ನೋಂದಾಯಿಸಲ್ಪಟ್ಟಿದೆ, ನಂತರ ನೀವು ಹೆಚ್ಚಿನ ಮಾಹಿತಿಯನ್ನು ಒದಗಿಸಬೇಕು

- ಅರ್ಜಿದಾರರು AIF ಚಟುವಟಿಕೆಗಳನ್ನು ಕೈಗೊಂಡಿದ್ದರೆ, ನೋಂದಣಿ ಅರ್ಜಿಯನ್ನು ಸಲ್ಲಿಸುವ ಮೊದಲು ನೀವು ಹೆಚ್ಚಿನ ಮಾಹಿತಿಯನ್ನು ಒದಗಿಸಬೇಕು

- ಅರ್ಜಿದಾರರು ಹೊಸ ನಿಧಿಯ ನೋಂದಣಿಗಾಗಿ ವಿನಂತಿಸುತ್ತಿದ್ದಾರೆ

- ಹೆಚ್ಚುವರಿಯಾಗಿ, ಅರ್ಜಿದಾರರು ನಿಯತಕಾಲಿಕವಾಗಿ SEBI ಮಾನದಂಡಗಳಿಗೆ ಅನುಗುಣವಾಗಿ ಆನ್ಲೈನ್ ಅರ್ಜಿಯನ್ನು ಸಲ್ಲಿಸುತ್ತಾರೆ

AIF ನ ನೋಂದಣಿ ಶುಲ್ಕಗಳು

SEBI ಕ್ಲಿಯರೆನ್ಸ್ ಅನ್ನು ಪಡೆದ ನಂತರ, ಅರ್ಜಿದಾರರು ನೋಂದಣಿ ಪ್ರಮಾಣಪತ್ರವನ್ನು ನೀಡಲು ಕೆಳಗಿನ ನೋಂದಣಿ ಶುಲ್ಕವನ್ನು ಸಲ್ಲಿಸಬೇಕು:

| ವರ್ಗ | ನೋಂದಣಿ ಶುಲ್ಕ |

|---|---|

| ವರ್ಗ I | INR 5,00,000 |

| ವರ್ಗ II | INR 1,00,000 |

| ವರ್ಗ III | INR 15,00,000 |

AIF ನ ಅಸ್ತಿತ್ವವು ಕೊನೆಗೊಳ್ಳುವವರೆಗೆ ಈ ಪ್ರಮಾಣಪತ್ರ ನೋಂದಣಿ ಮಾನ್ಯತೆಯನ್ನು ಹೊಂದಿದೆ.

ಪರ್ಯಾಯ ಹೂಡಿಕೆ ನಿಧಿ ನೋಂದಣಿ ಅನುಸರಣೆಗಳು

AIF ನೋಂದಣಿ ಪ್ರಮಾಣಪತ್ರವನ್ನು ಪಡೆದ ನಂತರ, ಅರ್ಜಿದಾರರು ಈ ಕೆಳಗಿನ ಅವಶ್ಯಕತೆಗಳನ್ನು ಅನುಸರಿಸಬೇಕು:

- ನೋಂದಣಿಯ ನಂತರ, ಪರ್ಯಾಯ ಹೂಡಿಕೆ ನಿಧಿಗಳು ನಿಯಮಿತವಾಗಿ SEBI ನಿಗದಿಪಡಿಸಿದ ವರದಿ ಮಾಡುವ ಮಾನದಂಡಗಳಿಗೆ ಬದ್ಧವಾಗಿರಬೇಕುಆಧಾರ

- ಪರ್ಯಾಯ ಹೂಡಿಕೆ ನಿಧಿ ಚಟುವಟಿಕೆಗಳಿಗೆ ಸಂಬಂಧಿಸಿದಂತೆ SEBI ಪ್ರಕಟಿಸಿದ ಯಾವುದೇ ನವೀಕರಣಗಳು, ಸುತ್ತೋಲೆಗಳು ಅಥವಾ ಶಿಫಾರಸುಗಳಿಗಾಗಿ AIF SEBI ವೆಬ್ಸೈಟ್ ಅನ್ನು ನಿಯಮಿತವಾಗಿ ಮೇಲ್ವಿಚಾರಣೆ ಮಾಡಬೇಕು.

- SEBI ಗೆ ಈಗಾಗಲೇ ಒದಗಿಸಿದ ಮಾಹಿತಿಯಲ್ಲಿ ಗಮನಾರ್ಹ ಬದಲಾವಣೆಗಳಿದ್ದಲ್ಲಿ, AIF ಸಮಂಜಸವಾದ ಸಮಯದ ಚೌಕಟ್ಟಿನೊಳಗೆ SEBI ಗೆ ಸೂಚನೆ ನೀಡುತ್ತದೆ

ಬಾಟಮ್ ಲೈನ್

AIF ಗಳು ಅತ್ಯಂತ ಬಹುಮುಖ ಹೂಡಿಕೆಯ ವಾಹನಗಳಾಗಿವೆ ಏಕೆಂದರೆ ಅವುಗಳು ಪಟ್ಟಿ ಮಾಡದ ಸ್ಟಾಕ್ ಹೂಡಿಕೆಗಳಿಗೆ ಅವಕಾಶ ನೀಡುತ್ತವೆ, ಜೊತೆಗೆ ಹತೋಟಿ ಮತ್ತು ಕಡಿಮೆಗೊಳಿಸುವಿಕೆ. ಪರಿಣಾಮವಾಗಿ, AIF ಗಳು ಗಮನಾರ್ಹವಾಗಿ ಹೆಚ್ಚಿನ ಮಟ್ಟದ ಸಂಕೀರ್ಣತೆಯೊಂದಿಗೆ ತಂತ್ರಗಳನ್ನು ಒದಗಿಸಬಹುದು. ಈ ರೀತಿಯಾಗಿ, ಹೂಡಿಕೆದಾರರು ವ್ಯಾಪಕವಾದ ಅಪಾಯ-ಪ್ರತಿಫಲ ಸಾಧ್ಯತೆಗಳನ್ನು ಪ್ರವೇಶಿಸಬಹುದು.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.