Table of Contents

- AIF ನ ಮೂಲ ಪರಿಕಲ್ಪನೆಯನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳುವುದು

- AIF ನ ಪ್ರಾಯೋಜಕರು ಎಂದು ಯಾರನ್ನು ಕರೆಯಲಾಗುತ್ತದೆ?

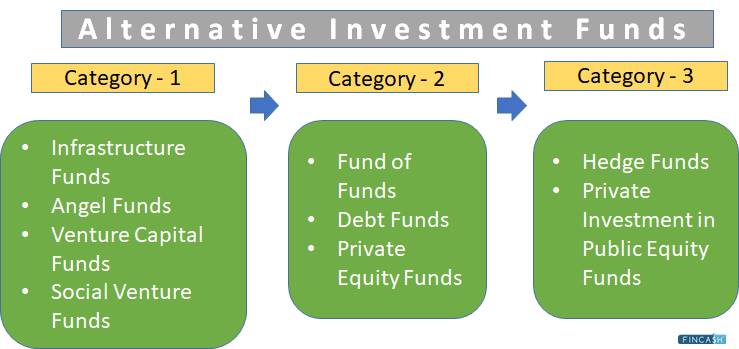

- AIF ನ ವಿವಿಧ ವರ್ಗಗಳು

- AIF ವರ್ಗ 3

- ಭಾರತದಲ್ಲಿ AIF ತೆರಿಗೆ ನಿಯಮಗಳು

- ಭಾರತದಲ್ಲಿ ಅತ್ಯುತ್ತಮ AIF ಗಳು ಯಾವುವು?

- ನೀವು AIF ನಲ್ಲಿ ಏಕೆ ಹೂಡಿಕೆ ಮಾಡಬೇಕು?

- AIF ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಅರ್ಹತೆಯ ಮಾನದಂಡಗಳು

- AIF ನೋಂದಣಿಯ ಹಂತಗಳು ಯಾವುವು?

- ನೋಂದಣಿ ನಂತರದ ನಿಯಮಗಳೊಂದಿಗೆ ಪರಿಚಿತರಾಗುವುದು

- ಕುಂದುಕೊರತೆ ಪರಿಹಾರ ಪ್ರಕ್ರಿಯೆ

- ತೀರ್ಮಾನ

ಪರ್ಯಾಯ ಹೂಡಿಕೆ ನಿಧಿಗಳು ಯಾವುವು?

ಷೇರುಗಳು,ಬಾಂಡ್ಗಳು, ಮತ್ತು ನಗದು ಹೂಡಿಕೆದಾರರಿಗೆ ಕೆಲವು ಸಾಂಪ್ರದಾಯಿಕ ಹೂಡಿಕೆ ಆಯ್ಕೆಗಳಾಗಿವೆ. ಆದರೆ, ನೀವು ಹೂಡಿಕೆ ಮಾಡಲು ಹೊಸ ಮಾರ್ಗವನ್ನು ಬಯಸಿದರೆ, ಪರ್ಯಾಯ ಹೂಡಿಕೆ ನಿಧಿಗಳು ಸರಿಯಾದ ಆಯ್ಕೆಯಾಗಿರಬಹುದು. ಸಾಂಪ್ರದಾಯಿಕ ಆಯ್ಕೆಗಳಿಗೆ ಹೋಲಿಸಿದರೆ ಆದಾಯದ ದರವು ಹೆಚ್ಚಾಗಿರುತ್ತದೆ.

ಅದೇ ಸಮಯದಲ್ಲಿ,ಹೂಡಿಕೆ AIF ನಲ್ಲಿ ಹೆಚ್ಚಿನ ಅಪಾಯವನ್ನು ಒಳಗೊಂಡಿರುತ್ತದೆ. ವಿಶೇಷವಾಗಿ ಹೆಚ್ಚುನಿವ್ವಳ ಹೂಡಿಕೆದಾರರು AIF ಅನ್ನು ಬೃಹತ್ ಮೊತ್ತವನ್ನು ರಿಟರ್ನ್ ಆಗಿ ಪಡೆಯಲು ಆಯ್ಕೆ ಮಾಡುತ್ತಾರೆ. ಆದ್ದರಿಂದ, AIF ಮತ್ತು ಭಾರತದಲ್ಲಿನ ಉನ್ನತ ಪರ್ಯಾಯ ಹೂಡಿಕೆ ನಿಧಿಗಳ ಬಗ್ಗೆ ನಮಗೆ ತಿಳಿಸಿ.

AIF ನ ಮೂಲ ಪರಿಕಲ್ಪನೆಯನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳುವುದು

AIF ಸಾಲ ಭದ್ರತೆಗಳು, ಷೇರುಗಳು ಮತ್ತು ಇತರ ಸಾಂಪ್ರದಾಯಿಕ ಹೂಡಿಕೆಗಳಿಂದ ಭಿನ್ನವಾಗಿದೆ. ನಿಮ್ಮ ಹೂಡಿಕೆಯನ್ನು ವೈವಿಧ್ಯಗೊಳಿಸಲು ನೀವು ಬಯಸಿದರೆಬಂಡವಾಳ, ನೀವು AIF ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು. ಸಾಮಾನ್ಯವಾಗಿ, ವಿದೇಶಿ ಮತ್ತು ರಾಷ್ಟ್ರೀಯ HNI ಗಳು ಬೃಹತ್ ಮಾಲೀಕತ್ವವನ್ನು ಹೊಂದಿದ್ದಾರೆಬಂಡವಾಳ ಹೂಡಿಕೆಗಾಗಿ AIF ಗೆ ಆದ್ಯತೆ ನೀಡಿ. OCI ಗಳು, NRI ಗಳು ಮತ್ತು PIO ಗಳು ಸಹ ಈ ನಿಧಿಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು. ಆದರೆ ಹೂಡಿಕೆಯನ್ನು ಯಶಸ್ವಿಯಾಗಿ ಮಾಡಲು ಅವರು ಅರ್ಹತಾ ಮಾನದಂಡಗಳನ್ನು ಪೂರೈಸಬೇಕು.

AIF ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು, ನೀವು ಅದರ ಬಗ್ಗೆ ತಿಳಿದುಕೊಳ್ಳಬೇಕುನಿಮ್ಮಷ್ಟಕ್ಕೆ (ಪರ್ಯಾಯ ಹೂಡಿಕೆ ನಿಧಿಗಳು) 2012 ರ ನಿಯಮಗಳು. ಇತ್ತೀಚಿನ ನಿಯಮಗಳ ಪ್ರಕಾರ, ಸಾಹಸೋದ್ಯಮ ಬಂಡವಾಳವು 75% (ಅಥವಾ ಹೆಚ್ಚಿನ) ಆಸ್ತಿಯನ್ನು ಪಟ್ಟಿ ಮಾಡದ ಈಕ್ವಿಟಿ ಷೇರುಗಳು ಮತ್ತು ಇಕ್ವಿಟಿ-ಸಂಬಂಧಿತ ಸಾಧನಗಳಿಗೆ ವಿತರಿಸಬೇಕು. ನೀವು SME-ಪಟ್ಟಿ ಮಾಡಿದ ಕಂಪನಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು; ಹೂಡಿಕೆ ಮಾಡಬೇಕಾದ ಕನಿಷ್ಠ ಮೊತ್ತ INR 25 ಲಕ್ಷಗಳು. ಆದಾಗ್ಯೂ, ಈ ಕನಿಷ್ಠ ಹೂಡಿಕೆ ನಿಯಮವು ಸಾಮಾಜಿಕ ಸಾಹಸ ನಿಧಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಬಯಸುವವರಿಗೆ ಅಲ್ಲ.

Talk to our investment specialist

AIF ನ ಪ್ರಾಯೋಜಕರು ಎಂದು ಯಾರನ್ನು ಕರೆಯಲಾಗುತ್ತದೆ?

ಎಪ್ರಾಯೋಜಕರು AIF ಅನ್ನು ಸ್ಥಾಪಿಸಿದ ವ್ಯಕ್ತಿ. ಉದಾಹರಣೆಗೆ, ಒಂದು ಕಂಪನಿಯಾಗಿದ್ದರೆ ಪ್ರವರ್ತಕರು ಪ್ರಾಯೋಜಕರಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತಾರೆ. ಮತ್ತೊಮ್ಮೆ, ಸೀಮಿತ ಹೊಣೆಗಾರಿಕೆ ಪಾಲುದಾರಿಕೆಗೆ ಪ್ರಾಯೋಜಕರು ಗೊತ್ತುಪಡಿಸಿದ ಪಾಲುದಾರರಾಗಿದ್ದಾರೆ. ಕೆಲವು ನಿಯಮಗಳು ಹೂಡಿಕೆದಾರರು ಮತ್ತು ಪ್ರಾಯೋಜಕರ ಹಿತಾಸಕ್ತಿಗಳನ್ನು ಸಹ ಜೋಡಿಸುತ್ತವೆ. ಪ್ರಾಯೋಜಕರು ನಿರಂತರ ಆಸಕ್ತಿಯನ್ನು ಪಡೆಯುತ್ತಾರೆ (ಆದರೆ ಶುಲ್ಕ ವಿನಾಯಿತಿಯಾಗಿ ಅಲ್ಲ). ವರ್ಗ I/II AIF ಸಂದರ್ಭದಲ್ಲಿ, ಪ್ರಾಯೋಜಕರು INR 5 ಕೋಟಿ ಅಥವಾ ಒಟ್ಟು ಮೊತ್ತದ 2.5% ರಷ್ಟು ಕೊಡುಗೆ ನೀಡುತ್ತಾರೆ. ಆದರೆ, AIF ವರ್ಗ III ಗೆ, ಇದು 10% ಅಥವಾ INR10 ಕೋಟಿ.

AIF ನ ವಿವಿಧ ವರ್ಗಗಳು

AIF ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು, ನೀವು ಪರ್ಯಾಯ ಹೂಡಿಕೆ ನಿಧಿಗಳ ವರ್ಗಗಳ ಬಗ್ಗೆ ತಿಳಿದಿರಬೇಕು.

AIF ವರ್ಗ 1

AIFS ಈ ವರ್ಗದ ಅಡಿಯಲ್ಲಿ ವಿವಿಧ ನಿಧಿಗಳಲ್ಲಿ ಹೂಡಿಕೆಯನ್ನು ಒಳಗೊಂಡಿರುತ್ತದೆ. ಆರ್ಥಿಕತೆಯ ಬೆಳವಣಿಗೆಯೊಂದಿಗೆ, ಸರ್ಕಾರವು ಈ AIF ಹೂಡಿಕೆಗಳನ್ನು ಉತ್ತೇಜಿಸುತ್ತದೆ.

SME ನಿಧಿಗಳು

ಸಾರ್ವಜನಿಕವಾಗಿ ಪಟ್ಟಿ ಮಾಡಲಾದ ಸ್ಟಾರ್ಟ್ಅಪ್ಗಳು ಸೇರಿದಂತೆ ವಿವಿಧ ಕಂಪನಿಗಳಿಗೆ ಸಹಾಯ ಮಾಡುವ SME ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಇನ್ನೊಂದು ಆಯ್ಕೆಯಾಗಿದೆ. ಈ ಕಂಪನಿಗಳಿಗೆ ವ್ಯಾಪಾರ ಬೆಳವಣಿಗೆಗೆ ಹಣದ ಅಗತ್ಯವಿದೆ. ಹೂಡಿಕೆದಾರರಿಗೆ ವಾರ್ಷಿಕ ಆದಾಯವು 8% ಕ್ಕಿಂತ ಹೆಚ್ಚಾಗಿರುತ್ತದೆ. SME ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೂಲಕ ನಿಮ್ಮ ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ನೀವು ಬೆಳೆಸಿಕೊಳ್ಳಬಹುದು.

ಮೂಲಸೌಕರ್ಯ ನಿಧಿಗಳು

ಮೂಲಸೌಕರ್ಯವು ನೀವು ಪರಿಗಣಿಸಬೇಕಾದ ಪ್ರಮುಖ ಹೂಡಿಕೆಯ ಆಯ್ಕೆಯಾಗಿದೆ. ಕೆಲವು ಸಾಮಾನ್ಯ ಮೂಲಸೌಕರ್ಯ ಸ್ವತ್ತುಗಳು ನವೀಕರಿಸಬಹುದಾದವುಗಳನ್ನು ಒಳಗೊಂಡಿರುತ್ತವೆಶಕ್ತಿ ವಲಯ (ಗಾಳಿ, ಉಷ್ಣ ಮತ್ತು ಜಲಶಕ್ತಿಯಂತಹ). ಈ ವಲಯವು ವೇಗವಾಗಿ ಬೆಳೆಯುತ್ತದೆ; ಹೀಗಾಗಿ, ಹೂಡಿಕೆಉದ್ಯಮ ಹೆಚ್ಚಿನ ಆದಾಯವನ್ನು ಪಡೆಯಬಹುದು. ಇದಲ್ಲದೆ, ನವೀಕರಿಸಬಹುದಾದ ಶಕ್ತಿಗಾಗಿ ಸರ್ಕಾರವು ವಿವಿಧ ತೆರಿಗೆ ರಿಯಾಯಿತಿಗಳು ಮತ್ತು ಪ್ರೋತ್ಸಾಹಕಗಳನ್ನು ನೀಡುತ್ತದೆ. ಆದ್ದರಿಂದ, ಹೂಡಿಕೆದಾರರು ಮೂಲಸೌಕರ್ಯ ನಿಧಿಗಳನ್ನು ಆರಿಸಿದರೆ ಗಮನಾರ್ಹ ಲಾಭವನ್ನು ಪಡೆದುಕೊಳ್ಳಬಹುದು.

ಏಂಜಲ್ ನಿಧಿಗಳು

ಸ್ಟಾರ್ಟ್ಅಪ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೂಲಕ ನೀವು ಏಂಜೆಲ್ ಹೂಡಿಕೆದಾರರಾಗಬಹುದು. ಸರಿಯಾದ ಸಮಯದಲ್ಲಿ, ಕಂಪನಿಗಳ ಬೆಳವಣಿಗೆಯೊಂದಿಗೆ ನೀವು ಹೆಚ್ಚಿನ ಆದಾಯವನ್ನು ಪಡೆಯುತ್ತೀರಿ. SEBI ಏಂಜೆಲ್ ಫಂಡ್ಗಳನ್ನು ನಿಯಂತ್ರಿಸುತ್ತದೆ ಮತ್ತು ಕೆಲವು ಹೂಡಿಕೆ ಸಂಬಂಧಿತ ನಿರ್ಬಂಧಗಳನ್ನು ವಿಧಿಸಿದೆ.

ವಿಸಿ ನಿಧಿಗಳು

VC ಅಥವಾ ವೆಂಚರ್ ಕ್ಯಾಪಿಟಲ್ ಫಂಡ್ಗಳು ನಿಮಗೆ ಹೆಚ್ಚಿನ ಆದಾಯವನ್ನು ಪಡೆಯಲು ಅವಕಾಶ ಮಾಡಿಕೊಡುತ್ತವೆ. ಆದಾಗ್ಯೂ, ಈ ನಿಧಿಗಳು ಕೆಲವು ಅಪಾಯಗಳನ್ನು ಒಳಗೊಂಡಿರುತ್ತವೆ. ಸ್ಟಾರ್ಟ್ಅಪ್ಗಳು ಆರಂಭಿಕ ಹಂತದಲ್ಲಿ ಹೂಡಿಕೆಗಳನ್ನು ಮಾಡಬೇಕಾಗುತ್ತದೆ ಮತ್ತು ತಮ್ಮ ವ್ಯವಹಾರಗಳನ್ನು ವಿಸ್ತರಿಸಲು ನಿಧಿಯ ಮೇಲೆ ಅವಲಂಬಿತವಾಗಿದೆ. ವರ್ಗ-1 AIF ಹೂಡಿಕೆಯಲ್ಲಿ, ವೆಂಚರ್ ಕ್ಯಾಪಿಟಲ್ ಫಂಡ್ಗಳು ಅಭಿವೃದ್ಧಿಯ ಸ್ಥಿತಿ ಮತ್ತು ಗಾತ್ರವನ್ನು ಅವಲಂಬಿಸಿ ವಿವಿಧ ಸ್ಟಾರ್ಟ್ಅಪ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದನ್ನು ಒಳಗೊಂಡಿರುತ್ತದೆ.

AIF ವರ್ಗ 2

ಈ ವರ್ಗದ ಅಡಿಯಲ್ಲಿ AIF ಗಳು ವರ್ಗ 1 ನಿಧಿಗಳಿಂದ ಭಿನ್ನವಾಗಿವೆ ಏಕೆಂದರೆ ಕಂಪನಿಗಳು ನಿಯಮಿತ ಕಾರ್ಯಾಚರಣೆಯ ಚಟುವಟಿಕೆಗಳಿಗೆ ಮಾತ್ರ ಸಾಲಗಳನ್ನು ತೆಗೆದುಕೊಂಡಿವೆ. ವರ್ಗ 2 ರ ಅಡಿಯಲ್ಲಿ, ನೀವು ಕೆಲವು ಹೂಡಿಕೆ ಆಯ್ಕೆಗಳನ್ನು ಕಾಣಬಹುದು-

ಖಾಸಗಿ ಈಕ್ವಿಟಿ ನಿಧಿಗಳು

ಖಾಸಗಿಯಾಗಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೂಲಕಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು, ನೀವು ಪ್ರಸಿದ್ಧ ಖಾಸಗಿ ಸಂಸ್ಥೆಗಳಲ್ಲಿ ಮಾಲೀಕತ್ವದ ಪಾಲನ್ನು ಪಡೆಯಬಹುದು. ಈ ನಿಧಿಗಳನ್ನು ಆಯ್ಕೆ ಮಾಡಿದ ಹೆಚ್ಚಿನ ಹೂಡಿಕೆದಾರರು ಹೆಚ್ಚಿನ ಆದಾಯವನ್ನು ಪಡೆದರು.

ನಿಧಿಗಳ ನಿಧಿಗಳು

FoF ಗಳು ಎಂದೂ ಕರೆಯಲ್ಪಡುವ ಈ ನಿಧಿಗಳು ಇತರ AIF ಗಳಲ್ಲಿ ನೇರ ಹೂಡಿಕೆಗಳನ್ನು ಒಳಗೊಂಡಿರುತ್ತವೆ. ನೀವು ವಿವಿಧ ಸ್ವತ್ತುಗಳನ್ನು ಒಳಗೊಂಡಿರುವ ವೈವಿಧ್ಯಮಯ ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ಹೊಂದಿರುತ್ತೀರಿ. ಹೆಚ್ಚಿನ ಲಾಭದ ಅವಕಾಶವಿದ್ದು, ಅಪಾಯವೂ ಕಡಿಮೆ.

ನಿಧಿಗಳ ಸಾಲ

ಈ ವ್ಯವಹಾರಗಳು ಗಮನಾರ್ಹ ಬೆಳವಣಿಗೆಯ ಸಾಮರ್ಥ್ಯವನ್ನು ಹೊಂದಿರುವ ಕಾರಣ ನೀವು ಪಟ್ಟಿಮಾಡದ ಕಂಪನಿಗಳ ಸಾಲ ಭದ್ರತೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು. ಆದ್ದರಿಂದ, ನೀವು ಹೂಡಿಕೆ ಮಾಡಬಹುದುಸಾಲಪತ್ರಗಳು, ಬಾಂಡ್ಗಳು ಮತ್ತು ಕೆಲವು ಇತರ ಭದ್ರತೆಗಳು. ನೀವು ಅವರಿಂದ ಸತತವಾಗಿ ಗಳಿಸುವಿರಿ.

AIF ವರ್ಗ 3

ನೀವು ಅಲ್ಪಾವಧಿಯ ಹೂಡಿಕೆಯ ಅವಕಾಶಗಳಿಗಾಗಿ ಹುಡುಕುತ್ತಿದ್ದರೆ, AIF ವರ್ಗ-3 ಸರಿಯಾದ ಆಯ್ಕೆಯಾಗಿದೆ. ಹೆಚ್ಚಿನ ಅಪಾಯವಿದ್ದರೂ, ರಚನಾತ್ಮಕ ಉತ್ಪನ್ನಗಳಲ್ಲಿ ನಿಮ್ಮ ಹೂಡಿಕೆಯು ಲಾಭದಾಯಕ ಆದಾಯವನ್ನು ನೀಡುತ್ತದೆ. ವರ್ಗ 3 ನಿಮಗೆ ಬಹು ಹೂಡಿಕೆ ಆಯ್ಕೆಗಳನ್ನು ಒದಗಿಸುತ್ತದೆ-

ಸಾರ್ವಜನಿಕ ಇಕ್ವಿಟಿ ನಿಧಿಗಳಲ್ಲಿ ಖಾಸಗಿ ಹೂಡಿಕೆ

ಸಾರ್ವಜನಿಕವಾಗಿ ಪಟ್ಟಿ ಮಾಡಲಾದ ನಿಗಮಗಳು ಈಕ್ವಿಟಿ ಷೇರುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ನಿಮಗೆ ಅವಕಾಶ ಮಾಡಿಕೊಡುತ್ತವೆ. ಅವು ಪ್ರಾಥಮಿಕವಾಗಿ ದೊಡ್ಡ ಅಥವಾ ಮಧ್ಯಮ ಗಾತ್ರದ ಕಂಪನಿಗಳಾಗಿವೆ ಮತ್ತು ವಿಭಿನ್ನ ಆದಾಯದ ಸ್ಟ್ರೀಮ್ಗಳನ್ನು ಹೊಂದಿವೆ.

ಹೆಡ್ಜ್ ನಿಧಿಗಳು

ಈಕ್ವಿಟಿ ಮಾರುಕಟ್ಟೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಇಷ್ಟಪಡುವ ಹೂಡಿಕೆದಾರರು ಆಯ್ಕೆ ಮಾಡಬಹುದುಹೆಡ್ಜ್ ನಿಧಿ. ಹೆಚ್ಚಿನ ಅಪಾಯಗಳು ಮತ್ತು ಹೆಚ್ಚಿನ ಆದಾಯವು ಈ ನಿಧಿಗಳ ಗುಣಲಕ್ಷಣಗಳಾಗಿವೆ.

ಭಾರತದಲ್ಲಿ AIF ತೆರಿಗೆ ನಿಯಮಗಳು

ನೀವು AIF ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಯೋಚಿಸಿದರೆ, ತೆರಿಗೆಯ ಬಗ್ಗೆ ತಿಳಿದುಕೊಳ್ಳುವುದು ಮುಖ್ಯ. ಮೊದಲ ಎರಡು ವರ್ಗಗಳ ಅಡಿಯಲ್ಲಿ AIF ಗಳಿಗೆ ತೆರಿಗೆ ಅನ್ವಯಿಸುವುದಿಲ್ಲ. ಆದರೆ, ನಿಮ್ಮ ಹೂಡಿಕೆಯಿಂದ ನೀವು ಗಳಿಸಲು ಪ್ರಾರಂಭಿಸಿದಾಗ, ತೆರಿಗೆ ಮೊತ್ತವು ಪ್ರಸ್ತುತ ತೆರಿಗೆ ಸ್ಲ್ಯಾಬ್ ಅನ್ನು ಆಧರಿಸಿರುತ್ತದೆ. ನೀವು ಈಕ್ವಿಟಿ ಷೇರುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿದ್ದರೆ, ನಿಮ್ಮ ತೆರಿಗೆಬಂಡವಾಳ ಲಾಭ 10% ರಿಂದ 15% ಆಗಿದೆ. ವರ್ಗ 3 ರ ಸಂದರ್ಭದಲ್ಲಿ, ನಿಮಗೆ ಗರಿಷ್ಠ 42.7% ಕನಿಷ್ಠ ದರದಲ್ಲಿ ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆ. ನಿಮ್ಮದನ್ನು ನೀವು ಲೆಕ್ಕ ಹಾಕಬೇಕುಗಳಿಕೆ ಪರಿಗಣಿಸುವ ಮೂಲಕಕಡಿತಗೊಳಿಸುವಿಕೆ.

ಭಾರತದಲ್ಲಿ ಅತ್ಯುತ್ತಮ AIF ಗಳು ಯಾವುವು?

ಭಾರತವು 800 ಕ್ಕೂ ಹೆಚ್ಚು SEBI-ನೋಂದಾಯಿತ AIF ನಿಧಿಗಳನ್ನು ಹೊಂದಿದೆ ಮತ್ತು ಉತ್ತಮವಾದದನ್ನು ಆಯ್ಕೆ ಮಾಡುವುದು ಸವಾಲಾಗಿದೆ. ಆದರೂ, ಸರಿಯಾದ ಆಯ್ಕೆ ಮಾಡಲು ನೀವು ಭಾರತದಲ್ಲಿ AIF ಪಟ್ಟಿಯ ಮೂಲಕ ಹೋಗಬಹುದು.

ಆಂಪರ್ಸಂಡ್ ಕ್ಯಾಪಿಟಲ್

ಹೆಚ್ಚು ನುರಿತ ಫಂಡ್ ಮ್ಯಾನೇಜರ್ಗಳೊಂದಿಗೆ, ಖಾಸಗಿ ಹೂಡಿಕೆದಾರರ ಹೂಡಿಕೆಗಳನ್ನು ಅತ್ಯುತ್ತಮವಾಗಿ ಬಳಸಿಕೊಳ್ಳಲು ಆಂಪರ್ಸಂಡ್ ಕ್ಯಾಪಿಟಲ್ ಪ್ರಯತ್ನಿಸುತ್ತದೆ. ಇದು ದೀರ್ಘಾವಧಿಯ ಗಳಿಕೆಯ ಅವಕಾಶಗಳ ಧ್ವನಿಪಥವನ್ನು ಹೊಂದಿರುವ ಕಂಪನಿಗಳನ್ನು ಗುರಿಯಾಗಿಸುತ್ತದೆ. ಹೂಡಿಕೆಯ ದಿಗಂತವು 4 ರಿಂದ 5 ವರ್ಷಗಳನ್ನು ಒಳಗೊಂಡಿದೆ, ಮತ್ತು ಆಂಪರ್ಸಂಡ್ ಕ್ಯಾಪಿಟಲ್ ಭಾರತದಲ್ಲಿ ಕ್ಲೋಸ್-ಎಂಡ್ AIF ಆಗಿ ಉತ್ತಮವಾಗಿದೆ.

ಗಿರಿಕ್ ಕ್ಯಾಪಿಟಲ್

ಇದು ಮತ್ತೊಂದು ಕ್ಲೋಸ್-ಎಂಡೆಡ್ AIF ಆಗಿದೆ, ಮತ್ತುಸರಾಸರಿ ಆದಾಯ ಒಂದು ವರ್ಷದಲ್ಲಿ ಸುಮಾರು 44.25%. SEBI-ನೋಂದಾಯಿತ ನಿಧಿಯು ಅದರ ಹೂಡಿಕೆ ನಿರ್ವಹಣೆಯಿಂದಾಗಿ ಜನಪ್ರಿಯತೆಯನ್ನು ಗಳಿಸಿದೆ. ಇದು ವರ್ಗ 3 AIF ಆಗಿದೆ, ಇದು ದೀರ್ಘಾವಧಿಯ ಹೂಡಿಕೆಗಳನ್ನು ಉತ್ತೇಜಿಸುತ್ತದೆ. ಗಿರಿಕ್ ಕ್ಯಾಪಿಟಲ್ನಲ್ಲಿ ಹೂಡಿಕೆದಾರರು ತಮ್ಮ ಹೂಡಿಕೆಯಿಂದ ಸ್ಥಿರವಾದ ಆದಾಯವನ್ನು ಕಂಡುಕೊಂಡಿದ್ದಾರೆ.

TCG ಸಲಹೆ

TCG ಅಡ್ವೈಸರಿಯು ಮುಖ್ಯವಾಗಿ SMF ಮೇಲೆ ಕೇಂದ್ರೀಕರಿಸುವ ವಿಶಿಷ್ಟ ಹೂಡಿಕೆ ವಿಧಾನವನ್ನು ಅಳವಡಿಸುತ್ತದೆ. ಇತರ ಫಂಡ್ಗಳಂತೆ, ಹೂಡಿಕೆಯ ಹಾರಿಜಾನ್ 5 ವರ್ಷಗಳವರೆಗೆ ಇರಬಹುದು. ನಿಧಿಯನ್ನು ನಿರ್ವಹಿಸುವಲ್ಲಿ ಸಮರ್ಥವಾದ ನಿಧಿ ವ್ಯವಸ್ಥಾಪಕರಿದ್ದಾರೆ.

ವಿಸ್ತೃತ ಆಸ್ತಿ ನಿರ್ವಾಹಕ

ಇದು ಒಂದೇ ತಂತ್ರವನ್ನು ಹೊಂದಿರುವ ಕ್ಲೋಸ್-ಎಂಡ್ ವರ್ಗ 3 AIF ಆಗಿದೆ. ಈ ನಿಧಿಯಿಂದ ಆದಾಯವು ಹೆಚ್ಚು. ನೀವು ದೀರ್ಘಾವಧಿಯ ಹೂಡಿಕೆಯನ್ನು ಬಯಸಿದರೆ ಮತ್ತು ನಿಮ್ಮ ಸಂಪತ್ತನ್ನು ಗುಣಿಸಿದರೆ ನೀವು ಈ ನಿಧಿಯನ್ನು ಆಯ್ಕೆ ಮಾಡಬಹುದು.

ಅಬಕ್ಕಸ್ ಅಸೆಟ್ ಮ್ಯಾನೇಜರ್

ಗ್ರೋತ್ ಫಂಡ್ ಅವಕಾಶಗಳೊಂದಿಗೆ, ಅಬಕ್ಕಸ್ ನಿಮಗೆ ಹೂಡಿಕೆ ಮಾಡಲು ಅನುವು ಮಾಡಿಕೊಡುತ್ತದೆಮಿಡ್-ಕ್ಯಾಪ್ ಜಾಹೀರಾತು ದೊಡ್ಡ ಕ್ಯಾಪ್ ಸ್ವತ್ತುಗಳು. ನಿಧಿ ನಿರ್ವಹಣೆಯಲ್ಲಿ ಸಂಸ್ಥಾಪಕರು ಪ್ರಮುಖ ಪಾತ್ರ ವಹಿಸುತ್ತಾರೆ.

ಆದರೆ ನೀವು ಸರಿಯಾದ AIF ಅನ್ನು ಹೇಗೆ ನಿರ್ಧರಿಸುತ್ತೀರಿ? ನೀವು ಕೆಲವು ಅಂಶಗಳ ಮೇಲೆ ಕೇಂದ್ರೀಕರಿಸಬೇಕು, ಅವುಗಳೆಂದರೆ-

- AIF ವರ್ಗ- AIF ವಿವಿಧ ರೀತಿಯದ್ದಾಗಿರುವುದರಿಂದ, ಒಂದನ್ನು ಆಯ್ಕೆಮಾಡುವ ಮೊದಲು ನೀವು ವರ್ಗವನ್ನು ಪರಿಶೀಲಿಸಬೇಕು. ಪ್ರತಿಯೊಂದು ವರ್ಗವು ವಿಶಿಷ್ಟ ಪ್ರಯೋಜನಗಳನ್ನು ಹೊಂದಿದೆ.

- IAF ತಂತ್ರ- ಇದು ನಿಮ್ಮ ಹೂಡಿಕೆಯಿಂದ ಎಷ್ಟು ಹಿಂದಿರುಗಿಸುತ್ತದೆ ಎಂಬುದರಲ್ಲಿ ವ್ಯತ್ಯಾಸವನ್ನುಂಟು ಮಾಡುತ್ತದೆ.

- ಒಟ್ಟು ಆದಾಯ- ಭಾರತದಲ್ಲಿನ AIF ತನ್ನ ಬಹಿರಂಗಪಡಿಸಬೇಕುದಕ್ಷತೆ, ಮತ್ತು ಈ ಡೇಟಾವನ್ನು ಆಧರಿಸಿ, ನೀವು ದೀರ್ಘಾವಧಿಯನ್ನು ರಚಿಸಬಹುದು-ಅವಧಿ ಯೋಜನೆ.

- ಆವರ್ತಕ ಆದಾಯ - AIF ಒಂದು ತಿಂಗಳು ಅಥವಾ 3 ತಿಂಗಳುಗಳಲ್ಲಿ ಎಷ್ಟು ಆದಾಯವನ್ನು ಖಾತರಿಪಡಿಸುತ್ತದೆ? ಭಾರತದಲ್ಲಿ ಪರ್ಯಾಯ ಹೂಡಿಕೆ ನಿಧಿಗಳನ್ನು ಆಯ್ಕೆಮಾಡುವ ಮೊದಲು ನೀವು ಈ ವಿವರವನ್ನು ಪರಿಶೀಲಿಸಬೇಕು.

- ನಿಧಿ ವ್ಯವಸ್ಥಾಪಕರ ಅನುಭವ- ಫಂಡ್ ಮ್ಯಾನೇಜರ್ಗಳ ಸಂಖ್ಯೆ ಮತ್ತು ಅವರ ಅನುಭವವು ನಿಧಿಯನ್ನು ಸಮರ್ಥವಾಗಿ ನಿರ್ವಹಿಸುತ್ತಿದೆಯೇ ಎಂಬುದನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳಲು ನಿಮಗೆ ಅನುವು ಮಾಡಿಕೊಡುತ್ತದೆ.

ನೀವು ಭಾರತದಲ್ಲಿ AIF ಗಾಗಿ ಹುಡುಕುತ್ತಿರುವಾಗ ಈ ಮೇಲಿನ ಅಂಶಗಳನ್ನು ಪರಿಗಣಿಸಿ.

ನೀವು AIF ನಲ್ಲಿ ಏಕೆ ಹೂಡಿಕೆ ಮಾಡಬೇಕು?

AIF ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದರಿಂದ ನಿಮಗೆ ಹಲವಾರು ವಿಧಗಳಲ್ಲಿ ಲಾಭವಾಗುತ್ತದೆ-

- ನಿಮ್ಮ ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ವೈವಿಧ್ಯಗೊಳಿಸಿ - ಪೋರ್ಟ್ಫೋಲಿಯೋ ವೈವಿಧ್ಯೀಕರಣವು AIF ಹೂಡಿಕೆಗಳ ಮುಖ್ಯ ಪ್ರಯೋಜನವಾಗಿದೆ. ಸ್ಟಾಕ್ಮಾರುಕಟ್ಟೆನ ಕಾರ್ಯಕ್ಷಮತೆಯು ನಿಮ್ಮ AIF ನ ಕಾರ್ಯಕ್ಷಮತೆಯ ಮೇಲೆ ಪರಿಣಾಮ ಬೀರುವುದಿಲ್ಲ. AIF ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೂಲಕ ನಿಮ್ಮ ಹೂಡಿಕೆ ಬಂಡವಾಳವನ್ನು ನೀವು ಬಲಪಡಿಸಬಹುದು. ಮಾರುಕಟ್ಟೆಯ ಏರಿಳಿತಗಳು AIF ಮೇಲೆ ಗಮನಾರ್ಹ ಪರಿಣಾಮ ಬೀರುವುದಿಲ್ಲ.

- ಕಡಿಮೆಚಂಚಲತೆ - ಷೇರುಗಳು ಮತ್ತು ಇತರ ಹೂಡಿಕೆ ಆಯ್ಕೆಗಳಿಗೆ ಹೋಲಿಸಿದರೆ ಹೆಚ್ಚಿನ AIF ಗಳು ಕಡಿಮೆ ಬಾಷ್ಪಶೀಲವಾಗಿರುತ್ತವೆ. ನಿಮ್ಮ ಪೋರ್ಟ್ಫೋಲಿಯೊದ ಸ್ಥಿರತೆಯನ್ನು ಹೆಚ್ಚಿಸಲು ನೀವು ಬಯಸಿದರೆ, ನೀವು AIF ಅನ್ನು ಆಯ್ಕೆ ಮಾಡಬಹುದು.

- ಉತ್ತಮ ಮತ್ತು ಹೆಚ್ಚಿನ ಆದಾಯ - ಗಮನಾರ್ಹ ಆದಾಯವನ್ನು ಪಡೆಯುವ ಸಾಮರ್ಥ್ಯದಿಂದಾಗಿ ಅನೇಕ ಹೂಡಿಕೆದಾರರು AIF ಅನ್ನು ಬಯಸುತ್ತಾರೆ.

- ನಿಷ್ಕ್ರಿಯ ಆದಾಯವನ್ನು ಗಳಿಸಿ - ನೀವು AIF ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿದ್ದರೆ, ಅದು ನಿಷ್ಕ್ರಿಯ ಮೂಲವಾಗುತ್ತದೆಆದಾಯ.

AIF ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಅರ್ಹತೆಯ ಮಾನದಂಡಗಳು

AIF ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಯೋಚಿಸುವ ಸಂಭಾವ್ಯ ಹೂಡಿಕೆದಾರರು ಕೆಲವು ಮಾನದಂಡಗಳನ್ನು ಪೂರೈಸಬೇಕು.

- ನಿಮ್ಮ ಹೂಡಿಕೆಯ ಮೊತ್ತವು ಕನಿಷ್ಠ INR ಆಗಿರಬೇಕು1 ಕೋಟಿ. ಆದರೆ, ಫಂಡ್ ಮ್ಯಾನೇಜರ್ಗಳು, ಉದ್ಯೋಗದಾತರು ಮತ್ತು ನಿರ್ದೇಶಕರು INR 25 ಲಕ್ಷದಿಂದ ಮಾತ್ರ ಹೂಡಿಕೆಯನ್ನು ಪ್ರಾರಂಭಿಸಬಹುದು

- ನಿಮ್ಮ AIF ಹೂಡಿಕೆಗೆ ಕನಿಷ್ಠ ಲಾಕ್-ಇನ್ ಅವಧಿ ಮೂರು ವರ್ಷಗಳು

- ಪ್ರತಿ ಹೂಡಿಕೆಯು 1000 ಹೂಡಿಕೆಗಳಿಗಿಂತ ಹೆಚ್ಚಿಲ್ಲ. ಏಂಜೆಲ್ ಫಂಡ್ಗಳ ವಿಷಯದಲ್ಲಿ, ಹೂಡಿಕೆದಾರರ ಸಂಖ್ಯೆ ಕೇವಲ 49 ಆಗಿದೆ

- SEBI AIF ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ನೀವು NRI ಅಥವಾ ಭಾರತೀಯ ನಾಗರಿಕರಾಗಬಹುದು

- ಪ್ರಾಯೋಜಕರು ಅಥವಾ ವ್ಯವಸ್ಥಾಪಕರು ಹೂಡಿಕೆದಾರರಿಗೆ AIF ಹೂಡಿಕೆಯನ್ನು ಬಹಿರಂಗಪಡಿಸಬೇಕು

- ಅರ್ಜಿದಾರರಾಗಿ, ಟ್ರಸ್ಟ್ಪತ್ರ ನೀವು ನೋಂದಾಯಿತ ಟ್ರಸ್ಟ್ ಆಗಿದ್ದರೆ ಒದಗಿಸಬೇಕಾಗಿದೆ

AIF ನೋಂದಣಿಯ ಹಂತಗಳು ಯಾವುವು?

AIF ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಹೇಗೆ ಎಂದು ನೀವು ತಿಳಿದುಕೊಳ್ಳಲು ಬಯಸಿದರೆ, AIF ನೋಂದಣಿ ಪ್ರಕ್ರಿಯೆಯನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳುವುದು ಅತ್ಯಗತ್ಯ:

- ನೀವು ಫಾರ್ಮ್ A ಅನ್ನು ಭರ್ತಿ ಮಾಡಬೇಕು ಮತ್ತು ಸಂಬಂಧಿತ ದಾಖಲೆಗಳೊಂದಿಗೆ SEBI ಗೆ ಅರ್ಜಿಯನ್ನು ಕಳುಹಿಸಬೇಕು. ಸಲ್ಲಿಸುವ ಮೊದಲು ಫಾರ್ಮ್ ಅನ್ನು ಸ್ಟ್ಯಾಂಪ್ ಮಾಡಲಾಗಿದೆ ಮತ್ತು ಸರಿಯಾಗಿ ಸಹಿ ಮಾಡಲಾಗಿದೆಯೇ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಿ

- SEBI ನಿಮ್ಮ ಅರ್ಜಿಯನ್ನು ಸ್ವೀಕರಿಸಿದಾಗ ನೀವು ನಿರಾಕರಣೆ ಅಥವಾ ಸ್ವೀಕಾರ ಸಂದೇಶವನ್ನು ಪಡೆಯುತ್ತೀರಿ. ಪ್ರತಿಕ್ರಿಯೆಯನ್ನು ಪಡೆಯಲು 21 ದಿನಗಳನ್ನು ತೆಗೆದುಕೊಳ್ಳುತ್ತದೆ

- ನಿಮ್ಮ ಅರ್ಜಿಯನ್ನು ಕಳುಹಿಸುವ ಮೊದಲು, ನೀವು SEBI ನಿಗದಿಪಡಿಸಿದ ಮಾನದಂಡಗಳನ್ನು ಪರಿಶೀಲಿಸಬೇಕು. ಇದು ನೋಂದಣಿ ಪ್ರಕ್ರಿಯೆಯನ್ನು ವೇಗಗೊಳಿಸುತ್ತದೆ ಮತ್ತು ನೀವು ಸಂಭಾವ್ಯ ಸಮಸ್ಯೆಗಳನ್ನು ತಪ್ಪಿಸಬಹುದು

- ಮತ್ತೊಂದು ಪ್ರಮುಖ ಹಂತವೆಂದರೆ ಕವರ್ ಲೆಟರ್ ಅನ್ನು ಬರೆಯುವುದು, ಇದು ಅಪ್ಲಿಕೇಶನ್ನೊಂದಿಗೆ ಲಗತ್ತುಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ. ನೀವು ಪ್ರಸ್ತುತ SEBI ನೋಂದಾಯಿಸಿದ್ದೀರಾ ಮತ್ತು ಪರ್ಯಾಯ ಹೂಡಿಕೆ ನಿಧಿಗಳು ಕೈಗೊಂಡ ಚಟುವಟಿಕೆಗಳಲ್ಲಿ ತೊಡಗಿಸಿಕೊಂಡಿದ್ದೀರಾ ಎಂಬುದನ್ನು ಪತ್ರವು ನಮೂದಿಸಬೇಕಾಗಿದೆ. ಇದಲ್ಲದೆ, ನೀವು ಹೊಸ AIF ಅನ್ನು ನೋಂದಾಯಿಸಲು ಅರ್ಜಿ ಸಲ್ಲಿಸಲು ಬಯಸಿದರೆ ನೀವು ಸ್ಪಷ್ಟವಾಗಿ ಹೇಳಬೇಕು

- ನೀವು ಅಧಿಕೃತ ಸಹಿದಾರರನ್ನು ಒಳಗೊಳ್ಳಲು ಬಯಸಿದರೆ, ನೀವು ಅಧಿಕೃತ ಪತ್ರವನ್ನು ಸಲ್ಲಿಸಬೇಕು (ಟ್ರಸ್ಟಿಗಳು ಅಥವಾ ನಿರ್ದೇಶಕರು ರಚಿಸಿದ್ದಾರೆ)

- ನೋಂದಣಿ ಪ್ರಕ್ರಿಯೆಯನ್ನು ಯಶಸ್ವಿಯಾಗಿ ಮಾಡಲು, ನೀವು SEBI ಮಾರ್ಗಸೂಚಿಗಳ ಆಧಾರದ ಮೇಲೆ ಆನ್ಲೈನ್ ಅರ್ಜಿ ನಮೂನೆಯನ್ನು ಭರ್ತಿ ಮಾಡಬೇಕು. ನೀವು ಸಹ ಸಲ್ಲಿಸಬೇಕುಬ್ಯಾಂಕ್ ಡ್ರಾಫ್ಟ್ (INR 1,00,000/-) ನಿಮ್ಮ ಅರ್ಜಿ ಶುಲ್ಕವಾಗಿ, ಮತ್ತು ಈ ಕರಡು SEBI ಪರವಾಗಿರಬೇಕಾಗುತ್ತದೆ

- ನೀವು ಅದರ ಮಾರ್ಗಸೂಚಿಗಳು ಮತ್ತು ನಿಬಂಧನೆಗಳನ್ನು ಅನುಸರಿಸಿದ್ದೀರಿ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಂಡ ನಂತರ SEBI ನೋಂದಣಿ ಪ್ರಮಾಣಪತ್ರವನ್ನು ನೀಡುತ್ತದೆ. ನಿಮ್ಮ ಅರ್ಜಿ ಮತ್ತು ದಾಖಲೆಗಳನ್ನು ಪರಿಶೀಲಿಸಿದ ನಂತರ, ಸಂದೇಶವನ್ನು ಕಳುಹಿಸುವ ಮೂಲಕ SEBI ತನ್ನ ನಿರ್ಧಾರದ ಬಗ್ಗೆ ನಿಮಗೆ ತಿಳಿಸುತ್ತದೆ

ನೋಂದಣಿ ನಂತರದ ನಿಯಮಗಳೊಂದಿಗೆ ಪರಿಚಿತರಾಗುವುದು

SEBI ನಲ್ಲಿ ನೋಂದಾಯಿಸಿದ ನಂತರ, ನೀವು ಅದರ ನಿಯಮಗಳನ್ನು ಅನುಸರಿಸಿದ್ದೀರಿ ಎಂದು ನೀವು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಬೇಕು. AIF ಗೆ ಸಂಬಂಧಿಸಿದ ಯಾವುದೇ ವಿವರಗಳನ್ನು ಮಾರ್ಪಡಿಸಬೇಕಾದರೆ, ನೀವು ಯಾವುದೇ ವಿಳಂಬವಿಲ್ಲದೆ SEBI ಗೆ ತಿಳಿಸಬೇಕು. ಕಾರ್ಪಸ್ ರೂ 500 ಕೋಟಿಗಿಂತ ಹೆಚ್ಚಿದ್ದರೆ ಪ್ರತಿ AIF ಗೆ ಸೆಕ್ಯುರಿಟಿಗಳನ್ನು ಸಂರಕ್ಷಿಸುವಲ್ಲಿ ಒಬ್ಬ ಕಸ್ಟೋಡಿಯನ್ ಪಾತ್ರವನ್ನು ವಹಿಸುತ್ತದೆ. ಕಸ್ಟೋಡಿಯಲ್ ಸಹ SEBI ಅಡಿಯಲ್ಲಿ ನೋಂದಣಿಗೆ ಒಳಗಾಗಬೇಕು. ಪ್ರಮಾಣೀಕೃತ ಲೆಕ್ಕ ಪರಿಶೋಧಕರು ಪ್ರತಿ ವರ್ಷ AIF ನ ಖಾತೆ ಪುಸ್ತಕಗಳನ್ನು ಆಡಿಟ್ ಮಾಡಬೇಕು. ಇದಲ್ಲದೆ, AIF ಪ್ರಾಯೋಜಕರು ಹೂಡಿಕೆದಾರರಿಗೆ ವಿಶ್ವಾಸಾರ್ಹ ಕರ್ತವ್ಯವನ್ನು ಹೊಂದಿರುತ್ತಾರೆ. ಆದ್ದರಿಂದ, ಹಿತಾಸಕ್ತಿಗಳಿಗೆ ಸಂಬಂಧಿಸಿದಂತೆ ಯಾವುದೇ ವಿವಾದವಿದೆಯೇ ಎಂದು ಅವರು ತಿಳಿಸಬೇಕು. SEBI ಒದಗಿಸಿದ ಯಾವುದೇ ಮಾರ್ಗಸೂಚಿಗಳು ಅಥವಾ ಸುತ್ತೋಲೆಗಳನ್ನು AIF ಪರಿಶೀಲಿಸಬೇಕು.

ಕುಂದುಕೊರತೆ ಪರಿಹಾರ ಪ್ರಕ್ರಿಯೆ

ನೋಂದಾಯಿತ AIF ಕುರಿತು ನೀವು ಯಾವುದೇ ಕುಂದುಕೊರತೆಗಳನ್ನು ಅಥವಾ ದೂರುಗಳನ್ನು ಹೊಂದಿದ್ದರೆ, ನೀವು ಅವುಗಳನ್ನು SEBI ಯೊಂದಿಗೆ ಸಲ್ಲಿಸಬಹುದು. SEBI ದೂರು ಪರಿಹಾರ ವ್ಯವಸ್ಥೆಯು ಕುಂದುಕೊರತೆ ಪರಿಹಾರಕ್ಕಾಗಿ ಆನ್ಲೈನ್ ಪೋರ್ಟಲ್ ಆಗಿದೆ. ಆದ್ದರಿಂದ, ನೀವು ಪೋರ್ಟಲ್ ಅನ್ನು ಬಳಸಬಹುದು ಮತ್ತು ನಿಯಮಗಳನ್ನು ಉಲ್ಲಂಘಿಸಿದ್ದಕ್ಕಾಗಿ ನಿಧಿಯ ವಿರುದ್ಧ ನಿಮ್ಮ ದೂರನ್ನು ದಾಖಲಿಸಬಹುದು. ವಿವಾದಗಳನ್ನು ಪರಿಹರಿಸಲು AIF ಅಥವಾ ಅದರ ಪ್ರಾಯೋಜಕರು ಮಧ್ಯಸ್ಥಿಕೆ ಪ್ರಕ್ರಿಯೆಯನ್ನು ಜಾರಿಗೊಳಿಸುತ್ತಾರೆ. ಸಂಬಂಧಿತ ಪಕ್ಷಗಳು ಸಹ ಇತ್ಯರ್ಥವನ್ನು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಪರಸ್ಪರ ನಿರ್ಧಾರಕ್ಕೆ ಬರಬಹುದು.

ತೀರ್ಮಾನ

ಹೆಚ್ಚಿನ ಹೂಡಿಕೆ ಆದಾಯವನ್ನು ಬಯಸುವವರಿಗೆ AIF ಗಳು ಅತ್ಯುತ್ತಮ ಆಯ್ಕೆಯಾಗಿದೆ. ಆದರೆ ಈ ಹೂಡಿಕೆಗಳಿಗೆ ಸಂಬಂಧಿಸಿದ ಅಪಾಯಗಳನ್ನು ಸ್ವೀಕರಿಸಲು ಅವರು ಸಿದ್ಧರಾಗಿರಬೇಕು. AIF ನಲ್ಲಿನ ಸಂಕ್ಷಿಪ್ತ ಚರ್ಚೆಯು ನಿಧಿಯಲ್ಲಿ ಆಯಕಟ್ಟಿನ ರೀತಿಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ನಿಮಗೆ ಮಾರ್ಗದರ್ಶನ ನೀಡುತ್ತದೆ. ಹೆಚ್ಚುವರಿಯಾಗಿ, ನೀವು SEBI ಗೆ ಅರ್ಜಿಯನ್ನು ಕಳುಹಿಸುವ ಮೊದಲು AIF ನಿಯಮಗಳನ್ನು ಪರಿಶೀಲಿಸಬೇಕು. ಸ್ಮಾರ್ಟ್ AIF ಹೂಡಿಕೆದಾರರು ಯಾವಾಗಲೂ ಮಾರುಕಟ್ಟೆ ಸಂಶೋಧನೆ ಮಾಡುತ್ತಾರೆ ಮತ್ತು ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ನಿಯತಾಂಕಗಳನ್ನು ಹೊಂದಿಸುತ್ತಾರೆ. ಇದು ಭಾರತದಲ್ಲಿ AIF ನಿಂದ ದೀರ್ಘಾವಧಿಯ ಲಾಭವನ್ನು ಪಡೆಯಲು ಅವರಿಗೆ ಸಹಾಯ ಮಾಡುತ್ತದೆ.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.